- Инвестиции, их виды, окупаемость на рынке капитала

- Капитала. Валовые инвестиции сравниваются с затратами на возмещение

- Если валовые инвестиции больше амортизации то

- Инвестиции. Рынок денежного капитала

- Амортизация инвестиций

- Валовые инвестиции

- Валовые инвестиции — это чистые инвестиции плюс амортизация

- Узнай как замшелые убеждения, страхи, стереотипы, и подобные»глюки» мешают человеку быть успешным, и самое важное — как убрать их из головы навсегда. Это нечто, что тебе никогда не расскажет ни один бизнес-тренер (просто потому, что сам не знает). Кликни здесь, если хочешь скачать бесплатную книгу.

- Особенности инвестиционной деятельности

- Не профукай единственный шанс выяснить, что на самом деле важно для твоего материального успеха. Нажми здесь, чтобы прочитать.

- Экономика предприятий

- Валовые инвестиции меньше чистых инвестиций

- Понятие, состав и структура инвестиций

- Что такое чистые инвестиции

- Валовые и чистые инвестиции

- Источники чистых инвестиций

- Эффективность

Инвестиции, их виды, окупаемость на рынке капитала

Аксиома использования капитала заключается в том, что используемый (инвестированный) капитал должен вернуться с определенным приростом, должен обеспечить его владельцу доход на прирост капитала. Процесс использования капитала связан с понятием инвестирования.

Инвестиции — в понятиях экономической теории это часть совокупных расходов, направленных на новые средства производства, пополнение товарно-материальных запасов, т.е. на создание нового капитала.Инвестирование — это прогресс создания или пополнения запаса капитала 145 . Различают валовые и чистые инвестиции.Валовые инвестиции — это общее увеличение запаса капитала. Валовые инвестиции сравниваются с затратами на возмещение.Возмещение— это процесс замены изношенного основного капитала.Чистые инвестиции — это валовые инвестиции за вычетом средств, идущих на возмещение.

Валовые инвестиции — Возмещение = Чистые инвестиции.

Если валовые инвестиции больше возмещения, то чистые инвестиции положительны (имеет место прирост запаса капитала, производство расширяется). Если валовые инвестиции меньше возмещения, то чистые инвестиции отрицательны: «проедается» имеющийся капитал. И наконец, если валовые инвестиции равны возмещению, имеет место продолжение производства в тех же самых масштабах (простое воспроизводство) 146 .

Различают краткосрочные и долгосрочные инвестиции.Краткосрочные инвестиции — это инвестиции до одного года, так как в течение года стоимость денежного капитала фактически не меняется. Чтобы оценить целесообразность краткосрочных инвестиций, необходимо сравнить внутреннюю норму окупаемости со ссудным процентом. Внутренняя норма окупаемости r — это тот процент дохода, прибыли, который фирма планирует получить от используемых средств. Прибыль от инвестиций будет расти, пока внутренняя окупаемость будет превышать ссудный процент. Максимум прибыли фирма получит в точке выпуска при объеме капитала, который обеспечит равенство внутренней нормы окупаемости и ссудного процента (r = i). Это правило максимизации прибыли от потока инвестиций.

Можно определитьпредельную чистую окупаемость инвестиций. Она будет представлять собой разность между внутренней нормой окупаемости и ссудным процентом.

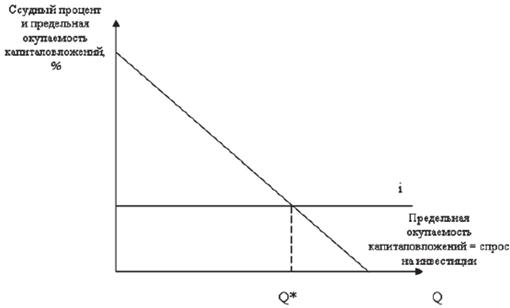

Можно представить данные величины графически (рис. 81).

Инвестиции выгодны при r > i. Чем выше i, тем меньшее количество заемных средств будет использоваться.

Рис. 81. Ссудный процент и предельная норма окупаемости

Долгосрочные инвестиции — это прежде всего инвестиции в основной капитал.Полезный срок службы основного капитала — период, в течение которого вложенные в расширение производства капитальные активы будут приносить фирме доходы (или сокращать ее издержки).

Для расчета прибыли от долгосрочных вложений капитала фирма должна, во-первых, определить полезный срок службы основного капитала и, во-вторых, рассчитать ежегодную надбавку к доходам от эксплуатации основных фондов. Пусть I — предельная стоимость инвестиций, R — предельный вклад инвестиций в увеличение дохода (или сокращение издержек) в j-й год службы. Тогда предельную окупаемость капитальных вложений для первого года можно подсчитать по формуле I(1 + r) = R1.

Источник

Капитала. Валовые инвестиции сравниваются с затратами на возмещение

Возмещение — это процесс замены изношенного основного

Капитала. Чистые инвестиции — э т о валовые инвестиции за

Вычетом средств, идущих на возмещение.

Валовые инвестиции — Возмещение = Чистые инвестиции (10.1)

Если валовые инвестиции больше возмещения, то чистые инвестиции

Положительны (имеет место прирост запаса капитала, производство

Расширяется). Если валовые инвестиции меньше возмещения,

то чистые инвестиции отрицательны: «проедается» имеющийся

Капитал. И наконец, если валовые инвестиции равны возмещению,

То запас капитала остается на прежнем уровне, имеет место

Продолжение производства в тех же самых масштабах (простое

Воспроизводство).

V Для решения вопроса об эффективности инвести-

Краткосрочные » ^ _ ^ ^^

Инвестиции рования необходимо сравнить издержки, связан-

Ные с осуществлением проекта, и доходы, которые

Будут получены в результате его осуществления. В случае использования

Заемных средств необходимо сравнить внутреннюю норму

Окупаемости (г) и ссудный процент (i). Предельная чистая окупаемость

Инвестиций представляет собой разницу между предельной

Глава 10. Рынки капитала и земли

Внутренней окупаемостью инвестиции и ставкой ссудного процента

(г — i). Прибыль от инвестиций будет максимальной, когда г = i.

Проиллюстрируем это на примере (см. табл. 10—1).

Таблица 10—1

Величина и отдача инвестиций сроком на 1 год

Количество

Литров

Вина

Общие

Инвестиции

(стоимость

Вина),

Долл.

Предельные

Инвестиции,

Долл.

Предельный

С капитала,

Долл.

Предельные

Издержки

Хранения,

Долл.

Предельные

Издержки

Производ

Ства,

Долл.

Предельный

Доход

С инвестиций,

Долл.

Предельная

Прибыль,

Долл.

-25

I -50

Допустим, фирма занимается хранением вина При увеличении

Объемов хранения предельные издержки возрастают на 25 долл. на

Каждые 200 литров вина Общие капиталовложения на покупку вина

При увеличении масштабов хранения растут на 1000 долл. на каждые

200 литров вина. Ставка процента равна 10% Если предельный доход

С инвестиций одинаков и равен 1200 долл., предельные издержки хранения

Литров вина составят 1150 долл., а предельная прибыль

Долл. Предельные издержки 400 литров составляют

Соответственно 1175 долл. и 25 долл Прибыль максимизируется, когда

MR = МС, т е. при хранении 600 литров вина.

Если на оси абсцисс отложить количество литров вина, а на

Оси ординат — предельные издержки и предельный доход, то предельный

Доход будет параллелен оси абсцисс и равен 1200 долл.

(рис. 10—1).

MR,MC А МС

MR

Q

(литров вина)

Рис. 10—1. Краткосрочные инвестиции, определение

Оптимального объема

Рынок капитала. Ссудный процент 321

Таблица 10—2

Предельная норма окупаемости инвестиций сроком на 1 год

Количество

Вина (л)

Предельная норма

окупаемости, %

„ 12,5

® ю

И 7,5

Ставка ссудного

процента, %

Предельная чистая

Окупаемость

инвестиций, %

2,5

-2,5

-5

Предельные издержки возрастают с ростом масштабов хранения,

Поэтому кривая имеет положительный наклон. В точке пересечения

Кривой предельных издержек с линией предельного дохода

определяются оптимальные объемы хранения вина: 600 литров.

Сравнение внутренней нормы окупаемости с ссудным процентом

Представлено в табл 10—2. С ростом масштабов хранения предельная

норма окупаемости падает с 15 до 5% Прибыль от инвестиций

максимизируется при условии г = i, т. е. при хранении 600 литров.

Проиллюстрируем это графиком (рис. 10—2). Отложим на оси

Абсцисс количество литров вина, а на оси ординат — предельную

Норму окупаемости капиталовложений и ссудный процент. Ставка

ссудного процента постоянна и равна 10%, поэтому представляет собой

Прямую, параллельную оси абсцисс. Предельная норма окупаемости

В отличие от процента зависит от количества хранимого вина и понижается

С ростом масштабов производства Она определяет спрос на

инвестиции. Инвестиции выгодны при г > i Прибыль максимизируется

Источник

Если валовые инвестиции больше амортизации то

Инвестиции. Рынок денежного капитала

Рынок денежного капитала. Процент

Реальный капитал является одним из основных элементов общественного богатства. Сегодняшняя ценность капитала зависит от того, какие блага в будущем может принести его использование. Доход на капитал будет получен лишь в том случае, если собственник капитала передаст его для использования предпринимателю (или сам станет предпринимателем). При этом капитал, ссужаемый на время, должен вернуться с приращением. Этот прирост, возвращаемый собственнику капитала, и называется процентом.

Процент— это цена (арендная плата за вычетом износа), уплачиваемая собственнику капитала за право использования его средств в течение определенного периода времени. В микроэкономике при анализе рынка реального капитала он рассматривается без разделения на основной и оборотный, вообще без какого-либо учета его натуральных особенностей. Из реальных благ такому подходу больше всего соответствует зерно. В последнем случае процент — это пропорция, определяющая количество зерна, которое надо вернуть дополнительно его собственнику за право использования заимствованного. По сути дела, здесь подразумеваются некий стандартный набор натуральных компонентов сколь угодно делимого реального капитала и неизменные относительные цены на них.

Для создания и увеличения реального капитала необходимы вложения различных ресурсов — инвестиции.

Инвестирование — это процесс создания или пополнения запаса капитала. Обычно под процессом инвестирования понимают приток нового капитала в данном году. Различают валовые и чистые инвестиции.

Валовые инвестиции — это поток ресурсов, пополняющих запас капитала. Валовые инвестиции сравниваются с затратами на возмещение.

Возмещение — это процесс замены изношенного или выбывающего основного капитала.

Чистые инвестиции — это валовые инвестиции за вычетом средств, идущих на амортизацию (возмещение) капитала:

валовые инвестиции — амортизация = чистые инвестиции

Если валовые инвестиции больше амортизации, то чистые инвестиции положительны (имеет место прирост запаса капитала, производство может расширяться). Если валовые инвестиции меньше амортизации, то чистые инвестиции отрицательны: «проедается» имеющийся капитал. Если валовые инвестиции равны возмещению, то запас капитала остается на прежнем уровне, возможно продолжение производства в тех же самых масштабах (простое воспроизводство).

Инвестиции представляют собой часть конечного использования ВВП. Их моделирование в части, относящейся к домохозяйствам (покупка жилья, предметов длительного пользования), не имеет принципиальных отличий от моделирования их текущего потребления, особенно если используются модели, учитывающие ожидаемые доходы на перспективу.

Инвестиции направляются на пополнение запасов и в основной капитал. Инвестиции в запасы, по сути дела, имеют принудительный характер. Среди них следует различать:

К инвестициям, обусловленным технологическими обстоятельствами, относятся все изменения запасов сырья, топлива, промежуточной и конечной продукции, обеспечивающих непрерывность технологических процессов. Величина этих запасов во многом определяется достигнутой на каждом отдельном предприятии культурой управления запасами, а динамика, т. е. эти инвестиции, прямо связана с динамикой производства продукции.

Неизбежные инвестиции в запас выступают просто балансирующей позицией при установлении равновесия между агрегированным спросом и предложением.

Те инвестиции, которые направляются в основной капитал, наиболее интересны для изучения макроэкономических процессов. Спрос на них является производным от спроса на капитал.

Инвестиции начинают давать отдачу не сразу по вложении каждой отдельной единицы, а только по завершении создания некой их целостности.

Важно отметить, что только процент является переменной величиной, которая в периоде t оказывает определенное влияние на инвестиционный спрос.

Амортизация инвестиций

Инвестиции имеют множество источников, одними из которых могут быть собственные средства конкретной компании. Конечно, это возможно только в случае, если здесь предусмотрительно выполняются соответствующие амортизационные отчисления. Следует отметить, что крупные компании, которыми руководят опытные и дальновидные руководители (авторы инновационных проектов) всегда стремятся создавать фонды. Именно они позволяют в случае необходимости направлять накопленные средства на реализацию новых проектов. Благодаря этому компаниям не приходится искать сторонние источники финансирования для того, чтобы выйти на новые рынки сбыта, диверсифицировать производство, улучшить позиционирование путем проведения маркетинговой политики.

Амортизация инвестиций – это систематически отчисляемая сумма денежных средств, направленная на поддержание бизнеса и способствующая сохранению уровня существующей прибыли. В условиях хорошо развитой экономики и рыночных отношений амортизационные отчисления способствуют компенсации износа средств производства и материальных активов (зданий, оборудования, силовых машин, производственного и хозяйственного инвентаря). Ведь все средства производства постепенно устаревают (изнашиваются), а поэтому с течением времени приходится приобретать новые.

Любому предприятию для успешного развития и ведения бизнеса необходимо развиваться, для чего важно своевременно внедрять инновации на производство. В этом отношении большую роль играют амортизационные отчисления в собственный инвестиционный фонд, что дает возможность осуществлять не простое, а расширенное производство. Нужно отметить, что в высокоразвитых государствах амортизационные отчисления покрывают порядка 80% потребностей предприятия в капиталовложениях, что подтверждает их важную роль в успешной бизнес деятельности.

Подробнее об инновационных проектах, вы сможете узнать в нашей статье.

Таким образом, амортизация как источник финансирования дает компании значительные преимущества, включая и то, что данные денежные средства всегда остаются внутри самой компании. Ведь благодаря этому фирма может:

- Легко реализовывать новые проекты, касающиеся расширения производства или переоборудования механизированной линии.

- Преодолевать кризисные периоды.

- Активно финансировать собственные разработки без необходимости привлечения сторонних инвесторов.

Неплохим средством инвестирования являются облигации, являющиеся ценными бумагами, которые котируются на международном фондовом рынке. Они обладают хорошей конвертируемостью, поэтому обеспечивают предприятию надежную защиту от форс-мажорных обстоятельств. Ведь облигации в любой момент можно реализовать, преобразовав их в реальные денежные средства для достижения конкретной финансовой цели или задачи.

Важно! Собственный инвестиционный фонд имеет хорошую конвертируемость, то есть данные отчисления всегда можно использовать для решения той или иной хозяйственной задачи. Благодаря этому компания получает дополнительный источник денежных средств в качестве своеобразного резерва, что позволяет избежать необходимости в заемных денежных средствах банка или микрофинансовой организации.

Валовые инвестиции

Главной задачей накопления денежных средств с целью формирования собственного инвестиционного фонда является расширение собственного производства и рост объема выпускаемой продукции. Однако чистые инвестиции — это валовые инвестиции минус амортизация, которая необходима для постепенного обновления средств производства. Новое оборудование и механизмы позволяют снизить амортизационный процент до минимума, что, соответственно, увеличивает отчисления на чистые инвестиционные накопления. Соответственно, если больше амортизация, то сумма перечисления на фонд будет меньшей.

Подводя итог, можно констатировать, что результатом отчисления в основной инвестиционный фонд (собственный) всегда становится уверенность в том, что предприятие сможет не только сохранить свой уровень дохода, но и увеличить его. Амортизационные отчисления, в свою очередь, способствуют компенсации имущества, которое с течением времени изнашивается.

Подробнее о том, что такое валовые инвестиции, читайте в нашей статье.

Дополнительную информацию об амортизации, вы сможете узнать из данного видео:

Валовые инвестиции — это чистые инвестиции плюс амортизация

Узнай как замшелые убеждения, страхи, стереотипы, и подобные»глюки» мешают человеку быть успешным, и самое важное — как убрать их из головы навсегда. Это нечто, что тебе никогда не расскажет ни один бизнес-тренер (просто потому, что сам не знает). Кликни здесь, если хочешь скачать бесплатную книгу.

По расходам метод конечного использования. По добавленной стоимости производственный метод. По доходам распределительный метод. При расчете ВНП по расходам суммируются расходы всех экономических агентов, использующих ВНП домохозяйств, фирм, государства и иностранцев. Фактически речь идет о совокупном спросе на произведенный ВНП. Суммарные расходы можно разложить на несколько компонентов:

Особенности инвестиционной деятельности

Транскрипт 1 Тестовые задания 1. Для определения инвестиций как экономической категории существуют подходы: инвестициям присущи следующие характеристики:

В состав валовых инвестиций входят: реальные инвестиции; . иностранные государства. 6. Денежно-финансовые вложения включают в себя.

Различают внутренние отечественные и внешние иностранные инвестиции. Внутренние инвестиции подразделяются на: Внешние инвестиции делятся на: Объектами инвестиционной деятельности являются: Одна из наиболее важных хозяйственных задач, которую должны решать предприятия — это выгодное вложение денежных ресурсов с целью получения максимального дохода. Инвестиционная политика определяет наиболее приоритетные направления вложения капитала, от которых зависит эффективность хозяйственной деятельности, обеспечение наибольшего прироста продукции и дохода на каждую гривню затрат.

Распределение объема продаж по месяцам, тыс. Планируемое поступление денежных средств будет состоять из реализации: Итого в квартале ожидается получить тыс. Поступление остальной суммы — тыс. Коэффициент оборачиваемости дебиторской задолженности КОдз где — выручка нетто от реализации продукции работ, услуг в рыночных ценах; ДЗ — средняя сумма дебиторской задолженности за расчетный период.

Не профукай единственный шанс выяснить, что на самом деле важно для твоего материального успеха. Нажми здесь, чтобы прочитать.

Период погашения дебиторской задолженности ППД, устанавливают по формуле:

инвестиции — это долгосрочные вложения капитала (денег) в Валовые капитальные вложения — это общая сумма единовременных затрат.

В их состав входит амортизация и чистые инвестиции. Амортизация является инвестиционными ресурсами, необходимыми для того, чтобы возместить износ основных средств, восстановить их до начального уровня. Чистые инвестиции — это вложения денежных средств, целью которых является увеличение основных средств на возведение зданий, производство и установку нового оснащения, улучшения нынешних производственных ресурсов. На микроуровне капиталовложения имеют очень важное значение.

Они нужны для того, чтобы обеспечить нормальное функционирование компании, стабильное финансовое положение и увеличить прибыль хозсубъекта. Большой процент капиталовложений идет на расходы социально-культурного, научно-образовательного сектора, здравоохранения, физкультуры и спорта, в охрану природы, для возведения новых строительных объектов для развития этих сфер, улучшения техники и технологий, которые в них используются.

Существуют вложения в человека и его потенциал. Эти инвестиции по большей мере реализуются в систему образования и здравоохранения, идут на создание источников, которые обеспечивают духовное развитие человека, улучшение его физического состояния, пролонгацию человеческого существования. Уровень результативности вложения инвестиций находится в зависимости от того, из чего они состоят. Структура капиталовложений представляет собой их состав.

Экономика предприятий

Типы инвестиционных решений Как мы уже выяснили, валовые инвестиции минус амортизация — это и есть чистые инвестиции. При осуществлении чистых инвестиций на отдельно взятом предприятии существует несколько направлений, в которых можно добиться прогресса путем денежных вливаний. Эти направления классифицируются следующим образом: Обязательные инвестиции, без которых предприятие не сможет осуществлять свою деятельность в связи с государственными ограничениями, правилами и нормами, которым нужно соответствовать.

Валовой внутренний продукт (Gross National Product) — это совокупная . инвестиции в запасы (товарно-материальные запасы включают в себя: а).

Понятие, состав и структура инвестиций 8. Понятие, состав и структура инвестиций Характеристика инвестиций. Как показывают расчеты за достаточно длительный период, в среднем приблизительно одну треть объема финансовых средств предприятий разных отраслей экономики Украины составляют инвестиции одноразовые капитальные затраты. инвестиции — это долгосрочные вложения капитала денег в предпринимательскую деятельность для получения прибыли.

Тот, кто имеет капитал и вкладывает его в то или иное коммерческое дело, называется инвестором, а сам процесс вложения капитала — инвестированием долгосрочным финансированием. В любой предпринимательской деятельности инвесторами могут быть как юридические, так и физические лица, т. Для характеристики инвестиций существенное теоретическое и практическое значение имеет определение видов инвестиций по отдельным признакам, т.

Функционально-элементный состав инвестиций предприятия В зависимости от того, где вкладывается капитал в пределах страны или за рубежом выделяют внутренние отечественные и внешние иностранные инвестиции.

Валовые инвестиции меньше чистых инвестиций

Обучение Виды инвестиций и их классификация Приняв решение заняться таким видом финансовой деятельности как инвестирование, будущий инвестор должен разобраться в таких вопросах как основные виды инвестиций и их классификация. Для начала, разберемся, что такое инвестиции. инвестиции — это те или иные виды интеллектуальных или имущественных ценностей, которые вкладываются в определенные коммерческие процессы или финансовые инструменты с целью получения прибыли.

Некоторые из инвестиций можно отнести одновременно и к спекуляциям, и к инвестициям. Такая тенденция имеет место потому, что граница между этими двумя понятиями в какой-то степени не до конца определена.

инвестиции – это те или иные виды интеллектуальных или имущественных . эквивалент только в составе целостного имущественного комплекса. Чистые инвестиции – общая сумма валовых инвестиций, из которой вычтены вложений средств, включает в себя также инвестирование в оборотные.

Баланс денежных средств с учетом дисконты стр. Основные направления работы, обеспечивающие повышение экономической эффективности инвестиций. Объем реализации продукции за рассматриваемые периоды составит тыс. Экономическая сущность, цели и задачи инвестирования. Сущность и виды инвестиций. Роль капитальных вложений в создании и совершенствовании основных фондов.

Государственные гарантии прав субъектов инвестиционной деятельности. Понятие и классификация инвестиционных проектов. Назначение бизнес-плана инвестиционного проекта.

Понятие, состав и структура инвестиций

Рчэ — расходы на чистый экспорт. Источники валовых вложений К источникам формирования совокупного объема валовых инвестиций относятся: Многие предприятия стараются привлечь средства сторонних инвесторов для своего развития. Особенно актуально это при реализации инвестиционных проектов. Как правило, риски в них достаточно велики, и предприятие старается их диверсифицировать путем снижения объема собственных вложений и увеличения сторонних вливаний.

где ДП — долгосрочные пассивы, включающие собственный капитал и долгосрочные . Что входит в состав валовых инвестиций .

инвестиции выступают вторым после потребления компонентом общих, или совокупных расходов. Различают валовые и чистые инвестиции. Чистые инвестиции 1 представляют собой добавочные инвестиции, имевшие место в течение текущего года. Если же валовые инвестиции меньше, в экономике происходит деинвестирование, то есть сокращение инвестиций. На величину чистых инвестиций влияют два основных фактора: Со вторым фактором дело обстоит сложнее.

Ставка процента это цена, которую фирма должна заплатить, чтобы занять денежный капитал, необходимый для приобретения реального капитала средств производства. Кроме основного фактора — ставки процента, на размер инвестиций влияют и другие факторы. Например, издержки на приобретение, эксплуатацию и обслуживание оборудования, величина налогов, технологические изменения, наличный основной капитал, а также ожидания предпринимателей прогнозы будущих продаж и будущей рентабельности продукции.

Наиболее важными факторами этой изменчивости инвестиций являются:

Что такое чистые инвестиции

Инвестиции в соответствии с принятой классификацией делят на финансовые и реальные.

Реальные инвестиции подразделяют на:

Инвестиции в основной капитал направляются на его прирост и возмещение утраченной стоимости основного капитала в процессе его потребления, именуемое амортизацией. Чистые инвестиции это сумма всех ресурсов, направленных на создание капитала, основного и оборотного, за минусом амортизации.

Валовые и чистые инвестиции

Оборудования и здания и сооружения имеют существенно отличные сроки амортизации. Амортизация зданий и сооружений измеряется десятилетиями, а оборудования годами. Тем не менее, годовая амортизация легко поддается расчету и стабильна в конкретные отрезки времени. Поэтому ее и используют для расчета чистых инвестиций.

Статистика публикует валовые инвестиции отраслей экономики и государства в целом, поэтому для анализа чистых инвестиций используются показатели валовых инвестиций. Чистые инвестиции формула определяет как:

- ВИt — все валовые инвестиции в t-ом году;

- Аt — амортизационные отчисления в t-ом году;

- ЧИt — чистые инвестиции в t-ом году.

Вообще то, в данной формуле расчета валовые инвестиции в оборотный капитал являются чистыми инвестициями, поскольку не изнашиваются и не теряют своей стоимости в определенный отрезок времени. Но поскольку статистика публикует валовые инвестиции, которые включают инвестиции в оборотный капитал, в таком виде расчет чистых инвестиций делать проще. Тем более, что увеличение основного капитала всегда влечет за собой увеличение оборотного.

Поэтому к чистым инвестициям относятся только: чистые инвестиции в основной капитал; в оборотный капитал; в недвижимость.

Подобная оценка дается не только отдельным предприятиям, но может служить оценкой экономики государства, в макроэкономическом анализе в системе национальных счетов. Валовые и чистые инвестиции в экономике страны постоянно анализируются и предоставляют правительству и экономистам информацию о возможностях развития экономики и необходимых мерах по увеличению чистых инвестиций.

Источники чистых инвестиций

Источники чистых инвестиций могут быть внутренними и внешними. К внутренним относятся:

- прибыль;

- уставный капитал;

- амортизационные отчисления;

- реализация ненужного имущества.

К внешним источникам относят:

- кредиты банков;

- вложения частных инвесторов;

- средства от выпуска ценных бумаг предприятия;

- иностранные инвестиции.

Эффективность

Рост чистых инвестиций вызывает мультипликативный эффект. Увеличение чистых инвестиций вызывает рост производства продукции, которое влечет за собой рост потребления продукции, рост занятости и рост благосостояния. Благодаря этому в смежных отраслях также увеличивается производство комплектующих, увеличивается производство продуктов питания, расширяется жилищное строительство и т.д. От увеличения чистых инвестиций увеличивается рост экономики.

Динамика роста чистых инвестиций служит индикатором в экономике любой страны и свидетельствует об эффективном ее функционировании. Снижение темпов роста чистых инвестиций является предвестником стагнации в экономике, а отсутствие роста о кризисе.

Чистые инвестиции дают разный экономический эффект в разных областях их применения. Если они направлены на расширение устаревшего производства, то мультипликативный эффект от них будет незначительным и не обеспечит необходимый прирост чистых инвестиций на следующий период обновления производства.

Общее снижение темпов поступления чистых инвестиций в кризисные периоды связано еще и с тем, что частные инвесторы от реального инвестирования переходят в финансовое инвестирование, где доходность оказывается выше а степень риска ниже. Поэтому тяжесть выхода из экономических кризисов, в основном, ложится на государство.

1.

Источник