- Если организация инвестирует свободные денежные средства в финансовые активы (ценные бумаги), то она использует метод управления.

- Если организация инвестирует свободные денежные средства финансовые активы то она использует

- Финансовые активы компании: полный анализ

- Что такое финансовые активы?

- Классификация финансовых активов

- 1. По степени ликвидности

- 2. По сроку действия

- 3. По целям использования

- 4. По виду дохода

- Учет финансовых активов

- номинальной

- справедливой

- амортизированной

- Анализ финансовых активов

- Расчет коэффициентов

- мгновенной ликвидности (Кмл)

- промежуточной ликвидности (Кпл)

- рентабельность ФА (Крфа)

- оборачиваемость ФА (Кофа)

- Краткие выводы

Если организация инвестирует свободные денежные средства в финансовые активы (ценные бумаги), то она использует метод управления.

о экономический

Примером применения административного метода управления является ситуация, когда

о разработано штатное расписание работников организации

разработана система внутреннего карьерного роста сотрудников организации

среди работников проведен социологический опрос

оптимизирована система контроля на предприятии

Использование социально-психологических методов управления предполагает .

о моральное стимулирование работников

О регламентирование компетенций и ответственности

О разработку должностных инструкций

О экономическое стимулирование работников

Р. Акофф выделяет_как вид планирования, основанный на таких принципах, как

участе, непрерывность, координация и интеграция.

оинтеракпшизм

Разделение труда по_и_признакам является основой для определения в организационной структуре управления состава и подчиненности соответствующих служб и подразделений.

о функциональному

о технологическому

После замены сдельной формы оплаты труда на повременную .

о повысится сила действия мотивов удовлетворения и понизится сила действия мотивов безопасности

повысится сила действия мотивов безопасности и понизится сила действия мотивов удовлетворения

повысится сила действия мотивов подчинения и понизится сила действия мотивов приобретения

повысится сила действия мотивов приобретения и понизится сила действия мотивов подчинения

Функция контроля основана на организации системы_, включающей финансовые и

Производственные показатели деятельности и проведение их анализа.

о учета и отчетности

Функция контроля основана на организации системы_, включающей финансовые и

о учета и отчетности

Электронный бизнес позволяет компаниям .

о укреплять связи с партнерами

1^0 добиваться стратегического превосходства над конкурентами

адаптироваться к изменениям внешней среды

влиять на партнеров

В принятии управленческих решений выделение частных выводов на основе знания каких-то общих

Положении называется .

о дедукцией

Организация потратила 450 тыс. рублей на открытие кулинарии при собственном кафе. Прибыль, полученная кулинарией в первый месяц работы, составила 50 тыс. рублей, а дополнительная прибыль кафе за счет реализации готовых обедов в контейнерах за этот же период составила 40 тыс. рублей. Экономическая эффективность проекта в процентах равна .

Дата добавления: 2015-01-05 ; просмотров: 41 | Нарушение авторских прав

Источник

Если организация инвестирует свободные денежные средства финансовые активы то она использует

Библиографическая ссылка на статью:

Арсентьева Е.А., Бондаренко Т.Н. Необходимость эффективного использования свободных денежных ресурсов предприятия // Современные научные исследования и инновации. 2014. № 5. Ч. 2 [Электронный ресурс]. URL: https://web.snauka.ru/issues/2014/05/34762 (дата обращения: 08.06.2021).

Стабильная работа коммерческой организации неразрывно связана с построением и грамотным применением её финансовой стратегии, частью которой является стратегия управления денежными потоками, основанная на принципах максимизации прибыли. Таким образом, встает вопрос гармонизации стратегии управления денежными потоками компании путем обеспечения различных направлений ее деятельности (операционной, финансовой, инвестиционной) необходимым объемом денежных ресурсов и оптимизации совокупного размера остатка денежных средств, в целях достижения, за счет сбалансированности поступлений и расходования денежных средств, устойчивого финансового положения компании.[1]

Любое предприятие инвестирует все свои доходы в саморазвитие, и у некоторых предприятий возникает избыток свободных денежных ресурсов, то есть наступает момент, когда у компании появляются свободные денежные средства, которые уже нет нужды вкладывать в свою собственную основную деятельность. И не одно предприятие не станет просто накапливать такие средства, понимая, что со временем они потеряют свою стоимость, а инфляция их обесценит. Поэтому главной задачей грамотного использования временно свободных финансовых ресурсов является не только их сохранение, но и преумножение.

Временно свободные финансовые ресурсы — денежные средства предприятия, которые возникают в результате временного разрыва между поступлением средств и их расходованием. Если же предприятие дает возможность работать временно свободным денежным средствам, то они могут приносить дополнительную прибыль, увеличивая этим ликвидность баланса самого предприятия.

Одно из правил рынка гласит: денежные средства должны работать. А сохранить и преумножить их означает инвестировать.

Эффективное использование свободных ресурсов должно базироваться на следующих принципах:

- принцип платности – вложение должно приносить доход

- принцип срочности – индивидуально подобранные сроки вложения

- принцип диверсификации – направление свободных ресурсов в различные сферы

- принцип ограничения рисков путем создания аппарата управления ими;

- принцип контроля – постоянный мониторинг изменений в рыночной среде и отслеживание доходности инвестиционных проектов

- принцип корректировок – изменения направления вложений путем переоценки прибыльности проектов

- принцип функционального разделения – разделение: операций по размещению денежных средств, функций по учету этих операций и функций оценки риска их проведения.

По нашему мнению, основными способами эффективного использования временно свободных финансовых ресурсов являются:

1. Банковские депозиты:

Это самый простой и, одновременно, наименее эффективный способ. Предприятие размещает деньги в банке под стабильный процент.

Однако, в России этот процент примерно равен официальному уровню инфляции, а то и ниже. Следовательно, о преумножении своих денег в данном случае не идет и речи, только их частичное сохранение на некоторое время.

Большинство компаний считают, что размещение денежных средств на валютных счетах если и не преумножит, то сохранит их от инфляции и от валютных рисков. Однако, разница между рублевым и валютным депозитным счетами в российских банках несущественна. Проценты по валютным депозитам ниже, чем по рублевым. Полагается, что зарубежная валюта и так растет по отношению к рублю. Кроме того, сложно спрогнозировать с наибольшей вероятностью, как именно будет вести себя та или иная валюта в ближайшем будущем.

В зарубежных же банках дела обстоят немного по-другому, они являются более стабильными и предлагают множество вариантов размещения средств, включая разнообразные инвестиционные проекты с различными уровнями доходности. Однако, этот способ так же не совсем эффективен для компаний, нуждающихся в серьезном приросте денежных средств, а больше подходит физическим лицам.

Основным преимуществом банковского депозита, по моему мнению, является минимизация рисков; к недостаткам же можно отнести очень низкую прибыль. Это больше похоже на сейф, где деньги будут находиться долгое время, но их количество не уменьшится.

По статистике, множество компаний стремятся хранить излишек денежных средств именно на банковском депозите, так как не желают рисковать в условиях нестабильной рыночной экономики. И это еще одна причина, которая мешает грамотно вложить свободные денежные средства с максимальной доходностью. Никто не знает, как будут обстоять дела в ближайшее время, ведь рыночная экономика достаточно нестабильна.

Эту дорогу предпочитают небольшие предприятия. Стоимость жилой и офисной недвижимости стабильно растет на 10-20% в год, и с успехом перекрывает коэффициент инфляции. Однако, в этом случае возникают сложности со временем возврата средств. В случае необходимости срочного получения денежных средств нужно для начала реализовать объект недвижимости, а эта процедура эта займет достаточно длительное время, и получить нужную сумму оперативно будет практически невозможно. Плюс в дополнение, придется воспользоваться услугами агента, так называемого посредника в реализации недвижимости, а его комиссионные соответственно станут дополнительными тратами для предприятия.

Инвестирование свободных денег компании процесс очень индивидуальный. И то, что одному предприятию может принести убытки, для другого может оказаться очень прибыльным вариантом вложения. Поэтому каждая компания должна еще и индивидуально для себя выбирать конкретную, наиболее ликвидную, по их мнению, недвижимость, цены на которую растут стремительно.

3. Фондовый рынок:

Я считаю, что на фондовом рынке деньги добывают практически из воздуха. Только грамотно действовать на фондовым рынке под силу лишь профессионалам, иначе свои собственные средства превратятся в воздух. Отечественный фондовый рынок интенсивно развивается. А распад крупнейших компаний, акции которых обращаются на фондовом рынке, невозможен в принципе, по мнению многих специалистов.

В этом случае, я бы предложила прибегнуть к услугам лицензированной брокерской компании или же нанять управляющего для распоряжения деньгами предприятия от их имени и за их счет на фондовом рынке. Им обоим под силу сохранить и преумножить капитал компании даже при кардинальном падении котировок, то есть путем проведения спекуляций. При этом, брокерская компании запросит за свои услуги заранее оговоренную сумму, а управляющему придется уплатить 10-30% от прироста доходов. В общем именно это и является разницей между ними.

В данном виде деятельности не рекомендую инвестировать в ценные бумаги все свободные денежные средства компании. Самый лучший вариант это вложить в деятельность на фондовом рынке около 30 – 40% денежных средств, и далее следить за ситуацией, так как индекс фондовых рынков очень чувствителен и нестабилен, ведь он меняется при смене правительства государства, чрезвычайных ситуациях, и даже от высказываний политиков и руководителей наиболее крупных компаний.

Большое преимущество фондового рынка это доступность краткосрочного вложения, то есть на короткий срок. Если свободные средства предприятия носят сезонный характер, ценные бумаги в данном случае могут принести более весомый и быстрый доход, нежели банковские депозиты или недвижимость, при условии, конечно, хорошей брокерской поддержки.

4. Расширение бизнеса:

Это излюбленный путь компаний средних размеров. Самой распространенной формой расширения бизнеса считается экспансия, открытие филиалов в соседних и отдаленных регионах. Плюсы такого выбора достаточно велики: стабильно растет доход, укрепляется имидж торговой марки, приходит стабильность самой компании. Но этот способ не подходит крупным предприятиям, уже располагающим мощной филиальной сетью. Такие компании вкладывают в дальнейшее развитие лишь некоторую небольшую часть свободных денежных средств.

Более выгодным крупным компаниям видится строительство заводов по изготовлению смежной продукции. К примеру, шинный завод инвестирует средства в завод по производству компонентов резины, чем добивается снижения себестоимости своего основного производства.

5. Инвестиции в проекты других организаций:

Это путь, требующий идеального прогноза. Риск всегда должен быть оправданным. И если инвестиции в инновационные разработки были сделаны грамотно, компания может получить существенные дивиденды.

Перед тем, как вкладывать денежные средства в проекты других компаний, следует в первую очередь, оценить перспективы создателей самого проекта; потом, дать оценку самому проекту. Здесь следует, на мой взгляд, обратится к грамотным рыночным экспертам, которые в свою очередь с помощью своей консультации помогут вынести решение о целесообразности, грамотности и эффективности вложений.

И следует помнить, что инвестирование в проекты других компаний является самым долгосрочным видом вложений, так как небольшие проекты не смогут принести желаемый доход в принципе, а крупные воплощаются в жизнь достаточно длительное время. Так же, из банка, например свой вклад можно забрать в любой нужный момент; недвижимость, хоть и гораздо медленнее, но все же можно продать. А в ситуации с вложением в осуществление инвестиционного проекта, вернуть же вложенное будет невозможно, пока он не будет реализован и не станет приносить доход.

6. Страхование бизнеса:

Наиболее благополучная экономика – это экономика европейских стран, где страховка давно применяется на практике, используется как компаниями, так и их сотрудниками. Для России это немого не свойственно, но все же медленно, но верно начинают все же и российские предприятия страховать свои финансы: имущество от различных катаклизм, стихийных бедствий и непредвиденных ситуаций, транспорт от угона, персонал от болезней и многое другое.

При страховании вложения компании не имеют возможности возврата, ведь страховой случай может и не иметь места вообще, а вложение было сделано. Но, тем не менее, оно отлично способствует спокойному существованию и развитию предприятия.

Все рассмотренные варианты не дают однозначно правильного решения для наиболее эффективного размещения свободных денежных средств организации. Большинство специалистов советуют диверсифицировать инвестиционный портфель: часть денег направить на наименее выгодные и также наименее рискованные вложения, а другой частью рискнуть и вложить во что-то стоящее.

На наш взгляд, при выборе направлений использования свободных финансовых ресурсов, необходимо, в первую очередь, принимать во внимание следующие аспекты:

- Величину свободных денежных ресурсов

- Сроки их вложения

- Расчет времени, необходимого для изъятия средств

- Направления вложений свободных денежных ресурсов

- Оценка рискованности способов вложения свободных денежных ресурсов

- Оценка прибыльности вложения свободных денежных ресурсов.

При этом важно грамотно определить пропорции этих частей и учесть, какую долю свободных денежных средств направить на долгосрочные вложения, а какую на краткосрочные. Такой подход поможет решить проблему нехватки денежных средств, необходимых для стабильной работы предприятия и поможет избежать прямых убытков и ухудшения показателей его финансового состояния.

Библиографический список

- Ворожбит О.Ю., Василенко Е.Н. Управление денежными потоками в соответствии с МСФО // Экономика и предпринимательство . 2014. № 1-1 (42-1) .; С. 338-343.

Количество просмотров публикации: Please wait

Источник

Финансовые активы компании: полный анализ

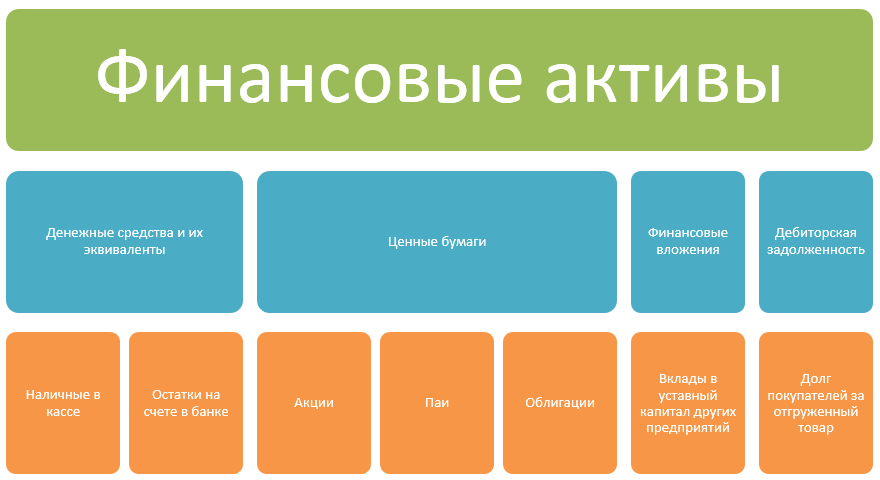

Финансовые активы (ФА) – это ресурсы организации, состоящие из наличных и безналичных денежных средств, выраженных в иностранной и национальной валюте, акций, облигаций и иных финансовых инструментов, принадлежащих предприятию на праве собственности.

Что такое финансовые активы?

Принято считать, что к финансовым активам относятся деньги и задолженность покупателей за полученный товар. На самом деле в состав ФА также включаются финансовые инструменты, предназначенные для получения прибыли. Состав финансовых активов показан ниже:

Не относятся к ФА полученные авансы, дебиторская задолженность по налоговым обязательствам, а также задолженность, расчеты по которой будут произведены не деньгами, а иными способами – товарами или услугами.

Классификация финансовых активов

Для управления ФА предприятие классифицирует их по различным признакам.

1. По степени ликвидности

В первую очередь финансовые активы предприятия классифицируются по степени ликвидности – способности преобразовываться в наличные деньги. По данному признаку они делятся на 4 категории:

- абсолютно ликвидные – к ним относятся наличные в кассе и средства на банковских счетах

- высоколиквидные – которые могут быть преобразованы в деньги в кратчайшие сроки. Например ценные бумаги, активно торгующиеся на бирже

- ликвидные – для их трансформации в деньги нужно некоторое время, например, облигации

- неликвидные – их либо невозможно реализовать совсем, либо при этом они теряют значительную часть первоначальной стоимости. Например, дебиторская задолженность, невозможная к взысканию

2. По сроку действия

По этому признаку выделяют краткосрочные и долгосрочные ФА. В первую группу включают ФА, срок обращения которых не превышает 1 год. Во вторую – со сроком использования свыше 1 года.

Краткосрочные финансовые активы включают в себя деньги и текущие задолженности покупателей. В состав долгосрочных ФА включаются финансовые вложения, ценные бумаги и задолженность с длительным периодом погашения.

3. По целям использования

В зависимости от целей, для которых был приобретен ФА, выделяют:

- инвестиционные – приобретенные для получения дополнительной прибыли

- спекулятивные – приобретенные для получения разового дохода от реализации по более высокой цене

- транзакционные – используемые для обслуживания договоров, не приносящие самостоятельного дохода

4. По виду дохода

ФА, как и другие виды активов, могут приносить доход компании. По виду дохода финансовые активы предприятия делятся на следующие группы:

- с гарантированным доходом, например, облигации

- с неопределенным доходом, например, акции

- без дохода, например, деньги в кассе

Один и тот же финансовый актив, в зависимости от способа использования, может относиться к различным группам дохода. Например, облигация имеет купон, который является гарантированным доходом, так как он устанавливается в момент выпуска ценной бумаги. Между тем владелец облигации также может получить неопределенный доход при продаже ее до погашения с премией, если возникнет такая рыночная ситуация.

Учет финансовых активов

В бухгалтерии учет ФА ведется в отдельности по каждому виду актива. Для учета наличных и безналичных денег, а также инвестиций используются счета раздела V плана счетов бухгалтерского учета. Расчеты с контрагентами отражаются на счетах раздела VI. Учет ведется по каждому контрагенту отдельно.

ФА учитываются на предприятии по одному из видов стоимости:

номинальной

справедливой

амортизированной

По номинальной стоимости в учете отражаются деньги. Например, покупатель внес в кассу оплату за товар в сумме 1 000 рублей. По счету «50 — касса» отражается поступление 1 000 руб.

По справедливой стоимости учитываются финансовые вложения и долевые ценные бумаги. Например, компания купила 100 акций по 200 рублей и отразила их на счете «58 – финансовые вложения» в сумме 20 000 руб. Через год стоимость акций увеличилась до 230 рублей. В таком случае в учет должна быть внесена корректировка, а общая стоимость финансовых вложений увеличена до 23 000 рублей.

По амортизационной стоимости учитываются долговые финансовые инструменты. Например, компания приобрела ОФЗ на сумму 10 000 р. и отразила на счете «58». При каждом погашении купона остаточная стоимость финансового инструмента на счете должна уменьшаться на размер полученной выплаты.

В отчетности ФА отражаются в активе баланса. При этом они могут попасть как в категорию оборотных, так и в раздел внеоборотных активов.

Финансовые оборотные активы являются краткосрочными. Они относятся к классу абсолютно ликвидных или высоколиквидных активов.

Финансовые внеоборотные активы относятся к долгосрочным. В их состав включают ликвидные и неликвидные ФА. Чем выше в балансе расположен ФА, тем меньше степень его ликвидности.

ФА в балансе отражаются по тому же виду оценки, что и в учете. То есть, если на депозите у предприятия хранится 80 миллионов рублей, то и в учете по счету «51 – расчетный счет» отражается 80 млн., и в балансе по строке «денежные средства и их эквиваленты» будет отражено 80 млн.

Анализ финансовых активов

ФА организации анализируются по данным, содержащимся в ежегодной финансовой отчетности. Для оценки деятельности компании проводится горизонтальный анализ, или анализ динамики. Он отражает изменение финансовых активов за анализируемый период.

Для изучения динамики из показателя отчетного периода вычитается значение предыдущего. Таким образом вычисляется абсолютное число. Для расчета относительного показателя, на сколько процентов увеличился/уменьшился каждый ФА, нужно значение текущего периода поделить на предшествующий.

| Наименование ФА | 31.12.2018г. | 31.12.2017г. | 01.01.2017г. | ||||

| сумма | абс. | относ. | сумма | абс. | относ. | сумма | |

| Торговая дебиторская задолженность (долгосрочная) | 82 521 | 8 038 | 111% | 74 483 | 23 221 | 145% | 51 262 |

| Финансовые вложения (долгосрочные) | 41 562 | -28 352 | 59% | 69 914 | -8 729 | 89% | 78 643 |

| Финансовые вложения (краткосрочные) | 47 192 | 47 043 | 31672% | 149 | -12 471 | 1% | 12 620 |

| Торговая дебиторская задолженность (краткосрочная) | 180 619 | 28 975 | 119% | 151 644 | -15 972 | 90% | 167 616 |

| Денежные средства | 84 056 | -17 998 | 82% | 102 054 | 15 084 | 117% | 86 970 |

| Итого | 435 950 | 37 706 | 109% | 398 244 | 1 133 | 100% | 397 111 |

По итогам 2018г. в ПАО «Россети» наблюдается абсолютный прирост ФА на 37 706 миллионов рублей или на 109% . Основное увеличение было вызвано значительным приростом краткосрочных финансовых вложений. Чтобы понять, во что именно были вложены средства, необходимо посмотреть приложение к балансу.

Из расшифровки видно, что средства были направлены на банковские депозиты на срок от 3 месяцев до 1 года.

Расчет коэффициентов

Для оценки ФА на общее финансовое положение компании рассчитываются коэффициенты:

мгновенной ликвидности (Кмл)

промежуточной ликвидности (Кпл)

рентабельность ФА (Крфа)

оборачиваемость ФА (Кофа)

▲ Коэффициент мгновенной ликвидности показывает, насколько предприятие может расплатиться по своим краткосрочным обязательствам за счет имеющихся собственных денег. Он рассчитывается следующим образом:

Кмл=Дс/Ко , где

Дс – денежные средства и их эквиваленты

Ко – краткосрочные обязательства

Кмл (2018г.) = 84 056/398 403 = 0,21

Кмл (2017г.) = 102 054/331 253 = 0,31

Коэффициент мгновенной ликвидности в ПАО «Россети» за 2018г. составил 0,21. Это значит, что если все кредиторы одновременно потребуют возврата краткосрочных задолженностей, то за счет собственных наличных и безналичных денег предприятие сможет погасить только 21% обязательств. В предыдущем периоде компания могла рассчитаться по 31% обязательств. Уменьшение показателя связано со снижением количества денежных средств при одновременном увеличении объемов краткосрочных обязательств (398 против 331 тысячи).

▲ Коэффициент промежуточной ликвидности отражает размер краткосрочных обязательств, которые компания сможет погасить за счет собственных денежных средств и краткосрочной дебиторской задолженности. Он рассчитывается по формуле:

Кпл=(Дз+Дс)/Ко , где

Дз – краткосрочная торговая задолженность.

Кпл (2018г.) = (180 619+84 056)/398 403 = 0,66

Кпл (2017г.) = (151 644+102 054)/331 253 = 0,76

По состоянию на 31 декабря 2018г. ПАО «Россети» могла погасить 66% краткосрочных обязательств за счет транзакционных ФА. Этот показатель уменьшился сравнительно с 2017г. на 10%. Уменьшение также связано с увеличением суммы краткосрочных обязательств.

▲ Коэффициент рентабельности показывает эффективность использования ФА. Он рассчитывается по формуле:

Крфа=Фд/(Дз+Дс) , где

Фд – финансовые доходы. За 2018 г. они согласно отчету равны 17 617 млн. р., а за 2017 г. 16 319 млн. р.

Крфа (2018г.) = 17 617/(180 619+84 056) = 0,06

Крфа (2017г.) = 16 319/(151 644+102 054) = 0,06

Рентабельность ФА в ПАО «Россети» за анализируемый период не изменилась и составила 0,06. Это значит, что с каждого рубля транзакционных ФА предприятие получает 6 копеек прибыли.

▲ Коэффициент оборачиваемости ФА показывает, сколько раз в течение календарного года транзакционные ФА участвуют в производственном цикле. Он рассчитывается следующим образом:

Кофа=(Дз+Дс)/В × 365, где

365 – количество дней в году. За 2018 г. выручка согласно отчету равна 1 021 602 млн. рублей, а за 2017 г. 948 344 млн. р.

Кофа (2018г.) = (180 619+84 056)/1 021 602 × 365=94

Кофа (2017г.) = (151 644+102 054)/948 344 × 365=97

Чем выше коэффициент оборачиваемости, тем эффективнее предприятие использует транзакционные ФА. В ПАО «Россети» произошло уменьшение показателя на 3 пункта в связи с увеличением объема выручки.

Краткие выводы

В таблице представлены показатели, полученные в результате анализа финансовых активов ПАО «Россети».

| Показатель | Вывод |

| Динамика | Несмотря на снижение некоторых показателей ФА, в общем у предприятия наблюдается прирост финансовых активов, который вызван увеличением краткосрочных финансовых вложений. |

| Кмл | Мгновенная ликвидность уменьшилась за счет увеличения объемов краткосрочных обязательств. |

| Кпл | Промежуточная ликвидность снизилась по сравнению с предыдущим годом. Это характеризуется отрицательно, так как компания становится менее ликвидной, а значит, более зависимой. |

| Крфа | Рентабельность ФА не изменилась, что говорит о стабильном использовании имеющихся финансовых инструментов для извлечения прибыли. |

| Кофа | Оборачиваемость снизилась за счет увеличения выручки. |

По рассчитанным показателям можно сделать вывод о рациональном использовании ФА на предприятии. Общая ликвидность незначительно уменьшилась, но данное изменение не критично для предприятия промышленной сферы. Нехарактерным явлением можно назвать размещение крупной суммы на банковском депозите. Вместо наращивания производственных мощностей или инвестирования в дочерние фирмы компания «заморозила» 47 192 миллиона рублей.

Источник