- Дисконтированный индекс доходности DPI

- Как рассчитать индекс рентабельности инвестиций (PI)

- Формулы и примеры

- Что такое индекс рентабельности инвестиций (PI)

- Как рассчитать индекс доходности

- Анализ PI-индекса

- Индекс доходности (рентабельности) инвестиций

- Индекс доходности инвестиций это

- Послесловие

- Похожие записи

- Добавить комментарий Отменить ответ

- Поиск

- Социальные сети

- Рубрики

- Последние записи

- Категории

- Информация

- Стоит понимать

Дисконтированный индекс доходности DPI

Одним из вариантов модификации понятия окупаемости заключается в суммировании всех дисконтированных денежных потоков (доходов от инвестиций) с последующим делением суммы на дисконтированный инвестиционный расход. Результатом является дисконтированный индекс доходности (иногда называемый отношением дохода к издержкам (benefit cost ratio), выраженным в текущих стоимостях).

Формула для расчета дисконтированного индекса доходности:

DPI — дисконтированный индекс доходности, долей единиц;

CFt — приток денежных средств в период t;

It — сумма инвестиций (затраты) в t-ом периоде;

r — барьерная ставка (ставка дисконтирования), долей единиц;

n — суммарное число периодов (интервалов, шагов) t = 0, 1, 2, . n.

Определяется: как отношение суммы всех дисконтированных денежных потоков (доходов от инвестиций), к дисконтированному инвестиционному расходу.

Характеризует: эффективность (рентабельность) инвестиции, в относительных значениях.

Синонимы: Дисконтированный индекс рентабельности, ТС-индекс, PV-index, Present value index, Discounted Profitability Index, PVI.

Акроним: DPI

Недостатки: не явно подразумевается что средства полученные в результате проекта инвестируются по барьерной ставке (Rбар), нельзя сравнивать денежные потоки разной длительности.

Критерий приемлемости: DPI >= 1,0 (чем больше, тем лучше)

Условия сравнения: любой срок действия инвестиции и размер.

Пример. Размер инвестиции — 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: 41000$;

в третьем году: 43750$;

в четвертом году: 38250$.

Размер барьерной ставки — 9,2%

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 32000 / (1 + 0,092) = 29304,03$

PV2 = 41000 / (1 + 0,092) 2 = 34382,59$

PV3 = 43750 / (1 + 0,092) 3 = 33597,75$

PV4 = 38250 / (1 + 0,092) 4 = 26899,29$

DPI = (29304,03 + 34382,59 + 33597,75 + 26899,29) / 115000 = 1,07985

Ответ: дисконтированный индекс доходности равен 1,079.

Формула для расчета дисконтированного индекса доходности с учетом переменной барьерной ставки:

DPI — дисконтированный индекс доходности, долей единиц;

CFt — приток (или отток) денежных средств в период t;

It — сумма инвестиций (затраты) в t-ом периоде;

ri — барьерная ставка (ставка дисконтирования), доли единицы (при практических расчетах вместо (1+r) t применяют (1+r0)*(1+r1)*. *(1+rt), т.к. барьерная ставка может сильно меняться из-за инфляции и других составляющих);

n — суммарное число периодов (интервалов, шагов) t = 1, 2, . n.

Пример №2. DPI при переменной барьерной ставке.

Размер инвестиции — $12800.

Доходы от инвестиций в первом году: $7360;

во втором году: $5185;

в третьем году: $6270.

Размер барьерной ставки — 11,4% в первом году;

10,7% во втором году;

9,5% в третьем году.

Вычислите дисконтированный индекс доходности денежного потока.

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 7360 / (1 + 0,114) = $6066,82

PV2 = 5185 / (1 + 0,114)/(1 + 0,107) = $4204,52

PV3 = 6270 / (1 + 0,114)/(1 + 0,107)/(1 + 0,095) = $4643,23

DPI = (6066,82 + 4204,52 + 4643,23) / 12800 = 1,20739

Ответ: дисконтированный индекс доходности равен 1,207.

Как фирма устанавливает барьерную ставку, которую ей надлежит превысить, или назначает срок, за который следует обеспечить окупаемость, она может назначить и минимальный дисконтированный индекс доходности. Этот инструмент анализа решает технические проблемы, сопутствующие вычислению внутреннего коэффициента окупаемости (IRR). Денежные потоки могут в некоторый год оказаться отрицательными, а в следующий — положительными, однако ТС-индекс демонстрирует свою надежность, оставаясь при этом неизменным.

Дисконтированный индекс доходности как инструмент анализа в отличие от других методов используется недостаточно. Это обусловлено тем, что большинство управляющих, если они даже знают о существовании дисконтированного индекса доходности, не представляют, как его применять.

Заслуживающая доверия оценка 40% для IRR предполагает, что данный проект, скорее всего, весьма хорош. Однако если бы стало известно, что проект имеет дисконтированный индекс рентабельности, равный 1,10, то мы не знали бы, как это интерпретировать. Поскольку дисконтированный индекс доходности определяется денежными потоками, дисконтированными при барьерной ставке, принятой на предприятии, любое значение индекса, превышающее 1,0, приемлемо с точки зрения финансовой перспективы. Например, если барьерная ставка фирмы равна 36% и рассматривается инвестиция с IRR, равным 32%, то значение дисконтированного индекса рентабельности будет меньше 1,0. Барьерная ставка другого предприятия могла быть 16%, и тот же самый проект, инвестиции 26%, имел бы в таком случае дисконтированный индекс рентабельности, существенно превосходящий 1,0.

Главная

Copyright © 2021 by Altair Software Company. Потенциальным спонсорам программ и проекта.

Источник

Как рассчитать индекс рентабельности инвестиций (PI)

Формулы и примеры

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI).

Финансирование коммерческих проектов всегда сопряжено с рисками. Опасения вызывает достоверность прогнозирования по извлечению чистой прибыли. Даже самая тщательная оценка бизнес-плана основана на предположениях. Трудно предвидеть объемы продаж, а от них зависит соотношение получаемых доходов и сделанных вложений.

Несмотря на сложности, развитие бизнеса невозможно без взвешенного подхода к делу. Следовательно, предварительный анализ нужен, и одним из его критериев служит индекс рентабельности инвестиций. Статья рассказывает о том, как его рассчитать.

Что такое индекс рентабельности инвестиций (PI)

Понятия рентабельности, прибыльности и доходности в экономике означают степень эффективности работы вложенных средств. Эти показатели близки по смыслу физическому коэффициенту полезного действия.

В общем виде оценка доходности затрат производится по их результативности. Коэффициент рентабельности характеризует отношение суммы входящих денежных потоков к величине капитала, израсходованного на их получение. Он легко определяется «задним числом», методом деления одного показателя на другой.

Задача усложняется, если планируется финансирование инвестиционного проекта с трудно-прогнозируемым экономическим эффектом.

Индекс прибыльности (PI – аббревиатура английского термина Profitability Index) определяется как результат отношения сумм дисконтированного дохода и вложенного капитала. Иными словами, индекс показывает, сколько копеек приносит каждый рубль, потраченный на реализацию проекта. Особого пояснения требует слово «дисконтированный». В контексте, термин означает перерасчет прибыли с учетом фактора времени.

В течение срока реализации проекта деньги успевают обесцениться за счет инфляции. Средства, размещенные на банковском депозите, обеспечивают пассивную прибыль по годовой ставке с минимальным риском и без всяких хлопот. По этой причине о доходности инвестиций финансист судит по возможным последствиям размещения тех же средств, но в другие объекты. При этом, он оценивает сопутствующие факторы:

- риски,

- оборачиваемость капитала,

- ликвидность приобретаемых активов,

- перспективность проекта.

Немалую роль играет опыт проведения аналогичных операций.

В конечном счете формируется решение, основанное на относительной доходности, то есть на соотношении предполагаемой прибыли с некими базовыми значениями.

Чем выше индекс рентабельности проекта, тем привлекательней бизнес, нуждающийся в финансировании. Обычной ситуацией считается наличие альтернативных предложений. При выборе лучшего варианта для вложений требуется сравнение нескольких инвестиционных проектов.

Необходим единый подход, позволяющий не допустить ошибку. Важна бывает и интуиция, присущая наиболее прозорливым бизнесменом, но без объективной оценки не обойтись. Критерием принятия оптимального решения выступает коэффициент доходности инвестиций, рассчитанный для каждого объекта вложения.

Как рассчитать индекс доходности

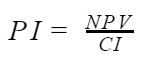

Метод определения рентабельности инвестиции (PI) проекта вкратце описан выше. Посчитать этот показатель можно по формуле:

- PI – индекс доходности инвестиций;

- NPV – сумма чистого дисконтированного дохода (с учетом ставки налога на прибыль);

- CI – величина вложенного капитала.

Как видно из математического выражения, индекс представляет безразмерный коэффициент: числитель и знаменатель — оба выражены в денежных единицах, которые взаимно сокращаются.

В некоторых случаях для удобства и наглядности PI измеряется в процентах. Для этого значение следует умножить на 100%.

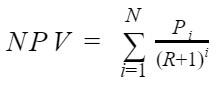

Чтобы дисконтировать (привести к актуальным условиям) доход, следует воспользоваться еще одной формулой:

- NPV – сумма чистого дисконтированного дохода;

- i – номер периода реализации проекта (года или месяца);

- N – общая продолжительность реализации проекта (в годах или месяцах);

- Pi – сумма прибыли за отдельный период под номером i, называемая входящим отдельным денежным потоком;

- R – дисконтная ставка.

Значение R устанавливается инвестором и является его внутренней нормой. В некоторых случаях оно равно ставке рефинансирования Центрального банка РФ, но чаще превышает ее. Дело в том, что у крупного предпринимателя есть альтернативные варианты вложений, обеспечивающие ему определенную отдачу. Отвлекая средства на менее рентабельные направления, бизнесмен несет потери.

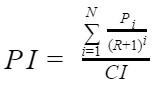

После простой подстановки, формула PI приобретает окончательный вид:

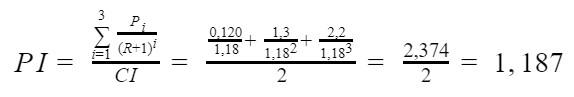

Теперь можно рассмотреть пример расчета.

- Сумма инвестиций в проект CI – 2 млн руб.

- Продолжительность реализации проекта N – 3 года.

- Прибыль за первый год – 120 тыс. руб.

- Прибыль за второй год – 1,3 млн руб.

- Прибыль за третий год – 2,2 млн руб.

- Дисконтная ставка – 18%.

После подстановки значений получается результат:

Из полученной итоговой суммы дисконтированного дохода (в числителе формулы) можно сделать вывод о том, что она больше вложенного капитала, а значение PI указывает, во сколько раз.

Очевидно, что за трехлетний период времени инвестору вернутся деньги, превышающие сумму вложений на 18,7%.

Анализ PI-индекса

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI). NPV, то есть дисконтированный суммарный денежный поток наглядно показывает, сколько средств получит финансист за один оборот капитала. Таким образом, анализ дает двойные итоги: абсолютный и относительный.

Рассчитанный индекс доходности инвестиций прост в оценке. Если сравнивать его с единицей, возможны три варианта:

- PI > 1. Проект заслуживает внимания и подробного анализа на предмет выявления возможных ошибок. Необходимо перепроверить все исходные данные. Бывает, что влияющие на успех факторы дают погрешности в вычислениях. Если расчеты подтверждаются, инвестиция целесообразна.

- PI = 1. По критерию NPV наблюдается стопроцентная самоокупаемость без прибыли. В некоторых деловых кругах такой результат называют «бульоном с варенных яиц». Если модификация бизнес-проекта не позволяет выжать из него более высокую рентабельность, от финансирования лучше отказаться.

- PI

Источник

Индекс доходности (рентабельности) инвестиций

В рамках данного небольшого обзора, речь пойдет об индексе доходности инвестиций, как о расширенном механизме при оценке рациональности вложений, обычно применяемым совместно с чистым дисконтированным доходом.

Небольшое, но важное отвлечение. В предыдущих обзорах, я рассказывал, что такое денежный поток, ставка дисконтирования и чистый дисконтированный доход. Если вы с ними не знакомы («какие-то страшные и большие слова»), то настоятельно рекомендую вначале прочитать их, иначе суть и смысл формул будут непонятны.

Индекс доходности инвестиций это

Индекс доходности инвестиций (индекс рентабельности, индекс прибыльности, PI, Present value index, Profitability Index, benefit cost ratio) — это коэффициент эффективности инвестиций, отражающий соотношение всех дисконтированных денежных потоков (начиная с первого периода после вложений) к первоначальным вложениям. Иными словами, сколько в пересчете к текущему дню реальный рост от проекта с учетом дисконта.

Формула выглядит следующим образом:

PI = ( СУММА [ CFi / (1 + d) i ] ) / IC

или упрощенный вид

PI = (NVP + IC) / IC

где PI — это индекс доходности,

IC — это первоначальные инвестиции,

NVP — это чистый дисконтированный доход,

СУММА — это стандартная функция суммирования всех элементов,

d — это ставка дисконтирования,

CFi — это денежный поток за период i,

i — периоды от 1 до n (количество прогнозируемых периодов).

Как трактовать результаты?

1. Если PI > 1, то значит инвестиционный проект стоит рассматривать.

2. Если PI = 1, то значит подразумевает ту же доходность, что и ставка дисконта.

3. Если PI Дисконтированный индекс доходности

Далеко не всегда инвестиции нужны только в самом начале. Чаще же бывает так, что сумма распределена во времени. Например, первые пару лет проект не приносит вообще никакой прибыли, а требует только вложений. Или, например, проект подразумевает несколько этапов с расширением масштаба производства (что-то вроде «вложили — немного прибыли — нужно вложить для расширения — основная прибыль»).

В таких случаях, используют дисконтированный индекс доходности (по сути, модификация индекса для учета дисконтирования инвестиций).

Формула выглядит следующим образом:

DPI = ( СУММА [ CFi / (1 + d) i ] ) / ( СУММА [ ICt / (1 + d) t ] )

где DPI — это дисконтированный индекс доходности,

ICt — это инвестиции за период t,

CFi — это денежный поток за период i,

d — это ставка дисконтирования,

СУММА — это стандартная функция суммирования всех элементов,

t — периоды от 0 до n (количество прогнозируемых периодов),

i — периоды от 1 до n (количество прогнозируемых периодов).

Обратите внимание, что в верхней части формулы отсчет периодов начинается с 1, а в нижней части с 0. Это происходит потому, что учитывают денежные потоки после первоначального периода инвестирования, вложения же могут требоваться в каждый период времени.

Послесловие

В рамках данного обзора, вы узнали что такое обычный и дисконтированный индекс доходности инвестиций.

Хоть формула является весьма простой (ЧДД поделили на инвестиции), все же представление в виде коэффициента позволяет проще сравнивать между собой инвестиционные проекты, особенно, если они отличаются по объему инвестиций.

Например, у проекта А первоначальные вложения 782225, а NPV 54263, его PI = (54263 / 782225) + 1 = 1,069. У проекта Б первоначальные вложения 2475754, а NPV 175778, его PI = (175778 / 2475754) + 1 = 1,071. Согласитесь, с индексом легче и быстрее проанализировать эффективность.

Тем не менее, всегда помните о здравом смысле и том, что у вас своя голова. Подобные характеристики являются вероятностными и лишь позволяют сократить время при анализе проектов. Например, основные недостатки ЧДД данной формулой никак не решаются.

Похожие записи

Добавить комментарий Отменить ответ

Поиск

Социальные сети

Рубрики

- Бизнес-идеи (1)

- Бизнес-термины (155)

- Интересное (54)

- Интернет (83)

- Криптовалюта (2)

- Маркетинг и реклама (61)

- Обучение и саморазвитие (71)

- Платежные системы (5)

- Полезные советы (150)

- Сайт для бизнеса (54)

- Социальные сети (72)

- Финансы (114)

- Фриланс (110)

Последние записи

Категории

Информация

Стоит понимать

Как и чем бы вы не занимались, помните.

Истории успеха из Интернета — это истории из Интернета.

Чем больше вы знаете о финансовых инструментах, основах ведения бизнеса, деньгах и методах обращения с ними, тем выше ваши шансы.

© Copyright 2021 ToBiz24.Ru — Финансы, Бизнес, Интернет

Любого рода операции на финансовых рынках, включая инвестиции в криптовалюты, несут в себе риски вплоть до полной потери вложенных средств. Любые указанные на данном сайте рекомендации и советы не могут восприниматься как руководство к действию. Используя их, вы действуете на свой страх и риск и сами несете ответственность за результаты.

Представленная информация не является индивидуальной инвестиционной рекомендацией, ни при каких условиях, в том числе при внешнем совпадении её содержания с требованиями нормативно-правовых актов, предъявляемых к индивидуальной инвестиционной рекомендации. Любое сходство представленной информации с индивидуальной инвестиционной рекомендацией является случайным.

Какие-либо из указанных финансовых инструментов или операций могут не соответствовать вашему инвестиционному профилю.

Упомянутые в представленном сайте операции и (или) финансовые инструменты ни при каких обстоятельствах не гарантируют доход, на который вы, возможно, рассчитываете, при условии использования предоставленной информации для принятия инвестиционных решений.

Сайт и участники, публикующие что-либо в сайте, не несут ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

Во всех случаях определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора.

Источник