Экспорт или иностранные инвестиции

ЛЕКЦИЯ № 3. Иностранные инвестиции

1. Отток капитала

За последние годы в России появились предприятия и предприниматели, накопившие крупные капиталы. Крупные средства переводятся в западные банки из-за неустойчивого экономического положения в стране. Ожидалось, что Россия станет обращаться к зарубежным кредиторам для финансирования больших инвестиций по мере того, как страна акклиматизируется к рыночным отношеням. Этого не происходит, поэтому отток денежных ресурсов из России в несколько раз превышает их приток.

В 1993 г. Россия выдала более крупные кредиты зарубежным заемщикам, чем заняла сама.

Сальдо по активу текущего платежного баланса России (когда граждане ссужают больше денег, чем занимают) составило около 10 млрд долларов.

Это усилило инвестиционный «голод» в стране и привело к дальнейшему ослаблению национальной валюты.

Значительная часть накопленных российскими бизнесменами средств под влиянием риска возможного социального взрыва, при инфляции и непрерывном падения курса рубля, переправляется в западные банки или используется для покупки ценных бумаг и недвижимости.

Экономика России слишком нестабильна для осуществления долгосрочных инвестиций.

В связи с этим предприятия используют свои средства не для капиталовложения внутри страны, а для выдачи кредитов за рубеж.

Компании-экспортеры в основном хранят свои доходы на счетах в зарубежных банках вместо того, чтобы они находились в России и направлялись на новые инвестиции.

Этот процесс, известный как утечка капитала, в большинстве случаев носит противозаконный характер.

И все-таки гораздо надежнее помещать капитал в зарубежный банк со стабильной экономикой, чем в нестабильную российскую экономику.

Крупномасштабный отток иностранной валюты за пределы России вынудил принять организационно-правовые меры по усилению контроля за возвратом валютной выручки в страну.

Для того чтобы российские предприятия не боялись инвестировать средства в экономику России, нужно создать условия для уменьшения инвестиционного риска.

Величина риска может быть уменьшена за счет снижения инфляции, принятия стабильного экономического законодательства, основанного на рыночных потенциалах.

Главные источники оттока капитала могут быть как легитимными, так и нелегитимными.

В число легитимных источников включаются санкционированные инвестиции в экономику прочих стран в качестве создания совместных предприятий или дочерних фирм.

Совокупные масштабы оттока валюты не могут точно измеряться, так как финансовая статистика, естественно, учитывает только их легальную часть.

Технология проведения рыночных реформ предполагает последовательность.

Вместе со стимулированием притока капитала сразу же должны приниматься меры, препятствующие оттоку капитала заграницу.

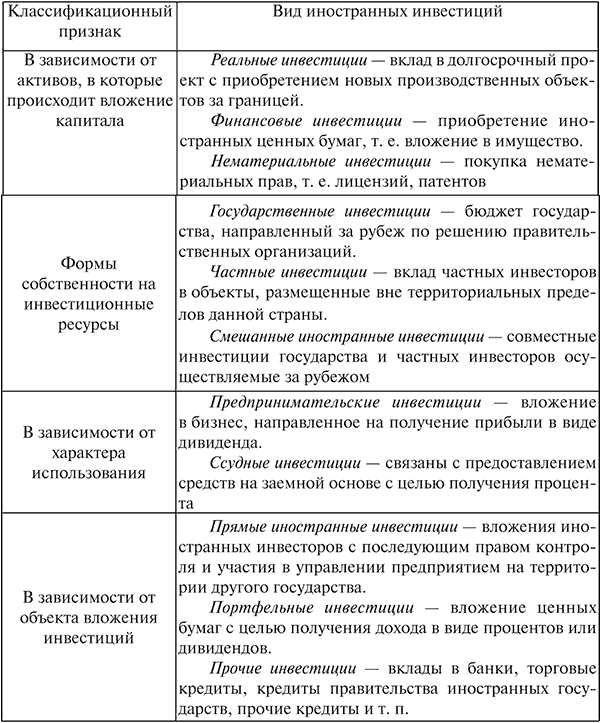

2. Виды иностранных инвестиций

Осуществляемые на основе эффективного сотрудничества между странами потоки инвестиционного капитала приобретают все большее значение.

Иностранные инвестиции – это вклад иностранного капитала в активы национальных компаний.

Это может осуществляться как в денежной, так и в товарной форме.

Иностранные инвестиции – это то, что помогает стабилизировать экономику страны и способствует ее росту.

Классификация иностранных инвестиций

Финансовые ресурсы компании недолговечны, поэтому их очень сложно восполнить путем привлечения различных кредитов и займов. На это влияют высокая норма прибыли и низкий уровень налогообложения.

Выход из строя основных производственных фондов не должен превышать 25 % производственных мощностей. В 2006 г. он составил 50 %.

Поэтому для того, чтобы обеспечить процесс воспроизводства, объем инвестиций ежегодно должен составлять от 100 до 170 млн долларов. Существует ряд преимуществ привлечения в страну иностранных инвестиций:

1) возможность получения дополнительного финансирования крупных инвестиционных проектов;

2) передача опыта, накапливаемого страной-инвестором на мировом рынке;

3) стимуляция развития и роста внутренних инвестиций;

4) получение доступа к новейшим технологиям и методам организации производства;

5) помощь в разрешении денежных затруднений страны.

На территории Российской Федерации вложения иностранного капитала в объекты предпринимательской деятельности осуществляются на основе Федерального закона от 9 июля 1999 г. № 160-ФЗ «Об иностранных инвестициях в Российской Федерации».

Иностранным инвестором могут быть: иностранные юридические лица, организации, не являющиеся юридическим лицом, граждане, постоянно проживающие за рубежом, а также иностранные государства.

Иностранные инвестиции в России могут осуществляться путем:

1) долевого участия в предприятиях совместно с гражданами страны;

2) создания новых предприятий, принадлежащих иностранным инвесторам;

3) приобретения имущества и ценных бумаг;

4) получение прав на пользования землей и природными ресурсами;

5) заключение договоров, предусматривающих другие формы применения иностранных инвестиций.

Иностранные инвестиции подразделяются на: прямые, портфельные и пр.

Прямые иностранные инвестиции – это вложения, предусматривающие долговременные отношения между партнерами. Прямые зарубежные инвестиции – это больше, чем просто финансирование капиталовложений в экономику, хотя и необходимое России.

Эти инвестиции представляют также способ повышения производительности и технического уровня российских предприятий. Иностранная компания приносит с собой новые способы организации производства, новые технологии и прямой выход на мировой рынок.

Воздействуя на национальную экономику в целом, прямые иностранные инвестиции имеют преимущественное значение. Их роль заключается в следующем:

1) способность расширить инвестиционные процессы, поднять и оживить экономику;

2) передача опыта, обучение различным ноу-хау;

3) стимуляция производственных вложений;

4) помощь в развитии среднего и малого бизнеса;

5) устранение безработицы и повышение уровня доходов населения.

Портфельные иностранные инвестиции – приобретение прав на будущий доход посредством вложения капитала в акции иностранных предприятий без приобретения пакета акций. В этом случае необязательно создание новых производственных мощностей и контроль за ними.

Способы портфельного инвестирования:

1) покупка ценных бумаг на рынке заграничных государств;

2) покупка ценных бумаг в своей стране;

3) вклад капитала в иностранные паевые фонды.

Портфельные инвестиции отличаются от прямых тем, что перед ними не ставится задача контроля над предприятием.

Прочие инвестиции – кредиты иностранных финансовых организаций под гарантию правительства страны-заемщика. Этот вид иностранных инвестиций занимает более 57 % от общего объема инвестиций.

Государство гарантирует экспорт частного капитала. Страхование частных инвесторов государством практикуется во многих странах. Регулирование иностранных инвестиций между странами осуществляется заключением международных договоров. Есть ряд причин, по которым на сегодняшний день в России затруднено привлечение иностранного капитала:

1) отсутствие стабильной правовой базы затрудняет регулирование деятельности иностранных инвесторов;

2) ухудшение материального положения большей части населения;

3) активный рост коррупции и криминала в предпринимательской деятельности;

4) неразвитая инфраструктура, в том числе транспорт, связь, система коммуникаций, гостиничный сервис;

5) нестабильная политическая ситуация;

6) большие налоги и пошлины.

Но Россия может заинтересовать иностранных инвесторов:

1) богатые и недорогие природные ресурсы;

2) молодые высококвалифицированные и быстро обучаемые кадры;

3) большой внутренний рынок;

4) дешевая рабочая сила;

5) возможность участия иностранных инвесторов в приватизации;

6) быстрая сверхприбыль.

При правильном использовании возможностей Россия может выйти на первое место среди других западноевропейских стран. Официальная политика предполагает оказание поддержки прямым зарубежным инвестициям, но в силу вышеописанных причин иностранные компании испытывают большие затруднения, вкладывая капитал в российскую экономику.

Ранжирование стран мирового сообщества по индексу инвестиционного климата или обратному ему индексу риска являются обобщающим критерием инвестиционной привлекательности страны и критерием для зарубежных инвесторов.

Сегодня в России правовые условия для деятельности иностранных инвесторов являются критическими по сравнению с иными странами. В настоящее время правительство разрабатывает поправки к Закону об иностранных инвестициях.

Планируется освободить организации с иностранными инвестициями от уплаты импортных пошлин и налогов на необходимые производственные материалы и предоставить им право собственности на землю при создании новых предприятий.

Благодаря этому инвестиции из-за границы должны оказаться более перспективными.

3. Пути и меры по привлечению иностранных инвестиций

Привлечение инвестиций (как национальных, так и иностранных) в экономику России является необходимым средством устранения инвестиционного «голода» в государстве.

Важным моментом является страхование инвестиций от некоммерческих рисков.

Присоединение России к Многостороннему агентству по гарантиям инвестиций (МИГА), страхующему деятельность от политических и прочих некоммерческих рисков, является важным ходом в этой сфере.

Правила и законы, должны давать гарантию их применения к деятельности потенциальных инвесторов.

Правовой режим в России непостоянен, так как находится в стадии постоянного реформирования. Потребность государства в иностранных инвестициях составляет 10–12 млрд долларов в год. Хотя для того, чтобы иностранные инвесторы сделали такие вложения, нужны очень существенные преобразования в инвестиционном климате.

В ближайшем будущем законодательная база функционирования иностранных инвестиций должна будет улучшиться за счет принятия новейших редакций Закона об инвестициях, Закона о свободных экономических зонах и Закона о концессиях.

Большое значение также окажет законодательное определение прав собственности на землю.

Чтобы облегчить доступ иностранных инвесторов к информации о положении на инвестиционном рынке России, был создан Государственный информационный центр содействия инвестициям, организовавший банк предложений российской стороны по объектам инвестирования.

Для улучшения инвестиционного климата и стабилизации экономики требуется принятие ряда существенных мер, которые направлены на формирование в стране как общих условий развития цивилизованных рыночных отношений, так и специфических, непосредственно относящихся к решению вопроса о привлечении иностранных инвестиций.

Первоочередными мерами, имеющими общий характер, являются:

1) достижение между различными структурами власти, политическими партиями и прочими общественными организациями национального согласия;

2) ускорение работы Государственной думы над уголовным законодательством и Гражданским кодексом, целями которой является создание цивилизованного некриминального рынка в стране;

3) радикализация борьбы с преступностью;

4) ограничение темпов инфляции всеми мерами, известным в мировой практике, за исключением невыплаты работающим зарплаты;

5) пересмотр налогового законодательства в области стимулирования производства, а также его упрощение;

6) мобилизация свободных средств населения и предприятий на инвестиционные нужды с помощью увеличения процентных ставок по депозитам и вкладам;

7) внедрение в строительство системы оплаты объектов за конечную строительную продукцию;

8) запуск предусмотренного законодательством механизма банкротства;

9) предоставление налоговых льгот банкам, иностранным и отечественным инвесторам, которые идут на долгосрочные инвестиции, с тем, чтобы целиком компенсировать им убытки от очень медленного оборота капитала по сравнению с другими направлениями их деятельности;

10) формирование общего рынка со свободным перемещением товаров, капитала и рабочей силы в республиках бывшего СССР.

В числе мер по активизации инвестиций надо отметить:

1) срочное рассмотрение и принятие Думой нового закона об иностранных инвестициях в России;

2) принятие законов о концессиях и свободных экономических зонах;

3) создание системы приема иностранного капитала, которая включает конкурентную и широкую сеть институтов государства, коммерческих банков и страховых организаций, страхующих иностранный капитал от коммерческих и политических рисков, информационно-посреднических центров, которые занимаются подбором и заказом актуальных проектов для России, поиском инвесторов, заинтересованных в их реализации и оперативном оформлении сделок «под ключ»;

4) создание в России за короткие сроки национальной системы мониторинга инвестиционного климата;

5) разработка и принятие программы укрепления курса рубля и перехода к его полной конвертируемости.

Эти меры существенно помогают притоку иностранных и национальных инвестиций.

Источник

Экспорт инвестиций

Иностранные инвестиции. Общая характеристика, виды

Одна из важнейших задач развития России на современном этапе — создание открытого конкурентоспособного общества, активно участвующего в мирохозяйственных связях. Это означает необходимость проведения кардинальных изменений во внешнеэкономической сфере, диверсификацию традиционных и развитие новых форм сотрудничества с зарубежными странами.

Среди новых форм внешнеэкономического сотрудничества особое значение приобретает инвестиционное. Государственная политика в области регулирования инвестиций, проводимая в стране, ориентирована на широкое привлечение иностранного капитала в самых различных формах. Предполагается, что создание на территории России совместных предприятий, полностью принадлежащих иностранным инвесторам, образование свободных экономических зон, предоставление концессий и т.д. может в значительной мере способствовать решению задач по выводу экономики из затяжного кризиса, повышению конкурентоспособности выпускаемой продукции, насыщению внутреннего рынка продовольствием и промышленными товарами.

Мировой опыт доказал, что иностранные инвестиции имеют ряд существенных преимуществ по сравнению с другими видами экономической помощи. Во-первых, это хороший источник капитала для вложений в производство товаров и услуг, современные технологии, ноу-хау, передовые методы управления и маркетинга. Во-вторых, в отличие от займов и кредитов они не ложатся дополнительным бременем на внешний долг. В-третьих, прямые инвестиции обеспечивают наиболее эффективную интеграцию национальной экономики в мировую.

Что же такое иностранные инвестиции?

Вывоз капитала, представляющий собой размещение его за границей в денежной или товарной форме, имеет более чем вековую историю.

В современных условиях вывоз капитала получает преимущественное по сравнению с вывозом товаров развитие. Суть явления сводится к изъятию части капитала из национального оборота в одной стране и его включению в оборот в другой стране. Таким образом, за рубеж переносится не акт реализации прибыли, а сам процесс ее создания.

Опираясь на экспорт капитала, используя различные формы поглощения, слияния фирм и компаний, покупку их акций, крупные промышленные и банковские компании создали за пределами своих стран громадную сеть филиалов, отделений, дочерних фирм и зависимых акционерных обществ, систему прямого и косвенного, открытого и завуалированного участия в капиталах национальных предприятий.

Резкая интенсификация этого процесса во второй половине XX века, охватившая сотни и тысячи фирм и компаний, привела к возникновению нового типа международных промышленных и банковских монополий — транснациональных корпораций (ТИК).

ТНК — международные монополии, которые выносят за пределы страны базирования не только закупку значительной части средств производства или сбыта готовой продукции, но и часть самого производства. Они скупают за рубежом действующие предприятия, строят новые заводы, открывают торговые и кредитные филиалы, вербуют рабочую силу, служащих, частично руководящий персонал, приобретают сырье, полуфабрикаты, часть оборудования, организуют производство, сбыт и послесбытовое обслуживание покупателей. Таким образом, весь кругооборот капитала выходит за национальные границы и приобретает международные масштабы.

По данным ООН сегодня в мире существует более 63 000 материнских ТНК, которые контролируют около 700 000 филиалов, расположенных на всех континентах. Активы зарубежных филиалов за 1982—1999 гг. выросли в 9,4 раза, тогда как мировой ВВП в 2,8 раза.

Ведущая роль в развитии производства и экспорте капитала по объемам зарубежных активов принадлежит 100 крупнейшим нефинансовым корпорациям. Почти 90 из них находятся в странах ЕС, США и Японии. Доля 100 крупнейших ТНК составляет всего 0,16% от их общего количества, но они владеют 11,3% активов. Показательно, что список 100 сильнейших ТНК практически не меняется.

ТНК активно осваивают Россию, где уже сейчас насчитывается 7800 их филиалов. Однако ТНК практически не способствуют развитию инвестиционных процессов в России. Основной их задачей остается захват доли российского рынка для расширения сбыта собственной продукции.

Отраслевая структура ТНК достаточно широка: 60% международных компаний заняты в сфере производства, 37% — в сфере услуг и 3% — в добывающей промышленности и сельском хозяйстве.

Вывоз капитала может осуществляться в двух основных формах: в виде предпринимательского капитала и в виде ссудного капитала.

Долгосрочные вложения предпринимательского капитала странами-инвесторами в различные отрасли промышленности, сельское хозяйство и инфраструктуру других стран называют иностранными инвестициями.

Иностранные инвестиции делят на прямые и портфельные. В зависимости от субъектов вывоза капитала различают частные и государственные иностранные инвестиции.

Основной формой экспорта предпринимательского капитала в современных условиях являются прямые частные иностранные инвестиции, которые обеспечивают непосредственный контроль над зарубежными предприятиями или компаниями путем приобретения контрольного пакета акций.

В международной статистике используются разные определения прямых инвестиций. Специалисты ООН считают, что контрольный пакет акций образуется при условии приобретения не менее 25% акционерного капитала иностранной компании, МВФ — 30%. В США инвестиции считаются прямыми при наличии у инвестора не менее 10% акций иностранной компании, во Франции — не менее 20% акционерного капитала, в ФРГ — 25%, в России — 10%. Следует, однако, заметить, что даже 100%-ное владение капиталом фирмы не дает полного контроля над ней, поскольку законодательство страны-реципиента может ввести определенные ограничения на деятельность иностранных инвесторов или же фирмы — поставщики сырья или комплектующих не выполнят условия договоров.

Прямое инвестирование осуществляется путем приобретения инвестором за рубежом местного предприятия, создания нового в виде филиала, совместного или смешанного предприятия. Приобретение активов за рубежом может быть и не связано с международным движением капитала в обычном понимании. Например, предприятия, работающие на экспорт, могут использовать средства, заработанные в другой стране, для инвестиций за рубежом.

В последние годы прямые инвестиции все больше направляются не на строительство новых, а на приобретение (в форме слияний и поглощений) действующих фирм в развитых странах.

Способы прямого инвестирования обеспечивают присутствие иностранного капитала, однако инвестиции, поступающие в рамках слияний и поглощений, не всегда увеличивают общий объем иностранного капитала принимающей страны, тогда как инвестиции в новые проекты всегда способствуют его росту. Инвестиции за счет слияний и поглощений обеспечивают меньший прирост производственных инвестиций по сравнению с прямыми инвестициями в новые проекты. Однако когда реальной перспективой для фирмы становится ее закрытие, слияние или поглощение оказывается единственно возможным выходом из ситуации. Такие инвестиции редко сопровождаются передачей новых или более совершенных технологий по сравнению с инвестициями в новые проекты; они могут привести к закрытию, сокращению или перепрофилированию производства.

Инвестиции в форме слияний и поглощений могут усиливать концентрацию и создавать антиконкурентный эффект, в то время как прямые инвестиции увеличивают число существующих фирм и не ведут к рыночной концентрации.

Получают распространение инвестиции без вложений в акционерный капитал в виде соглашений о предоставлении лицензий, управленческих услуг, торговых марок и т.д.

Портфельные инвестиции представляют вложение капитала в акции предприятий (без приобретения пакета акций), облигации и другие ценные бумаги иностранных государств, международных валютно-кредитных учреждений, а также еврооблигации. Такие вложения капитала осуществляются с целью получения повышенного дохода на капитал за счет налоговых льгот, изменения валютного курса и т.п.

Иностранные портфельные инвестиции важны почти для всех фирм, которые ведут международные операции. К ним прибегают главным образом с целью решения финансовых задач. Финансовые отделы корпораций обычно переводят средства из одной страны в другую для получения более высокой прибыли за счет краткосрочных капиталовложений.

В том случае, когда приобретаются акции заграничного предприятия, портфельные инвестиции являются частью экспорта производительного капитала. Если приобретаются облигации иностранных банков и других финансовых учреждений, они относятся к экспорту ссудного капитала.

В случае портфельных инвестиции не ставится задача приобретения контроля над заграничным предприятием. Вместе с тем граница между портфельными и прямыми инвестициями весьма условна. Во-первых, инвестиции, относимые в одних странах к прямым, в других считаются портфельными. В ФРГ прямыми инвестициями считаются те, которые составляют не менее 25% акций иностранной компании, во Франции — 20%, а в США — менее 10%. Во-вторых, осуществление портфельных инвестиций нередко связано с передачей иностранному предприятию управленческого опыта, участием в работе совета директоров, что фактически ставит предприятие в зависимость от компании-инвестора.

Прочие инвестиции — это торговые кредиты, а также кредиты международных финансовых организаций и правительств иностранных государств под гарантии страны-реципиента, банковские вклады, финансовый лизинг.

Крупным экспортером капитала выступает также государство. Экспорт государственного капитала может осуществляться в форме экономической, технической и военной помощи развивающимся странам. Возрастает роль государства как гаранта экспорта частного капитала. Наконец, государство участвует в деятельности международных финансовых учреждений, таких, как Международный валютный фонд, Международная ассоциация развития, Международный банк реконструкции и развития и др.

Источник