- Экспирация Биткоин опционов 30 апреля 2021 — Куда пойдёт Bitcoin

- Когда будет экспирация фьючерсов и опционов — 30 апреля 2021

- Вероятное движение Биткоина в случае падения ниже 50 000$

- Алексей Марков, United Traders: как фьючерсы влияют на цену биткоина

- $6 миллиардов: Трейдеры приготовились к рекордной экспирации биткоин-опционов в пятницу

- Алексей Марков, United Traders: как фьючерсы влияют на цену биткоина

- Как экспирация фьючерсов на CME влияет на курс биткоина

- Поделиться

- Предыдущие экспирации

- Текущая динамика

Экспирация Биткоин опционов 30 апреля 2021 — Куда пойдёт Bitcoin

Биткоин начал апрельскую неделю экспирации биткоин опционов на позитивной ноте, поднявшись с $48 000 до более чем $55 000.

В эту пятницу, 30 апреля, истекает срок действия только 77 000 контрактов на сумму около 4,2 миллиарда долларов. Это 0,3% от рыночной капитализации биткоина.

Трейдеры биткоин опционов надеялись на апрельское закрытие опционов выше 60 000 долларов, но баланс между коллами и пут сигнализирует о том, что истечение срока опционов не будет огромным событием на рынке криптовалют и сильно не повлияет на курс BTC.

Между тем как показывает история (смотреть график ниже), после экспирации биткоин опционов трейдеры в большинстве случаев опять входят в лонг позицию, толкая курс биткоина вверх.

График экспирации биткоин опционов

💎 Мы создали телеграм про Криптовалюту РУ-Крипто! 💵 — Перейти в наш телеграм канал — Присоединяйся, у нас зарабатывают на крипте

🎁 Скидка +20% на криптовалюту. Скидка на всю торговую комиссию Binance, навсегда. Покупай и продавай криптовалюту — Выгодно! Регистрация на Binance

Когда будет экспирация фьючерсов и опционов — 30 апреля 2021

Экспирация фьючерсов и опционов на Deribit, OKEx и Bit.com состоится 30 апреля в 8:00 утра по Гринвичу.

Фьючерсы и опционы CME происходят в 3:00 вечера по Гринвичу.

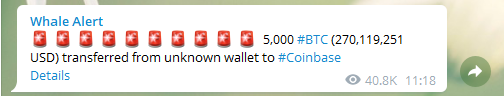

Между тем, киты начали заводить огромные суммы криптовалюты на биржи криптовалют. По всей видимости страхуются на случай, обвала курса BTC в район 42 000 $.

29 апреля. Киты заносят биткоин биржу криптовалют Coinbase.

Вероятное движение Биткоина в случае падения ниже 50 000$

В случае падения главной криптовалюты ниже 50 000$, следующей остановкой, как считают аналитики рынка будет район 42 000$ за 1 BTC, в то время как курс альткоинов смориться бычьим на всю весну 2021 года.

Ожидания аналитиков — Куда пойдет Биткоин весной 2021

Присоединяйся к нам в телеграм 💸

Мы создали телеграм канал, поддержи нас 👉 Подпишись на наш канал в Telegram 🙏 Мы зарабатываем на трейдинге и инвестициях в криптовалюту. Будем зарабатывать вместе!

Скидка на криптовалюту 🎁

Купи криптовалюту на лучшей бирже Binance и получи +20% кэшбек на всю торговую комиссию, навсегда! Регистрация (получить скидку)

Источник

Алексей Марков, United Traders: как фьючерсы влияют на цену биткоина

Алексей Марков, 28 лет, ведущий трейдер компании United Traders.

Алексей — трейдер с 12-летним стажем работы на Американском Фондовом рынке. Считается мастером технического анализа. С начала 2017 г. Алексей адаптировал свою стратегию под криптовалютные инструменты и активно инвестирует в перспективные ICO-проекты.

13 июня состоится очередная ежемесячная экспирация (завершение обращения срочных контрактов) фьючерсов на биткоин на бирже CBOE, которая первая запустила торги по этим инструментам в декабре 2017 года. Попробуем разобраться, как это может повлиять на цену биткоина.

Экспирация фьючерсов на традиционных рынках

Для недавно запущенных инструментов на традиционных фьючерсных рынках типично снижение цены в преддверии экспирации. Ликвидности не хватает, трейдеры не хотят получать «физический» актив и избавляются от контрактов. На традиционном рынке они избавляются от необходимости приобретать реальный товар, но это не относится к фьючерсам на биткоин.

Экспирация фьючерсов на биткоин

Ситуация с фьючерсами на биткоин иная. Эти контракты не предполагают поставки, а расчеты по истечении срока контрактов происходят в деньгах. Получается пари на рост или падение цены биткоина, где в конце срока фьючерса трейдер получает деньги. Если биткоин вырос после покупки — трейдер заработал, биткоин упал ниже цены покупки — сделка оказывается убыточной. Сама первая криптовалюта не участвует в расчетах между покупателем и продавцом, поэтому цена фьючерса напрямую не влияет на ее цену. Какое бы количество контрактов не закупили трейдеры, они все равно получат доллары.

Объемы торгов на криптобиржах

Объемы торгов по фьючерсам на биткоины настолько невелики, что они не могут оказать существенного влияния на торги самого биткоина. Объемы на криптобиржах сейчас составляют чуть меньше $5 млрд. в день или 650 000 биткоинов, в то время как на CBOE они составляют всего около 5 000 биткоинов, что меньше 1% от общего объема.

Если посмотреть, как торговался биткоин раньше, то непосредственно в день экспирации предыдущих контрактов цена вела себя совершенно непредсказуемо. В январе, марте и мае мы видели падение, а в феврале и апреле — рост. То же касается и поведения цены в последнюю неделю перед экспирацией. В это время она двигалась в одном направлении. Сделать выводы о том, что за направление это будет в этот раз — невозможно. Но что бросается в глаза — в день экспирации и предшествующие дни цена обычно движется в рамках текущего тренда на криптовалютном рынке. Если рынок растет, она, скорее всего, тоже вырастет, и наоборот.

Давление продавцов на истекающий фьючерс

Можно предположить, что трейдеры, закрывая позиции по истекающему контракту, покупают следующий, что должно приводить к чуть большей слабости истекающего контракта относительно следующего, но эта зависимость очень незначительна. Только в трех случаях из пяти закономерность подтверждается, а средняя разница в динамике между двумя фьючерсами составляет всего около 0,5%. То есть следующий фьючерс в среднем сильнее истекающего в день экспирации на 0,5%, что с учетом волатильности криптовалют ничтожно мало.

Новая возможность или неоправданные ожидания

Трейдеры всегда стараются искать новые закономерности, чтобы получить дополнительные возможности для заработка, но вряд ли это тот случай. Лучше оставить попытки заработать на микроскопических несоответствиях цен на разных рынках и оценивать глобальный новостной фон на криптовалютном рынке и общую картину тренда на графиках. Арбитражными операциями, где важна скорость и точность, пусть лучше займутся роботы — это они умеют намного лучше людей.

Источник

$6 миллиардов: Трейдеры приготовились к рекордной экспирации биткоин-опционов в пятницу

Вы используете устаревший браузер. Этот и другие сайты могут отображаться в нём некорректно.

Необходимо обновить браузер или попробовать использовать другой.

Пока биткоин торгуется около $56 000, но участники рынка не исключают возможность отката курса к $44 000 за два следующих дня. В пятницу произойдет экспирация опционов на первую криптовалюту объемом $6 миллиардов – это новый рекорд.

Указанная отметка соответствует так называемому уровню «максимальной боли», на котором покупатели опционов по всему спектру контрактов понесут максимальные убытки, а продавцы сократят расходы до минимума. Теория максимальной боли гласит, что рынки стремятся к наименее выгодной для покупателей точке в преддверии экспирации. Это связано с тем, что продавцами обычно выступают крупные игроки, у которых есть капиталы, чтобы разыграть выгодный для себя сценарий. В то же время, если биткоину удастся дотянуть до пятницы без коррекции, один из серьезных сдерживающих факторов исчезнет.

«Максимальная боль для экспирации 26 марта приходится на уровень $44 000, – заявил в разговоре с CoinDesk менеджер биржи криптодеривативов Deribit Луук Страйерс. – Это не означает, что рынок двинется к $44 000 в конце недели, но действительно предполагает, что после пятницы потенциального нисходящего давления больше не будет».

Уровень максимальной боли рассчитывается на основании всех активных опционов пул и колл в долларовом выражении согласно ценам их исполнения. CEO Delta Exchange Панкадж Балани ожидает, что пятничная экспирация может стать причиной увеличения волатильности на рынке биткоина. Он указывает на арбитражные сделки типа «cash and carry», когда инвестор покупает актив на спотовом рынке и одновременно продает фьючерсный контракт, пока тот торгуется с существенной переплатой. Это безрисковая стратегия, позволяющая извлекать выгоду из расхождений цен инструментов.

«Мы видим множество подобных сделок на текущей экспирации, поскольку переплата по фьючерсам достигала 15-25%», – сказал он, добавив, что держатели 60% коротких позиций из этой категории еще не подтвердили их продление на апрель. Его может и не произойти, если премии по фьючерсам упадут в ближайшие два дня. Другими словами, короткие позиции будут закрыты, а страхующая их криптовалюта на спотовом рынке продана, что вызовет скачки цен.

«Трейдеры агрессивнее продавали путы к этой экспирации», – заявил Балани. Он не исключил, что падение курса в ближайшие дни приведет к увеличению убытков продавцов путов, а это, в свою очередь, может стать дополнительным фактором усиления давления на цену криптовалюты.

Источник

Алексей Марков, United Traders: как фьючерсы влияют на цену биткоина

Алексей Марков, 28 лет, ведущий трейдер компании United Traders.

Алексей — трейдер с 12-летним стажем работы на Американском Фондовом рынке. Считается мастером технического анализа. С начала 2017 г. Алексей адаптировал свою стратегию под криптовалютные инструменты и активно инвестирует в перспективные ICO-проекты.

13 июня состоится очередная ежемесячная экспирация (завершение обращения срочных контрактов) фьючерсов на биткоин на бирже CBOE, которая первая запустила торги по этим инструментам в декабре 2017 года. Попробуем разобраться, как это может повлиять на цену биткоина.

Экспирация фьючерсов на традиционных рынках

Для недавно запущенных инструментов на традиционных фьючерсных рынках типично снижение цены в преддверии экспирации. Ликвидности не хватает, трейдеры не хотят получать «физический» актив и избавляются от контрактов. На традиционном рынке они избавляются от необходимости приобретать реальный товар, но это не относится к фьючерсам на биткоин.

Экспирация фьючерсов на биткоин

Ситуация с фьючерсами на биткоин иная. Эти контракты не предполагают поставки, а расчеты по истечении срока контрактов происходят в деньгах. Получается пари на рост или падение цены биткоина, где в конце срока фьючерса трейдер получает деньги. Если биткоин вырос после покупки — трейдер заработал, биткоин упал ниже цены покупки — сделка оказывается убыточной. Сама первая криптовалюта не участвует в расчетах между покупателем и продавцом, поэтому цена фьючерса напрямую не влияет на ее цену. Какое бы количество контрактов не закупили трейдеры, они все равно получат доллары.

Объемы торгов на криптобиржах

Объемы торгов по фьючерсам на биткоины настолько невелики, что они не могут оказать существенного влияния на торги самого биткоина. Объемы на криптобиржах сейчас составляют чуть меньше $5 млрд. в день или 650 000 биткоинов, в то время как на CBOE они составляют всего около 5 000 биткоинов, что меньше 1% от общего объема.

Если посмотреть, как торговался биткоин раньше, то непосредственно в день экспирации предыдущих контрактов цена вела себя совершенно непредсказуемо. В январе, марте и мае мы видели падение, а в феврале и апреле — рост. То же касается и поведения цены в последнюю неделю перед экспирацией. В это время она двигалась в одном направлении. Сделать выводы о том, что за направление это будет в этот раз — невозможно. Но что бросается в глаза — в день экспирации и предшествующие дни цена обычно движется в рамках текущего тренда на криптовалютном рынке. Если рынок растет, она, скорее всего, тоже вырастет, и наоборот.

Давление продавцов на истекающий фьючерс

Можно предположить, что трейдеры, закрывая позиции по истекающему контракту, покупают следующий, что должно приводить к чуть большей слабости истекающего контракта относительно следующего, но эта зависимость очень незначительна. Только в трех случаях из пяти закономерность подтверждается, а средняя разница в динамике между двумя фьючерсами составляет всего около 0,5%. То есть следующий фьючерс в среднем сильнее истекающего в день экспирации на 0,5%, что с учетом волатильности криптовалют ничтожно мало.

Новая возможность или неоправданные ожидания

Трейдеры всегда стараются искать новые закономерности, чтобы получить дополнительные возможности для заработка, но вряд ли это тот случай. Лучше оставить попытки заработать на микроскопических несоответствиях цен на разных рынках и оценивать глобальный новостной фон на криптовалютном рынке и общую картину тренда на графиках. Арбитражными операциями, где важна скорость и точность, пусть лучше займутся роботы — это они умеют намного лучше людей.

Источник

Как экспирация фьючерсов на CME влияет на курс биткоина

Поделиться

Биткоин-фьючерсы на CME истекают в эту пятницу, 26 июня.

Анализ динамики криптовалюты в предыдущие даты экспирации указывают на медвежий уклон.

Биткоин продолжает снижение, тестируя уровень $9 000.

Подписывайтесь на наш телеграм-канал

Биткоин-фьючерсы на CME истекают в эту пятницу, 26 июня. Анализ динамики криптовалюты в предыдущие даты экспирации указывают на медвежий уклон, но результаты не выглядят достаточно убедительно, чтобы уверенно прогнозировать падение курса биткоина в предстоящие дни.

CEO инвестиционной компании Pantera Capital, @Dan_Pantera, отмечает, что открытый интерес (суммарное число действующих контрактов), что говорит о высокой экспозиции на биткоин в условиях количественного смягчения:

Биткоин-фьючерсы на CME служат своеобразным индикатором роста объемов инвестиций со стороны институционалов. Недавно открытый интерес достиг рекордного значения. В новую эпоху неограниченного количественного смягчения нелогично не иметь экспозиции на биткоин.

BTC-фьючерсы на площадке CME (финансовые контракты, обязывающие покупателя/продавца купить или продать актив по определенной цене) истекают в последнюю пятницу каждого месяца. Ниже мы проанализируем поведение главной цифровой валюты в контексте предыдущих экспираций и попытаемся определить потенциальную динамику котировок в ближайшие дни. Следующая дата экспирации – пятница, 26 июня.

Предыдущие экспирации

В этом году истечение контрактов происходило 31 января, 28 февраля, 27 марта, 24 апреля и 29 мая.

Любопытно, что в четырех из этих пяти случаев курс BTC формировал медвежьи свечи на дневных графиках. Однако в целом движения были достаточно скромными, от +0,2% (24 апреля) до -5,5% (27 марта). В большинстве случаев биткоин формировал небольшие свечи с короткими фитилями в обоих направлениях, что говорит о нерешительности участников рынка.

Таким образом, нельзя с уверенностью сказать, как именно отреагирует цифровая валюта на следующее истечение фьючерсных контрактов.

Текущая динамика

Что касается текущей динамики, BTC сильно подешевел накануне на повышенных торговых оборотах, утратив 50-дневную скользящую среднюю. Более того, котировки продолжают падение на торгах в четверг, лишившись важной поддержки в районе $9 250, которая ранее неоднократно выступала в качестве плацдарма для отскока, тогда как упомянутая скользящая средняя повлекла агрессивный отскок 15 июня. Все это говорит в пользу дальнейшего медвежьего хода.

Сегодня котировки уже успели нарушить целостность уровня $9 000 и на момент написания статьи расположились немногим выше этой отметки. Продолжение продаж приведет токен в район $8 500.

Источник