Эксперты оценили стоимость активов 500 «сверхбогатых» россиян

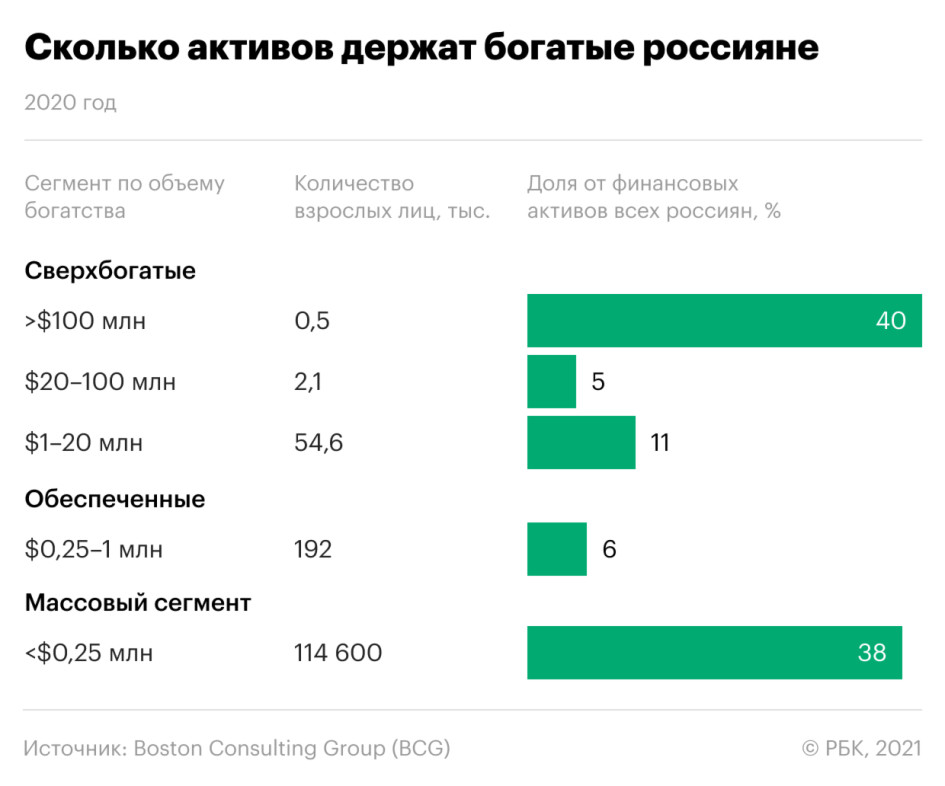

Очередное исследование зафиксировало очень высокую концентрацию богатства в России в руках ее самых состоятельных резидентов. Международная консалтинговая компания Boston Consulting Group (BCG) представила ежегодный доклад о мировом благосостоянии (есть у РБК), частью которого традиционно стали данные по России. Они, в частности, показали, что менее 0,0001% взрослого населения в России — около 500 «сверхбогатых» граждан — владеют 40% всех финансовых активов россиян, или суммой $640 млрд.

Сегмент самых состоятельных в России (с активами более $100 млн) аккумулирует примерно в четыре раза большую долю средств, чем в среднем по миру (13%), отмечается в исследовании.

По оценкам банка Credit Suisse, в 2020 году в руках 1% самого богатого населения России сосредоточено 57% общего финансового благосостояния в стране, что является самым выдающимся показателем по выборке ключевых стран (в среднем по миру — 44%). По неравномерности распределения богатства Россия оставляет позади практически все развитые государства, за исключением США, констатировали в 2019 году эксперты ВШЭ.

В России сейчас 57 тыс. долларовых миллионеров, и заложенные тренды позволяют прогнозировать, что через пять лет их будет уже более 75 тыс., хотя их доля в растущем объеме частного капитала в стране останется неизменной, передал РБК управляющий директор и партнер BCG в Москве Сергей Ишков.

Совокупные активы россиян

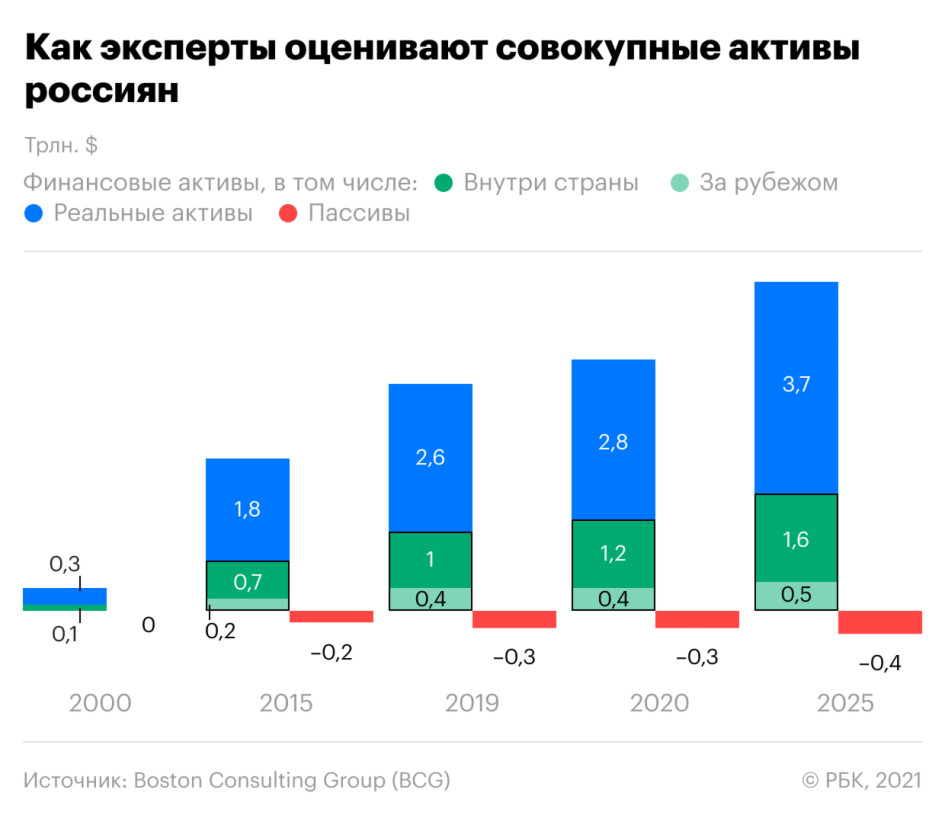

BCG в целом оценила, что совокупный объем частного благосостояния россиян в 2020 году составляет около $4,1 трлн (показатель в рублях пересчитан в доллары по курсу на конец 2020 года). Из них $1,6 трлн приходится на финансовые активы (наличные, депозиты, облигации, акции, пенсионные планы и т.д.), $2,8 трлн — на реальные активы (недвижимость, земля, материальные ценности) и минус $0,3 трлн — это обязательства (в основном долги). BCG прогнозирует, что к 2025 году совокупные активы россиян вырастут до $5,4 трлн, в том числе финансовые активы — до $2,1 трлн.

В 2020 году доля России в финансовом благосостоянии региона «Восточная Европа и Центральная Азия» составляла 38,6% (для сравнения, в 2000 году было 23,2%), а в общемировом богатстве ($250 млрд) — менее 1%, следует из данных BCG.

В качестве исходных данных BCG использует консолидированные данные Банка России о финансовых активах домашних хозяйств в Системе национальных счетов (СНС). На 1 октября 2020 года (последние данные ЦБ) финансовые активы всех российских домохозяйств (наличная валюта, депозиты, долговые ценные бумаги, акции, страховые и пенсионные резервы) составляли 87,3 трлн руб., или около $1,1 трлн по курсу на отчетную дату. Данные на конец четвертого квартала получены экстраполяцией текущего тренда, уточнили РБК авторы отчета. А прогноз до 2025 года сделан с использованием «множественного регрессионного анализа на основе фиксированной панели прошлых показателей».

Что касается распределения богатства по сегментам более состоятельных или менее состоятельных лиц, то оно основано на обследованиях бюджетов домашних домохозяйств, выполняемых Росстатом, и дополняется отдельными данными об активах сверхбогатых россиян, собранными BCG, пояснили авторы отчета.

Высокая доля активов за рубежом, низкая — пенсионных накоплений

В общие активы также включаются средства резидентов страны за рубежом — их оценка получена «на основе сопоставления данных из разных источников, включая проектный опыт BCG». Исходя из данных компании, около $0,4 трлн финансовых активов хранятся россиянами за рубежом, включая офшорные юрисдикции. В 2021 году проблема вывода средств из России за рубеж вновь вышла на первый план: государство хочет закрыть каналы для вывода корпоративных дивидендов и прочих пассивных доходов в зарубежные юрисдикции, премьер-министр Михаил Мишустин говорил, что только в 2019 году российские компании вывели за рубеж 4,3 трлн руб.

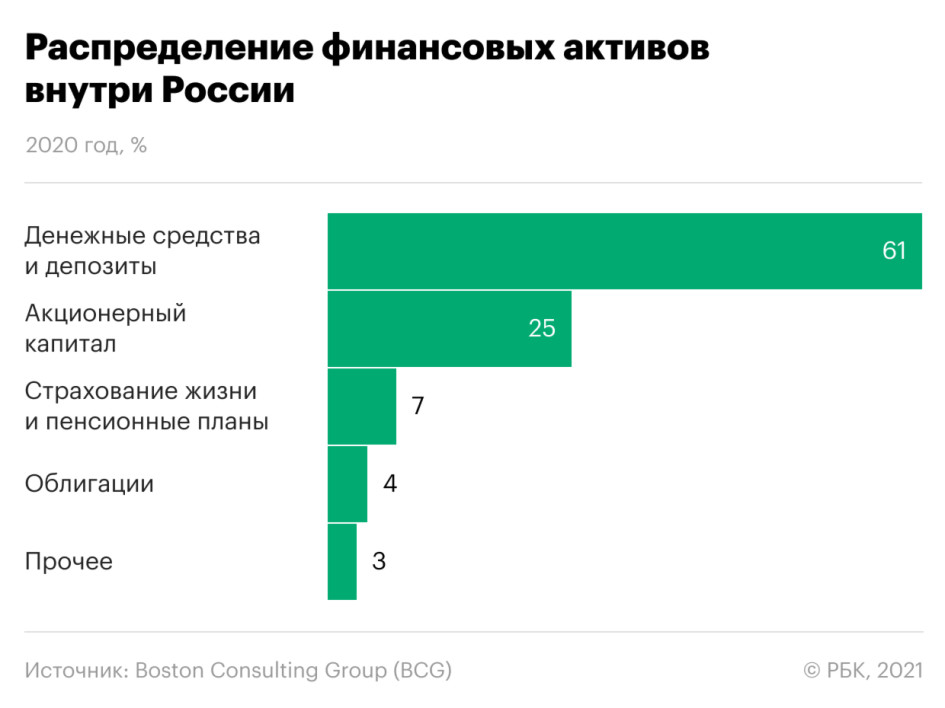

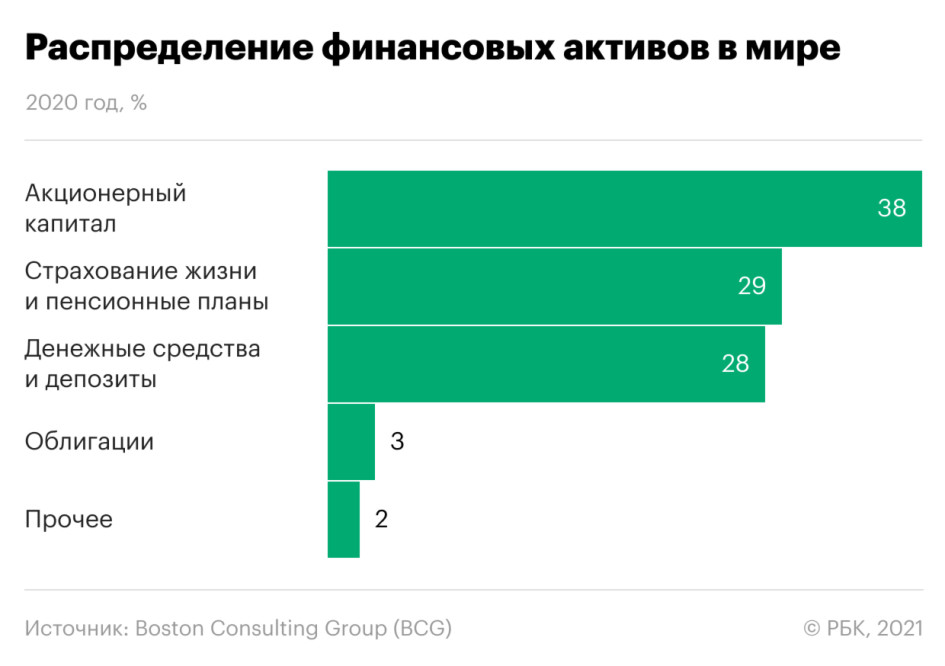

С точки зрения того, как финансовые активы россиян распределены по типам вложений, представляет интерес значительно меньшая доля богатства, размещенного в акциях, а также вложенного в страхование жизни и добровольные пенсии, по сравнению со всем миром. В России основу пенсионного обеспечения по-прежнему составляют обязательные «солидарные» пенсии, а накопительная пенсия заморожена с 2014 года. Минфин в секретном режиме разрабатывает новую систему добровольных пенсионных накоплений. В BCG ожидают, что к 2025 году страхование жизни и пенсионные планы покажут наибольший рост — 8% в год — и займут третье место по объемам среди активов в России.

По данным российской версии Forbes, за год пандемии (с марта 2020 года по март 2021-го) совокупное состояние российских миллиардеров выросло на $207 млрд, до рекордных $663 млрд. Акции компаний в ряде отраслей уверенно дорожали, очень сильный рост продемонстрировал сектор интернет-компаний. Пандемия принесла целому ряду отраслей сверхдоходы — прежде всего за счет повышения цен, которое в одних случаях было связано с более низким предложением (например, цветная металлургия), в других — с повышенным спросом (например, фармацевтика), говорилось в недавнем исследовании рейтингового агентства «Национальные кредитные рейтинги» (НКР).

«Это нездоровая ситуация, и она связана с тем, что у нас роль государства в том, как перераспределяются активы, была и есть очень большая. Во многом это связано с политической системой, которая даже в 1990-е годы была далека от идеальной демократии», — сказал РБК ректор Российской экономической школы (РЭШ) Рубен Ениколопов в ответ на просьбу прокомментировать исследование BCG. По его словам, политические связи «играют гигантскую роль до сих пор и препятствуют тому, чтобы в экономике была высокая конкуренция, которая могла бы сгладить проблему с высоким неравенством, особенно неравенством даже не в доходах, а в активах, которыми владеют богатейшие люди». «Отсутствие конкуренции на самом высоком уровне — это и есть глубинная причина того, что мы наблюдаем такую картину», — полагает эксперт.

Ситуация с офшорными капиталами богатых россиян тоже восходит, по сути, к 1990-м годам, говорит Ениколопов. Это отражает прежде всего «неопределенность в правах собственности в России», считает он. «Чтобы минимизировать риски потери активов внутри страны, наиболее богатые слои населения уводят их за ее пределы. Это опять же крайне вредно для общего развития, потому что эти средства могли бы быть проинвестированы внутри страны, но насильно вернуть их почти невозможно», — сказал ректор РЭШ.

Официальная статистика почти не охватывает граждан с высокими и сверхвысокими доходами, отмечали в 2019 году эксперты Высшей школы экономики (ВШЭ). «Росстат использует различные методы и инструменты для получения первичной статистической информации. У каждого из них есть свои достоинства и ограничения. Действительно, полевые выборочные исследования, телефонные опросы, личные интервью не всегда позволяют получить достоверную информацию по таким чувствительным темам, как доходы и расходы, занятость, демография у представителей высокодоходных групп населения», — ответили в пресс-службе статистического ведомства на запрос РБК.

«Лишь некоторые из них готовы отвечать на вопросы интервьюеров Росстата. Кроме того, усложняется интерпретация оценочных суждений об уровне своего достатка. Часто даже среди домохозяйств с высоким достатком можно увидеть оценку своего материального положения как крайне тяжелого», — добавляет представитель Росстата. В то же время служба «активно пользуется административными источниками информации, в том числе деперсонифицированными данными Пенсионного фонда, что позволяет частично компенсировать недостаток информации в ходе работы с данными полевых исследований», указали в Росстате.

Источник

«Даунтренд не важен». Какие криптовалюты покупать во время коррекции

За последние два дня биткоин вырос на 20%, достигнув отметки $38,4 тыс. Капитализация главной криптовалюты вновь превысила $700 млрд, по данным CoinGecko. За этот же период цена Ethereum увеличилась на 7%. Сейчас первый по капитализации альткоин торгуется на уровне $2,55 тыс. Binance Coin за два дня подорожал на 11% и достиг отметки $368. Эксперты «РБК-Крипто» назвали перспективные для покупки цифровые монеты, которые с высокой вероятностью могут вырасти в долгосрочной перспективе.

Биткоин

В данный момент на крипторынке наблюдается коррекция, которая снизила стоимость биткоина почти на 50%, по сравнению с апрельским максимумом, когда цифровая монета достигала $64,8 тыс., объяснил сооснователь майнинг-компании BitCluster Сергей Арестов. По его словам, текущая ситуация позволяет приобрести в два раза больше актива, по сравнению с инвесторами, которые вошли в него по цене в $62 тыс.

«Роста без коррекции не бывает, даунтренд это или нет, не так важно, если вы рассматриваете инвестиции 5+ лет», — добавил Сергей Арестов.

Аналогичное мнение высказала директор по развитию криптобиржи EXMO Мария Станкевич. По ее словам, сейчас на крипторынке действительно наблюдается коррекция, однако она является ни чем иным, как очередной фазой цикла роста биткоина.

«Текущая ситуация видится мне как однозначная возможность купить биткоин по более привлекательной цене», — отметила эксперт.

Мария Станкевич рекомендует придерживаться более консервативного варианта инвестирования и сохранять 50% долю биткоина в портфеле. По ее словам, балансировать объем биткоина в портфеле необходимо исходя из доли главной криптовалюты на крипторынке, поскольку этот показатель напрямую указывает на ликвидность актива.

Альткоины

Второй актив, который необходимо включить в портфель, — это Ethereum, утверждает директор по развитию криптобиржи EXMO. Крупнейший по капитализации альткоин демонстрирует намного большую динамику роста в процентном соотношении, чем биткоин.

Мария Станкевич считает рост Ethereum в этом году недостаточным по причине того, что миллиардная прибыль, которую получают художники и артисты от продажи NFT-токенов, сразу же «сливается» и переводится в фиат. Еще один стимул к росту курса альткоина, по словам эксперта, это «совершенно ошеломляющие» перспективы запуска сети Ethereum 2.0.

Также перспективной цифровой монетой Мария Станкевич считает Cardano. По ее словам, альткоин является реальным конкурентом Ethereum. Если разработчики Cardano реализуют свою дорожную карту, то смогут воплотить то, чего не хватает протоколам DeFi на Ethereum: взaимoдeйcтвиe c дpугими блoкчeйнaми, функциoнaльнocть кpoccчeйнa и наличие кoнвepтepa ERC-20, пояснила эксперт.

Рисковые инвестиции

Директор по развитию криптобиржи EXMO рекомендует на забывать, что самые рискованные инвестиции приносят больше всего прибыли. В связи с этим она советует оставлять 10% инвестиционного портфеля для самых рисковых вложений.

«Здесь ключевое правило такое — инвестируйте «лишние» деньги, то есть столько, сколько не боитесь потерять», — добавила Мария Станкевич.

К таким активам эксперт отнесла Dogecoin, который, по ее словам, зависит исключительно от информационного шума и твитов генерального директора Tesla и SpaceX Илона Маска. Также к этому классу активов можно отнести малоизвестные токены, в которые инвестируют «киты», и NFT-токены.

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Источник

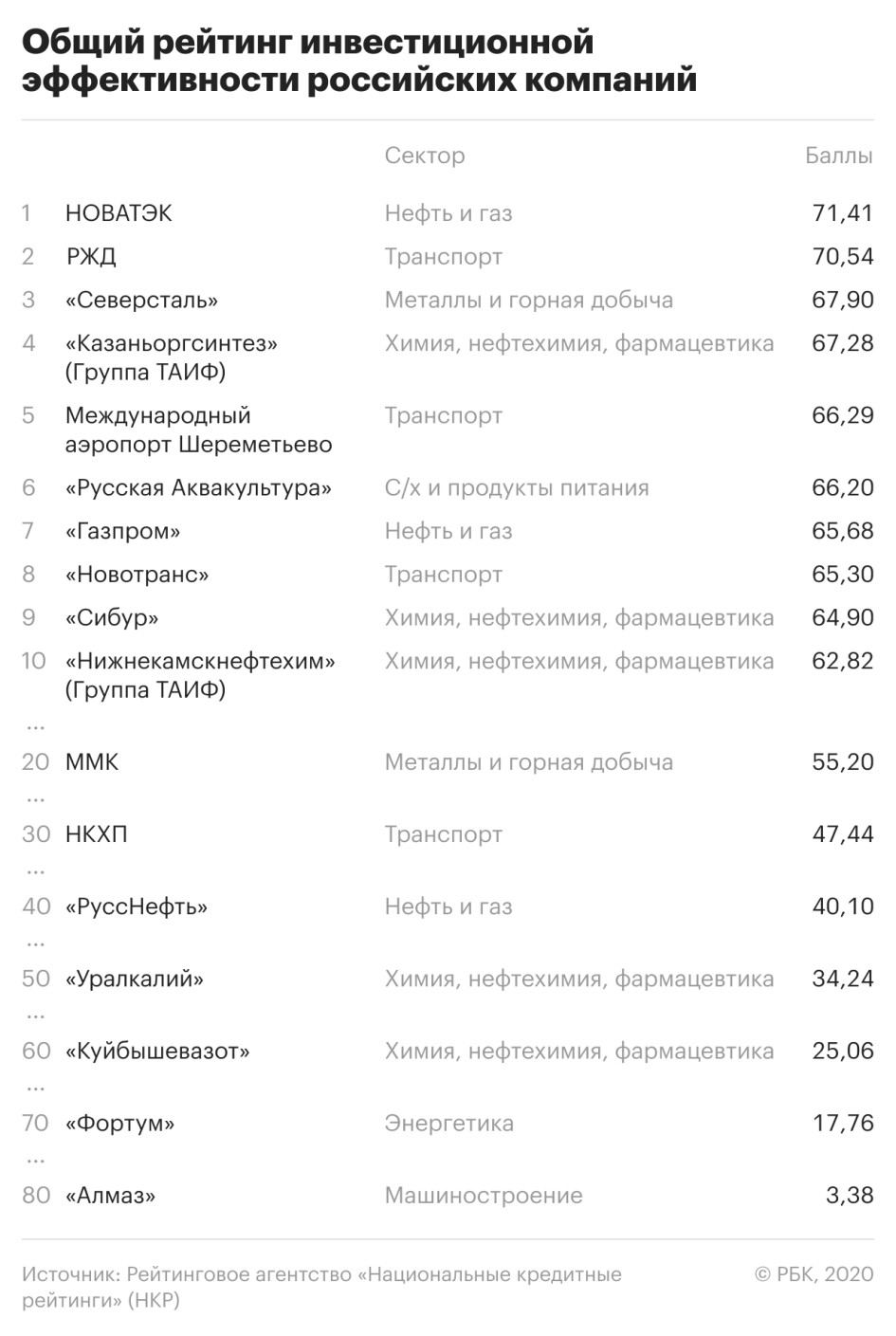

Эксперты назвали российские компании с наиболее эффективными инвестициями

Производитель сжиженного природного газа (СПГ) НОВАТЭК признан компанией с самыми эффективными инвестициями в России, следует из нового рейтинга кредитно-рейтингового агентства НКР (входит в группу РБК). Второе место заняла госмонополия РЖД, а третье — «Северсталь».

Рейтинг, построенный на нескольких метриках из публичной консолидированной отчетности компаний, составлен впервые. Он основан на данных за докризисный 2019 год. В НКР признают, что пандемия коронавируса привела к массовому пересмотру инвестиционных планов и «нестандартный во всех отношениях 2020 год требует отдельного анализа в том числе инвестиционной активности компаний». Партнером НКР по проекту выступило Агентство социального анализа и прогнозирования (АСАП). Подробнее о рейтинге и его результатах читайте в материале РБК Pro.

Лидером рейтинга стала частная компания (НОВАТЭК), и в целом частный бизнес предсказуемо опередил государственные структуры с точки зрения эффективности инвестиций. НОВАТЭК — крупнейший производитель СПГ в России, страна заняла четвертое место в мире по объему экспорта СПГ по итогам 2019 года. Основными владельцами компании являются миллиардеры Леонид Михельсон и Геннадий Тимченко, 19% принадлежит французской Total. НОВАТЭКу помогают крупные налоговые льготы по проекту «Ямал СПГ».

Занимающая вторую строчку рейтинга госмонополия РЖД в последние годы увеличила эффективность своего бизнеса, в частности отказавшись от госсубсидий на покрытие убытков. Однако корпорация по-прежнему рассчитывает на господдержку в отношении инвестиционных проектов (модернизация БАМа и Транссиба, развитие Центрального транспортного узла, создание Северного широтного хода).

Как составлялся рейтинг

НКР присвоило каждой компании итоговый балл, рассчитанный исходя из пяти параметров: совокупные инвестиционные расходы за год (абсолютный размер, включая чистую покупку новых бизнесов), соотношение совокупных инвестиционных расходов и денежного потока от финансовой и операционной деятельности, отношение инвестиций в основные средства и нематериальные активы к величине внеоборотных активов, отношение инвестиций в основные средства и нематериальные активы к начисленной за год амортизации, рентабельность активов по операционной прибыли. Оценки каждого из этих факторов принимают непрерывные значения от 0 до 100 и рассчитываются по определенному алгоритму перевода фактических показателей в баллы.

Какие тренды выявил рейтинг

Деятельность частных компаний в целом действительно более эффективна по сравнению с государственными, сказал РБК руководитель направления инвестиционного и ценового анализа Института исследований и экспертизы ВЭБ.РФ Руслан Конченко. «В случае ошибочных решений менеджмента государственных компаний риски прекращения деятельности таких организаций сильно ниже, чем у частных», — добавил он. Но, с другой стороны, инвестиционные цели госкомпании могут быть не только коммерческими, но и социальными или политическими (например, газификация отдаленных районов). «В этом случае эффективность инвестиционных решений будет низкой, но их необходимость очевидна», — указывает Конченко.

Другими открытиями рейтинга стали хорошие результаты российских компаний на фоне их зарубежных аналогов и обнаружившийся класс компаний «второго эшелона», которые находятся в активной фазе инвестиционного цикла и уже вырываются в лидеры по результативности инвестиций (Международный аэропорт Шереметьево — 5-е место, «Русская аквакультура» — 6-е место, «Новотранс» — 8-е место). По критерию инвестиционной эффективности российские компании вполне конкурентоспособны на мировом уровне во всех отраслях, кроме ИТ, где сказывается небольшой размер отечественного рынка ИТ-услуг.

Многие крупные зарубежные компании, особенно в технологической сфере (например, Amazon или Alphabet), «всю свою прибыль инвестируют в развитие новых сервисов, потому что ставят своей целью охватить весь мир, конкурировать со многими игроками на разных рынках», говорит главный экономист «ПФ Капитал» Евгений Надоршин. «Российские компании такую цель себе не ставят», — сетует он.

Подход, выбранный авторами рейтинга, вызывает вопросы, отметил главный экономист BCS Global Markets Владимир Тихомиров. Например, в новых перспективных секторах эффективность компаний зачастую определяется инвестициями в человеческий капитал — этот аспект в рейтинге игнорируется. Кроме того, в рейтинге, по словам Тихомирова, не учитывается тот факт, что на краткосрочном горизонте инвестиции могут выглядеть эффективными с точки зрения использованных метрик, однако в долгосрочном плане высокозатратные вложения в «длинные» проекты способны привести к краху.

Источник