Экономика предприятия тема 6. Инвестиции.

1. Сущность инвестиций. Структура, направления и источники инвестиций.

2.Инвестиции и инновации.

3.Анализ инвестиционных проектов. Техника и принципы проектного анализа

4. Стоимость денег во времени. Сложный процент и дисконтирование

5.Экономическая эффективность инвестиций.

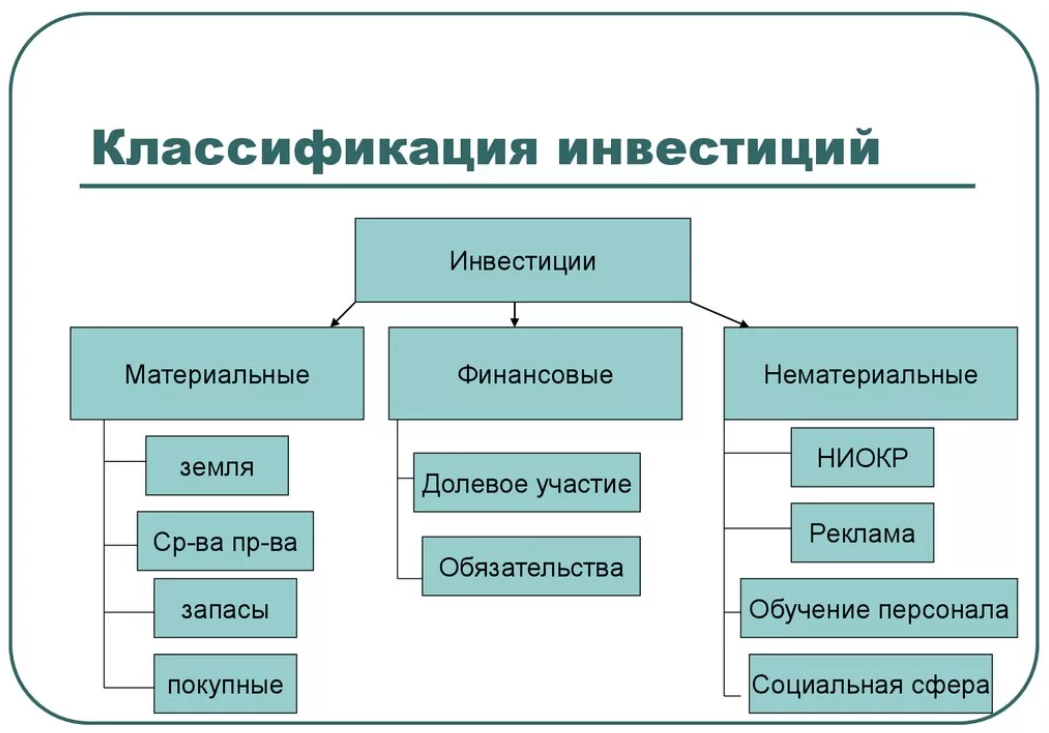

В самом общем виде инвестиции определяются как денежные средства, банковские вклады, ценные бумаги, технологии, машины, оборудование, лицензии, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской или иной деятельности в целях получения прибыли и достижения положительного социального эффекта.

По финансовому определению, инвестициями являются все виды активов (средств) , вкладываемых в хозяйственную деятельность в целях получения дохода. Согласно экономическому определению инвестиции – это расходы на создание, расширение , реконструкцию и техническое перевооружение основного капитала (производственные капитальные вложения), на жилищное, коммунальное и культурно-бытовое строительство (непроизводственные капитальные вложения). Капитальные вложения называют также вложениями в реальный капитал. В отличие от реальных инвестиций финансовые инвестиции только перераспределяют права собственности на существующие активы от одного субъекта к другому. Инвестиции помимо капитальных вложений включают производительные затраты на приобретение прав промышленной собственности и расходы на продвижение нового продукта на рынок.

Капиталообразующие инвестиции – это вложения в новое строительство, расширение, реконструкцию, техническое перевооружение и поддержание действующего производства, а также вложения средств в создание товарно-производственных запасов, прирост оборотных средств и нематериальных активов.

Капитальные вложения – составная часть капиталообразующих инвестиций. Они представляют собой затраты, направляемые на создание и воспроизводство основных средств. Капитальные вложения являются необходимым условием существования предприятия. Пренебрегая ими, фирмы может увеличить свои прибыли в краткосрочном периоде, но в долгосрочном периоде это приведет к потере прибыли, неспособности предприятия конкурировать на рынке. В состав капитальных вложений входят: затраты на строительно-монтажные работы; затраты на приобретение основных средств производства (станки, машины, оборудование); затраты на научно-исследовательские и опытно-конструкторские разработки (НИОКР),проектно-изыскательские работы и т.д.; инвестиции в трудовые ресурсы; прочие затраты.

Различают валовые и чистые инвестиции: а) валовые инвестиции – это общий объем инвестиций в экономику в течение определенного периода времени (обычно 1 год); чистые инвестиции – это валовые инвестиции за вычетом затрат на возмещение (амортизации).

Валовое накопление включает валовое накопление основного капитала, изменения запасов материальных оборотных средств, а также сальдо приобретения таких ценностей, как драгоценные металлы и камни, антиквариат.

Капитальное строительство – это процесс создания производственных и непроизводственных основных средств за счет строительства новых, расширения, реконструкции, технического перевооружения и модернизации действующих объектов.

С помощью капитального строительства осуществляется реновация (обновление) морально и физически устаревших основных средств.

В структуре капитальных вложений экономисты выделяют вложения в здания, сооружения, жилища – пассивную часть капитальных вложений, и вложения в машины и оборудование — активную часть вложений.

Важнейшими направлениями использования капитальных вложений являются :

Новое строительство, то есть строительство новых предприятий на вновь осваиваемых площадях.

Расширение действующих предприятий.

Техническое перевооружение действующего предприятия.

Эффективнее всего осуществлять вложения в реконструкцию и техническое перевооружение действующего производства.

Необходимость капитальных вложений определяется долгосрочными прогнозами сбыта.

Кроме капитальных вложений в средства производства фирма может инвестировать в человеческий капитал.

Предприятие, осуществляющее капиталовложение, обычно имеет несколько альтернативных возможностей финансирования, которые не исключают друг друга и могут использоваться одновременно.

В России основными источниками финансирования инвестиционной деятельности являются:

а) собственные средства инвестора (амортизационные отчисления, прибыль, денежные накопления, средства по страхованию) – 58%;

б) заемные средства (банковские кредиты, государственные кредиты и др.) – 9%;

в) привлеченные средства (от продажи акций и др. ценных бумаг) – 7%;

г) средства из бюджета и внебюджетных фондов – 31%.

Основным показателем самофинансирования является коэффициент самофинансирования (Кс), который определяется следующим образом:

Кс = Сс/ Ба + Пс + Зс, где Сс – собственные средства предприятия; Ба – бюджетные ассигнования, Пс – привлеченные средства, Зс – заемные средства.

Уровень самофинансирования считается высоким, если удельный вес собственных источников инвестиций достигает 60% и более общего объема финансирования капитальных вложений.

2. Инвестиции и инновации. В инвестиционном процессе важен не только экстенсивный метод развития, то есть количественный рост инвестиций, но и, что особенно важно, их качественный рост. Высокий технический состав капитала или наукоемкие, высокотехнологические инвестиции как раз отражают их качественную сторону. Качественное совершенствование производства осуществляется в форме нововведений (инноваций). Нововведения – это новый способ удовлетворение потребностей, дающий прирост полезного эффекта и, как правило, основанный на достижениях науки и техники.

В экономической науке выделяются три основных вида инноваций:

1) инновация продукции;

2) инновация технологии;

3) социальные инновации;

Инновация продукции обеспечивает выживаемость предприятия, увеличение размеров прибыли, расширение доли на рынке, сохранение клиентуры, повышение престижа и т.д.

Инновация технологии — это процесс обновления производственного потенциала, направленный на повышение производительности труда, экономию энергии, сырья и других ресурсов, что в свою очередь дает возможность увеличить прибыль фирмы, усовершенствовать технику безопасности, провести мероприятия по защите окружающей среды и т.д.

Социальные инновации представляют собой процесс планомерного улучшения гуманитарной сферы предприятия.

Для принятия решения о капитальных вложениях предприятию необходимо сравнить сумму затраченного физического и интеллектуального капитала с дополнительной прибылью, которая может быть получена в будущем. Часто будущие прибыли могут оказаться выше или ниже, чем ожидалось. Так появляется необходимость учитывать подобную неопределенность и связанные с ней финансовые и другие риски.

Рисковый бизнес является наиболее эффективной формой организации инвестиционных процессов. Но с точки зрения промышленного предприятия он имеет крупный недостаток, заключающейся в слишком высокой степени предпринимательского риска.

3. Анализ инвестиционных проектов. Техника и принципы проектного анализа.

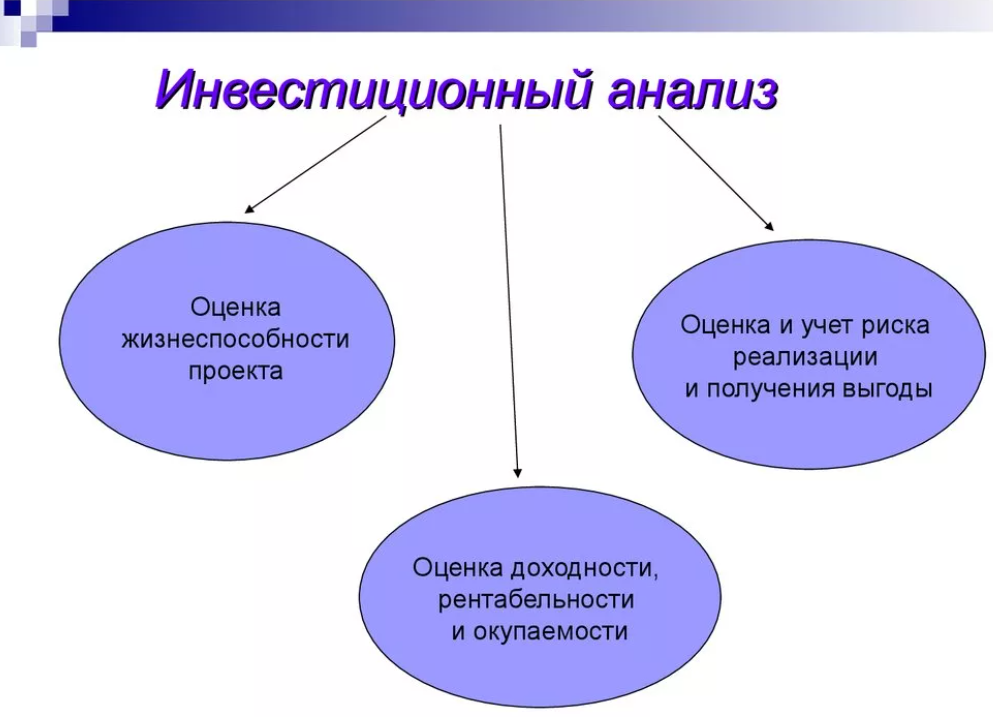

Проектный анализ — это анализ доходности инвестиционного проекта, это сопоставление затрат на инвестиционный проект и выгод, которые будут получены от реализации этого проекта.

По мере подготовки и реализации инвестиционный проект проходит «жизненный цикл», состоящий из шести стадий.

Стадия предварительного технико-экономического обоснования. Включает: рождение идеи, подготовку основных деталей проекта, их обоснования и сравнения с набросками других проектов.

Разработка проекта. На этой стадии идет детальная проработка всех аспектов проекта, которые окончательно должны обосновать выгодность проекта.

Оценка проекта. Это экспертиза, которую проходит подготовленный проект. Он обсуждается руководством фирмы, независимыми экспертами, потенциальными кредиторами, министерством и т.д.

Принятие проекта (переговоры по проекту). На этой стадии руководство всех уровней и кредиторы принимают окончательное решение по проекту.

Осуществление проекта. Главное на этом этапе – контроль и наблюдение за реализацией проекта, с тем, чтобы он не отклонялся от графика и одновременное внесение оперативных изменений, если они необходимы.

Эксплуатация проекта и оценка его результатов.

Направления проектного анализа.

На всех стадиях проекта идет анализ основных направлений. Они включают:

технический анализ, задачей которого является определение наиболее подходящих для данного инвестиционного проекта техники и технологий.

коммерческий анализ (маркетинговый), в ходе которого анализируется рынок сбыта той продукции, которая будет производиться после реализации проекта.

институциональный анализ, задача которого состоит в оценке организационно-правовой, административной и даже политической среды, в которой будет реализовываться проект и приспособления его к этой среде, особенно к требованиям государственных организаций. Другой важный момент – приспособление самой организационной структуры фирмы к проекту.

Социально-культурный анализ, который изучает воздействие проекта на жизнь мирных жителей и должен сформировать благожелательное или хотя бы нейтральное отношение к проекту.

Анализ окружающей среды, который должен выявить и дать экспертную оценку ущербу , наносимому проектом окружающей среде, а также предложить способы смягчения или предотвращения этого ущерба.

финансовый анализ включает сопоставление затрат и выгод с точки зрения фирмы

и ее кредиторов (если они есть).

экономический анализ оценивает доходность проекта с точки зрения всего общества (страны).

Основные приемы проектного анализа.

» С проектом – без проекта»

Анализируя доходность инвестиционного проекта, целесообразно сравнивать две будущие альтернативные ситуации:

а ) фирма осуществила свой проект

б) фирма не осуществила этот проект

Этот прием можно представить в виде формулы:

В инв = ^ Впроект — ^ Спроект , где

В инв – выгода (доход) от инвестиционного проекта

^ В проект. – изменения в выгодах / доходах благодаря проекту

^ С проект. — изменения в затратах благодаря проекту

Например: Предположим, что у фирмы есть проект, рассчитанный на 5 лет. Как изменится чистый доход фирмы, если она осуществит этот проект и если она от него откажется?

Без проекта валовый доход фирмы составит 50 млрд., а затраты – 40 млрд. В случае реализации проекта валовый доход возрастет до 90 млрд,, а затраты до 60 млрд.

Источник

Основные формулы по инвестициям с пояснением решения

Благодаря современным информационным технологиям можно успешно зарабатывать в любом месте, имея при себе компьютер или иной гаджет и доступ к сети интернет. Одним из таких уникальных и интересных способов увеличения доходности являются инвестиции.

Благодаря современным информационным технологиям можно успешно зарабатывать в любом месте, имея при себе компьютер или иной гаджет и доступ к сети интернет. Одним из таких уникальных и интересных способов увеличения доходности являются инвестиции.

Что это такое: инвестиции и инвестирование?

Опытные и успешные бизнесмены ответят на данный вопрос коротко и просто: деньги должны работать. Это значит, что можно зарабатывать на денежных или финансовых операциях, грамотно вкладывая свободные средства и дожидаясь определенного момента (повышения доходности). Отсюда следует, что инвестиции – это определенные вложения (чаще всего денежные), а инвестирование – процесс наращивания дохода.

Столь необычная процедура всегда сопровождается определенными рисками. Наиболее выраженным из них является возможность утраты вложенного капитала полностью, поэтому перед вложением средств важно проанализировать все возможные сценарии развития событий, оценить риски и перспективы. Делается это посредством использования специальных инструментов.

Чтобы добиться успеха на этом поприще важно владеть основной терминологией, правилами и законами, располагать необходимой базой – начальный капитал, брокерский счет и пр.

Самыми популярными вариантами инвестирования являются следующие вложения: валютная биржа (игры на курсах валют), интеллектуальная собственность, покупка акций и облигаций, ценных бумаг, покупка или вложение в недвижимость, покупка драгоценных металлов и пр.

Инвестирование основывается не только на вложении, но и ожидании прогнозируемого или иного результата. Поэтому инвестору следует тщательно следить за ситуацией на рынке, корректировать свою стратегию и тактику, оценивать риски. Перед вложением средств целесообразно пройти специальные курсы по инвестированию и исследовать специальные показатели, о которых мы расскажем ниже.

Нужна помощь преподавателя?

Мы всегда рады Вам помочь!

Правила эффективного инвестирования

Чтобы сделка состоялась и принесла доход или преумножила первоначальный капитал, важно следовать четким правилам:

- Ставим цель. В этом деле важно определить, ради чего и для чего Вы желаете преумножить свой капитал. Притом цель должна мотивировать инвестора. Это значит, что не нужно выдвигать цель – заработать «энный» объем денег (сумма). Миссия инвестора должна быть абстрактной и конкретной одновременно. Например, приобрести дом в черте города стоимостью Х в течение трех лет. Здесь же следует составить финансовый план с подсчетом ежемесячного дохода, достаточного для основных и обязательных платежей/нужд, откладывания запланированной суммы (на дом), воздействие инфляции и пр.

- Безопасность. Инвестиции могут быть нестабильными и непостоянными. Например, курсы валют постоянно меняются, а значит и доходность будет колебаться. Поэтому важно обезопасить себя от финансовых крахов, создав минимальный резервный фонд. «Финансовая подушка» должна быть сформирована отдельно от основных активов, также неплохо ее периодически дополнять, но прикасаться к ней следует только в крайнем случае.

- Срок вложений. Большинство людей привыкли открывать депозитные счета и/или инвестировать на короткий срок, но инвестирование на 3-5 и более лет – более выгодны, так ка в этом случае доходность растет по формулам сложных процентов.

- Регулярность инвестиций. Не стоит думать, что вложил один раз и заработал миллионы. На самом деле, каждая свободная копейка должна приносить доход или быть полезной. Если у Вас не запланированы покупки или расходы, то лучше всего высвобожденный капитал инвестировать. В этом случае уровень доходности возрастает в разы. Притом при регулярном инвестировании риск обанкротиться или «прогореть» сокращается.

- Разнообразие инвестиционного портфеля. Никогда не вкладывайтесь полностью в один вид. Во-первых, разные вложения ведут себя по-разному и становятся взаимодополняемыми: если одна инвестиция убыточна, то другая приносит доход и покрывает проигрыш. Поэтому старайтесь грамотно распределять деньги как минимум на 2-3 вида, следите за курсами и также пропорционально пополняйте портфель.

- Не используйте ради инвестиций заемный капитал. В этом случае доходность вложений будет направляться на погашение процентов по займу, а значит выгоды не будет. Более того, в случае «проигрыша» инвестор будет не просто в убытке, но и должен банку.

- Пользуйтесь всеми действующими льготами, снижая уровень затрат.

- Занимайтесь саморазвитием, постоянно пополняя багаж знаний новыми актуальными данными, осваивая новые инструменты и горизонты. В этом случае успех вам гарантирован.

Оцениваем эффективность инвестиций по формулам

В экономической теории и на практике опытные эксперты перед инвестированием сначала «прощупывают почву», а уже после вложения средств тщательно следят за ситуацией и координируют свои действия, оценивают перспективы.

После того, как цели инвестирования и срок инвестирования были определены, необходимо рассчитать и проанализировать основные показатели:

Здесь инвестор определяет, какую сумму и на каких условиях ему следует вложить, чтобы добиться намеченной цели. Для этого важно учесть следующие факторы: расходы на открытие брокерского или инвестиционного счета и его обслуживание, начальный капитал, «финансовая подушка» (обычно она представляет собой определенный процент от дохода).

На этом же этапе следует определить: инвестирование – это дополнительный или основной источник дохода. С учетом этого фактора инвестор включает или исключает повседневные расходы, затраты за аренду помещения и пр.

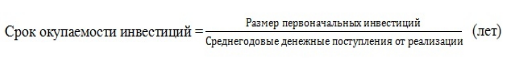

Инвестиции – это вложения индивида, его затраты. Срок окупаемости – это время, за которой инвестор выходит на нулевой уровень или начинает получать доход, перекрыв свои затраты (первоначальный капитал).

Срок окупаемости и период инвестирования могут разниться. В одном случае инвестор начинает получать доход сразу, в другом – по мере выхода на определенный уровень.

Данный показатель позволяет определить, возместят ли инвестиции в определенный срок произведенные затраты, когда инвестор начнет получать прибыль.

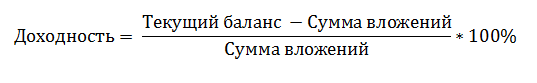

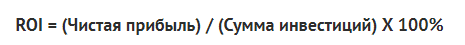

- Доходность инвестиций.

Данный показатель свидетельствует о положительной или отрицательной тенденции: наращивание доходов или убыточность проекта. Его целесообразно использовать для сравнения нескольких инвестиционных проектов или вложений в разные активы, чтобы понять: какой из них выгоднее.

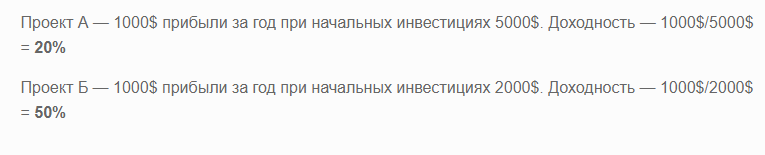

Пример оценки доходности:

Данный показатель позволяет сопоставить уровень полученной прибыли и вложенных в проект средств: сколько рублей приходится на каждый вложенный 1 рубль инвестиций, насколько выгодны были операции и пр.

Если полученное значение превышает 100%, то инвестпроект был прибыльным и эффективным, если ниже 100% – то убыточным.

Все показатели целесообразно исследовать и анализировать с определенной периодичностью: чем чаще, тем лучше. Но это не значит, что инвестор должен ежедневно производить расчеты и сопоставлять результаты, корректировать тактику.

В инвестировании важно полагаться на прогнозы экспертов, собственную интуицию. Чтобы минимизировать риски, достаточно раз в неделю пересматривать условия инвестирования, анализировать поведение игроков на рынке и корректировать планы (но не меняя цели до тех пор, пока она не будет достигнута).

Производить расчеты можно вручную или с помощью специальных программ: Excel или в рамках брокерской программы (анализ данных экспорт данных и моделирование ситуации с учетом прогнозов ЦБ РФ и иных ведомств).

Внимательно проверяйте все данные: расчеты должны быть максимально точными, учитывайте условия инвестирования, последние тенденции и изменения в выбранной сфере (колебания курсов, налоговые льготы, правовые нормы, рейтинг или престиж кампании и пр.).

Где применяют формулы по оценке инвестиций?

Данными правилами и формулам успешно пользуются в теории и на практике. Конечно же, они востребованы преимущественно в экономической среде у аналитиков менеджеров по инвестициям или управлению проектами, квалифицированными инвесторами и экономистами.

Оценка инвестиционной привлекательности и эффективности производится в самых разных целях:

- Определение перспектив развития частного дела;

- Оценка сотрудничества с поставщиками, подрядчиками или иными партнёрами;

- Анализ способов преумножения капитала, эффективности вложений;

- И пр.

Расчет показателей по оценке инвестиций производят студенты экономического профиля при выполнении курсовых и научно-исследовательских работ ВКР. В этом деле к ним на помощь приходят специалисты образовательного центра Дисхелп.

Наша команда подберет информационную базу, подготовит исследование «под ключ» и оформит его с учетом заявленных требований, гарантируя высокое качество услуг, конфиденциальность данных и безопасность сделки. Написать курсовую, научную или аттестационную работу, бизнес-план просто! Убедитесь в этом лично, оформив заявку на нашем сайте.

Трудности с учебой?

Помощь в написании студенческих и

аспирантских работ!

Источник