Презентация на тему Сущность и экономические эффекты прямых инвестиций

Презентация на тему Сущность и экономические эффекты прямых инвестиций, предмет презентации: Экономика. Этот материал содержит 10 слайдов. Красочные слайды и илюстрации помогут Вам заинтересовать свою аудиторию. Для просмотра воспользуйтесь проигрывателем, если материал оказался полезным для Вас — поделитесь им с друзьями с помощью социальных кнопок и добавьте наш сайт презентаций ThePresentation.ru в закладки!

Слайды и текст этой презентации

Сущность и экономические эффекты прямых инвестиций

ВЫПОЛНИЛИ СТУДЕНТКИ ГРУППЫ ЭМ-231

ТЕРШАК ВЛАДИСЛАВА И ФЕДЮНИНА ВИКТОРИЯ

Прямые иностранные инвестиции (ПИИ) занимают особое место среди форм международного движения капитала. Это обусловлено двумя основными причинами:

прямые иностранные инвестиции – это реальные инвестиции, которые, в отличие от портфельных, не являются чисто финансовыми активами, выраженными в национальной валюте. Они вкладываются в предприятия, землю и другие капитальные товары;

прямые иностранные инвестиции, в отличие от портфельных, обычно обеспечивают управленческий контроль над объектом, в который инвестирован капитал.

До возникновения транснациональных корпораций (ТНК) все частные иностранные инвестиции были в основном «портфельными». С появлением ТНК (т.е. предприятий, являющихся собственниками или контролирующих производство товаров и услуг за пределами страны, в которой они базируются) часть международного движения капитала приобретает форму прямых иностранных инвестиций.

Прямые иностранные инвестиции – это разновидность иностранных инвестиций, предназначенных для вложения в производство и обеспечивающих контроль за деятельностью предприятий посредством владения контрольным пакетом акций.

Пропорция, которая определяет подконтрольность, различна в разных странах. В США формально признается прямым иностранным инвестированием любое вложение капитала, если инвестор имеет или получает 10% собственности. Прямые иностранные инвестиции охватывают все виды инвестирования – будь то приобретение новых акций, или простое кредитование, лишь бы только инвестирующая фирма имела свыше 10% акций иностранной фирмы. Доля участия в акционерном капитале фирмы может быть получена и в обмен на технологию, квалифицированные кадры, рынки и т.п.

Собственность инвестора (полная или частичная) и его контроль над зарубежным предприятием, которое становится частью организационной структуры ТНК как ее филиал или дочернее предприятие – главное отличие прямих иностранных инвестиций от других видов инвестирования.

Отличительной чертой прямых иностранных инвестиций можно считать и преобладание уровня продаж продукции, произведенной за границей с помощью ПИИ, над продажами отечественной продукции в виде товарного экспорта.

Факторами, которые активно влияют на рост прямых иностранных инвестиций и обусловливают опережающие темпы роста ПИИ по сравнению с темпами роста мировой торговли (а также ВВП промышленно развитых стран), являются:

— интеграция производства, эволюция его в сторону создания так называемой международной продукции;

— возрастающая роль ТНК;

— экономическая политика промышленно развитых стран, направленная на поддержку темпов экономического роста и уровня занятости;

— стремление развивающихся стран и стран с переходной экономикой преодолеть кризисное состояние экономики и социальной сферы;

— экологические факторы, побуждающие развитые страны переводить вредное производство в развивающиеся страны.

При участии в прямых иностранных инвестициях правительства дополнительным мотивом может быть достижение определенных политических целей: обеспечение стратегическими ресурсами, расширение сферы своего влияния.

Прямые иностранные инвестиции составляют основу господства ТНК на мировом рынке. Они позволяют транснациональным корпорациям использовать предприятия в зарубежных странах для производства и сбыта продукции и быстро распространять новые товары и новые технологии в международном масштабе и тем самым повышать свою конкурентоспособ-ность. Для них ПИИ мотивированы в конечном итоге прибылью.

Прямые иностранные инвестиции оказывают существенное воздействие как на социально-экономическое развитие стран-инвесторов (откуда уходит капитал) и принимающих стран (куда направляется капитал), на положение разных социальных групп в этих странах, так и на состояние и динамику развития мирового хозяйства в целом и отдельных его регионов.

Рассмотрим экономические эффекты прямых инвестиций.

Экономические эффекты ПИИ

Экономическая эффективность инвестиций определяется прибыльностью их вложения. Последствия международной миграции капитала для стран — экспортеров и стран — импортеров прямых иностранных инвестиций (ПЗИ) разнообразны и противоречивы. Для анализа воспользуемся схемой, изображенной на рисунке, и сделаем следующие предположения.

Допустим, что главной и единственной причиной международного движения капитала является различная прибыльность его вложения в разных странах. Пусть, как и прежде, в мире существуют страна I, имеющая в своем распоряжении капитал в размере АК, и страна II, имеющая в своем распоряжении капитал в размере АК‘. В целом капитал, которым располагают обе страны, составляет КК’. Прямые S1 и S2 показывают рост стоимостного объема производства в зависимости от объемов вложения капитала, соответственно, в стране I и стране II. Если международного движения капитала не существует, то страна I инвестирует весь имеющийся у нее капитал внутри страны и получает доход на капитал (например, процент, дивиденд и пр.) в размере КС, а страна II также инвестирует весь имеющийся у нее капитал у себя в стране и получает от этого доход К’D.

Объем производства страны I с помощью этого капитала составит сумму сегментов а+b+с+d+e+f, из которого прибыль владельцев капитала составляет а+f, а остальное представляет собой доход владельцев других факторов производства, таких как земля и труд. Объем производства страны II составляет i+j+k, из которого прибыль владельцев капитала составляет j+k, а остальное представляет собой доход владельцев других факторов производства. То, что КС

Предположим, что обе страны сняли ограничения на свободное передвижение капитала. Поскольку прибыльность инвестиций в двух странах различна, часть капитала АВ переместится из страны I в страну II, в результате чего их прибыльность в обеих странах сбалансируется на уровне ВR. С одной стороны, объем производства с помощью капитала, как оставшегося в стране I, так и инвестированного в страну II, составит в результате а+b+с+d+e+f+h, причем продукт а+b+с+d производится за счет инвестиций внутри страны, а h+е+f — за счет зарубежных инвестиций в страну II. При этом в результате более продуктивного использования капитала за счет его инвестирования в страну II (что сказалось на росте прибыльности его вложения с КС до KЕ=BR) совокупный продукт, произведенный с помощью того же объема капитала, оказывается больше, чем изначальный, на величину сегмента h. Доход владельцев капитала возрастает до а+b+d+e+f+h, тогда как доходность остальных факторов производства сокращается до сегмента с.

С другой стороны, приток капитала из страны I в страну II привел к снижению прибыльности вложения капитала в ней с K’D до К’F=ВR. Однако в то же время за счет инвестирования как своего капитала, так и иностранного капитала, пришедшего из страны I, в стране II произошло расширение объема внутреннего производства с i+j+k до i+j+k+g+h+e+f. Правда, сегменты h+е+f являются продуктом, произведенным за счет иностранного капитала, который в результате надо отдать в виде прибыли иностранным инвесторам из страны I. Таким образом, чистый рост внутреннего производства составит только сегмент g. Из-за падения прибыльности вложения капитала в стране II доходы владельцев капитала в этой стране сократятся с j+k до k, а доходы владельцев других факторов производства увеличатся с i до i+g+j. С точки зрения всего мира, в результате перемещения капитала из одной страны в другую совокупный объем производства возрос с [а+b+с+d+e+f]+[k+j+i] до [а+b+с+d]+[e+f+g+h++i+j+k] то есть на размер заштрихованных сегментов g+h, из которых h принадлежит стране I и возникает из-за более эффективного использования капитала страны I в результате его инвестирования в страну II, а g принадлежит стране II и возникает в результате увеличения объема капитала, который инвестируется страной II в результате его притока из страны I.

Таким образом, международное передвижение капитала, как и международное перемещение товаров, приводит к увеличению совокупного мирового производства за счет более эффективного перераспределения и использования факторов производства. При этом в стране, вывозящей капитал, доходы владельцев капитала увеличиваются, а доходы владельцев других факторов производства (прежде всего труда и земли) сокращаются. В стране, ввозящей капитал, доходы владельцев капитала уменьшаются, а доходы владельцев других факторов производства увеличиваются.

Источник

Презентация на тему Экономическая эффективность инвестиций

Презентация на тему Экономическая эффективность инвестиций из раздела Разное. Доклад-презентацию можно скачать по ссылке внизу страницы. Эта презентация для класса содержит 10 слайдов. Для просмотра воспользуйтесь удобным проигрывателем, если материал оказался полезным для Вас — поделитесь им с друзьями с помощью социальных кнопок и добавьте наш сайт презентаций TheSlide.ru в закладки!

Слайды и текст этой презентации

Экономическая эффективность инвестиций

Инвестиции – это долгосрочные вложения средств в создание нового и модернизацию действующего оборудования и сетей связи в целях наиболее полного удовлетворения потребностей общества в средствах и услугах отрасли и получения прибыли. Понятие “инвестиции” отождествляется с капитальными вложениями в развитие связи, так как направление капитальное строительство в инвестиционной деятельности имеет приоритетное значение и занимает наибольший удельный вес в структуре инвестиционных средств отрасли.

Капитальные вложения – это совокупность затрат на создание новых, расширение, реконструкция и техническое перевооружение действующих предприятий и сооружений (основных фондов) производственного и непроизводственного назначения. Они включают средства, связанные с поведением строительно-монтажных работ, приобретением оборудования, кабельной продукции, их транспортировкой и монтажом на месте эксплуатации. При этом учитывается налог на добавленную стоимость и по действующим налоговым ставкам.

Основными источниками финансирования инвестиционной деятельности в связи являются

Собственные средства, включающие амортизационные отчисления, прибыль предприятий и АО от основной и прочих видов деятельности, направляемая на накопление, средства от продажи акций, облигаций и других ценных бумаг.ю выпускаемых организациями связи.

Заемные и привлеченные средства в виде кредитов банков, средств юридических и физических лиц.

Бюджетные ассигнования.

Иностранные инвестиции.

Эффективность – относительный показатель, характеризующий соотношение между достигнутыми или ожидаемыми конечными результатами производственной деятельности, выступающими в виде эффекта, и затратами или ресурсами, необходимыми для его достижения:

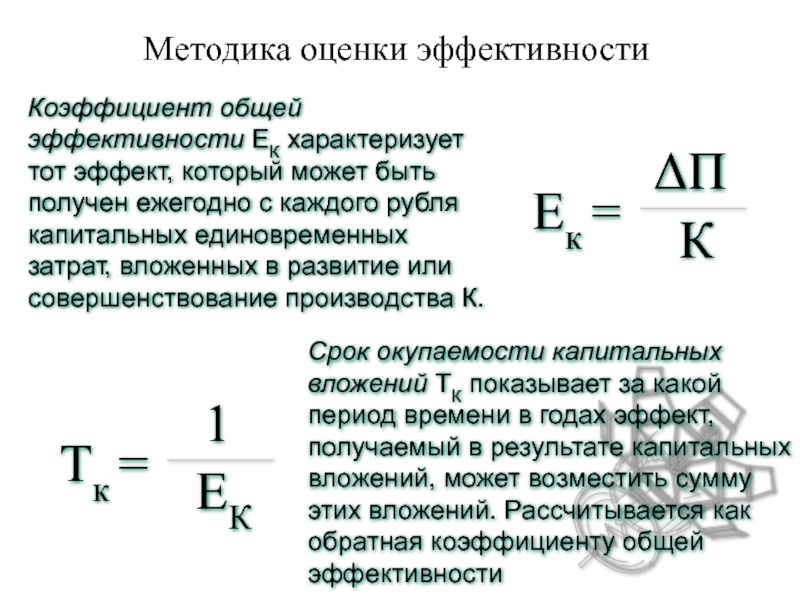

Коэффициент общей эффективности ЕК характеризует тот эффект, который может быть получен ежегодно с каждого рубля капитальных единовременных затрат, вложенных в развитие или совершенствование производства К.

Срок окупаемости капитальных вложений ТК показывает за какой период времени в годах эффект, получаемый в результате капитальных вложений, может возместить сумму этих вложений. Рассчитывается как обратная коэффициенту общей эффективности

Методика оценки эффективности

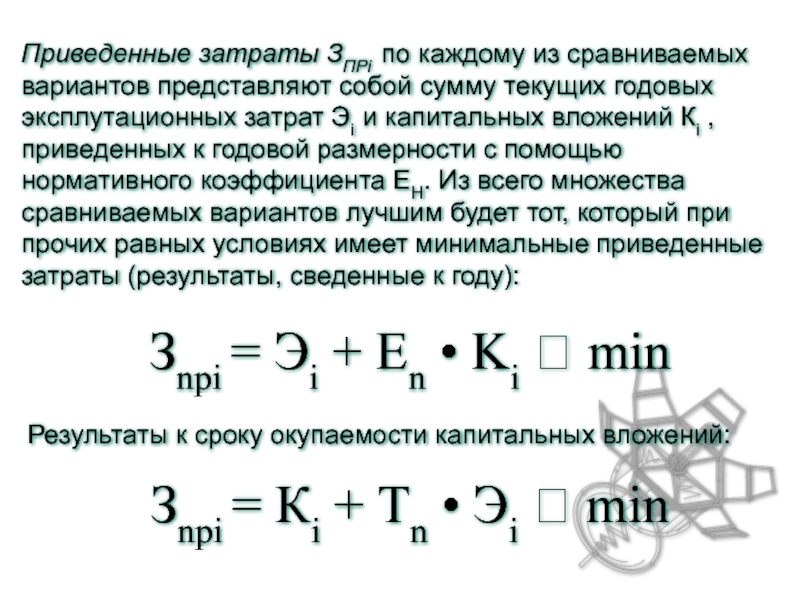

Приведенные затраты ЗПРi по каждому из сравниваемых вариантов представляют собой сумму текущих годовых эксплутационных затрат Эi и капитальных вложений Кi , приведенных к годовой размерности с помощью нормативного коэффициента ЕН. Из всего множества сравниваемых вариантов лучшим будет тот, который при прочих равных условиях имеет минимальные приведенные затраты (результаты, сведенные к году):

Зnpi = Эi + En • Ki ? min

Результаты к сроку окупаемости капитальных вложений:

Зnpi = Кi + Тn • Эi ? min

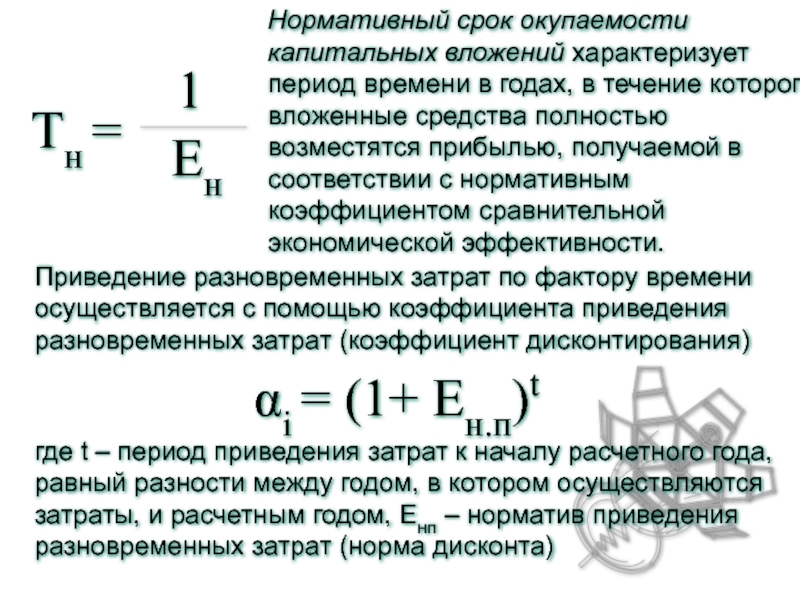

Нормативный срок окупаемости капитальных вложений характеризует период времени в годах, в течение которого вложенные средства полностью возместятся прибылью, получаемой в соответствии с нормативным коэффициентом сравнительной экономической эффективности.

Приведение разновременных затрат по фактору времени осуществляется с помощью коэффициента приведения разновременных затрат (коэффициент дисконтирования)

где t – период приведения затрат к началу расчетного года, равный разности между годом, в котором осуществляются затраты, и расчетным годом, Енп – норматив приведения разновременных затрат (норма дисконта)

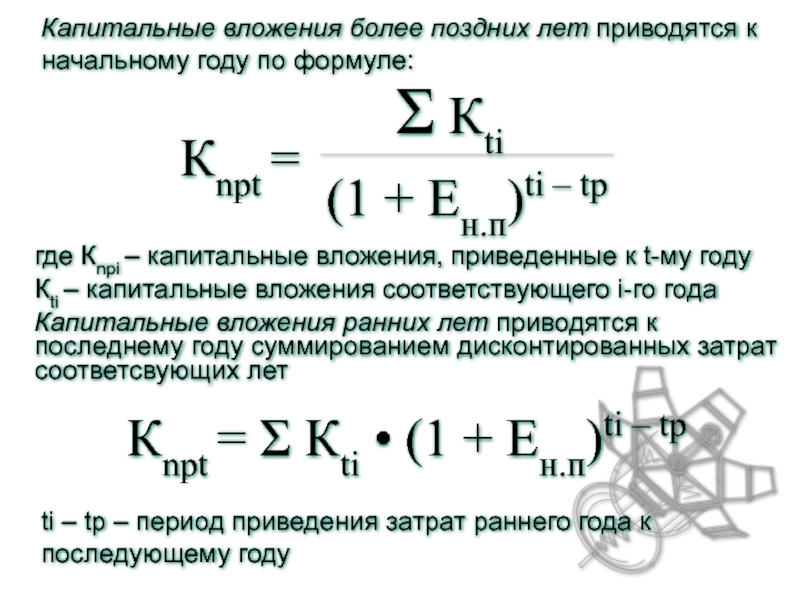

Капитальные вложения более поздних лет приводятся к начальному году по формуле:

где Кnpi – капитальные вложения, приведенные к t-му году

Кti – капитальные вложения соответствующего i-го года

Капитальные вложения ранних лет приводятся к последнему году суммированием дисконтированных затрат соответсвующих лет

ti – tp – период приведения затрат раннего года к последующему году

Кnpt = Σ Кti • (1 + Eн.п)ti – tp

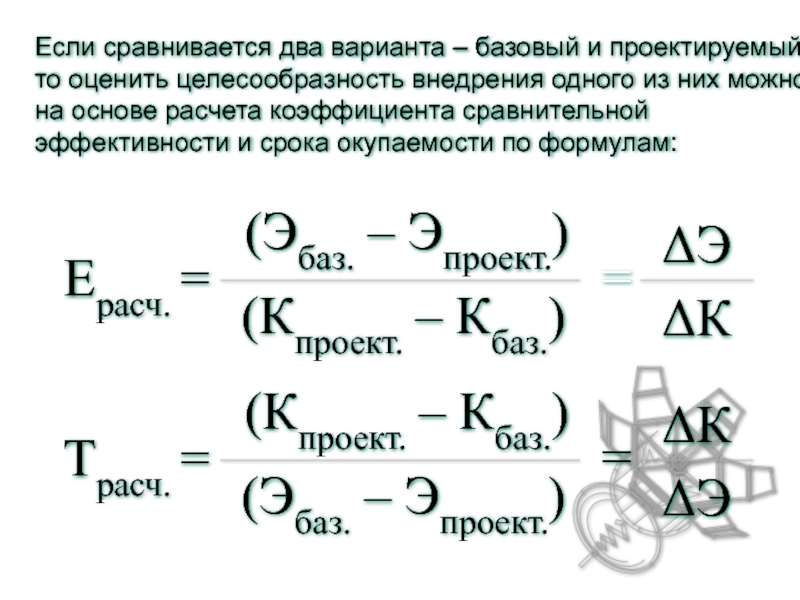

Если сравнивается два варианта – базовый и проектируемый, то оценить целесообразность внедрения одного из них можно на основе расчета коэффициента сравнительной эффективности и срока окупаемости по формулам:

Источник