- Формула срока окупаемости проекта

- Понятие срока окупаемости

- Формула расчета срока окупаемости проекта

- Недостатки простой формулы окупаемости

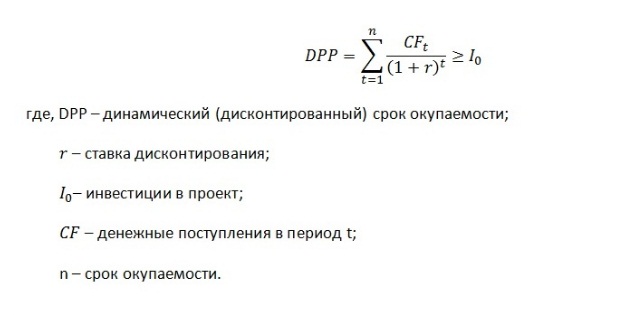

- Динамическая формула расчета срока окупаемости проекта

- Значение формулы расчета срока окупаемости

- Примеры решения задач

- Срок окупаемости инвестиционного проекта

- Дисконтированный и простой срок окупаемости

- Расчет срока окупаемости: Формула

- Срок окупаемости инвестиций: методы определения

- Понятие срока окупаемости инвестиций и основная методология его определения в инвестиционной практике

- Заключение

Формула срока окупаемости проекта

Понятие срока окупаемости

Для начала осуществления инвестиционных вложений, каждый инвестор обязательно определяет срок, после наступления которого,инвестиции могут начать приносить прибыль. Для этого экономистами используется расчет срока окупаемости как важнейший финансовый инструмент.

При расчете срока окупаемости проекта происходит вычисление промежутка времени, по завершению которого вкладываемые средства приравняются к сумме полученной прибыли. То есть формула расчета срока окупаемости позволяет определить срок, в течение которого все средства, вкладываемые в проект, возвращаются инвесторам, а проект начинает приносить прибыль.

Обычно формулу расчета срока окупаемости проекта применяют при выборе одного из альтернативных проектов для осуществления инвестиций. Инвесторы отдадут преимущество тому проекту, значение срока окупаемости которого будет наименьшим. При этом формула срока окупаемости отражает то предприятие, которое быстрее всех станет доходным.

Формула расчета срока окупаемости проекта

Для расчета срока окупаемости проекта используется простая формула, дающая возможность расчета периода, который наступает с момента вложения денежных средств до момента наступления их окупаемости.

Формула расчета срока окупаемости проекта в этом случае выглядит следующим образом:

Т=К/П

Здесь Т – срок окупаемости проекта,

К – сумма вложений (инвестиций),

П – сумма прибыли.

Срок окупаемости проекта высчитывается в годах

Эта формула расчета срока окупаемости проекта максимально точна при соблюдении нескольких условий:

- Сравнение нескольких альтернативных проектов лишь при условии равных сроков их жизни;

- Вложения, осуществляются на старте при условии единовременности;

- Доход от инвестированных средств поступает равномерно и в одинаковом размере.

Недостатки простой формулы окупаемости

Простая формула расчета срока окупаемости проекта – самая простая и ясная при расчетах. Она является достаточно информативной, когда определяется показатель риска вложения средств. При высоком значении срока окупаемости, можно сделать вывод, что существует высокий риске вложения средств и наоборот.

Тем не менее, эта формула обладает несколькими недостатками:

- Ценность денежных средств, которые были вложены на старте проекта, может значительно измениться со временем;

- При наступлении момента окупаемости проекта он может продолжить приносить прибыль, которую важно определить.

Динамическая формула расчета срока окупаемости проекта

Динамический срок окупаемости проекта (дисконтированный) является показателем длительности периода, который проходит от старта вложений до наступления момента его окупаемости. При этом, в отличие от простой формулы определения срока окупаемости проекта, происходит учет факта дисконтирования.

Срок окупаемости при данном расчете наступает в тот момент, когда чистая текущая стоимость будет положительной величиной и останется такой и в дальнейшем. Величина динамического срока окупаемости всегда больше, чем величина статического срока, поскольку при вычислении динамического показателя к учету принимается изменение стоимости вложенных средств за определенный промежуток времени.

Значение формулы расчета срока окупаемости

Формула расчета срока окупаемости проекта часто используется при расчетекапитальных вложений. Показатель срока окупаемости оценивает эффективность производственной реконструкции или модернизации, отражаетпериодпоявления экономии и дополнительной прибыли, которые превзошли суммукапитальных вложений.

Формула расчета срока окупаемости проекта используется также при оценке эффективности и целесообразности капиталовложений. В данном случае при очень большом значении коэффициента, приходится отказываться от данных капиталовложений.

В процессе вычисления срока окупаемости оборудования есть возможность получить информацию о промежутке времени, за который вложенные средства в какой-либо производственный агрегат вернутся за счет прибыли, полученной при его использовании.

Примеры решения задач

| Задание | ООО «Спектр» желает осуществитьвложение денежных средств на покупку оборудования в размере 140 000 рублей. Предполагается, что в процессе реализации проекта, годовая прибыль составит 62 000 рублей. |

Найти срок окупаемости проекта.

Т=И/П

Здесь Т – срок окупаемости (г.),

И – сумма вложения (руб.),

П – прибыль от проекта (руб.)

Т=140000/62000= 2,26 года

Вывод. Рассчитав срок окупаемости проекта, можно сделать вывод, что по истечению 2,26 лет вложениеполностью вернется и начнет приносить доход. При этом формула не учитывает возникновения дополнительных издержек в процессе осуществления проекта.

| Задание | Найти значение срока окупаемости проекта в соответствии с условиями предыдущей задачи, если каждый год будет появляться издержки в размере 15 000 рублей. |

Сумма инвестиций – 140 000 руб.

Прибыльность – 62 000 руб.

Издержки годовые 15 000 руб.

Т=И/(П-Изд)

Т=140 000/(62 000 – 15 000)=140 000/47 000= 2,98 года

Источник

Срок окупаемости инвестиционного проекта

Каждому инвестору интересно когда его вложения окупят себя и начнут приносить прибыль. Срок окупаемости инвестиционного проекта — это критично важный показатель. Во многом срок окупаемости позволяет оценить, стоит ли вкладываться в конкретный проект.

Срок окупаемости инвестиционного проекта это промежуток времени между первыми вложениями в проект и моментом, когда доходы по проекту сравняются с вложенным в него капиталом.

Конечно, если более подробно формулировать определение, то это период времени, в течение которого величина чистых доходов с учетом дисконтирования на момент окончания вложений будет равна сумме вложенного инвестиционного капитала.

Да, расчет срока окупаемости инвестиционных проектов это очень удобный и простой показатель, благодаря которому можно сделать некие выводы об эффективности будущих вложений. Но не стоит забывать, что рассматриваемый показатель используется во время предварительного ознакомления с инвестиционными идеями.

Наряду с такими показателями как коэффициент рентабельности инвестиций, чистая стоимость и внутренняя норма доходности проекта, срок окупаемости используется лишь для закрепления решения об инвестировании, и никогда не является ключом для принятия окончательного инвестиционного решения.

Рассматривая инвестиционный актив и рассчитывая эффективность вложений в него, в первую очередь анализируются все перечисленные выше показатели. В случае если они совпадают или имеют близкие значения у нескольких рассматриваемых активов, предпочтение отдается в пользу того, который обладает наименьшим периодом возврата вложенных в него средств.

Также стоит отметить тот факт, что инвесторы рассматривают лишь те предложения, в которых период возврата вложений меньше периода, который они могут себе позволить.

Срок окупаемости инвестиционных проектов способен подсказать инвестору об уровне сопутствующих инвестиционных рисков. Как это объяснить?

Чем меньше период за который вложенный инвестиционный капитал возвратится к инвестору, тем меньше рисков получить негативный эффект от вложений. Конечно, это достаточно субъективный индикатор, и такой показатель как инвестиционный риск является по большому счету непредсказуемым, все равно, инвесторы достаточно часто обращают на это внимание.

Срок окупаемости достаточно упрощенный, хоть и весьма эффективный способ определить успешность запланированных инвестиций. Именно тот факт, что рассматриваемый нами показатель очень прост в расчетах и определяет его исключительную важность для инвесторов, которые занимаются своей деятельностью в странах либо отраслях с неустойчивой финансовой, политической, социальной обстановкой, другими словами там, где время играет решающую роль.

Перечисляя все сильные стороны, также хочется сказать и о недостатках:

- учитываются не все существующие риски

- не учитывает возможные паузы в реализации проекта (иногда такие паузы необходимы согласно технологии реализации, иногда имеют вынужденный характер в результате наступления непредвиденных обстоятельств)

- не учитываются денежные потоки, поступающие после прогнозируемого срока возврата вложений.

Дисконтированный и простой срок окупаемости

Существуют два вида срока окупаемости: простой и дисконтированный. Для их расчета применяются разные показатели.

В целом как определить срок окупаемости инвестпроекта понятно. Однако, для того чтобы дать более чёткую оценку и лучше рассчитать период возврата инвестиций, некоторые инвесторы прибегают к вычислению дисконтированного срока окупаемости вложений.

Дисконтированный срок окупаемости инвестиционного проекта определяется исходя из будущих доходов, приведённых к их сегодняшней стоимости.

Формула определения дисконтированного срока окупаемости выглядит следующим образом.

DPP (Discounted Pay-Back Period) — дисконтированный срок окупаемости инвестиций;

IC — количество первоначальных инвестиций;

CF — размер прибыли от проекта, рассчитанный в рублевом или валютном выражении;

r — ставка дисконтирования;

n — срок реализации проекта.

Ставка дисконтирования может быть как статичной, так и переменной. Эффективным (доходным) инвест-проект начинают считать в том случае, когда сумма дисконтированных доходов превысит сумму начальных инвестиций. При этом важно, чтобы срок окупаемости не превышал срока окупаемости альтернативных проектов, так как в таком случае бизнес-идея отчасти теряет свою привлекательность для инвестора.

Теперь расшифруем, чтобы было всем понятно. Обладая всеми исходными данными необходимыми для расчёта (ставка дисконтирования, объём планируемой выручки, инвестиций и затрат, стоимость имущества компании с учётом амортизации, структура капитала), инвестор способен привести и рассчитать будущие денежные потоки по нынешним ценам и период, когда они перекроют объём инвестируемых средств. Делает это по причине того, что ситуация в будущем может существенно изменится и по большому счёту неопределенна, и потенциальные инвесторы проекта оценивают время возврата средств исходя из ситуации, которая им известна, то есть основываясь на текущем уровне цен, при текущих факторах и условиях производства.

Простой срок окупаемости инвестиционного проекта, в свою очередь, временной аспект (дисконтирование) не учитывает и, как правило, при расчётах всегда меньше дисконтированного.

Простой срок окупаемости — это период, за который сумма прибыли от проекта за вычетом расходов покроет внесенные инвестиции. Исчисляется в месяцах или годах.

Расчет срока окупаемости: Формула

PP (Pay-Back Period) — срок окупаемости проекта в годах (месяцах); IСo (Invest Capital) — объем начальных инвестиций; CFcr (Cash Flow) — расчетный среднегодовой (среднемесячный) доход от проекта в рублевом или валютном выражении.

Поскольку определить среднегодовой доход не всегда возможно, то срок окупаемости определяют по формуле PP = n, если ∑_n^t▒= 1 и 〖CF〗_t > Io

n — количество лет окупаемости. 〖CF〗_t —доход от проекта в год t.

Стоит отметить, что расчет по данной формуле будет верным при соблюдении следующих условий, а именно:

- инвестиции имеют разовый характер

- ежегодный доход имеет равный размер

- отчетный период всегда одинаковый.

Типичным примером применения формулы можно считать проект, в котором прописаны размеры доходов, остатка начальных инвестиций на каждый год. Тот год, в котором доход превысит размер оставшихся на начало года инвестиций, и станет годом окупаемости проекта.

Простая формула расчета идеально подходит, когда инвестиции осуществляются единожды в начале реализации бизнес-идеи, а доход будет примерно равномерным и стабильным.

Показатели в расчете используются для простого определения срока окупаемости. Однако в реальности существуют привнесенные факторы, которые влияют на срок окупаемости. Это и инфляция, и изменение кредитной ставки, и форс-мажорные обстоятельства. Поэтому при расчете срока окупаемости реальная стоимость денежных средств должна быть рассчитана с помощью особой формулы, которая учитывает обесценивание рубля.

Давайте разберем пример расчета срока окупаемости инвестиционного проекта, на котором будет понятна его суть. Инвестор вложил 10 000 долларов в покупку оборудования и надумал сдавать его в аренду под 500 долларов в месяц, срок за который ему вернуться все вложенный средства будет составлять = 10000/500 = 20 месяцам.

Источник

Срок окупаемости инвестиций: методы определения

Инвестор, определяя для себя цели и способы вложения капитала, руководствуется (в большинстве случаев) рациональными доводами, т.е. насколько будет прибыльным его инвестиционный проект, какой временной горизонт отведен для работы вложенных денег и какие риски следует ожидать при его практической реализации.

Безусловно, в первую очередь инвестора интересует норма прибыли инвестиций как самый важный из всех аргументов, принимаемых во внимание при выборе вариантов проектов. Однако есть еще такой фактор как время, без которого само понятие инвестирования лишено какого — либо смысла. Время в данном случае выступает как главный союзник инвестора с одной стороны, и как отрицательный момент с другой.

В первом случае время определяет период работы капитала, или конкретизируя в терминах финансового менеджмента — фактор сложного процента. Как непосредственная функция времени он делает инвестицию прибыльный до бесконечности (в идеальном варианте), с другой стороны (более практичной) каждая инвестиция ограничена сроком жизни рабочего капитала (например, быстрая смена технологий не позволяет в полной мере использовать фактор времени при инвестициях в промышленном секторе) и рисками нахождения в рынке.

В этом случае такой известный многим инвесторам и предпринимателям показатель как срок окупаемости эффективного инвестиционного проекта, является вторым по значимости при принятии инвестиционного решения.

Понятие срока окупаемости инвестиций и основная методология его определения в инвестиционной практике

В общем определении наиболее часто встречающийся в академической литературе аналитический термин «срок окупаемости инвестиционного проекта» — это минимально необходимый срок возврата вложенного капитала в инвестиционный проект или бизнес (см. Инвестиции в бизнес: как привлечь), с учетом издержек обращения капитала и сопутствующих рисков.

Естественно полагать, что срок возврата инвестиций или срок окупаемости, не может иметь какой либо универсального критерия, поскольку даже при реализации сходных по начальным данным проектах всегда есть определенные факторы, прямо или косвенно влияющие на время работы вложенного капитала, дающие разные результаты срока окупаемости.

Для определения срока окупаемости инвестиционных проектов в практике управления инвестициями (капитальными, портфельными или венчурными (см. Венчурные инвестиции — что это такое)) используется несколько довольно простых, но от этого не менее эффективных методов.

- простой срок окупаемости инвестиционного проекта – PP (Payback Period)

Метод определения срока окупаемости инвестиций (показатель PP).

Этот метод является одним из самых простых и широко распространенных в мировой практике. Алгоритм расчета срока окупаемости (PP) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Общая формула расчета показателя PP имеет очень простой вид:

- IC – начальный капитал (Initial Capital)

- СF – положительный денежный поток, сгенерированный вложенным капиталом.

Данный метод можно применять очень легко с использованием обычного приложения «Excel».

Например, в виде достаточно простой таблицы:

Как и всякий способ определения параметров относящихся к таким сложным нелинейным процессам как инвестирование, этот метод имеет свои достоинства и недостатки.

К очевидным достоинствам можно отнести:

- наглядность и простота расчета

- в расчет принимается практический временной период окупаемости инвестиций

- в некотором отношении этот способ учитывает риски проекта, которые могут существовать в неявной форме или быть трудно прогнозируемыми.

Вероятность того, что данные инвестиции принесут прибыль тем выше, чем короче период их окупаемости. Поэтому инвесторы, предприниматели, принимающие решения по инвестированию капитала, должны учитывать как экономически оправданный срок окупаемости инвестиций, так и общее время полезного использования инвестиционного проекта. Учет этого фактора позволяет повысить привлекательность инвестиций.

Недостатками метода простой окупаемости проекта являются:

- он не учитывает доходы (поступления), которые получит инвестор после завершения экономически оправданного срока окупаемости. Поэтому при использовании этого метода как инструмента для принятия инвестиционных решений не учитываются другие возможные варианты, рассчитанные на более длительный срок окупаемости и требующие больших капитальных вложений.

- при использовании метода окупаемости не учитывается фактор времени, т.е. временной аспект стоимости денег, при котором доходы и расходы, связанные с использованием инвестиционного проекта, приводятся к сопоставимости с помощью дисконтирования.

Для решения этой проблемы может быть использован другой метод определения срока окупаемости инвестиций с учетом их временной стоимости или дисконтирования

- Дисконтированный срок окупаемости инвестиционного проекта.

Сама формула расчета по методу дисконтированного периода окупаемости также проста и выглядит следующим образом:

Как видно из нее, то главным аргументом при расчете срока окупаемости является фактор времени, распложенный в знаменателе. Как следует из этой математической функции, то срок окупаемости проекта тем меньше, чем выше скорость оборота капитала (степень k) и чем ниже процентная ставка стоимости инвестируемого капитала.

Эта формула очень легко считается с помощью таблицы в «Exel» пример, которой приведен на рисунке ниже:

Как и способ расчета «срок простой окупаемости инвестиционного проекта, этот метод дает ответ лишь на то, при какой стоимости капитала и времени его использования инвестиция будет выгодна инвестору. Однако насколько она будет эффективна, определяется уже другими методами и чисто субъективным восприятием риска и выгоды самого инвестора.

Резюмируя сказанное, следует также обратить внимание на то, какие меры следует принять инвестору, чтобы добиться сокращения срока окупаемости инвестиций, поскольку стоимость обращения вложенных денег для многих предпринимателей имеет критически важное значение (особенно если инвестиции осуществляются на заемные деньги или ресурсы). О том, какие факторы учитывает инвестиционный критерий «срок окупаемости» было уже сказано выше — это время и норма прибыли.

Таким образом, первой задачей инвестора по уменьшению срока работы капитала (увеличения скорости его оборота) является:

- Уменьшение стоимости заемного капитала – например, не привлечение банковского кредита, а использование акционирования или применение лизинговых схем инвестирования

- Вкладывать деньги в проект, имеющий высокий уровень оборота капитала — например, потребительский сектор, или рынок капитала (фондовый в частности)

- применять при капитальных инвестициях схемы аутсорсинга, или использования малобюджетных форматов капитального строительства, сокращать время между технологическими и организационными процессами в общей цепи добавленной стоимости – например, электронный документооборот, выход на прямых поставщиков и т.п.

- Применять методы реинвестирования прибыли или ее части для достижения эффекта сложного процента

- Использовать современные системы электронных платежей при проведении расчетов с контрагентами (особенно зарубежными)

- Использовать метод портфельных технологий при инвестировании, снижая общий риск. Также здесь можно будет уместным применять стратегию хеджирования рисков капитальных инвестиций реальными опционами, что при высокой норме доходности (выше рыночной) позволит инвестору сохранить значительную часть высокой прибыли.

Заключение

В этой статье были кратко рассмотрены основные методы определения срока окупаемости инвестиций, приведены некоторые (наиболее часто используемые при составлении бизнес-планов) примеры определение срока окупаемости инвестиций и сделан обзор тех мер, которые могут быть использованы для повышения эффективности инвестированного капитала за счет уменьшения срока его работы.

Источник