Эффект вытеснения

Эффект вытеснения (Crowding-out) — это тенденция к сокращению объема частных инвестиций в результате роста ставки процента, вызываемого экспансионистской фискальной политикой.

Рост правительственных расходов или сокращение чистых налогов приводят к росту структурного дефицита, который, в свою очередь, увеличивает реальный национальный продукт. Увеличение количества товаров и услуг потребует большего количества денег, необходимых для обращения, что приведет к росту ставки процента за счет возрастания спроса на деньги. Возросшая ставка процента приведет к сокращению инвестиций.

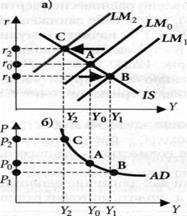

Графически процесс вытеснения можно представить с помощью IS-LM-инструментов, где кривая IS инвестиций, равных сбережениям, отражает зависимость объема реального национального продукта от ставки процента (I — планируемые инвестиции, равные планируемым сбережениям S). Кривая LM показывает отношение объема национального производства к ставке процента по мере изменения спроса на деньги — L, равного денежному предложению — M. На кривую IS оказывает влияние фискальная политика, в то время как на кривую LM влияет монетарная политика. В нашем примере кривая LM имеет позитивный наклон. В результате увеличения правительственных расходов и их мультипликационного возрастания, планируемые расходы возросли на 500 млрд. ден. ед. Но, в конечном итоге, национальный продукт возрастет только лишь на 250 млрд. ден. ед. за счет вытеснения инвестиций ростом ставки процента.

Эффект вытеснения связан, в первую очередь, со структурным дефицитом, т.е. с дефицитом, вызванным фискальной политикой, а не с циклическим дефицитом, при котором общий спад приводит к сокращению ставки процента и, таким образом, поощрению инвестиций.

По поводу размера вытеснения инвестиций существуют разные мнения. Представители монетаристской школы считают, что полное вытеснение наблюдается даже в краткосрочном периоде, следовательно, вся фискальная политика целиком уходит в рост ставки процента и не приводит к увеличению национального продукта. Эмпирические исследования показывают, что уже в течение одного года около половины всех фискальных мероприятий вытесняются ростом ставки процента, а в течение 3-4 лет вытесняются полностью. Это подтверждает мнение, что в долгосрочном периоде реальный национальный продукт возвращается к своему естественному уровню.

Экономикс: Англо-русский словарь-справочник. — Э.Дж.Долан, Б.И.Домненко. — М.: Лазурь, 1994.

Источник

Фискальная политика в модели IS – LM и ее эффективность. Эффект вытеснения. Монетарная политика в модели IS – LM и ее эффективность.

Фискальная политика сдвигает кривую IS, а монетарная политика сдвигает кривую LM. Фискальная и монетарная политика могут быть как стимулирующей, так и сдерживающей.

Результатом стимулирующей фискальной политики (сдвиг вправо кривой IS), инструментами которой являются увеличение государственных закупок, снижение налогов и увеличение трансфертов, служит рост уровня дохода от Y1 до Y2 и рост ставки процента от R1 до R2 (рис.15.1.(а)). Сдерживающая фискальная политика (сокращение государственных закупок, увеличение налогов и уменьшение трансфертов) сдвигает кривую IS влево, что сокращает доход и уменьшает ставку процента (рис.15.2.(а)). Стимулирующая монетарная политика, инструментом которой выступает увеличение предложения денег (сдвиг вправо кривой LM) ведет к росту уровня дохода от Y1 до Y2 и снижению ставка процента от R1 до R2 (рис.15.1.(б)). Результатом сдерживающей моне-тарной политики (сдвиг влево кривой LM), основанной на сокращении предложения денег, является снижение дохода и рост ставки процента (рис.15.2.(б)).

В соответствии с принципами финансирования дефицита государственного бюджета, возникающего 1) либо при росте расходов бюджета (государственных закупок и трансфертов) в условиях, когда доходы бюджета (налоги) не меняются; 2) либо при сокращении доходов бюджета (налогов), когда расходы бюджета остаются неизменными. Финансирование дефицита государственного бюджета происходит в развитых странах за счет выпуска государственных облигаций (внутренний займ) и продажи их на открытом рынке. Продажа государственных облигаций населению (а не центральному банку) не ведет к изменению предложения денег, но увеличивает предложение облигаций на рынке ценных бумаг, что снижает их цену и увеличивает ставку процента (В S PB R).

Рост ставки процента служит причиной сокращения совокупных планируемых автономных расходов (потребительских, инвестиционных и расходов на чистый экспорт) (А) и, следовательно, совокупного дохода. (R А Y ) Рост процентной ставки (движение вдоль кривой LM из точки С в точку В) происходит до тех пор, пока не достигается совместное равновесие на товарном и денежном рынках при уровне дохода Y2 и ставке процента R2 (т.В).

Таким образом, вследствие стимулирующей фискальной политики уровень дохода увеличивается, но не на полную величину мультипликатора. Это происходит из-за роста ставки процента от R1 до R2, что, с одной стороны обеспечивает равновесие денежного рынка, но при этом вытесняет часть чувствительных к изменению ставки процента планируемых автономных расходов и поэтому уменьшает стимулирующий эффект фискальной политики. В результате фискального импульса доход увеличивается не до Y3, а только до Y2 (рис.15.3.(а)).

Рост дохода от Y1 до Y2 носит название эффекта дохода (income effect) стимулирующей фискальной политики.

Величина дохода, который не был получен из-за роста ставки процента (Y2 — Y3) называется эффектом вытеснения (crowding-out effect).

Эффект вытеснения представляет собой воздействие, которое оказывают меры стимулирующей фискальной политики на сокращение величины автономных планируемых расходов частного сектора, и показывает величину дохода, который был недополучен в результате такого сокращения.

Таким образом, эффект дохода стимулирующей фискальной политики равен разнице между эффектом мультипликатора и эффектом вытеснения.

Вытеснение отсутствует, если сдвиг кривой IS, обусловленный проведением стимулирующей фискальной политики, не ведет к росту ставки процента, т.е. когда кривая LM горизонтальна и действует только эффект мультипликатора.

Вытеснение может быть частичным или полным. Если в ответ на стимулирующую фискальную политику уровень дохода растет, то вытеснение частичное (эффект мультипликатора превышает эффект вытеснения). Если величина дохода не меняется, то вытеснение полное (эффект мультипликатора равен эффекту вытеснения), что имеет место, когда кривая LM вертикальна.

Эффект вытеснения считается основным недостатком фискальной экспансии. Чем больше вытеснение, тем на меньшую величину растет доход (меньше эффект дохода) в результате фискального импульса и тем менее эффективной является фискальная политика.

В открытой экономике внутренний эффект вытеснения дополняется внешним эффектом вытеснения, который называется эффектом чистого экспорта. Рост ставки процента (R) в стране ведет к увеличению доходности вкладываемого капитала, что способствует притоку в страну иностранного капитала и поэтому росту спроса на национальную валюту (D). Это увеличивает валютный курс национальной денежной единицы (e) и делает национальные товары относительно более дорогими, а иностранные — относительно более дешевыми. В результате экспорт (Ex) сокращается, а импорт (Im) увеличивается, что в итоге уменьшает чистый экспорт (Xn), являющийся частью совокупных автономных расходов (A). Доход (Y) мультипликативно сокращается

(R приток капитала D e Ex ; Im Xn A Y ).

Таким образом, чтобы фискальная политика была эффективной:

1) величина мультипликатора расходов должна быть мала (kA→0) (а для

этого необходимо, чтобы предельная склонность к потреблению mpc и предельная склонность к инвестированию mpI были малы, а предельная налоговая ставка t и предельная склонность к импорту mpm были велики);

2) чувствительность автономных расходов к изменению ставки процента

должна быть мала (b → 0), т.е. чтобы требовалось очень существенное изменение ставки процента, чтобы изменились автономные расходы

3) чувствительность спроса на деньги к изменению дохода должна быть

мала (k → 0), т.е. чтобы требовалось очень существенное изменение величины дохода для изменения величины спроса на деньги

4) чувствительность спроса на деньги к изменению ставки процента должна

быть велика (h→

Степень влияния монетарной политики на экономику определяется силой воздействия эффекта ликвидности и эффекта дохода на ставку процента R и уровень дохода Y, что зависит от наклона кривых IS и LM.

Наклон кривой IS определяется чувствительностью автономных расходов к ставке процента (коэффициент b в уравнении кривой IS) и величиной мультипликатора автономных расходов (коэффициент kA). Кривая IS более крутая, если коэффициенты b и kA малы, т.е. необходимо существенное снижение ставки процента, чтобы увеличились автономные расходы.

Наклон кривой LM зависит от чувствительности спроса на деньги к ставке процента (коэффициент h в уравнении кривой LM) и чувствительности спроса на деньги к доходу (коэффициент k). Кривая LM более крутая, если коэффициент h мал, а коэффициент k велик, т.е. требуется существенное увеличение ставки процента, чтобы спрос на деньги сократился, но достаточно лишь незначительного роста дохода, чтобы он увеличился.

Эффективность стимулирующей монетарной политики определяется эффектом дохода (чем он больше, тем эффективнее монетарная политика).

Смешанная политика в модели IS – LM. Последствия государственного регулирования ставки процента, последствия государственного регулирования уровня выпуска. Особые случаи в модели IS – LM: ликвидная ловушка, инвестиционная ловушка, «классический случай».

Смешанная фискальная и монетарная политика может быть использована для максимального увеличения уровня равновесного дохода (рис.15.6.). Поскольку стимулирующая фискальная политика (сдвиг вправо кривой IS) вызывает рост ставки процента (от R1 до R2), то происходит «вытеснение» части чувствительных к ставке процента расходов частного сектора. (Эффект вытеснения равен величине Y2 — Y3).

В модели IS-LM выделяют три особых случая, когда один из видов политики не оказывает никакого воздействия на экономику. Это происходит, когда: 1) кривая LM горизонтальна, что соответствует ситуации «ликвидной ловушки» (рис.15.5.(а)); 2) кривая IS вертикальна, что соответствует ситуации «инвестиционной ловушки» (рис.15.5.(б)); 3) кривая LM вертикальна или так называемый «классический случай» (рис.15.5.(в)).

Рис.15.5. Особые случаи в модели IS-LM

а) Ликвидная ловушка б) Инвестиционная ловушка в) «Классический случай»

|

|

|  |  |

«Ликвидная ловушка» («liquidity trap») – это ситуация, когда ставка процента минимальна, т.е. альтернативные издержки хранения наличных денег близки к нулю, и поэтому люди готовы держать любое количество денег, которое им будет предложено. В результате даже при нормальном отрицательном наклоне кривой IS увеличение предложения денег центральным банком не способно обеспечить рост дохода.

Инвестиционная ловушка («investment trap») – это ситуация, при которой спрос на инвестиции совершенно неэластичен к ставке процента, поэтому график функции инвестиций приобретает вертикальный вид. Вертикальной кривой инвестиций соответствует вертикальная кривая IS

Классический случай

Третьим особым случаем в модели IS-LM является ситуация, когда спрос на деньги абсолютно нечувствителен (неэластичен) к изменению ставки процента и определяется только уровнем дохода. Т.е. никакое изменение ставки процента не может увеличить спрос на деньги, и смещение кривой LM происходит лишь за счет изменения величины дохода. Когда кривая LM вертикальна, действует только эффект дохода и не действует эффект ликвидности.

Построение кривой совокупного спроса из модели IS – LM. Эффекты, объясняющие отрицательный наклон кривой совокупного спроса Изменение наклона графика функции совокупного спроса. Сдвиги функции совокупного спроса.

Соединив все полученные точки на графике плавной линией, получим кривую совокупного спроса (AD). На ней лежат все комбинации выпуска и соответствующего им уровня цен, обеспечивающие равновесие в модели IS—LM.

Таким образом, можно сделать следующий вывод: модель IS—LM представляет собой кривую совокупного спроса AD.

При линейной функции спроса на деньги и соответствующем ей графике LM в виде прямой линии кривая совокупного спроса представляет собой гиперболу.

Кривая совокупного спроса сдвигается под влиянием тех же факторов, которые смещают графики IS и LM, разумеется, за одним исключением. Изменения уровня цен приводит к сдвигу графика LM, оставляя на месте кривую AD.

Источник