Финансовый рычаг в инвестировании

Действие финансового рычага также можно рассмотреть применительно к инвестированию в личных финансах.

Понятие «финансовый рычаг» возникло в XX веке в рамках финансового менеджмента. В европейской концепции данный термин трактуется как финансовый механизм, позволяющий повышать рентабельность собственного капитала компании за счет использования заемного капитала. Причина этого кроется в том, что заемные средства «дешевле», чем собственные.

Понятие «финансовый рычаг» возникло в XX веке в рамках финансового менеджмента. В европейской концепции данный термин трактуется как финансовый механизм, позволяющий повышать рентабельность собственного капитала компании за счет использования заемного капитала. Причина этого кроется в том, что заемные средства «дешевле», чем собственные.

Для того, чтобы измерить степень действия финансового рычага был введен показатель «эффект финансового рычага», который выражается в процентах, может быть как положительной, так и отрицательной величиной, и по сути является разницей между рентабельностью собственного капитала при условии применения заемных средств и рентабельностью собственного капитала без использования займов.

Рассчитывается эффект финансового рычага следующим образом:

ЭФР – эффект финансового рычага;

Снп – ставка налога на прибыль;

РА – рентабельность активов, рассчитываемая как отношение прибыли до выплаты процентов по заемным средствам (прибыль до налогообложения плюс сумма процентных выплат) к совокупным активам (сумма собственного и заемного капитала), в %;

ПЗ – средний процентная ставка по заемным средствам, рассчитываемая как отношение суммы процентных выплат к величине заемного капиталу, в %;

ЗК – заемный капитал, в руб.;

СК – собственный капитал, в руб.

Из формулы видно, что положительное значение эффекта финансового рычага будет достигнуто в том случае, если рентабельность активов превышает среднюю процентную ставку по заемным средствам.

Действие финансового рычага также можно рассмотреть применительно к инвестированию.

Предположим, что некий актив стоит 1 000 руб.

В первом случае единственным источником выступают Ваши собственные средства.

Если к концу периода инвестирования актив подорожает на 100 руб., то доходность от инвестирования в данный актив составит:

Д = (1 100 – 1 000) / 1 000 * 100% = 10%.

Во втором случае из собственных средств в инвестирование Вы направляете лишь 200 руб., а 800 руб. берете взаймы, причем сумма процентов за год составит 56 руб.

К концу года стоимость актива возросла на 100 руб. Рассчитаем доходность:

Д = (1 100 – 200 – 800 – 56) / 200 * 100% = 22%.

Т.е. использование заемных средств для финансирования актива увеличивает получаемую доходность.

Применим формулу ЭФР к данной ситуации.

((1 100 – 1 000)/1 000 * 100% – 56/800 * 100%) * 800/200 = 12%.

В данном случае ЭФР будет положительным в том случае, если величина в скобке будет больше 0. Преобразуем выражение.

(1 100 – 1 000)/1 000 * 100% – 56/800 * 100% > 0;

(1 100 – 1 000)/1 000 > 56/800;

1 100 – 1 000 > 1 000 * 56/800.

Т.о., приобретение актива с использованием заемных средств выгодно, если его новая стоимость больше старой не менее чем на величину произведения старой стоимости и отношения процентных выплат к заемному капиталу.

Несомненно, эффект финансового рычага может действовать и в обратную сторону. В случае если увеличения стоимости объекта недостаточно для выполнения вышеуказанного правила или вообще произошло снижение стоимости, то убытки инвестора будут больше в том случае, если он использовал для приобретения актива не только собственные, но и заемные средства.

В качестве рекомендации инвесторам можно посоветовать не приобретать с использованием заемных средств активов, стоимость которых со временем может существенно колебаться как в сторону увеличения, так и в сторону уменьшения или же увеличение стоимости происходит низкими темпами.

С осторожностью следует относиться к приобретению за счет заемных средств акций. Как правило, допустимо приобретение с привлечением кредита недвижимости, а также вложения в бизнес.

Источник

Эффект финансового рычага (Degree of financial leverage – DFL)

Эффект финансового рычага это показатель, отражающий изменение рентабельности собственных средств, полученное благодаря использованию заемных средств и рассчитывается по следующей формуле:

где,

DFL — эффект финансового рычага, в процентах;

t — ставка налога на прибыль, в относительной величине;

ROA — рентабельность активов (экономическая рентабельность по EBIT) в %;

r — ставка процента по заемному капиталу, в %;

D — заемный капитал;

E — собственный капитал.

Эффект финансового рычага проявляется в разности между стоимостью заемного и размещенного капиталов, что позволяет увеличить рентабельность собственного капитала и уменьшить финансовые риски.

Положительный эффект финансового рычага базируется на том, что банковская ставка в нормальной экономической среде оказывается ниже доходности инвестиций. Отрицательный эффект (или обратная сторона финансового рычага) проявляется, когда рентабельность активов падает ниже ставки по кредиту, что приводит к ускоренному формированию убытков.

Кстати, общераспространенная теория гласит что, ипотечный кризис США был проявлением отрицательного эффекта финансового рычага. При запуске программы нестандартного ипотечного кредитования ставки по кредитам были низкими, цены же на недвижимость росли. Малообеспеченные слои населения были вовлечены в финансовые спекуляции, поскольку практически единственной возможностью вернуть кредит для них была продажа подорожавшего жилья. Когда цены на жилье поползли вниз, а ставки по кредитам в связи с увеличивающимися рисками поднялись (рычаг начал генерировать не прибыль, а убытки), пирамида рухнула.

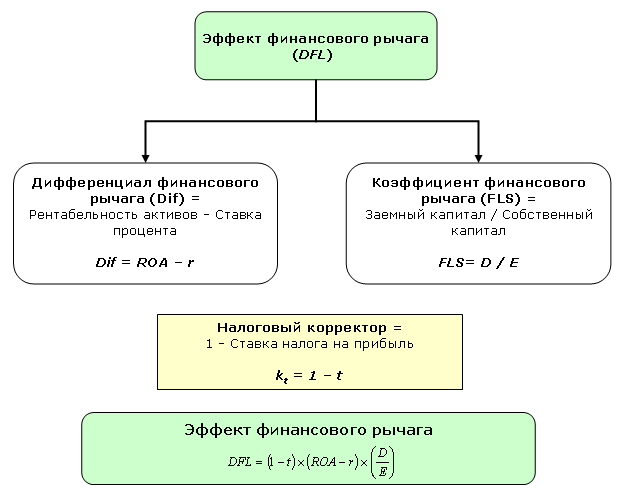

Составляющие эффекта финансового рычага представлены на нижеприведенном рисунке:

Как видно из рисунка эффект финансового рычага (DFL) представляет собой произведение двух составляющих, скорректированное на налоговый коэффициент (1 — t), который показывает в какой степени проявляется эффект финансового рычага в связи с различным уровнем налога на прибыль.

Одной из основных составляющих формулы выступает так называемый дифференциал финансового рычага (Dif) или разница между рентабельностью активов компании (экономической рентабельностью), рассчитанной по EBIT, и ставкой процента по заемному капиталу:

где,

r — ставка процента по заемному капиталу, в %;

ROA — рентабельность активов (экономическая рентабельность по EBIT) в %.

Дифференциал финансового рычага является главным условием, образующим рост рентабельности собственного капитала. Для этого необходимо, чтобы экономическая рентабельность превышала процентную ставку платежей за пользование заемными источниками финансирования, т.е. дифференциал финансового рычага должен быть положительным. Если дифференциал станет меньше нуля, то эффект финансового рычага будет действовать только во вред организации.

Второй составляющей эффекта финансового рычага выступает коэффициент финансового рычага (плечо финансового рычага – FLS), характеризующий силу воздействия финансового рычага и определяемый как отношение заемного капитала (D) к собственному капиталу (E):

Таким образом, эффект финансового рычага складывается из влияния двух составляющих: дифференциала и плеча рычага.

Дифференциал и плечо рычага тесно взаимосвязаны между собой. До тех пор, пока рентабельность вложений в активы превышает цену заемных средств, т.е. дифференциал положителен, рентабельность собственного капитала будет расти тем быстрее, чем выше соотношение заемных и собственных средств. Однако по мере роста доли заемных средств растет их цена, начинает снижаться прибыль, в результате падает и рентабельность активов и, следовательно, возникает угроза получения отрицательного дифференциала.

По оценкам экономистов на основании изучения эмпирического материала успешных зарубежных компаний, оптимально эффект финансового рычага находится в пределах 30–50% от уровня экономической рентабельности активов (ROA) при плече финансового рычага 0,67-0,54. В этом случае обеспечивается прирост рентабельности собственного капитала не ниже прироста доходности вложений в активы.

Эффект финансового рычага способствует формированию рациональной структуры источников средств предприятия в целях финансирования необходимых вложений и получения желаемого уровня рентабельности собственного капитала, при которой финансовая устойчивость предприятия не нарушается.

Используя выше приведенную формулу, произведем расчет эффекта финансового рычага.

| Показатели | Eд. изм. | Величина |

|---|---|---|

| Собственный капитал | тыс. руб. | 45 879,5 |

| Заемный капитал | тыс. руб. | 35 087,9 |

| Итого капитал | тыс. руб. | 80 967,4 |

| Операционная прибыль | тыс. руб. | 23 478,1 |

| Ставка процента по заемному капиталу | % | 12,5 |

| Сумма процентов по заемному капиталу | тыс. руб. | 4 386,0 |

| Ставка налога на прибыль | % | 24,0 |

| Налогооблагаемая прибыль | тыс. руб. | 19 092,1 |

| Сумма налога на прибыль | тыс. руб. | 4 582,1 |

| Чистая прибыль | тыс. руб. | 14 510,0 |

| Рентабельность собственного капитала | % | 31,6% |

| Эффект финансового рычага (DFL) | % | 9,6% |

Расчет эффекта финансового рычага (скачать)

Результаты вычислений, представленные в таблице, показывают, что посредством привлечения заемного капитала организация получила возможность увеличения рентабельности собственного капитала на 9,6%.

Финансовый рычаг характеризует возможность повышения рентабельности собственного капитала и риск потери финансовой устойчивости. Чем выше доля заемного капитала, тем выше чувствительность чистой прибыли к изменению балансовой прибыли. Таким образом, при дополнительном заимствовании может возрасти рентабельность собственного капитала при условии:

если ROA > i, то ROE > ROA и ΔROE = (ROA — i) * D/E

Следовательно, целесообразно привлекать заемные средства, если достигнутая рентабельность активов, ROA превышает процентную ставку за кредит, i. Тогда увеличение доли заемных средств позволит повысить рентабельность собственного капитала. Однако при этом необходимо следить за дифференциалом (ROA — i), так как при увеличении плеча финансового рычага (D/E) кредиторы склонны компенсировать свой риск повышением ставки за кредит. Дифференциал отражает риск кредитора: чем он больше, тем меньше риск. Дифференциал не должен быть отрицательным, и эффект финансового рычага оптимально должен быть равен 30 — 50% от рентабельности активов, так как чем сильнее эффект финансового рычага, тем выше финансовый риск невозврата кредита, падения дивидендов и курса акций.

Уровень сопряженного риска характеризует операционно-финансовый рычаг. Операционно-финансовый рычаг наряду с позитивным эффектом увеличения рентабельности активов и собственного капитала в результате роста объема продаж и привлечения заемных средств отражает также риск снижения рентабельности и получения убытков.

Источник

Финансовый рычаг. Считаем, как не попасть в долговую яму

Долговая яма — это ситуация, когда у бизнеса нет возможности обслуживать долг: кредиты и займы есть, а денег, чтобы платить по ним проценты или вернуть долги, нет. Еще это можно назвать банкротством.

Избежать долговой ямы поможет теория финансового рычага — она покажет, сколько денег компания может взять в кредит и под какой процент, чтобы вовремя расплатиться с долгами и получить прибыль с заемных денег.

Теория финансового рычага

Допустим, есть компания «Лосось». Она успешно производит паштет из креветок, но в какой-то момент владелец компании задумывается о расширении, например решает открыть пекарный цех. Он проверяет свои активы, их не хватает, и тогда он решает взять кредит для нового бизнеса.

У Лосося есть прибыль, которой можно рассчитываться по кредиту, но сначала нужно узнать две вещи:

- какую максимальную сумму можно взять в кредит;

- с какой максимальной ставкой.

На эти вопросы помогает ответить теория финансового рычага. Она утверждает, что финансовый рычаг позволяет получать дополнительную прибыль за счет разницы между доходами от инвестиций в бизнес и ставкой по кредиту . Например, Лосось берет сто тысяч под 15% годовых и вкладывает их в новый бизнес, который приносит прибыль в 20% годовых. За счет разницы между банковской ставкой и прибыльностью бизнеса и достигается положительный эффект.

Финансовый рычаг — это что-то вроде рычага в физике: у бизнеса есть опора — финансовое плечо, и рычаг — дифференциал, который поднимает это плечо и увеличивает благосостояние компании. Важно: рычаг сработает, если рентабельность компании будет выше, чем ставка по кредиту .

Эффект финансового рычага в бизнесе можно рассчитать по четырем показателям:

- собственному капиталу компании;

- ее обязательствами перед кредиторами;

- рентабельности активов;

- ставке по обязательствам.

Звучит как что-то на тригонометрическом, но сейчас разберемся.

Калькулятор эффекта финансового рычага

Рассчитать эффект финансового рычага можно на нашем калькуляторе. В желтые ячейки нужно подставить свои показатели:

В калькуляторе показатели в пределах нормы подсвечиваются зеленым, за пределами нормы — красным.

При других показателях прибыли или кредитной ставки может оказаться, что компания не справляется с обслуживанием кредита и рискует стать банкротом. Поэтому рассчитывать рентабельность и эффект финансового рычага нужно до оформления кредита.

Важно, чтобы рентабельность была выше, чем ставка по кредиту, иначе финансовый рычаг не сработает.

Как рассчитывается эффект финансового рычага

А теперь разберемся с теорией, чтобы понимать, что откуда берется. Эффект финансового рычага считается по формуле:

В таблице разбираем подробнее каждую переменную.

Часть формулы

Что значит

Из чего состоит

1 — константа, а T — эффективная налоговая ставка, например 20% с прибыли

дифференциал финансового рычага

ROA — рентабельность инвестиций, считается как прибыль до налогов, деленная на активы компании

i — средняя ставка по обязательствам, считается как проценты к уплате, деленные на сумму обязательств

плечо финансового рычага

Считается как отношение обязательств к собственным деньгам компании по формуле FL=D/E

D — общая сумма обязательств компании. Это сумма из четвертого и пятого разделов балансового отчета

E — собственные средства компании. Это цифра из третьего раздела балансового отчета

Для примера рассчитаем эффект финансового рычага для компании «Лосось» с такими показателями:

- собственные средства — 330 000 рублей;

- кредит — 670 000 рублей;

- активы — 1 000 000 рублей — это сумма собственных и кредитных средств;

- годовая ставка по кредиту — 15%;

- налоговая ставка — 20%;

- прибыль до налогов — 200 000 рублей.

Все эти данные можно взять из балансового отчета компании. А отчет — у бухгалтера.

Налоговый корректор показывает, сколько налогов платит компания в реальности. Бывает, что компания работает на упрощенке «доходы минус расходы», но часть расходов не может подтвердить документами, и налог получается выше. Это нужно учитывать при расчетах. У Лосося из примера с расходами все в порядке, поэтому корректор будет таким:

(1 — T) = 1 — 20% = 0,8

(ROA — i) — дифференциал финансового рычага — та часть, которая усиливает финансовое плечо. Показывает, насколько эффективно компания использует кредитные и свои деньги. Для примера посчитаем дифференциал для Лосося с такими показателями:

- прибыль до налогов — 200 000 рублей;

- активы — 1 000 000 рублей;

- кредит — 670 000 рублей;

- проценты к уплате по обязательствам — 100 500 рублей.

ROA: (200 000 / 1 000 000) *100% = 20%

i: (100 500 / 670 000) *100% = 15%

Тогда дифференциал финансового рычага будет таким: ROA — i = 5. По значению дифференциала можно оценить положение компании:

- если дифференциал меньше нуля — компания не зарабатывает, а проценты по кредитам тянут ее на дно;

- равен нулю — заемные деньги не помогают развивать бизнес;

- больше нуля — компания получает дополнительную прибыль за счет заемных денег.

FL — финансовое плечо — отношение обязательств компании к собственному капиталу. Это число показывает, насколько компания финансово устойчива. Например, если у Лосося кредит на 670 000 рублей, а собственные средства — 330 000 рублей, соотношение будет таким:

670 000 / 330 000 = 2,03

Финансовое плечо должно быть в промежутке между 1 и 2. Идеальное соотношение своих и заемных денег — 1,5.

FLE — эффект финансового рычага — вычисляется в процентах, в идеале должен быть положительным числом. Он показывает, какую дополнительную прибыль на каждый кредитный рубль получает компания.

Посчитаем для Лосося с теми данными, что получили выше:

FLE=(1-T) * (ROA-i)*FL, подставляем наши значения, получается FLE= 0,8 * 5* 2,03 =8,12%

Получается, каждый кредитный рубль приносит Лососю по 0,08 рубля прибыли. Значит, компания может себе позволить такой кредит по такой ставке.

Дополнить анализ можно еще одним показателем — посчитать отношение эффекта финансового рычага к рентабельности активов:

В нашем примере получается: (8,12 / 20) * 100% = 40,6%

По опыту российского и зарубежного бизнеса этот показатель должен находиться между 30% и 50% — это показывает, что кредитные деньги работают и приносят компании дополнительную прибыль. Если отношение эффекта финансового рычага к рентабельности компании меньше 30% или больше 50%, значит, кредит на таких условиях компании не подходит .

Источник