- Облигации: дюрация — объясняем с примерами

- Бытовой пример:

- Пример:

- Что такое дюрация облигаций простыми словами и на примерах

- Что такое дюрация простыми словами

- Примеры использования дюрации

- Формула расчета дюрации

- Где можно посмотреть значение дюрации

- Модифицированная дюрация

- Как использовать значение дюрации при покупке облигаций

Облигации: дюрация — объясняем с примерами

Очень надеюсь, что эта статья окажется максимально понятной и полезной для сообщества инвесторов, так как сам очень долго понимал смысл дюрации.

Первое, что вам нужно знать, слово дюрация — это адаптация на русский язык слова (duration — длительность). И отсюда же вытекает второй момент. Раз у нас дюрация — это на самом деле длительность, сразу становится логично, что измеряется данный показатель во временных единицах (обычно годы, могут быть дни).

Не смотрите Википедию

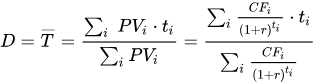

Мы все хотим, чтобы нам объясняли так, чтобы было понятно. Когда заходишь на википедию и видишь формулу дюрации — совсем непонятно:

Формула дюрации на википедии

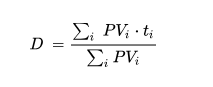

Формулу выше можете не запоминать, важно здесь осознать только первую ее часть:

Упрощенная формула дюрации

Числитель:

Сумма из (поступление по облигации * время поступления)

Знаменятель:

Сумма из поступлений

Возьмем 3 облигации с одинаковой доходностью:

Облигация с номиналом 1000 рублей без купона и выплатой процента в конце срока 1 раз (100 рублей = 10%):

D = 1 год * 1100 рублей (номинал + процент) / 1100 рублей = 1 год.

Облигация с номиналом 1000 рублей с купоном 1 раз в полгода 50 рублей:

D = 0.5 года * 50 рублей + 1 год * 1050 рублей / 1100 рублей = 0,97 года (упрощенно)

Облигация с номиналом 1000 рублей и купоном 1 раз в квартал по 25 рублей

D = 0.25 года * 25 рублей + 0.5 года * 25 рублей + 0.75 года * 25 рублей + 1 год * 1025 рублей / 1100 рублей = 0.96 года (упрощенно)

Имея 3 облигации с одинаковой доходность мы получаем разную дюрацию. Что это значит и какой же вообще смысл данной формулы

Смысл формулы дюрации:

Дюрация показывает среднее время, за которое мы полностью вернем свои вложения в облигации. Таким образом очевидно, что при прочих равных условиях нужно выбирать облигации с меньшей дюрацией, или сроком возврата средств.

Бытовой пример:

Чтобы осознать полезность дюрации — можете представить следующую ситуацию:

К вам пришли 2 друга, оба хотят одолжить 100 000 рублей под 20% в год

- первый отдаст вам 120 000 рублей разом через год

- второй будет отдавать по 10 000 рублей в месяц

Очевидно, что вам больше понравится второй вариант, так как вы свои деньги начнете получать назад уже через месяц. Дюрация во втором случае будет ниже.

Можно провести здесь аналогию с показателем P/E в акциях, который также отражает количество лет, за которые бизнес окупит себя. Как и P/E позволяет удобно сравнивать между собой акции, так и дюрация позволяет удобно сравнивать между собой облигации.

Сложная формула дюрации (из википедии) получается потому, что 100 рублей сейчас НЕ РАВНЫ 100 рублей через 1 год и т.п. Поэтому все поступления должны идти с соотвествующими коэффициентами (должны быть продисконтированы), которые зависят от процентной ставки.

Представьте, что к вам пришли те же 2 друга, но они хотят взять 100 000 рублей не на 1 год, а на 10 лет и под все те же 20% годовых

- первый отдаст вам всю сумму в конце года

- второй также будет отдавать частями каждый месяц

Дюрация во втором случае опять будет меньше — это понятно. Но на этот раз вероятно вы подумаете, что может быть вообще не стоит давать деньги друзьям, так как экономически ситуация может поменяться так, что если сейчас вы на эти 100 000 рублей можете всей семьей поехать в отпуск, то через 10 лет, кто знает, на эти деньги вы сможете купить разве что продуктов на вечер.

То есть временной фактор очень важен, так как еще раз повторю, 100 рублей сегодня НЕ РАВНЫ 100 рублей через год. Так вот наша сложная формула дюрации (из википедии) на самом деле учитывает и этот фактор, так как все поступления продисконтированы (взяты с коэффициентом) относительно процентной ставки. И поэтому на самом деле дюрация во втором случае будет намного меньше чем в первом, но она будет намного больше, чем когда друзья просили деньги на год.

Из этого вытекает главное, что вам нужно понять

Чем выше дюрация, тем выше неопределенность (риск) для инвестора.

На практике это оказывается очень интересно. Так как стоимость денег, как и сама дюрация, зависят от процентной ставки, собственно, как и тело облигации (а вы ведь знаете, что если ставки растут — облигации падают и наоборот), получается что есть реальная связь между изменением процентной ставки и изменением стоимости облигации в зависимости от дюрации.

Изменение процентной ставки на 1% в любую сторону вызывает изменение стоимости облигации на процент равный дюрации в противоположную сторону.

Пример:

Повысили ставку на 1%

- Облигации с дюрацией 2 упали на 2%

- Облигации с дюрацией 5 упали на 5%

- Облигации с дюрацией 10 упали на 10%

Понизили ставку на 6.5% (так было в России несколько лет назад — правда ставку тогда повысили)

- Облигации с дюрацией 2 выросли на 13%

- Облигации с дюрацией 5 выросли на 32.5%

- Облигации с дюрацией 10 выросли на 65%

Как использовать дюрацию в инвестировании

Практическая польза от понимания дюрации следующая:

- При прочих равных выбирать облигации с меньшей дюрацией

- Корректировать свои сделки в облигациях в зависимости от ожиданий изменения процентной ставки

— Если ожидается понижение процентной ставки лучше покупать облигации с большой дюрацией (они больше вырастут)

— Если ожидается повышение процентной ставки лучше покупать облигации с меньшей дюрацией (они меньше упадут)

Если у вас остались вопросы по этой теме — задавайте их в комментариях здесь или в нашем блоге.

Источник

Что такое дюрация облигаций простыми словами и на примерах

Инвестпривет, друзья! Если вы изучаете долговые инструменты (то есть облигации), то наверняка встречались с такими терминами как «дюрация» и «модифицированная дюрация». Что такое дюрация купонной облигации и что она показывает, по какой формуле ее рассчитывать и как применять на практике – во многом этом разберемся вместе.

Что такое дюрация простыми словами

При покупке облигации инвестор вынужден брать на себя два основные риска. Первый – это риск дефолта эмитента, второй – процентный. Суть его заключается в том, что рыночная цена облигации чутко реагирует на изменения ключевой процентной ставки в экономике. Как это работает – я писал в статье об изменении цены облигации.

Кратко: если процентная ставка повышается, то прежняя облигация с фиксированным доходом мало кого начинает интересовать, поэтому ее цена падает, чтобы привлечь новых покупателей. Иными словами, доходность облигации с фиксированным купоном растет, если ее цена снижается. И наоборот.

При этом, чем продолжительнее срок до погашения, тем больше зависит цена облигации от процентных ставок. Например, есть 2 облигации с одинаковым купоном (неважно каким), но срок погашения одной – 3 года, а другой – 5 лет. Ключевая ставка ЦБ повысилась на 2%. Следовательно, и доходности облигаций тоже должны подтянуться. Чтобы «отыграть» разницу в доходности к погашению, 3-летняя облигация теряет в цене 2*3 = 6% от рыночной цены, а 5-летняя уже 2*5 = 10%. Конечно, пример условный, но логика понятна.

Инвестору нужно понимать, каким образом он может защититься от колебаний ставок в будущем. Именно для этого и придумали дюрацию (от англ. duration – продолжительность). Дюрация купонной облигации показывает, как соотносятся между собой процентные риски разных бумаг. Это как коэффициент P/E для акций, по которому можно сравнивать разные акции и делать какие-то выводы.

Дюрация служит одним из ключевых показателей, на который обращают профессиональные инвесторы – наряду с доходностью к погашению.

Если говорить простыми словами, то дюрация облигации – это время, через которое обладатель облигации сможет вернуть свои инвестиции обратно. Соответственно, она измеряется в днях. Если дюрация равна 350, то значит, что инвестор сможет вернуть свои вложения чуть меньше, чем через год, а потом уже не сможет беспокоиться о ставках и доходности, так как получит свое. Если же дюрация равна 1000, то для выхода в безубыток придется ждать почти 3 года.

При прочих равных облигация с менее продолжительной дюрацией привлекательнее, так как позволяет брать на себя меньшие риски.

Итак, нужно запомнить:

- чем больше значение дюрации, тем она ближе к дате погашения – следовательно, риски инвесторов в плане изменения доходности выше;

- чем меньше дюрация, тем короче срок окупаемости инвестиций и тем меньше рисков.

Таким образом, дюрация облигации отражает риск изменения процентной ставки и служит неким ориентиром для понимания, насколько бонд устойчив к штормам на рынке.

Примеры использования дюрации

Ну, чтобы было понятнее, что это такое – дюрация облигации, приведу простой пример.

Представьте, что вы – инвестор, и к вам обращаются два предпринимателя. Одного зовут Иванов, другого – Петров. Оба хотят 1 млн рублей под 10% годовых на один год. Но при этом Иванов будет платить вам каждый месяц проценты, а весь долг отдаст в конце срока. Петров же пока не имеет возможности платить ежемесячно, поэтому обещает вернуть деньги с процентами через год.

Кому бы вы отдали деньги? Несмотря на то, что финансовый результат в обоих случаях будет одинаковый (вы получите назад 1 миллион рублей и 100 тысяч дохода), вариант Иванова выглядит более привлекательным. Вы начинаете получать прибыль от своих вложений сразу же и сможете ее реинвестировать.

К тому же в первом варианте ниже риски. Если оба предпринимателя разорятся через полгода, то в случае с Ивановым вы получите хоть что-то.

Таким образом, в первом случае дюрация будет меньше, во втором – выше.

Другой пример применения дюрации облигации. Оба наших коммерса выплатили долги благополучно, но потом пришли за добавкой. Им снова нужно по 1 миллиону с теми же 10% годовых. Выплата кредита – в конце срока, ежемесячно они будут платить проценты. Но при этом Иванов хочет возвращать деньги в течение 5 лет, а Петров – 10.

Кому отдать предпочтение? Кажется, что на Петрове вы заработаете больше (он же будет платить проценты 10 лет, а не пять!). Но здесь больше рисков. Представьте, что через 3 года случится сильнейший рывок инфляции, и ваши деньги обесценятся. Более того, при повышении инфляции повысится и ключевая ставка, и другие инвесторы будут давать деньги под 20-30% годовых или даже больше. И ваши 10% годовых такой прибыли не принесут. Если бы вы одолжили деньги Иванову, то он бы их вернул, и вы бы смогли их выдать в долг под больший процент.

Следовательно, давать на меньший срок менее рискованно, чем на длительный. И если ваша цель – снизить риски, то лучше прокредитовать Иванова на 5 лет.

Дюрация в случае с Петровым будет в 2 раза выше, чем с Ивановым.

Формула расчета дюрации

Для того, чтобы рассчитать дюрацию облигаций, используют формулу экономиста Фредерика Маколея. В 1938 году тот разработал специальный метод, который позволяет учитывать размер и периодичность выплаты купонов при оценке процентного риска. Его основная мысль – нужно сравнивать разные по продолжительности и доходности облигации не по доходности к погашению и не по конечному сроку погашения, по средневзвешенному сроку.

В формуле Маколея каждому купону присваивается определенный вес в зависимости от срока его выплаты: чем раньше выплата, тем солиднее вес. Затем сумма взвешенных платежей делится на рыночную цену бонда.

Сама формула дюрации облигации выглядит так-то так (взял из Википедии):

Сложно и запутано, да и запоминать нам ее не надо. Главное – понимать. А чтобы понять, прибегнем к упрощенной формуле расчета дюрации.

Выглядит она тоже сложновато. Нужно сложить все поступления по облигации и умножить их на время поступления, а затем полученный результат разделить на сумму поступлений. Сейчас приведу пример, и станет понятно.

Например, есть 1-летняя облигация номиналом 1000 рублей с купоном 10%, который выплачивается в конце срока. Складываем доходности (купон + номинал) и умножаем на количество лет: 1 * (1000 + 100) = 1100. Теперь делим на размер выплат – 1100. Получаем 1 год. Дюрация равна 1 году.

Попробуем найти дюрацию облигации в более сложном примере. Есть облигация с таким же номиналом и таким же сроком погашения, но купон платится 1 раз в полгода – т.е. инвестор получает две выплаты по 50 рублей.

Складываем доходности (полгода + год): 0,5 * 50 + 1 * 1050 = 1075. Делим на общую сумму выплат – 1100 рублей. Получаем: 1075 / 1100 = 0,977.

Допустим, теперь по той же облигации купон выплачивается раз в квартал. Считаем доходности (0,25 – это первый квартал, 0,5 – второй и т.д.): 0,25 * 25 + 0,5 * 25 + 0,75 * 25 + 1 * 1025 = 1062,5. Делим на прибыль: 1062,5 / 1100 = 0,965.

Таким образом, в последнем случае дюрация будет меньше, следовательно, рисков – меньше. Сложная формула в итоге подводит нас к тому, что облигация с частым купоном при прочих равных менее подвержена риску изменения ставок.

И вообще, простую формулу можно использовать для предварительных вычислений. Однако не нужно забывать об инфляции. 1000 рублей сегодня – не 1000 рублей через 5 лет. Сложная формула учитывает временной фактор и позволяет сравнивать между собой бонды разной продолжительности – за счет эффекта дисконтирования, описанного мной выше.

Итак, что нужно главное вынести из формулы дюрации:

- чем больший срок остается до погашения и чем реже платится купон, тем выше дюрация;

- чем чаще платится купонный доход, тем меньше значение дюрации;

- для бескупонных облигаций (бондов с дисконтом) или облигаций, по которым остался один платеж, дюрация будет равна сроку до погашения;

- дюрация всегда оказывается либо меньше срока до погашения, либо равной ему.

Разобрались? Поехали дальше!

Где можно посмотреть значение дюрации

Самостоятельно производить расчет дюрации облигации не нужно. Не все такие великие математики, да и ни к чему это. За нас уже всё подсчитали. Если вы торгуете через терминал QUIK, то эта информация у вас будет там отображаться.

Если QUIK нет, а облигации покупать хочется, то можно узнать данные на специальных порталах. Самый удобный вариант, на мой взгляд – rusbonds.ru. Там можно посмотреть значение дюрации в карточке облигации во вкладке «Доходность».

Любо в главном меню можно перейти в раздел «Анализ облигаций» и там отыскать подходящие по значению дюрации бонды либо отсортировать их по значению дюрации Маколея.

Модифицированная дюрация

Если вы обратили внимание на предыдущую картинку, то увидели такой показатель, как «модифицированная дюрация». Если мы уже узнали, что такое дюрация и можем определить ее значение, то что это за зверь такой?

Вычисляется модифицированная дюрация по простой формуле:

- MD – это модифицированная дюрация;

- D – обычная дюрация Маколея в годах;

- YTM – доходность к погашению;

- n – число купонов в год.

Поясню на примере, как определить дюрацию облигации. Есть облигация Абсолют Банк-6-С01-об с таким параметрами:

- дюрация – 769;

- доходность к погашению – 14,35%;

- число купонов – 2.

Подставляем значения в формулу и получаем модифицированную дюрацию: (769 / 365) / (1 + 0,1435 / 2) = 2,1 / 1,07175 = 1,95.

Но в любом случае проще брать готовый вариант, а не вычислять самостоятельно. На rusbonds.ru она тоже показана в карточке облигации.

В чем математический смысл модифицированной дюрации? Она показывает, насколько изменится стоимость облигации при изменении доходности на 1% (или 100 базисных пунктов).

Зависимость здесь обратная и вычисляется по такой формуле:

- P – изменение стоимости облигации,

- y – изменение доходности.

Так, если доходность нашей облигации из примера увеличится с 14,5% до 16%, а ее стоимость изменится так: ?P = – 1,95 * 1,5% = – 2,925%.

Эта формула отображает главную зависимость облигаций с фиксированным купоном: если ее доходность растет, то рыночная стоимость падает. А насколько сильно коррелирует изменение доходности и рыночная цена, и показывает модифицированная дюрация.

Как использовать значение дюрации при покупке облигаций

Само по себе значение дюрации (и Маколея, и модифицированной) – это просто значение. Как мультипликатор у акции. Он не плох и не хорош. Инвестору нужно уметь его применять и на основании этих данных проводить анализ.

Так, облигация с большей дюрацией имеет большие процентные риски, чем с меньшей. поэтому при прочих равных для снижения рисков лучше выбирать бонд с меньшим показателем дюрации. Если же ваша цель – вложиться в бумаги с большим потенциалом дохода, то берите бонды с большим значением дюрации.

Дюрация помогает, когда нужно выбрать из похожих бумаг. Например, есть 10-летние ОФЗ с самыми разными параметрами: купонной доходностью и периодичностью выплат, а также есть разная рыночная стоимость. Если посмотреть при выборе только на текущую доходность, то можно «обжечься».

Так, если цена облигации относительно номинала завышена, то при погашении номинала переплата съест весь профит. Если бы вы посмотрели на дюрацию, то избежали бы этой ошибки.

Что еще нужно запомнить про дюрацию:

- чем ниже дюрация, тем меньше процентные риски, то ниже потенциальная доходность бумаги;

- чем больше дюрации, тем сильнее облигация подвержена изменениям ключевой ставки;

- если процентные ставки в будущем будут снижаться, то больший доход вы получите от бумаг с продолжительной дюрацией (они больше вырастут);

- если ожидается повышение ставок (вместе с инфляцией), то лучше предпочесть бонды с небольшой дюрацией, поскольку они менее подвержены коррекции и не так сильно упадут в цене;

- значение дюрации меняется каждый день и особенно сильно после очередной купонной выплаты;

- модифицированная дюрация применяется для расчета потенциального изменения стоимости облигации в зависимости от роста / падения ее доходности.

Надеюсь, я внес ясность в то, что такое дюрация облигации и смог объяснить достаточно сложные вещи простыми словами. Если нет – пишите в комментариях, постараюсь ответить. На самом деле долгосрочным инвесторам, которые собираются держать бонды до погашения, на значение дюрации надо смотреть меньше, чем на доходность к погашению. Но если вы планируете когда-то продать бумаги, входящие в портфель, обращать внимание на этот показатель просто необходимо. Удачи, и да пребудут с вами деньги!

[Общее число голосов: 1 Средняя оценка: 5 ]

Источник