- Альфа-Банк: доверительное управление

- Как работает программа инвестирования Альфа-Банка

- Основные стратегии по инвестированию ИИС

- «Наше будущее»

- «Новые горизонты»

- «Точки роста»

- Показатели доходности

- Особенности налогового вычета

- Со взносов

- С прибыли

- Как стать участником ИИС

- Иные инструменты для инвестиций

- Драгоценные металлы

- Альфа-Банк: инвестиции в брокерские услуги

- Плюсы и минусы программ по инвестированию от Альфа-Банка

- Выводы

- Доверительное Управление Альфа Банк Отзывы Отчеты за Предыдущие Годы

- Услуга доверительного управления денежными средствами в Альфа Банке и отзывы о сервисе Альфа Капитал

- Передача капитала в ДУ

- Об услуге

- Об услуге

- Доверительное управление в Альфа Банке

- Отзывы инвесторов

- ИИС в Альфа банке: комиссия, тарифы, условия обслуживания

- Что такое индивидуальный инвестиционный счет?

- Открытие ИИС в Альфа-Банке. Преимущества

- Условия ИИС в Альфа-Банке

- Процесс получения налогового вычета

- Как начать инвестировать?

- Комиссионные сборы и последствия при досрочном расторжении договора на ИИС

- Отзывы об ИИС в Альфа-Банке

Альфа-Банк: доверительное управление

Альфа-Банк предлагает физическим лицам возможность инвестирования в ценные бумаги в рамках услуги доверительного управления. Опция предусматривает высокие показатели доходности, но увеличивает риски потери денежных средств. Только профессионалы могут эффективно управлять капиталом. Они принимают во внимание совокупность рыночных факторов, которые могут в перспективе оказать влияние на конкретное инвестиционное решение.

Как работает программа инвестирования Альфа-Банка

Инвестиционные продукты Альфа-Банка начинают действовать после открытия клиентом индивидуального счета с целью получения дохода от ценных бумаг. Физические лица вкладывают определенную сумму средств и получают прибыль в будущем. Большая доходность становится возможной только при выборе корректной стратегии инвестирования.

Банк является официальным брокером, выполняющим функции доверительного управляющего. Компания не обещает полную окупаемость вложений. Это связано с тем, что предугадать специфические экономические события очень трудно. Несмотря на сложность, Альфа-Банк предоставляет самые выгодные брокерские услуги на рынке. Основная цель – инвестиции в малый бизнес и деятельность крупных компаний – это получение прибыли от имеющихся активов.

Основные стратегии по инвестированию ИИС

Клиенты Альфа-Банка могут выбрать одну из доступных инвестиционных стратегий. Для пополнения брокерского счета делается единовременный взнос в размере от 10 000 до 400 000 рублей. Допускается разбивка платежей с любой периодичностью в течение 3 лет. Всего существует 3 стратегии: «Наше будущее», «Новые горизонты» и «Точки роста». Каждая из них отличается индивидуальными особенностями.

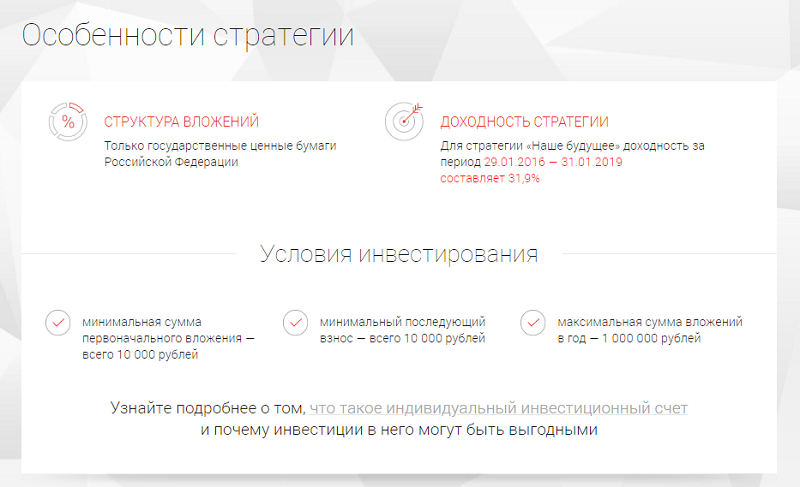

«Наше будущее»

В структуру вложений входят только те ценные бумаги, которые принадлежат государству. Минимальный первоначальный взнос составляет всего 10 000 рублей. Каждое последующее пополнение осуществляется в аналогичной сумме. В течение одного календарного года можно вложить не более 1 000 000 рублей. Для оформления договора с банком нужно указать следующие сведения:

- ФИО;

- адрес электронной почты;

- номер актуального мобильного телефона;

- данные из общегражданского паспорта РФ;

- согласие на обработку персональной информации Альфа-Банком.

Получение договором полноценной юридической силы проводится исключительно при указании достоверной информации. Если у заинтересованной стороны есть подтвержденный аккаунт на едином портале «Госуслуги», то она может заполнять электронную заявку там.

«Новые горизонты»

Оформление депозита возможно для покупки облигаций российских хозяйственных организаций. Прочие требования ничем не отличаются от стратегии «Наше будущее». Ценные бумаги отличаются максимальной ликвидностью и надежностью. В список доступных компаний входят Газпром, Роснефть и т.д.

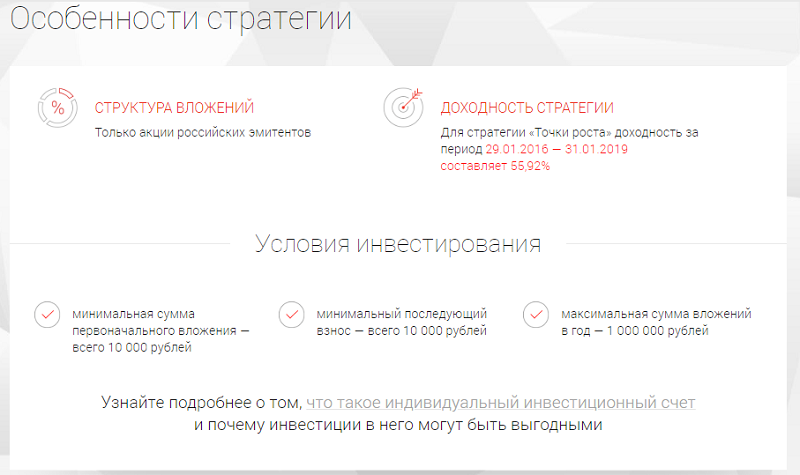

«Точки роста»

Вложения начинаются от 10 000 рублей. Половина от доступной суммы направляется на приобретение акций крупных российских компаний, а еще 50% остается на депозитном счете Альфа-Банка. Пакет полностью состоит из ценных бумаг отечественных эмитентов. Консервативный подход в выборе алгоритмов инвестирования позволяет получить высокий доход в долгосрочной перспективе.

Показатели доходности

Индивидуальный счет для инвестирования действует в течение 3 лет с момента подписания соответствующего соглашения. Максимальный доход – 28,2%. Итоговая сумма зависит от условий подключенной программы. Каждый клиент может отслеживать динамику инвестирования в личном кабинете на официальном сайте компании.

Особенности налогового вычета

Доверительное управление Альфа-Банк предусматривает совершение налоговых вычетов реализации сделок. Клиенты в самостоятельном порядке выбирают, какой именно из налогов нужно возвращать. Допускается вычет со взносов или прибыли.

Со взносов

Налоговый вычет со взносов должен осуществляться, если у клиента есть регулярный доход, облагаемый НДФЛ. Из определенного уровня бюджета возвращается стандартные 13% от взносов. Максимальная сумма вычета — 52 000 рублей. Подача соответствующей заявки в территориальную налоговую инспекцию возможна спустя 12 месяцев с момента открытия индивидуального счета.

С прибыли

Налог с прибыли возвращается, если у физического лица нет постоянного источника дохода, облагаемого НДФЛ. В результате инвестиционной деятельности сбор не выплачивается в бюджет государства. Весь доход освобождается от налогообложения. Заявка на такой тип вычета формируется через 3 года после начала действия выбранной стратегии.

Как стать участником ИИС

Пользоваться предложением можно после оформление заявки на официальном сайте «Альфа-Капитал» . Допускается заключение договора и выбор интересующей стратегии инвестирования в любом подразделении финансовой организации. Порядок брокерского регулирования описывается во внутренней документации банка. Клиенты могут воспользоваться следующими преимуществами:

- низкий взнос по депозиту – от 10 000 рублей;

- наличие личного кабинета, позволяющего контролировать динамику инвестиций в режиме реального времени;

- сотрудники компании оказывают поддержку в рамках оформления документации для последующих вычетов.

Альфа-Банк редко отказывает заявителям. Проблема возникает в тех ситуациях, когда служба безопасности структуры выявляет финансовые нарушения, совершенные потенциальным инвестором при взаимодействии с другими продуктами.

Иные инструменты для инвестиций

Инвестиции в Альфа-Банке могут совершаться не только посредством ИИС. Существуют и другие механизмы, позволяющие приумножить собственный капитал. Инструменты обладают определенным набором возможностей, которые необходимо рассмотреть перед заключением договора. Существует возможности инвестирования в ПИФы, драгоценные металлы и услуги брокеров.

Пай – это особая ценная бумага, которая может подтвердить наличие прав на имущество в рамках инвестиционного фонда. При условии вложения средств в данный инструмент клиенты могут увеличивать доход без осуществления любых операций. ПИФ является коллективным видом инвестирования. Заинтересованные стороны, приобретающие бумаги, передают свой капитал под управление профессионалов.

Купить паи можно путем обращения в любой филиал Альфа-Банка или в сервисе «Альфа-Клик». Подача электронного заявления занимает не более 5 минут. После приобретения ценных бумаг физическое лицо становится инвестором. Минимальный взнос – 1 000 рублей. После обналичивание дохода клиенты обязаны оплатить налог. До непосредственной реализации с инвестора не взимаются никакие дополнительные взносы.

Альфа-Банк располагает следующими фондами:

- торговля;

- ресурсы;

- бренды;

- инфраструктура;

- технологии;

- баланс и резерв;

- облигации и еврооблигации и т. д.

Перед заключением договора рекомендуется провести анализ активов и их стоимость. В зависимости от показателей можно свободно определить потенциальную годовую доходность (находится в пределах от 8 до 13%).

Драгоценные металлы

Драгметаллы традиционно признаются одним из наиболее выгодных способов хранения капитала. Вложения способны защитить инвестора в течение экономических потрясений и позволяют значительно увеличить показатели доходности. Самым простым вариантом управления является оформление обезличенного металлического счета. Баланс определяется в граммах от следующих металлов:

С физической точки зрения, актив не покупается. Клиенты вносят денежные средства на счет, которые в автоматическом порядке конвертируются в граммы. Расчет проводится в соответствии с внутренним курсом Альфа-Банка в день покупки. Минимальный объем инвестирования составляет 1 грамм для золота и платины и от 100 грамм для серебра.

Альфа-Банк: инвестиции в брокерские услуги

Для оказания брокерских услуг физическим лицам банком была разработана специализированная система «Альфа-Директ». Сервис считается очень надежным помощником как для начинающих, так и для опытных инвесторов. Клиенты могут в оперативном режиме решать финансовые задачи и управлять собственным капиталом. Система предоставляет определенный набор услуг:

- торги на рынке ценных бумаг;

- прием ордеров в круглосуточном порядке;

- совершение операций на внебиржевом рынке;

- кредитование маржинального типа;

- оформление программ под залог акций и облигаций;

- сделки РЕПО.

Брокеры Альфа-Банка в любой момент предоставляют вкладчику полные сведения о статусе сделок и об актуальной ситуации на российском рынке. Торговая ситуация определяется автоматически на базе данных, интегрированных в систему. Клиентом может стать любое заинтересованное лицо. Размер минимального лота составляет 1 000 долларов или евро.

Плюсы и минусы программ по инвестированию от Альфа-Банка

Основным минусом инвестиционных программ Альфа-Банка является высокий риск. Физическое лицо может потерять собственный капитал, если в условиях неблагоприятной экономической ситуации компания объявит о дефолте. В таком случае пострадавшая сторона будет вынуждена обращаться в суд для решения проблемы. В худшем случае клиент не сможет получить ничего. Банк вступает в качестве посредника, снимая с себя большинство рисков. Они распределяются между клиентами и самими компаниями, эмитирующими ценные бумаги.

Что касается несомненных плюсов, то среди них выделяются:

- высокая доходность — в среднем до 23%;

- хорошая ликвидность – инвестор будет получать прибыль на регулярной основе в течение всего срока действия договора.

Альфа-Банк постоянно публикует отчетность о прибыли в открытом доступе. Управление активами доступно в личном кабинете. Полученные средства облагаются налоговыми сборами, которые должны обязательно возмещаться вкладчиками. Это обстоятельство может оказать прямое влияние на итоговую доходность.

Выводы

Инвестиционные продукты Альфа-Банка отличаются степенью риска и механизмами защиты от убытков. По статистике наибольшим спросом у физических лиц пользуются инвестиции в сферу малого бизнеса. Подавляющая часть инструментов доверительного управления позволяет получить высокую доходность независимо от выбранной стратегии. Все большее количество частных инвесторов стремится взаимодействовать с банком с целью правильного управления капиталом. Деньги направляются с учетом индивидуальных предпочтений клиентов.

Источник

Доверительное Управление Альфа Банк Отзывы Отчеты за Предыдущие Годы

| Доверительное Управление Альфа Банк Отзывы Отчеты за Предыдущие Годы |

Услуга доверительного управления денежными средствами в Альфа Банке и отзывы о сервисе Альфа Капитал

- пользоваться широким спектром финансовых инструментов;

- управлять инвестициями индивидуально;

- персонально планировать предполагаемые доходы;

- пользоваться индивидуальными финансовыми стратегиями;

- использовать дополнительные способы защиты инвестиций.

Передача капитала в ДУ

Передать свои деньги в ДУ можно в отделении финансовой организации, или онлайн на сайте банка. Дистанционная передача денег в доверительное управление занимает несколько минут.

- «Альфа Денежный поток» с доходностью от 9% до 29%;

- «Государственные облигации» с прибылью от 8% до 16%.

Доверительное управление в Альфа Банке Получить бесплатную консультацию специалистов кампании по услуге можно, если позвонить по телефону 8 800 200-28-28.

Об услуге

Анализ отзывов о работе сервиса «Альфа Капитал» оставил противоречивые впечатления. Помимо положительных откликов, в сети размещено много негативных отзывов о работе компании.

Всем привет Сегодня мы поговорим об услуге, которую предлагает Альфа Банк: доверительное управление денежными средствами, а также об отзывах в сети об управляющей компании Альфа Капитал.

Такой популярный финансовый инструмент, как банковские депозитные вклады, сегодня ощутимой прибыли не приносит.

Безусловно, депозиты считаются самым безопасным способом вложением денег. Однако доходы, полученные за время действия договора, съедает инфляция.

Большую прибыль может приносить рынок ценных бумаг. Но не имеющий опыта инвестор, зачастую, теряет свои сбережения.

Крупнейшая в стране коммерческая структура Альфа банк совместно с сервисом Альфа Капитал предлагают клиентам один из видов пассивного инвестирования – услугу доверительного управления.

Смысл услуги заключается в передаче клиентом банка денег профессиональным трейдерам, которые размещают инвестиционные средства на фондовом рынке.

Об услуге

Если при активных инвестициях инвестор самостоятельно регулирует уровень своего дохода, уровень риска и множество других факторов, то в ДУ все зеркально противоположно.

Инвестор один раз передает свои деньги в управление и впоследствии получает, так называемый, пассивный доход.

В целом, для передачи денег в доверительное управление инвестору нужно:

- найти трейдера, который будет управлять деньгами;

- открыть брокерский счет;

- перевести средства на счет;

- подписать договор.

Здесь есть небольшой, но важный нюанс – за услугу нужно платить комиссию. Она начисляется в виде определенного процента с полученной прибыли.

Доверительное управление в Альфа Банке

Использование услуги доверительного управления в крупнейшем частном банке страны позволяет его клиентам получать прибыль, которую обеспечивают на фондовом рынке профессиональные трейдеры.

При передаче денег в ДУ инвестор получает:

- формирование индивидуального инвестиционного портфеля;

- валютную диверсификацию инвестиционных рисков;

- участие в программе привилегий Alfa Capital Wealth;

- полный контроль инвестиций в кабинете онлайн банкинга.

ДУ в компании «Альфа Капитал» осуществляется по двум инвестиционным стратегиям:

- «Альфа Денежный поток» с доходностью от 9% до 29%;

- «Государственные облигации» с прибылью от 8% до 16%.

Записаться на консультацию по получению услуги можно на странице оформления услуги на официальном сайте Альфа банка.

Рассчитать предположительную доходность можно на странице оформления стратегии, указав инвестируемую сумму и период действия услуги. Система рассчитает процентную ставку, оценочную стоимость инвестиции и предполагаемую прибыль.

Услуга передачи капитала в доверительное управление происходит следующим образом:

- инвестор определяется с целями, горизонтом инвестирования и риск-профилем;

- стратегия реализовывается профессионалами, имеющими многолетний опыт работы на фондовом рынке;

- инвестор регулярно получает отчет о прибыли, полученной с помощью выбранной стратегии.

Передать свои деньги в ДУ можно в отделении финансовой организации, или онлайн на сайте банка. Дистанционная передача денег в доверительное управление занимает несколько минут.

Для этого инвестору нужно:

- выбрать стратегию;

- перейти на страницу онлайн оформления;

- указать персональные данные, email, номер телефона, дать согласие на обработку личной информации или идентифицироваться с помощью учетной записи портала Госуслуг;

- оформить договор передачи инвестиций в доверительное управление;

- пополнить инвестиционный счет.

Оформление услуги позволяет инвестору:

- пользоваться широким спектром финансовых инструментов;

- управлять инвестициями индивидуально;

- персонально планировать предполагаемые доходы;

- пользоваться индивидуальными финансовыми стратегиями;

- использовать дополнительные способы защиты инвестиций.

Управляющая компания «Альфа Капитал» предоставляет дополнительные инвестиционные решения для инвесторов, владеющим свободным капиталом на сумму от 5 млн ?.

Получить бесплатную консультацию специалистов кампании по услуге можно, если позвонить по телефону 8 800 200-28-28.

Отзывы инвесторов

Анализ отзывов о работе сервиса «Альфа Капитал» оставил противоречивые впечатления. Помимо положительных откликов, в сети размещено много негативных отзывов о работе компании.

Недостатками сервиса называют:

- доходность меньше, чем обещают при оформлении договора;

- долго выводятся средства со счета;

- непрофессионализм сотрудников;

- минусовая прибыль.

Но есть и отзывы, в которых инвесторы довольны работой сервиса и получили хорошую прибыль.

В общем, ответить однозначно, стоит ли передавать свои деньги в доверительное управление компании, нельзя.

Я предпочитаю самостоятельно собирать свой портфель из перспективных акций, подходящих облигаций и других инструментов. Да, приходится разбираться со многими тонкостями самостоятельно, но, как говорится: «Дорогу осилит идущий «

На сегодня это вся информация.

Подписывайтесь на обновления блога и на Телеграмм канал @investbro_ru .

ИИС в Альфа банке: комиссия, тарифы, условия обслуживания

С начала 2015 года у россиян появилась возможность открытия индивидуального инвестиционного счета. Несмотря на это лишь немногие сегодня ясно представляют эту процедуру и умеют пользоваться данным инструментом.

Сложность заключается в выборе брокера, ведь у каждого из них могут быть разные условия и предложения, с которыми не всегда легко разбираться.

Ниже будет раскрыта суть основных принципов функционирования ИИС и приведен алгоритм открытия ИИС в Альфа-Банке.

Что такое индивидуальный инвестиционный счет?

Индивидуальным инвестиционным счетом (ИИС) в Альфа-Банке называют такой тип счета, на который распространяются налоговые льготы.

При открытии счета возможны 2 варианта льготных условий:

- Налоговый вычет в размере 13% от всех привлеченных средств (не более 52 тыс./год).

- Отсутствующие налоги на прибыль, которая была получена в результате торгов на рынке ценных бумаг.

Чтобы открыть счет, нужно внести на депозит сумму от 10 тыс. руб., которые будут являться инвестициями.

После того, как владелец получит налоговый вычет на счет в банке, все эти деньги он сможет положить на ИИС – так он сможет заработать на этом в будущем году.

Для простых граждан это неплохой способ заработка с учетом получения налоговых вычетов.

Сразу стоит оговорить, что их общий размер не превысит 52 тыс. руб. (и, разумеется, средства должны пролежать необходимое количество времени). Важнее всего в таких делах подыскать добросовестного, надежного брокера. И клиентам Альфа-Банка доступны услуги Альфа-Капитала, организации с брокерской лицензией, которая поможет открыть брокерский счет.

Открытие ИИС в Альфа-Банке. Преимущества

Обслуживание удобно, так как значительная часть сервисов банковской организации подключается посредством Альфа-клика. Это приложение, позволяющее клиенту открыть ИИС в удаленном порядке, не посещая при этом банковских отделений.

Минимальная сумма первоначального взноса – 10.000 руб.

Можно внести за один раз максимальное количество средств или совершать в течение трех лет дополнительные взносы до 400 тыс. руб./год. Периодичность будет зависеть только от личных желаний и возможностей держателя счета.

Открытие индивидуального инвестиционного счета доступно только гражданину РФ, который достиг совершеннолетнего возраста. Есть 2 способа проведения этой процедуры:

- Можно заполнить заявку на официальном портале Альфа-Капитал.

- Можно посетить любое из банковских отделений лично.

Вносить средства можно на протяжении всех трех лет, в которые будет действовать договор между банком и держателем индивидуального инвестиционного счета. Тот, кто инвестирует средства, имеет возможность расторжения подписанного соглашения, однако при этом ему придется вернуть налоговый вычет.

Средства, которые клиент вносит на свой ИИС, страхованию не подлежат.

В компетенции инвестора включено право влияния на сферу, в которой будут впоследствии работать вложенные им финансовые средства. Расчеты активно действующих сумм в эквиваленте ценных бумаг будут выглядеть примерно так: ровно 50% будет лежать на депозите, а другие 50% – это инвестиции.

Важно помнить, что в случаях, когда инвесторы выбирают такую стратегию, деньги, находящиеся на депозите, застрахованы не будут.

При условии, что для инвестора удобно работать по удаленному доступу, банк предложит оформление инвестиционного счета посредством личного кабинета. Деньги для последующих инвестиций будут списаны со счета его личной карты.

Условия ИИС в Альфа-Банке

- Новые горизонты. Направление предполагает выбор исключительно государственных облигаций таких хозяйственных обществ, у которых они максимально надежные, ликвидные. В этот список входят Роснефть, Газпром и др. Доход в рамах этого направления может доходить до 9.7% годовых.

- Наше будущее. Объект инвестиций этого направления – ценные бумаги государства. Приблизительный доход по ним может составлять 11%.

- Точка роста. Объектами инвестиций являются газ, нефть, металлургическая промышленность, финансовая отрасль. Ярким примером служат акции такого эмитента, как компания Лукойл. Доход, который можно получить, составит 14.5% в год.

Помимо основного дохода клиент получает дивиденды в виде налоговых вычетов каждый год и возможности возврата изначально внесенной суммы.

Альфа-Банк и управляющая компания Альфа-Капитал обладают высокими рейтингами, это обеспечивает некие гарантии на то, что средствами будут управлять грамотно и клиент получит прибыль по итогу действия договорных отношений. Комиссия за сделку в ИИС в Альфа-Банке рассчитывается индивидуально.

Если вчитываться в отзывы о банке и УК, можно отметить отсутствие проблем репутационного характера и задержек с выполнением обязательств.

Минимум, который можно внести и воспользоваться любой из трех вышеперечисленных стратегий, — 10 тыс. руб., максимум – 400 тыс. руб. За 3-летний период владельцы индивидуальных инвестиционных счетов получают право на перечисление налоговых вычетов (в общей сумме до 52 тыс. руб.).

Отслеживание результативности инвестиционного проекта, получение информационной поддержки и консультаций возможно через личный кабинет на портале УК Альфа-Капитал. Тарифы на ИИС в Альфа-Банке разнообразные, так что выбрать есть из чего.

Но не бывает только положительных сторон в инвестиционных процессах. Есть и несколько сложностей:

Процесс получения налогового вычета

Государство берет на себя обязательства выплачивать сумму налогового вычета, равного 13%. В итоге инвестор получит больше, чем если бы он открыл вклад в любом действующем банке на долгое время.

Существует всего 2 пути получения налогового вычета. Один из них каждый инвестор выбирает самостоятельно:

- выплата суммы в размере 13% от общей вложенной суммы для инвестиций;

- получение прибыли от торгов с ценными бумагами.

В самом начале по месту прописки гражданин подает декларацию по форме 3-НДФЛ, к которой прикладывает бумаги, подтверждающие фактическое поступление финансовых средств от банка-инвестора на ИИС.

Интересно, что на одно имя можно открыть 1 инвестиционный счет в Альфа-Банке. Но закон разрешает открытие нескольких счетов в семье. Иными словами, разные счета имею право на существование у супругов и даже близких родственников.

Как начать инвестировать?

Комфортно открывать ИИС через интернет. В данном случае нужно перейти на официальный сайт Альфа-Банка или воспользоваться порталом Госуслуг.

Если выбор был остановлен на сайте, то необходимо перейти к разделу под названием Инвестирование.

После следует выбрать на странице одну из трех вкладок и перейти к началу оформления счета. Дальше потребуется заполнить поля с контактными данными (электронной почтой, мобильным телефоном), инициалами.

Обязательно указание адреса и количество инвестируемых средств. Заполнив форму, клиент должен дождаться подтверждения заключения договора – на телефон поступит код, его нужно ввести на сайте.

После на счет потребуется перевести указанные в заявке средства, что можно сделать, воспользовавшись мобильным переводом или терминалом.

Комиссионные сборы и последствия при досрочном расторжении договора на ИИС

Оформление инвестором документов сопровождается оплатой комиссионного сбора в размере 2%.

Эти деньги являются вознаграждением за то, что управляющая компания размещает доверенные финансовые средства. Кроме этих денег нужно оплатить комиссию за функцию доверительного управления счетом, она также равна 2%.

Расторжение договорных отношений сбором не облагают. Таким образом управление ИИС в Альфа-Банке можно передать компании.

Расторжение клиентом договора об ИИС ранее указанного в нем срока (а при этом в качестве вознаграждения он выбирал 13% налогового вычета), он обязан возместить полученную ранее сумму. Доход будет выплачен только в случае, если средства пробудут на счете не менее 3 лет.

Отзывы об ИИС в Альфа-Банке

Максим Отов

Не стал долго рассматривать все предложения малоизвестных компаний и доверился Альфа Капиталу. Открыл инвестиционный счет около года назад, но только недавно решил попробовать предоставить управление финансами специалистам. Ведутся детальные отчеты, которые выгружаются сразу в личный кабинет. Пока что все в порядке.

Андрей Калугин

Был нелегкий выбор между ИИС и ПИФ, но все-таки решил выбрать первый вариант, поскольку там рисков меньше. От лица клиента могу сказать, что личный кабинет очень удобный и предоставляет детальную информацию о транзакциях в режиме онлайн.

Виталина

Выбрала Альфа Капитал из-за того, что компания предлагает огромный выбор продуктов для инвестирования. Я решила начать с инвестиции в 15 тысяч рублей в классические фонды. Дальнейшую прибыль реинвестирую.

Источник