- Личный финансовый план: как его составить, вести и достигнуть финансовых целей!

- Как составить личный финансовый план? Это не сложно:)

- Для чего нужен личный финансовый план: смета целей, достижение целей, разумное планирование

- Как реализовать личный финансовый план: ставим земные цели

- Личный финансовый план – как составить, примеры и таблицы Excel

- Личные финансы – понятие и виды

- Пример личного финансового плана

- Опрос: Сколько вы зарабатываете в месяц?

- Планирование расходов и доходов в программе

- Оптимизация расходов и доходов

- Опрос: Какую сумму в месяц вы можете отложить?

- Опрос: Сколько у вас источников дохода?

- Инвестирование личных финансов

- Типичные ошибки планирования

- Видео на тему личного финансового планирования

Личный финансовый план: как его составить, вести и достигнуть финансовых целей!

Задайте себе вопрос: хотели бы Вы обрести финансовое благополучие? Что это значит конкретно для Вас? Как проложить путь к финансовой свободе?

Если Вас интересуют эти вопросы, то полезно будет узнать об инструменте, способном максимально ускорить достижение финансовой свободы. Он называется личный финансовый план. Это документ, в соответствии с которым осуществляется управление личными финансами. Он позволяет перевести действия людей в отношении своих денег из разряда стихийных и эмоциональных в разряд осознанных и планируемых поступков. Это карта, в которой учтено достижение всех Ваших целей. Движение по ней делает жизнь максимально приятной и комфортной.

Как и почему это работает? Наверняка, среди читателей данной статьи немало автомобилистов. К примеру, перед тем как впервые поехать в другой город любой водитель откроет карту и проложит маршрут. Отметит основные промежуточные деревни и города, которые ему предстоит проехать, чтобы сверить по ним правильность своего движения. Проверит работоспособность автомобиля: уровень масла, тормозную систему, давление в шинах. Также он просчитает запас бензина и возьмет некоторую сумму денег на непредвиденные ситуации. Запасное колесо – тоже важнейшая вещь в пути.

Как составить личный финансовый план? Это не сложно:)

Чем отличаются описанные выше действия водителя от ежедневных действий человека? Чаще всего, жизнь больше похожа на броуновское движение: никакой цели, неи карты и плана действий.

Но важно ли Вам исполнить свои мечты? Везде, где есть потребность достичь цель точно и в срок, используется тщательно продуманный план. Ни один инвестор не будет участвовать в предприятии, если не увидит бизнес-плана. Потому что только его наличие говорит о том, насколько тщательно все продумано, что и как будет сделано. Появляется системность в действиях, которая приносит максимальные результаты.

Опять же, люди думают, что достижении финансового благополучия и создание личного капитала происходит после получения какой-нибудь крупной суммы денег. На наших семинарах по финансовой грамотности участники выполняют упражнение, где их за минуту просят распределить 1 000 000 рублей. Многим не хватает времени. Они не знают заранее, куда направить этот миллион. Когда спрашиваешь, для чего им деньги, то самый распространенный ответ: «Там разберемся». Но богатство формируется постепенно, сравнительно небольшими суммами.

И если нет плана, то даже случайные и большие доходы обычно тратятся на что-то «срочное» и «очень важное», родственники и друзья просят в долг, а потом не все возвращают. Естественно, на создание личного капитала ничего не остается. Поэтому, Вы должны знать заранее, куда и сколько направить денег. Чтобы ничего не забыть и не запутаться, все решения заносятся в личный финансовый план. Перейдем к методике его разработки.

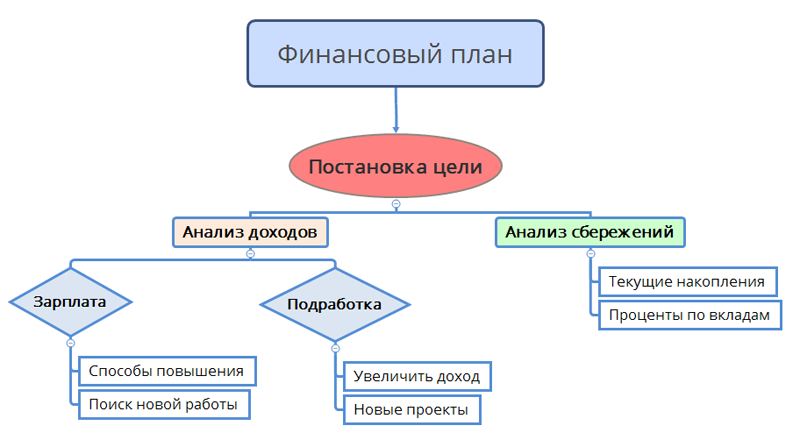

Составление личного финансового плана делается в четыре этапа:

1. Определение целей.

2. Оценка собственных финансовых возможностей.

3. Корректировка плана: изменение целей в зависимости от Ваших возможностей или наращивание доходов.

4. Определение инвестиционной стратегии и подбор финансовых инструментов.

Начнем по порядку. Для чего необходимо определить цели? Ответ очень прост: ведь деньги нам нужны именно для их достижения. Просто преумножение капитала или прирост активов не главное. Это лишь промежуточный этап для того, чтобы позволить себе реализовать более масштабные цели.

Поэтому необходимо знать конкретные характеристики цели: например, автомобиль Nissan Teana, 2009 года выпуска, черного цвета, с кожаным салоном, объемом двигателя 2.0. Чем больше конкретики, тем лучше. Далее необходимо прописать стоимость и срок достижения, т.е. дату покупки с точностью до года. Таким образом, Ваши цели будут собраны в таблице событий:

Это приблизительный список, который затем корректируется и уточняется. Например, вносится смена автомобиля каждые 4 года, обучение всех детей и т. Общая стоимость целей составляет вполне конкретную сумму денег, которую нам необходимо заработать. Точка назначения определена, первый этап составления личного финансового плана выполнен.

Для чего нужен личный финансовый план: смета целей, достижение целей, разумное планирование

Следующим шагом является определение точки отправления и шага, с которым мы будем двигаться к своему финансовому благополучию, к своим целям. Для этого составляются два финансовых отчета: Активы-Пассивы и Доходы-Расходы (личный бюджет).

Активами мы называем всю Вашу собственность, которая стоит денег. Далее идет разделение на реальные активы и другие активы (имущество). Реальные активы – те, что приносят доходы: банковские депозиты, акции, ПИФы, квартиры, сдаваемые в аренду. Другие активы или имущество не приносят денег, например, квартира, в которой Вы живете.

Наоборот, Вы платите квартплату 2 000 – 3 000 рублей каждый месяц. Но представьте себе, что у Вас нет своего жилья. Придется арендовать и платить уже по 20 000 руб. в месяц. Т.е. собственная квартира экономит 17 000 руб. Как говорится, сэкономил, значит заработал. Записываем стоимость всех активов, а по реальным активам добавляем размер годового дохода и процентную ставку, чтобы анализировать эффективность вложений. Опять же, всю информацию необходимо отразить на бумаге, заполнив таблицу:

Следующим шагом определяем размер Ваших пассивов, т.е. всех денег, которые нужно вернуть: кредиты в банках, займы.

Разница между активами и пассивами является отправной точкой, из которой Вы начинаете движение к целям. В нашем примере это капитал в размере 5 350 000 руб. Хуже, когда эта разница нулевая, но еще тяжелее, когда разница отрицательная. Тогда в таблицу событий добавляем возврат долгов.

Как реализовать личный финансовый план: ставим земные цели

Дальше мы определяем, какими темпами будем двигаться к своему финансовому благополучию. Откуда мы берем деньги на наши цели? Из доходов. Но их часть уходит на питание, транспорт, связь и другие расходы. Получается, что на цели идет только то, что остается. В статье, посвященной планированию семейного бюджета, мы говорили, что желательно сразу после получения денег откладывать определенную часть, а уже оставшиеся со спокойной душой тратить. Поэтому заполняем таблицу личного бюджета:

Разница между ежемесячными доходами и расходами составляет инвестируемую сумму. Именно она является «шагом», с которым мы идем к достижению своих целей. Проделанную работу продемонстрируем в виде рисунка.

Теперь можно показать схему, по которой должно быть организовано грамотное управление личными финансам, приводящее к финансовому благополучию.

На положительную разницу между доходами и расходами формируется колонка активов, которые при их правильном подборе увеличивают наши доходы. Затем, в соответствии с планом деньги выводятся из финансовых инструментов для реализации целей.

Если вы уже хотите составить финансовый план в Центре финансовой культуры, то можете почитать подробнее о нем на данном сайте.

Мы завершили подготовительную часть работы. Теперь можно переходить к непосредственно составлению личного финансового плана. Сделаем это во второй части данной статьи.

Источник

Личный финансовый план – как составить, примеры и таблицы Excel

Личные финансы – понятие и виды

Иногда к личным финансам ошибочно относят и другие активы, например, дом и автомобиль. Ведь их можно продать и также получить деньги. Но эти объекты являются имуществом, а не финансами. Разницу между имуществом и финансами нужно понимать.

Личный финансовый план – это порядок действий, который позволяет получить нужную сумму (или доход) к определенному сроку. Например, вы хотите приобрести автомобиль. Сначала вы оцениваете свое текущее финансовое положение – накопления и текущий доход. Затем на базе этих параметров рассчитываете, через какое время вы реализуете свой план достижения цели.

Для плана подходит и второе определение – обеспечить нужный доход к определенному сроку. В данном случае целью является не материальный объект, а общий достаток. Например, вы решили выйти на уровень зарплаты 70 000 рублей в месяц. Для начала нужно определить, за счет каких ресурсов можно повысить свой достаток. Если увеличить зарплату на текущей работе не получается, то следует обратить внимание на подработку или трудоустроиться в новое место, где зарплата выше.

К личными финансам относится:

- Вся доступная наличность, принадлежащая вам.

- Банковские счета (в том числе накопительные).

- Банковские карты (исключая кредитные).

- Текущий уровень достатка (деньги, поступающие в течение месяца).

Бухгалтерия онлайн для ИП и ООО

Зарплата и кадры | Отчётность ИП, ООО | Налоги

Алгоритм создания личного финансового плана:

- Сформулировать цель (что-то купить или повысить уровень достатка).

- Оценить свое текущее финансовое положение (объем сбережений и уровень дохода).

- Составить план накоплений.

- Попробовать увеличить доходы (подработка, другая работа).

- Рассчитать сроки достижения цели.

Пример личного финансового плана

Чтобы составить эффективный план, нужно в первую очередь четко сформулировать цель, а во вторую учесть ежемесячные доходы и расходы. Рассмотрим самый простой для понимания пример: допустим, вы хотите приобрести компьютер с монитором, общей стоимостью 70 тыс. рублей. Исходя из того, что ваша зарплата составляет, 50 000 рублей, а ежемесячные траты равны 45 000 рублей, в месяц можно отложить не более 5 000 рублей. Делим 40 на 5 и получаем 8. Через восемь месяцев вы сможете купить компьютер.

Опрос: Сколько вы зарабатываете в месяц?

Мы рассмотрели идеальный пример, но в жизни все гораздо сложнее. Например, могут появиться срочные расходы, заплату не выдадут, компьютер подорожает и т.п. Поэтому рекомендуется составлять финансовый план с учетом погрешности 10-20%.

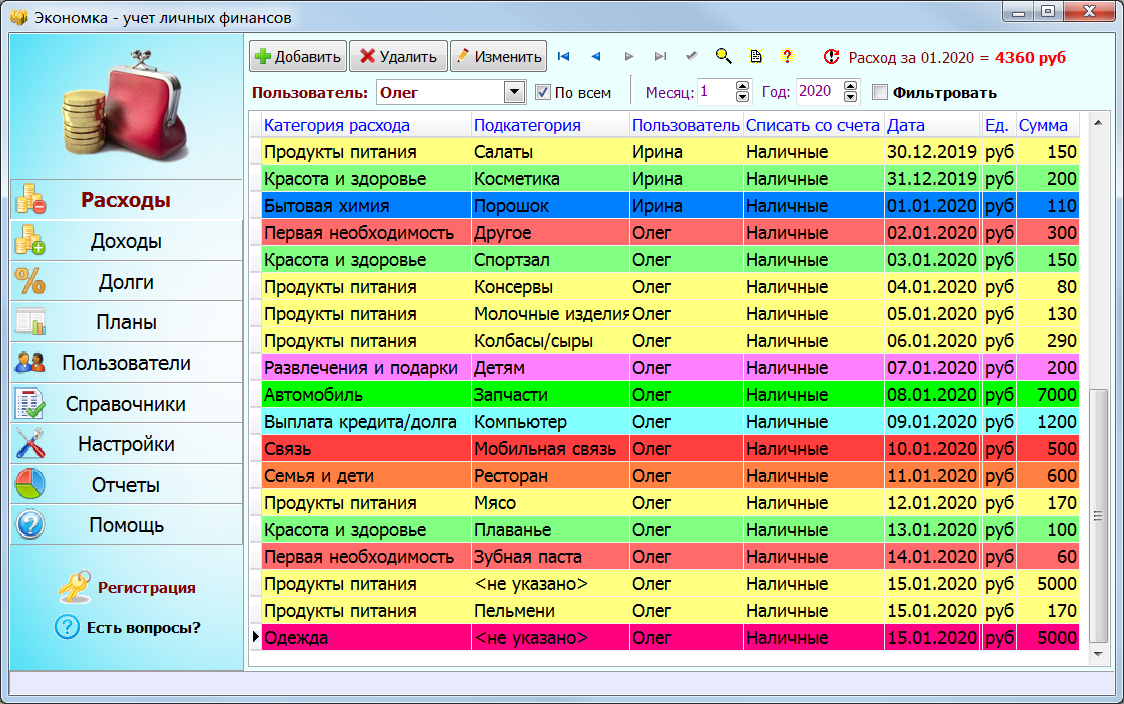

Также важно правильно рассчитать свои расходы. Уровень реальных расходов в вашем финансовом плане может быть сильно занижен. Используя специальную программу для ведения домашней бухгалтерии, можно составить максимально правдивую картину личного бюджета.

Для составления финансового плана рекомендуем использовать следующие инструменты:

Сам факт постановки финансовой цели положительно влияет на жизнь. Цель заставляет быть прагматичным и расчетливым. Столкнувшись с реальными цифрами, появляется желание быстрее достичь цели. Это заставляет искать новые источники доходов и оптимизировать старые. Если личный доход небольшой, то срок достижения цели может быть очень большим. Например, откладывая 10 тысяч в месяц, копить на автомобиль за 600 тысяч придется пять лет. Такие сроки устраивают не всех – некоторые начинают искать способы увеличить свой достаток и это приводит к коренным переменам в их жизни.

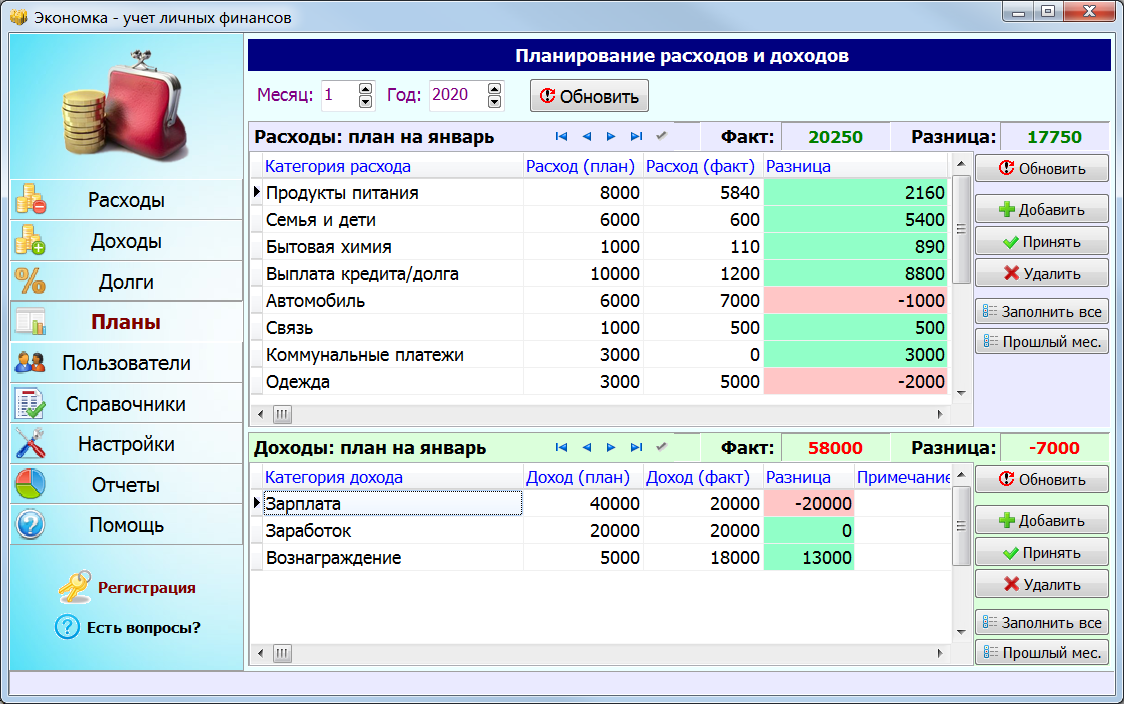

Планирование расходов и доходов в программе

Точность личного финансового плана зависит от учета расходов, которые будут сопровождать вас на пути достижения цели. Располагая точными цифрами, легче рассчитать сроки реализации целей. Для формирования личного бюджета рекомендуем использовать специальные инструменты, например, программу Экономка (работает под Windows).

Особенность программы заключается в том, что планировать свои расходы и доходы можно совершенно бесплатно (данный раздел доступен без оплаты). Также в программе удобно вести список покупок и учитывать доходы.

Кратко рассмотрим принципы планирования в данной программе. Для начала нужно перейти в раздел «Планы». Здесь есть две области – план расходов и доходов за указанный месяц (см. скриншот). Сначала формируем список категорий на текущий месяц. Для этого нажимаем кнопку «Добавить», в новой строке нажимаем стрелку вниз (выпадающий список) и выбираем нужную категорию. Можно поступить проще – нажать кнопку «Заполнить все» и все категории, которые есть в программе, автоматически будут добавлены в таблицу. Вам останется только удалить лишние записи.

Аналогично заполняем раздел с доходами. На скриншоте видно, что расходы на автомобиль (7000 руб.) превысили лимит на 1000 руб. Также это заметно для категории «Одежда» (превышение лимита на 2000 руб.). Смысл таблицы в том, чтобы составить структуру расходов на месяц, а потом попытаться удержаться в рамках данного плана.

Мы можем редактировать два параметра – категорию и уровень расхода. Третий столбец «Расход (факт)» формируется автоматически, исходя из реальных расходов, которые добавляются в разделе «Расходы».

Чтобы картина личных финансов была максимально точной, требуется систематически добавлять в программу свои транзакции. Данный инструмент удобнее таблицы Excel, потому что требует минимум действий от пользователя.

Оптимизация расходов и доходов

Вы составили план достижения финансовой цели, рассчитали расходы и учли все доходы. Что делать дальше? Можно просто ждать, а можно попытаться сократить сроки достижения цели. Оптимизация расходов позволит быстрее накопить деньги.

Опрос: Какую сумму в месяц вы можете отложить?

Экономия бюджета начинается с анализа расходов. Сначала нужно найти самые затратные направления. Например, самые большие траты наблюдаются в разделе «Питание». Необходимо проанализировать структуру этого раздела (затраты в месяц):

- Обед на работе – 7 000 руб.

- Рестораны и бары – 12 000 руб.

- Продукты питания – 11 000 руб.

- Сладости – 5 000 руб.

- Итого в месяц: 35 000 руб.

Как уменьшить расходы на обеды? Можно брать еду с собой. В этом случае легко сократить затраты два раза. Например, максимальная стоимость домашнего обеда (суп или каша с мясом + хлеб и сладость) равна примерно 150 руб. Умножаем эту сумму на 22 рабочих дня и получаем 3300 вместо 7000 за обеды в кафе. Домашняя еда не только экономит значительную часть личных финансов, но и положительно влияет на здоровье.

Походы в рестораны и бары следует либо исключить, либо сократить. Представьте, что ваш финансовый план может быть значительно скорректирован в сторону уменьшения сроков достижения цели – это хороший стимул для экономии.

Пример экономии бюджета

| Расходы | Было | Стало | Экономия |

| Рестораны и бары | 12000 | 5000 | 7000 |

| Продукты питания | 11000 | 8000 | 3000 |

| Обеды на работе | 7000 | 3000 | 4000 |

| Сладости | 5000 | 2000 | 3000 |

| Одежда и обувь | 7000 | 4000 | 3000 |

| Алкоголь и сигареты | 9000 | 3000 | 6000 |

| ИТОГО | 26000 | ||

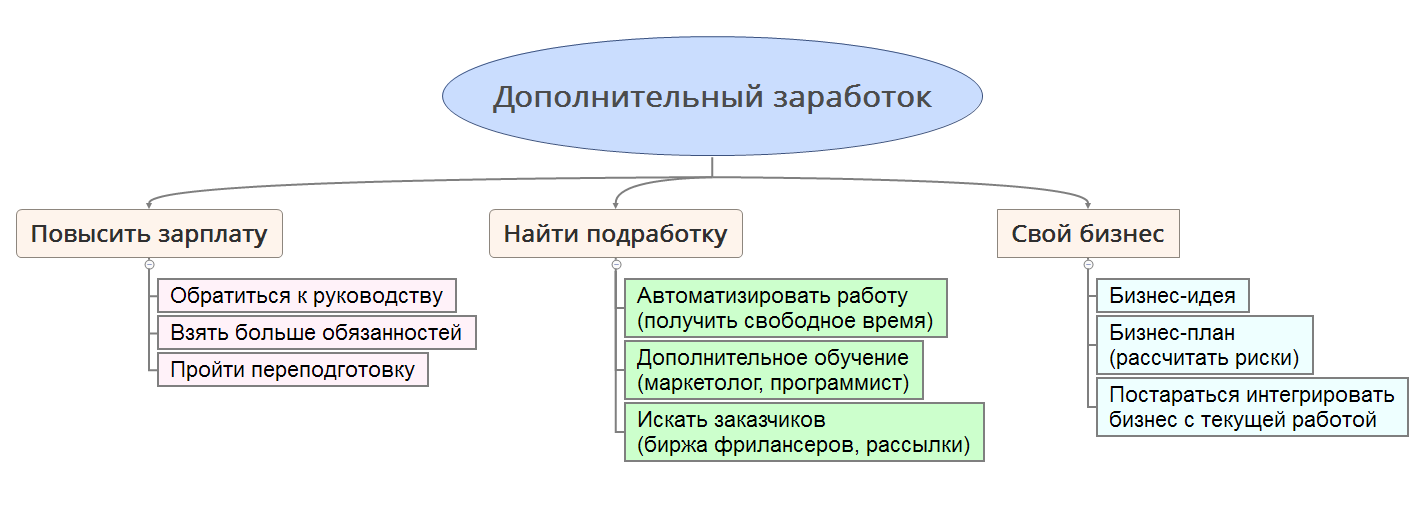

С оптимизацией доходов немного сложнее. Обычно у человека имеется один источник дохода – зарплата. Иногда есть дополнительный временный или постоянный достаток в виде подработки, хобби или второй работы. Чтобы зарабатывать больше, нужно пересмотреть источники денежных поступлений. В данном случае личный финансовый план будет стимулом для дальнейших изменений, потому что желание быстрее достичь цели будет вас стимулировать.

Что делать для увеличения доходов:

- Повысить зарплату на текущем месте работы.

- Найти подработку.

- Найти новую работу с большей зарплатой.

- Открыть свое дело.

В первом случае можно просто обратиться к руководству и попросить увеличить зарплату. Взамен взять больше обязанностей или пообещать увеличить качество работы. Ежегодный рост зарплаты на 10-20 процентов во многих компаниях считается нормой. Может получиться так, что вы ценный сотрудник и терять такого специалиста компании не выгодно, поэтому найдется финансовый компромисс, который устроит всех.

Если увеличить доход на основном месте работы не получается, тогда нужно искать подработку на стороне. Тут есть два варианта – либо решать «левые» задачи на основном месте работы, либо на территории второго работодателя. Первый случай предпочтительнее, поэтому старайтесь максимально автоматизировать свой труд, чтобы осталось время на дополнительную работу.

Опрос: Сколько у вас источников дохода?

В цифровую эру получить новую профессию не проблема. В интернете доступно множество обучающих курсов, которые позволят обрести дополнительную специализацию. Например, можно выучиться на дизайнера, интернет-маркетолога, копирайтера или программиста. Новая специальность поможет найти дополнительный заработок через интернет и работать в качестве фрилансера (без постоянного посещения офиса заказчика).

Найти новую более высокооплачиваемую работу – тоже не проблема. Если вы уверены в своих силах и считаете себя профессионалом, то можно смело рассылать свое резюме в крупные компании. Если сомневаетесь в своей компетенции, то лучше пройти дополнительное обучение и расширить свой профессионализм. Настоящим профессионалам всегда хорошо платят.

С открытием своего дела не стоит спешить. Необходимо заранее рассчитать все риски и составить четкий финансовый план. Если будущий бизнес связан с текущей наемной работой, то можно попытаться выделить и возглавить отдельное направление на вашем предприятии, а затем масштабироваться (создать собственную обособленную компанию). Так вы разделите риски со своим работодателем, получите опыт и будете в курсе всех особенностей данного бизнеса.

Рассмотренные способы оптимизации доходов и расходов позволяют изменить алгоритм «жизнь от зарплаты до зарплаты». Личный план заставляет взглянуть на жизнь с другой стороны и начать действовать в своих интересах.

Инвестирование личных финансов

Крупные суммы денег лучше делить на части и инвестировать в разные финансовые инструменты. Самый простой и надежный способ – это разделить свободные средства на три равные доли и распределить их следующим образом:

- Вложение в доллары США.

- Вложение в Евро.

- Накопительный счет в банке.

Валютные вложения также можно оформить в виде банковского счета, на который будут начисляться проценты. Так вы убережете деньги от инфляции и сможете вовремя реализовать финансовый план.

Более рискованными вложениями свободных денег являются следующие инструменты:

- Фондовый рынок.

- Паевые инвестиционные фонды (ПИФы).

- Игра на бирже Forex.

Покупая акции крупнейших игроков в области энергетики («голубые фишки») можно обеспечить себе годовую доходность на уровне от -10%, до +20%. ПИФы позволят заработать больше – до 30% годовых. Но риски в разы выше, чем вложения в «голубые фишки». Валютная биржа Forex – это вообще непредсказуемый инструмент, использовать который могут только профессионалы.

Оптимальным вложением личных финансов будет такая схема:

- 25% – доллары США.

- 25% – Евро.

- 35% – накопительный счет в банке.

- 15% – голубые фишки.

Еще одним относительно безопасным методом инвестирования является покупка золота. Как показывает статистика, цена золота в последние годы стабильно растет. Напрямую покупать золотые слитки не имеет смысла. Для данного вида инвестиций есть специальный инструмент – обезличенный металлический счет (ОМС).

ОМС представляет собой разновидность банковского счета, который обеспечен золотом (или другим драгметаллом). Сделки по купле-продаже металлов можно производить через личный кабинет банка. Процесс покупки золота похож на приобретение валюты на бирже.

К преимуществам инвестиций посредство ОМС можно отнести следующее:

- Золото и серебро имеют малую волатильность на больших промежутках времени.

- Высокая ликвидность достигается за счет быстрого зачисления или списания металла со счета.

- Безопасность сделок – все операции производятся внутри банковской системы.

- Отсутствует необходимость создавать специальное хранилище для металлов.

Типичные ошибки планирования

- Имеем цель, выраженную в цифровом виде.

- Анализируем свой текущий бюджет.

- Оптимизируем доходы и расходы.

- Делим стоимость объекта на сумму ежемесячных накоплений и получаем количество месяцев, через которое цель будет достигнута.

Типичной ошибкой планирования является занижение ежемесячных расходов и завышение доходов. Нужно точно рассчитать свои траты, именно поэтому мы рекомендуем использовать специальные финансовые инструменты – программы или таблицы Excel. Если четкой картины расходов нет, то при составлении плана придется закладывать большую погрешность.

Еще одним важным фактором, влияющим на финансовое планирование, является увеличение стоимости объекта со временем. Если финансовый план подразумевает длительное ожидание, то цена объекта может вырасти по естественным причинам. Например, недвижимость имеет свойство дорожать на 5-10% в год. Движимое имущество тоже дорожает со временем. Для нового автомобиля рост стоимости на несколько процентов за год – это вполне реально. В этой связи рекомендуем заранее заложить в плане удорожание цели на 8-10% в год. Старайтесь также увеличивать во времени свои доходы. Если доходы растут пропорционально инфляции, то это хороший показатель.

Видео на тему личного финансового планирования

Видеоролик содержит информацию о принципах управления личными финансами. Автор отмечает, что самым важным моментом является постановка финансовых целей, а все остальное (доходы, расходы, вложения) – вторично. Сначала нужно составить список целей, а потом указать примерный срок достижения каждой из них. Данный список должен стать стимулом для дальнейших действий. Второе действие – это поиск средств для достижения желаемого. Автор ролика настаивает на том, что постановка финансовых целей первична, а поиск средств для их реализации – это второстепенная задача.

Следующий ролик повествует о том, как составить личный финансовый план. Автор делает акцент на контроле финансов. Здесь рассмотрены этапы финансового планирования. Сначала производится оценка текущего состояния – сколько вы зарабатываете и тратите. Автор предлагает контролировать свои затраты в ежедневном режиме – сколько денег в день потратили и на что. Так производится анализ своих расходов и их дальнейшая оптимизация.

Источник