- 20 лучших иностранных акций 2020 года. Рейтинг РБК

- Все о международных облигациях: стоит ли покупать + ТОП-10 самых лучших на сегодня

- Что это такое

- Зачем они нужны эмитенту и инвестору

- Как работают

- Как зарабатывать на иностранных облигациях

- Сколько можно заработать

- Выгодно ли покупать

- Можно ли покупать эти облигации на ИИС

- Где посмотреть список доступных для покупки облигаций

- Сколько стоит 1 облигация

- Плюсы и минусы международных облигаций

- Где и как можно купить

- Самостоятельно на Московской бирже

- В составе ПИФа

- Как выбрать

- Лучшие брокеры

- Расчет приобретения на примере

- Отзывы инвесторов

- Налогообложение международных облигаций для физических лиц

- Что лучше — иностранные облигации или дивидендные акции

- Топ-5 самых надежных

- Топ-5 самых доходных

- Заключение

20 лучших иностранных акций 2020 года. Рейтинг РБК

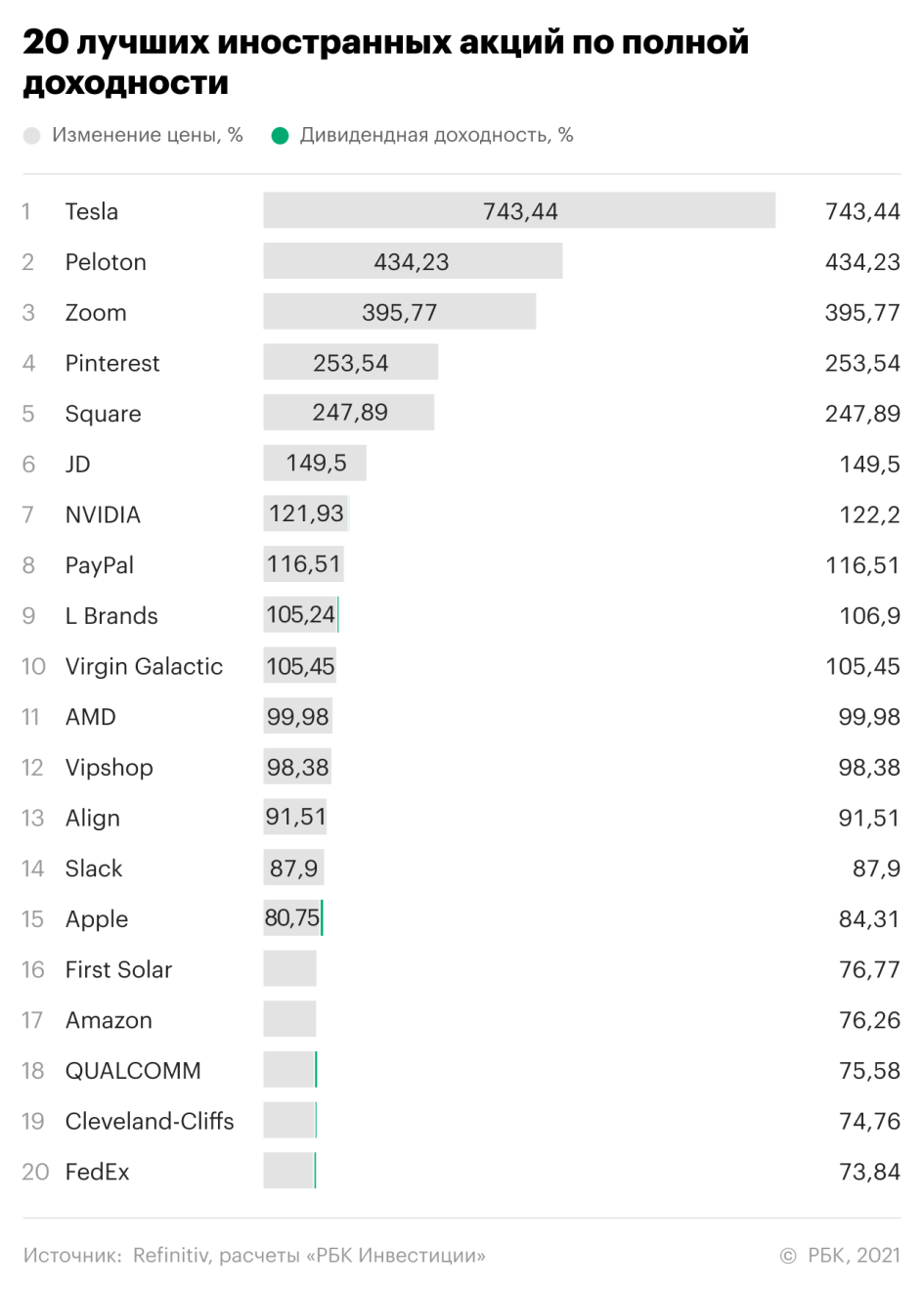

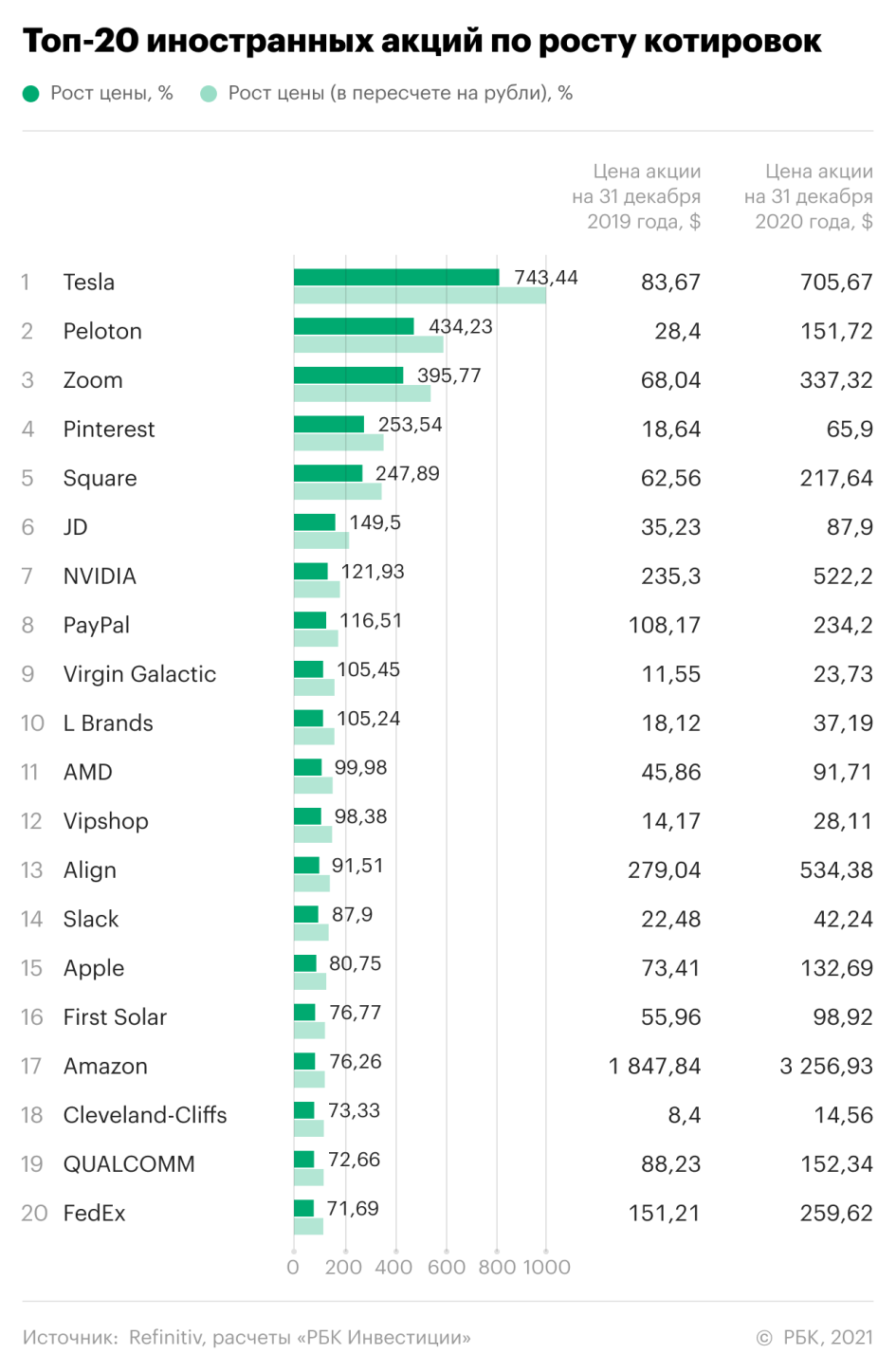

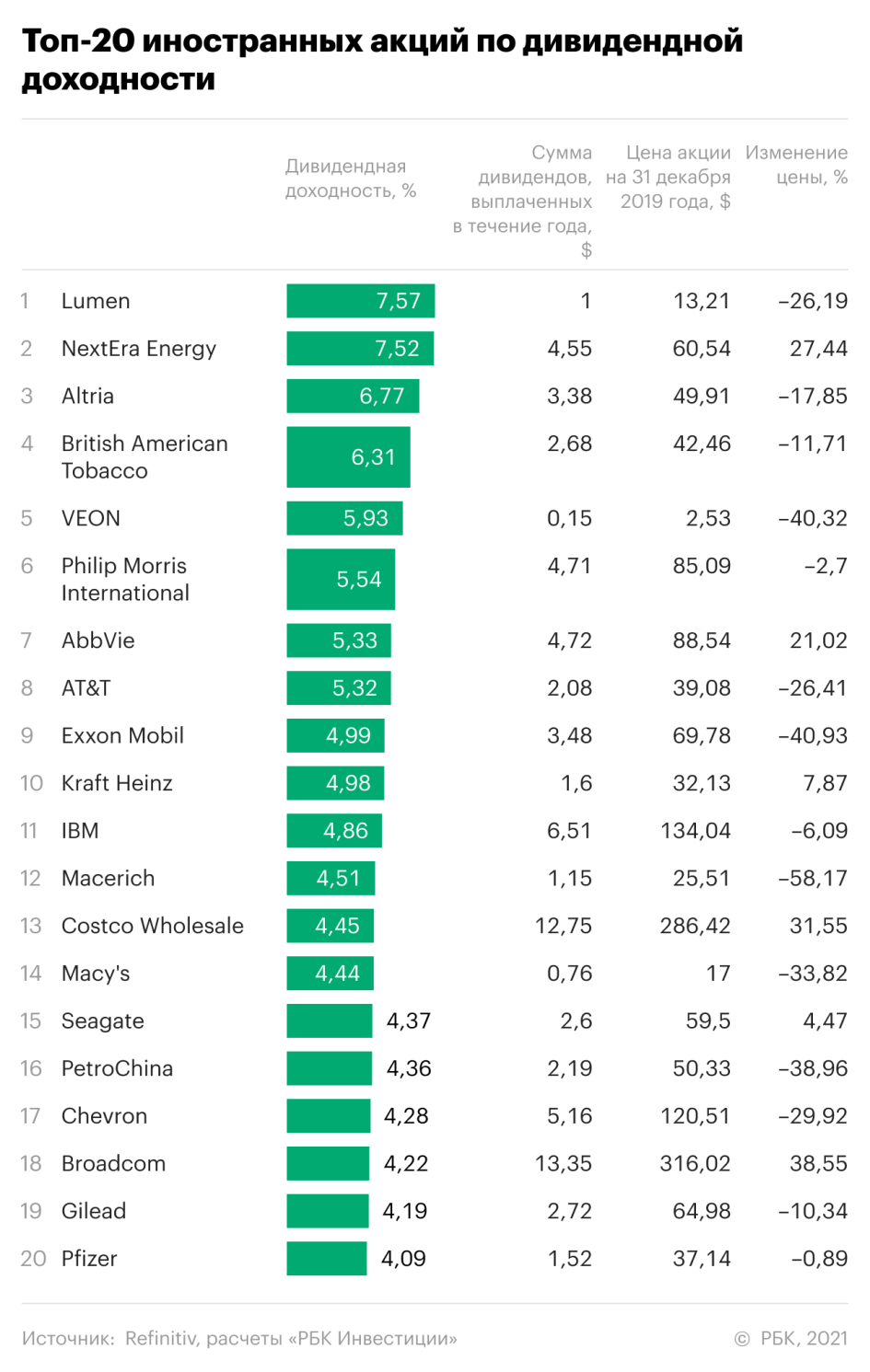

Мы определили самые прибыльные иностранные акции 2020 года. Для этого мы сравнили их стоимость по состоянию на конец 2020 года с ценами на конец 2019 года. Кроме этого, оценка доходности учитывала сумму дивидендов, полученных в течение 2020 года.

Мы сравнивали акции, которые торгуются на Санкт-Петербургской бирже и которые можно купить в каталоге «РБК Инвестиции» в американских долларах.

Как показало наше недавнее исследование, вложения в иностранные акции оказалось самым выгодным для российских инвесторов. При этом оценка производилась по усредненному показателю — рост индекса полной доходности S&P 500. За 2020 год индекс крупнейших американских компаний, учитывающий, как стоимость бумаг, так и сумму выплаченных дивидендов, вырос на 18,4%, с 6 553,57 пункта до 7 759,35 пункта.

Доходность лучших 20 акций значительно больше. Акции топ-20 в среднем принесли за год 175,7% прибыли.

При этом акции FedEx, занимающие 20 позицию дали инвестору доходность 73,8%. Лидеры рейтинга — акции Tesla, принесли прибыль на уровне 743,4%, то есть увеличив инвестиции за год почти в 8,5 раз.

В составе лучших иностранных акций заметно выделяются бумаги компаний, связанных с удаленной работой и коммуникациями (например, Zoom, Pinterest, Slack, FedEx), онлайн торговлей и электронными платежами (Square, PayPal, Vipshop, Amazon), домашними тренировками (Peloton) или просто представители IT-сектора (NVIDIA, AMD, Apple, QUALCOMM, JD.com). В разгар пандемии услуги и продукты этих компаний пользовались наибольшим спросом.

Основной составляющий элемент доходности — рост котировок. Дивиденды добавляли незначительную долю успеха. При этом из топ-20 дивиденды выплачивали только шесть компаний. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

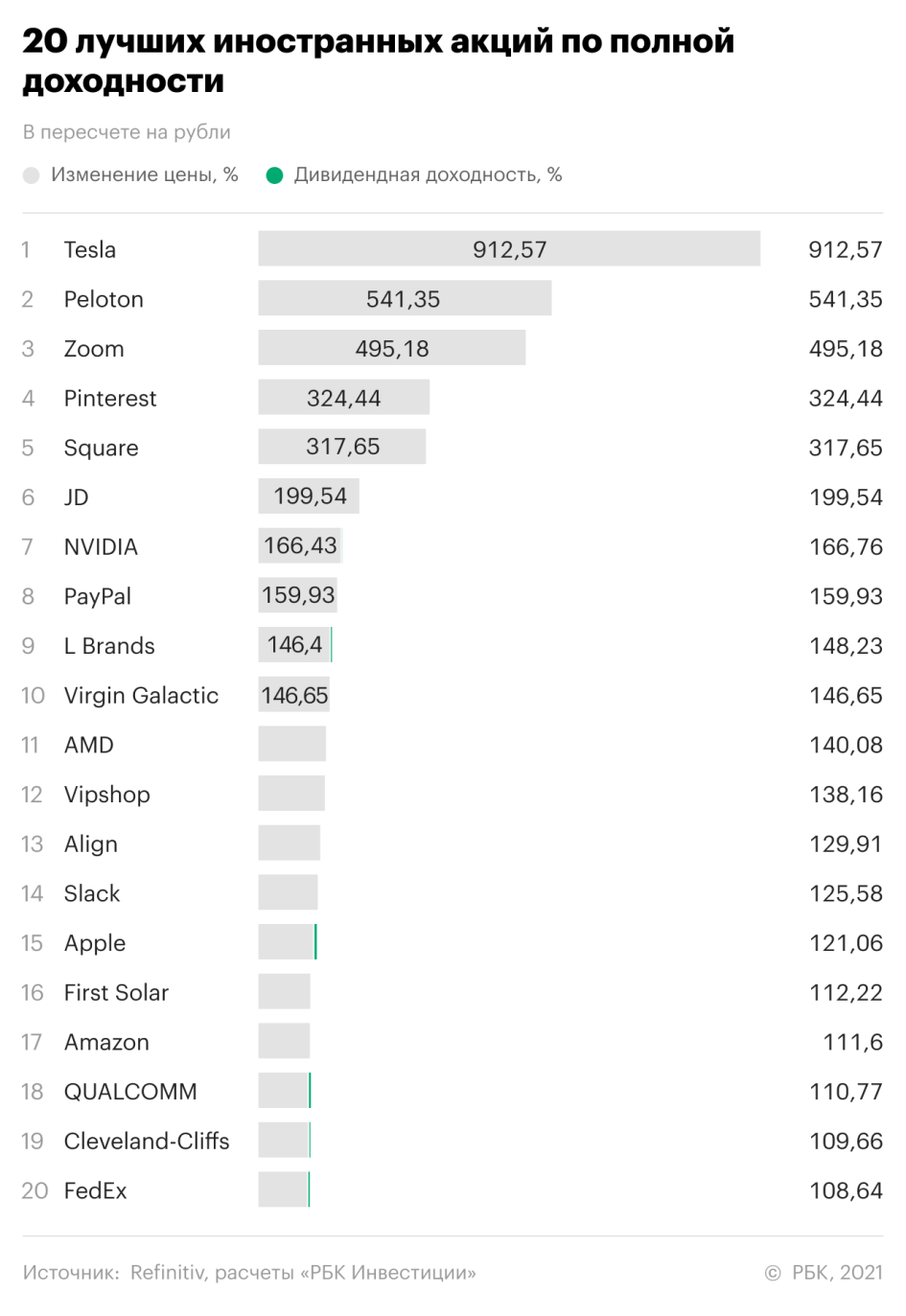

Ослабление рубля в 2020 году, сделало вложения в валютные активы более выгодными. За год курс доллара поднялся на 20%, с ₽61,985 до ₽74,415 (по итогам торгов на Московской бирже).

С учетом этого, средняя доходность топ-20 иностранных акций в рублях составила 231%. Рост индекса полной доходности S&P 500 с учетом изменений валютного курса составил в рублях 42,1%.

Разброс доходности в пересчете на рубли составил от 912,6% у лидера до 108,6% у замыкающей рейтинг акции.

Рост котировок стал основой прибыли инвесторов. Дивидендные выплаты сыграли незначительную роль. Это проявилось даже в том, что списки топ-20 по полной доходности и по росту котировок совпадают по составу участников.

Поскольку за год доллар вырос по отношению к рублю на 20%, рост котировок в пересчете на российский рубль, принес инвесторам 20% дополнительного дохода, что можно наблюдать на приведенном выше графике. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Несмотря на совпадение участников списков лучших акций по полной доходности и по росту котировок, в этих двух рейтингах есть некоторые различия в порядке позиций. За счет дивидендов L Brands показала более высокую доходность чем Virgin Galactic. Хотя по росту котировок они стоят в другом порядке. Также дивиденды позволили QUALCOMM обойти акции Cleveland-Cliffs по общей доходности вложений, несмотря на то что котировки Cleveland-Cliffs выросли сильнее.

Но любопытно другое. Топ-20 иностранных акций по дивидендной доходности вообще не имеет совпадений с лучшими бумагами по росту котировок и по полной доходности

Более того, хорошие дивиденды для иностранных бумаг не являются гарантией эффективности вложений. 12 из 20 акций с лучшей дивидендной доходностью, принесли инвесторам убыток по итогам года. Даже включая лидера топ-20 по дивидендной доходности акций Lumen (ранее CenturyLink). Годовая дивидендная доходность Lumen — 7,6% — была обесценена снижением котировок на 26,2%. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

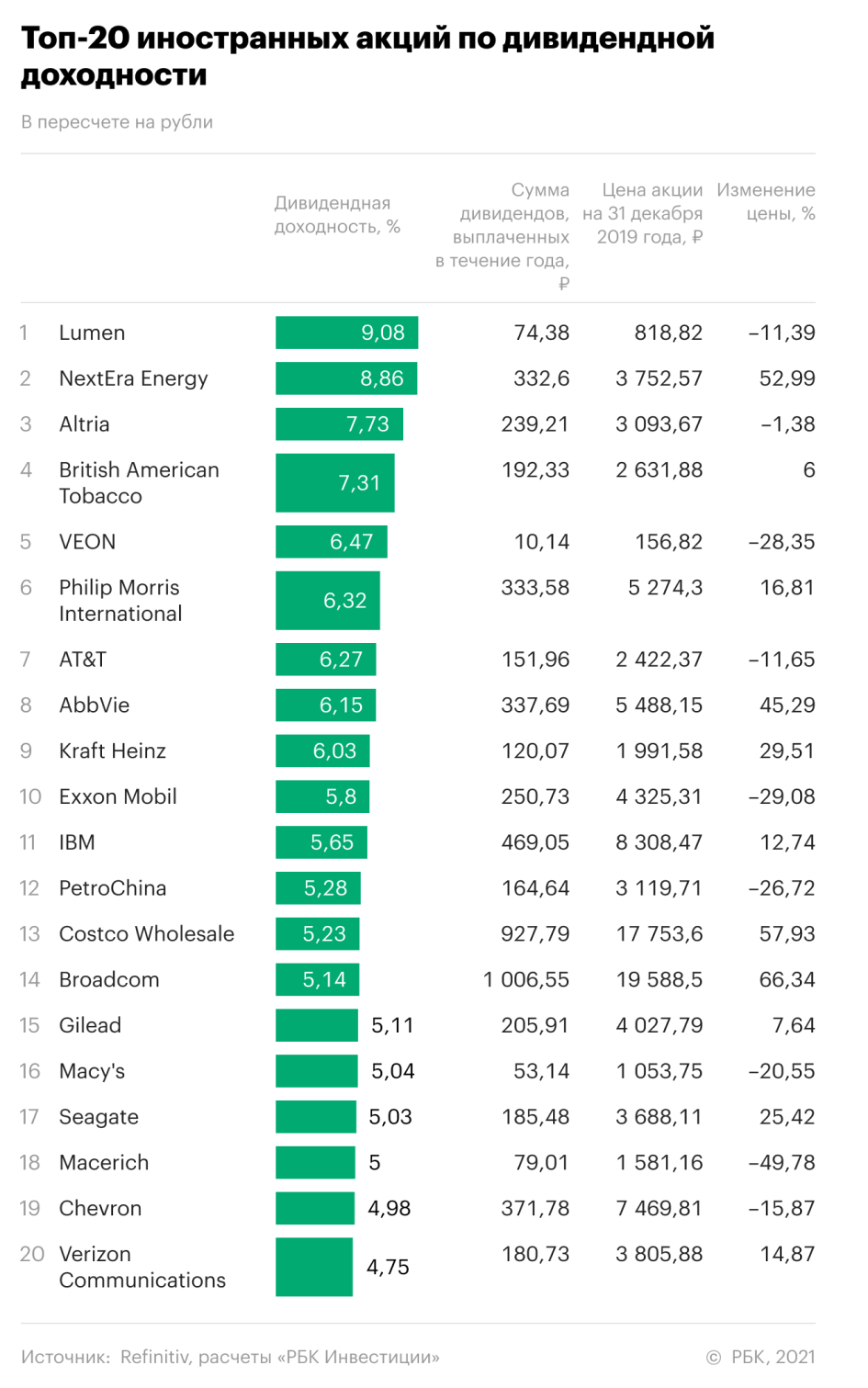

Примечательно, что если вести учет своих инвестиций в иностранные бумаги в рублях, то это отразится на картине топ-20 по дивидендной доходности. В рейтинге лучших дивидендных иностранных бумаг в пересчете на рубли мы видим другой состав и другой порядок участников.

Это объясняется тремя факторами. Во-первых, рост курса доллара уменьшает падение и увеличивает рост котировок иностранных бумаг в пересчете на рубли. Во-вторых, рост курса доллара увеличивает саму дивидендную доходность. В-третьих, дивидендные выплаты происходили для разных бумаг в разные даты, когда были разные валютные курсы. Это тоже повлияло на изменение рублевой доходности дивидендных выплат по разным бумагам. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Источник

Все о международных облигациях: стоит ли покупать + ТОП-10 самых лучших на сегодня

Приветствую любознательного читателя! В этой статье будет рассмотрен еще один вид долговых бумаг. Я расскажу, что такое международные облигации, рассмотрю саму суть этих инструментов, зачем они нужны и почему эмитенты готовы их выпускать.

Объясню, выгодно ли покупать их частному инвестору, подробно обрисую, как обстоят дела с входным порогом для инвестиций в такие бонды и какие есть способы зайти на этот рынок с небольшим капиталом. Коснусь возможных доходов по международным облигациям и особенностям в налогообложении.

Что это такое

Международная облигация – это долговая бумага, выпущенная в иностранной валюте для обращения на разных рынках. В плане структуры это классические облигации, т.е. они предусматривают выплаты регулярных купонов и погашение номинальной стоимости в конце обращения.

Существует несколько разновидностей международных облигаций. В первую очередь они подразделяются на долгосрочные бонды и персонифицированные инструменты. Первые выпускаются в основном на продолжительные сроки и предусматривают работу через иностранного финансового андеррайтера.

Как правило, такие долгосрочные международные облигации относятся к залогово-обеспеченным. Вторые выпускаются под конкретных инвесторов и обращаются не более 5 лет.

Есть деление на виды относительно метода размещения долговых бумаг международного типа:

- Иностранные облигации. Выпускаются для конкретной страны в ее функциональной валюте.

- Еврооблигации. Инвестиционные долговые расписки, которые выпускаются в любой отличной от национальной валюты эмитента и предоставляются для покупки широкого круга инвесторов из разных стран.

- Глобальные бонды. Международные облигации, которые одним выпуском покрывают сразу несколько иностранных государств и их национальные валюты.

Зачем они нужны эмитенту и инвестору

Для компаний выпуск международных бондов — шанс получить более низкие ставки по заемному капиталу, а также обеспечить диверсификацию кредитных источников. Помимо этого, такие обязательства помогают эмитенту защититься от чрезмерного влияния валютных курсов.

Инвестор, в свою очередь, получает возможность приобрести долговые бумаги зарубежных компаний в своей национальной валюте. Или же, в случае с еврооблигациями, приобрести бонды местной компании, но в иностранной валюте. Оба варианта предоставляют широкий спектр возможностей для диверсификации своего портфеля по разным направлениям.

Как работают

Международные бонды могут быть выпущены по закрытой подписке к конкретным персоналиям. Частному инвестору более интересны бумаги, доступные для широкого круга лиц. Такие инструменты выпускаются через специальных финансовых посредников, которые помогают в размещении и занимаются дальнейшей продажей этих бумаг для индивидуальных кредиторов.

К этому этапу определены уже все условия и характеристики международной облигации. Большую часть объемов таких обязательств выкупают институциональные игроки.

Как зарабатывать на иностранных облигациях

Так как иностранные бонды построены по классической модели купонных выплат, зарабатывать на них можно как за счет регулярных платежей, так и за счет роста стоимости самого инструмента. В некоторых типах международных бумаг необходимо учитывать динамику валютных курсов. Есть еще дополнительные возможности заработать на налоговой оптимизации своих вложений, об этом я расскажу немного дальше.

Сколько можно заработать

Степень заработка зависит от типа инструмента. Если говорить о российских евробондах, то доходность, вероятно, будет немного выше, чем проценты по валютному депозиту в банке, которые находятся на уровне 3,5-3,6 % . Вариации доходностей по глобальным и иностранным долговым распискам будут зависеть от процентных ставок в стране и от кредитных рейтингов компании (в случае выпуска корпоративных бондов).

Выгодно ли покупать

В большинстве случаев, если сравнивать с альтернативными вложениями, например депозитами, международные облигации выгодны, но не нужно забывать про комиссии, налоги и прочие издержки, которые забирают часть прибыли.

Здесь важно понимать, что выгода покупки увеличивается с падением цены инструмента. При выборе подходящего момента можно приобрести международные облигации высокого качества с очень хорошей доходностью, которые будут намного эффективнее альтернативных инвестиций.

Можно ли покупать эти облигации на ИИС

На ИИС можно купить облигации, к которым имеется доступ на Московской бирже. Некоторые выпуски интернациональных бондов доступны для приобретения таким способом. Более того, в этом есть определенный смысл.

Покупая бумаги международного типа на счет ИИС, инвестор получает право впоследствии воспользоваться налоговым вычетом в 13 %, что напрямую увеличивает прибыль от вложений. Правда, здесь существует ограничение – 400 тысяч рублей в год.

Где посмотреть список доступных для покупки облигаций

Чаще всего для мониторинга доступных к покупке международных облигаций используются брокерские торговые терминалы. Также для этого можно использовать веб-сайты соответствующей тематики: cbonds, smart lab, finanz, tradingview и др.

Сколько стоит 1 облигация

Стоимость международных бондов зависит от валюты, в которой она выпускается. Обычно это кратная сумма, например $1000 или 1000 руб. Однако такие облигации часто группируются в лоты, цена которых вырастает в сотни раз. Существуют способы покупки частей такого лота, о которых я расскажу немного позже.

Плюсы и минусы международных облигаций

Если говорить именно о зарубежных бондах, которые выпустило иностранное лицо, то плюсом я назову возможность инвестировать в компанию нерезидента на основании внутренних налоговых и иных законодательных установок, используя при этом эффективную валюту своей страны.

Евробонды, напротив, можно приобретать в разных валютах, за счет чего можно создавать различные уровни диверсификации своего портфеля. Преимущество этих инструментов и в том, что в превалирующем числе случаев такие бумаги очень высокого качества, инвестору не нужно сильно переживать за риски его активов. Недостатком данных инструментов могут выступать высокие комиссии и налоговые издержки.

Где и как можно купить

Когда нужно приобрести международные бонды, доступные на российском рынке, то следует использовать для этих целей услуги местного банка или лицензированного брокера. В случае желания купить бумаги через иностранную площадку стоит открыть счет у зарубежного брокера.

Самостоятельно на Московской бирже

Чтобы самостоятельно инвестировать в бонды такого типа на ММВБ, понадобится открыть счет в одном из российских брокерских домов. При выборе лучше смотреть в сторону крупнейших компаний в этой отрасли. После чего скачать и установить специализированную программу для торговли, в которой можно отслеживать котировки бумаг и совершать сделки с ними.

В составе ПИФа

На российском рынке доступны Пифы, в состав которых входят международные бумаги. К таким относятся ПИФ «Альфа-Капитал Еврооблигации» или ОПИФО «ВТБ – Фонд Еврооблигаций».

Хороший пример — «FinEx Cash Equivalents UCITS ETF», как в долларах, так и с рублевым хеджем, а также «FinEx Tradable Russian Corporate Bonds UCITS ETF (USD)».

Как выбрать

К выбору необходимо подходить, оценивая как доходность, так и риски международных бондов. Наряду с этим нужно понимать, что конкретно требуется от этой инвестиции, например это отдельное вложение или покупка в рамках диверсификации активов.

Не нужно бояться инвестировать через специальные инструменты, которые представлены на рынке в виде паевых и торгуемых фондов. Оценивая структурные продукты, при прочих равных следует выбирать ETF, так как они лучше ПИФов по многим параметрам.

Лучшие брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Interactive Brokers | 8/10 | Говорят по-русски | Абонентская плата 10$\месяц |

| CapTrader | 8/10 | Нет абонентской платы | Говорят только по английски |

| Lightspeed | 7/10 | Низкий минимальный депозит | Навязывают услуги |

| TD Ameritrade | 6.5/10 | Низкие комиссии | Не всем открывают счет |

Брокера стоит выбирать из числа лидирующих позиций в рейтинге. Большого смысла в поисках Грааля среди маленьких компаний нет. Комиссии конкурентны по всему рынку, а качество обслуживания и уровень надежности выше у крупных игроков брокерского бизнеса.

Расчет приобретения на примере

Для иллюстрации возьму еврооблигацию Внешэкономбанка с выпуском «ВЭБ ПБО1Р3». Ее номинал — 1000 долларов США. Погашение в 2021 году. При текущей доходности к погашению 5,47 % она торгуется на уровне 98,95 % от номинальной стоимости. Это значит, что для получения указанного процентного дохода необходимо уплатить сейчас на рынке за одну бумагу 989,5 доллара.

Отзывы инвесторов

Налогообложение международных облигаций для физических лиц

В случае покупки международных облигаций на российском рынке налогом на купонный доход не будут облагаться только муниципальные и государственные еврооблигации РФ. НДФЛ от продажи бумаг при положительном сальдо необходимо платить со всех инструментов.

Напомню, что его размер составляет 13 % от прибыли. Все налоги будут рассчитаны в рублях вне зависимости от валюты обращения бондов. Еще раз напомню о возможности получить налоговый вычет при использовании индивидуального инвестиционного счета, который можно открыть у любого местного брокера.

Что лучше — иностранные облигации или дивидендные акции

Статистика шепчет о том, что на длинной дистанции всегда побеждают вложения в акции. Но победы в прошлом – не всегда гарантия успеха в будущем. Так что благодаря разумному подходу покупка международных облигаций может быть очень даже конкурентоспособной.

Топ-5 самых надежных

Топ самых надежных облигаций интернационального типа, доступных на российском рынке, составляют следующие выпуски:

- «RUS-20», ISIN XS0504954347 (доходность 3 %)

- «RUS-22» ISIN XS0767472458 (доходность 3,3 %)

- «RUS-23», ISIN XS0971721450 (доходность 4 %)

- «RUS-26», ISIN RU000A0JWHA4 (доходность 4,2 %)

- «RUS-27», ISIN RU000A0JXTS9 (доходность 4,3 %).

Топ-5 самых доходных

Лидеры по доходности среди международных бондов, доступных на рынке РФ:

- «Alliance20», ISIN XS0925043100 (доходность 55 %)

- «Совком 2В3», ISIN RU000A0ZYWZ2 (доходность 8,5 %)

- «СибГосБ2P1», ISIN RU000A0JXZM9 (доходность 8,4 %)

- «ДелПорт1P2», ISIN RU000A0ZZ2A5 (доходность 7,7 %)

- «GAZPR-37», ISIN XS0316524130 (доходность 6,4 %).

Заключение

Основные представители международных облигаций, доступные на российском рынке, — это евробонды, выпущенные местными компаниями или муниципальными субъектами. Отсутствие широкой представленности облигаций иностранных эмитентов связано в первую очередь с санкционной риторикой и нестабильной экономической ситуацией, сложившейся в России.

Однако тех инструментов, которые все-таки присутствуют на Московской бирже, должно быть достаточно даже для искушенных инвесторов в плане как отдельных инвестиций, так и создания разнообразных портфелей бумаг.

Но если доступных инвестиционных решений оказывается недостаточно, то можно открыть счет дистанционно у зарубежных финансовых агентов или воспользоваться структурными продуктами, описанными в этой статье.

Надеюсь, было интересно, а главное, полезно. Обязательно подписывайтесь на статьи и делитесь ими в соцсетях.

Источник