- Рентабельность заемного капитала

- Суть рентабельности заемного капитала

- Готовые работы на аналогичную тему

- Формула рентабельности заемного капитала и основные показатели

- Пример расчета показателя

- Рентабельность заемного капитала

- Рентабельность заемного капитала

- Формула расчета рентабельности заемного капитала в балансе

- Нормативное значение показателя

- Пример расчета рентабельности заемного капитала для ОАО «Газпром»

- Анализ заемного капитала предприятия

- Концепция заемного капитала

- Когда появляется потребность в заемном капитале?

- Преимущества и недостатки заемного капитала

- Основы анализа заемного капитала

- Горизонтальный анализ заемных средств

- Вертикальный анализ

- Коэффициентный анализ заемного капитала

- Коэффициент отношения заемного капитала к собственному

- Коэффициент покрытия долга

- Коэффициент задолженности

- Рентабельность заемного капитала

- Концепция финансового рычага

- Часто задаваемые вопросы

Рентабельность заемного капитала

Вы будете перенаправлены на Автор24

Одним из наиболее важных показателей оценки финансового состояния фирмы является коэффициент рентабельности заемного капитала.

Суть рентабельности заемного капитала

Рентабельность заемного капитала (также иногда называют доходностью или коэффициентом рентабельности заемного капитала) представляет собой показатель, который характеризует эффективность (прибыльность) использования предприятием заемных средств.

Другими словами, данный показатель иллюстрирует значение доходности от каждой использованной условной единицы заемных средств. Коэффициент рентабельности заемных средств также часто называют эффектом финансового рычага или эффектов финансового левериджа (Degree of Financial Leverage). Его часто используют в инвестиционном и финансовом анализе компаний. Кроме того, показатель рентабельности заемных средств также часто используется при оценке рентабельности инвестиционных проектов и анализе бизнес-планов.

Готовые работы на аналогичную тему

Формула рентабельности заемного капитала и основные показатели

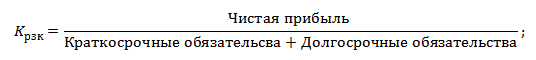

Рассчитывается данный показатель как отношение чистой прибыли компании к сумме ее обязательств:

$Крзк = ЧП / (КО+ДО)$, где:

- Крзк – коэффициент рентабельности заемных средств

- ЧП – чистая прибыль предприятия

- КО – краткосрочные обязательства (кредиты менее 1 года, коммерческие кредиты и т. д.)

- ДО – обязательства перед кредиторами, срок погашения которых превышает один год.

Для российских условий данный показатель можно рассчитать, использовав формы 1 и 2 бухгалтерского баланса предприятия. Формула расчета, соответственно, приобретет следующий вид:

$Крзк = стр. 2400 (форма 2) / (стр. 1410 формы 1 + стр. 1510 формы 1)$

Сложно назвать конкретное оптимальное или же какое-либо универсальное нормативное значение для данного показателя. Коэффициент рентабельности следует анализировать в динамике, сопоставляя его значение с другими аналогичными предприятиями отрасли. Если сравнивать какие-либо две компании, то у той будет выше эффективность управления заемным капиталом, где, соответственно, больше значение данного показателя.

Нарастающая динамика данного показателя будет свидетельствовать о росте эффективности управления финансами и о рациональном использовании заемных средств. Это также положительный сигнал для стейкхолдеров, поскольку рост значения данного показателя может послужить причиной роста стоимости компании и, соответственно, курса ее акций на рынке ценных бумаг.

В то же время, анализ значений показателей рентабельности заемных средств следует осуществлять комплексно, в контексте других показателей, включая рентабельность собственного капитала (ROE).

Пример расчета показателя

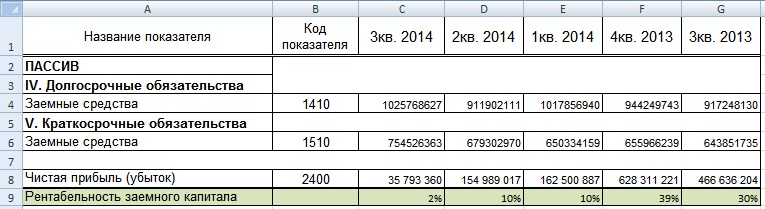

В качестве примера расчета показателя рентабельности заемных средств, можно взять бухгалтерский баланс ПАО «Газпром» и воспользоваться популярной программой Excel из пакета Office компании Microsoft. Баланс доступен на официальном сайте крупнейшей российской корпорации.

На рисунке представлена часть баланса компании, которая понадобится для расчета необходимых строк баланса. В данном случае формула будет выглядеть так:

$Рентабельность заемных средств = C8/(C4+C6)$

Если рассчитать значения данного показателя в динамике, то можно обнаружить нежелательную тенденцию, свидетельствующую о снижении рентабельности заемного капитала.

Проводя финансовый анализ предприятия, наряду с показателем рентабельности заемных средств следует также оценить показатель эффективности использования собственных средств. Его часто называют коэффициентом рентабельности собственного капитала (ROE, Return on shareholders’ Equity). Данный показатель иллюстрирует удельный вес чистой прибыли в собственном капитале компании.

Отличие рентабельности собственного капитала (ROE) от рентабельности активов (ROA) заключается в том, что ROE показывает эффективность не всех активов (как ROA), а только тех, которые принадлежат собственникам предприятия.

Подытоживая вышесказанное, можно отметить, что показатель рентабельности заемных средств – важнейший показатель для финансового аналитика, который сообщает об эффективности использования привлеченного капитала и во многом отражает качество финансового менеджмента в компании.

Источник

Рентабельность заемного капитала

В статье мы рассмотрим один из важнейших коэффициентов оценки финансового состояния компании – показатель рентабельности заемного капитала.

Рентабельность заемного капитала

Рентабельность заемного капитала (аналог. доходность заемного капитала) – показатель характеризующий прибыльность использования заемного капитала, и отражает доходность на 1 рубль заемных средств. Коэффициент рентабельности заемного капитала называется также эффект финансового рычага (Degree of Financial Leverage). Данный показатель используется в финансовом и инвестиционном анализе компаний. Применяется также для оценки прибыльности инвест. проекта или бизнес-плана.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

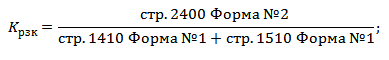

Формула расчета рентабельности заемного капитала в балансе

Для расчета показателя по бухгалтерскому балансу используют Форма №1 и Форма №2. Формула расчета рентабельности заемного капитала по балансу имеет следующий вид:

Нормативное значение показателя

Конкретное нормативное (оптимальное) значение у данного показателя отсутствует. Необходимо анализировать его изменение в динамике и в сопоставлении с аналогичными предприятиями отрасли. При сравнении двух компаний, чем выше рентабельность заемного капитала, тем больше эффективность управления менеджментом заемными средствами. Повышающая динамика показателя является индикатором роста качества управления привлеченным капиталом, что повышает инвестиционную привлекательность и стоимость компании. Анализ рентабельности необходимо проводить комплексно и оценивать также рентабельность собственного капитала, более подробно читайте в статье: “Рентабельность собственного капитала“.

Пример расчета рентабельности заемного капитала для ОАО «Газпром»

Рассмотрим пример расчета показателя для компании ОАО «Газпром», для этого воспользуемся программой Excel и бухгалтерским балансом, который может взять с официального сайта фирмы. На рисунке ниже представлена выборка из баланса предприятия необходимых для расчета строк баланса. Формула расчета будет иметь следующий вид:

Рентабельность заемного капитала =C8/(C4+C6)

Пример расчета рентабельности заемного капитала в Excel

Можно заметить негативную тенденцию, снижения доходности привлеченного капитала. Помимо рентабельности заемного капитала необходимо оценивать эффективность использования собственного капитала с помощью коэффициента рентабельности собственного капитала (ROE). Более подробно читайте в статье: “Рентабельность собственного капитала (ROE). Формула. Пример расчета для ОАО “КАМАЗ”“.

Резюме

Показатель рентабельности заемного капитала является важным показателем эффективности использования привлеченных средств. Данный коэффициент отражает качество управления менеджментом компании заемными средствами. Чем выше его значение, тем выше отдача и больше инвестиционная привлекательность компании.

Источник

Анализ заемного капитала предприятия

Привет, на связи Василий Жданов в статье проведем анализ заемного капитала. В анализе компании исследователи рассматривают основные финансовые переменные для оценки внутренней стоимости фирмы. Эти переменные содержат объемы продаж, размер прибыли, налоговую ставку, амортизацию, использование активов, источники финансирования и другие факторы. Проведение дальнейшего анализа компании включает в себя такой важный этап как анализ заемного капитала, то есть обязательств компании. Ведь от уровня и наличия данных долгов фирмы зависит ее финансовая устойчивость и платежеспособность в текущем и будущем периодах.

Концепция заемного капитала

Бизнесу нужен капитал для работы. Капитал – это богатство, которое используется для создания благ. Для предприятий капитал состоит из активов – имущества, фабрик, запасов, денежных средств и т. д. У компаний есть два варианта их приобретения: долг и собственные средства. Долг – это деньги, которые заимствованы у финансовых учреждений, частных лиц или на рынке облигаций. Собственный капитал – это деньги, которые компания уже имеет в своей казне или может собрать у потенциальных владельцев или инвесторов. Термин «заемный капитал» используется для того, чтобы отличить капитал (активы), приобретенный за счет долга, от капитала (активов), приобретенных за счет собственных средств.

Заемный капитал состоит из денег, которые заимствованы и используются для инвестиций. Он отличается от собственного варианта тем, что не принадлежит компании и ее акционерам. Заемный капитал также упоминается как «ссудный капитал».

Под заемным капиталом следует понимать общую сумму всех обязательств фирмы перед юрлицами и физлицами. Он используется для финансирования деятельности компании с целью реализации намеченных целей.

Эти средства используются, как правило, для финансирования пополнения оборотных активов фирмы, для обеспечения оборотного капитала, который покрывает краткосрочные операционные потребности компании.

Эти потребности могут включать такие расходы, как заработная плата, аренда и погашение задолженности. Таким образом, заемный капитал – это долговые займы, которые используются компанией для финансирования своей повседневной деятельности.

Важно! Цель заемного капитала: обслуживание краткосрочных финансовых потребностей бизнеса.

Когда появляется потребность в заемном капитале?

Большинство предприятий не могут финансировать свои потребности в оборотном капитале или операционный цикл только за счет кредиторской задолженности. Они должны полагаться на внутренние денежные потоки или внешние средства для финансирования дефицита.

В малом бизнесе также распространено, что владелец вводит свои собственные деньги, чтобы заплатить поставщикам.

Важно! Финансовые учреждения придумали различные продукты, также известные как займы на пополнение оборотного капитала, чтобы решить эту проблему и помочь предприятиям создать дополнительную ликвидность для финансирования своего разрыва в оборотном капитале.

Преимущества и недостатки заемного капитала

Положительные стороны применения заемного капитала:

- легкость получения;

- позволяет владельцам бизнеса эффективно покрывать любые пробелы в расходах на оборотный капитал;

- эта форма заемного финансирования не требует сделки с акциями, что означает, что владелец бизнеса сохраняет полный контроль над своей компанией, даже если потребность в финансировании является острой.

- некоторые ссуды на пополнение оборотного капитала не обеспечены. В такой ситуации компания не обязана предоставлять какое-либо обеспечение для кредита.

Недостатки заемного капитала:

- только компании или владельцы бизнеса с высоким кредитным рейтингом имеют право на кредит, особенно если он относится к необеспеченному;

- займ под залог для оборотного капитала, требующий обеспечения;

- процентные ставки могут быть высоки;

- ссуды на оборотный капитал часто привязаны к личному кредиту владельца бизнеса, и любые пропущенные платежи повредят его кредитному рейтингу.

Основы анализа заемного капитала

В таблице ниже представлены два основных элемента проведения анализа.

| Критерий | Долгосрочные долги | Краткосрочные долги |

| Период погашения | Свыше 12 месяцев | До 12 месяцев |

| Нормативная ссылка | П.19 ПБУ 4/99 | П.19 ПБУ 4/99 |

Этапы проведения анализа следующие:

- характеризуется и изучается динамика состава капитала, то есть проводится горизонтальный анализ. На данном этапе сравниваются показатели текущего периода с информацией по прошлым периодам. Как правило, сравнение идет за три года. В качестве исходных данных используют баланс компании;

- проводится вертикальный анализ заемного капитала. Сущность его состоит в том, что просчитываются доли каждой статьи капитала в отношении к суммарным обязательствам. Далее сравнивается изменение долей статей в рамках 2-3 лет;

- отдельно изучают кредиторскую задолженность в динамике и по структуре. Она, как правило, включает в себя: долги перед поставщиками, перед покупателями, перед персоналом, перед бюджетом, перед внебюджетными фондами;

- вычисляют темп роста долгосрочных долгов и в целом по всему заемному капиталу. Сравнивают полученные показатели. В идеальном варианте должно быть так, что темп роста по долгосрочным долгам должен быть выше темпа роста по всем долгам в целом. Суть в том, что долгосрочные привлекаемые средства несут в себе меньше риска. Они способствуют расширению возможностей фирмы в текущем периоде. Но не следует забывать, что стоимость их использования и вовлечения, как правило, выше;

- коэффициентный анализ заключается в расчете ряда относительных показателей и их сравнении друг с другом в динамике. Среди таких коэффициентов исчисляют: рентабельность заемного капитала, эффект финансового рычага.

Горизонтальный анализ заемных средств

Данный тип анализа основан на следующих правилах:

- определяется динамика статей заемного капитала за 2-3 периода;

- показатель прошлого периода сравнивается с базовым значением по абсолютному отклонению. Если значение растет, то отклонение будет со знаком «+». Если значение статьи снижается, то отклонение будет со знаком «-»;

- рассчитываются темпы роста по каждой статье. При этом показатель текущего периода делится на показатель прошлого периода (базового) и умножается на 100%. Темп может быть как выше 100% (прирост), так и ниже 100% (сокращение).

Пример № 1. Расчет будем проводить на материалах условной компании ООО «Феникс». Финансовая отчетность компании ООО «Феникс» представлена ниже.

В таблице представлен горизонтальный анализ заемного капитала ООО «Феникс».

| Показатель | 2016 год, т.р. | 2017 год, т.р. | 2018 год, т.р. | Абсолютное отклонение, т.р. (+/-) | Темп роста, % |

| Долгосрочные обязательства | 12 | 34 | 63 | 51 | 525,0 |

| в том числе | |||||

| отложенные налоговые долги | 12 | 34 | 63 | 51 | 525,0 |

| Краткосрочные обязательства | 20607 | 38602 | 35119 | 14512 | 170,4 |

| в том числе | |||||

| кредиторская | 19553 | 38211 | 34741 | 15188 | 177,7 |

| оценочные обязательства | 1054 | 391 | 379 | -675 | 36,0 |

| ИТОГО обязательств | 20619 | 38636 | 35182 | 14563 | 170,6 |

Из таблицы можно сделать вывод о том, что общая сумма обязательств ООО «Феникс» выросла на 14563 т.р. или на 70,6%. При этом прирост долгов произошел за счет роста сумм кредиторской задолженности на 15188 т.р. или на 77,7%, сумма отложенных налоговых долгов на 51 т.р. или в 5,25 раза. Сумма оценочных обязательств снизилась на 675 т.р. или на 64%.

Вертикальный анализ

В основе такой методики лежит определение доли разных элементов заемного капитала к общей сумме долгов.

Для проведения анализа:

- рассчитывается доля в % каждого элемента заемного капитала к общей сумме долгов;

- отслеживается динамика доли каждого элемента;

- делается вывод за счет изменения долей каких долговых средств меняется структура всего заемного капитала в целом.

Пример № 2. В таблице представлен вертикальный анализ заемного капитала ООО «Феникс».

| Показатель | 2016 год | 2017 год | 2018 год | Динамика структуры, % |

| Долгосрочные обязательства | 0,058 | 0,088 | 0,179 | 0,121 |

| в том числе | ||||

| отложенные налоговые долги | 0,058 | 0,088 | 0,179 | 0,121 |

| Краткосрочные обязательства | 99,942 | 99,912 | 99,821 | -0,121 |

| в том числе | ||||

| кредиторская | 94,830 | 98,900 | 98,747 | 3,917 |

| оценочные обязательства | 5,112 | 1,012 | 1,077 | -4,035 |

| ИТОГО обязательств | 100,000 | 100,000 | 100,000 | 0,000 |

Из таблицы можно сделать вывод о том, что в структуре обязательств доля краткосрочных максимальна и составляет свыше 99%. При этом доля их снижается незначительно, то есть на 0,121%. Доля кредиторской задолженности растет с 94,83% до 98,747% или на 3,917%.

Коэффициентный анализ заемного капитала

Данный вид анализа предусматривает расчет ряда коэффициентов, представленных ниже.

Коэффициент отношения заемного капитала к собственному

Соотношение долга к собственному капиталу рассчитывается путем деления акционерного капитала компании на общую задолженность, отражая тем самым общий леверидж компании и, следовательно, ее способность привлекать больше долгов.

Долг к собственному капиталу (формула D/E) – это формула, которая рассматривается как коэффициент долгосрочной платежеспособности. Это сравнение между «внешним финансированием» и «внутренним финансированием».

Формула для расчета:

где О – общие обязательства фирмы, т.р.;

СК – собственный капитал, т.р.

В нормальной ситуации соотношение 2 : 1 считается здоровым. Оно гарантирует, что компания может использовать немного больше внешнего финансирования, что также поможет ей получить доступ к преимуществам финансового рычага.

Используя формулу отношения D/E, инвесторы узнают, как фирма функционирует при существующей структуре капитала. Можно понять, насколько платежеспособна фирма в целом. Когда инвестор решает инвестировать в компанию, он должен знать ее финансовую политику.

Если общие обязательства компании выше по сравнению с акционерным капиталом, инвестор подумает, вкладывать ли средства в компанию или нет. Слишком много долгов у компании означает, что слишком рискованное будущее ждет фирму в долгосрочной перспективе.

Если общие обязательства компании слишком малы по сравнению с акционерным капиталом, инвестор также дважды подумает об инвестировании в компанию. Это связано с тем, что в такой ситуации структура капитала компании недостаточно благоприятна для достижения финансового рычага. Однако, если компания балансирует как внутренние, так и внешние финансы, то, возможно, инвестор посчитает, что компания идеально подходит для инвестиций.

Формула D/E является очень распространенным вариантам соотношения с точки зрения платежеспособности.

Используя формулу, инвестор не только понимает непосредственную позицию компании. Он также может понять долгосрочное будущее фирмы.

Нормативные значения показателя:

- выше 0,7 – компания неплатежеспособна и неустойчива. Концентрация заемных средств велика;

- от 0,5 до 0,7 – финансовая независимость у компании. Соотношение средств оптимально;

- от 0 до 0, 5 – устойчивое финансовое состояние. Но компания недополучает прибыль из-за слабого использования заемных средств.

Пример № 3. В таблице ниже представлен расчет данного коэффициента по ООО «Феникс».

| № п/п | Показатель | 2016 год | 2017 год | 2018 год | Динамика |

| 1 | Общие долги фирмы, т.р. | 20619 | 38636 | 35182 | 14563 |

| 2 | Собственный капитал, т.р. | 17533 | 13374 | 3954 | -13579 |

| 3 | Коэффициент отношения заемного капитала к собственному (стр.1/стр.2) | 1,2 | 2,9 | 8,9 | 7,7 |

Данные таблицы позволяют сделать вывод о том, что данный коэффициент не соответствовал нормативу (0,7), а значит, финансовое состояние компании является неустойчивым, риск неплатежеспособности и банкротства велик. Связана такая ситуация с высокой концентрацией заемного капитала фирмы. Динамика показателя в сторону увеличения является негативной и говорит о росте финансовой неустойчивости.

Коэффициент покрытия долга

Используют формулу коэффициента покрытия долга для того, чтобы определить, сколько чистого операционного дохода может получить фирма с точки зрения выплаты долга за тот же период.

Формула коэффициента покрытия долга по строкам баланса выглядит так:

Формула важна для двух групп людей:

- это те, кто хотел бы инвестировать в конкретную компанию. Инвесторы хотят знать, достаточно ли у фирмы операционного дохода, чтобы покрыть платежи;

- это внутренние люди. Они могут быть из высшего. Используют эту формулу, чтобы увидеть, достаточно ли у компании операционного дохода, чтобы искать внешние источники долгового финансирования.

Используя эту формулу, можно получить четкое представление о том, способна ли фирма регулярно обслуживать платежи по долгам или нет. Если соотношение между чистым операционным доходом и выплатой долга слишком мало (например, 1 или меньше), лучше не идти на долговое финансирование, а для инвесторов лучше не давать кредит этой конкретной компании.

Нормативное значение от 1,5 до 2,5. Если значение ниже 1, то финансовый риск высок. Значение более 3 говорит о том, что структура капитала нерациональна.

Пример № 4. В таблице ниже представлен расчет данного коэффициента по ООО «Феникс».

| № п/п | Показатель | 2016 год | 2017 год | 2018 год | Динамика |

| 1 | Оборотные активы, т.р. | 26956 | 40418 | 25577 | -1379 |

| 2 | Финансовые вложения, т.р. | 356 | 334 | 0 | -356 |

| 3 | Краткосрочные обязательства, т.р. | 20607 | 38602 | 35119 | 14512 |

| 4 | Доходы будущих периодов, т.р. | 0 | 0 | 0 | 0 |

| 5 | Оценочные обязательства, т.р. | 1054 | 391 | 379 | -675 |

| 6 | Коэффициент покрытия долга (стр.1+стр.2)/(стр.3-стр.4-стр.5) | 1,397 | 1,066 | 0,736 | -0,661 |

Данные таблицы позволяют сделать вывод о том, что у компании ООО «Феникс» у компании финансовые риски высоки. А тенденция к снижению показателя является негативной.

Коэффициент задолженности

Коэффициент задолженности – это отношение общих долговых обязательств компании к совокупным активам компании. Этот коэффициент представляет способность компании удерживать долг и быть в состоянии погасить его в случае необходимости в срочном порядке.

Это один из популярных и часто применяемых коэффициентов для инвесторов при оценке платежеспособности.

где З- общая задолженность компании, т.р.

А – общие активы компании, т.р.

Все, что нужно сделать, это посмотреть на бухгалтерский баланс и выяснить, достаточно ли у компании общих активов, чтобы погасить свои общие обязательства.

Для инвестора финансовая отчетность – это главное. Они смотрят на все финансовые отчеты и выносят свои суждения.

Двумя наиболее важными статьями баланса являются активы и пассивы. Рассматривая совокупные активы и совокупные обязательства, инвесторы могут понять, достаточно ли у компании активов для погашения обязательств. И это именно то, что мы называем коэффициентом задолженности.

Используя этот коэффициент, рассчитывают соотношение общих активов и общих обязательств. И, глядя на них, можно узнать позицию компании на любом этапе.

Эта формула соотношения долга полезна для групп людей:

- топ-менеджмент компании, который несет прямую ответственность за расширение или сокращение деятельности компании. Используя это соотношение, высшее руководство видит, достаточно ли ресурсов для погашения обязательств.

- инвесторы, которые хотели бы увидеть положение компании прежде, чем они вложат свои деньги в нее. Вот почему инвесторы должны знать, достаточно ли у компании активов, чтобы нести расходы по долгам и другим обязательствам.

Этот коэффициент также измеряет финансовый рычаг компании, что говорит инвесторам, насколько эффективна фирма. Если у фирмы более высокий уровень пассивов по сравнению с активами, то у нее выше финансовый рычаг и наоборот.

Нормативным является значение от 0 до 0,5. При приближении к 0, можно говорит о крайне незначительной сумме долгов у фирмы, а при приближении к 1, следует опасаться финансовой неустойчивости.

Пример № 5. В таблице ниже представлен расчет данного коэффициента по ООО «Феникс».

| № п/п | Показатель | 2016 год | 2017 год | 2018 год | Динамика |

| 1 | Общие долги фирмы, т.р. | 20619 | 38636 | 35182 | 14563 |

| 2 | Активы компании, т.р. | 38152 | 52011 | 39136 | 984 |

| 3 | Коэффициент задолженности (стр.1/стр.2) | 0,540 | 0,743 | 0,899 | 0,359 |

Рассчитанные значения индикатора по ООО «Феникс говорят о неблагоприятной обстановке компании и ее финансовой зависимости от внешних источников. Динамика в сторону роста индикатора носит отрицательный характер.

Рентабельность заемного капитала

Прежде чем инвестор решит предоставить фирме определенную сумму, он должен знать, что фирма зарабатывает достаточно, чтобы погасить сумму кредита.

Данный индикатор характеризует прибыльность использования заемных средств.

Формула для расчета:

где ЧП – чистая прибыль компании за период, т.р.;

ОЗ – общая сумма задолженности, т.р.

Норматив у показателя отсутствует. Но положительной тенденцией является его рост. Чем выше значение индикатора, тем больше эффективность управления менеджментом заемными средствами. Положительная динамика будет говорить о росте качества управления привлеченным капиталом, что усиливает инвестиционную привлекательность фирмы и ее стоимость.

Пример № 6. В таблице ниже представлен расчет данного коэффициента по ООО «Феникс».

| № п/п | Показатель | 2016 год | 2017 год | 2018 год | Динамика |

| 1 | Чистая прибыль, т.р. | 1369 | -4160 | -9420 | -10789 |

| 2 | Общие долги фирмы, т.р. | 20619 | 38636 | 35182 | 14563 |

| 3 | Коэффициент задолженности (стр.1/стр.2) | 6,6 | -10,8 | -26,8 | -33,4 |

Отрицательное значение данного показателя говорит о неэффективности использования заемных средств компании и ее снижении к 2018 году.

Концепция финансового рычага

Коэффициент финансового левериджа помогает определить влияние долга на общую прибыльность компании. Высокий финансовый леверидж означает, что постоянные затраты на ведение бизнеса высоки, тогда как более низкий финансовый леверидж подразумевает более низкие инвестиции в фиксированные затраты в бизнесе.

Финансовый рычаг показывает, насколько бизнес зависит от долга, который он взял на себя. Финансовый леверидж, в первую очередь, говорит нам о том, как компания использует долг как часть своей финансовой стратегии и зависит от заимствований.

Термин «леверидж» в сфере бизнеса относится к использованию различных финансовых инструментов или заемного капитала для увеличения потенциальной рентабельности инвестиций фирмы.

Если дать более точное определение, финансовый рычаг – это степень, в которой фирма использует имеющиеся финансовые ценные бумаги, такие как капитал и долг. Это указывает на степень зависимости бизнеса фирмы от имеющегося долга в деловых операциях.

Формула финансового рычага в отношении структуры капитала компании может быть записана следующим образом:

где ФР – финансовый рычаг;

ОЗ – общая задолженность, т.р.;

СК – собственный капитал, т.р.

Важно! Общая задолженность = Краткосрочная задолженность + Долгосрочная задолженность.

Чем выше значение финансового рычага, тем больше конкретная фирма использует свой полученный долг. Высокое значение для левериджа означает гораздо более высокую процентную ставку, что приводит к более высоким процентным расходам. Это может негативно повлиять на итоговую прибыль фирмы.

Но в то же время величина левериджа не должна снижаться слишком низко, поскольку фирмы, выпускающие слишком много акций, считаются менее безопасными, так как величина риска на фондовых рынках слишком высока.

Таким образом, финансовый леверидж также является эффективным способом понимания и анализа финансовых рисков компании при анализе заемного капитала, с которыми сталкивается организация в своей деятельности. Финансовый риск – это единое слово, используемое в качестве общего термина для нескольких видов рисков, связанных с финансами бизнеса.

Эти риски включают в себя все риски по отношению к денежным операциям, таким как кредиты компании, и подверженность кредитному дефолту. Термин часто используется, чтобы отразить неопределенность инвестора относительно получения доходов, а также потенциальные финансовые потери.

Пример № 7. В таблице ниже представлен расчет коэффициента финансового левериджа по ООО «Феникс».

| № п/п | Показатель | 2016 год | 2017 год | 2018 год | Динамика |

| 1 | Общие долги фирмы, т.р. | 20619 | 38636 | 35182 | 14563 |

| 2 | Собственный капитал, т.р. | 17533 | 13374 | 3954 | -13579 |

| 3 | Коэффициент финансового левериджа (стр.1/стр.2) | 1,18 | 2,89 | 8,90 | 7,72 |

Положительное значение индикатора говорит о том, что выгода от привлечения заемных средств превышает плату за пользование кредитом.

Часто задаваемые вопросы

Вопрос № 1. Что является источником заемного капитала?

Ответ: Основные источники:

- кредиты банков;

- возвратные займы;

- целевое финансирование.

Вопрос № 2. Как заемный капитал отражается в балансе?

Ответ: Заемные средства есть итоги разделов 4 и 5.

Подведем итоги. Аналитика заемного капитала для компании очень важна, так как дает информацию об эффективности использования привлеченных средств компанией, что является очень важным индикатором для инвесторов.

Источник