- Основные формулы по инвестициям с пояснением решения

- Что это такое: инвестиции и инвестирование?

- Правила эффективного инвестирования

- Оцениваем эффективность инвестиций по формулам

- Где применяют формулы по оценке инвестиций?

- Как правильно рассчитать доходность портфеля

- Последние новости

- Рекомендованные новости

- События недели. Главное с БКС Экспресс

- Итоги торгов. Удерживаться на рекордных уровнях становится все труднее

- Анализ эмитента. Intel — ведущий производитель процессоров

- Американские коммунальщики. Отрасль с высокими дивидендами

Основные формулы по инвестициям с пояснением решения

Благодаря современным информационным технологиям можно успешно зарабатывать в любом месте, имея при себе компьютер или иной гаджет и доступ к сети интернет. Одним из таких уникальных и интересных способов увеличения доходности являются инвестиции.

Благодаря современным информационным технологиям можно успешно зарабатывать в любом месте, имея при себе компьютер или иной гаджет и доступ к сети интернет. Одним из таких уникальных и интересных способов увеличения доходности являются инвестиции.

Что это такое: инвестиции и инвестирование?

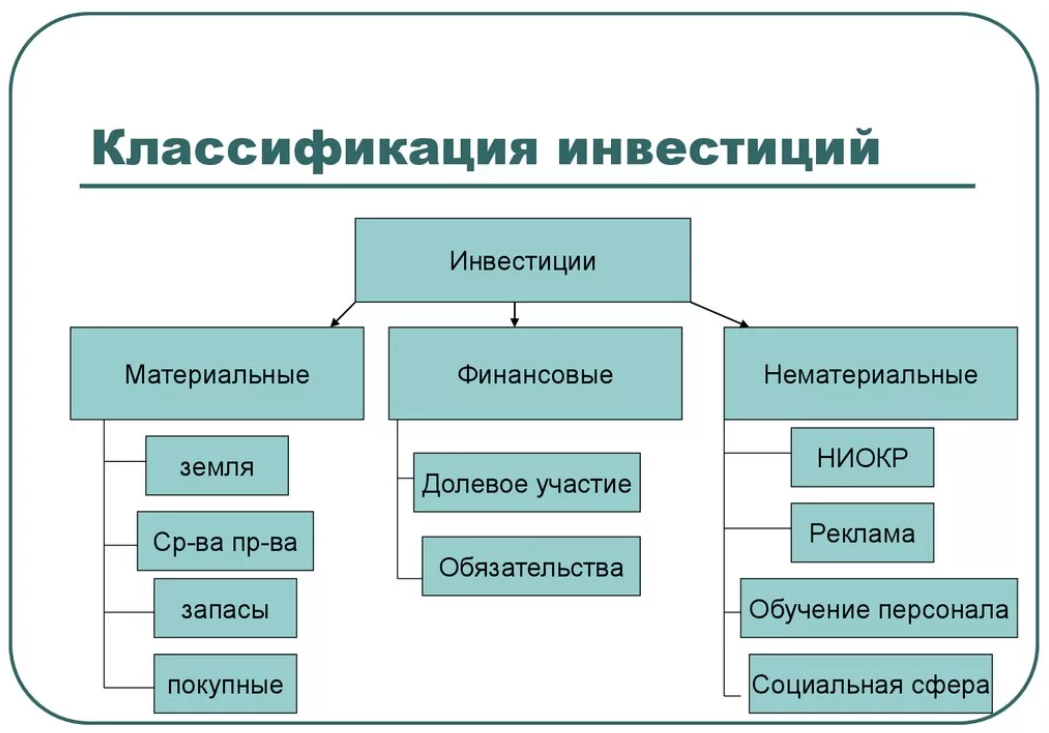

Опытные и успешные бизнесмены ответят на данный вопрос коротко и просто: деньги должны работать. Это значит, что можно зарабатывать на денежных или финансовых операциях, грамотно вкладывая свободные средства и дожидаясь определенного момента (повышения доходности). Отсюда следует, что инвестиции – это определенные вложения (чаще всего денежные), а инвестирование – процесс наращивания дохода.

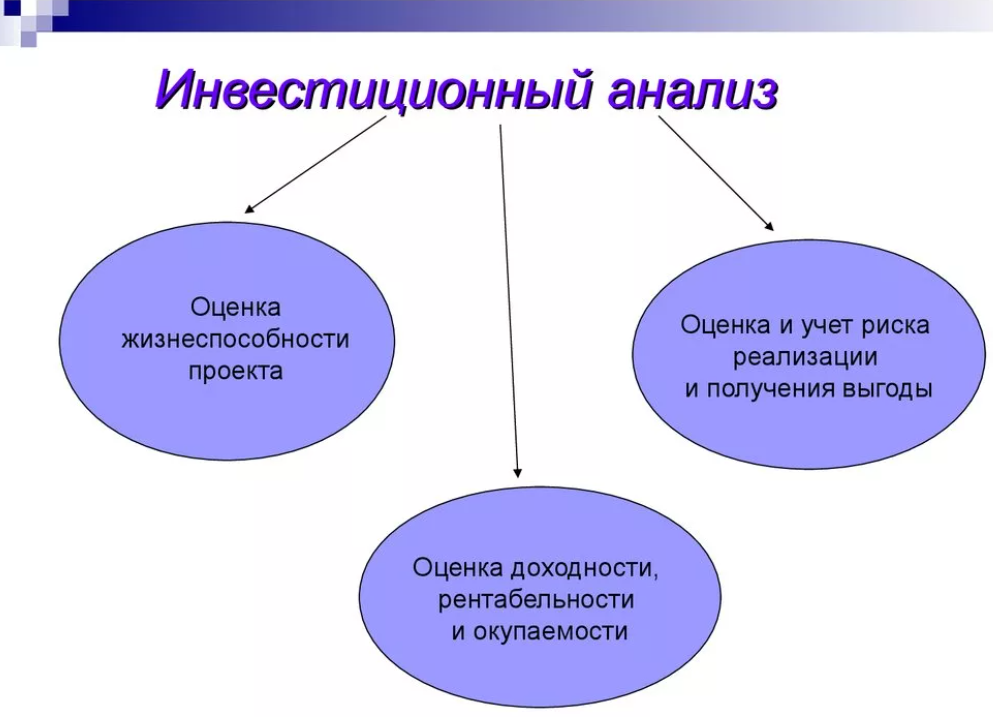

Столь необычная процедура всегда сопровождается определенными рисками. Наиболее выраженным из них является возможность утраты вложенного капитала полностью, поэтому перед вложением средств важно проанализировать все возможные сценарии развития событий, оценить риски и перспективы. Делается это посредством использования специальных инструментов.

Чтобы добиться успеха на этом поприще важно владеть основной терминологией, правилами и законами, располагать необходимой базой – начальный капитал, брокерский счет и пр.

Самыми популярными вариантами инвестирования являются следующие вложения: валютная биржа (игры на курсах валют), интеллектуальная собственность, покупка акций и облигаций, ценных бумаг, покупка или вложение в недвижимость, покупка драгоценных металлов и пр.

Инвестирование основывается не только на вложении, но и ожидании прогнозируемого или иного результата. Поэтому инвестору следует тщательно следить за ситуацией на рынке, корректировать свою стратегию и тактику, оценивать риски. Перед вложением средств целесообразно пройти специальные курсы по инвестированию и исследовать специальные показатели, о которых мы расскажем ниже.

Нужна помощь преподавателя?

Мы всегда рады Вам помочь!

Правила эффективного инвестирования

Чтобы сделка состоялась и принесла доход или преумножила первоначальный капитал, важно следовать четким правилам:

- Ставим цель. В этом деле важно определить, ради чего и для чего Вы желаете преумножить свой капитал. Притом цель должна мотивировать инвестора. Это значит, что не нужно выдвигать цель – заработать «энный» объем денег (сумма). Миссия инвестора должна быть абстрактной и конкретной одновременно. Например, приобрести дом в черте города стоимостью Х в течение трех лет. Здесь же следует составить финансовый план с подсчетом ежемесячного дохода, достаточного для основных и обязательных платежей/нужд, откладывания запланированной суммы (на дом), воздействие инфляции и пр.

- Безопасность. Инвестиции могут быть нестабильными и непостоянными. Например, курсы валют постоянно меняются, а значит и доходность будет колебаться. Поэтому важно обезопасить себя от финансовых крахов, создав минимальный резервный фонд. «Финансовая подушка» должна быть сформирована отдельно от основных активов, также неплохо ее периодически дополнять, но прикасаться к ней следует только в крайнем случае.

- Срок вложений. Большинство людей привыкли открывать депозитные счета и/или инвестировать на короткий срок, но инвестирование на 3-5 и более лет – более выгодны, так ка в этом случае доходность растет по формулам сложных процентов.

- Регулярность инвестиций. Не стоит думать, что вложил один раз и заработал миллионы. На самом деле, каждая свободная копейка должна приносить доход или быть полезной. Если у Вас не запланированы покупки или расходы, то лучше всего высвобожденный капитал инвестировать. В этом случае уровень доходности возрастает в разы. Притом при регулярном инвестировании риск обанкротиться или «прогореть» сокращается.

- Разнообразие инвестиционного портфеля. Никогда не вкладывайтесь полностью в один вид. Во-первых, разные вложения ведут себя по-разному и становятся взаимодополняемыми: если одна инвестиция убыточна, то другая приносит доход и покрывает проигрыш. Поэтому старайтесь грамотно распределять деньги как минимум на 2-3 вида, следите за курсами и также пропорционально пополняйте портфель.

- Не используйте ради инвестиций заемный капитал. В этом случае доходность вложений будет направляться на погашение процентов по займу, а значит выгоды не будет. Более того, в случае «проигрыша» инвестор будет не просто в убытке, но и должен банку.

- Пользуйтесь всеми действующими льготами, снижая уровень затрат.

- Занимайтесь саморазвитием, постоянно пополняя багаж знаний новыми актуальными данными, осваивая новые инструменты и горизонты. В этом случае успех вам гарантирован.

Оцениваем эффективность инвестиций по формулам

В экономической теории и на практике опытные эксперты перед инвестированием сначала «прощупывают почву», а уже после вложения средств тщательно следят за ситуацией и координируют свои действия, оценивают перспективы.

После того, как цели инвестирования и срок инвестирования были определены, необходимо рассчитать и проанализировать основные показатели:

Здесь инвестор определяет, какую сумму и на каких условиях ему следует вложить, чтобы добиться намеченной цели. Для этого важно учесть следующие факторы: расходы на открытие брокерского или инвестиционного счета и его обслуживание, начальный капитал, «финансовая подушка» (обычно она представляет собой определенный процент от дохода).

На этом же этапе следует определить: инвестирование – это дополнительный или основной источник дохода. С учетом этого фактора инвестор включает или исключает повседневные расходы, затраты за аренду помещения и пр.

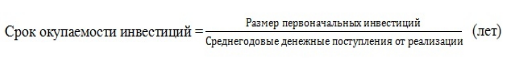

Инвестиции – это вложения индивида, его затраты. Срок окупаемости – это время, за которой инвестор выходит на нулевой уровень или начинает получать доход, перекрыв свои затраты (первоначальный капитал).

Срок окупаемости и период инвестирования могут разниться. В одном случае инвестор начинает получать доход сразу, в другом – по мере выхода на определенный уровень.

Данный показатель позволяет определить, возместят ли инвестиции в определенный срок произведенные затраты, когда инвестор начнет получать прибыль.

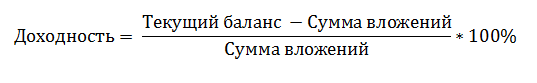

- Доходность инвестиций.

Данный показатель свидетельствует о положительной или отрицательной тенденции: наращивание доходов или убыточность проекта. Его целесообразно использовать для сравнения нескольких инвестиционных проектов или вложений в разные активы, чтобы понять: какой из них выгоднее.

Пример оценки доходности:

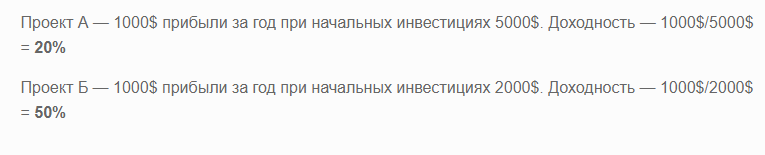

Данный показатель позволяет сопоставить уровень полученной прибыли и вложенных в проект средств: сколько рублей приходится на каждый вложенный 1 рубль инвестиций, насколько выгодны были операции и пр.

Если полученное значение превышает 100%, то инвестпроект был прибыльным и эффективным, если ниже 100% – то убыточным.

Все показатели целесообразно исследовать и анализировать с определенной периодичностью: чем чаще, тем лучше. Но это не значит, что инвестор должен ежедневно производить расчеты и сопоставлять результаты, корректировать тактику.

В инвестировании важно полагаться на прогнозы экспертов, собственную интуицию. Чтобы минимизировать риски, достаточно раз в неделю пересматривать условия инвестирования, анализировать поведение игроков на рынке и корректировать планы (но не меняя цели до тех пор, пока она не будет достигнута).

Производить расчеты можно вручную или с помощью специальных программ: Excel или в рамках брокерской программы (анализ данных экспорт данных и моделирование ситуации с учетом прогнозов ЦБ РФ и иных ведомств).

Внимательно проверяйте все данные: расчеты должны быть максимально точными, учитывайте условия инвестирования, последние тенденции и изменения в выбранной сфере (колебания курсов, налоговые льготы, правовые нормы, рейтинг или престиж кампании и пр.).

Где применяют формулы по оценке инвестиций?

Данными правилами и формулам успешно пользуются в теории и на практике. Конечно же, они востребованы преимущественно в экономической среде у аналитиков менеджеров по инвестициям или управлению проектами, квалифицированными инвесторами и экономистами.

Оценка инвестиционной привлекательности и эффективности производится в самых разных целях:

- Определение перспектив развития частного дела;

- Оценка сотрудничества с поставщиками, подрядчиками или иными партнёрами;

- Анализ способов преумножения капитала, эффективности вложений;

- И пр.

Расчет показателей по оценке инвестиций производят студенты экономического профиля при выполнении курсовых и научно-исследовательских работ ВКР. В этом деле к ним на помощь приходят специалисты образовательного центра Дисхелп.

Наша команда подберет информационную базу, подготовит исследование «под ключ» и оформит его с учетом заявленных требований, гарантируя высокое качество услуг, конфиденциальность данных и безопасность сделки. Написать курсовую, научную или аттестационную работу, бизнес-план просто! Убедитесь в этом лично, оформив заявку на нашем сайте.

Трудности с учебой?

Помощь в написании студенческих и

аспирантских работ!

Источник

Как правильно рассчитать доходность портфеля

Приближается к завершению очередной календарный год. Актуальным становится вопрос оценки инвестиционных успехов. Расчет доходности портфеля за определенный период — задача простая, но имеет ряд особенностей. Рассмотрим основные моменты, которые стоит знать частному инвестору.

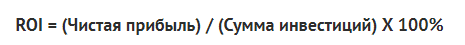

Полученный от инвестиций доход принято измерять в процентах, так как абсолютный размер прибыли напрямую зависит от размера вложенного капитала. Для этого размер прибыли необходимо разделить на начальную сумму инвестиций и умножить на 100%. Например, если вы вложили 100 руб. и заработали от этой инвестиции 8 руб., то доход составит 8/100*100% = 8%.

Пусть эти 8% были заработаны инвестором за 10 месяцев. Вместо инвестиционного портфеля инвестор мог разместить средства на депозите по ставке 8% годовых на 1 год или вложить в альтернативный проект, который сулил 15% за 18 месяцев. Эффективно ли распорядился деньгами инвестор?

В финансовой сфере принят единый стандарт, позволяющий сравнивать различные варианты вложений. По этому стандарту доходность оценивается в процентах годовых. Чтобы привести доход за любой период к годовой ставке необходимо разделить его на срок инвестиций в днях и умножить на 365 (или 366, если год високосный).

В нашем примере 8% были заработаны за 10 месяцев или 304 дня. Тогда доходность, выраженная в процентах годовых, составит 8%/304 * 365 = 9,6% годовых. Доходность депозита уже измеряется в процентах годовых и составляет 8%. Доходность альтернативного проекта будет равна 15%/18 * 12 = 10% годовых. Делаем вывод, что в годовом сопоставлении портфель инвестора опережает по доходности депозит, но отстает от альтернативного проекта.

Отметим, что указанный метод приведения доходности за произвольный период к годовой ставке является упрощенным. Для получения более точных результатов стоит использовать следующую формулу:

В рассматриваемом примере доходность портфеля инвестора, рассчитанная по формуле, составит: (1+8%) ^ (365/304) — 1 = 9,68%.

Среднегодовая доходность и формула CAGR

Если срок инвестиций составляет несколько лет, инвестору важно понимать значение среднегодовой доходности своих инвестиций. Инвестор может сравнить какие варианты активов наиболее эффективны для его целей — вложения в акции или другие финансовые инструменты, например, облигации или депозиты.

Самый легкий способ — рассчитать среднее арифметическое, то есть сложить доходности за все годы и разделить на количество лет. Если разброс значений невелик, результат такого расчета близок к истине. Но такой подход все-таки не вполне корректен и может ввести инвестора в заблуждение.

Применив значение средней доходности ко всему сроку инвестиций мы должны получить тот же размер капитала, что и при использовании исходных значений. Проверим, что в случае среднего арифметического это не так:

Итоговый размер капитала при использовании средней ставки составит 1891,9 тыс. руб. против фактических 1839,4 тыс. руб. Это значит, что среднее арифметическое не подходит для оценки среднего темпа роста капитала.

Корректная оценка среднегодовой доходности проводится по формуле среднего геометрического. В Excel к ней можно обратиться по названию СРГЕОМ(), перечислив в скобках значения доходностей за все годы. При этом к каждой доходности необходимо прибавлять единицу, а из итогового результата — вычитать единицу. В противном случае формула выдаст ошибку.

Для тех, кто будет рассчитывать доходность без использования Excel или хочет лучше разобраться с логикой среднего геометрического, приведем математическую формулу, где буквой r обозначена доходность за каждый год, а буквой n – число лет:

Если данные по доходности за каждый год отсутствуют, но известны стартовая и итоговая суммы каптала, можно использовать формулу CAGR (Compound Annual Growth Rate):

Доходность портфеля с переменной суммой инвестиций

Формулу CAGR может быть использована в ситуации, когда сумма инвестиций была внесена один раз на старте, и инвестор не совершал более никаких движений по счету. На практике — это редкая ситуация. Обычно инвестор вносит или снимает различные суммы со счета в процессе инвестиций. В таком случае возникнет резонный вопрос каким образом рассчитывать доходность?

Существуют разные подходы к вычислению размера доходности в такой ситуации, но наиболее быстрым и точным будет использование функции в Excel под названием ЧИСТВНДОХ(). В английской версии — XIRR().

В качестве аргументов функция принимает два массива: массив значений денежных потоков (вводов/выводов средств) и массив дат, в которые эти потоки были получены (со знаком плюс) или уплачены (со знаком минус).

Рассмотрим пример. Допустим, 1 февраля 2019 г. инвестор вложил 1 млн руб., затем 1 июня внес еще 600 тыс. руб. и 1 сентября того же года снял 400 тыс. руб. По состоянию на 1 ноября портфель стоит 1,37 млн руб. Рассчитаем доходность портфеля инвестора.

Вводим данные в таблицу Excel. Ввод средств — со знаком минус, вывод средств и финальную сумму — со знаком плюс. Далее применяем функцию ЧИСТВНДОХ() следующим образом:

Данная функция выдаст результат в процентах годовых. Чтобы рассчитать доходность за период инвестиций, полученное число необходимо разделить на 365 дней и умножить на число дней в периоде.

Таким образом, получается 18,7%/365*273 = 14%, именно столько заработал инвестор за 9 месяцев по отношению к среднему размеру капитала в рассматриваемом временном промежутке.

БКС Брокер

Последние новости

Рекомендованные новости

События недели. Главное с БКС Экспресс

Итоги торгов. Удерживаться на рекордных уровнях становится все труднее

Анализ эмитента. Intel — ведущий производитель процессоров

Американские коммунальщики. Отрасль с высокими дивидендами

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2021. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Источник