- § 35.5. ВЗАИМОСВЯЗЬ МЕЖДУ УРОВНЕМ РИСКА ИНВЕСТИЦИЙ И ТРЕБУЕМОЙ НОРМОЙ ПРИБЫЛИ § 35.6. УЧЕТ ИНФЛЯЦИИ

- § 35.4. РЫНОЧНЫЙ ПОРТФЕЛЬ

- Инвестиции без риска: объективная реальность или деньги на ветер?

- Что значит инвестиции без риска?

- Индивидуальный инвестиционный счет — гарантированные 13%

- Структурные продукты с защитой капитала

- Высокодоходные инвестиции без риска — миф?

- Доходность ценных бумаг. Основные методы оценки и прогнозирования

- Какие бумаги потенциально самые прибыльные

- Формулы расчёта доходности ценных бумаг

- Ожидаемая доходность ценных бумаг

- Оценка доходности на основе математического ожидания

- Оценка доходности на основе исторических данных

§ 35.5. ВЗАИМОСВЯЗЬ МЕЖДУ УРОВНЕМ РИСКА ИНВЕСТИЦИЙ И ТРЕБУЕМОЙ НОРМОЙ ПРИБЫЛИ § 35.6. УЧЕТ ИНФЛЯЦИИ

где к€ — стоимость собственного капитала компании; Rf — доходность ценных бумаг с нулевым риском; Ят — средняя доходность акций, входящих в рыночный портфель (индекс); р — показатель риска акций компании по отношению к портфелю (индексу) ценных бумаг, присутствующих на рынке.

В качестве меры риска используется бета-коэффициент р. Бета-коэффициент выражает «рыночную чувствительность» инвестиций, то есть на сколько изменяется доходность на любые конкретные акции (дивиденды + доход с капитала) по сравнению с изменениями рыночной ситуации.

Р = 1 означает, что изменения в доходности в точности повторяют изменения рыночной ситуации.

Р 1 говорят, что доходы от таких проектов подвержены очень сильному влиянию со стороны даже незначительных рыночных колебаний.

Хотя коэффициент р и служит для измерения риска, на практике трудно определить его точное значение для конкретного инвестиционного проекта. Обычно значения Р определяют, исходя из данных фондового рынка о доходности компании, которая характеризуется ценой ее акций.

Показатель Дт — Я! характеризует «рыночную премию*, то есть доходность, превышающую безрисковую норму прибыли, сложившуюся на рынке.

Пример 97. Доходность ценных бумаг с нулевым риском Rf = 6%, доходность акций рыночного индекса Ят = 11%, коэффициент р = 1,2. Определим доходность обыкновенных акций компании.

Доходность обыкновенных акций компании равна ке — Е1 + р(Дт — Д/) « 6 + 1,2х(Ц — 6) = 12%.

Задача 97. Доходность ценных бумаг с нулевым риском = 5%, доходность акций рыночного индекса Ят = 12%, коэффициент р = 0,8. Определить доходность обыкновенных акций компании.

Доходность государственных ценных бумаг с нулевым риском фактически учитывает предполагаемый уровень инфляции, так как ожидания, связанные с характерными для будущего инфляционными условиями, влияют на их рыночную цену, а значит и на доходность. Модель САРМ содержит элемент инфляционных ожиданий и учитывает его воздействие на оценку будущего дохода. Несмотря на простоту модели САРМ, при ее применении может возникнуть немало проблем. Часть из них была рассмотрена в этой главе. Поэтому результаты расчетов следует использовать крайне осторожно.

Источник

§ 35.4. РЫНОЧНЫЙ ПОРТФЕЛЬ

В странах с развитой рыночной экономикой государственные ценные бумаги со сроком погашения, совпадающим со сроком владения, удовлетворяют требованию безрисковости.

Такая ценная бумага погашается в конце периода владения, и инвестор получает в этот момент количество денег, которое уже известно при принятии решения. Процентная ставка по таким ценным бумагам называется безрисковой ставкой.

Рыночный портфель — это состоящий из всех ценных бумаг портфель, в котором доля каждой ценной бумаги соответствует ее относительной рыночной стоимости. Относительная рыночная стоимость ценной бумаги равна ее совокупной рыночной стоимости, деленной на сумму совокупных рыночных стоимостей всех бумаг.

Несмотря на широту своего применения, рыночный портфель поразительно плохо определен. Теоретически состав его выглядит просто: все активы взвешены в пропорции согласно их рыночным стоимостям. Но реально определить истинный рыночный портфель (или даже его приближение) представляется невозможным как для частного лица, так и для организации.

Трудности в определении структуры и стоимости истинного рыночного портфеля привели к необходимости использования его подобий. При операциях с обыкновенными акциями большинство исследователей и практиков произвольно определяют рыночный портфель как достаточно представительный индекс (например, вamp;Р 500).

Обычно инвесторы пренебрегают неопределенностью рыночного портфеля и подразделяют рынок финансовых активов на различные классы (например, акции и облигации).

§ 35.5. ВЗАИМОСВЯЗЬ МЕЖДУ УРОВНЕМ РИСКА ИНВЕСТИЦИЙ И ТРЕБУЕМОЙ НОРМОЙ ПРИБЫЛИ

Ключевая формула модели оценки финансовых активов име- ет следующий вид:

где ке — стоимость собственного капитала компании; Rf — доходность ценных бумаг с нулевым риском; Ит — средняя доходность акций, входящих в рыночный портфель (индекс); р — показатель риска акций компании по отношению к портфелю (индексу) ценных бумаг, присутствующих на рынке.

В качестве меры риска используется бета-коэффициент р. Бета-коэффициент выражает «рыночную чувствительность» инвестиций, то есть на сколько изменяется доходность на любые конкретные акции (дивиденды + доход с капитала) по сравнению с изменениями рыночной ситуации.

Р = 1 означает, что изменения в доходности в точности повторяют изменения рыночной ситуации.

Р lt; 1 характерны для проектов с низким уровнем риска, чья доходность более стабильна, чем рынок.

Значения Р gt; 1 говорят, что доходы от таких проектов подвержены очень сильному влиянию со стороны даже незначительных рыночных колебаний.

Хотя коэффициент р и служит для измерения риска, на практике трудно определить его точное значение для конкретного инвестиционного проекта. Обычно значения Р определяют, исходя из данных фондового рынка о доходности компании, которая характеризуется ценой ее акций.

Показатель Ит — Rf характеризует «рыночную премию*, то есть доходность, превышающую безрисковую норму прибыли, сложившуюся на рынке.

Пример 97. Доходность ценных бумаг с нулевым риском Rf = 6%, доходность акций рыночного индекса Rm = 11%, коэффициент р = 1,2. Определим доходность обыкновенных акций компании.

Доходность обыкновенных акций компании равна ke = Rf+ р(Дт — Д/) « 6 + 1,2х(Ц — 6) = 12%.

Задача 97. Доходность ценных бумаг с нулевым риском Rf = 5%, доходность акций рыночного индекса Rm = 12%, коэффициент р = 0,8. Определить доходность обыкновенных акций компании.

§ 35.6. УЧЕТ ИНФЛЯЦИИ

Доходность государственных ценных бумаг с нулевым риском фактически учитывает предполагаемый уровень инфляции, так как ожидания, связанные с характерными для будущего инфляционными условиями, влияют на их рыночную цену, а значит и на доходность. Модель САРМ содержит элемент инфляционных ожиданий и учитывает его воздействие на оценку будущего дохода. Несмотря на простоту модели САРМ, при ее применении может возникнуть немало проблем. Часть из них была рассмотрена в этой главе. Поэтому результаты расчетов следует использовать крайне осторожно.

Источник

Инвестиции без риска: объективная реальность или деньги на ветер?

И как отличить финансовые ловушки от безрисковых вложений

Поведение инвесторов иррационально и сильно зависит от эмоций. Нобелевский лауреат 2017 года по экономике Ричард Талер выдвинул теорию, согласно которой на решение инвестировать и на готовность при этом рисковать могут серьезно повлиять сторонние факторы, такие как погода за окном, чувство голода и результат игры любимой спортивной команды. То, насколько удачно описан инвестиционный продукт в рекламе или на словах управляющего, порой может стать важнее реальной аналитической составляющей. Иными словами, главный риск в инвестировании — это сам инвестор и принятие им необдуманных решений. Но думать — процесс многими нелюбимый, затруднительный, требующий времени и усилий над собой. Добавьте сюда желание сиюминутной выгоды, алчность, уверенность в собственной удачливости — и готов идеальный клиент для неблагонадежной инвестиционной компании, а нередко — и жертва для мошенников.

Что значит инвестиции без риска?

Инвестиции, как и финансы в целом, существуют не в идеальной среде. Внезапные политические события, дефолты отдельных экономик и природные катаклизмы почти невозможно предугадать, поэтому этот вид рисков существует всегда. Но он не является специфичным именно для инвестирования, поэтому им можно пренебречь, просто держа это в голове в качестве форс-мажора.

Под рисками можно понимать только вероятность потерять начальный капитал или его часть, а можно — вероятность не получить прибыль при сохранности вложенной суммы. В зависимости от этого перечень подходящих инвестору финансовых инструментов может отличаться.

Для инвестиций без риска характерны:

- гарантированная прибыль, как правило, фиксированного уровня;

- высокая ликвидность актива или активов в основе инвестиции;

- низкая или средняя доходность.

В финансах есть понятие — безрисковая процентная ставка. Это уровень прибыли, который может быть достигнут благодаря финансовому инструменту с нулевым риском или благодаря активу с наивысшей степенью надежности (риск банкротства такого актива минимален). Безрисковую ставку может рассматривать в качестве точки отсчета большинство частных инвесторов, имея при этом в виду, что если инвестиционный портфель предполагает доходность ниже уровня безрисковой ставки, то такой портфель неэффективен. Способов расчета безрисковой ставки несколько, но для национальной валюты обычно используют расчет по ключевой ставке, по доходности депозитов или по доходности ценных бумаг, выпущенных государством. На момент публикации этого материала ключевая ставка ЦБ РФ составляет 7,5% годовых. Рядом с этим значением находятся средние ставки по вкладам в надежных банках и доходность государственных рублевых облигаций. Существуют ли инвестиционные продукты, которые могут принести больше, не повышая при этом риски? Да, но с оговорками и некоторыми ограничениями.

Индивидуальный инвестиционный счет — гарантированные 13%

Сразу оговоримся, что это не инвестиционный продукт, а скорее, инвестиционный инструмент. Однако он позволяет получить реальный и довольно высокий, относительно среднерыночного, доход, поэтому достоин рассмотрения.

Индивидуальный инвестиционный счет (ИИС) — особый вид брокерского счета. Он появился в России совсем недавно, в 2015 году, но за три года количество открытых ИИС уже приблизилось к 300 000. Столь высокий интерес обусловлен государственной поддержкой частных инвесторов, открывших ИИС. С той суммы, на которую в течение календарного года был пополнен счет, можно вернуть 13%. И действует такой возврат на ежегодной основе.

- наличие уплаченного НДФЛ за год;

- нахождение средств на счете в течение 3 лет;

- максимальная сумма возврата — 52 тыс. рублей в год.

Индивидуальный инвестиционный счет становится гораздо привлекательнее, если деньги не просто хранятся на нем, но инвестируются. ИИС — тот же брокерский счет, и открывшему его лицу доступен весь перечень финансовых инструментов: акции, облигации, валюта, ПИФы, комплексные инвестиционные предложения, производные инструменты. Даже если инвестор максимально консервативен и согласен только на безрисковую ставку 7-8% годовых, то в сумме с вычетом 13% итоговое значение доходности выглядит намного интереснее.

Структурные продукты с защитой капитала

Если о депозитах знают все, про облигации слышали многие, то структурные продукты пока не могут похвастаться сопоставимым уровнем популярности. Несмотря на это, по мере роста финансовой грамотности, все больше частных лиц проявляют к ним интерес. Структурный продукт — готовое, комплексное инвестиционное решение, которое не требует от держателя специальных финансовых знаний и навыков. Это удобная и обычно более выгодная альтернатива вкладам, однако требующая при этом открытия брокерского счета.

Структурные продукты делятся на защитные и доходные. Первые больше подходят инвесторам с умеренным отношением к риску и допускающим, что частичные потери капитала возможны (хотя и изначально ограничены). За готовность рискнуть 10-15% первоначального капитала инвестору дается возможность получить привлекательную ставку доходности, достигающую 25-26% годовых, то есть в три раза выше безрисковой ставки.

Но рисковать даже малой частью от начальной суммы готовы не все. Для более консервативных инвесторов, которых не устраивают ставки банковских вкладов, разработаны структурные продукты с полной защитой капитала и гарантированным доходом. В основе такой инвестиции не один актив, а два (иногда больше), и каждый выполняет определенную функцию. Первый гарантирует получение инвестором фиксированной доходности и состоит, как правило, из того же депозита или облигаций, а второй может быть представлен акциями, валютой, производными биржевыми инструментами, то есть теми активами, которые способны обеспечить повышенную доходность. Такой синтез внутри структурного продукта позволяет с одной стороны гарантировать инвестору доход в 1,5-2 раза выше, чем по вкладам, а с другой — полное отсутствие рисков для капитала.

Высокодоходные инвестиции без риска — миф?

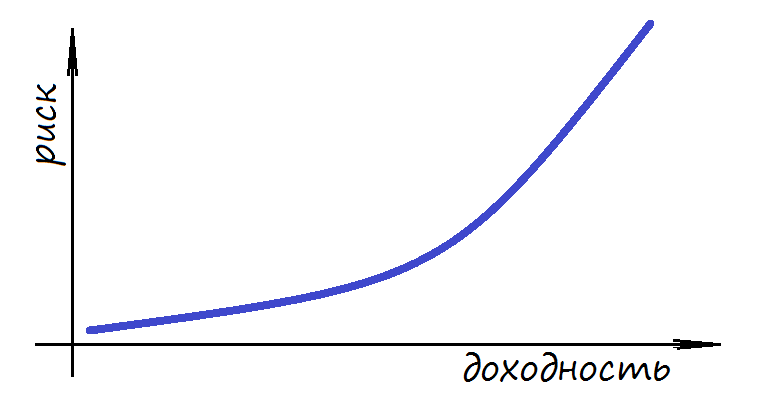

Это действительно так, и рекламные обещания получить большую прибыль, не рискуя вложенным капиталом, всегда оказываются либо мошенническими, либо не соответствующими действительности. Уровень доходности всегда пропорционален уровню финансового риска. Но об этой прописной истине забывают те, кто вкладывается в пирамиды, хайпы, ПАММ-счета или играет на форексе. Их привлекает возможность за несколько дней получить прибыль, сопоставимую с той, что вкладчики получают за полгода-год. Тот факт, что для непрофессионала вероятность такого развития событий стремится к нулю, ими не учитывается или игнорируется. В этом большую роль играет психологическая составляющая: видя ставки по облигациям и сравнивая их с рекламными уловками, заявляющими 30% годовых и больше, мысль об упущенной выгоде не оставляет в покое и рано или поздно склоняет многих принять решение не в пользу облигаций.

Чтобы не попасть в подобную ловушку, подходите к выбору финансовых и инвестиционных инструментов максимально тщательно, а в идеале — при содействии профессионалов. В БКС Премьер действует институт советников — финансовых специалистов, которые предостерегут от сомнительных инвестиций и порекомендуют такие варианты вложения денег, которые проверены временем и приносят реальный доход.

Источник

Доходность ценных бумаг. Основные методы оценки и прогнозирования

Ни для кого не секрет, что основной целью инвестиций в ценные бумаги является получение максимально возможной прибыли при сохранении приемлемого уровня риска. В этой статье я расскажу вам о том, какие виды ценных бумаг обладают потенциально большим потенциалом доходности. Вы узнаете о том из чего складывается их доходность и каким образом она вычисляется. Наконец, мы с вами подробно поговорим о том, как можно провести предварительную оценку и рассчитать ожидаемую доходность ценных бумаг ещё на этапе их выбора.

Какие бумаги потенциально самые прибыльные

Ответ на этот вопрос довольно прост: самый большой потенциал в плане прибыли имеют ценные бумаги с таким же большим уровнем риска. Чем выше риск, который готов взять на себя инвестор, тем выше тот доход, который он может в итоге получить. Ключевое слово в данном случае – «может», поскольку с увеличением степени риска вероятность получения дохода постепенно тает.

Соотношение риска и доходности

То есть, другими словами, увеличивая степень риска инвестор одновременно и повышает свою потенциальную доходность, и снижает вероятность её получения. Поэтому в инвестициях так важно найти ту самую золотую середину, тот уровень риска при котором можно рассчитывать на относительно высокую прибыль с достаточно большой вероятностью её получения.

Минимальным риском, но и наименьшей степенью доходности отличаются такие бумаги, как государственные облигации. Обычно процент по ним сопоставим с доходностью банковских депозитов и едва превышает текущий уровень инфляции. Инвестирование в бумаги данного типа целесообразно в тех случаях, когда основной целью является не приумножение, а сохранение своих денежных средств.

На ступеньку выше стоят корпоративные облигации крупнейших компаний. Они также обладают достаточной степенью надёжности, но позволяют получить чуть большую прибыль (в отличие от бумаг выпущенных государством). Ещё выше по доходности – акции тех же самых компаний, но и риск по ним тоже чуть выше. Облигация по природе своей — долговая ценная бумага, то есть она подразумевает возврат долга и процентов по нему в любом случае. А вот акция — бумага долевая. Она даёт своему владельцу долю в бизнесе компании её выпустившей, но вместе с этим он принимает на себя и определённые риски (в частности, убытки в результате возможного снижения курса акций).

Ещё более рисковыми, но и потенциально более доходными являются акции и облигации выпущенные не столь известными и не столь крупными компаниями. При этом, чем менее известна компания, тем большую прибыль она вынуждена обещать по своим облигациям (иначе никто не захочет их покупать) и тем сильнее могут в итоге «выстрелить» её акции. Ведь согласитесь, что у автосервиса за углом вашего дома, потенциал к возможному росту куда выше чем, например, у Газпрома или Сбербанка. Автосервис может увеличиться в тысячи раз развивая свой бизнес в сеть по всему городу, по всей стране или, в конце концов, даже по всему миру (вовсе не обязательно что он это сделает, но, тем не менее, теоретическая возможность этого ведь существует). А вот Газпром это уже и так достаточно крупная организация и вряд ли он сможет увеличить свою рыночную капитализацию даже в 5-10 раз.

Есть ещё такие бумаги как фьючерсные и опционные контракты. Торговля ими осуществляется с использованием кредитного плеча (левериджа) и, соответственно, размер потенциальной прибыли в данном случае гораздо выше, он прямо пропорционален размеру предоставляемого плеча. Аналогичным образом растёт и риск.

Предположим, что вы решили приобрести фьючерс на акции IBM. Спецификация данного фьючерсного контракта подразумевает его торговлю с размером левериджа 1 к 10. То есть, при цене одной акции в 135 долларов, обладая суммой в 1350$, вы можете приобрести не десять, а сто таких акций. Хотя если говорить точнее, в данном случае вы приобретёте не сами акции IBM, а фьючерсный контракт на их покупку. Но сути дела это сильно не меняет, ведь по истечении срока данного контракта вы сможете получить прибыль равнозначную той, которая была бы у вас при продаже этих самых акций. Правда при этом и возможный убыток будет равен тому, который вам принесло бы обладание 100 акциями IBM в случае снижения их курсовой стоимости.

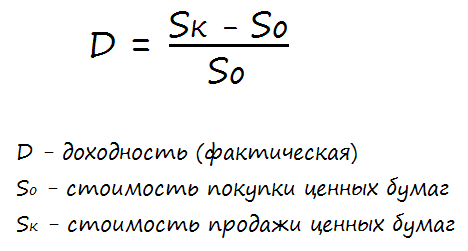

Формулы расчёта доходности ценных бумаг

Вообще, доходность по ценным бумагам может складываться из следующих величин:

- Спекулятивный доход получаемый в результате реализации курсовой разницы при покупке и продаже ценных бумаг;

- Доход получаемый в виде дивидендов по акциям или в виде процентов по облигациям (купонный доход).

Кроме этого можно говорить о фактической и ожидаемой доходности инвестиций. Фактическая доходность отражает ту величину прибыли, которая была получена, что называется, постфактум. А ожидаемая — показывает ту её величину, которую можно будет получить в будущем.

Про ожидаемую доходность мы поговорим в следующем разделе, а сейчас давайте рассмотрим как рассчитывается фактическая доходность инвестиций в ценные бумаги.

Если речь идёт о чисто спекулятивной доходности (от разницы курсовой стоимости), то её легко можно рассчитать по формуле:

В том случае, если помимо курсовой разницы были получены ещё проценты или дивиденды, доход рассчитывается по формуле:

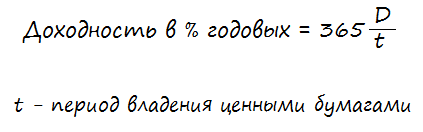

Обычно доходность рассчитывается в процентах годовых. Для того чтобы привести рассчитанные по вышеприведённым формулам результаты к годовой доходности, следует воспользоваться этой зависимостью:

Ожидаемая доходность ценных бумаг

Грамотное инвестирование в ценные бумаги, предполагает вероятностную оценку рисков и возможностей, выбор допускаемого значения риска и сопоставимого с ним потенциального уровня доходности**. Об инвестиционных рисках и о способах их минимизации мы говорили с вами здесь. А сейчас я расскажу вам о том, как оценить потенциальную доходность ценных бумаг.

Оценить ожидаемую доходность (ОД) можно двумя различными методами. Первый метод основан на вероятностях (математическом ожидании), а второй — на исторических данных. Давайте начнём с вероятностного метода оценки.

** Как мы уже говорили с вами выше, риск и доходность ценных бумаг находятся в прямо пропорциональной зависимости друг от друга. Чем выше риск, тем выше потенциальный уровень доходности и наоборот. Такое положение вещей обусловлено тем, что рынок сам устанавливает данное соотношение, ведь никто не хочет покупать высокорисковые бумаги с небольшим уровнем доходности.

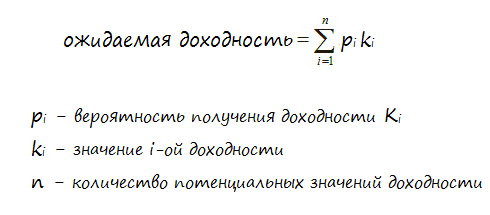

Оценка доходности на основе математического ожидания

В данном случае учитываются все возможные варианты размера предполагаемой доходности вкупе с их вероятностью. Причём наибольший вес придаётся тем значениям, вероятность получения которых выше.

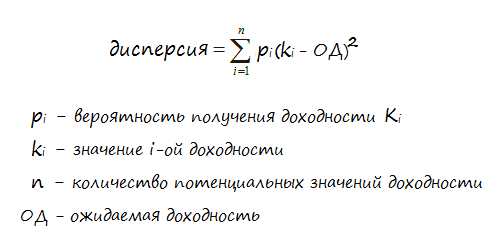

Расчёт производится по формуле:

Для наглядности вычислений, давайте приведём простой пример. Допустим перед инвестором встал выбор из двух бумаг со следующим распределением вероятностей прибылей по ним:

- Бумага А предположительно принесёт доходность в 10% с вероятностью в 50%, доходность в 7% с вероятностью в 30% или доходность в 4% с вероятностью в 20%;

- Бумага Б. Вероятность доходности в 12% составляет 30%, вероятность доходности в 8% составляет 35% и вероятность доходности в 5% составляет 35%.

Сначала рассчитываем ожидаемую доходность для бумаги А:

ОД = (0,1*0,5) + (0,07*0,3) + (0,04*0,2) = 0,079 = 7,9%

А теперь рассчитаем ожидаемую доходность для бумаги Б:

ОД = (0,12*0,3) + (0,08*0,35) + (0,05*0,35) = 0,081 = 8,1%

Очевидно, что фактическое значение доходности, скорее всего, будет несколько отличаться от рассчитанного по вышеприведённой формуле. Оценить разброс значений фактических, относительно значений расчётных, можно рассчитав величину дисперсии.

Дисперсия рассчитывается по формуле:

Для нашего примера получим дисперсию для бумаги А:

0,5(0,1 — 0,079) 2 + 0,3(0,07 — 0,079) 2 + 0,2(0,04 — 0,079) 2 = 0,000549

И дисперсию для бумаги Б:

0,3(0,12 — 0,081) 2 + 0,35(0,08 — 0,081) 2 + 0,35(0,05 — 0,081) 2 = 0,000793

Дисперсия показывает тот уровень риска, который повлечёт за собой инвестирование в бумагу для которой была рассчитана ожидаемая доходность на основе вероятностей (математического ожидания). Чем больше дисперсия, тем больше возможное отклонение фактического значения ОД от расчётного.

В нашем примере дисперсия для бумаги Б несколько выше аналогичного показателя для бумаги А. Однако, разница между ними совсем незначительная (не на порядок), поэтому можно считать, что риски рассматриваемых бумаг примерно равны. Следовательно, при прочих равных, инвестирование в бумагу Б является предпочтительным.

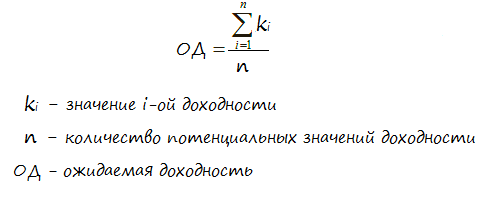

Оценка доходности на основе исторических данных

Как вы понимаете, не всегда есть возможность объективно оценить вероятности получения того или иного размера прибыли. Поэтому, на практике часто используют второй метод оценки ОД. Для второго способа расчёта ОД предполагается наличие данных по доходности за несколько равных временных периодов (например, за несколько лет).

Расчёт производится по следующей формуле:

Для примера, давайте опять сравним акции двух компаний А и Б. Для простоты примера возьмём статистику годовой доходности за три последних года. Пускай акции компании А приносили доход в размере:

- Первый год — 10%;

- Второй год — 8%;

- Трети год — 15%.

А акции компании Б:

- Первый год — 5%;

- Второй год — 15%;

- Третий год — 10%.

Подставляя эти значения в формулу получим, для акций компании А:

Для акций компании Б:

Как видите, согласно расчёту, акции компании Б оказываются чуть более выгодными. Однако следует иметь ввиду, что значения доходности в прошлом, не гарантируют её в будущем. Так, в данном примере, на третий год произошло некоторое снижение прибыли. Это может быть вызвано как временными, но преодолимыми трудностями (вызванными, например, изменением конъюнктуры на рынках сбыта), так и свидетельствовать о более серьёзных проблемах компании (наличие которых, скорее всего, повлечёт за собой дальнейшее снижение прибыльности её бумаг).

Источник