- Зависимость между доходностью и ценой облигации

- Как связаны доходность и цена облигации?

- Виды доходности долговых ценных бумаг

- От чего зависит величина дохода облигаций?

- Как рассчитать доходность, где посмотреть?

- Взаимосвязь величины дохода и цены

- Погашение облигаций

- Доходность ценных бумаг. Основные методы оценки и прогнозирования

- Какие бумаги потенциально самые прибыльные

- Формулы расчёта доходности ценных бумаг

- Ожидаемая доходность ценных бумаг

- Оценка доходности на основе математического ожидания

- Оценка доходности на основе исторических данных

Зависимость между доходностью и ценой облигации

Облигации, представляющие собой более прибыльную альтернативу банковским вкладам, привлекают инвесторов относительной стабильностью цен и предсказуемым уровнем дохода. Использование такого вида инвестирования становится всё более частым в самых разных стратегиях. Детальное понимание особенностей этого вида ценных бумаг поможет получить максимальную прибыль, снизив возможные риски до уровня, сопоставимого с банковским депозитом.

Как связаны доходность и цена облигации?

Высокий доход от операций с ценными бумагами — основная цель, которую преследует большинство инвесторов. Точное понимание влияния рыночной ситуации на величину конечного дохода позволяет сделать правильный выбор в момент покупки или продажи ценной бумаги.

Виды доходности долговых ценных бумаг

При работе с облигациями общий доход складывается из двух основных составляющих:

- разницы между ценой погашения (или продажи) и ценой покупки;

- дохода от купона.

Комбинированное формирование прибыли при работе с облигациями сформировало необходимость оценки доходности по нескольким критериям.

Купонная доходность — величина годового процента, выплачиваемого эмитентом за использование заёмных средств, полученных благодаря выпуску ценных бумаг. Выплата купонного дохода производится регулярно и определяется в виде процента от номинальной стоимости ценной бумаги.

Текущая доходность — соотношение величины годовых выплат от купонов к рыночной стоимости ценной бумаги. При использовании в расчёте цены покупки (вместо рыночной стоимости) инвестор получает показатель уровня годовой доходности активов от купонов на вложенные средства.

Эффективная доходность (к погашению / оферте) — суммарный доход инвестора, включающий в себя выплаты от реинвестирования купонов и погашения стоимости ценной бумаги. Используется в ситуациях, когда предполагается держать облигации продолжительное время, реинвестируя получаемый купонный доход.

Простая доходность (к погашению / оферте) — суммарная стоимость текущей купонной доходности и дисконта (премии) к номинальной цене облигации. Рассчитывается в ситуациях, когда планируется держать ценную бумагу продолжительное время, выводя купонный доход.

От чего зависит величина дохода облигаций?

Доход облигации зависит от следующих факторов:

- насколько выгодно была приобретена бумага (цена покупки);

- как долго владелец держал ценную бумагу;

- метода распределения купонных отчислений (направлялись на покупку новых бумаг или выводились);

- роста котировок по облигации (увеличение интереса инвесторов к определённому виду облигаций приводит к увеличению цен на этот вид ценных бумаг);

- увеличения накопленной купонной доходности (НКД); при накоплении НКД цена облигации растёт, после выплаты — снижается;

- момента и условий продажи облигаций.

Дополнительным фактором, влияющим на уровень доходности государственных облигаций, является ключевая ставка, определяемая центробанками государств. В момент выпуска доходность ценной бумаги соответствует значению ключевой ставки. В процессе обращения параметры облигации могут меняться в зависимости от изменения экономической ситуации.

В случае работы с облигациями компаний доходность напрямую связана с рейтингом надёжности эмитента, выпустившего ценную бумагу. Покупка высокодоходных облигаций, как правило, связана с более высокими рисками и возможной потерей части капитала в случае банкротства компании-эмитента.

Как рассчитать доходность, где посмотреть?

Показатели доходности могут быть получены на сайте Московской Биржи (https://www.moex.com/ru/bondization/calc) или других сетевых ресурсах торговых площадок. Основной показатель — доходность к продаже — рассчитывается по формуле:

ДП = ТД + ((НО — ЦП)/ ЦП) × (365 / В) × 100 %,

ДП — простая доходность к продаже (к погашению);

ТД — текущая доходность от купона;

НО — номинал облигации;

ЦП — цена покупки;

В — время от покупки до продажи (или погашения).

Взаимосвязь величины дохода и цены

Величина дохода по облигациям находится в обратной зависимости от их цены. Низкая цена при покупке означает больший уровень дохода при последующей продаже или погашении. Облигация, купленная в момент размещения по цене номинала (100 % стоимости), с выплачиваемым раз в год купоном 10 % даёт своему владельцу прибыль в 10 % годовых и номинальную стоимость в момент погашения. В случае перепродажи этой ценной бумаги по 103 % от номинала доходность в момент погашения будет меньше на 3 %.

Являясь долговым обязательством, облигация обеспечивает инвесторам источник платежей с определённым уровнем доходности к погашению. В такой ситуации именно доходность является основным критерием при оценке привлекательности этого вида ценных бумаг. На этот параметр инвесторы обращают внимание в первую очередь. Цена в таком случае является производной величиной, корректирующей ставку купона до показателя уровня доходности.

Погашение облигаций

В процессе погашения облигации происходит полный возврат номинальной стоимости эмитентом. Полная сумма погашения включает в себя выплату за последний купонный период. Деньги выплачиваются владельцу ценной бумаги. Процесс погашения не требует от держателя совершения каких-либо операций. Основное условие успешности операции — платёжеспособность эмитента, выпустившего облигацию.

Покупая облигации с заданной датой погашения, нужно помнить об оферте — безусловном праве владельца ценной бумаги продать её в определённое время. Выплаты при этом обычно составляют 100 % от номинальной стоимости. Параметры облигации пересматриваются приблизительно за неделю до даты оферты. Новый набор параметров облигации может включать в себя ставки последующих купонных выплат, следующую дату погашения или определять новую оферту.

Облигации, выпущенные государствами со стабильной экономикой или компаниями с высоким рейтингом надёжности, являются прекрасным консервативным инструментом для инвестирования на продолжительное время. Хорошее понимание механизма выплат, связанных с этими ценными бумагами, позволит обеспечить гибкое и эффективное распределение получаемых доходов.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Доходность ценных бумаг. Основные методы оценки и прогнозирования

Ни для кого не секрет, что основной целью инвестиций в ценные бумаги является получение максимально возможной прибыли при сохранении приемлемого уровня риска. В этой статье я расскажу вам о том, какие виды ценных бумаг обладают потенциально большим потенциалом доходности. Вы узнаете о том из чего складывается их доходность и каким образом она вычисляется. Наконец, мы с вами подробно поговорим о том, как можно провести предварительную оценку и рассчитать ожидаемую доходность ценных бумаг ещё на этапе их выбора.

Какие бумаги потенциально самые прибыльные

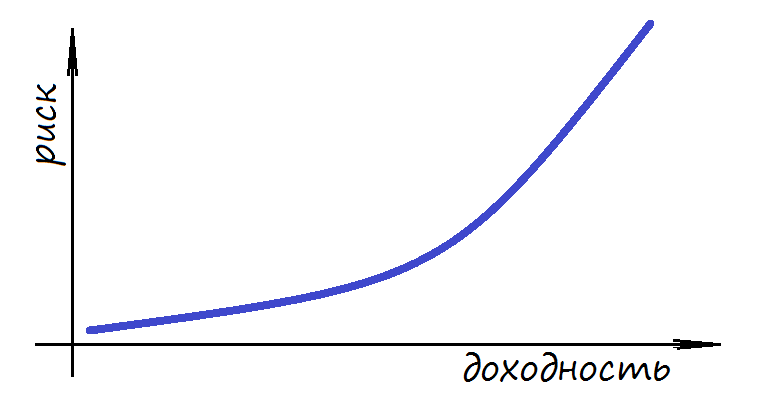

Ответ на этот вопрос довольно прост: самый большой потенциал в плане прибыли имеют ценные бумаги с таким же большим уровнем риска. Чем выше риск, который готов взять на себя инвестор, тем выше тот доход, который он может в итоге получить. Ключевое слово в данном случае – «может», поскольку с увеличением степени риска вероятность получения дохода постепенно тает.

Соотношение риска и доходности

То есть, другими словами, увеличивая степень риска инвестор одновременно и повышает свою потенциальную доходность, и снижает вероятность её получения. Поэтому в инвестициях так важно найти ту самую золотую середину, тот уровень риска при котором можно рассчитывать на относительно высокую прибыль с достаточно большой вероятностью её получения.

Минимальным риском, но и наименьшей степенью доходности отличаются такие бумаги, как государственные облигации. Обычно процент по ним сопоставим с доходностью банковских депозитов и едва превышает текущий уровень инфляции. Инвестирование в бумаги данного типа целесообразно в тех случаях, когда основной целью является не приумножение, а сохранение своих денежных средств.

На ступеньку выше стоят корпоративные облигации крупнейших компаний. Они также обладают достаточной степенью надёжности, но позволяют получить чуть большую прибыль (в отличие от бумаг выпущенных государством). Ещё выше по доходности – акции тех же самых компаний, но и риск по ним тоже чуть выше. Облигация по природе своей — долговая ценная бумага, то есть она подразумевает возврат долга и процентов по нему в любом случае. А вот акция — бумага долевая. Она даёт своему владельцу долю в бизнесе компании её выпустившей, но вместе с этим он принимает на себя и определённые риски (в частности, убытки в результате возможного снижения курса акций).

Ещё более рисковыми, но и потенциально более доходными являются акции и облигации выпущенные не столь известными и не столь крупными компаниями. При этом, чем менее известна компания, тем большую прибыль она вынуждена обещать по своим облигациям (иначе никто не захочет их покупать) и тем сильнее могут в итоге «выстрелить» её акции. Ведь согласитесь, что у автосервиса за углом вашего дома, потенциал к возможному росту куда выше чем, например, у Газпрома или Сбербанка. Автосервис может увеличиться в тысячи раз развивая свой бизнес в сеть по всему городу, по всей стране или, в конце концов, даже по всему миру (вовсе не обязательно что он это сделает, но, тем не менее, теоретическая возможность этого ведь существует). А вот Газпром это уже и так достаточно крупная организация и вряд ли он сможет увеличить свою рыночную капитализацию даже в 5-10 раз.

Есть ещё такие бумаги как фьючерсные и опционные контракты. Торговля ими осуществляется с использованием кредитного плеча (левериджа) и, соответственно, размер потенциальной прибыли в данном случае гораздо выше, он прямо пропорционален размеру предоставляемого плеча. Аналогичным образом растёт и риск.

Предположим, что вы решили приобрести фьючерс на акции IBM. Спецификация данного фьючерсного контракта подразумевает его торговлю с размером левериджа 1 к 10. То есть, при цене одной акции в 135 долларов, обладая суммой в 1350$, вы можете приобрести не десять, а сто таких акций. Хотя если говорить точнее, в данном случае вы приобретёте не сами акции IBM, а фьючерсный контракт на их покупку. Но сути дела это сильно не меняет, ведь по истечении срока данного контракта вы сможете получить прибыль равнозначную той, которая была бы у вас при продаже этих самых акций. Правда при этом и возможный убыток будет равен тому, который вам принесло бы обладание 100 акциями IBM в случае снижения их курсовой стоимости.

Формулы расчёта доходности ценных бумаг

Вообще, доходность по ценным бумагам может складываться из следующих величин:

- Спекулятивный доход получаемый в результате реализации курсовой разницы при покупке и продаже ценных бумаг;

- Доход получаемый в виде дивидендов по акциям или в виде процентов по облигациям (купонный доход).

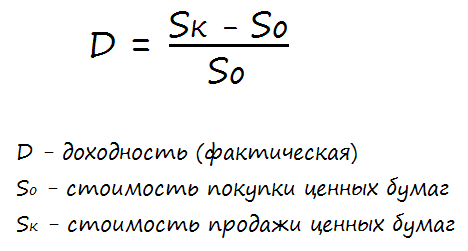

Кроме этого можно говорить о фактической и ожидаемой доходности инвестиций. Фактическая доходность отражает ту величину прибыли, которая была получена, что называется, постфактум. А ожидаемая — показывает ту её величину, которую можно будет получить в будущем.

Про ожидаемую доходность мы поговорим в следующем разделе, а сейчас давайте рассмотрим как рассчитывается фактическая доходность инвестиций в ценные бумаги.

Если речь идёт о чисто спекулятивной доходности (от разницы курсовой стоимости), то её легко можно рассчитать по формуле:

В том случае, если помимо курсовой разницы были получены ещё проценты или дивиденды, доход рассчитывается по формуле:

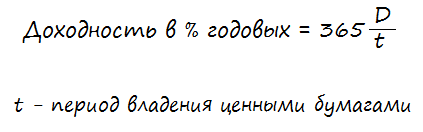

Обычно доходность рассчитывается в процентах годовых. Для того чтобы привести рассчитанные по вышеприведённым формулам результаты к годовой доходности, следует воспользоваться этой зависимостью:

Ожидаемая доходность ценных бумаг

Грамотное инвестирование в ценные бумаги, предполагает вероятностную оценку рисков и возможностей, выбор допускаемого значения риска и сопоставимого с ним потенциального уровня доходности**. Об инвестиционных рисках и о способах их минимизации мы говорили с вами здесь. А сейчас я расскажу вам о том, как оценить потенциальную доходность ценных бумаг.

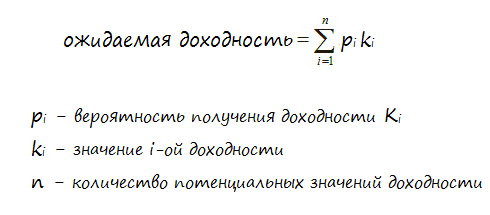

Оценить ожидаемую доходность (ОД) можно двумя различными методами. Первый метод основан на вероятностях (математическом ожидании), а второй — на исторических данных. Давайте начнём с вероятностного метода оценки.

** Как мы уже говорили с вами выше, риск и доходность ценных бумаг находятся в прямо пропорциональной зависимости друг от друга. Чем выше риск, тем выше потенциальный уровень доходности и наоборот. Такое положение вещей обусловлено тем, что рынок сам устанавливает данное соотношение, ведь никто не хочет покупать высокорисковые бумаги с небольшим уровнем доходности.

Оценка доходности на основе математического ожидания

В данном случае учитываются все возможные варианты размера предполагаемой доходности вкупе с их вероятностью. Причём наибольший вес придаётся тем значениям, вероятность получения которых выше.

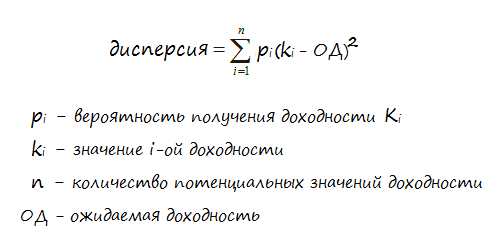

Расчёт производится по формуле:

Для наглядности вычислений, давайте приведём простой пример. Допустим перед инвестором встал выбор из двух бумаг со следующим распределением вероятностей прибылей по ним:

- Бумага А предположительно принесёт доходность в 10% с вероятностью в 50%, доходность в 7% с вероятностью в 30% или доходность в 4% с вероятностью в 20%;

- Бумага Б. Вероятность доходности в 12% составляет 30%, вероятность доходности в 8% составляет 35% и вероятность доходности в 5% составляет 35%.

Сначала рассчитываем ожидаемую доходность для бумаги А:

ОД = (0,1*0,5) + (0,07*0,3) + (0,04*0,2) = 0,079 = 7,9%

А теперь рассчитаем ожидаемую доходность для бумаги Б:

ОД = (0,12*0,3) + (0,08*0,35) + (0,05*0,35) = 0,081 = 8,1%

Очевидно, что фактическое значение доходности, скорее всего, будет несколько отличаться от рассчитанного по вышеприведённой формуле. Оценить разброс значений фактических, относительно значений расчётных, можно рассчитав величину дисперсии.

Дисперсия рассчитывается по формуле:

Для нашего примера получим дисперсию для бумаги А:

0,5(0,1 — 0,079) 2 + 0,3(0,07 — 0,079) 2 + 0,2(0,04 — 0,079) 2 = 0,000549

И дисперсию для бумаги Б:

0,3(0,12 — 0,081) 2 + 0,35(0,08 — 0,081) 2 + 0,35(0,05 — 0,081) 2 = 0,000793

Дисперсия показывает тот уровень риска, который повлечёт за собой инвестирование в бумагу для которой была рассчитана ожидаемая доходность на основе вероятностей (математического ожидания). Чем больше дисперсия, тем больше возможное отклонение фактического значения ОД от расчётного.

В нашем примере дисперсия для бумаги Б несколько выше аналогичного показателя для бумаги А. Однако, разница между ними совсем незначительная (не на порядок), поэтому можно считать, что риски рассматриваемых бумаг примерно равны. Следовательно, при прочих равных, инвестирование в бумагу Б является предпочтительным.

Оценка доходности на основе исторических данных

Как вы понимаете, не всегда есть возможность объективно оценить вероятности получения того или иного размера прибыли. Поэтому, на практике часто используют второй метод оценки ОД. Для второго способа расчёта ОД предполагается наличие данных по доходности за несколько равных временных периодов (например, за несколько лет).

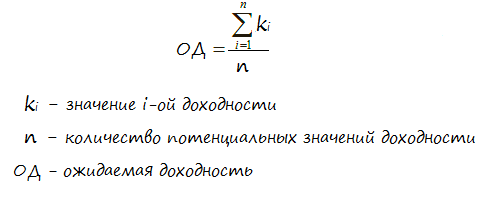

Расчёт производится по следующей формуле:

Для примера, давайте опять сравним акции двух компаний А и Б. Для простоты примера возьмём статистику годовой доходности за три последних года. Пускай акции компании А приносили доход в размере:

- Первый год — 10%;

- Второй год — 8%;

- Трети год — 15%.

А акции компании Б:

- Первый год — 5%;

- Второй год — 15%;

- Третий год — 10%.

Подставляя эти значения в формулу получим, для акций компании А:

Для акций компании Б:

Как видите, согласно расчёту, акции компании Б оказываются чуть более выгодными. Однако следует иметь ввиду, что значения доходности в прошлом, не гарантируют её в будущем. Так, в данном примере, на третий год произошло некоторое снижение прибыли. Это может быть вызвано как временными, но преодолимыми трудностями (вызванными, например, изменением конъюнктуры на рынках сбыта), так и свидетельствовать о более серьёзных проблемах компании (наличие которых, скорее всего, повлечёт за собой дальнейшее снижение прибыльности её бумаг).

Источник