- Рентабельность собственного капитала: формула по балансу

- Рентабельность собственного капитала: формула по балансу

- Что показывает рентабельность собственного капитала (ROE)

- Как рассчитать рентабельность собственного капитала

- Формула расчета по балансу

- Формула Дюпона

- Пример расчета ROE

- Нормативное значение показателя

- Расчет годовой доходности и стандартного отклонения

- Расчет доходности инвестиций

- Расчет средней годовой доходности (и приведение доходности к годовой)

- Есть общая доходность за период

- Есть начальная и конечная сумма

- Есть доходности по годам

- Есть доходность за неполный год

- Приведение дневной или месячной доходности к годовой

- Расчет годовой доходности с учетом пополнений и изъятий (движения средств)

- Расчет стандартного отклонения

Рентабельность собственного капитала: формула по балансу

Автор: Полина Таланова Руководитель проектов

Рентабельность собственного капитала: формула по балансу

Автор: Полина Таланова

Руководитель проектов

Рентабельность собственного капитала — ключевой показатель доходности инвестиций в бизнес. Выясняем, кому и зачем она нужна, как ее посчитать и на какие нормы стоит опираться при анализе полученного результата.

Что показывает рентабельность собственного капитала (ROE)

Рентабельность капитала определяет, насколько эффективно работают собственные средства владельцев компании, инвестированные в бизнес. Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Регулярно просчитывать значение ROE в первую очередь необходимо руководству организации, чтобы понять какую отдачу они получают от своего детища, насколько целесообразно заниматься текущей деятельностью и каковы перспективы дальнейшего развития бизнеса в этом секторе рынка.

Кроме того, ROE является основным показателем, на который опираются инвесторы, чтобы определить степень привлекательности финансовых вложений в конкретное предприятие. Именно величина ROE помогает понять, на какие дивиденды может рассчитывать вкладчик.

Проводить анализ рентабельности капитала, как и любого относительного показателя, важно в динамике нескольких периодов.

Если организации удается в течение длительного срока поддерживать стабильный уровень прибыльности капитала, то такое положение дел позволяет сделать заключение о ее финансовой устойчивости, что гарантирует сохранность и приумножение вложенных средств.

Расчет ROE целесообразен только тогда, когда у компании имеется чистый собственный капитал, так как в ином случае получается отрицательное значение коэффициента, малопригодное для дальнейшего анализа.

На первый взгляд ROE крайне близка по смыслу другому показателю доходности — рентабельности активов (ROA). Однако, в отличие от ROA, при расчете которой используется стоимость всех активов организации, в том числе купленных на заемные средства, ROE анализирует работу именно чистого капитала компании. Другими словами, учитывает активы за вычетом обязательств.

Как рассчитать рентабельность собственного капитала

Найти значение ROE можно несколькими способами. Разберем 2 варианта: простой расчет по итоговым показателям отчетности и факторный анализ по уравнению Дюпона.

Формула расчета по балансу

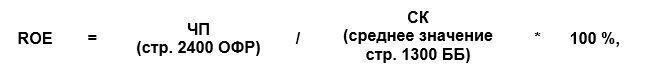

Подсчет производится на базе сумм, отраженных по строкам баланса (итоговые значения р. III «Капитал и резервы») и отчета о финансовых результатах. Отчетные данные подставляются в формулу:

где

ЧП — чистая прибыль (аналитики рекомендуют рассчитывать ROE именно по чистой прибыли);

СК — собственный капитал компании (для расчета среднего значения нужно сложить показатели на начало и конец периода и поделить на 2).

Формула Дюпона

Модель (уравнение) Дюпона позволяет провести более глубокий анализ показателя, поскольку с его помощью можно понять, за счет каких факторов происходило изменение ROE.

Формула расчета рентабельности по Дюпону:

где

ЧП — чистая прибыль;

В — выручка;

А — активы;

СК — собственный капитал.

Таким образом, модель Дюпона выделяет 3 базовых фактора, влияющих на рентабельность капитала:

- Операционная рентабельность (ЧП/В) — определяет риски бизнеса.

- Оборачиваемость активов (В/А) — показывает динамику изменения рисков.

- Финансовый рычаг (А/СК) — определяет соотношение между привлеченным и собственным капиталом.

При этом конечной целью анализа на базе модели Дюпону является не подсчет самого коэффициента рентабельности, а определение степени влияния перечисленных факторов на его значение. Такой подход позволяет достоверно установить причины возникших проблем и принять необходимые меры для их решения.

Пример расчета ROE

Акционерное общество занимается производством автотранспортных средств. Рассчитаем рентабельность капитала в динамике за последние 5 лет на основании данных отчетности:

Наименование показателя

Отчетный год

1

2

3

4

5

Результаты произведенных расчетов показывают, что первые 3 года бизнес стремительно развивался, и растущая прибыль позволяла компании без потерь наращивать объем чистого собственного капитала, что, в свою очередь, обеспечивало сохранность инвестиций и ежегодный рост дохода акционеров.

Последующие 2 года наблюдался спад продаж, связанный с ухудшением экономической ситуации в стране. И, как следствие, эффективность собственных инвестиций значительно снизилась, что наглядно демонстрирует значение ROE.

Несмотря на то, что рентабельность последнего периода имеет положительное значение, собственникам компании необходимо принимать решительные меры по оздоровлению бизнеса, поскольку общая ситуация на рынке продолжает ухудшаться и роста прибыли по итогам текущего периода не предвидится.

Нормативное значение показателя

Норматив ROE для экономически развитых стран составляет 10-12%. Но в условиях стагнирующей экономики РФ значение коэффициента должно быть на порядок выше (20 и более %).

Логичным является сравнение значения ROE конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты.

В частности, по данным ЦБ РФ средняя ставка по депозитам в первом полугодии 2019 года составляет 9-9,5% годовых. Таким образом, если рентабельность капитала организации ниже этого уровня, то очевидно, что инвесторам выгоднее выбрать более прибыльное направление для вложения средств.

Кроме того, не стоит забывать, что убыточность бизнеса на протяжении нескольких налоговых периодов — тревожный сигнал для руководства и бухгалтерии предприятия. Инспекторы ФНС не дремлют, а низкая рентабельность — повод заподозрить организацию в работе на теневой сектор экономики.

Клиенты 1С-WiseAdvice могут спокойно заниматься любимым делом, не беспокоясь о показателях отчетности и повышенном внимании со стороны ревизоров.

Источник

Расчет годовой доходности и стандартного отклонения

Автор: Дмитрий Никитенко

Дата записи

Чтобы вы всегда могли проверить данные, найденные в интернете, или рассчитать доходность собственных инвестиций, в этой статье я научу вас делать это правильно.

Приведенные здесь методы расчета подходят для любых электронных таблиц – Excel, Google Sheets или LibreOffice. А то, что не использует экселевские функции, можно просто считать в любом калькуляторе, например, встроенном в Google или Яндекс.

Расчет доходности инвестиций

Доходность в процентах за любой период можно рассчитать двумя способами:

- знакомая многим формула: (конец периода — начало периода) / начало периода = (110 — 100) / 100 = 10%;

- и более короткая версия: конец периода / начало периода — 1 = 110 / 100 — 1 = 10%. Мы будем считать доходность за год по второй формуле, потому что она немного короче и её результат в разах (до вычитания единицы) нам ещё пригодится.

Дальше для простоты мы будем называть её общей доходностью.

Расчет средней годовой доходности (и приведение доходности к годовой)

Под средней годовой доходностью обычно понимается среднегодовая ставка доходности, которая приводит начальную сумму вложений к конечной путем последовательного начисления этой ставки на результат предыдущего года.

Это не просто средняя арифметическая доходностей отдельных лет, а среднее геометрическое. Проще говоря, какую прибыль в процентах вы должны каждый год получать, чтобы из суммы А в итоге получилась сумма Б.

Средняя геометрическая доходность учитывает эффект сложного процента (капитализации процентов и возникающего в следствие этого экспоненциального роста), поэтому всегда будет меньше арифметической средней.

Другое название средней геометрической доходности из англоязычных источников, которое вам может встречаться — “compound annual growth rate” (CAGR).

Рассмотрим расчет годовой доходности для нескольких видов входящих данных, которые обычно имеют инвесторы. Под среднегодовой доходностью далее будем понимать именно среднюю геометрическую или CAGR.

Есть общая доходность за период

Если известно какую доходность принес актив за весь период, годовую доходность можно найти по формуле:

где x – доходность за весь период в процентах, n – количество полных лет в периоде, ^ – возведение в степень.

Например, если за 3 года доходность составила 30%, то среднегодовая доходность будет равно не 30% / 3 = 10%, а (0.3 + 1) ^ (1 / 3) — 1 = 9,14%.

Проверим: начальная сумма 100, конечная – 130:

- 100 + 100 * 9,14% = 109,14

- 109,14 + 109,14 * 9,14% = 119,12

- 119,12 + 119,12 * 9,14% = 130

Прибавление единицы нужно, чтобы перевести известную доходность из процентов в разы, а вычитание в конце – для перевода обратно из разов в проценты (напомню, что 30% = 0.3, в Excel можно записать оба варианта, разницы нет).

В Excel (или других электронных таблицах) возвести в степень можно либо с помощью того же знака ^, либо функцией СТЕПЕНЬ((x + 1); (1 / n)) — 1.

Есть начальная и конечная сумма

Если у вас есть результат инвестиций за известный период в виде сумм на начало и конец этого периода, то всё, что нужно сделать – это узнать общую доходность (формула та же, из начала статьи – 130 / 100 — 1 = 30%) и с ней рассчитать среднегодовую по формуле из предыдущего пункта.

Есть доходности по годам

Если у вас есть ряд доходностей за отдельные годы или вы можете найти их по ценам, то расчет среднегодовой доходности сводится к двум способам:

- поиску среднего геометрического этих доходностей, выраженных в разах;

- умножению этих разов для получения общей доходности и расчету как в предыдущих пунктах.

Первый вариант считать вручную нет смысла, поэтому лучше сразу обратиться к Excel и воспользоваться функцией СРГЕОМ (GEOMEAN). В неё надо передать либо список значений, либо диапазон ячеек, в которых у вас записаны годовые доходности, выраженные в разах.

Для примера посчитаем так инфляцию в России за последние 5 лет:

- 2014: 11,35% + 1 = 1,1135

- 2015: 12,91% + 1 = 1,1291

- 2016: 5,39% + 1 = 1,0539

- 2017: 2,51% + 1 = 1,0251

- 2018: 4,26% + 1 = 1,0426

СРГЕОМ(1,1135; 1,1291; 1,0539; 1,0251; 1,0426) — 1 = 7,2%

СРГЕОМ(A1:A5) — 1 = 7,2% (представим, что в ячейках те же доходности в разах)

Второй вариант расчета через умножение будет выглядеть так:

(1,1135 * 1,1291 * 1,0539 * 1,0251 * 1,0426) ^ (1 / 5) — 1 = 7,2%

Есть доходность за неполный год

Пока мы рассмотрели только полные годовые периоды, но среднегодовую доходность можно считать и для неполных лет. Например, какой-то актив за 4 года и 6 месяцев принес вам 50%. Чтобы аннуализировать эту доходность (привести к среднегодовой, в степень нужно подставить 4,5:

(0.5 + 1) ^ (1 / 4,5) — 1 = 9,43%

Привести месяцы неполного года к дробной части можно просто разделив их на 12:

- 6 / 12 = 0,5;

- 8 / 12 = 0,67 и так далее.

По аналогичному принципу можно взять доходность за прошедшее количество дней в году и привести её к годовой:

(x + 1) ^ (252 / n) — 1, где x – доходность за эти дни в процентах, n – количество дней, а 252 — количество торговых дней в году.

Если доходность за 100 дней года составила 3%, то среднегодовая будет равна:

(0,03 + 1) ^ (252 / 100) — 1 = 7,7%.

Вместо торговых дней можно брать и календарные, то есть 365 — выбор зависит от ваших данных и целей расчета.

Приведение дневной или месячной доходности к годовой

Если вы располагаете среднедневной или среднемесячной доходностью (геометрической), эти данные можно аннуализировать по таким формулам:

- для дневной доходности: (x + 1) ^ 252 — 1, где x – доходность в процентах и 252 — число торговых дней в году;

- для месячной доходности: (x + 1) ^ 12 — 1.

Например, приведение дневной доходности 0,03% может выглядеть так: (0,0003 + 1) ^ 252 — 1 = 7,9%. Естественно, то же самое можно делать для недельной или квартальной доходности (возводя в 52 или 4 степень).

При этом аннуализированное СКО рассчитывается по другой формуле: x * SQRT(252), то есть среднедневную волатильность нужно умножить на квадратный корень из количества торговых дней (либо месяцев и т. д.).

Расчет годовой доходности с учетом пополнений и изъятий (движения средств)

Все вышеперечисленные способы подходят для расчета доходности активов или экономических показателей в вакууме, но личные инвестиции сопряжены с периодическими пополнениями портфеля или изъятиями средств из него.

Если просто рассчитать доходность способами выше, она окажется искаженной этими движениями денег. Например, если на начало года у вас было 100 000 руб., потом вы купили активы на 80 000 руб., а в конце года стоимость портфеля составила 200 000 руб., это не значит, что вы заработали 200000 / 100000 — 1 = 100%.

В таких случаях есть несколько способов посчитать свой финансовый результат, устранив движения средств из показателя доходности. Наиболее удобный из них – это расчет внутренней нормы (или ставки) доходности (internal rate of return, IRR), потому что для этого есть две функции в Excel.

- ВСД (IRR) – для регулярных во времени пополнений или изъятий (например, каждый месяц, квартал или год);

- ЧИСТВНДОХ (XIRR) – для нерегулярных, что и применяется в реальной жизни.

Всё, что нужно сделать, это передать в функцию ЧИСТВНДОХ диапазоны ячеек с суммами и датами, при этом пополнения будут положительными числами, а изъятия отрицательными (или наоборот), а последней должна быть текущая стоимость портфеля, как если бы вы сняли всё в последний день. Если те 80 000 руб. мы положили 6 июля, то для нашего примера это будет выглядеть так:

- 2019-01-01: -100000

- 2019-07-06: -80000

- 2019-12-31: 200000

Годовая доходность: ЧИСТВНДОХ(B1:B3; A1:A3) = 14,56%.

В колонке A были даты, в B – суммы.

Расчет стандартного отклонения

В любых электронных таблицах рассчитать стандартное отклонение не составляет труда. Его можно считать для годовых или любых других доходностей, выраженных в процентах или разах, приводить месячное стандартное отклонение к годовому и так далее. Стандартное отклонение также называется среднеквадратическим или СКО.

Для этого нам понадобится функция СТАНДОТКЛОН (STDEV), куда достаточно просто передать диапазон ячеек с доходностями. Она рассчитывает СКО для выборки из генеральной совокупности, что нам и нужно.

Если взять пример с инфляцией в России за последние 5 лет, получим такой результат:

СТАНДОТКЛОН(11,35%; 12,91%; 5,39%; 5,39%; 4,26%) = 3.96%.

Источник