- Модель Гордона (Gordon Growth Model)

- Применение модели Гордона в оценке бизнеса

- Модель Гордона. Формула. Пример расчета в Excel

- Модель Гордона для оценки бизнеса. Формула. Определение.

- Оценка доходности собственного капитала компании по модели Гордона

- Оценка доходности акций по модели Гордона на примере ОАО “Газпром”

- Пример оценки доходности компании по модели Гордона в Excel

- Модель Гордона

- Что называют моделью Гордона?

- Модель Гордона для оценки бизнеса. Формула. Определение.

- Оценка доходности собственного капитала компании по модели Гордона

- Особенность модели Гордона определяет бизнесу оценку

- Модель Гордона: формула в Excel

- Принцип работы по синектическому методу

- Первый этап

- Второй этап

- Третий этап

- Пример расчета

- Рассмотрение акции, как облигации с постоянно растущими процентами по купонам

- Почему стал интересен данный подход?

- Пример компании Coca-Сola

- Подход к акции, как к облигации с постоянно растущим купоном

- Заключение

Модель Гордона (Gordon Growth Model)

Модель постоянного роста (Dividend Discount Model, DDM) – это модель, в которой предполагается, что дивиденды будут расти от периода к периоду в одной пропорции, т.е. с одинаковым темпом роста. Данная модель широкое распространение получила под названием модель Гордона (Gordon Growth Model).

Модель названа в честь М. Дж. Гордона (M.J. Gordon), который первоначально опубликовал ее в совместном с Эли Шапиро (Eli Shapiro) исследовании: Capital Equipment Analysis: The Required Rate of Profit, Management Science, 3(1) (October 1956).

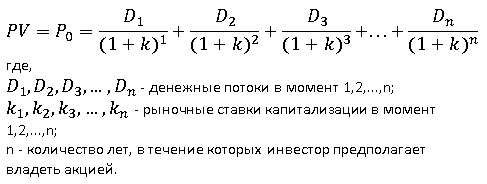

Как мы знаем, формула дисконтирования предполагает, что приведенная стоимость акции PV (определяющая ее цену в исходный момент времени) может быть представлена в виде:

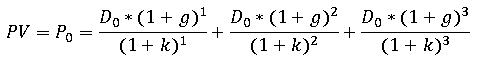

М. Дж. Гордон для упрощения расчетов предположил: поскольку срок действия акции теоретически не ограничен, считаем, что поток денежных выплат представляет собой бесконечный поток дивидендов (ликвидационной суммы уже не будет, так как акция существует бесконечно долго). Кроме того Гордон предложил считать все величины ставки прироста ежегодных выплат (g) одинаковыми, т. е. дивиденды возрастают ежегодно в (1+g) раз, причем величина (g) не меняется до бесконечности. С учетом этого допущения формула примет вид [2]:

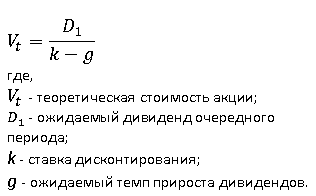

Таким образом, расчет стоимости в соответствии с моделью Гордона производится по формуле:

Кроме вышеуказанных упрощений, модель Гордона предполагает что:

Величина k должно быть всегда больше g, в противном случае цена акции становится неопределенной. Это требование вполне логично, так как темп прироста дивидендов g может в какой-то момент превысить требуемую норму отдачи акции k. Однако это не произойдет, если полагать выбранный срок дисконтирования бесконечным, ибо в данном случае дивиденды постоянно прирастали бы более высокими темпами, чем норма отдачи акции, что невозможно.

Предприятие должно выплачивать дивиденды регулярно, в противном случае модель Гордона неприменима. Более того, требование неизменности величины g означает, что компания направляет на выплату дивидендов всегда одну и ту же долю своего дохода.

Требование неизменности величин k и g вплоть до бесконечности ограничивает структуру капитала предприятия: считается, что единственным источником финансирования фирмы являются ее собственные средства, а внешние источники отсутствуют. Новый капитал поступает в компанию только за счет удерживаемой доли дохода, чем выше доля дивидендов в доходе предприятия, тем ниже уровень обновления капитала.

Применение модели Гордона в оценке бизнеса

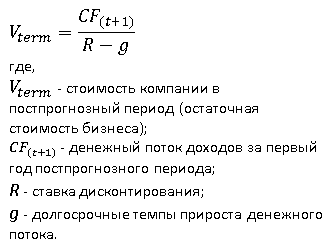

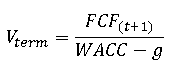

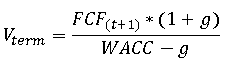

При оценке бизнеса, при прогнозировании доходов, в связи с тем, что свободный денежный поток не подается прогнозированию более чем на несколько лет вперед, введены положения о природе изменения этих денежных потоков – предполагается оценка остаточной (терминальной) стоимости

бизнеса на дату окончания явно выраженного прогнозного периода.

Согласно модели Гордона производиться капитализация годового дохода постпрогнозного периода в показатель стоимости при помощи коэффициента капитализации, рассчитанного как разница между ставкой дисконтирования и долгосрочными темпами прироста (модель Гордона используется в рамках доходного подхода).

При отсутствии темпов роста коэффициент капитализации будет равен ставке дисконтирования.

Расчет конечной стоимости в соответствии с рассматриваемой моделью производится по следующей формуле[1]:

Относительный размер терминальной стоимости увеличивается по мере уменьшений продолжительности прогнозного периода и становится весомой величиной по мере удаления горизонта прогноза. В зависимости от ставки дисконтирования для прогнозов свыше 10 лет терминальная стоимость становится гораздо менее существенным элементом.

Суть модели Гордона заключается в следующем: Стоимость компании на начало первого года постпрогнозного периода равна величине капитализированного дохода постпрогнозного периода (т.е. сумме стоимостей всех ежегодных будущих доходов в постпрогнозном периоде).

При слишком высоких темпах прироста прибыли модель Гордона использовать нельзя, так как такие показатели возможны при значительных дополнительных инвестициях, которые эта формула не учитывает.

В практическом руководстве А. Грегори [3], эта модель, будучи модифицирована для расчета капитала, принимает следующий вид:

Чтобы найти текущую стоимость предприятия, надо эту терминальную стоимость дисконтировать по среднему WACC и прибавить к текущей стоимости всех показателей свободных денежных потоков за конкретный прогнозный период.

При использовании этой формулы важно понять, как используются разумные предположения о показателе g, долговременном (до бесконечности) темпе роста.

Модель Гордона может использовать историческую, текущую или прогнозируемую прибыль, и нередко последний показатель рассчитывается путем умножения прибыли, полученной в последний период, на ожидаемый долгосрочный темп роста, в этом случае формула примет вид:

Ограничения при использовании модели Гордона:

- темпы роста дохода компании должны быть стабильны;

- темпы роста дохода не могут быть выше ставки дисконтирования;

- капитальные вложения в постпрогнозном периоде должны быть равны амортизационным отчислениям (для случая, когда в качестве дохода выступает денежный поток).

- Астраханцева И.А. Учет и анализ: Учеб.пособие / ФГБОУВПО «Ивановский государственный энергетический университет имени В.И. Ленина. — Иваново, 2014. — 344с.

- Асаул А.Н. Основы бизнеса на рынке ценных бумаг: учебник / А.Н. Асаул, Н.А. Асаул, Р.А. Фалтинский; под ред. д-ра экон. наук, профессора А.Н. Асаула. — СПб.: АНО «ИПЭВ», 2008. — 207с.

- Грегори А. Стратегическая оценка компаний (Практическое руководство) — М.: Квинто-Консалтинг, 2003. — 224 с.

- Дворец Н.Н. Оценка стоимости предприятия (бизнеса): Учебно-методическое пособие. — М.: МАРТИТ, 2008. — 136 с.

- Каллаур Н.А. Дивиденды организации // Экономико-правовой бюллетень. 2008. №12. — 160 с.

Источник

Модель Гордона. Формула. Пример расчета в Excel

На практике рассмотрим модель Гордона, разберем формулу и пример расчета в Excel для реальных компаний.

Модель Гордона для оценки бизнеса. Формула. Определение.

Модель Гордона (англ. Gordon Growth Model) – используется для оценки стоимости собственного капитала и доходности обыкновенной акции компании. Данную модель еще называют модель дивидендов постоянного роста, так как ключевой фактор определяющий рост стоимости компании это темп прироста ее дивидендных выплат. Модель Гордона является вариацией модели дисконтирования дивидендов.

Цель оценки модели Гордона: оценка доходности собственного капитала, оценка стоимости собственного капитала компании, оценка ставки дисконтирования для инвестиционных проектов

Другие методы оценки доходности компании (инвестиционного проекта) вы можете более подробно изучить в статье “Ставка дисконтирования. 10 современных методов“.

- устойчивая экономическая ситуация;

- рынок сбыта продукции имеет большую емкость;

- компания имеет устойчивый объем производства и реализации продукции;

- имеется свободный доступ к финансовым ресурсам (заемному капиталу);

- темп роста дивидендных выплат должен быть меньше ставки дисконтирования.

Другими словами Модель Гордона может использоваться для оценки компании, если она имеет устойчивый рост, который выражен стабильными денежные потоки и дивидендными выплатами.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

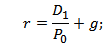

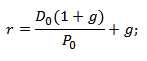

Оценка доходности собственного капитала компании по модели Гордона

Можно аналогично переписать формулу для дивидендных выплат в следующем году через их увеличение на размер среднего темпа роста.

где: r – доходность собственного капитала компании (ставка дисконтирования); D1 – дивидендные выплаты в следующем периоде (году); D1 – дивидендные выплаты в текущем периоде (году). P0 – стоимость акции в текущий момент времени (год); g – средний темп роста дивидендов.

Оценка доходности акций по модели Гордона на примере ОАО “Газпром”

Пример оценки доходности компании по модели Гордона в Excel

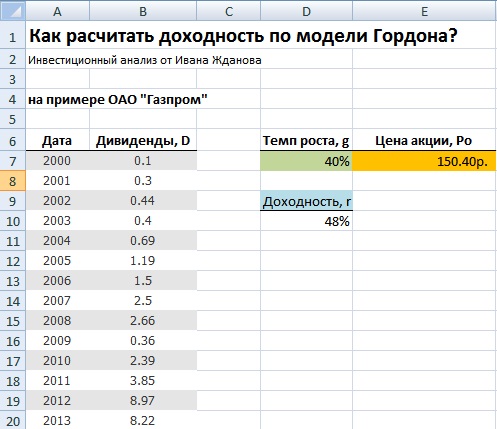

Рассмотрим на примере оценку будущей доходности компании ОАО «Газпром» с помощью модели Гордона. ОАО Газпром был взят для анализа, потому что является ключевым в национальной экономике, имеет многообразные каналы сбыта и производства продукции, т.е. имеет достаточно устойчивый вектор развития.

Получение данных по дивидендам

Так был взят период с 2000 по 2013 год для акции ОАО “Газпром”. На рисунке ниже показана статистика размера дивидендов на обыкновенную акцию.

Данные для расчета доходности акции по модели Гордона

Следует отметить, что для корректности применения модели Гордона дивидендные выплаты должны увеличиваться экспоненциально. На следующем этапе необходимо получить текущую стоимость акции ОАО «Газпром» на фондовом рынке, для этого можно воспользоваться сервисом Финама.

Определение текущей стоимости акции ОАО “Газпром”

Текущая стоимость акции ОАО «Газпром» составляет 150,4 руб. Далее рассчитаем средний темп роста дивидендов и ожидаемую доходность. Среднегодовой темп роста дивидендов =(B20/B7)^(1/13)-1 Ожидаемая доходность акции =B20*(1+D7)/E7+D7

Расчет ожидаемой доходности по модели Гордона в Excel

Ожидаемая доходность акции ОАО «Газпром» на 2014 год ожидается в размере 48%. Данная модель хорошо применима для компаний имеющих тесную связь между темпом роста дивидендов и стоимостью на фондовом рынке. Как правило, это наблюдается в условиях устойчивой экономики без сильных кризисов. Для отечественного рынка характерна неустойчивость, низкая ликвидность и высокая изменчивость все это приводит к сложности использования модели Гордона для оценки доходности собственного капитала.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме Модель Гордона является альтернативной модели CAPM (модель оценки капитальных активов) и позволяет оценить будущую доходность компании или ее стоимость на рынке в условиях общего устойчивого экономического роста. Применение модели на развивающихся рынках капитала приведет к искажению результатов. Модель адекватно применять для крупных национальных компаний из нефтегазовой и сырьевой отрасли.

Автор: к.э.н. Жданов Иван Юрьевич

Источник

Модель Гордона

Что называют моделью Гордона?

Модель Гордона – это вариация модели дисконтирования дивидендов, которая используется, чтобы вычислять цену акции или бизнеса. Свое основное применение она нашла в вычислении стоимости компаний, которые не котируются на биржах и которые сложно оценить другим экономическим инструментарием. Также можно встретить расширенное название – модель роста Гордона.

Модель Гордона для оценки бизнеса. Формула. Определение.

Модель Гордона (англ. Gordon Growth Model) – используется для оценки стоимости собственного капитала и доходности обыкновенной акции компании. Данную модель еще называют модель дивидендов постоянного роста, так как ключевой фактор определяющий рост стоимости компании это темп прироста ее дивидендных выплат. Модель Гордона является вариацией модели дисконтирования дивидендов. Цель оценки модели Гордона: оценка доходности собственного капитала, оценка стоимости собственного капитала компании, оценка ставки дисконтирования для инвестиционных проектов ★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут Другие методы оценки доходности компании (инвестиционного проекта) вы можете более подробно изучить в статье “ Ставка дисконтирования. 10 современных методов “. Модель имеет ряд ограничений на применимость и используется, когда:

- устойчивая экономическая ситуация;

- рынок сбыта продукции имеет большую емкость;

- компания имеет устойчивый объем производства и реализации продукции;

- имеется свободный доступ к финансовым ресурсам (заемному капиталу);

- темп роста дивидендных выплат должен быть меньше ставки дисконтирования.

Другими словами Модель Гордона может использоваться для оценки компании, если она имеет устойчивый рост, который выражен стабильными денежные потоки и дивидендными выплатами.

Оценка доходности собственного капитала компании по модели Гордона

Особенность модели Гордона определяет бизнесу оценку

Особенность заключается в том, что при соблюдении определенных условий уравнение становится эквивалентом для общего уравнения дисконтирования потока денежных единиц. Для определения бизнесу текущей стоимости собственного капитала (FV) необходимо ожидаемые денежные потоки за определенный период (CF(n+1)) разделить на разницу между ставкой дисконтирования (DR) и темпом прироста (t). Гордону необходимо было найти решение для расчетов дивидендов, от того поначалу ее названием было «модель дивидендов». Данное уравнение является обобщенным. Разница DR – t еще трактуют нормой капитализации. Для примера, результат от деления 1/(DR – t) считается множителем (иными словами – коэффициентом) к доходу. Соответственно, весьма рационально модель Гордона считать совместимой с общей моделью оценки. Оценка бизнеса по данной модели определяется произведением доходов на коэффициент. Таким способом, обратившись к способу исчислений по формуле Гордона можно проанализировать информацию о запасе или бизнесе в целом. Иногда в литературе встречается термин модель РОСТА (это практически синоним). Ее расчеты прогнозов полезны и активно применяются как в управлении бизнесом, так и при его купли/продаже.

Модель Гордона: формула в Excel

Задача модели – оценить стоимость собственных средств, их доходность, ставку дисконтирования для инвестиционного проекта. Формула Гордона применяется только в следующих случаях:

- экономическая ситуация стабильна;

- ставка дисконтирования больше темпа прироста дивидендных выплат;

- предприятие имеет устойчивый рост (объем производства и продаж);

- фирма свободно обращается к финансовым ресурсам.

Формула для оценки рентабельности собственного капитала по модели Гордона – пример расчета:

- r – доходность собственных средств предприятия, ставка дисконтирования;

- D1 – дивиденды в следующем периоде;

- P0 – цена акций на данном этапе развития компании;

- g – средний темп прироста дивидендных выплат.

Чтобы найти размер дивидендов на следующий период, их нужно увеличить на средний темп прироста. Формула примет вид:

Оценим доходность акций ОАО «Мобильные ТелеСистемы» с помощью модели Гордона. Составим таблицу, где первый столбец – год выплаты дивидендов, второй – дивидендные выплаты в абсолютном выражении.

Формула Гордона «работает» при определенных условиях. Поэтому сначала проверим, что значения дивидендов подчиняются экспоненциальному закону распределения. Построим график:

Для проверки добавим линию тренда с величиной достоверности аппроксимации. Для этого:

- Щелкаем по графику, чтобы сделать его активным и выбираем «Работа с диаграммами»-«Макет»-«Линия тренда»-«Дополнительные параметры»

Теперь четко видно, что данные диапазона «Дивиденды» подчиняются экспоненциальному закону распределения. Достоверность – 77%.

Теперь узнаем текущую стоимость обыкновенной акции ОАО «Мобильные ТелеСистемы». Это 215,50 рублей.

- Рассчитаем среднегодовой темп роста дивидендных выплат. Воспользуемся формулой сложных процентов, т.к. цена изменяется. Установим для ячейки процентный формат и введем формулу: =(B14/B4)^(1/10)-1. Где В14 – последнее значение дивидендов, В4 – начальное значение в анализируемом диапазоне.

Таким образом, ожидается доходность акции ОАО «Мобильные ТелеСистемы» в размере 38%.

Принцип работы по синектическому методу

Сама же работа по синектическому методу Уильяма Гордона происходит следующим образом:

Первый этап

Сначала подбирается группа специалистов – так называемый «отдел разработок». Она должна состоять из 2-3 человек, являющихся специалистами, приглашёнными со стороны и представляющими разные научные дисциплины, области знаний или профессии; и 2-3 человек, являющихся членами основного коллектива, для которого проводится работа. Отбирать специалистов следует, исходя из диапазона их знаний, практического опыта (желательно, разнообразного), гибкости мышления, возраста и психологического типа (лучше, чтобы у всех он был разный). Группа должна размещаться в отдельном помещении и для её работы должны быть созданы все необходимые условия: помещение должно быть оснащено требуемой аппаратурой (если это требуется), в нём должна быть маркерная доска, маркеры, бумага, ручки и т.п.

Второй этап

Группе должна быть предоставлена возможность провести тестовое занятие по использованию аналогий для ориентирования нервной системы всех участников и их мозговой активности в решении поставленной задачи. Синектики должны обсуждать аналогии и использовать эти обсуждения как средство спонтанного ориентирования своего мыслительного процесса на поставленной задаче.

Далее в действие приводятся представленные выше четыре типа аналогий (прямые, личные, символические, фантастические). Они являются фундаментальными, т.к. могут охватить опыт, знания и мысли всех членов группы. Особенно хорошо, если использовать их по такой системе: прямые – реальные, личные – телесные, символические – абстрактные, фантастические – нереальные. Наряду с этим, особенно важным является то, что каждый член группы должен преодолеть свой страх раскрыть перед остальными личные мысли. Для этого можно предварительно ознакомить участников с работой опытных синектиков, показав, например видеозапись синектического метода в действии. А для того чтобы все участники научились распознавать признаки приближения решения задачи, следует использовать в процессе работы аудиозаписи пройденных этапов.

Третий этап

На этом этапе происходит непосредственно решение проблемы, которое также состоит из нескольких составляющих:

- Формулировка основной проблемы (для того, чтобы все участники чётко представляли себе задачу, которую требуется решить);

- Обсуждение возможных решений и отброс неэффективных (позволяет сократить время на решение проблемы и не растрачивать энергию и творческий потенциал на ненужные идеи);

- Поиск аналогий, которые могут позволить выразить поставленную задачу в понятиях, знакомых и привычных для каждого члена группы (так каждый участники сможет выдвигать свои предложения);

- Определение всевозможных проблем и трудностей, создающих препятствия на пути решения проблемы (позволяет устранить возникающие преграды и прийти к решению наиболее коротким путём);

- Задавание наводящих вопросов и «отработка» каждого из них (уточнение и конкретизация решения).

В случае если аналогии приобретают слишком абстрактный характер, обсуждение проблемы переводится в более понятное для всех русло. А при появлении хоть одной перспективной идеи, её нужно развивать вплоть до того момента, когда она станет применима на практике.

Зачастую аналогии позволяют преобразовать привычные идеи в непривычные, что повышает вероятность нахождения решения поставленной задачи, а также способствует тому, что уже имеющиеся у участников знания и опыт могут быть использованы в самом процессе поиска этого решения.

Пример расчета

Моделирование вручную довольно проблематичное и требует много времени. Поэтому массово используются вспомогательные среды, такие как Excel. Предположим, что одна акция «Газпром» стоит 150,4 рубля. Вы можете видеть пример расчета ниже. Формулы, по которым считалось:

- Ожидаемая доходность акции = B20 х (1 + D7) : E7 + D7.

- Среднегодовой темп роста дивидендов = (B20 : B7) ^ (1 : 13) – 1.

Рассмотрение акции, как облигации с постоянно растущими процентами по купонам

Параллельно со своими исследованиями по отбору компаний решил посмотреть на «модель Гордона» и в общем на подход к акции, как к «облигации с постоянно растущим купоном». Интересная тема.

Почему стал интересен данный подход?

Причина — проводя исследования по своей методике, которая имеет в основном «грехемский» уклон, почти всегда я исключаю из шорт-листа компании, которые подходят под критерии Баффетта (покупает или держит Баффетт даже с учетом дорогих цен на них), — Coca-Сola, Gillette, American Express, McDonald’s, Walt Disney и прочее, но совсем не проходят фильтры Грехема.

Нонсенс, но похоже — это будет и дальше продолжаться. Об этом писал ранее, почему так происходит в понимании Уоррена Баффетта — «Вы платите высокую цену за входной билет, чтобы только переступить порог»

Я решил рассмотреть оценку акции более внимательнее со стороны выплаты дивидендов, а не только роста собственного капитала и роста чистой прибыли.

Именно «Дивиденды» можно считать тем самым «купоном» акции, и в России кстати, скептиками фундаментального анализа дивидендам придается большее внимание в расчетах, чем собственному капиталу и чистой прибыли, которая остается в компании.

В классическом курсе фундаментального анализа (что преподается во всех вузах мира) существует метод оценки акций с равномерно возрастающим дивидендом, который называется моделью Гордона.

Пример компании Coca-Сola

Приведу классический пример, такой компании — Coca-Сola и пример успешной инвестиции в «дорогую компанию».

То есть утверждать, что Баффетт купил акции дешево не приходится. Он купил дорого. Что же сделал Уоррен Баффетт?

За 1988 и 1989 гг. компания Berkshire Hathaway купила акций Coca-Cola на сумму более 1 млрд долл., что составило 35 % от всех обыкновенных акций, которыми на тот момент владела компания Berkshire.

Это был смелый шаг. В этом случае Баффетт поступил в соответствии с одним из своих основных принципов инвестиционной деятельности: когда вероятность успеха очень высока – не бойтесь делать большие ставки.

На данный момент этот портфель оценивается в 16 600 млн. долл. (41,5 долл. за акцию). Плюс еще дивиденды 4 336 млн. долл. (10,84 долл. на акцию за 25 лет).

Уоррен Баффет был готов пойти на это из-за его уверенности в том, что действительная стоимость компании намного выше. И оказался прав!

Посмотрим на цифры. Что именно внушило данную уверенность? Посчитаю ставку r из модели Гордона и прочие показатели за последние 30 лет.

Интересно, совпадение это или нет — но после приобретения акций Баффеттом — ставка r значительно выросла в связи с резким ростом дивидендов (по причине роста чистой прибыли, так как dividend payout ratio только снижался с 65,3% в 1983 до 33,6% в 1997).

Компания Coca-Cola — компания, которая стабильно платит и увеличивает размер дивидендов, при уменьшении доли выплат на дивиденды (!), производит регулярно разумные бай-беки, оптимально работает с плечом, поддерживает на высоком уровне ROE (около +30-35%), — в общем не компания, а идеал.

А идеал дешево стоить не может, сейчас P/E=19, P/BV=5,5 (в 1987 году — 15 и 5).

Получается, если «дорогая» компания хорошо работает увеличивая размер чистой прибыли и дивидендов год от года, она так и останется «дорогой» (и даже еще дороже станет), и покупать такие компании более безопаснее, чем очень «дешевые», но с туманными перспективами.

Подход к акции, как к облигации с постоянно растущим купоном

Если посмотреть на акции Кока-Кола, как на «облигацию» у которой еще растет доходность по купону, то за последние 25 лет получилась супер «облигация».

С одной стороны если оценивать в 1988 году див. доходность по дивидендам за 1987 год (0,0713) и цену на конец марта 1988 года (2,39), то див. доходность в 2,98% при доходности 10Т на тот момент 8,72% как-то не впечатляла, но это только на первый взгляд.

Сравните купить «акцию-облигацию» или облигацию 10Т?!

Тренд снижения доходности долгового рынка и наоборот предполагаемый рост дивидендных выплат разумно говорили о том, что акция более перспективная инвестиция — ведь при росте доходности по «купонам»,

Но при росте дивидендов будет расти и стоимость самой акции (хорошая «облигация» — доходность по купону растет и растет «номинал облигации». ).

Заключение

В заключение можно вывести важность, которую предоставляет данный экономический инструментарий. Следует помнить, что он позволяет оценивать предприятия и компании, которые не находятся на биржах.

Также довольно важным является его роль для установления текущего состояния в организации, а также планирования уровня доходности, который ожидается в ближайшее время. Также обязательно учитывать реалии, в которых вы будете всё использовать. Здесь представлено несколько формул для разных случаев, и если вас интересует данная тема – они будут полезными в освоении экономических дисциплин в рамках университета или самообразования.

Источник