Урок № 27. Как считать доходность инвестиций?

Вы открыли брокерский счет, внесли деньги, купили акции, и — о чудо! — в первый же день портфель вырос на 1%. Хорошее начало, но радоваться рано.

Для акций на современном рынке считается нормальным изменение цены на 1% в день в любую сторону без видимых причин. Просто какой-то фонд купил акций чуть больше, чем готовы были предложить инвесторы по текущей цене. Или какой-то алгоритмический робот по-своему интерпретировал ситуацию и заключил лишнюю сотню сделок.

Поэтому из заработанного за день 1% никак не следует, что за год заработок составит 365%. И полученный в результате то прибыльных, то убыточных дней 1% за неделю не гарантирует дохода в 52% годовых. Даже 1% за месяц не позволяет сделать достоверный вывод об итоговой доходности в 12% за год.

Например, 5 мая к 16:00 по московскому времени индекс РТС вырос по отношению к предыдущему закрытию основных торгов на 1,76%. Однако с начала мая его рост составил не 5%, как можно было бы ожидать, а всего 2,96%. Более того, с начала года он вырос всего на 10,2% и с начала мая успел даже побывать в убытке.

Поэтому доходность инвестиционного портфеля достаточно легко посмотреть в брокерском приложении — нередко она отображается прямо на главной странице. С точки зрения стратегии оценка доходности портфеля имеет смысл только на относительно длительном промежутке времени, как минимум от года.

Но и этот результат не должен слишком радовать или расстраивать. Профессиональные управляющие иногда рекламируют свои услуги, рассказывая о достигнутых в прошлые годы результатах — например, насколько им в какое-то время удалось опередить биржевые индексы. Однако, даже показывая доходность за целый год, добросовестный участник торгов всегда оговаривается: «Результаты прошлых периодов не гарантируют аналогичной доходности в будущем».

Зачем же тогда измерять доходность? Как понять, эффективно ли мы управляем своими вложениями? Для этого надо сравнить свой результат с эталоном.

Кого опережать будем?

На доходность инструментов влияет их класс: она может быть фиксированной, как у облигаций и банковских вкладов, или же плавающей, как у акций, у которых рост легко сменяется временными убытками. Чем более диверсифицирован портфель, тем меньше риск убытка и тем понятнее вероятный результат на длительном временном промежутке. Вместе с тем при расчете доходности следует учитывать и ликвидность инструмента: например, доллары или акции «Газпрома» легко продать практически в любой момент по более-менее предсказуемой цене. Но, скажем, акции компании третьего эшелона могут дожидаться покупателя несколько дней, и какой в итоге окажется цена сделки, предполагать невозможно. А для немедленной продажи может потребоваться очень большая скидка к текущей рыночной цене.

Понять, насколько успешна та или иная инвестиционная деятельность, помогают бенчмарки. Как правило, в качестве базы используют несколько вариантов: ставка по депозиту в надежном банке, доходность относительно безрисковых вложений — например, ОФЗ на сопоставимый период. Также полезно, чтобы доходность инвестиций обгоняла инфляцию. Правда, в последнем случае стоит учитывать факт, что «общая инфляция по стране» может не отражать структуру ваших личных трат — даже ЦБ отмечает, что «наблюдаемая» инфляция зачастую сильно превосходит официальную.

Но депозит или облигации — инструменты с низким риском, а значит, низкодоходные. Инвестор, который вкладывается в акции, должен зарабатывать больше — это премия за больший риск. Если портфель из акций приносит доходность на уровне депозита, значит, с портфелем что-то не так.

Сколько должен приносить такой портфель? Ориентиром служит биржевой индекс. Если акции в вашем портфеле за год подорожали на 5%, а индекс биржи, на которой они обращаются, вырос на 15%, возможно, стоит подумать о выборе другого инструмента. И наоборот, если портфель принес 15% годовых, а индекс вырос только на 5% — вы молодец.

Однако и здесь стоит сделать две поправки.

- Структура индекса периодически пересматривается. И если у какой-то компании дела начинают идти плохо, то вес ее акций снижается и может со временем уйти в ноль. При этом инвестор в реальном портфеле получил бы убыток, но в индексе он никак не отражается, составителям индекса ведь не нужно продавать бумагу, чтобы уменьшить ее вес. То есть на самом деле индекс отражает лишь моментальную динамику цен наиболее ликвидных акций, и на длительном периоде доходность «индексного» портфеля обязательно окажется ниже доходности самого индекса.

- Существует и прямо противоположная поправка: индекс не отражает дивидендную доходность — притом, что сейчас, например, у некоторых российских компаний она довольно высокая, достигает 9% годовых и даже больше.

Наконец, существует главный бенчмарк: приносит ли портфель доходность, соответствующую целям. Если поставлена цель через десять лет заработать миллион, а за первые два года портфель принес только две сотни, возможно, стоит в чем-то пересмотреть стратегию, чтобы потом не пришлось расстраиваться слишком сильно. Или пересмотреть цели. И наоборот: если текущая доходность очень высока и в перспективе перекрывает цели с лихвой, может быть, есть смысл подстраховаться и часть портфеля переложить в менее рисковые инструменты.

Илья РЕЙХ для Banki.ru

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

Источник

Бумаги с доходностью до 286%: на каких акциях можно было заработать больше всего с начала года

Рекордное падение процентных ставок в 2020 году привело к активизации на рынке частных инвесторов. По итогам августа их число на Московской бирже достигло 6,17 млн человек, притом что в январе их было только 4 млн. В поисках повышенных доходностей все большее число инвесторов вкладывается в более рисковые классы инструментов, в частности в акции. Forbes изучил, какие акции на российском рынке с начала года до конца августа оказались самыми доходными и какие пользовались наибольшей популярностью у инвесторов.

Лидеры роста

Аналитики из «БКС Брокер» предоставили Forbes данные о динамике котировок всех торгуемых на Мосбирже акций с начала января по конец августа. Как часто бывает на российском фондовом рынке, среди самых высокодоходных бумаг много акций малоизвестных компаний, чей рост на десятки и сотни процентов носит технический характер. Амплитуда колебаний стоимости бумаг третьего эшелона традиционно выше, чем в целом по рынку, говорит эксперт по фондовому рынку «БКС Брокер» Павел Гаврилов. Взвинчивать стоимость таких акций могут буквально считаные сделки за день.

Зачастую рост этот аномален — так, в десятке самых доходных акций с начала года оказались бумаги компании «Южуралникель» — законсервированного несколько лет назад завода, принадлежащего «Мечелу». В июле они начали резко дорожать без всяких на то причин, в итоге рост к концу августа составил 145%. В феврале аналитики БКС отмечали, что акции энергетической компании ТГК-2 при отсутствии значимых корпоративных новостей вошли в список самых торгуемых после бумаг Сбербанка, «Новатэка» и «Газпрома». Акции ТГК-2 в итоге также вошли в число самых доходных — бумаги с начала года прибавили более 100%.

За ростом котировок акций второго и третьего эшелона может стоять и реальный интерес со стороны физических лиц, которых на рынке появляется все больше, указывает аналитик «Тинькофф Инвестиции» Кирилл Комаров. Инвесторы-физлица относятся к анализу компании менее критично и ищут незамеченные рынком акции с потенциалом, считает он. «Ралли в акциях делает их заметными для всего рынка и привлекает новых инвесторов», — говорит Комаров.

Неликвидные компании могут быть интересными для инвесторов, соглашается руководитель отдела управления акциями «Сбербанк Управление Активами» Евгений Линчик. «После снижения процентных ставок по всему миру инвесторы ищут доходности везде. И в случае решения вопроса с вакциной, когда неопределенность на рынках уменьшится, мы ожидаем поиск идей и в третьем эшелоне», — сказал он Forbes.

Лидером доходности стала золотодобывающая компания «Селигдар», акции которой прибавили 285,97%. Согласно отчетности компании по МСФО за первое полугодие, ее выручка выросла на 38%, чистый убыток вырос с 928 млн рублей до 4,021 млрд рублей (из-за переоценки кредита, полученного в эквиваленте цен на золото). В первой десятке по доходности оказались еще несколько золотодобытчиков — крупнейший игрок отрасли «Полюс» (+155%), «Лензолото» (+163%), «Полиметалл» (+106%). Росту котировок способствовала позитивная динамика цен на золото в первые месяцы пандемии.

Из «голубых фишек» в двадцатке лидеров роста оказался «Яндекс» (рост акций на 88,7%). В топ-20 оказались и некоторые достаточно экзотические эмитенты, например Институт стволовых клеток. Его акции резко выросли в апреле — после новостей о том, что институт и его дочерний Центр генетики и репродуктивной медицины Genetico разрабатывают тест на выявление в крови человека антител к коронавирусу. В итоге с начала года бумаги подорожали почти на 77%.

Большую часть компаний — лидеров по доходности нельзя отнести к лидерам рынка. Динамика акций «голубых фишек», напротив, была в основном разочаровывающей.

Худшие результаты показали бумаги компаний нефтегазового сектора из-за весеннего обвала цен на нефть. Наиболее сильный удар пришелся по бумагам «Газпрома», «Лукойла» и «Татнефти». Прибыль «Газпрома», относящаяся к ее акционерам, упала более чем в 25 раз, до 32,9 млрд рублей. Чистый убыток «Лукойла», приходящийся на акционеров, за полугодие составил 64,7 млрд рублей. За аналогичный период 2019 года компания заработала 330,5 млрд рублей чистой прибыли. Чистая прибыль «Татнефти» за первое полугодие упала до 42,9 млрд рублей, что в 2,7 раза меньше по сравнению с аналогичным периодом прошлого года.

Кто популярен

Но резкое падение прибыли крупных российских компаний не спугнуло частных инвесторов. Самыми покупаемыми бумагами стали акции «Газпрома», отмечает управляющий директор УК «Агидель», автор телеграм-канала Truevalue Виктор Тунев, который опубликовал рейтинг самых популярных акций на Московской бирже на основе ежеквартальных отчетов эмитентов. Например, количество акционеров «Газпрома», купивших акции компании на Московской бирже, с начала года увеличилось на 234 000 и достигло 660 000 (+55% за год).

В список самых популярных акций Тунев включил также акции Сбербанка, но, поскольку по нему нет точных данных о количестве акционеров, не включил в десятку. «Из-за того, что в 2020-м перенесены сроки собраний и отчетности, разные даты закрытия реестров, нет информации по нескольким эмитентам», — написал он. Пресс-служба Сбербанка подтвердила Forbes усиление спроса на ценные бумаги кредитной организации среди частных инвесторов в 2020 году. По данным банка, с даты закрытия реестра для участия в годовом собрании акционеров — 2019 (24 мая 2019 года) число акционеров-физлиц Сбербанка выросло более чем вдвое, превысив 500 000.

По мнению Тунева, сюрпризом стал темп роста акционеров на бирже у компаний ОГК-2 (рост в 14 раз), НМТП (в 8 раз), «Новатэк» (в 6 раз), «Татнефть» (в 4 раза), «Газпром нефть» (в 3 раза). И, напротив, неожиданно снизился приток инвесторов по количеству открытых счетов в «Нижнекамскнефтехим» и «МРСК Урала».

Cпрос на «голубые фишки», несмотря на падение стоимости ценных бумаг, очевиден. Часть инвесторов — это охотники за дивидендами, которые верят, что рецессия из-за карантина будет недолгой и в следующем году они смогут рассчитывать на хорошие дивидендные доходности», — объясняет главный аналитик «Алор Брокер» Алексей Антонов.

«Новички обычно боятся рисковать и вкладываются в знакомые им бренды или компании. Естественно, «голубые фишки» будут первыми в портфеле таких инвесторов», — добавляет Кирилл Комаров из «Тинькофф Инвестиций».

По словам аналитика «Газпромбанка — Управление активами» Ильи Купреева, «голубые фишки» из ретейла и IT пока остаются «светлым пятном» рынка — компании активизировали развитие онлайн-продаж и сервисов, поэтому он ожидает продолжение роста цен на бумаги в этих отраслях. Конкурентные преимущества компаний технологического сектора стали еще более выраженными в условиях действия карантинных ограничений, говорит он.

Источник

Конец года. Пора считать доходность! Главное знать как.

Что делает в конце года инвестор? Правильно, подсчитывает результаты года. А правильно ли он это делает? Давайте разбираться.

Нет ничего проще, чем посчитать годовую доходность, если вы вложили в начале года «миллион» и в конце года сравнили с результатом. А что если в течение года были пополнения счета и снятие с него?

Итак, простые кейсы.

- Сумма на начало года 1 миллион рублей. Сумма на конец года 1,12 миллиона рублей. Пополнений и снятий не было. Всё просто (1,12/1)-1=12% годовых заработал наш инвестор.

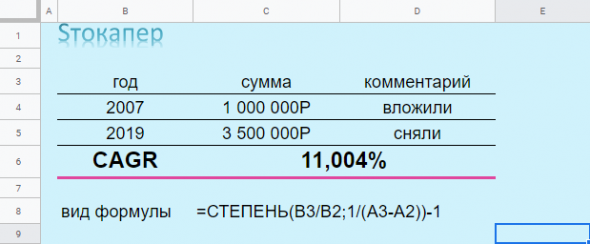

- Что если мы хотим посчитать среднегодовую доходность в диапазоне нескольких лет? Инвестор в начале 2007 года вложил 1 миллион рублей, в конце 2019 года у него на счету 3,5 миллиона рублей. (3,5/1)-1=250% за 13 лет. И тут инвестору может показаться, что среднегодовая доходность должна считаться так 250%/13=19,23%. Это не совсем корректно. Так как в этом случае высчитывается простой процент, а когда речь идет о промежутке более года, как правило, считают сложные проценты.

Здесь на помощь инвестору придет метод CAGR (англ. Compound annual growth rate), если по-русски «совокупный годовой темп роста». Считается он просто, отношение конечного результата к начальному вложению (3,5/1=3,5) возводится в степень 1/n, где n – это количество периодов (2019-2007=12). Правильный ответ на этот кейс выглядит так: (3,5/1)^(1/12)-1=11,004% годовых.

Всё можно посчитать в Excel или Google Sheets. Пример таблицы найдете тут.

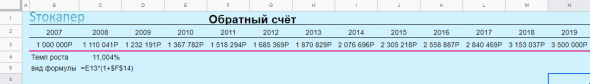

Убедиться в правильности расчета можно обратным счетом. Например, 1 миллион +11,004%= 1 110 041 рублей + 11,004%=…. и так все периоды. Результатом будет 3,5 млн рублей.

Данный метод расчёта широко применяется при сравнении темпов роста в фундаментальном анализе, тут вы можете найти темпы роста:

Теперь кейсы посложнее.

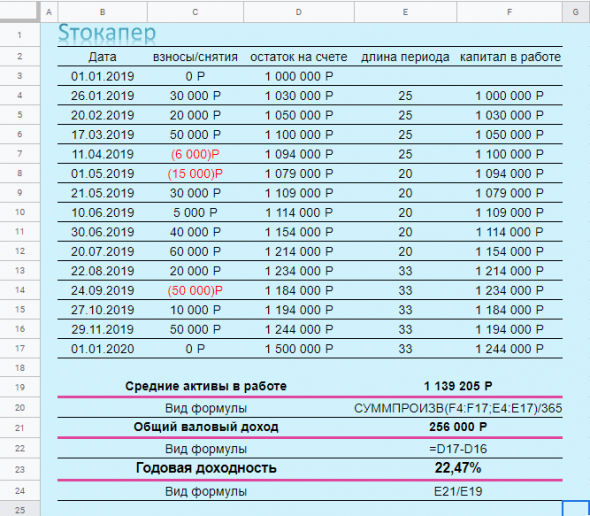

3. Как посчитать годовую доходность, если внутри года были пополнения и даже снятия? В этом случае нам поможет метод расчета по средневзвешенным активам. Суть метода заключается в том, что необходимо посчитать какие средние активы (под активами здесь понимаются только внесенные средства без роста курсовой или дивидендной стоимости) были по году и уже от них считать доходность. Например, первые 100 дней у вас был 1 миллион на счете, потом вы внесли еще 0,5 млн и еще 100 дней у вас было 1,5 (1+0,5) млн, далее вы сняли 0,2 млн и оставшиеся 165 дней было 1,3 (1,5-0,2) млн, какие средние активы были у вас? ((1*100)+(1,5*100)+(1,3*165))/365= 1,273 млн ваших активов работало на счёте.

Рассмотрим конкретный пример:

В столбце Е указаны длины периодов в днях, а в столбце F капитал (активы), которые были внесены и работали данный отрезок времени. Далее мы перемножаем все длины периодов на капитал в работе и полученную сумму делим на 365 дней (разница дней между 01.01.2019 и 01.01.2020). Получаем средние активы в работе по году – 1 139 205 рублей. (данную операцию можно сделать с помощью функции СУММПРОИЗВ)

Далее нам нужно посчитать валовый доход. Валовый доход это ни что иное как разница между конечным результатом (общая сумма на счете на конец года 1 500 000 р) и суммой всех снятий и внесений на счет, также начальная сумма капитала является внесением. То есть, если сложить все внесения и снятия со счета (столбец С), то получим 244 000 рублей, а также у нас был начальный капитал в 1 000 000 рублей (ячейка D3), то расчет валовой доходности будет выглядеть так 1 500 000 – 244 000 – 1 000 000 = 256 000 рублей.

Дальше всё просто, валовый доход делим на средние активы 256 000 / 1 139 205 = 22,47% годовых получил наш инвестор.

Частозадаваемые вопросы по данному расчету:

— что если у меня период не год, а меньше, например 234 дня? Ответ: В этом случае средние активы считались бы не через деление на 365, а через деление на 234. А годовая доходность считалась бы так «валовый доход/средние активы/234*365»

— Мне на счёт приходили дивиденды и выплаты по купонам, как их учесть в расчете? Ответ: Если вы пришедшие дивиденды и купоны реинвестировали обратно в свой портфель, то можете никак их не учитывать, так как они учтены в конечной сумме средств на счету (в нашем случае 1 500 000 р). Если хотите убедиться в том, что это правильно, то можете отражать приход дивидендов как вывод и этой же датой эту же сумму как ввод. Получите тот же результат. Но помните, если вы забираете дивиденды с оборота (тратите их на свои нужды), то нужно отражать данную операцию как вывод средств.

— Как мне посчитать дивидендную доходность портфеля? Ответ: Самый простой способ – поделить полученные дивиденды на сумму средних активов. Предположим в нашем варианте мы получили 85 000 рублей дивидендами. 85 000 / 1 139 205 = 7,46% годовых – дивидендная доходность нашего портфеля. Не обманывайте себя, считайте чистый дивидендный доход, то есть сумму дивидендов берите очищенную от налогов. У данного способа есть определенные недостатки, но он подойдет в 99% случаев для портфельного инвестора.

— Как мне учесть транзакционные издержки в данном расчете (комиссии брокеру, депозитарные комиссии)? Ответ: Если вы берете конечную сумму (в нашем случае 1 500 000 рублей) к расчету, то вы уже очистили свой доход от транзакционных издержек, так как брокер их вычитает из суммы ваших средств. Если вы, наоборот, хотите посчитать долю своих транзакционных издержек, то вам необходимо сумму издержек поделить на средние активы. Допустим по нашему счету, мы потратили 1 159 рублей на комиссии. 1 159/1 139 205 = 0,102% средств ушло на комиссии.

— А можно как-то проще посчитать? Этот расчет слишком сложен для меня! Ответ: Конечно, можете применить 4 вариант расчет, который описан ниже.

4. Следующий вариант расчета подойдет тем, кто хочет упростить третий вариант, либо тем, кто хочет посчитать среднегодовую доходность за несколько лет, учитывая снятия и внесения средств.

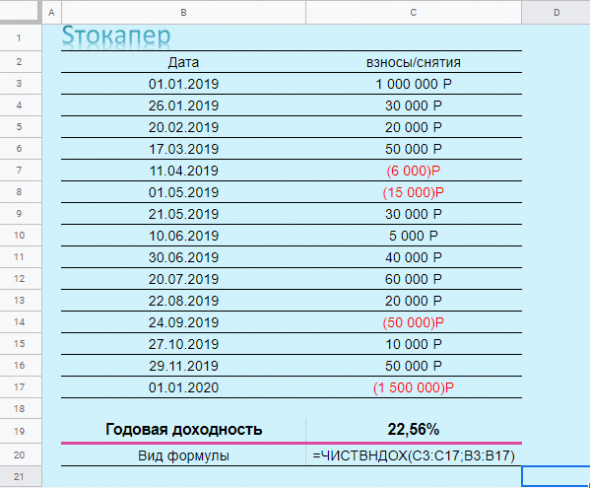

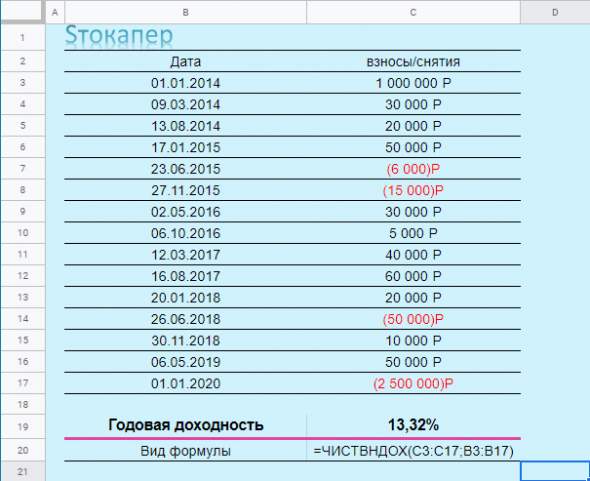

Это очень простая функция в Excel или Google Sheets, называется =ЧИСТВНДОХ — предназначена для расчета внутренней ставки доходности по денежным потокам, носящим непериодический характер, и возвращает соответствующее значение в процентах.

Посмотрим на предыдущий вариант портфеля, рассчитанный этим способом.

Как видите, расчет выглядит гораздо проще. Необходимо учесть несколько нюансов. Начальную сумму на счете необходимо оформить как «взнос» первой датой периода. Итоговую сумму на конец периода, необходимо оформить как «снятие» со знаком минус.

Внимательный читатель заметит, что доходность в 3 и 4 расчетах отличается на 0,09%. В функции есть ЧИСТВНДОХ есть некие математические нюансы, связанные с длиной срока и сложными процентами. Думаю, никому не принципиально 0,1-0,2%.

Универсальность данной формулы состоит в том, что вы можете считать как один год, так и несколько лет, и даже неполные периоды.

Вот пример расчета за 5 лет.

Если у вас не было пополнений и снятий – для вас 1 и 2 вариант оптимален. Если вы считаете доходность за 1 год со снятиями и внесениями – 3 вариант ваш. Если вам нужно посчитать доходность со снятиями и внесениями за несколько лет – 4 вариант к вашим услугам.

Источник