- Анализ операций с ценными бумагами с Microsoft Excel

- Доходность облигаций — расчет и формулы

- Доходность дисконтных облигаций

- Доходность купонных облигаций

- Доходность облигаций

- Как считать доходность облигаций

- 💸 Купонная доходность

- 📅 Текущая доходность

- 📈 Простая доходность к погашению

- 📊 Эффективная доходность к погашению

- ⏱ Доходность к оферте

- Доходность облигаций к погашению: формула рассчета

- Облигация как инвестиционный инструмент

- Основные термины

- Формулы расчета доходности по облигациям

- Пример расчета доходности по облигации

- Связь доходности облигаций от состояния экономики

- Как выбрать облигации

- На что нужно обращать внимание

- Досрочное погашение облигаций

- Ограничения при досрочном погашении

- Насколько это надежно?

Анализ операций с ценными бумагами с Microsoft Excel

2.3 Оценка бескупонных облигаций (облигаций с нулевым купоном)

В отличие от купонных, данный вид облигаций не предусматривает периодических выплат процентов. Поскольку доход по ним образуется в виде разницы между ценой покупки и ценой погашения, бескупонные облигации размещаются на рынках только со скидкой (с дисконтом). Соответственно рыночная цена такой облигации всегда ниже номинала. Иногда бескупонные облигации называют также дисконтными.

Следует отметить, что отечественный рынок бескупонных облигаций представлен, в основном, краткосрочными государственными (ГКО), республиканскими (РКО), областными (ОКО) и муниципальными (МКО) ценными бумагами, методы анализа которых будут рассмотрены в следующей главе. Долгосрочные бескупонные облигации на момент написания данной работы на фондовых рынках России отсутствовали.

Тем не менее, этот вид долгосрочных обязательств достаточно перспективен и пользуется большой популярностью у инвесторов в развитых странах, поскольку он не несет риска, связанного с реинвестированием периодических доходов в условиях колебаний процентных ставок на рынке. Кроме того, часто держатели этих бумаг получают определенные налоговые преимущества. Рассмотрим технику оценки долгосрочных бескупонных облигаций.

Доходность долгосрочных бескупонных облигаций

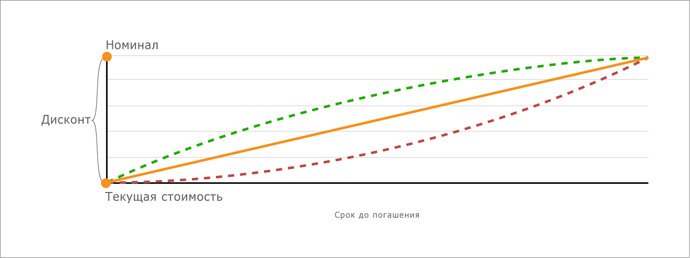

Поскольку единственным источником дохода здесь является разница между ценой покупки и номиналом (ценой погашения), проведение операций с бескупонными облигациями порождают элементарный поток платежей. В данном случае подобный поток характеризуется следующими параметрами: ценой покупки P (современная стоимость облигации), номиналом N (будущая стоимость), процентной ставкой r (норма доходности) и сроком погашения облигации n . Напомним, что любой параметр операции с элементарным потоком платежей может быть найден по известным значениях трех остальных (см. главу 1). Однако поскольку номинал облигации всегда известен (или может быть принят за 100%), для определения доходности операции достаточно знать две величины – цену покупки P (либо курс К ) и срок погашения n .

Тогда доходность к погашению бескупонной облигации можно определить по следующей формуле:

Бескупонная облигация с номиналом в 1000,00 и погашением через три года приобретена по цене 878,00. Определить доходность облигации к погашению.

Из (2.17) следует, что доходность бескупонной облигации YTM находится в обратной зависимости по отношению к цене P и сроку погашения n .

Оценка стоимости бескупонных облигаций

Процесс оценки стоимости бескупонной облигации заключается в определении современной величины элементарного потока платежей, по известным значениям номинала N , процентной ставки r и срока погашения n . Пусть r = YTM . С учетом принятых обозначений, формула текущей стоимости (цены) подобного обязательства примет следующий вид:

Поскольку номинал бескупонной облигации принимается за 100%, ее курсовая стоимость равна:

Какую цену заплатит инвестор за бескупонную облигацию с номиналом в 1000,00 и погашением через три года, если требуемая норма доходности равна 4,4%?

1000 / (1 + 0,044) 3 = 878,80.

Из приведенных соотношений следует, что цена бескупонной облигации связана обратной зависимостью с рыночной ставкой r и сроком погашения n . При этом чем больше срок погашения облигации, тем более чувствительней ее цена к изменениям процентных ставок на рынке .

Дюрация бескупонной облигации всегда равна сроку погашения, т.е.: D = n.

Облигации с нулевым купоном представляют интерес для инвесторов, проводящих операции с четко определенным временным горизонтом. Автоматизация анализа облигаций с нулевым купоном

Несмотря на то, что в ППП EXCEL нет специальных средств для анализа долгосрочных бескупонных облигаций , при определении их основных характеристик – курсовой цены и доходности к погашению, можно использовать рассмотренные выше функции ДОХОД() и ЦЕНА() , указав им нулевое значение для аргумента «ставка» и 1 для аргумента «частота» (см. табл. 2.4).

На рис. 2.11 приведен пример простейшего шаблона для анализа долгосрочных бескупонных облигаций, выполненного с использованием предлагаемого подхода. Формулы шаблона приведены в табл. 2.5.

Рис. 2.11. Шаблон для анализа долгосрочных бескупонных облигаций

Таблица 2.5

Формулы шаблона

=ЦЕНА(B5; B3; 0; В7;B4; 1)

=ДОХОД(B5; B3; 0; B6; B4; 1)

Руководствуясь рис. 2.11 и табл. 2.5, сформируйте данный шаблон и сохраните его на магнитном диске под именем ZEROBOND.XLT.

Осуществим проверку работоспособности шаблона на следующем примере.

Рассматривается возможность покупки восьмилетней бескупонной облигации с номиналом в 1000,00 и сроком погашения облигации 18/04/99. Курсовая стоимость облигации на дату 18/04/97 составляет 85,20. Требуемая норма доходности равна 6 %. Определить целесообразность покупки облигации.

Введите исходные данные в ячейки В3.В7 спроектированного шаблона. Фрагмент ЭТ с решением этого примера приведен на рис. 2.12.

Рис. 2.12. Решение примера 2.13

Как следует из полученного решения, доходность к погашению данной облигации (8,34%) выше заданной (6%). Кроме того, цена облигации, соответствующая требуемой норме доходности, равна 89,00, что на 3,80 выше курсовой. Таким образом, проведение операции обеспечит получение дополнительного дохода в 3,80 на каждые 100 ед. номинала. Величина абсолютного дохода после погашения облигации составит 14,80 на каждые 100 ед. номинала. Изменим условие задачи.

Доходность к погашению по облигации из предыдущего примера на дату проведения операции составила 8,34%, при требуемой норме в 6%. По какой цене была приобретена облигация?

Введите в ячейку В7: 0,0834 (Результат: 85,20).

Если временной отрезок между приобретением облигации и ее погашением составляет точное число лет, расчеты основных параметров подобных операций могут быть осуществлены с использованием шаблона для анализа элементарных потоков платежей (см. главу 1). Однако при этом нельзя забывать о том, что величины PV (цена покупки) и FV (номинал) необходимо указывать с разными знаками.

Источник

Доходность облигаций — расчет и формулы

Автор: Алексей Мартынов · Опубликовано 15.09.2014 · Обновлено 20.05.2017

Доходность облигаций рассчитывается на основе купонных платежей, цены погашения, сроков владения и цены облигации. Расчет доходности купонных и дисконтных облигаций различается.

Доходность дисконтных облигаций

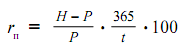

Доход по дисконтной облигации инвестор получает за счет разницы между ценой покупки облигации и ценой погашения или продажи. Доходность дисконтных облигаций рассчитывается по формуле:

r — доходность облигации

H — цена погашения облигации или цена продажи

P — цена покупки облигации

t — количество дней владения облигацией

365 — число дней в году

Доходность выражается в процентах годовых.

Условный пример: номинал 1000 рублей, цена покупки 94% , время владения — год. r=(1000-940)/940 * 1* 100% = 6,38%

Доходность купонных облигаций

Доходность купонных облигаций бывает двух видов — текущая и доходность к погашению.

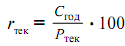

Текущая доходность облигации

Показывает отношение купонных выплат за год к текущей цене облигации.

С — сумма купонных выплат за год

Р — текущая цена облигации

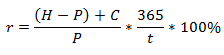

Доходность облигации к погашению

Показывает, какую доходность получит инвестор, продержав облигацию до погашения. Ориентировочно доходность облигации рассчитывается по формуле

r — доходность облигации

H — цена погашения облигации, в случае продажи облигации до погашения H = цена продажи + полученный НКД.

P — цена покупки облигации + уплаченный НКД.

С — сумма купонных выплат за период владения облигацией

t — количество дней владения облигацией

Реальный пример: выпуск Банк ВТБ-21-боб

Статус: в обращении

Дата размещения:22.01.2013

Номинал 1000,

Текущая цена предложения 98,5%,

НКД — 9,82 рубля,

Ставка купона, годовых, 8,15%

Денежная величина купона 20,32 рублей

Текущий купон — 7 из 12, то есть еще осталось 6 купонов.

Дата погашения — 19.01.2016

Дней до погашения — 502

r=((1000-(985+9,82)) + 20,32*6)/(985+9,82)*(365/502)*100% = 9,28% — доходность облигации в процентах годовых. Выражение доходности в процентах годовых позволяет сравнить доходность облигаций с разным сроком владения.

Фактическая доходность рассчитывается так:

r=((1000-(985+9,82)) + 20,32*6)/(985+9,82)*100% = 12,77% — это фактическая доходность за все время владения до погашения (502 дня).

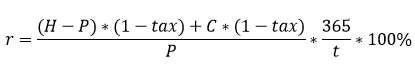

Учтите, что подоходный налог для физических лиц 13% и комиссии брокеру снижают доходность. C учетом налога формула будет такая:

где tax — текущая ставка налога на доходы физических лиц 0,13 (13%). Для ОФЗ, субфедеральных и муниципальных облигаций налог с купонного дохода не взимается.

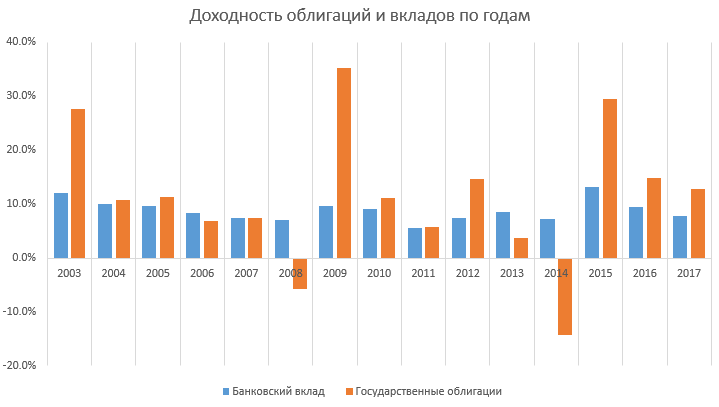

Доходность облигаций

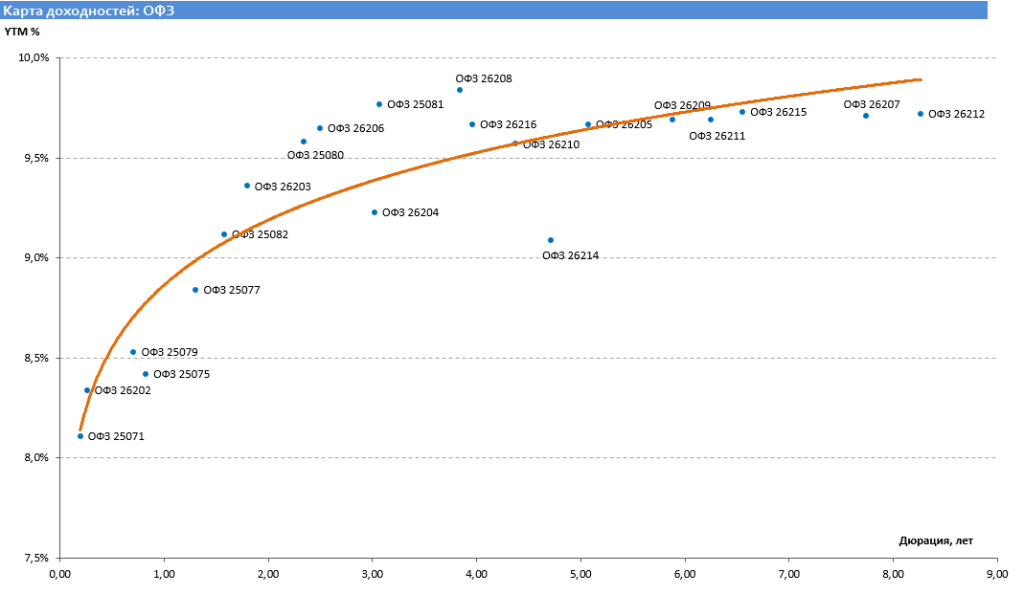

Доходность облигаций меняется со временем и зависит от процентных ставок в экономике, рыночной ситуации и эмитента. Самые низкодоходные облигации — государственные, самые доходные — корпоративные. Текущая доходность государственных облигаций федерального займа от 8 до 10% в зависимости от выпуска и дюрации. Доходность российских еврооблигаций, номинированных в иностранной валюте, от 1,5% до 6%.

Доходность облигаций федерального займа (сентябрь 2014)

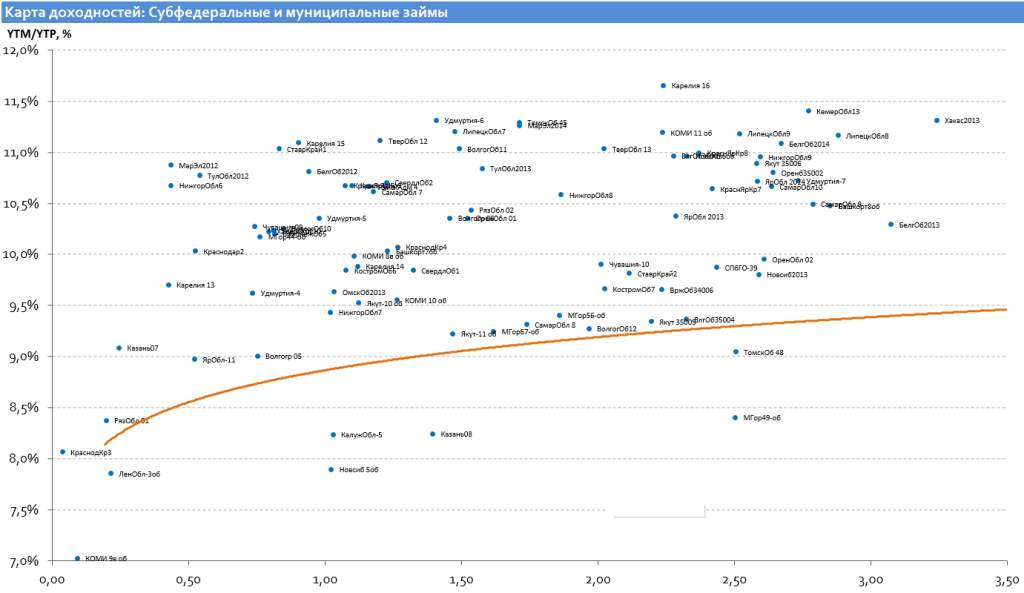

Доходность муниципальных облигаций чуть побольше.

Доходность муниципальных облигаций (сентябрь 2014)

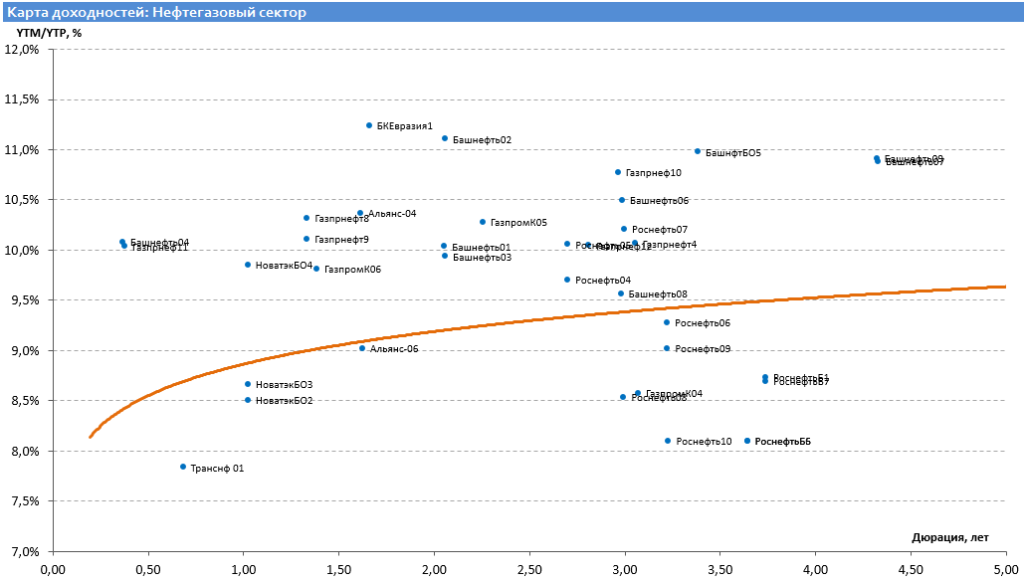

Доходность корпоративных облигаций колеблется в диапазоне от 7 до 15% в зависимости от сектора экономики и рейтинга надежности эмитента. Облигации отдельных эмитентов могут давать доходность больше 15%. Корпоративные еврооблигации, номинированные в долларах, дают доходность от 3 до 10%.

Доходность корпоративных облигаций, нефтегазовый сектор (сентябрь 2014)

Еще раз повторюсь, что это текущие ставки доходности, в текущих рыночных условиях и экономических реалиях, приведены исключительно в качестве примера, и через год они могут быть совсем другие.

Источник

Как считать доходность облигаций

С помощью облигаций компании и государство берут деньги в долг. По облигациям регулярно выплачивают проценты — эти выплаты называют купонами. Затем тот, кто выпустил облигации, погашает их — выплачивает номинал владельцам ценных бумаг. Очень часто номинал одной облигации — 1000 Р .

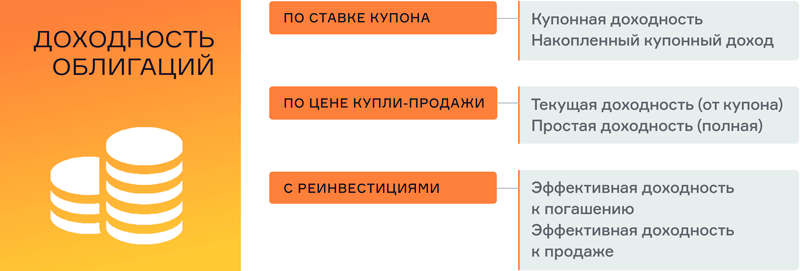

Облигации похожи на вклад, но устроены сложнее. Доходность облигаций можно считать по-разному , а еще она зависит не только от купона, но и от цены. Можно сказать, что на бирже с помощью цены договариваются о доходности облигации: чем дешевле ее купите, тем больше на ней сможете заработать, и наоборот. Рассказываем, чем отличаются разные виды доходности облигаций и как их посчитать.

💸 Купонная доходность

Ставка купона показывает, какой процент от номинала облигации составляет сумма купонов за год. Это самый простой показатель, но, пожалуй, наименее полезный для выбора облигаций

Пример: по облигации «Лента БО-001 Р -04 » купоны выплачиваются каждые 182 дня в размере 31,41 Р , то есть около 63 Р за год. Номинал облигации — 1000 Р . Купонная доходность — 63 / 1000 = 6,3% годовых

📅 Текущая доходность

Цена облигации может отличаться от номинала, и это учтено в текущей доходности. Она считается так: размер купонов за год или ставку купона делят на нынешнюю цену облигации — в рублях или процентах от номинала

Пример: 7 сентября та же облигация «Ленты» стоила 101,2% номинала, или 1012 Р . Ставка купона — 6,3%, то есть в год платят 63 Р . Значит, текущая доходность такая: 63 / 1012 = 6,23% годовых. Она меньше купонной, потому что облигация торгуется дороже номинала

📈 Простая доходность к погашению

Показывает, сколько инвестор заработает, если купит облигацию по определенной цене с учетом накопленного купонного дохода и будет владеть ею до даты погашения. Полученные от облигаций деньги инвестор не вкладывает

Пример: 7 сентября эту облигацию можно было купить за 1012 Р + НКД 16,74 Р . Если владеть ею до погашения 31 мая 2023 года, можно получить 6 купонов по 31,41 Р , а в конце выплатят номинал — 1000 Р . Простая доходность к погашению — 5,69% годовых. Посчитать ее легко в специальных калькуляторах — о них чуть позже

📊 Эффективная доходность к погашению

Это как простая доходность к погашению, но с важным отличием. Считается, что все полученные купоны и амортизационные выплаты инвестор реинвестирует — вкладывает в ту же облигацию, причем под ту же доходность

Пример: все так же , но предполагаем, что на полученные купоны инвестор покупает дополнительные облигации. Эффективная доходность к погашению — 5,89% годовых. Она выше, чем простая к погашению, потому что помогает сложный процент

⏱ Доходность к оферте

У некоторых облигаций ставка купона известна только до даты оферты — это дата, когда можно попросить компанию досрочно погасить вашу облигацию. В таком случае простую и эффективную доходность считают не к дате погашения, а к дате ближайшей оферты

Пример: у облигации «АФК Система БО 001 Р -14 » погашение в июле 2030 года, но размер купонов известен только до оферты — она будет в апреле 2023. Из-за этого доходность к погашению нельзя посчитать, а доходность к оферте — можно

Источник

Доходность облигаций к погашению: формула рассчета

Ценные бумаги являются одним из первых средств регулирования кредитных отношений в обществе. Впервые ценные бумаги были начали использовать во Франции в XVI. Тогда это был просто способ для ростовщиков избежать гонений со стороны церкви. Посредством покупки облигаций, они представляли свою деятельность как покупку потока доходов, а не предоставление кредита.

На сегодняшний день, покупка облигаций стала одним из главных способов инвестирования. С помощью ценных бумаг, вы можете вложить деньги как в корпорацию или муниципальное учреждение, так и в государство.

Помимо всего прочего, покупка и продажа облигаций стала основным способом международных инвестиций.

Облигация как инвестиционный инструмент

Облигация по своей сути относится к ценным бумагам с фиксированным доходом. Таким образом, их покупка создает обязательство эмитенту возместить покупателю заранее установленную цену облигации, а также фиксированный процент от данной стоимости в установленные сроки.

Исходя из этого можно выделить следующие критерии, определяющие доходность ценных бумаг:

- номинальная цена облигации;

- рыночная цена ценных бумаг;

- процентная ставка;

- установленный срок погашения кредита;

Существует следующие способы для выплаты дохода по облигации:

- фиксированная процентная ставка;

- ступенчатая процентная ставка;

- плавающая процентная ставка;

- индексирование номинальной стоимости;

- дисконт при покупке ценных бумаг;

- выгодные займы.

Численно доходность облигации будет является процентным соотношением стоимости её покупки к количеству прибыли, полученной после окончания срока действия соглашения об обязательствах между покупателем и заемщиком по данной облигации.

Доходность от купленной облигации, как правило, представляют в виде трёх показателей:

- купонная доходность — процентная ставка по данной ценной бумаге;

- текущая доходность — отношение процентной ставки к цене приобретения;

- полная доходность — учитывает все факторы дохода.

Основные термины

Доход получения дохода от облигаций можно получить путем так называемого отделения от него купонов.

Купоны являются отделенной частью облигаций с определённым номиналом и сроком выплат. Купон отделяется при выплате процентов по облигации банком.

Купонная облигация подразумевает промежуточные выплаты, не уменьшающие стоимость облигацию, установленную изначально.

Купонная ставка — ставка, выплачиваемая владельцу облигации за каждый период (как правило, год) владения данной облигацией.

Ещё одним способ является дисконтные доход от облигации.

Дисконт — премия, при покупке облигации. Численно представляет собой разницу между установленной ценой облигации и реальной стоимостью её покупки.

Разница между рыночной и номинальной ценой облигации может возникнуть по нескольким причинам:

- изменение процентной ставки по кредитам;

- изменение рыночной ситуации заемщика.

Формулы расчета доходности по облигациям

Рассчитать доходность облигации можно по следующим формулам:

Курс облигации — процентное соотношение рыночной цены облигации к номинальной — рассчитывается так:

- Где Ck — курс облигации;

- C — рыночная цена;

- F — номинальная цена.

Текущая доходность:

- Dm — текущая доходность;

- K — процентная ставка;

- C — цена покупки облигации;

- Ck — курс облигации.

Доходность к погашению — показатель, который устанавливает эквивалентность между текущей прибылью от облигации к цене её покупки.

P =∑ n t=1 C * F / (1 + YTM) t + N / (1 + YTM n )

Данный показатель представляет собой внутреннюю доходность инвестиций. Его суть состоит в участии полученных процентов за каждый период t в создании новой прибыли. Суммарная прибыль от процентной ставки по купонам представлена в формуле выражением Y * T * M.

Данная закономерность выполняется только в том случае, если ценные бумаги хранятся до срока погашения.

Полная доходность (ставка помещения):

- Где P — цена покупки облигации,

- Cn — номинальная цена облигации;

- g — выплаты ставки по купонам;

- n — период хранения облигации;

- i — ссудный процент.

В случае, если выплаты происходят чаще, чем раз в год, то частота выплат является степенью показателя g * an;i ( для полугодовых выплат — g * an;i ^ 2 ; для поквартальных — g * an;i ^ 4).

Пример расчета доходности по облигации

Исходя из приведенных выше параметров, можно сделать вывод о том, как можно численно представить доходность от покупки облигации.

К примеру, если вы купили ценные бумаги за 4 000 рублей, купонная ставка которых составляет 10%, а срок погашения которых наступит через 12 месяцев, то через год вы получите 400 рублей прибыли. Доходность же составит 10%.

Но не стоит забывать о том, что облигации можно купить дешевле рыночной цены. Таким образом, если бы вы купили те же облигации за 3 800 (95% от номинальной стоимости) рублей, а дата её погашения может наступить не через год, а, например, через 3 года, то доходность рассчитывалась бы по данной формуле:

D = ((N — C) + K) / C) * 365/1095(количество дней) * 100;

- D — доходность;

- N — номинальная стоимость облигаций;

- C — реальная стоимость облигаций;

- K — процентная ставка по купонам;

D = ((4000 — 3800) + 1200) / 3800 * 365/1095 = 11.88%

Связь доходности облигаций от состояния экономики

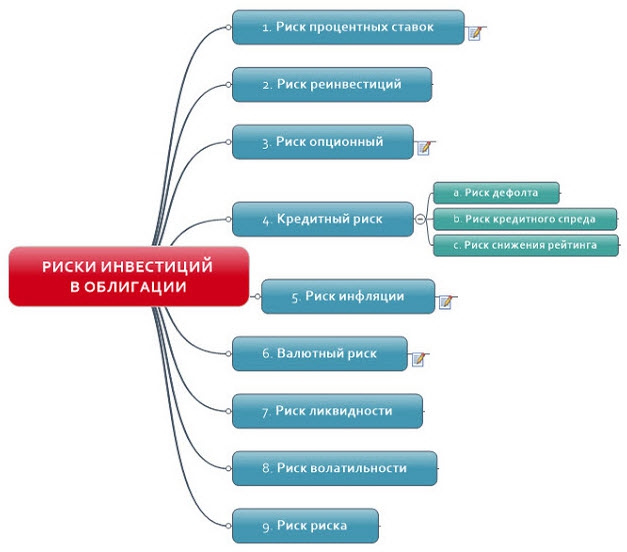

Стоит принять во внимание, что покупка облигаций, как и любые другие валютные инвестиции, чувствительна к состоянии экономики. Повлиять на доходность облигаций может, например, рост инфляции или же дефляция. Обесценивание денег напрямую связано с количеством реальной прибыли, которую покупатель получит по истечению срока выплат по данной облигации.

Также стоит учитывать такие факторы, как изменения рынка и платежеспособность эмитента. Особенно это касается сделок на покупку ценных бумаг, заключаемых с корпорациями и муниципальными структурами.

Как выбрать облигации

Основными критериями при выборе облигаций, как правило, являются:

- Их доходность — количественное выражение прибыли, которую вы получите по завершению срока сделки.

- Надежность — определяется уровнем доверия к эмитенту и его репутацией.

- Дата погашения облигации .

- Ликвидность — спрос и предложение на данную облигацию.

Все данные критерии связаны между собой. Облигации надежных эмитентов как правило подразумевают более низкую процентную ставку, а следовательно и доходность. Ценные бумаги второго эшелона, как правило, приносят больше всего прибыли, но и риски в таких сделках куда выше.

На что нужно обращать внимание

Таким образом, для того, чтобы правильно выбрать облигацию, вам нужно тщательно взвесить все риски и выгоды от данной покупки.

В первую очередь стоит обратить внимание на надежность эмитента. Самые надежные ценные бумаги предоставляет государство, но итоговая доходность.

Дата погашения облигации должна соответствовать вашему сроку инвестирования. Кроме того, учитывайте, что доходность после погашения облигации указывается в процентах годовых. Таким образом, если до погашения облигации осталось полгода, а указанная доходность составляет 10%, то фактическая доходность составит всего 5%.

Обратите внимание на спрос на данную облигацию. Как правило, высокий спрос имеют самые надежные заемщики, так как риски при покупке таких ценных бумаг крайне низки.

Специфика рынка также крайне желательно учесть специфику рынка, участие в котором принимает ваш эмитент. Оцените его финансовую отчетность, а также результаты недавних сделок.

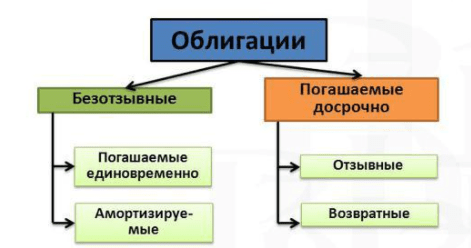

Досрочное погашение облигаций

Право на досрочное погашение (отзыв) облигаций обеспечивает эмитенту возможность изъять выпущенные им ценные бумаги из обращения раньше оговоренного срока. Данное право должно быть установлено в момент начала выпуска облигаций.

Также, на рынке представлены и облигации, продажа которых не подразумевает возможности её отзыва. Покупка таких ценных бумаг значительно снижает риски связанные с инвестицией, но в то же время, и доходность от таких облигаций, как правило, гораздо меньше.

В случае, если компания хочет отозвать свои облигации, она обязуется выплатить покупателям первоначальную стоимость данных ценных бумаг, а также премию в размере годового процента.

Случаи, когда эмитент отзывает свои облигации далеко не редкость. В условиях постоянно меняющихся процентных ставок, экономия на перевыпуске облигаций может исчисляться миллионами долларов.

Помимо фиксированной премии, которая выплачивается эмитентом при отзыве облигации, существует ещё и безубыточная премия. Данная премия рассчитывается следующими образом: сумма премии и номинала, реинвестированая в момент отзыва с той же длительностью, что и период, оставшийся до даты погашения, даст доходность, равную доходности к погашению данной облигации в момент её отзыва.

Таким образом предусмотренные компенсации и премии призваны обеспечить безопасные условия для инвестирования.

Ограничения при досрочном погашении

В случае, если облигации были отозваны, их выпуск будет ограничен до момента, пока не будут выплачены выплачены компенсации всем инвесторам.

Стоит уточнить, что в вопросе досрочного погашения облигаций есть два понятия, которые, как правило подразумевают одно и то же, но для более детального понимая, их стоит четко разделять. Речь идет о «запрете на отзыв» и «запрете на рефинансирование».

Рефинансирование — это один из возможных вариантов компенсации инвестору, который подразумевает одной процентной ставкой по купону на другую (как правило более низкую). Таким образом, запрет на рефинансирование, если таковой указан в условиях соглашения на инвестирование в ценные бумаги, не является запретом на отзыв. Путаница в данных терминах встречается повсеместно, а потому понимание данного вопроса позволит вам избежать невыгодных сделок.

Насколько это надежно?

Облигации являются одним из самых надежных способов дохода для трейдеров.

Многовековая история сделок позволило создать широкую прецедентную базу, а также необходимые нормы регулирования отношений в данной сфере. Положение дел на текущий полностью исключает возможность махинаций и обеспечивает безопасность инвесторов и эмитентов, а также провозглашает незыблемую юридическую обоснованность всех совершаемых сделок.

Но не стоит забывать, что любые инвестиции — это риск. Для того, чтобы успешно производить сделки в сфере облигаций вы должны быть уверены в своих возможностях оценивать и анализировать рынок. Кроме того, вам необходимы понимать основные принципы торговли и экономики.

Источник