Доходность по облигациям выше чем по банковским депозитам

Пример: Понятно, что за 1 млн. квартиру в Москве не купить, поэтому наша задача — посчитать доходность владения. За период 2014 – 2019 на рынке московского жилья не наблюдалось существенного роста. В среднем цены выросли на 2,6%.

Однокомнатную квартиру стоимостью 10 млн при хорошем расположении в спальном районе и нормальном ремонте можно сдавать за 40 000-45 000 рублей в месяц. Это годовой доход примерно в 5,1%, а за вычетом НДФЛ — 4,4%. Доход от роста цены — 0,44% после вычета НДФЛ. Однако он появится, только если квартира будет реализована. А это повлечёт дополнительные издержки, связанные с услугами риелторов, регистрацией собственности, оценкой — что не оставит никакой прибыли от сделки. Арендная прибыль около 2 700 000 рублей до налога, 2 350 000 млн рублей – после.

Пересчитаем наш доход на 1 миллион первоначальных вложений, просто поделив прибыль на 10. За пять лет это около 235 000 рублей арендного дохода после уплаты налогов. Как видим, на временном отрезке без сколько-нибудь значимого роста цен доход от инвестиций в жилую недвижимость невысок. Даже ниже, чем при банковском депозите, а риски несоизмеримо больше.

- Надежность и стабильность вложений: например, выплата процентов и погашение по облигациям федерального займа гарантированы государством. Крупные компании тоже не откажутся от своих обязательств.

- Гарантированный доход. При покупке облигации сразу известно, какую сумму и когда вы получите. Это регулярные купонные выплаты и номинал облигации, который выплачивается при погашении.

- Купонный доход по облигациям федерального займа (ОФЗ) не облагается налогом.

- Высокая ликвидность в сравнении с предыдущими инструментами. Облигацию просто продать на бирже.

- Широкие возможности диверсификации. Не нужны грандиозные бюджеты, чтобы купить большое количество разных бумаг.

- Доходность немногим больше уровня инфляции (но выше, чем по вкладам в банках из ТОП-20) — 7,4%-8,5%.

- Чтобы вывести деньги досрочно, нужно продать облигацию по рыночной цене. А она может колебаться в любую сторону.

Пример: Рассмотрим выпуск ОФЗ 26214. Купон 6,4%, погашение 27.05.2020. Номинал одной бумаги – 1000 рублей. Выплата купонного дохода производится раз в полгода, и его можно реинвестировать, то есть вернуть на счет и докупить облигаций. При вложении миллиона рублей на пять лет с реинвестированием, получаем 370 тысяч прибыли.

В среднем, доходность 5-летнего депозита оказалась выше инвестиций в безрисковые рублёвые облигации без реинвестирования купона. Однако не стоит забывать о том, что в случае необходимости ОФЗ можно продать в любой момент, получив накопленный купон и рыночную стоимость облигаций. Депозит досрочно вывести без потерь почти невозможно. Более того, если покупать облигации через индивидуальный инвестиционный счёт, можно получить налоговый вычет в размере 13% от потраченных средств.

- Высокая долгосрочная доходность в сочетании с волатильностью на коротких временных отрезках.

- Доход по акциям — это рост их цены и (опционально) выплата дивидендов.

- Высокая ликвидность. Операции купли-продажи акций занимают секунды.

- Гибкость. В зависимости от выбранной стратегии вы наполняете свой портфель бумагами, балансируя между рисками и доходностью.

- Инвестировать можно даже небольшой капитал. Особенно, если вкладывать в ETF – они позволяют купить доли сотен акций даже с ограниченным бюджетом.

- Риски выше, чем по вышеперечисленным инструментам. Ими необходимо управлять. Для этого можно выбрать готовую стратегию и комфортный уровень риска. Однако персональный консультант по управлению капиталом 1) поможет подобрать стратегию, 2) составит оптимальный портфель для достижения ваших целей, 3) будет сопровождать в течение всего срока инвестирования.

- Доходность не гарантирована.

- Высокая взаимосвязанность между разными элементами системы, которую почти невозможно просчитать. Например, кризис в металлургической отрасли ударит по десятку других.

Пример: Индекс Московской биржи, который отражает среднюю динамику акций российских компаний, с января 2014 по январь 2019 вырос на 64%. То есть, 10,4% в год до налогообложения, 9,04% после уплаты НДФЛ.

Рынок акций интересен своими возможностями диверсификации, в том числе за счёт зарубежных бумаг. Индекс S&P 500 вырос с января 2014 по январь 2019 на 45%. Это 7,7% годовых в долларах до налогов, 6,7% после вычета НДФЛ.

Кроме того, средняя дивидендная доходность по индексу S&P 500 около 2%. После налога на дивиденды 15% это — 1,7%. Итого, на отрезке 2014-2019 среднегодовой доход инвестора в S&P 500 составил 8,4% в долларах.

Важно, что вместо покупки акций можно приобрести ETF — паи фондов, сформированных так, чтобы их цена была привязана к каким-либо индексам. Например, упомянутых Мосбиржи и S&P.

Если же рассмотреть конкретные бумаги, мы едва ли сможем создать цельную картину рынка. Например, если бы ваш портфель состоял исключительно из акций ЛУКОЙЛ, он бы показал спокойный линейный рост: в январе 2014 одна акция стоила 1990 рублей, а в январе 2019 – 5129. То есть, рост более чем в 2,5 раза. В то же время ГАЗПРОМ за пять лет вырос незначительно: со 139 до 156 рублей за акцию. Зато в июле 2019 акции резко подскочили до 250 рублей за штуку. Аналогично и с АЭРОФЛОТом – за пять лет акции выросли на 20%: с 81,75 до 102,06 руб. В то же время два года назад, в июле 2017, они показывали рост до 225 рублей, более чем в три раза от показателя 2014 года. Угадать, куда пойдут котировки почти невозможно.

Поэтому первое, что посоветует вам консультант по управлению капиталом — грамотно составить портфель в соответствии с вашими долгосрочными целями и не надеяться на сверхприбыль. Или покупать ETF и ориентироваться на индексы – они растут всегда, за исключением периодов глобальных потрясений вроде мировых войн.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Источник

Облигации или вклад: во что вложиться

Какую тактику избрать консервативному инвестору

Ставки по банковским вкладам растут, а вложения в облигации сейчас стали менее интересными. Что предпочесть, если не хочется рисковать собственными деньгами?

От вкладов ждут рекордов

Банки активизировали борьбу за деньги вкладчиков. Первым «боевые действия» традиционно начал Сбербанк, повысив с 1 февраля ставки по вкладам до 0,6 процентного пункта. В итоге, если воспользоваться промовкладом, положить деньги на полтора года можно под 7,65% годовых. Его поддержали и другие «тяжеловесы». Скажем, в Промсвязьбанке ставки выросли до 7,5% годовых, а Газпромбанк предложил клиентам вклад сроком 1—3 года с доходностью до 7,45% без учета капитализации.

Не отстают от госбанков и частники. В Альфа-Банке анонсировали повышение ставок на 0,2 п. п., Росбанк увеличил ставки на 0,3 п. п., а некоторые кредитные организации продлили срок действия сезонных вкладов с повышенной доходностью. В конце января регулятор зафиксировал рост максимальной процентной ставки в топ-10 крупнейших банков до 7,55%, за месяц она поднялась на 0,11 п. п.

По данным Банки.ру, сейчас ставку 8% и выше предлагают около десятка банков. А с учетом спецпредложений для держателей карт есть варианты и выше 8,5%. «Сегодня можно найти очень привлекательное предложение. Возможно, это будет даже накопительный счет или длинный вклад, который зафиксирует выгодную ставку на максимальный период», — рассуждает директор департамента аналитики Банки.ру Сабина Хасанова. Она указывает, что банки улучшают условия по долгосрочным продуктам, стремясь привлекать более длинные деньги.

Вопрос в том, стоит спешить в банк за высокими процентами или подождать? По логике вещей, если ЦБ поднимет ключевую ставку, то вклады могут «подорожать» еще. Например, регулятор может пойти на это, чтобы «сбить» рост цен из-за повышения НДС, акцизов. В этом случае некоторые эксперты не исключают роста доходности вкладов до 9%. В то же время, по словам Хасановой, если существенного изменения ключевой ставки мы не увидим, то своего максимума ставки по вкладам достигнут к марту — апрелю. «Во всяком случае, предложений вкладов с доходностью от 8% будет немного больше, чем сейчас», — считает аналитик.

ОФЗ повышенного риска

А может быть, стоит предпочесть другие инструменты? Например, государственные облигации, доходность которых всегда опережала банковские вклады. Например, в январе 2018 года вклад в крупнейших банках в среднем мог бы принести до 7,24%, а индекс гособлигаций тогда торговался с доходностью 7,35%. При этом Минфин размещал «длинные» бумаги с доходностью до 7,7%.

Затем ставки по вкладам начали падать, и к июню их доходность снизилась почти на 1 п. п. В то же время на фоне новых санкций и бегства иностранцев с фондового рынка доходность наших государственных бондов оставалась стабильно высокой. В августе доходность ОФЗ ушла выше 8%. Купив, скажем, трехлетние бумаги, инвестор мог рассчитывать заработать около 8,3%.

Сейчас картина иная: приток иностранного капитала на наш рынок сбил ставки на долговом рынке. В январе Минфин размещал трехлетние ОФЗ с доходностью 8,04%, а пятилетние — под 8,17%. А это уже вполне сопоставимо со ставками банковских вкладов. При этом в отличие от вкладов у облигаций есть важный недостаток: вам придется «законсервировать» накопления на достаточно долгий срок, и при этом они не будут защищены от рыночных рисков. «В 2019 году для рынка рублевых облигаций ключевым риском остается возможность введения запрета для американских инвесторов на покупку новых ОФЗ», — говорит главный аналитик Промсвязьбанка Дмитрий Грицкевич. В этом случае, по его словам, доходность облигаций может сдвинуться вверх на 1—2 п. п., а наибольшие потери понесут инвесторы, вложившие деньги в «длинные» госбумаги со сроком погашения 10—15 лет. Правда, пока вероятность такого развития событий в Промсвязьбанке оценивают ниже 50%.

Тем не менее такой риск есть. Как показывают прошлогодние события, снижение стоимости облигаций может быть весьма ощутимым. Портфели консервативных инвесторов заметно просели, в итоге их доходность оказалась чуть ли не ниже, чем у банковских вкладов. Лучшие управляющие фондами облигаций едва-едва смогли получить 7—7,5%. В ряде случаев результаты ПИФов оказались ниже инфляции, а некоторые фонды облигаций и вовсе показали убытки. «Облигации, как и большинство финансовых инструментов, несут риски негативной рыночной переоценки, поэтому при неблагоприятных рыночных движениях результирующая доходность инвестора может оказаться ниже, чем ставка по депозиту», — признает заместитель генерального директора УК «Газпромбанк — управление активами» Евгений Романов.

Облигации с плюсом

Тем не менее у облигаций есть преимущества, которые в ряде случаев делают их более привлекательным вложением. «Прошлогодний рост ставок — это возможность зафиксировать доходность на уровне 9—10% на 2—3 года в бумагах первого эшелона, тогда как интересные банковские ставки действуют лишь на годовом горизонте», — говорит портфельный управляющий УК «Сбербанк управление активами» Дмитрий Постоленко. Если создать портфель со средней срочностью три года и периодическими крупными выплатами в период до трех лет, то, по его словам, можно воспользоваться периодом высокой изменчивости ставок. «Такой портфель позволяет на трехлетнем интервале зафиксировать процентную ставку выше депозита, а в случае неожиданного роста ставок дождаться погашения/выплаты купона по части облигаций и вложить их на новых, еще более выгодных условиях. А в случае снижения ставок данный портфель вырастет в цене», — указывает финансист.

Возможность реинвестировать промежуточный доход не единственный плюс облигаций. Если, например, открыть ИИС, то с учетом налогового вычета можно рассчитывать на двузначную доходность, напоминает стратег «БКС Премьер» Александр Бахтин. В отличие от депозита, где в случае банкротства банка вам вернут максимум 1,4 млн рублей, у ОФЗ таких ограничений нет: здесь гарантом всей суммы вложений напрямую выступает государство. Плюс — возможность в любой момент продать облигации, не «потеряв при этом проценты» — накопленный купонный доход.

К тому же, если сбудутся прогнозы оптимистов и во второй половине года инфляция начнет отступать, это может привести к новому циклу снижения ставки ЦБ. «Рынки обычно действуют на опережение, и цены облигаций будут расти заблаговременно, что позволит инвесторам в рублевые облигации получить двухзначные доходности в этом году», — комментирует портфельный управляющий УК «Альфа-Капитал» Евгений Жорнист. Помешать благоприятному развитию событий могут серьезные санкции, резкое падение цены на нефть или турбулентность на глобальных рынках. Кроме того, пока участники рынка ожидают ужесточения денежно-кредитной политики. Именно поэтому многие компании стремятся занять по более низким ставкам: в январе, по данным портала CBonds, было размещено облигаций на 48 млрд рублей, что в три раза больше, чем годом ранее.

Длина имеет значение

Самые «безопасные» с точки зрения инвестиций облигации — со сроком погашения до трех лет. На них меньше всего влияет волатильность на рынке. В крайнем случае можно дождаться погашения и вернуть вложенное с процентами. Но за это придется заплатить: по оценке Дмитрия Грицкевича из Промсвязьбанка, доходность облигаций со сроком погашения через один-два года — всего 7,6—7,8% годовых. Этот вариант подойдет наиболее консервативным инвесторам. По словам руководителя отдела управления бумагами с фиксированной доходностью УК «Открытие» Дмитрия Космодемьянского, если инвестору достаточно получить доходность на 0,3—0,4 пункта выше вклада, то можно купить ОФЗ 26220 (срок погашения — декабрь 2022 года). Сейчас они торгуются с доходностью 7,95% годовых. Еще один вариант — ОФЗ 26205, которые должны быть погашены в апреле 2021 года. Их доходность составляет 7,8% годовых.

Чтобы заработать больше, придется рискнуть и купить более «длинные» выпуски ОФЗ. «Естественно, что облигации несут в себе некую премию за риск, пусть и не такую большую, как акции», — говорит Космодемьянский. Например, доходность ОФЗ 26207 (погашение в феврале 2027 года) составляет 8,09%, а ОФЗ 26224 (погашение в мае 2029 года) могут принести 8,19% годовых. Однако в случае санкций эти бумаги могут упасть сильнее.

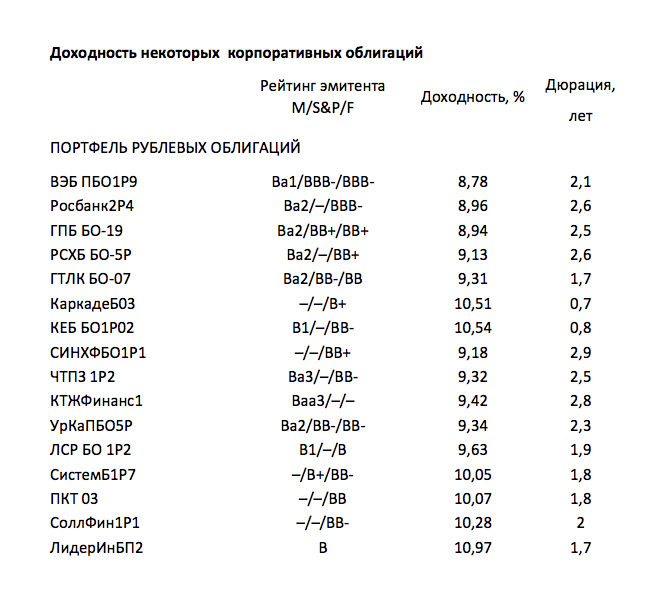

Еще один вариант — корпоративные облигации, благо, по словам Бахтина, вариантов здесь предостаточно. «Подбирать портфель необходимо, отталкиваясь от конкретного инвестора: временной горизонт и приемлемый уровень риска. Прежде всего стоит рассматривать облигации 2017 года выпуска и позднее. Это позволит сэкономить на налогах», — советует он. Среди эмитентов, на долговые бумаги которых рекомендуют обратить внимание эксперты, госкомпании (РЖД, ВЭБ, РСХБ, «Роснефть», Сбербанк) и крупные компании первого эшелона. Стоит обратить внимание на рейтинг и срок выпуска — купонный доход облигаций, выпущенных не ранее января 2017 года, не облагается налогом. При этом инвестиции даже в «короткие» бонды могут дать доходность выше вклада.

И еще один вариант «оседлать долговой рынок» — вложить деньги в ПИФы. После неудачного 2018 года управляющие рассчитывают отыграться. «Если данные по инфляции будут в рамках, установленных ЦБ, и внешняя ситуация будет столь же благоприятной, как в январе, у регулятора появится пространство для снижения ставок, что приведет к росту рынка облигаций», — надеется Космодемьянский. Евгений Жорнист надеется, что в этом году ПИФы облигаций принесут пайщикам около 11—13%. У Дмитрия Постоленко из УК «Сбербанк управление активами» более скромные ожидания — 10—11% годовых. «Мягкая риторика ФРС США позволяет надеяться на рост спроса на активы развивающихся стран. После сильного сокращения доли нерезидентов на облигационном рынке РФ в прошлом году их возвращение может спровоцировать серьезные притоки в облигации в этом году и поднять цены на них», — рассуждает управляющий.

Источник