- FX.co ★ Калькулятор дивидендов. Расчет дивидендов и даты выплат

- Калькулятор дивидендов

- Дивидендный калькулятор. 1000$ с дивидендов в месяц

- Исходные данные для дивидендного калькулятора

- Стартовая дивидендная доходность

- Дивидендный рост рынка

- Рост цены акций

- Инфляция в США

- Дивидендный калькулятор. Расчет

- Как рассчитать доходность сделок по акциям, калькулятор расчета

- Что такое акции и как они работают

- Почему стоит инвестировать в акции

- Доходность сделок по акциям

- Где купить акции, ТОП 3 популярных способа

FX.co ★ Калькулятор дивидендов. Расчет дивидендов и даты выплат

Калькулятор дивидендов

Поправка на дивиденд

При торговле контрактами на разницу CFD учитывается поправка на дивиденд — «dividend adjustment»

При наличии открытой позиции на покупку (Buy) на день фиксации реестра (Ex-dividend date) сумма поправки начисляется на торговый счет, при наличии открытой позиции на продажу (Sell) — списывается.

Ниже приведена таблица дивидендов*, содержащая информацию о следующей дате начисления дивидендов по каждому торговому инструменты группы NYSE. На каждую позицию по инструменту #CFD, не закрытую перед днем выплаты (Ex-Date), начисляется указанный в соответствующем столбце дивиденд. Все дивиденды указаны в долларах на акцию.

Пример: если в день выплаты дивиденда в размере А по акции #В на торговом счету окажется позиция на покупку размером 2 лота, сумма дивиденда, который будет начислен по сделке с акциями #В, составит (2 лота x 100 акций x А) USD. В случае наличия на счету нескольких позиций по акции #В за значение А берется сумма всех позиций.

При отрицательном балансе сделок (сумма сделок по акции имеет SELL-уклон), дивиденд имеет отрицательное значение.

Пример расчета поправки на дивиденд:

10 июня 2009 года совет директоров компании Microsoft (MSFT) декларирует выплату очередных квартальных дивидендов в размере $0.130 на акцию:

* Фиксация реестра — 18.08.2009;

* Дата регистрации — 20.08.2009;

* Дата выплаты — 10.09.2009.

Размер дивидендов для сделки объёмом 1 лот составит 100 х 0.130 = 13 USD.

При наличии на 18 апреля позиции на продажу объемом 1 лот (100 акций), будет списано 13 USD, при наличии позиции на покупку объемом 1 лот — начислено 13 USD. Начисления производятся в день фиксации реестра.

Источник

Дивидендный калькулятор. 1000$ с дивидендов в месяц

Рассмотрим использование дивидендного калькулятора для того, чтобы можно легко было сформировать финансовый поток от дивидендных выплат. Помимо этого, дивидендный калькулятор позволяет посчитать через сколько лет и месяцев вы достигнете желаемого дохода в месяц с дивидендов.

Рассмотрим через сколько мы достигнем цель – получать в месяц 1000$ с дивидендов.

Исходные данные для дивидендного калькулятора

| Наш начальный капитал | 1000$ |

| Ежемесячные докладывания | 1000$ |

| Стартовая дивидендная доходность | 7,5% |

| Дивидендный рост в год | 6,08% |

| Рост цены акций (рынка) в год | 7,32% |

| Инфляция | 2,64% |

| Комиссии брокера | 10$ |

| Налог на дивиденды | 13% |

| Желаемый размер дивидендов в месяц (цель) | 1000$ |

Стартовая дивидендная доходность

Обозначим какую дивидендную доходность в процентах дает наш портфель в начале. Как вариант, поставить среднюю доходность по американскому рынку – 7,57%.

Дивидендный рост рынка

Дивидендный рост — это процент, на который увеличивают размер дивидендов компании. Если компания платила в прошлом году 1$ дивидендов на акцию, а в этом 1,1$, значит дивидендный рост составил 10%.

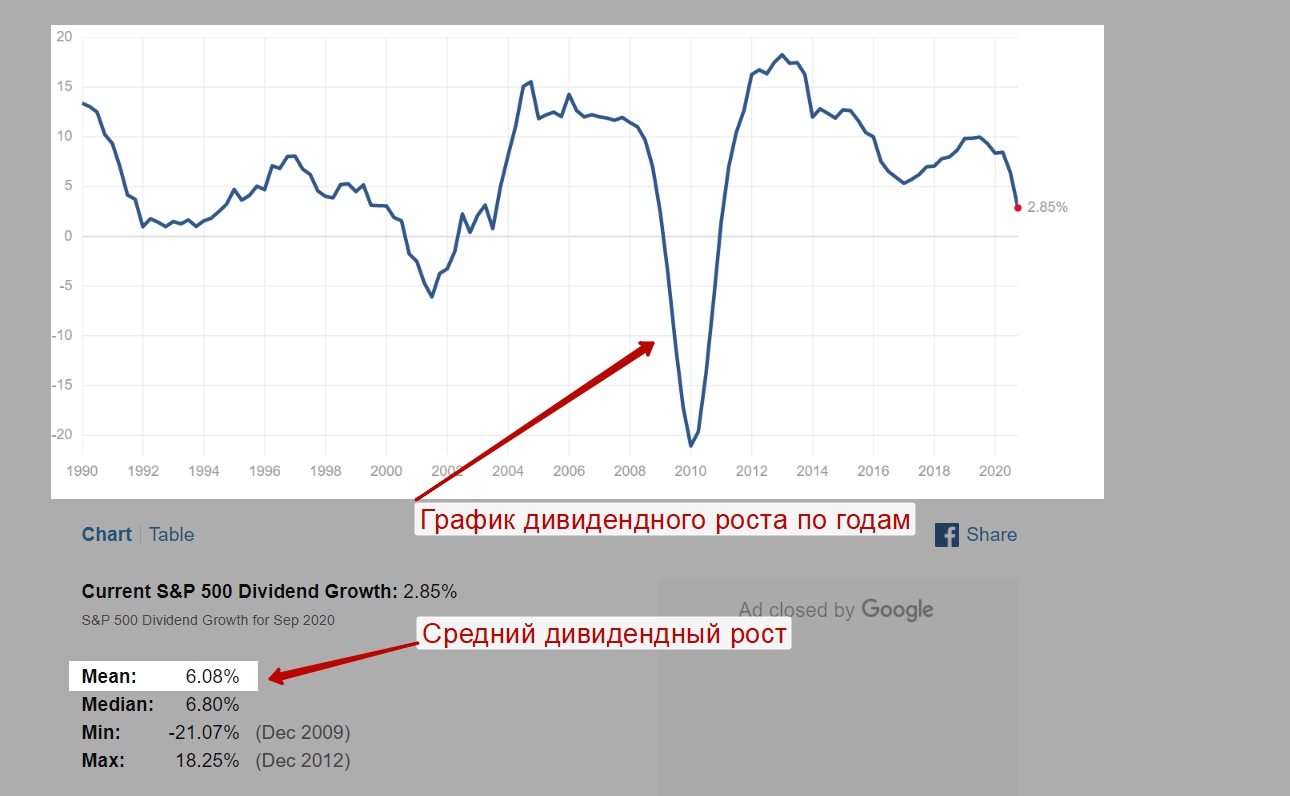

Средний дивидендный рост по американскому рынку смотрим на сайте multpl.com/s-p-500-dividend-growth. Можно увидеть график изменения дивидендного роста по годам с 1990 по 2020 гг. Нам же нужен показатель 6,08% – средний дивидендный рост.

Средний дивидендный рост

Рост цены акций

Необходимо определить на какой процент в год, в среднем, растет цена вашего портфеля. Если не знаете, что поставить, можно указать средний рост по рынку. Для этого воспользуемся сайтом multpl.com/s-p-500-earnings-yield. На нем показан график роста цены акций по годам индекса s&p500, а также среднее значение 7,32%.

Среднее изменение рынка США

Инфляция в США

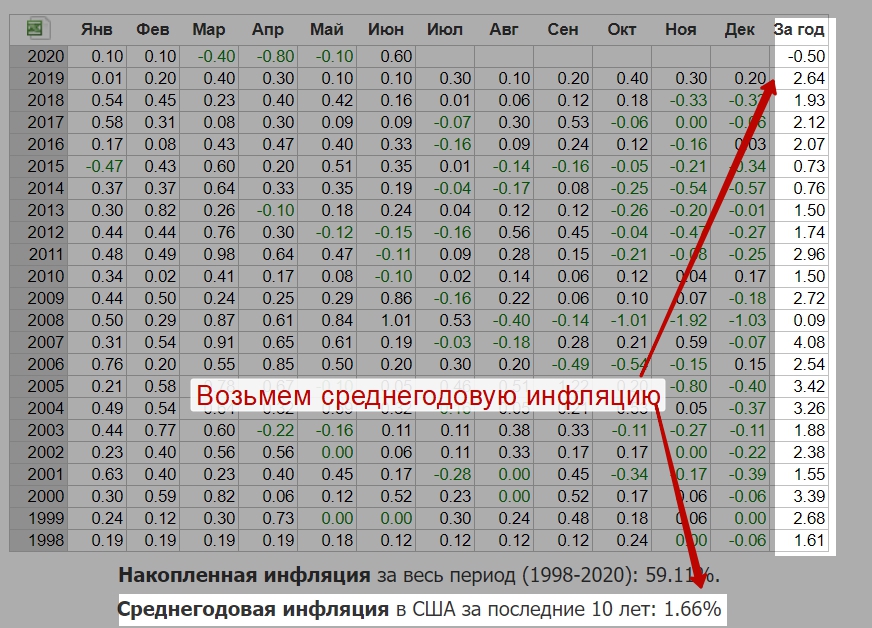

Инфляцию смотрим на сайте fin-plus.ru/info/inflation_index/usa/. Для этого либо берем среднегодовую инфляцию в США за последние 10 лет – 1,66% либо по годам. К примеру, за 2019 год инфляция была 2,64%. Ее возьмем для нашего расчета.

Инфляция в США по годам и средняя за 10 лет

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Дивидендный калькулятор. Расчет

Рассмотрим два варианта достижения цели в 1000$ с дивидендов. В первом случае мы будем выводить дивиденды, а во втором реинвестировать. В расчетах используется excel-таблица дивидендного инвестора Романа Вотинцева ( project-roi.com ).

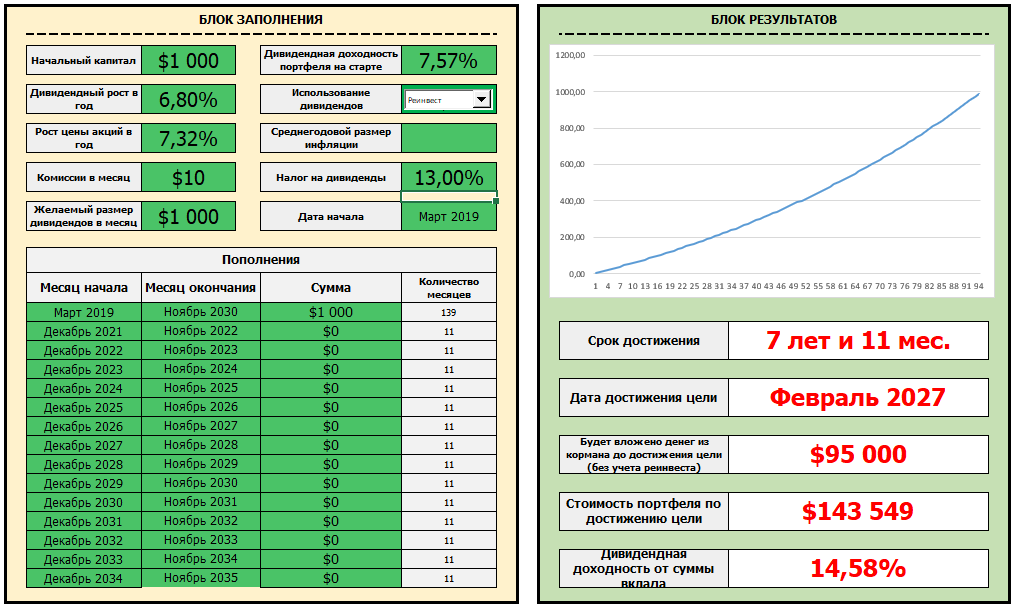

Дивидендный калькулятор без реинвестирования. Excel-таблица расчетов Романа Вотинцева (project-roi.com)

Срок достижения цели в 1000$ – 9 лет и 8 месяцев. Дивидендная доходность от суммы вклада 11,91%.

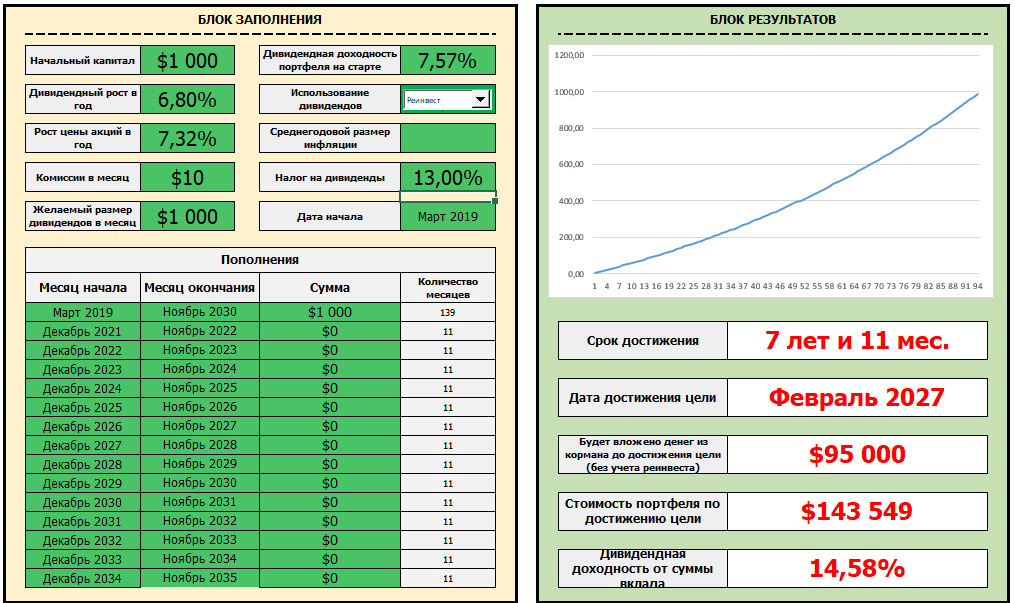

Дивидендный калькулятор с реинвестированием. Excel-таблица расчетов Романа Вотинцева (project-roi.com)

При реинвестировании и тех же самых условиях срок достижения сократился до 7 лет и 11 месяцев. Дивидендная доходность от суммы вклада 14,58%.

Источник

Как рассчитать доходность сделок по акциям, калькулятор расчета

Большинству людей такие понятия, как акции, облигации, дивиденды, биржевые торги, кажутся слишком сложными и запутанными, хотя на самом деле это не совсем так. Ценные бумаги, в том числе акции, это хороший способ получения дополнительного дохода. И воспользоваться им не так трудно, как кажется на первый взгляд. Рассчитать доходность сделок по акциям поможет наш онлайн калькулятор.

В результате вы получите

- сумму, которую необходимо потратить на приобретение акций,

- сумму, которые вы можете получить от продажи бумаг,

- доходность,

- размер НДФЛ,

- чистую прибыль.

Что такое акции и как они работают

Акции — это одна из разновидностей ценных бумаг, выпускаемых предприятиями с конкретной организационно-правовой формой — акционерное общество. Их называют эмитентами. Тот, кто приобретает акции (это может быть как физическое, так и юридическое лицо), становится совладельцем предприятия. Он получает возможность участвовать в управлении организацией-эмитентом и делить ее прибыль.

Компании выпускают акции для того, чтобы получить от инвесторов деньги на развитие. Таким образом, сделки по ценным бумагам выгодны обеим сторонам. Они могут быть стандартными, либо привилегированными.

- Обычные не гарантируют инвесторам получение доходов. Их владелец может участвовать в собрании акционеров, а выплата дивидендов производится при наличии у компании свободных средств.

- Привилегированные не дают владельцам права на участие в принятии управленческих решений, но гарантируют получение дивидендов — части прибыли компании.

Причем выплаты по таким акциям производят в первую очередь. Если происходит ликвидация фирмы, акционер вправе претендовать на часть ее имущества. Граждане, покупающие акции, редко стремятся к участию в управлении делами эмитента. Для них важна доходность. Они вкладывают свои финансы в предприятия для получения пассивного дохода.

Заработать на акциях можно одним из следующих способов:

- Получить дивиденды. Если компания в течение года сработала в плюс, по решению общего собрания акционеров прибыль может быть распределена между держателями ценных бумаг.

Обратите внимание, что это всего лишь право эмитента, а не его обязанность. Если прибыли нет, либо собрание акционеров решило не выплачивать дивиденды, инвесторы не получат ничего.

- Продать акции в случае их подорожания. Прибыль здесь получают за счет разницы цены купли/продажи.

Однако такой способ получения дохода, как правило, сопряжен с дополнительными затратами. В них входят расходы на услуги брокера, НДФЛ и др.

Может случиться, что цена на акции упадет. Тогда и вовсе можно уйти в минус.На рынке ценных бумаг риск для инвестора существует всегда. Тем не менее, акции выступают весьма удобным финансовым инструментом.

Почему стоит инвестировать в акции

На первый взгляд, гораздо проще открыть банковский вклад и по истечении оговоренного срока получить фиксированный процент, нежели отслеживать разные биржевые показатели. С одной стороны, так и есть. Однако операции по акциям обладают рядом преимуществ по сравнению с вкладами:

Вклады, по которым банки выплачивают более-менее хороший процент, всегда являются срочными. То есть, получить назад свои средства до срока, указанного в договоре, не получится. А вот акции можно купить и продать в любое время.

Деньги вкладчиков в банках застрахованы, но только до определенной величины — 1,4 млн. руб. Эта сумма предусмотрена на законодательном уровне.

Все, что превышает этот лимит, при банкротстве финансовой организации или утрате лицензии не подлежит возмещению.

То есть вкладчик просто теряет свои средства. Акции даже в случае снижения стоимости можно продать и компенсировать потраченное. Это говорит об их высокой рентабельности.

По прибыльности акции намного выгоднее вклада, даже несмотря на то, что с полученных дивидендов закон обязывает платить НДФЛ в размере 13%.

Их владельцы имеют больше инструментов для увеличения своей прибыли. Ведь она складывается не только из суммы полученных дивидендов, но из колебания курсов ценных бумаг на бирже.

Доходность сделок по акциям

Прибыль — основной показатель в любом инвестировании, поскольку помогает определить выгоду целевого вложения денежных средств. Доходность представляет собой относительную величину. Она выражается в процентах, что отличает ее от дохода — величины абсолютной.

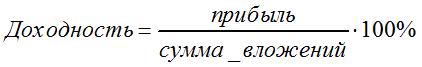

Самая общая формула расчета доходности выглядит следующим образом:

Однако данный показатель бывает нескольких видов, и каждый имеет собственный расчет. Вот основные из них:

- Дивидендная. Представляет собой частность дивидендов и цены одной акции. Например, если акционер получил с одной бумаги доход в 20 руб., а купил ее за 120, то рассчитываемый показатель составит 16,67%.

- Рыночная. Это отношение разности продажной и покупной стоимости акции к цене продажи, выраженное в %. Позволяет оценить прибыль владельца бумаги при ее реализации по рыночной цене.

Так, продавая по 200 руб. акцию, купленную за 160, можно получить значение данного показателя в 20%.Ни одна, ни другая формула не имеют привязки ко времени, а между тем срок, в течение которого приобретались акции, обязательно нужно учитывать. Именно по такому алгоритму рассчитывает доходность сделок по акциям наш калькулятор. Инвестировать можно не один раз, а также вкладывать в это различные суммы. С учетом временного показателя формула для расчета выглядит так:

С прибылью все понятно: это либо полученные дивиденды, либо средства от продажи ценных бумаг. А вот о таком показателе, как сумма вложений, следует поговорить отдельно.

Прежде всего, сюда включается подоходный налог. Он установлен законодательством нашей страны и составляет 13% для граждан РФ и 30% — для иностранцев. Выплачивается физическими лицами как с дивидендов, так и с суммы, полученной от продажи бумаг.

Затраты при инвестировании в акции складываются не только из налогов. Сюда входят расходы на брокерские услуги. Их размер может быть разным, это зависит от выбранного тарифа, но составляющие, как правило, одни и те же:

- Комиссия за выход на биржевой рынок. Представляет собой % от общей суммы совершенных операций. Уплачивается каждый день либо в конце месяца, если имели место сделки. Если таковых нет, отсутствует и комиссионная плата.

- Плата за обслуживание брокером клиентского счета. Является фиксированной и не зависит от оборота на бирже.

- Плата за хранение брокером клиентских акций и обработку операций. Может быть ежедневной, месячной или годовой.

- Биржевая комиссия за сделку составляет 0,01% от ее стоимости, но не меньше 3 коп.

- Комиссия при зачислении средств на брокерский счет либо выводе с него (0,2-1,5% от суммы).

В настоящее время инвесторам нет необходимости заниматься сложными математическими вычислениями. В интернете без труда можно найти удобный калькулятор расчета и, подставив в него необходимые значения, сразу же получить результат.

Где купить акции, ТОП 3 популярных способа

Чтобы вложить средства в ценные бумаги, используют различные способы. Основных и наиболее удобных следует выделить три:

- Биржа. Этот инструмент является аналогом обычного рынка. На нем много участников, в том числе из различных государств, а также есть различные способы для приобретения продукта. Разница заключается в том, что операции ведутся с помощью интернет-ресурсов и с посредством организации-брокера. Такой посредник должен иметь хорошую репутацию.

Важно помнить, что для приобретения акций на бирже, требуется иметь определенные знания и опыт. В противном случае финансовые вложения не принесут ожидаемой прибыли или вы их потеряете.

- Компания-эмитент. Люба организация, которая проводит выпуск ценных бумаг, имеет право самостоятельно, без посредников продавать их инвесторам. Но в этом случае единственным способом получения дохода становятся дивиденды, ибо цена таких акций не меняется с течением времени.

- Банк. Пусть это и не входит в основные обязанности финансово-кредитных учреждений, но такой возможности их никто не лишал. Чаще всего, банки продают собственные акции, но могут также выступать в роли посредников для других предприятий.

Тем, кто приобретает ценные бумаги впервые, рекомендуется остановиться на первом способе. Попытка сэкономить на оплате комиссий брокера может сыграть плохую службу без соответствующих знаний и навыков можно просто потерять деньги. А вот приобретать акции у частных лиц и вовсе не следует. В первую очередь — это нарушение закона. Кроме того, бумаги могут оказаться поддельными либо выпущенными несуществующими эмитентами.

Какие российские компании обеспечат в 2020 году высокую дивидендную доходность вы узнаете из видео.

Калькулятор автокредита: рассчитать процент переплаты

Особенности ипотечного кредита: что нужно знать перед оформлением

Калькулятор неустойки по ДДУ, взыскание с застройщика, как рассчитать сумму претензии

Калькулятор расхода топлива, как рассчитать стоимость поездки

Калькулятор потребительского кредита, особенности получения и погашения

Как рассчитать расход краски для стен и потолка?

Источник