- Пенсионный фонд Норвегии заработал рекордную сумму благодаря ралли на фондовых рынках

- Суверенный фонд Норвегии в 2020 году получил второй по величине доход за 20 лет

- Пенсионный фонд Норвегии Глобальный (GPFG) — Прибыль 1 кв 2019г: $85,359 млрд против убытка $21,775 млрд (г/г)

- Норвежский пенсионный фонд о том, куда он инвестирует сверхдоходы от нефти и что из этого выходит (часть 1)

- 30-летняя история:

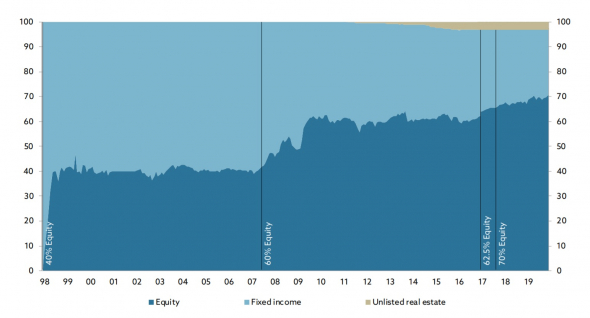

- От 0% до 40% в акциях

- От 40% до 60% в акциях

- Переход к 70%

Пенсионный фонд Норвегии заработал рекордную сумму благодаря ралли на фондовых рынках

Москва. 27 февраля. INTERFAX.RU — Государственный пенсионный фонд Норвегии (он же Нефтяной фонд), самый большой фонд национального благосостояния в мире, в 2019 году заработал рекордную сумму благодаря ралли на фондовых рынках.

Как сообщается в отчетности фонда, доход составил 1,692 трлн норвежских крон ($180 млрд), или 19,9%. В номинальном выражении показатель был максимальным, в процентном — вторым по величине за время существования фонда (рекорд был зафиксирован в 1998 году).

По итогам 2018 года фонд потерял 485 млрд крон, причем убыток был отмечен впервые за семь лет. За последние десять лет среднегодовой доход от инвестиций фонда составляет 7,8%, с учетом расходов на управление и инфляции — 6%.

Инвестиции в акции в 2019 году принесли доход в 26%, в инструменты с фиксированной доходностью — 7,6%, в недвижимость — 7,6%. На конец прошлого года вложения фонда в акции составляли 70,8% его инвестпортфеля, в облигации — 26,5%, в недвижимость — 2,7%.

«2019 год был очень хорошим годом для фонда. Рыночная стоимость увеличилась на 1,832 млрд крон — до 10,088 млрд крон на конец года. Это самое значительное годовое повышение в истории фонда», — заявил глава Банка Норвегии Эйстейн Ульсен.

Государственный пенсионный фонд Норвегии был создан в 1990 году. За его управление отвечает подразделение норвежского центробанка Norges Bank Investment Management (NBIM). На мировых рынках госфонд работает через структуру Government Pension Fund Global. Фонд инвестирует преимущественно за пределами страны, чтобы не подстегивать инфляцию в Норвегии.

Источник

Суверенный фонд Норвегии в 2020 году получил второй по величине доход за 20 лет

Москва. 28 января. INTERFAX.RU — Государственный пенсионный фонд Норвегии (он же Нефтяной фонд), самый большой фонд национального благосостояния в мире, по итогам 2020 года получил второй по величине доход более чем за 20 лет.

Как сообщается в отчетности фонда, стоимость фонда выросла на 1,07 трлн норвежских крон ($124 млрд), или на 10,9%.

Инвестиции в акции в минувшем году принесли доход в 12,1%, в инструменты с фиксированной доходностью – 7,5%, при этом потери от вложения в недвижимость составили 0,1%.

«Несмотря на то, что пандемия наложила свой отпечаток на 2020 год, это был еще один хороший год для фонда, — заявил глава Банка Норвегии Эйстейн Ульсен. — Общий доход в кронах в 2020 году был вторым по величине с 1998 года. Однако высокая доходность также напоминает нам о том, что рыночная стоимость фонда может сильно колебаться в будущем».

В первом квартале рынок сильно упал, а во втором квартале было отмечено быстрое восстановление. В целом год характеризовался значительными колебаниями рынка и существенными различиями между разными секторами, отмечается в сообщении.

Среди акций наиболее сильное позитивное влияние на доход фонда оказал американский высокотехнологический сектор.

«Технологические компании показали наибольший доход в 2020 году – 41,9%. В основном это связано с пандемией, которая привела к значительному увеличению спроса на продукты для онлайн-работы, образования, торговли и развлечений», — полагает главный исполнительный директор Norges Bank Investment Management Николай Танген.

Изменение курса норвежской кроны способствовало повышению стоимости фонда на 58 млрд крон в прошлом году. Правительство изъяло из него средства на сумму 298 млрд крон.

На конец прошлого года стоимость фонда составляла 10,914 млрд крон. Вложения в акции составляли 72,8% инвестпортфеля, в облигации — 24,7%, в недвижимость — 2,5%.

За последние десять лет среднегодовой доход фонда от инвестиций составляет 7,95%, с учетом расходов на управление и инфляции — 6,25%. Для периода с 1998 года эти показатели составляют соответственно 6,3% и 4,4%.

Государственный пенсионный фонд Норвегии был создан в 1990 году. За его управление отвечает подразделение норвежского центробанка Norges Bank Investment Management (NBIM). На мировых рынках госфонд работает через структуру Government Pension Fund Global. Фонд инвестирует преимущественно за пределами страны, чтобы не подстегивать инфляцию в Норвегии.

Источник

Пенсионный фонд Норвегии Глобальный (GPFG) — Прибыль 1 кв 2019г: $85,359 млрд против убытка $21,775 млрд (г/г)

Государственный пенсионный фонд Норвегии — состоит из двух отдельных суверенных фондов, принадлежащих правительству Норвегии:

— Государственный пенсионный фонд Глобальный (Statens pensjonsfond utland; GPFG) — бывший Государственный нефтяной фонд, основанный в 1990 году.

Фонд, в который отчисляются сверхдоходы нефтяной промышленности Норвегии с дальнейшим инвестированием их в международные активы. Фонд сменил название в 2006 году, а до этого назывался The Petroleum Fund of Norway. Фонд по привычке называют нефтяным фондом. По состоянию на декабрь 2018 года GPFG занял второе место в мире, уступив перовое место японскому пенсионному фонду «Государственный пенсионный фонд инвестиций Японии». Хотя в действительности норвежский GPFG это не пенсионный фонд, поскольку формируется на основе нефтяных доходов, а не пенсионных взносов. Фонд управляется Norges Bank Investment Management (NBIM), частью Норвежского центрального банка от имени Министерства финансов.

На 31 марта 2019 года под управлением GPFG было $1,034 триллиона, включая 1,3% глобальных акций и акций, что делает его крупнейшим в мире суверенным фондом благосостояния. В мае 2018 года GPFG стоил около $195 000 на каждого норвежского гражданина. Он также держит портфели недвижимости и инвестиций с фиксированным доходом. Многие компании исключены фондом по этическим соображениям.

— Государственный пенсионный фонд Норвегии (Statens pensjonsfond Norge; SPN) — бывший Государственный страховой фонд.

SPN был создан в 1967 году Законом о национальном страховании (Folketrygdloven) под названием Фонд национального страхового плана (Folketrygdfondet). На 31 марта 2019 года под управлением SPN было 252,3 млрд норвежских крон. SPN управляется отдельно от Глобального фонда (GPFG). В отличие от GPFG, SPN должен ограничивать свои инвестиции компаниями на норвежском, шведском, датском и финском фондовых рынках, преимущественно на Oslo Stock Exchange. Таким образом, он является ключевым владельцем акций во многих крупных норвежских компаниях.

Government Pension Fund Global (GPFG)

Statens pensjonsfond utland

Общий долг на 31.12.2017 г : NOK 290,907 млрд

Общий долг на 31.12.2018г: NOK 389,491 млрд

Общий долг на 31.03.2019г: NOK 324,734 млрд

Прибыль 2014г: NOK 543,634 млрд (доходность Фонда +7,6%)

Прибыль 2015г: NOK 333,779 млрд (доходность Фонда +2,7%)

Прибыль 2016г: NO K 446,673 млрд (доходность Фонда +6,9%)

Прибыль 1 кв 2017г: NOK 297,222 млрд (доходность Фонда +3,8%)

Прибыль 6 мес 2017г: NOK 498,818 млрд (доходность Фонда +6,5%)

Прибыль 9 мес 2017г: NOK 691,230 млрд (доходность Фонда +9,8%)

Прибыль 2017г: NOK 1,027.79 трлн (доходность Фонда +13,7%)

Убыток 1 кв 2018г: NOK 170,562 млрд (доходность Фонда -1,5%)

Убыток 6 мес 2018г: NOK 3,410 млрд (доходность Фонда +0,3%)

Прибыль 9 мес 2018г: NOK 170,138 млрд (доходность Фонда +2,3%)

Убыток 2018г: NOK 485,192 млрд (доходность Фонда -6,1%)

Прибыль 1 кв 2019г: NOK 738,353 млрд (доходность Фонда +9,1%)

3 May 2019 г.

Инвестиции в акционерный капитал вернулись на 12,2 процента. Незавершенная недвижимость вернулась на 1,7 процента, а инвестиции с фиксированным доходом — на 2,9 процента. Общая доходность фонда была на 0,2 процентного пункта выше, чем доходность эталонного индекса.

Глобальные фондовые рынки показали сильное восстановление в первом квартале года после слабого развития во втором полугодии 2018 года. Инвестиции фонда в технологические компании получили самую высокую прибыль — 17,6 процента.

«Это лучший квартальный доход фонда, измеренный в кронах. Как крупный инвестор в акционерный капитал мы должны быть готовы к значительным колебаниям рыночной стоимости фонда в соответствии с изменениями на мировых фондовых рынках», — говорит Ингве Слингстад, генеральный директор Norges Bank Investment Management.

Крона укрепилась по отношению к нескольким основным валютам в течение квартала. Это способствовало уменьшению стоимости фонда на 60 миллиардов крон. В первом квартале приток в фонд составил 8 миллиардов крон.

По состоянию на 31 марта 2019 года фонд имел рыночную стоимость в 8,938 трлн крон и инвестировал 69,2% в акции, 2,8% в недвижимость, не включенную в перечень и 28% в инструменты с фиксированной доходностью.

Press contacts:

Thomas Sevang, Head of Communications and External Relations

Tel: +47 926 01 756 / +47 24 07 32 76

Источник

Норвежский пенсионный фонд о том, куда он инвестирует сверхдоходы от нефти и что из этого выходит (часть 1)

Почему этот длинный пост про норвежский пенсионный фонд, а не про пенсионный фонд России? Ответ будет в самом конце.

Недавно (в сентябре) норвежский фонд выпустил интересный доклад на 106 страниц, где рассказал об истории фонда и о том, как они распоряжаются сверхдоходами от нефти — деньгами норвежских пенсионеров. И очень интересным лично для меня разделом является раздел, где они рассказали, как они к этому пришли: как они от скупки валюты в свои резервы (то, чем занимается сейчас их российский прототип — ФНБ) пришли к решению инвестировать по всему миру, причём 70% — в акции. Это абсолютно непохоже на «классический» подход (или то, что нам пытаются преподнести как «классический» подход), при котором пенсионные деньги должны быть инвестированы консервативно, желательно в облигации понадёжнее.

Норвежский пенсионный фонд — это один из крупнейших институционалов с активами под управлением, равными 10,6 трлн крон (более 1,1 трлн долларов США). Это фонд, который пополняется со сверхдоходов от нефти (Норвегия — крупный нефтедобытчик), а средства инвестируются по всему миру. Аллокация активов на данный момент: 70% в акциях (около $790 млрд), 27% в облигациях (около $300 млрд), 3% в недвижимости (около $34 млрд). Фонд инвестирует по всему миру, и даже в российские компании и ОФЗ (около $4 млрд в акциях российских компаний и около $2,5 млрд в ОФЗ). Вы можете заметить его среди крупнейших акционеров практически любой известной компании: они владеют долей 1.02% Apple, 0.99% Microsoft, 2.53% Nestle и еще в более чем 9000 компаний. Вы можете и сами посмотреть все позиции фонда и даже скачать детальные Excel-таблицы с подробными цифрами по каждой компании, госдуарству и по каждому объекту недвижимости — здесь.

Но всё начиналось с малого.

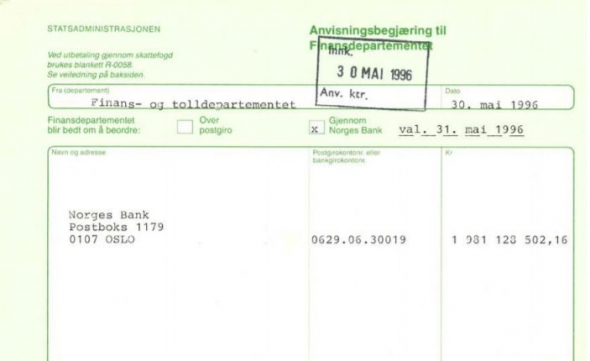

Историю фонда норвежцы привыкли вести с 1996 года, именно тогда состоялась первая транзакция: в фонд передано почти 2 миллиарда норвежских крон.

30-летняя история:

1990 — Акт о создании нефтяного фонда;

1996 — Первое пополнение;

1997 — 40% в акциях;

2007 — 60% в акциях;

2010 — Добавление недвижимости в активы фонда;

2017 — 70% в акциях;

2019 — 10 трлн крон в фонде.

От 0% до 40% в акциях

Вот что пишет Норвежский фонд:

«В общей сумме мы получили 45 млрд крон в 1996 году, и это были деньги, которые Норвегия хранила в валютных резервах. Первые наши инвестиции были отправлены в госдолг развитых стран, причем 75% — в госдолг европейских стран. Большая часть денег (25%) была инвестирована в госдолг Швеции и Дании»

От себя я добавлю, что Норвегия не признает инвестиции в золото, в золоте они хранят ровно 0,00 крон, и так было с момента создания фонда. Грамотный это подход или нет, я не берусь судить, а просто оглашаю этот факт.

«Но в 1997 году мы приняли решение об инвестициях в акции развитых стран. И уже в апреле 1997 года доля акций составила 30%. Впоследствии Министерство финансов Норвегии решило увеличить эту долю до 40%. Это было очень смелым решением: мы не имели опыта инвестиций в акции, и шли на повышенный риск и на готовность к высокой волатильности в обмен на большую потенциальную доходность. Фонд был небольшим в то время, и поэтому технически это не было сложным: переход занял всего 5 месяцев»

Впоследствии норвежский фонд неоднократно возвращался к пересмотру стратегии (в пузырь доткомов казалось, что акции — это плохая идея для инвестиций пенсионных средств), но вплоть до 2005 года решение оставалось неизменным.

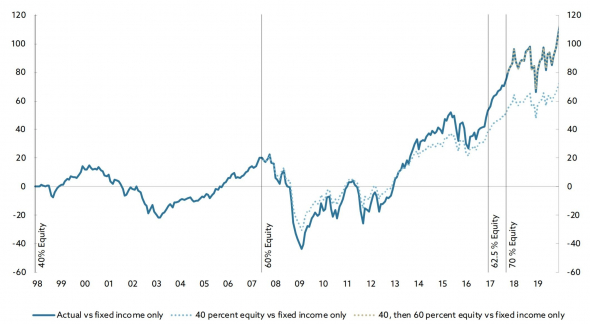

От 40% до 60% в акциях

В 2005 году Норвежский фонд принял решение об увеличении доли до 50%. А уже через год, в 2006 году, было принято решение об увеличении до 60% доли в акциях. В эти годы фонд уже был внушительным, и держал огромные позиции в облигациях по всему миру. Возможно, уже тогда они осознавали, что с ипотечными облигациями США что-то не так (ипотечный пузырь лопнул в 2008). Однако, управление такими большими деньгами не было плёвым делом, и переход к модели «60% в акциях, 40% в облигациях» затянулся вплоть до начала 2009 года.

Правило 60% оставалось неизменным до 2017 года. И в 2017 году фонд решил добавить в портфель ещё один тип активов — недвижимость. Рекомендуемая аллокация активов принята следующая: 60% акции, 35% облигации, 5% недвижимость.

Решение стоимостью в 1 триллион крон. Переход от модели 40% к модели 60% на истории показал свою эффективность: норвежцам удалось засчет этого трудного решения добавить к доходности фонда 1 трлн крон в абсолютном выражении.

Если смотреть в процентах, то это решение дало целых 30% к чистой доходности фонда за 13 лет с 2007 года. Причем, вплоть до 2013 года это не выглядело как хорошее решение. Другим пунктиром на графиках показан эффект от перехода к 70%, и пока о результатах говорить рано.

Переход к 70%

Ещё с 2006 года шло жаркое обсуждение с предложением довести долю акций до 75%. Но следующее изменение вступило в силу только в феврале 2017 года: теперь фонд стремится к удержанию доли 70% в акциях компаний со всего мира. Переход от 60% к 70% занял 2 года, и в апреле 2019 этот показатель был впервые достигнут.

Начиная с 2010 года, в фонд начали добавлять недвижимость. Сейчас аллокация активов такова: 70% акции, 27% облигации, 3% недвижимость.

На сегодня всё, но я хочу написать ещё несколько частей, потому что в этом 106-страничном отчёте норвежцы нам рассказывают о ещё более интересных вещах:

- Решение об инвестициях в акции развивающихся рынков (в том числе, в Россию);

- Разные модели инвестиций в мировые акции: как они пришли к существующей аллокации по разным странам, и что было бы если бы было принято другое решение;

- Решение о том, сколько денег инвестировать в акции гигантов, сколько — в акции середнячков, и сколько — в акции компаний с малой капитализацией;

- Решение об изменении в подходе к инвестициям в облигации.

Почему мне это интересно? Потому что мой горизонт инвестиций совпадает с Норвежским пенсионным фондом, и так получилось, что я давно за ним слежу, и мне импонирует их подход. Я тоже коплю на пенсию, и мой горизонт — вечность. О своих потугах я рассказываю в своем Телеграм-канале, откуда этот пост и взят. У них ещё многому можно научиться!

Что с Пенсионным фондом России? Да ничего. Я долго ждал годового отчёта за 2019 год (на дворе ноябрь-2020, ага), а его всё нет. Сегодня решил позвонить туда и спросить, в чём же дело. Красивой истории не будет: меня культурно послали. Колл-центр не при делах, контактов (почта для обращения, телефон) они дать не могут.

Источник