- Паевые фонды недвижимости: так ли выгодно инвесторам, как об этом говорят?

- Биржевые фонды недвижимости: как в них инвестировать

- Что такое REIT и ЗПИФ

- Виды и преимущества фондов недвижимости

- Как инвестировать через трасты?

- Как оценить и выбрать фонд?

- Как купить акции фондов недвижимости?

- Риски инвестирования в недвижимость на бирже

- Сроки окупаемости инвестиций

- Как минимизировать риски?

Паевые фонды недвижимости: так ли выгодно инвесторам, как об этом говорят?

В начале июля в СМИ появилась информации о новом инвестиционном фонде недвижимости — PNK Rental, проекте компании PNK Group. В фонд войдут объекты индустриальной недвижимости, складские комплексы PNK Group. Управляющей компанией фонда выступит «А Класс Капитал». Ожидаемая доходность инвесторов декларируется на уровне от 11,5% годовых. Пока ПИФы еще не были запущены и оценить их реальную эффективность невозможно.

Вместе с тем, у другого подобного проекта — AKTIVO— в обращении уже несколько ЗПИФов под управлением УК КСП Капитал Управление Активами и УК Альфа Капитал и по ним доступна вся отчетность. Какие результаты для инвесторов показывает проект — в разборе ниже.

AKTIVO

Одна из известных компаний, осуществляющих инвестиции в объекты коммерческой недвижимости, на российском рынке — площадка AKTIVO. Компания ведет поиск и подбор объектов недвижимости, осуществляет аудит на предмет «юридической чистоты» объекта, доходности, технического состояния, коммерческой привлекательности, надежности арендаторов.

Далее, под подобранный объект формируется закрытый ПИФ, средства которого направляются на выкуп объекта недвижимости. В дальнейшем ПИФ (и объект недвижимости) управляется профессиональной УК с лицензией, а полученный арендный доход за вычетом издержек, распределяется среди владельцев паев в виде дивидендов (с которых физическими лицами уплачивается налог 13%). На сайте компании заявляется доходность от 9,5% до 11% годовых.

Из публичных источников мы нашли ЗПИФы, которые сформировала AKTIVO. Они управляются УК КСП Капитал Управление Активами и УК Альфа Капитал:

УК КСП Капитал Управление Активами

- ЗПИФ рентный «Активо один»

- ЗПИФ рентный «Активо два»

- ЗПИФ недвижимости «Активо пять»

- ЗПИФ недвижимости «Активо одиннадцать»

- ЗПИФ недвижимости «Активо двенадцать»

УК Альфа Капитал

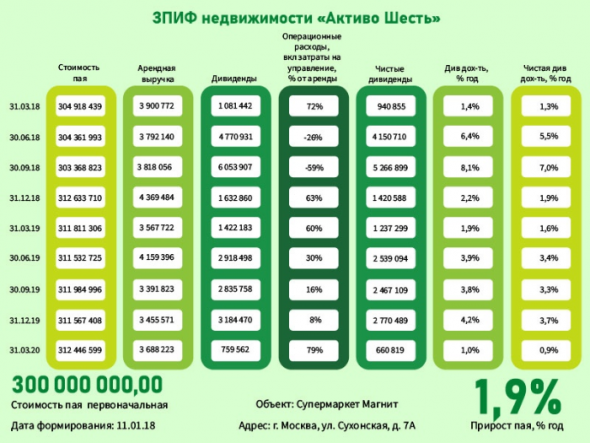

- ЗПИФ недвижимости «Активо Шесть»

- ЗПИФ недвижимости «Активо Десять»

Поскольку вся отчетность ЗПИФов является публичной, мы можем оценить реальную доходность инвесторов по каждому ПИФу.

Отчетности ЗПИФов

Для сравнения мы проанализировали отчетности нескольких ПИФов. И результаты нас разочаровали. Инвесторы, за вычетом расходов на УК и операционных расходов по объектам, зарабатывают меньше, чем по депозиту, при этом стоимость ПИФов не растет (несмотря на заявляемую индексацию арендных платежей), да и сама арендная выручка достаточно волатильная. Операционные расходы в аренде и плата УК занимают существенную долю в арендном доходе, что существенно снижает прибыль инвесторов, дополнительным минусом является крайне низкая ликвидность таких закрытых ПИФов, а ЗПИФ «Активо Одиннадцать» (под объект НЕОФАРМ и других арендаторов в д.Сапроново, микрорайон «Купелинка», квартал Северный, дом № 2) после сбора 570 млн рублей потерял в чистых активах более 32 млн, в том числе за счет выплат дивидендов в объеме большем, чем арендный доход.

Подробнее — в сводных показателях.

Доходность больше 5% годовых была получена только в первые несколько кварталов за счет возврата ранее привлеченных инвестиции. Средние операционные расходы, включая затраты на УК составляют более 40% от аренды, средняя арендная доходность инвесторов — не более 3% годовых. Стоимость пая выросла несущественно, арендные платежи также не выросли и не превышают 4 млн рублей, к тому же, они достаточно волатильны.

Доходность ПИФа не превышает 4% годовых, около 40% от арендного платежа составляют операционные расходы, арендная выручка в 2019 году стабильная.

По данному ПИФу нет исторических данных за 2019 году и ранние периоды, в I квартале 2020 года дивидендная доходность составила менее 5%, с учетом налогов — менее 4%, операционные расходы в аренде — более 20%, стоимость пая с 2015 года снизилась, т.е. прироста оценки арендной доходности за счет индексации — нет.

По данному ПИФу нет исторических данных за 2019 году и ранние периоды, в I квартале 2020 года дивидендная доходность составила около 7,3%, с учетом налогов — 6,4%, операционные расходы в аренде — около 30%, стоимость пая с 2013 года не изменилась, т.е. прироста оценки арендной доходности за счет индексации — нет.

По данному ПИФу нет исторических данных за 2019 году и ранние периоды, в I квартале 2020 года дивидендная доходность менее 5%, с учетом налогов — около 4%, при этом ПИФ распределяет ранее привлеченные свободные ДС, т.е. реальная арендная доходность будет существенно ниже, по данному ПИФу существенно падает стоимость чистых активов.

Как анализировать отчетность ПИФов и где ее найти?

Вся отчетность по ПИФам (включая оценку, аудиты, раскрытие информации перед ЦБ) должна быть опубликована на сайте Управляющей компании по стандартным формам.

ПИФы по закону могут управляться только профессиональными Управляющими компаниями (УК) с соответствующей лицензией ЦБ РФ / ФСФР.

По договору УК могут осуществлять полный цикл операционной работы по объекту, или передать часть функций операционного контроля сторонним компаниям (например, контроль выплаты арендных платежей, работу с арендаторами, их поиск и т.д.). В общем случае УК обязана вести учет имущества, предоставлять отчетность в Банк России, проводить платежи.

Также деятельность ПИФа контролируется:

- Специализированным депозитарием — профессиональной компанией с лицензией на деятельность специализированного депозитария паевых инвестиционных фондов. Контролирует деятельность Управляющей компании на исполнение действующего законодательства о паевых инвестиционных фондах, выдает согласия на совершение операций с имуществом паевого инвестиционного фонда.

- Регистратором — профессиональной компанией с лицензией на деятельность по ведению реестра акционеров. Ведение реестра владельцев инвестиционных паев может осуществляться на основании лицензии на деятельность специализированного депозитария паевых инвестиционных фондов. Осуществляет операции по зачислению паев, списанию паев, залогу паев, передаче паев и пр.

- Аудитором — аудиторская организация, входящая в саморегулируемую организацию аудиторов. Проводит обязательный ежегодный аудит паевого инвестиционного фонда.

- Оценщиком — оценочная компания, индивидуальный предприниматель. Обязательным условием является вступление в саморегулируемую организацию оценщиков всех оценщиков, осуществляющих оценку имущества паевого инвестиционного фонда. Оценка производится не менее чем раз в полгода.

Посмотрим типовые формы отчетности, на примерефондов недвижимости, представленных на сайте Альфа Капитал. Для анализа нас интересуют три основных формы:

1.Стоимость пая и стоимость чистых активов (СЧА)

Это типовая форма со следующим видом:

Форма показывает, как выросли чистые активы ПИФа и стоимость пая. Инвесторы могут заработать не только на промежуточных дивидендных выплатах, но и росте стоимости пая, например, если в ПИФе большая доля акций, которые сильно выросли в цене и, соответственно, выросла расчетная стоимость пая.

2. Справка о стоимости чистых активов, в том числе стоимости активов (имущества), акционерного инвестиционного фонда (паевого инвестиционного фонда)

В ней отражены все активы ПИФа, с подтверждением актуальной рыночной стоимости, в том числе от оценщика.

Например, в указанном выше ПИФе «АЛЬФА-КАПИТАЛ АРЕНДНЫЙ ПОТОК», на конец I квартала привлеченный капитал в 57,8 млн рублей был размещен:

на сумму 57 015 634 рублей в облигации Минфина РФ (ОФЗ) RU000A0JTYA5 с погашением 27.05.2020

еще 1 млн рублей был размещен на счете в Альфа Банке.

Вид отчетности стандартизован и одинаков у каждой УК.

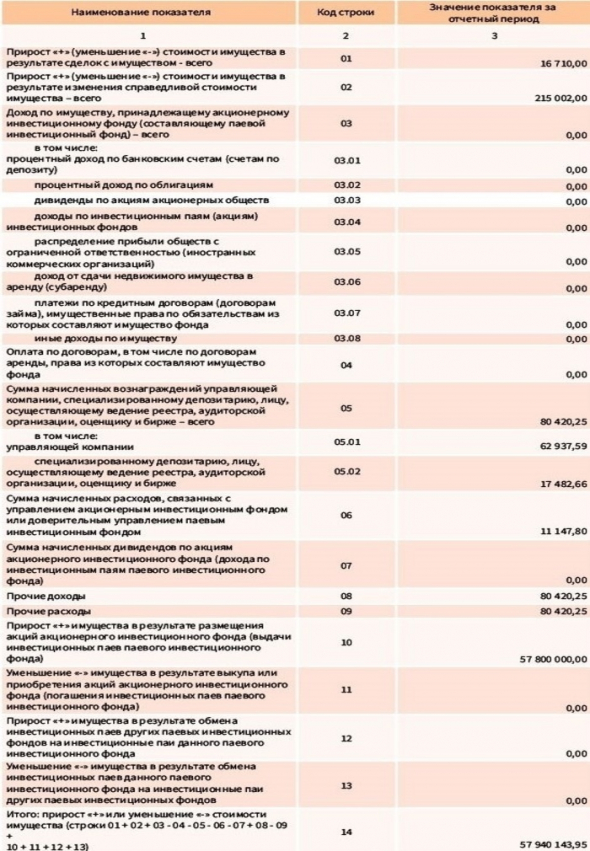

3. Отчет о приросте (об уменьшении) стоимости имущества, принадлежащего акционерному инвестиционному фонду (составляющего паевой инвестиционный фонд)

В данном отчете показывается весь доход по активам фонда также в стандартизованном виде, включая арендные доходы и изменение стоимости рыночных инструментов (облигаций, акций).

Базовые значимые поля:

Некоторые УК хранят информацию за весь период работы фонда. Однако, это не обязательно, и некоторые УК с определенного периода удаляют отчеты, что создает некоторые сложности для инвесторов, которые хотят оценить работу фонда на длительном интервале времени.

ПИФы недвижимости могут быть интересны собственникам, которые могут получить некоторые налоговые преференции (нет налога на прибыль внутри фонда, только при выводе капитала), возможность таким образом привлечь стороннее финансирование (через продажу своих паев), но эти преимущества надо сравнивать с потенциальными затратами на УК и другие контролирующие структуры, которые ежегодно могут доходить до 5% от стоимости имущества.

Частным инвесторам этот инструмент может быть интересен только при арендной доходности более 12-15% годовых, что позволит заработать (с учетом операционных затрат) депозитную доходность, при этом надо учитывать, что ликвидность паев крайне низкая.

Однако есть некоторые нефинансовые преимущества: информация о пайщиках закрыта и если потенциальный кредитор или, например, жена при разводе (или в иных специфических ситуациях), не знают о возможном владении паями и не сделают запрос в соответствующий депозитарий, то таким образом можно скрыть свое имущество (как недвижимое, так и ценные бумаги, доли в бизнесе) или временно «переоформив» паи на связанных лиц.

Выводы

ПИФы недвижимости могут быть интересны собственникам, которые могут получить некоторые налоговые преференции (нет налога на прибыль внутри фонда, только при выводе капитала), возможность таким образом привлечь стороннее финансирование (через продажу своих паев), но эти преимущества надо сравнивать с потенциальными затратами на УК и другие контролирующие структуры, которые ежегодно могут доходить до 5% от стоимости имущества.

Частным инвесторам этот инструмент может быть интересен только при арендной доходности более 12-15% годовых, что позволит заработать (с учетом операционных затрат) депозитную доходность, при этом надо учитывать, что ликвидность паев крайне низкая.

Однако есть некоторые нефинансовые преимущества: информация о пайщиках закрыта и если потенциальный кредитор или, например, жена при разводе (или в иных специфических ситуациях), не знают о возможном владении паями и не сделают запрос в соответствующий депозитарий, то таким образом можно скрыть свое имущество (как недвижимое, так и ценные бумаги, доли в бизнесе) или временно «переоформив» паи на связанных лиц.

P.S. Представители AKTIVO попросили дополнить материал комментариями.

Реальная доходность инвесторов отличается от расчетной, если брать агрегированные показатели дивидендов и первоначальные инвестиции (текущих активов), по следующим причинам:

Доходы инвесторов не детерминированы и волатильны. На это влияет множество параметров, например, регулярность налога на имущество. ЗПИФы «Активо» платят налог на имущество 4 раза в год и регулярность платежа зависит от Управляющей компании. Например, в фондах под управлением КСП-капитал в первые два квартала расходы на налог возникли в январе и апреле, в отличие от фондов под управлением Альфа-капитала, где расходы на налог попали на март и апрель.

Важен период расчета. Так как доходы не постоянны, то важно понимать, за какой период идет агрегация. Взять те же расходы на коммунальные услуги. Перед тем, как получить возмещение этих расходов от арендатора, счета оплачиваются непосредственно ЗПИФом. Возмещение этой статьи расходов может идти месяц или даже больше, все зависит от ситуации и количества арендаторов. Следовательно, реальную экономику можно будет наблюдать не в конкретный момент, а в определенный период.

Различные вводные данные. Оценочная стоимость объекта и пая — это действительно ориентир, но не точный. Эти параметры отличаются от реальных показателей рынка. Для их расчета УК использует свои методы, которые установлены законом. Реальную стоимость сделки можно увидеть непосредственно на сайте aktivo.ru. За редким исключением сделки проходят по оценочной стоимости объекта, тем более если смотреть оценку по кадастру. Так же и в ЗПИФ, реальная стоимость одна, а оценка как необходимый параметр для расчетов.

Для наглядности посмотрим один из фондов «Активо». Например, фактическая доходность наших инвесторов ЗПИФа «Активо десять» составила за период с июня 2019 года по июнь 2020 года 12,6% годовых: при покупке в конце 2019 года стоимость 1 пая составила 395 427 рублей, за год ежемесячные платежи составили 39 958 рублей.

Источник

Биржевые фонды недвижимости: как в них инвестировать

Инвестиции в недвижимость — один из способов сохранить и приумножить капитал. Но покупка квартиры, дома, коммерческого помещения для последующей сдачи в аренду, требует солидных вложений. Есть более доступный способ инвестиций в недвижимость — вложить деньги в биржевые фонды. В чем преимущества таких инвестиций и как правильно действовать — читайте в статье.

Что такое REIT и ЗПИФ

Под зарубежной аббревиатурой REIT (Real Estate Investment Trust) понимаются инвестиционные трасты недвижимости или же фонды коллективных инвестиций. Фонд собирает деньги у пайщиков и вкладывает их в недвижимость, покупая уже готовые или строящиеся объекты. Затем они сдают недвижимость в аренду или продают по более выгодной цене.

В таком фонде доходы получают в виде дивидендов. Прибыль распределяется между дольщиками пропорционально их вкладам. В большинстве случаев REIT передают 100 % налогооблагаемого дохода своим пайщикам, что существенно снижает для них самих налоговую нагрузку.

Инвестиции в фонды недвижимости обладают рядом преимуществ по сравнению с вложением денег в другие финансовые инструменты: ликвидность, диверсификация, высокая доходность, надежность.

На заметку: крупнейшими американскими фондами недвижимости являются Simon Property Group, General Growth Properties, Boston Properties, Inc., Annaly Capital, Kimco Realty.

В России разработали собственный вариант зарубежных REITs — закрытые паевые инвестиционные фонды недвижимости (ЗПИФн). Это не прямой аналог зарубежных финансовых инструментов, поскольку имеет принципиальные отличия.

Российские ЗПИФ, в отличие от REIT, не являются юридическими лицами. Пайщики передают имущество в Фонд, где активами распоряжается управляющая компания по договору доверительного управления. В этой роли должен выступать профессиональный участник на рынке ценных бумаг. За этим следит специализированный депозитарий. В деятельности ЗПИФ участвует оценщик, реестродержатель, аудитор. У каждого участника своя роль, а вместе все работают над общей целью — снизить риски, выбрать наиболее выгодную стратегию, получить максимальный доход.

Законодательство РФ допускает торговлю паями ЗПИФ на бирже. Такой вариант упрощает выход пайщика из фонда, если возникнет желание. Инвестиции через ЗПИФ дают налоговые преимущества: освобождают от налога на землю и имущества.

Виды и преимущества фондов недвижимости

REIT можно рассматривать в роли акционерных компаний, ценные бумаги которых свободно вращаются на фондовом рынке. Получается бизнес наподобие «Лукойла», «Газпрома», Apple, но в сегменте недвижимости. Вложиться в такие фонды может любой человек с доступом на биржу и наличием определенной суммы.

Различают три разновидности REIT:

- Equity (долевые). В эту категорию входит большинство из фондов недвижимости. Покупая объекты, они становятся управляющими компаниями. Источником дохода здесь выступает рента. В отличие от застройщиков, для REIT недвижимость является частью портфеля, не предусмотренной для перепродажи по окончании строительства.

- Mortgage (ипотечные). К этой категории относится до 7 % фондов из общего количества. Специализация охватывает прямое кредитование и сделки с закладными на недвижимое имущество. Источником дохода становятся проценты, полученные от ипотечных кредитов.

- Hybrid (смешанные). Это комбинация первых и вторых фондов. Подразумеваются инвестиции в саму недвижимость и в ипотеку. В этой категории — около 1 % от всех фондов недвижимости на бирже.

Российские фонды недвижимости бывают следующих типов:

- Девелоперские. Специализация — перепродажа земли под застройку и зданий, иногда — реконструкция для повышения стоимости объекта.

- Земельные. Недвижимым имуществом выступают участки земли. Они не столь ликвидные в сравнении с традиционными застройками.

- Рентные. Подразумевают инвестиции с целью получения прибыли от ренты коммерческой, жилой и другой недвижимости.

- Строительные. Прибыль наращивается от перепродажи объектов, приобретенных на этапах застройки.

- Смешанные. Доход получают от комбинации рентных, девелоперских, строительных ПИФов. Это наиболее обширная категория фондов, куда входит около 86 % от общего числа на рынке.

Как инвестировать через трасты?

Инвестиционные трасты (REITs) представляют собой корпорации, инвестирующие в ликвидную недвижимость. Их акции торгуются на бирже.

Фонды недвижимости — разновидности паевых фондов, фокусирующиеся на инвестициях в ценные бумаги, выставленные публичными компаниями, включая REIT. Инвестиционные паи могут обращаться на фондовых биржах и на внебиржевом рынке.

Справка: инвестиционные трасты регулярно выплачивают дивиденды, а фонды только обеспечивают доходность за счет роста стоимости ценных бумаг.

Инвестиции в REIT бывают активными и пассивными. В первом случае требуется проанализировать рынок, исследовать информацию о компаниях и многое другое. Во втором случае достаточно вложить капитал в инвестиционные фонды, которые направляют средства в разные REIT.

Основные способы инвестировать через трасты (REITs):

- купить REIT на фондовой бирже Нью-Йорка;

- купить ETF на REIT в отдельном секторе Нью-Йоркской биржи (NYSE Arca);

- приобрести акции REIT на Санкт-Петербургской бирже, где есть более 30 таких фондов (Boston Properties, American Tower Corp., Host Hotels&Resorts и др.).

Как оценить и выбрать фонд?

Для надежности следует обращать внимание на фонды с перспективными направлениями деятельности. Речь о недвижимости, востребованность которой не спадет в течение следующих 10–20 лет. Это могут быть микроапартаменты, дома престарелых. Другой критерий — развитость района. Те, которые активно развиваются, станут ликвидными спустя 10 лет. Фонды, которые используют одновременно актуальные и перспективные стратегии, будут наиболее прибыльными.

Для выяснения перспективности и стабильности REIT-фонда используют эффективные методы инвестиционного и фундаментального анализа. Оценивая инвестиционные портфели, обращают внимание на следующие факторы:

- Структура активов. Должна соответствовать готовности к тем или иным рискам.

- Доходность. Оценивается уровень выплат дивидендов в истории фонда.

- Ключевая метрика оценки фондов. Она равна сумме чистой прибыли и амортизации собственности.

- Технический анализ.

Справка: крупнейшим из REIT-фондов является Vanguard (VNQ). Бумаги хорошо растут на рынке США.

В помощь тем, кто планирует выбрать акции определенного фонда или ETF (ассорти из фондов), агентство NAREIT ввело специальные индексы. Они рассчитываются и публикуются компанией FTSE Russell. Показатели отражают усредненный уровень рисков и доходности по группе фондов.

Другие факторы выбора касаются показателей и мультипликаторов:

- Указывает на объем финансового потока от операций. Можно рассчитать самостоятельно по отчетам об убытках и прибылях фонда или взять готовую цифру FFO, указанную в информации REIT. Расчеты делают по формуле: суммируют чистую прибыль с амортизацией, затем вычитают прибыль от продажи недвижимости. Например, компания Realty Income в отчете указывает чистый доход в 364 598 долл., амортизацию в 539 780 долл., прибыль от продаж — 24 643 тысячи долларов. Отсюда FFO — 839 735 тысяч долларов

- Мультипликатор FFO / S. Указывает на объем денежных средств от операций в отношении одной акции фонда. Если мультипликатор растет, будет больше дивидендов, и наоборот. Уменьшение мультипликатора возможно при росте количества акций и снижении потока финансов от операций.

- Мультипликатор P / FFO. Позволяет сравнить фонды между собой. Это аналог P / E — показателя, который используют для сравнения акций компаний.

Как купить акции фондов недвижимости?

Возможность купить REIT в России предлагают иностранные брокеры. Зарегистрировав счет на такой площадке, можно покупать фонды недвижимости по всему миру.

Примеры прибыльных фондов недвижимости:

- Simon Property Group, Inc. с капитализацией свыше 50 млрд долларов (для сравнения капитализация «Газпрома» около 70 млрд долл.). Дивидендная доходность за последний год равна 5,9 %. Фонд занимается строительством и рентой коммерческих объектов в США, Азии, Европе.

- Host Hotels & Resorts с капитализацией 14 млрд долларов. Дивидендная доходность равна 4,31 % в год. Фонд занимается отельным бизнесом. Владеет 99 отелями премиального уровня в США, Канаде, Австралии, Мексике и Бразилии.

Чтобы инвестировать в REIT из России, можно выбрать подходящие фонды из того небольшого количества, которое представлено на Санкт-Петербургской бирже. При этом важно учесть особенность обращения иностранных акций в России. Речь о невысокой ликвидности, повышенных налогах на дивиденды. Такие нюансы снижают привлекательность инвестиций для долгосрочного капиталовложения.

Инвестиции в REIT по сути похожи на вложения в акции компаний. До покупки нужно изучить показатели фонда, состав объектов недвижимого имущества, долю на рынке, перспективы. Получится больше активное инвестирование.

Для пассивного вложения лучше выбирать фонды, охватывающие пакет разных REIT. В России такую возможность предлагает фонд «Открытие – Зарубежная собственность». Он создан на базе одного ETF, инвестирующего в более 200 REIT в разных странах. Этот ETF называется SPDR Dow Jones Global Real Estate. Такой способ капиталовложения будет наиболее простым и доступным. Существенный минус — активы указанных ПИФов небольшие, поэтому есть риск, что в перспективе они закроются или объединятся с другим ПИФом.

Риски инвестирования в недвижимость на бирже

Наравне с другими компаниями фонды подвержены определенным рискам. Это и снижение котировок, и финансовые проблемы.

В первую очередь оценивают закредитованность. Во время финансового кризиса 2008 года стоимость недвижимости упала, вместе с ней и рентный доход. Одновременно остались платежи кредиторам, поэтому некоторые фонды, не выдержавшие долговую нагрузку, просто прекратили существование. Чтобы минимизировать такие риски, есть смысл приобретать REIT в составе ПИФ или ETF. Учитывая определенные критерии, подбирается пул из нескольких фондов, «упаковывается» в ETF и предлагается на продажу инвесторам. Получается готовый фонд фондов со среднерыночной доходностью и нивелированием рисков.

Доходность фондов недвижимости зависит от спроса на аренду, стоимости активов, добросовестности управляющих. Поэтому стоит тщательно отбирать компанию, обладающую репутацией, историей и понятной стратегией.

Сроки окупаемости инвестиций

Рассматривая целесообразность инвестиций в фонды недвижимости, оценивают окупаемость, размер дивидендов. Доходность в США составляет от 3 до 12 % в год. Выплачиваются дивиденды ежеквартально, в некоторых фондах — каждый месяц.

Высокая доходность обусловлена американским законодательством. Оно обязывает компании не менее 90 % прибыли отправлять на дивиденды. За это они освобождаются от корпоративного налога (2/3 от чистой прибыли).

Доходность инвестиций зависит от правильного вложения средств фонда. Примерно 75 % и более должны вкладываться в ипотечные бумаги или в недвижимость. Прибыль должна состоять на 75 % (минимум) из выплат по ипотеке или ренты.

Инвестиции такого плана будут окупаться, поскольку обладают преимуществами:

- Широкая диверсификация. Фонд обычно владеет не парой объектов, а сетью недвижимости в разных странах. Увеличить доходность можно, вложившись не в один фонд, а сразу в несколько, выбрав разные отрасли и страны.

- Высокая ликвидность. Продавать и покупать акции на бирже можно по справедливой цене в любое время. С реальной недвижимостью такое проделать не получится. Хорошо, если удастся провернуть сделку за несколько месяцев.

- Пассивный доход. Никаких дополнительных действий со стороны инвестора не требуется. Только вложить деньги и довериться управляющей компании.

Одна акция может стоить несколько десятков или сотен долларов. Самой крупной российской площадкой, торгующей зарубежными активами, является Санкт-Петербургская биржа.

Как минимизировать риски?

Изначально нужно больше узнать о потенциальных рисках, затем — о способах их профилактики или снижения. Фонды по-разному страхуются от рисков, что в будущем сказывается на их репутации, доходности.

- Макроэкономические (инфляция, финансовый кризис и т. д.). Для минимизации таких рисков фонды выбирают стабильные рынки (например, страны «большой семерки»). Другой способ профилактики рисков — диверсификация, когда около 80 % средств вкладывается в офисы и торговые центры, а 20 % направляются на дома престарелых, комплексы логистики и др. Если пойдет спад в одной отрасли, другая вытянет доходность на средний уровень, не даст уйти в минус.

- Рыночные (снижение стоимости ренты, падение цен на недвижимые объекты).

- Валютные. Когда европейский фонд инвестирует в США, есть риски снижения курса американской валюты. Стоимость активов и прибыль от них рассчитывается в валюте страны, где расположены объекты. Если инфляция в США превысит эффективность инвестиций, вкладчики получат номинальную прибыль, но в реальности это выльется в финансовые убытки.

- Законодательные (изменения в законах страны).

- Продажа активов по цене ниже, чем покупная. Выход — приобретать активы в недооцененных районах, где ожидается рост. Речь о перспективном развитии (расширении) районов, недвижимость в которых будет только расти по мере развития инфраструктуры, популяризации недвижимости и др.

- Связанные с финансированием (отсутствие выгодных для фонда условий кредитования). Выход — пользоваться кредитными программами с фиксированными ставками.

- Отсутствие платы от арендаторов недвижимости. Выход — сотрудничество только с теми арендаторами, у которых хорошая кредитная история. Это государственные предприятия, крупные компании. Также снизить риски поможет сотрудничество с несколькими арендаторами одновременно. В случае неуплаты от одних доходы от других перекроют убытки, не дадут выйти в минус.

- Риски возможных простоев. Чтобы избежать пустующих площадей, стоит выбирать под ренту объекты, уже сданные в эксплуатацию. У таких объектов должна быть минимальная заполняемость на уровне 80–95 %. Приветствуется развитый рынок труда поблизости и хорошая транспортная развязка. Дополнительные меры — заключать продолжительные договоры аренды на жестких условиях.

- Риск возможного удорожания содержания недвижимых объектов. Снизить такой риск поможет изначальный выбор в пользу качественных объектов. Речь о недвижимости, не требующей ремонта.

Некоторые фонды диверсифицируют портфели — вкладывают деньги инвесторов одновременно в несколько типов недвижимости, распределяя их по странам. Могут варьироваться как направления инвестиций, так и стратегии. Кроме недвижимости, фонды хранят часть капитала в ценных бумагах или наличных.

Подводя итоги, можно сделать выводы: фонды недвижимости являются востребованным и активно развивающимся финансовым инструментом в России. Поиск надежного фонда отнимет много сил и времени, но перспективы того стоят. Порог входа в таких фондах сравнительно высокий, но зато не требует таких капитальных вложений, как при покупке недвижимости. Оценивая доходность, необходимо учесть несколько факторов. Результатом грамотного инвестирования может стать стабильный долгосрочный пассивный доход.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник