- Какие облигации выгодно купить сейчас 2021

- Рынок облигаций: риск против доходности

- Что еще угрожает инвестору

- Риск и время

- Налогообложение

- Сколько можно заработать на облигациях

- Какие облигации выгодно купить сейчас

- Облигации

- Что такое облигации?

- Чем облигации отличаются от вкладов?

- Чем облигации отличаются от акций?

- Каких видов бывают облигации?

- Какой бывает доходность облигаций?

- Срок действия облигаций

- Как заработать на облигациях?

- На что обращать внимание при выборе?

- Как выплачивается купон?

Какие облигации выгодно купить сейчас 2021

Многие инвесторы задаются вопросом, какие облигации выгодно купить сейчас. Рынок облигаций действительно выглядит привлекательным по сравнению с банковскими ставками по вкладам. Действительно, на ценных бумагах можно заработать больше, но для этого надо предварительно разобраться в некоторых тонкостях.

Рынок облигаций: риск против доходности

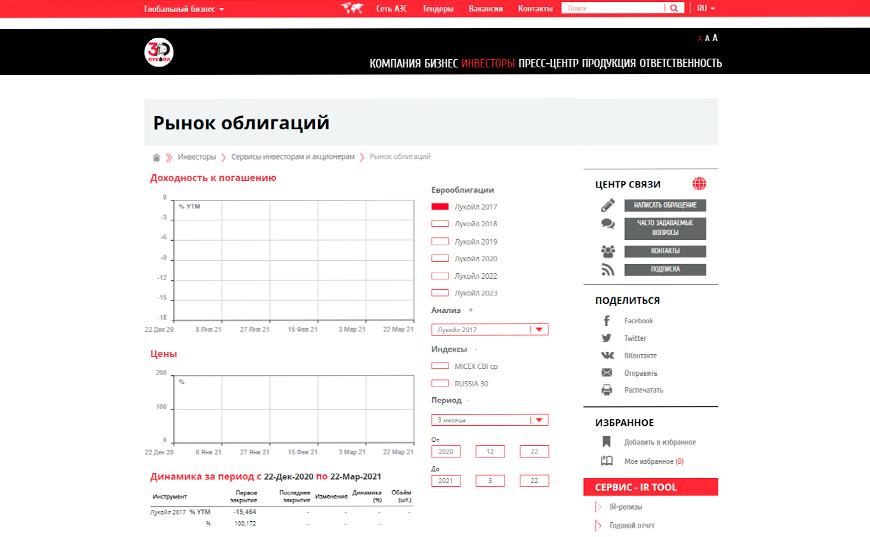

В действительности точного ответа, какие облигации выгоднее, не существует. Потому что нельзя просто так взять, отсортировать этот вид ценных бумаг, например, по доходности к погашению, и решить, что вот это вот «топ» – самые лучшие, а другие – от них отстают, значит, и покупать их не стоит.

На рынке облигаций самая серьезная угроза для любого инвестора – дефолт эмитента, то есть ситуация, когда должник не может заплатить. В таком случае облигации либо вообще теряют всякую стоимость, либо подлежат реструктуризации, в результате которой процент окажется нулевым, а срок погашения – почти бесконечным. Что в итоге не намного лучше полного банкротства должника.

По рейтингу надежности облигации выстраиваются следующим образом. Определенным эталоном надежности, своего рода точкой отсчета, принято называть краткосрочные гособлигации США. Конечно, многие возразят, и даже назовут сумму долга Америки. Однако в ответ на это можно привести шутку, высказанную однажды Аланом Гринспеном, бывшим главой Федеральной резервной системы: «В крайнем случае они их просто напечатают».

Далее идут другие государственные эмитенты, развитые страны. За ними самые-самые надежные корпорации, из тех, которые и дивиденды платят лет по 25-50, хотя и не обязаны. Затем все остальные, с рейтингом уже не совсем инвестиционным, а скорее, спекулятивным. Замыкают список дешевые мусорные облигации, те, на которых можно много заработать, если инвестору повезет, и эмитент заплатит.

Точно также выглядит картина и на российском внутреннем рынке облигаций. Есть ОФЗ, государственные бумаги. Затем муниципальные. Они отличаются от федеральных совсем немного. Действительно, вряд ли такое случится, что, например, Москву или Санкт-Петербург объявят банкротами. Конечно, в крайнем случае, Минфин за них как-нибудь выплатит долг перед держателями ценных бумаг.

Ниже по уровню надежности следуют крупнейшие корпорации, которые, как известно, тоже связаны с государством, такие как Роснефть, Транснефть, Газпром, Сбербанк и проч. Затем большие частные компании, такие как Лукойл, Сургутнефтегаз и прочие.

И в завершение списка – просто молодые компании, которые вышли на рынок, чтобы, продав облигации, занять денег на свою деятельность дешевле, чем их дает банк.

Что еще угрожает инвестору

Помимо возможности дефолта, которая совсем не дает инвесторам спокойно спать, есть угрозы поменьше, не такие существенные, как легкая бессонница. Совсем денег они не лишают, но могут отобрать определенную их долю. Речь пойдет об инфляции и девальвации.

Инвесторы вкладывают деньги, как правило, не из любви к искусству, а для того, чтобы заработать. Приумножить то, что есть изначально. С точки зрения экономики в этом есть самый что ни на есть простой смысл. Человек соглашается не потратить деньги на себя любимого сейчас, а готов подождать какое-то время, и за это он рассчитывает получить определенную компенсацию в виде процента.

Однако в действительности не только деньги, отданные в рост, прибавляются, прирастают процентами. В это же самое время параллельным путем идет инфляция. И то, что можно было бы купить изначально как альтернатива инвестициям в те же облигации, дорожает. В результате доход, получаемый по вкладам или облигациям, сокращается на этот самый процент, который все считают по-разному.

Попробуем проиллюстрировать это на примере. Допустим, у инвестора есть 1 тысячи рублей. И у него есть выбор, положить ли деньги в банк под 4 процента или купить облигацию с доходностью 6%. Кажется, очень просто, облигация выгоднее, и это так и есть. Но какую прибыль инвестор получит, если инфляция составит 5%, мы не будем спорить о цифрах, предположим, что уровень инфляции – это то, на что в июле подорожают коммунальные платежи.

Вклад в банк с доходностью ниже уровня инфляции экономически не целесообразнен. Если ставка по депозиту равна 4%, а инфляция составляет 5%, то итогом операции станет убыток в размере 4 минус 5 равно 1 процент.

А вот инвестиции в облигации как раз принесли доход 6% минус 5% итого 1% за период. Очень неплохо? В любом случае, это, наверное, лучше, чем заведомо остаться в минусе?

Пожалуйста, более жизненный пример. Есть 500 тысяч рублей, за которые можно купить машину. Или есть другой вариант – купить облигации с доходностью в 5%, а за руль нового авто сесть всего-то через год. И вот в следующем январе инвестор получает при погашении 50 тысяч прибыли на свои 500 тысяч бумаг, гасит их по номиналу и радуется жизни. Он в плюсе, если выбранная им машина стоит столько же, сколько и в прошлом году. А если нет.

Риск и время

Само собой разумеется, риск, что что-то произойдет в ближайший месяц и в течение десяти лет – разный. Поэтому облигации с более поздним сроком погашения почти всегда имеют доходность выше, чем краткосрочные ценные бумаги тех же эмитентов.

Конечно, нет правил без исключений. Предположим, что на рынке сложился дефицит свободных денег, потому что, например, подошел к концу финансовый год, и всем срочно потребовались остатки на счетах для уплаты налогов. Конечно, такие ситуации нарушения общего правила профессионалы рынка с удовольствием отлавливают и зарабатывают на них, получая дополнительную торговую прибыль.

Налогообложение

По государственным ценным бумагам налоги на доходы физических лиц не взимаются. А вот по облигациям частных компаний их придется заплатить. Кроме того, по любым инструментам, номинированным в валюте, в прибыль попадет еще и переоценка.

Этот фактор надо учитывать, сравнивая облигации различных эмитентов. Если доходность по ОФЗ и по бумаге корпорации оказываются равными, это не значит, что первая недооценена рынком, а вторая переоценена. Все дело в налоге на доходы или на прибыль.

Сколько можно заработать на облигациях

Облигации в России по состоянию на начало 2021 года выстроились по средней доходности примерно таким образом. Начнем с государственных ценных бумаг. Федеральные около 6-6.5% годовых. Муниципальные – Карелии, Курской области, и так далее, 6.2-6.7%.

Далее крупнейшие сырьевые компании, связанные с государством и другие крупнейшие эмитенты: Роснефть 6.9-7.5%. Русгидро 4.3%, МТС – 6.5-7% и другие.

В топе по доходности – облигации микрофинансовых организаций: Онлайн Микрофинанс 13.5-14.5%, Кар Мани 10.5-14.5%.

Какие облигации выгодно купить сейчас

Так какие облигации выгоднее купить сейчас? На первый взгляд, больше платят небольшие компании. Вопрос только в том, за что. Цена повышенного процента всегда одна – риск. На 2021 год прогноз по инфляции порядка 3.5 процентов.

На самом деле, это не заниженная цифра, как кому-то может показаться. И в то же время, не показатель хорошего состояния экономики. Снижение инфляции связано с падением спроса. У людей и у компаний не так много денег, что ограничивает спрос на товары или услуги и препятствует их подорожанию.

Таким образом, инвестор может выбирать для себя подходящие облигации, делая, условно говоря, уровень «отсечения» на показателе инфляции. Меньше этого процента размещать деньги нет смысла. Все, что выше – можно выбрать, кто из эмитентов представляется адекватным по уровню риска. А этот критерий у всех у нас разный.

Итак, на сегодняшний день инвестор может рассматривать следующие варианты покупки облигаций. Доходность актуальна по состоянию на 22 февраля 2021 года.

Государственные ценные бумаги: ОФЗ ПД 26209, дата погашения 20.07.2022, доходность 4.47%, ОФЗ ПД 26220, дата погашения 07.12.2022, доходность 4.49% и ОФЗ ПД 26209, дата погашения 25.01.2023, доходность 4.59%.

Муниципальные облигации: Карачаево-Черкесская республика 35001, дата погашения 18.12.2024, доходность 6.82%, Карачаево-Республика Хакасия 35006, дата погашения 02.11.2023, доходность 6.77%, Томский административный округ 34008, дата погашения 27.12.2025, доходность 6.65%.

Корпоративные облигации: Сбербанк-001-12R, дата погашения 02.22.2022, доходность 5.08%, Газпром Нефть-001R, дата погашения 17.10.2022, доходность 5.33%, Магнит-003R-01, дата погашения 01.02.2022, доходность 5.32%.

И под конец, несколько самых доходных облигаций. С обязательным комментарием, что в мире финансов чем выше доходность, тем выше риск.

Солид-Лизинг-БО-001R-06, дата погашения 20.12.2022, доходность 13.41%, СФПК Гарант-Инвест-001R-06, дата погашения 13.12.2022, доходность 11.2% и КИВИ Финанс-001R01, дата погашения 10.10.2023, доходность 8.28%.

Источник

Облигации

| Эмитент | Текущая доходность | Дата погашения | Цена и номинал | Размер купона и дата выплаты |

|---|---|---|---|---|