- Доходность к колл-опциону

- Что такое колл опцион по облигациям и его риски для инвестора

- Что такое колл-опцион по облигациям

- Пример колл-опциона по облигациям

- Возможные риски для инвестора

- Могут ли отзывные облигации быть хорошим дополнением к портфелю инвестора?

- Для чего нужны облигации с офертой и как их использовать?

- Что это такое?

- Отзывные долговые бумаги (Call опцион)

- Безотзывные (Put)

- Дата досрочного выкупа

- Как найти и купить?

- Заключение

Доходность к колл-опциону

В главе 1 мы писали о том, что эмитент может иметь возможность отозвать (выкупить) облигацию, не дожидаясь установленной даты погашения. Сроки отзыва и его цена устанавливаются в момент выпуска облигации. Цена исполнения колл-опциона носит название цены отзыва или колл-цены (call price). Для одних облигационных выпусков цена отзыва остается постоянной вне зависимости от даты, в которую отзыв будет совершен. Для других облигаций со встроенным колл-опционом цена отзыва меняется в соответствии с моментом отзыва, т. е. существует регламент отзыва, устанавливающий цену отзыва для каждой конкретной даты.

Для облигаций со встроенным колл-опционом наряду с доходностью к погашению традиционно вычисляется значение доходности к колл-опциону. Вычисления строятся на основании предположения о том, что эмитент в одну из установленных дат выкупит облигацию по установленной регламентом цене. Как правило, инвесторы подсчитывают значения доходности к первому отзыву или доходности к следующему отзыву, доходности к первому отзыву по номиналу и доходности к рефинансированию. Доходность к первому отзыву – мера, актуальная для облигационного выпуска, который не может быть выкуплен в настоящий момент, тогда как доходность к следующему отзыву вычисляется для облигации, колл-опцион на которую в настоящий момент может быть приведен в действие. Доходность к рефинансированию подсчитывается исходя из предположения о том, что, как только облигация станет рефинансируемой, она немедленно будет отозвана. (В главе 7 мы покажем, что облигационный выпуск может содержать встроенный колл-опцион, однако в определенный период времени его нельзя отозвать за счет привлечения более дешевого финансирования, чем процентная ставка самой облигации. В этот период времени выпуск называется нерефинансируемым.)

Процедура вычисления доходности к любой из дат отзыва проходит так же, как подсчет любой другой доходности, а именно: определяется процентная ставка, при которой приведенная стоимость предполагаемых денежных потоков будет равна цене облигации. В случае доходности к первому отзыву предполагаемые денежные потоки представляют собой купонные выплаты, произведенные до первой даты отзыва, а также установленную в регламенте цену отзыва. При вычислении доходности к первому отзыву по номиналу денежными потоками считаются купонные выплаты, совершенные до первой даты, в которую эмитент может выкупить облигацию по номиналу, а также последний денежный поток в размере номинальной стоимости.

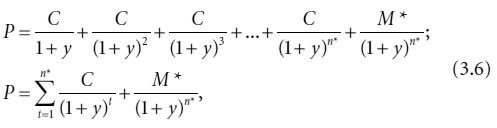

Формула вычисления доходности к колл-опциону выглядит следующим образом:

M* – цена отзыва (в долларах);

n* – число периодов до предполагаемой даты отзыва (число лет ? 2).

Для облигации с купоном, выплачиваемым раз в полгода, удвоение процентной ставки для периода (у) дает доходность к колл-опциону, эквивалентную облигационной.

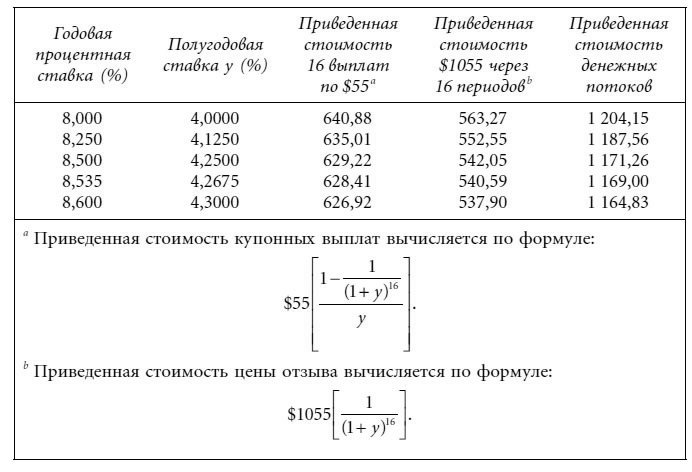

Рассмотрим 18-летнюю облигацию с купоном, равным 11 %, номинальной стоимостью $1000 и ценой $1169. Предположим, что первый отзыв может быть произведен через 8 лет с настоящего момента, причем цена отзыва – $1055. Денежные потоки от такой облигации, отозванной через 13 лет, представляют собой: 1) 26 купонных выплат по $55 и 2) $1055 через 16 шестимесячных периодов с настоящего времени.

При подстановке искомого значения у в формулу (3.6) должно выполняться равенство правой и левой частей, т. е. приведенная стоимость денежных потоков до первой даты отзыва должна быть равна цене облигации ($1169). Процедура определения значения доходности к первому отзыву аналогична вычислению доходности к погашению. Приведенные стоимости при разных процентных ставках для периодов даются в таблице:

Процентная ставка для периода, составляющая 4,2675 %, соответствует приведенной стоимости денежных потоков, равной цене облигации, а это значит, что у, или доходность к первому отзыву, – это 4,2675 %. Таким образом, доходность к первому отзыву, эквивалентная облигационной, равна 8,535 %.

Предположим, что первая дата отзыва по номиналу для этой облигации – это момент, наступающий через 13 лет с настоящего времени. Тогда доходность к первому отзыву по номиналу – это процентная ставка, при которой приведенная стоимость $55, выплачиваемых каждые полгода в течение следующих 26 периодов, плюс номинальная стоимость $1000, которая будет получена через 26 полугодовых периодов, окажется равной цене, а именно $1169. Предлагаем читателю самостоятельно провести продемонстрированную нами на примерах процедуру подбора и надеемся, что полученный результат совпадет с нашим: полугодовая процентная ставка, при которой приведенная стоимость денежных потоков равна цене, составляет 4,3965 %, а доходность к первому отзыву по номиналу равна, соответственно, 8,793 %.

Данный текст является ознакомительным фрагментом.

Источник

Что такое колл опцион по облигациям и его риски для инвестора

Считается, что облигации – очень простой инвестиционный инструмент. Они имеют установленный срок службы, в течение которого по ним выплачивается определенный процент. Облигации предсказуемы и безопасны. Но только не в случае колл-опциона, когда инвестору предстоит иметь дело с близкой родственницей классической облигации – хотя и более привлекательной, но зато немного опасной.

Что такое колл-опцион по облигациям

Колл-опцион, часто просто обозначаемый как «колл», представляет собой контракт между покупателем и продавцом на покупку в будущем оговоренного количества ценных бумаг – в данном случае облигаций (или другого базового актива) в определенное время и по фиксированной цене, которая называется «страйк-цена». Покупатель колл-опциона имеет право на покупку, но не обязан совершать ее. В отличие от продавца, который обязан продать товар (или финансовый инструмент), если покупатель примет решение о покупке.

За свое право на такое решение покупатель платит продавцу так называемую премию. Если цена базового актива к моменту покупки вырастет, то покупатель колл-опциона оказывается в прибыли.

Термин «колл» (одно из значений английского слова call – отзыв) означает возможность досрочного погашения облигаций эмитентом в одностороннем порядке. Предложение о досрочном погашении по заранее установленной цене называется офертой, а такие облигации часто называют отзывными.

Справка. Специалисты часто говорят, что отзывные облигации «ведут двойную жизнь». Имеется в виду, что они, в отличие от стандартных облигаций, малопредсказуемы и требуют большего внимания со стороны инвесторов.

Главное преимущество колл-опционов: поскольку из-за отсутствия гарантий процентных платежей на полный срок они менее востребованы, эмитенты, чтобы привлечь инвесторов, платят более высокие процентные ставки. И потом – эмитенты далеко не всегда решают отзывать отзывные облигации. По многим из них проценты выплачиваются в течение всего срока – к радости инвестора, чьи ожидания прибыли оправдались.

Пример колл-опциона по облигациям

Представим инвестора, который покупает опцион на покупку облигаций с ценой исполнения 950 рублей. При этом номинальная стоимость базовой облигационной ценной бумаги составляет 1000 рублей. Представим также, что в течение срока действия контракта процентные ставки снижаются, и цена облигации выросла, скажем, до 1100 рублей. Естественно, что в этом случае держатель опциона воспользуется своим правом на покупку облигации за 950 рублей.

И наоборот, если бы процентные ставки выросли, уронив стоимость облигации ниже цены исполнения, покупатель, скорее всего, предпочел бы, чтобы срок действия опциона на облигацию истек.

Таким образом, покупатель колл-опциона на вторичном рынке ожидает снижения процентных ставок и роста цен на облигации. Если процентные ставки снижаются, инвестор может использовать свое право на покупку ценных бумаг. Ну и, конечно, нужно помнить, что существует обратная зависимость: когда процентные ставки растут, цены на облигации снижаются.

Возможные риски для инвестора

Для эмитента такой тип оферты весьма желателен, потому что дает возможность снизить долговую нагрузку, а в случае снижения процентных ставок – снизить также и стоимость заимствования. Однако отзывные облигации могут быть довольно рискованными для инвестора, так как, если процентные ставки снижаются, эмитент объявляет оферту, и покупателю не остается ничего другого, как реинвестировать в другие инструменты и уже под другой – более низкий – процент.

Внимание! Это только на первый взгляд покупка отзывной облигации может показаться не более рискованной, чем приобретение любой другой ценной бумаги. Стремясь достичь максимального уровня безопасности, инвестор фиксирует желанный процент, но тут, реагируя на снижение процентной ставки, эмитент досрочно погашает облигацию, и инвестор теряет не только потенциальную прибыль, но и несет убытки в процессе реинвестирования.

Простой пример. Представим, что федеральная резервная система снижает процентные ставки, и текущая ставка по 15-летним облигациям с рейтингом ААА (облигации, считающиеся абсолютно надежными и защищенными от возможного дефолта) падает до 2 процентов. В этом случае эмитент может принять решение погасить выпущенные под 4 процента старые облигации и перевыпустить их под те же 2 процента.

Инвестор, конечно, вернет базовую стоимость облигации, но ему будет трудно (а скорее всего – невозможно) реинвестировать ее в соответствии с первоначальными ожиданиями дохода в 4 процента. Ему останется или купить облигацию с более низким рейтингом, чтобы получить желаемую доходность, либо купить другую облигацию с рейтингом ААА и согласиться на доход в 2 процента, то есть в два раза ниже ожидаемого при первоначальной покупке.

И все-таки, даже несмотря на более высокую стоимость для эмитентов (которые платят более высокую процентную ставку в качестве компенсации за неопределенность) и повышенный риск для инвесторов, эти облигации могут быть очень привлекательными для любой из сторон.

Важно! Инвесторы любят их, потому что они дают более высокую, чем обычно, норму прибыли, по крайней мере, до тех пор, пока не отозваны. И наоборот: отзывные облигации привлекательны для эмитентов, поскольку они позволяют им снизить процентные расходы в будущем, если ставки снизятся.

Могут ли отзывные облигации быть хорошим дополнением к портфелю инвестора?

Да, могут. Но при условии, что инвестор помнит об их специфических качествах и учитывает их при формировании диверсифицированного портфеля.

Как известно, бесплатных обедов не бывает, и более высокие процентные ставки, предлагаемые эмитентами, объясняются рисками реинвестирования и потери значительной части ожидаемой прибыли. Это делает колл-опционы по облигациям хоть и рискованным, но привлекательным инструментом для инвесторов, желающих добиться оптимального распределения активов.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Для чего нужны облигации с офертой и как их использовать?

Часто в расчете доходности от облигаций встречаются такие термины как: «доходность к погашению» и «доходность к дате ближайшей оферты». Обычно первое понятие не вызывает недоумения, а вот со вторым не все так просто. Рассмотрим, что такое оферта, и как она работает с облигациями.

Что это такое?

Оферта – это предложение о заключении сделки для ограниченного или неограниченного круга лиц. При этом в нем оговариваются существенные условия, на которые должен пойти получатель. Если данные условия соблюдены – сделку считают заключенной.

Для рынка долговых ценных бумаг данное понятие означает досрочный выкуп облигаций (погашение) по заранее установленной стоимости.

У облигаций выделяют два типа оферт:

Рассмотрим подробнее каждый из них.

Отзывные долговые бумаги (Call опцион)

В назначенную дату оферты эмитент имеет право полностью, либо частично погасить облигационный выпуск. Причем сделать это можно в одностороннем порядке. При этом инвестор обязан выкупить бумаги. Данный опцион также носит название «отзывной».

Инвесторам Call опцион приносит меньше пользы. Данная оферта – это определенный риск. Например, при снижении процентной ставки, инвестор начнет вкладывать средства в другие инструменты под более низкие проценты. Именно поэтому подобные облигации, чаще всего, имеют премию в доходности.

Безотзывные (Put)

Этот тип опциона больше подходит для инвесторов. Его второе название – безотзывная оферта. В дату ее исполнения инвестор имеет право предъявить ценные бумаги для погашения. Также он может оставить их до следующей оферты. Эмитент, в свою очередь, обязуется выкупить облигации инвестора.

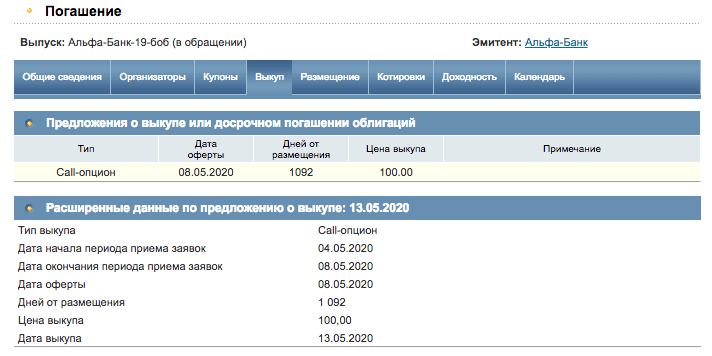

Дата досрочного выкупа

Дата исполнения оферты известна заранее. Посмотреть точные сроки можно в источниках:

Удобнее всего воспользоваться сайтом rusbonds, но там нужна регистрация (она бесплатная). Можно посмотреть тип оферты и все даты, перейдя на страницу облигации на вкладку «Выкуп», как на картинке.

Также точную дату можно узнать из новостей эмитента, незадолго до ее наступления. Она отобразится в объявлении вместе с указанием соответствующего корпоративного действия.

ИНФОРМАЦИЯ! Чаще всего новый размер купона неизвестен. Но на практике его стоимость не сильно отличается от актуальных доходностей аналогичных выпусков.

Важно оформить заявление у брокера не позже, чем за 3 дня до окончания принятия заявок на предъявление бумаг к выкупу. Это можно сделать двумя способами:

- при личной встрече у брокера в офисе;

- дистанционно, если брокер располагает данной возможностью.

Списание ценных бумаг происходит на следующие сутки, либо через 1 рабочий день после даты оферты. Инвесторам денежные средства поступают на счета не позже 20-25 рабочих дней после даты оферты. Также, в зависимости от эмитента, денежные средства могут поступить на счет значительно быстрее.

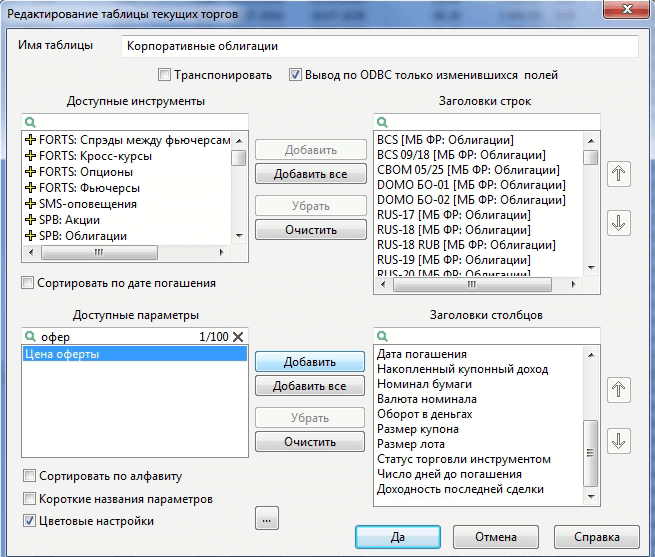

Как найти и купить?

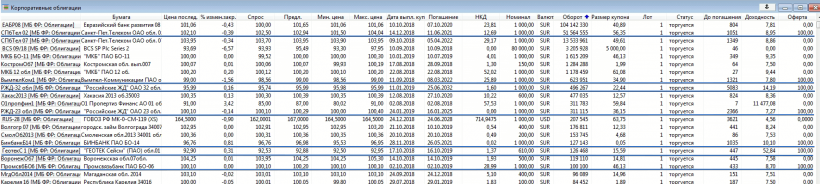

Теперь в нашей таблице наглядно видно, у каких облигаций есть офёрта. Значение указывается в процентах от номинала, цифра 100 означает, что есть возможность полного досрочного погашения.

Как узнать точную дату мы уже писали выше, удобнее всего просто найти интересующую бумагу на rusbonds, воспользовавшись фильтром по названию.

Заключение

Таким образом, отзывные облигации могут быть досрочно погашены эмитентом по его первому требованию. Возвратные облигации досрочно погашаются по требованию инвестора. Дата списания облигации проходит в разные сроки. Эмитент получит денежные средства быстрее, чем инвестор.

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Источник