- Доходность фондов по пенсионным накоплениям в I квартале превзошла расширенный портфель «ВЭБ.РФ»

- «ВЭБ.РФ»: доходность пенсионных накоплений «молчунов» в несколько раз превысила инфляцию

- Хуже ВЭБа. Почему НПФ не смогли за пять лет обогнать по доходности государство

- Лидеры и аутсайдеры

- Успех государства

- Частные компании и НПФ обогнали ВЭБ по доходности инвестирования накоплений

- Как ВЭБ.РФ отстал на процент

- НПФ разуверились в долгах компаний

Доходность фондов по пенсионным накоплениям в I квартале превзошла расширенный портфель «ВЭБ.РФ»

Средневзвешенная доходность НПФ по пенсионным накоплениям в I квартале 2021 года составила чуть выше 4% годовых и превзошла по доходности расширенный портфель «ВЭБ.РФ», пишет «Коммерсант» . Об этом свидетельствуют расчеты издания на основе данных 14 фондов, на которые приходится 97% обязательств по обязательному пенсионному страхованию. У большинства НПФ доходность составила 1—3,5% годовых, у НПФ «Будущее» — 5,3% годовых, у НПФ СберБанка — 7,6% годовых.

Доходность расширенного портфеля ПФР, через который государственная УК «ВЭБ.РФ» инвестирует средства «молчунов», за I квартал составила 3,1%, портфеля госбумаг — 3%. Частные УК, которые также инвестируют средства граждан, выбравших страховщиком ПФР, заработали за первые три месяца для своих клиентов 5,2% годовых.

НПФ «Большой» войдет в число фондов, объединяемых на базе НПФ «Эволюция», объединение планируется завершить до конца этого года.

Индекс полной доходности акций, которые могут входить в состав пенсионных накоплений, за первые три месяца вырос на 5,6% (22,5% годовых), но I квартал выдался непростым для облигационных портфелей, подверженных рыночной переоценке. Однако НПФ, которые сформировали крупные портфели, не подверженные рыночным флуктуациям, показали более высокую доходность. У НПФ СберБанка на начало года 57,3% приходилось на ценные бумаги до погашения. Еще 7,6% портфеля пенсионных накоплений было представлено акциями. У НПФ «Будущее» на портфель бумаг, оцениваемых по амортизированной стоимости, приходилось около 50% пенсионных накоплений.

В самих фондах признают, что пережить просадку долгового рынка им помогли непереоцениваемые по рыночной стоимости портфели. Как отметили в НПФ СберБанка, высокие показатели доходности связаны с наличием высокой доли в портфеле долговых инструментов, удерживаемых до погашения. Довольно большой портфель по амортизационной стоимости «позволил зафиксировать относительно высокую доходность и быть менее чувствительными к снижению облигационного рынка в первом квартале», отметил директор инвестдепартамента НПФ «Будущее» Иван Нечаев. По словам представителя НПФ СберБанка, дополнительный положительный вклад в показатели по результатам первых трех месяцев внес портфель долевых инструментов.

Источник

«ВЭБ.РФ»: доходность пенсионных накоплений «молчунов» в несколько раз превысила инфляцию

Доходность от размещения пенсионных накоплений «молчунов» государственной управляющей компанией, функцию которой выполняет «ВЭБ.РФ», по итогам 2019 года в несколько раз превысила инфляцию за сопоставимый период. Такую информацию приводит пресс-служба ВЭБа, уточняя, что доходность по расширенному портфелю «молчунов» составила 8,7% (против 6,07% годом ранее), а по портфелю госбумаг — 12,14% (против 8,65% годом ранее).

Инфляция в 2019 году, по данным Росстата, равнялась 3%.

По итогам 2019 года распределенная на счета будущих пенсионеров доходность (за вычетом вознаграждений фонда, управляющего и т. п.) составила, согласно данным Пенсионного фонда России, 8,63% по расширенному портфелю ВЭБа и 12,08% по портфелю госбумаг. Разница между инвестиционной и распределенной на счета доходностью составила 0,07 и 0,06 процентного пункта соответственно.

«Средства будущих пенсий россиян работают на развитие транспортной инфраструктуры, машиностроения и электроэнергетики, в жилищной и строительной индустрии, внедрении передовых технологий в нефтегазовой и металлургической промышленности. Как крупнейший участник рынка коллективных инвестиций «ВЭБ.РФ» инвестирует сотни миллиардов рублей в госбумаги, облигации российских компаний и депозиты надежных банков. Ключевым условием при этом является сохранность средств граждан и опережение инфляции — эта цель успешно выполняется на протяжении последних десяти лет», — комментирует заместитель председателя «ВЭБ.РФ», член правления Сергей Лыков.

По словам экспертов, частные фонды начали работать именно на доходность.

«ВЭБ.РФ» в качестве государственной управляющей компании работает с пенсионными накоплениями более чем 39 млн человек — клиентов ПФР. Стоимость чистых активов в расширенном портфеле ВЭБа (в нем находятся средства большинства «молчунов») составляет 1,8 трлн рублей. Доходы от размещения средств пенсионных накоплений «молчунов» по итогам 2019 года составили 146,86 млрд рублей.

В числе прочего в ВЭБе напоминают, что в конце 2019 года его группа вошла в капитал одного из крупнейших негосударственных пенсионных фондов — НПФ «Благосостояние», специализирующегося на развитии корпоративных пенсионных программ. Как отметил председатель ВЭБа Игорь Шувалов, конечная цель — создать в системе негосударственного пенсионного обеспечения фонд, которому могут доверять правительство, регулятор, будущие пенсионеры и их работодатели.

В интересах будущих пенсионеров также создан портал «Все о накопительной пенсии».

Источник

Хуже ВЭБа. Почему НПФ не смогли за пять лет обогнать по доходности государство

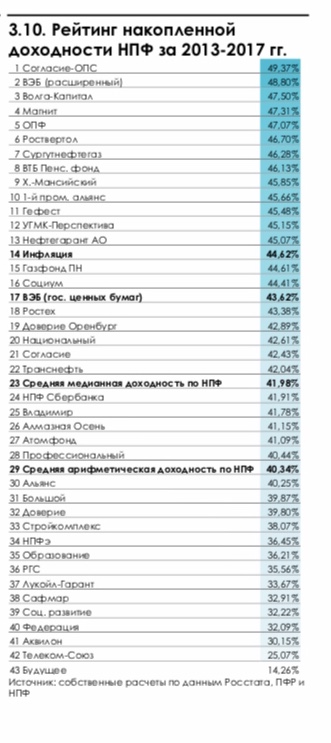

Ни один негосударственной пенсионный фонд не смог обогнать по доходности за последние пять лет расширенный портфель ВЭБ, кроме НПФ «Согласие-ОПС» (с 6 декабря присоединен к НПФ «Нефтегарант», мажоритарным акционером которого должен быть концерн «Россиум»), следует из ежегодного обзора АНПФ за 2017 год и начало 2018 года. Доходность, которая начисляется непосредственно на счета клиентов, по расширенному портфелю ВЭБа составила 48,8%, а у фонда «Согласие-ОПС» — 49,37%.

При подготовке отчета был выбран период 2013-2017 годов, поскольку именно за это время фонды впервые должны были раскрыть в отчетности по МСФО доходность, начисленную на счета клиентов, поясняет автор доклада, ведущий аналитик «Пенсионных и актуарных консультаций» Евгений Биезбардис. «Раньше очищенная доходность публиковалась в добровольном порядке. В связи с раскрытием накопленные данные по некоторым фондам пришлось актуализировать», — отмечает он.

Лидеры и аутсайдеры

Накопленная инфляция за пять лет составила 44,62%. Спасти пенсионные деньги своих клиентов от роста цен смогли лишь 12 негосударственных пенсионных фондов. Из крупных игроков в их число попали НПФ ВТБ (46,13%), Ханты-Мансийский НПФ (45,85%) и НПФ «Нефтегарант» (45,07%). А вот НПФ «Газфонд» (44,6%) и НПФ Сбербанка (41,9%) не удалось обогнать инфляцию.

Аутсайдерами по доходности стали фонды, у которых возникли проблемы из-за вложения в активы банков «московского кольца» и в структуры, связанные с собственниками, говорит директор группы рейтингов финансовых институтов АКРА Юрий Ногин. Так, самая низкая доходность у фондов группы «Будущее», ранее принадлежавшим уехавшему в Лондон Борису Минцу. НПФ «Будущее» заработал для клиентов лишь 14,26%, НПФ Телеком-Союз — 25,07%. Небольшую доходность показали НПФ «Сафмар» (32,9%) и фонды, ушедшие на санацию вместе с ФК «Открытие» в августе 2017 года, — НПФ Лукойл-гарант (33,67%), НПФ РГС (35,56%), НПФ электроэнергетики (36,45%).

В пресс-службе НПФ «Сафмар» низкую доходность объяснили акцентом инвестпортфеля на акции крупнейших частных банков, которые были санированы. «Также акции Сбербанка и ВТБ дали разнонаправленный результат», — сказали в фонде. Теперь НПФ делает упор на облигации. В пресс-службе НПФ Сбербанка отметили, что фонд проводит консервативную инвестиционную политику с целью в первую очередь обеспечить сохранность средств пенсионных накоплений, а отставание от инфляции планирует компенсировать в ближайшие два года. НПФ «Будущее» отказался от комментариев, остальные фонды с низкой доходностью не ответили на запрос Forbes.

Следует помнить, что в 2014 году была огромная инфляция, и то, что некоторые фонды смогли инфляцию обогнать — это, скорее, случайность, чем закономерность, считает управляющий директор агентства «Эксперт РА» Павел Митрофанов. «Кто-то удачно вложился в валюту, у кого-то были просто удачные активы», — говорит он.

По словам Биезбардиса, в последние годы отдельные фонды значительно увеличили свои активы вследствие массового привлечения клиентов и присоединения других НПФ. Им стало сложней умещаться на фондовом рынке, на котором все сильнее растет роль государства и зависимости от стоимости энергоресурсов. Также после кризиса 2014 года для ряда фондов реализовался риск связанных инвестиций в дружественные структуры.

Существенные риски для НПФ несет и 2019 год — макроэкономика не столь предсказуема, как хотелось бы, да и геополитический фон не слишком благоприятный, говорит Биезбардис. Сейчас, по его мнению, фондам нужно сосредоточиться на переформатировании инвестпортфелей с учетом ускорения инфляции и роста процентных ставок.

Успех государства

Лидерство ВЭБа по доходности обусловлено несколькими причинами. Во-первых, фонды, значительно увеличившие свою клиентскую базу по итогам переходной кампании, могут показать сравнительно более слабый результат, чем те, которые теряют клиентов, говорит Биезбардис.

«Доход от инвестирования зарабатывается на протяжении всего года, но в случае с фондами-донорами, к которым можно отнести и ПФР, он распределяется по итогам года на меньшее число счетов, чем в начале отчетного периода. При этом ВЭБ управляет подавляющей частью активов госфонда. Смена НПФ и ВЭБ происходят раз в году, обычно по окончанию первого квартала», — говорит аналитик.

Во-вторых, прошлый год был удачным в плане инвестирования в гособлигации, и фонды с консервативной стратегией показали лучшие результаты, отмечает Биезбардис. Хотя в два предыдущих года, как показывают индексы пенсионных активов, можно было больше заработать на акциях, добавляет он.

Лидирующая позиция ВЭБ означает, что портфель госбумаг оказался эффективнее высококлассных облигаций компаний. Это говорит о незрелости российского фондового рынка, на котором безрисковый инструмент показывает самую высокую доходность, считает Павел Митрофанов. «Склонность фондов покупать ОФЗ усилилась после стресс-тестов ЦБ, в ходе которых ОФЗ оказались самыми эффективными бумагами для их прохождения», — говорит аналитик.

По его словам, число качественных эмитентов на рынке снижается — компании все чаще идут за заемными средствами в банки, а не на фондовый рынок, поскольку из-за крупных аукционов ОФЗ, которые проводятся с большой премией, стоимость привлечения долгового капитала возросла. «Но мы надеемся, что Минфин приостановит активные размещения по повышенной ставке, что восстановит рынок публичного долга», — добавляет Митрофанов.

Аутсайдеры по доходности проводят сейчас расчистку баланса, и им понадобится еще год-полтора для восстановления позиций на рынке, считает Ногин. «Но это восстановление по большей части будет зависеть от закона об индивидуальном пенсионном капитале и его конфигурации», — заключил эксперт.

Самый интересный вопрос — это успех НПФ «Согласие-ОПС», говорит Ногин. «В моем понимании это фонд, который связан с МКБ, и мог попасть в число игроков, активно инвестирующих в облигации банков «московского кольца». Однако он показал хорошую доходность и не был замечен в проблемах», — комментирует эксперт.

Источник

Частные компании и НПФ обогнали ВЭБ по доходности инвестирования накоплений

Доходность инвестирования пенсионных накоплений негосударственными пенсионными фондами (НПФ) по итогам 2020 года составила 7%, превысив результат государственной управляющей компании ВЭБ.РФ, распоряжающейся средствами «молчунов». При этом пенсионные фонды проиграли в доходности частным управляющим компаниям. Более успешной оказалась агрессивная стратегия управления, чем смогли воспользоваться отдельные НПФ, уходившие «в риск» после турбулентности на финансовых рынках в первом квартале.

Средневзвешенная доходность НПФ за 2020 год по обязательному пенсионному страхованию (ОПС) до вычета вознаграждений составила 7%. Об этом свидетельствуют представленные фондами данные, а также расчеты “Ъ” на основании опубликованной информации. Всего рассмотрены показатели 17 НПФ, в том числе 15 крупнейших, с суммарным объемом обязательств по ОПС более 98% от всего рынка.

Таким образом, частные фонды опередили показатели расширенного портфеля ВЭБ.РФ, через который инвестируются средства «молчунов»,— его доходность составила около 6,7% (см. “Ъ” от 25 января). Впрочем, показатели НПФ оказались ниже доходности по портфелю государственных ценных бумаг ВЭБа (около 8%) и результатов частных УК, в среднем заработавших для клиентов 8,9% годовых.

Они входили в прошлом году в пятерку крупнейших и оказали серьезное давление на средневзвешенный результат. В целом разброс доходности попавших в выборку частных фондов составляет 3,5–9,5%, лучший результат показал НПФ «Социум». Вместе с тем медианная доходность НПФ (без учета результатов самого худшего и самого лучшего и без учета размеров фондов) составила 7,8%, что сравнимо с показателем портфеля госбумаг ВЭБа.

Как ВЭБ.РФ отстал на процент

НПФ имеют право на получение вознаграждения до 0,75% от накоплений и до 15% от полученного инвестдохода, так что реальная доходность, разносимая по счетам клиентов, будет ниже инвестиционной доходности в пределах 2 процентных пунктов.

После провального первого квартала, когда на фоне турбулентности финансового рынка убыток НПФ по пенсионным накоплениям составил 1,6% годовых, на протяжении всего года фонды наращивали результаты: в первом полугодии доходность составляла уже 5,7%, а по итогам девяти месяцев — 6,4% (см. “Ъ” от 6 ноября 2020 года).

И частным УК, и НПФ дополнительную доходность помогли показать рисковые активы, интерес к которым фонды начали проявлять еще больше года назад (см. “Ъ” от 16 января и 9 декабря 2020 года). Так, агрессивный индекс пенсионных накоплений Мосбиржи (по 40% корпоративные облигации и акции и 20% ОФЗ) за прошлый год вырос на 9,1%, сбалансированный индекс (70% корпоративные облигации, 20% ОФЗ, 10% акции) прибавил 8,7%, а консервативный индекс (85% корпоративных бондов и 15% из гособлигаций) — на 8,5%.

НПФ разуверились в долгах компаний

Как отмечает гендиректор НПФ «Национальный» Ирина Акопджанова, «итоговая доходность фонда (7,6%.— “Ъ” ) оказалась не только выше инфляции, но и выше средних ставок по депозитам». В НПФ «Будущее» доходность оказалась выше расширенного портфеля ВЭБа. «Для достижения этого результата мы работали над качеством активов, фиксировали активы по амортизационной стоимости»,— отметили в фонде. В «ВТБ Пенсионном фонде» занимают «взвешенную позицию при инвестировании накоплений, чтобы гарантировать доходность даже во времена турбулентности на рынках», отметила его гендиректор Лариса Горчаковская.

«Ключевая задача ГУК не самая высокая доходность на рынке, а обеспечение сохранности накоплений при любом сценарии и превышение инфляции как ключевого бенчмарка»,— ранее отмечали в ВЭБе, настаивая, что являются «самым консервативным инвестором на рынке».

Источник