Новости рынков | Дивиденды Лукойла за 2019 год составят 431 рубля за акцию, что дает 7% доходности к текущей цене — Промсвязьбанк

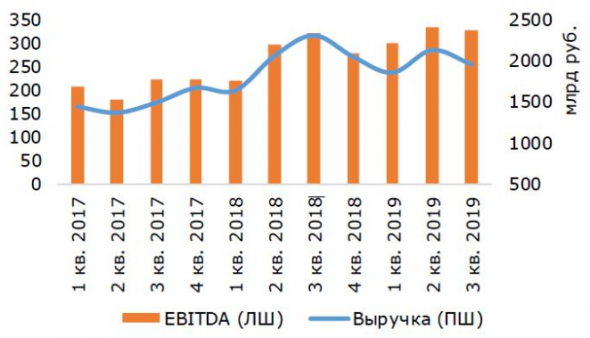

«ЛУКОЙЛ» представил отчетность за 3 кв. и 9 мес.2019 лучше ожиданий. Выручка в 3 кв. ожидаемо снизилась по сравнению со 2 кв. на 8%, из-за падения цен реализации на 8% в долларах и рублях и снижения объемов продаж нефти компанией на мировом рынке на 6%. Также негативный эффект на финрез «ЛУКОЙЛа» в 3 кв. 19г. оказали отрицательные эффекты лага экспортных пошлин и НДПИ. За 9 мес. 19г. выручка сократилась на 1%, частично компенсировать падение цен реализации удалось путем наращивания объемов продаж нефти на мировом рынке.

Отдельно отметим четкий контроль «ЛУКОЙЛа» над затратами буквально по всем статьям, что привело к более высоким результатам по операционной прибыли как в 3 кв., так и за 9 мес. 19г. На этом фоне показатель EBITDA в 3 кв. сократился незначительно – всего на 1%, а за 9 мес. 19г. вырос на 15%. Рентабельность EBITDA выросла как в 3 кв., так и за 9 мес. 19г.

Рост финансовых расходов и получение убытка по курсовым разницам в 3 кв.19 сказались на прибыли компании, но за счет экономии на налоге на прибыль «ЛУКОЙЛу» удалось нарастить чистую прибыль на 5%. За 9 мес. 19г. «ЛУКОЙЛ» более существенно нарастил чистую прибыль — на 13%.

Отмечаем небольшой рост капзатрат в 3 кв. 19г. – на 1%, что связано с продолжением инвестиционной деятельности «ЛУКОЙЛа» по обустройству месторождения им Ю.Корчагина и В.Филановского, а также с подготовкой к обустройству месторождения им В.Грайфера (Ракушечное). За 9 мес. 19г. капзатраты снизились на 7% относительно 9 мес. 18г. Свободный денежный поток (FCF) продемонстрировал внушительный рост как в 3 кв., так и за 9 мес. 19г. В основном это связано с увеличением операционного денежного потока.

Долговая нагрузка «ЛУКОЙЛа» остается на крайне низких уровнях, несмотря на небольшое увеличение в 3 кв.19.

Мы высоко оцениваем результаты «ЛУКОЙЛа». С учетом новых данных мы скорректировали справедливую стоимость компании, а также произвели пересчет годового дивиденда (2019), что особенно актуально с учетом новой политики компании – направлять на выплату дивидендов не менее 100% скорректированного FCF (на капзатраты, уплаченные проценты, обязательства по аренде и выкуп собственных акций). По нашей оценке, совокупный дивиденд за 2019 год составит 431 руб./акцию, что дает 7% дивидендной доходности к текущей цене. Справедливая стоимость акции «ЛУКОЙЛа» составляет 7480 руб., что дает потенциал роста к текущей цене в 22%. Бумаги «ЛУКОЙЛа» являются одними из наших “top picks” бумаг, и мы рекомендуем покупать их.

Источник

Доходность лукойла за 2019

Компания ПАО ЛУКОЙЛ в 2019 году получила Чистую Прибыль в размере 640.18 млрд рублей, что на 3.39% больше, чем в 2018 году.

Выручка упала на -2.42% , по сравнению с 2018 годом.

| 2019 | 2018 | % | |

| Выручка, млрд руб | 7841.25 | 8035.89 | -2.42 |

| Прибыль, млрд руб | 640.18 | 619.17 | +3.39 |

Выручка и прибыль по годам МСФО

Прибыль на акцию выросла на 3.39 % по сравнению с 2018 годом и составила 752.65 рублей.

Рентабельность Чистой Прибыли составила 8.16 %.

Операционная прибыль выросла на 6.4 % по сравнению с 2018 годом и составила 821.1 млрд рублей.

OIBDA выросла на 10.89 % по сравнению с 2018 годом и составила 1.24 трил рублей.

Амортизация выросла на 20.99 % по сравнению с 2018 годом и составила 415.09 млрд рублей.

EBITDA выросла на 8.24 % по сравнению с 2018 годом и составила 1.23 трил рублей.

Чистый долг снизился на 12.26 % по сравнению с 2018 годом и составил 37.2 млрд рублей.

Капитализация выросла на 23.45 % по сравнению с 2018 годом и составила 5.25 трил рублей.

Денежные средства и их эквиваленты выросли на 4.75 % по сравнению с 2018 годом и составили 516.03 млрд рублей.

Долгосрочный долг снизился на 2.87 % по сравнению с 2018 годом и составил 422.93 млрд рублей.

Краткосрочный долг вырос на 30.79 % по сравнению с 2018 годом и составил 130.3 млрд рублей.

Все активы выросли на 3.74 % по сравнению с 2018 годом и составили 5.95 трил рублей.

Собственный капитал снизился на 2.27 % по сравнению с 2018 годом и составил 3.97 трил рублей.

Денежный поток от операционной деятельности вырос на 14.42 % по сравнению с 2018 годом и составил 1.15 трил рублей.

Капитальные затраты снизились на 0.34 % по сравнению с 2018 годом и составили 449.98 млрд рублей.

Свободный денежный поток вырос на 26.43 % по сравнению с 2018 годом и составил 701.87 млрд рублей.

Мультипликатор EV/FCF снизился на 2.64 % по сравнению с 2018 годом и составил 7.53.

Коэффициент P/E вырос на 19.4 % по сравнению с 2018 годом и составил 8.2.

Коэффициент P/B вырос на 26.32 % по сравнению с 2018 годом и составил 1.32.

Мультипликатор EV/OIBDA вырос на 11.01 % по сравнению с 2018 годом и составил 4.27.

Мультипликатор Чистый Долг/OIBDA снизился на 20.87 % по сравнению с 2018 годом и составил 0.03.

Рентабельность Собственного Капитала (ROE) составила 15.75 %.

Рентабельность Активов (ROA) составила 11.17 %.

Источник

Дивиденды ЛУКОЙЛ

НК ЛУКОЙЛ (ОАО) — ао

| 8.28% | 87.77% | 1 |

| текущая доходность | доля от прибыли | индекс DSI |

Совокупные дивиденды в следующие 12m: 544 руб. (прогноз)

Средний темп роста дивидендов 3y: 15.64%

Ближайшие дивиденды: 213 руб. ( 3.24% ) 05.07.2021

Совокупные выплаты по годам

| Год | Дивиденд (руб.) | Изм. к пред. году |

|---|---|---|

| след 12m. (прогноз) | 544 | +37.37% |

| 2020 | 396 | +14.12% |

| 2019 | 347 | +54.22% |

| 2018 | 225 | +9.76% |

| 2017 | 205 | +9.63% |

| 2016 | 187 | +17.61% |

| 2015 | 159 | +32.5% |

| 2014 | 120 | +20% |

| 2013 | 100 | -13.04% |

| 2012 | 115 | +94.92% |

| 2011 | 59 | +13.46% |

| 2010 | 52 | +4% |

| 2009 | 50 | +19.05% |

| 2008 | 42 | +10.53% |

| 2007 | 38 | +15.15% |

| 2006 | 33 | +17.86% |

| 2005 | 28 | +16.67% |

| 2004 | 24 | +23.08% |

| 2003 | 19.5 | +30% |

| 2002 | 15 | +87.5% |

| 2001 | 8 | +166.67% |

| 2000 | 3 | n/a |

| Дата объявления дивиденда | Дата закрытия реестра | Год для учета дивиденда | Дивиденд |

|---|---|---|---|

| n/a | 18.12.2021 (прогноз) | n/a | 331 |

| n/a | 05.07.2021 | n/a | 213 |

| 15.10.2020 | 18.12.2020 | 2020 | 46 |

| 18.05.2020 | 10.07.2020 | 2020 | 350 |

| 16.10.2019 | 20.12.2019 | 2019 | 192 |

| 25.04.2019 | 09.07.2019 | 2019 | 155 |

| 19.10.2018 | 21.12.2018 | 2018 | 95 |

| 24.04.2018 | 11.07.2018 | 2018 | 130 |

| 25.10.2017 | 22.12.2017 | 2017 | 85 |

| 26.04.2017 | 10.07.2017 | 2017 | 120 |

| 31.10.2016 | 23.12.2016 | 2016 | 75 |

| 25.04.2016 | 12.07.2016 | 2016 | 112 |

| 27.10.2015 | 24.12.2015 | 2015 | 65 |

| 28.04.2015 | 14.07.2015 | 2015 | 94 |

| 24.07.2014 | 26.12.2014 | 2014 | 60 |

| 24.04.2014 | 15.07.2014 | 2014 | 60 |

| 08.08.2013 | 15.08.2013 | 2013 | 50 |

| 23.04.2013 | 13.05.2013 | 2013 | 50 |

| 16.10.2012 | 12.11.2012 | 2012 | 40 |

| 15.03.2012 | 11.05.2012 | 2012 | 75 |

| 26.04.2011 | 06.05.2011 | 2011 | 59 |

| 20.04.2010 | 07.05.2010 | 2010 | 52 |

| 23.04.2009 | 08.05.2009 | 2009 | 50 |

| 22.04.2008 | 08.05.2008 | 2008 | 42 |

| 25.04.2007 | 11.05.2007 | 2007 | 38 |

| 24.04.2006 | 11.05.2006 | 2006 | 33 |

| 27.04.2005 | 12.05.2005 | 2005 | 28 |

| 16.04.2004 | 07.05.2004 | 2004 | 24 |

| 16.04.2003 | 12.05.2003 | 2003 | 19.5 |

| 11.04.2002 | 08.05.2002 | 2002 | 15 |

| 06.04.2001 | 14.05.2001 | 2001 | 8 |

| 31.03.2000 | 24.04.2000 | 2000 | 3 |

Прогноз прибыли в след. 12m: 404402.71 млн. руб.

Количество акций в обращении: 652.5 млн. шт.

Стабильность выплат: 1

Стабильность роста: 1

Комментарий:

В октябре 2019 года компания приняла новые принципы дивполитики: выплаты будут производиться дважды в год, на дивиденды будут направлять не менее 100% свободного денежного потока, скорректированного на уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций. Сумма промежуточных дивидендов будет рассчитываться на основании отчетности по МСФО за 6 месяцев. Ранее Лукойл в равной степени направлял средства на выкуп акций и на дивиденды, с конца 2019 года выплата дивидендов в приоритете. Основа прогнозирования дивидендов Лукойла — стремление компании перманентно повышать дивиденды год к году.

Информация, представленная на данной странице (далее также — Информация), подготовлена специалистами компании ООО «УК «ДОХОДЪ» (далее также – Компания), является интеллектуальной собственностью Компании и предназначена для использования на территории России в соответствии с российским законодательством. При подготовке этой Информации были использованы материалы из источников, которые, по мнению специалистов Компании, заслуживают доверия. При этом такая Информация предназначена исключительно для информационных целей, не содержит рекомендаций и, там, где это применимо, является выражением частного мнения специалистов Компании. Невзирая на осмотрительность, с которой специалисты Компании отнеслись к сбору и составлению Информации, Компания не дает никаких гарантий в отношении ее достоверности и полноты.

Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля.

Никто ни при каких обстоятельствах не должен рассматривать Информацию, содержащуюся на этой странице в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия, как со стороны Компании, так и со стороны ее специалистов. Ни Компания, ни их агенты, ни аффилированные лица не несут никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой Информации.

Информация, содержащаяся на этой странице, действительна на момент ее публикации. При этом Компания вправе в любой момент внести в нее любые изменения. Распространение, копирование, изменение, а также иное использование Информации или какой-либо ее части без письменного согласия Компаний не допускается. Компания, ее агенты, сотрудники и аффилированные лица могут в некоторых случаях участвовать в операциях с ценными бумагами, упомянутыми в Информации, или вступать в отношения с эмитентами этих ценных бумаг. При формировании расчетных показателей используются последние доступные на дату публикации данных официальные цены закрытия соответствующих ценных бумаг, предоставляемые Московской Биржей.

Результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ценные бумаги. Компания предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.

Источник