- Доходность инвестиций составляет 10 инфляция 14

- Доходность инвестиций составляет 10 инфляция 14

- Геометрическая разница, считаем реальную доходность

- Обобщаем

- Всегда ли неправильно считать доходность через алгебраическую сумму?

- Понравилась статья?

- Анализ инвестиционных проектов в условиях инфляции

- Как считают инфляцию

- И почему всегда кажется, что статистики не правы

- Что такое инфляция

- Как Росстат считает инфляцию

- Что влияет на инфляцию

- Почему кажется, что Росстат не прав

- Кто еще считает инфляцию в России

- Верить ли официальным данным

Доходность инвестиций составляет 10 инфляция 14

Доходность инвестиций составляет 10 инфляция 14

Используя формулу И. Фишера, можно получить формулу нахождения реальной нормы доходности

Пример

Какой реальный уровень доходности обеспечит себе инвестор, если прогнозируемый уровень инфляции – 12% в год, а объявленная доходность 16%?

Таким образом, при определении интегральных показателей эффективности инвестиционного проекта в качестве нормы дисконта может использоваться как номинальная, так и реальная норма дисконта. Выбор зависит от характера денежного потока. Если денежный поток представлен в базовых и дефлированных ценах, то следует использовать реальную норму дисконта. Если денежный поток представлен в прогнозном уровне цен, то следует использовать номинальную норму дисконта.

4.5. Анализ финансового состояния предприятия –

участника проекта

Необходимость анализа финансового состояния в инвестиционном проектировании возникает при оформлении кредитной заявки в банк. Предприятие-заемщик должно подтвердить свое платежеспособное состояние. Кроме того, оценка эффективности инвестиционного проекта должна быть дополнена расчетами по влиянию реализации проекта на основные финансовые показатели предприятия – участника проекта.

В соответствии с Методикой оценки инвестиционных проектов [19] для решения поставленной задачи используются четыре группы показателей:

1. Коэффициенты ликвидности, которые характеризуют способность предприятия погашать свои краткосрочные обязательства:

— коэффициент текущей ликвидности;

— коэффициент быстрой ликвидности;

— коэффициент абсолютной ликвидности.

Методика расчета коэффициентов ликвидности детально изложена в разделе 3.5 учебника.

2. Показатели платежеспособности и финансовой устойчивости, используемые для оценки способности предприятия выполнять свои долгосрочные обязательства:

– коэффициент соотношения заемных и собственных средств;

– коэффициент долгосрочного привлечения заемных средств;

– коэффициент покрытия долгосрочных обязательств.

Методика расчета коэффициента соотношения заемных и собственных средств приведена в разделе 3.6 учебника.

Коэффициент долгосрочного привлечения заемных средств (

где

Коэффициент покрытия долгосрочных обязательств (

где ПЧ – прибыль чистая; А – амортизация; DСК – прирост собственного капитала в течение года; DЗС – прирост заемных средств в течение года; К – сумма осуществленных в отчетном году инвестиций; ПДО – платежи по долгосрочным обязательствам (погашение займов и выплата процентов по ним).

3. Коэффициенты оборачиваемости, применяются для оценки эффективности операционной деятельности:

– коэффициент оборачиваемости капитала;

– коэффициент оборачиваемости собственного капитала;

– коэффициент оборачиваемости запасов;

– коэффициент оборачиваемости дебиторской задолженности;

– средний срок оборота кредиторской задолженности.

Методика расчета коэффициентов оборачиваемости детально изложена в разделе 3.9 учебника.

4. Показатели рентабельности,применяются для оценки текущей прибыльности предприятия – участника проекта:

– рентабельность продаж по прибыли до налогообложения и по чистой прибыли;

– рентабельность активов (капитала) по прибыли до налогообложения и по чистой прибыли;

– рентабельность собственного капитала.

Методика расчета показателей рентабельности детально изложена в разделе 3.8 учебника.

Указанный перечень показателей может быть дополнен по требованию отдельных участников проекта и финансовых структур.

Показатели анализируются в динамике и сопоставляются с показателями аналогичных предприятий.

Методика более полного анализа финансового состояния предприятия приведена в 3 разделе данного учебника.

Геометрическая разница, считаем реальную доходность

В прошлой публикации Где интуиция не срабатывает: считаем доходность мы рассказывали об алгебраической и геометрической суммах. Речь шла о том, как правильно считать доходность.

Когда мы употребляем термин доходность, то в большинстве случаев имеется ввиду номинальная доходность, то есть без учета инфляции. Как правило, инвестора интересует реальная доходность с учетом влияния инфляции.

Как и в прошлой статье начнем с простого примера. Если доходность депозита составила 18% годовых, а инфляция за тот же период — 11%, какова итоговая доходность?

Проверьте себя. Как бы вы посчитали результат?

Что случится, если вдруг инфляция в этот год взлетит до 118%?

Довольно часто в первом случае люди полагают, что Реальная доходность составила 7%:

Такое вычитание называется алгебраическим.

Работает ли алгебраическое вычитание во втором случае?

Может ли реальная доходность достигать -100% после учета инфляции? Это значило бы, что покупательная сила денег стала равной нулю. А если инфляция составила бы 120%, мы потеряли бы больше денег, чем у нас было? Вряд ли такой метод вычитания может быть правильным …

Как и раньше, помогает геометрическая разница:

При расчете процентные соотношения переводятся в десятичные дроби, хотя в EXCEL можно этого не делать. EXCEL умеет сам переводить из дробей в проценты и наоборот (см. прилагаемый файл).

Обобщаем

Если доходность составила R процентов, а инфляция равняется N, то реальная доходность вычисляется по формуле:

Всегда ли неправильно считать доходность через алгебраическую сумму?

В примере, когда номинальная доходность составила 18% а инфляция – 11%, можно заметить, что результаты алгебраического и геометрического вычитания довольно близки. Ошибка составит лишь 0,69%.

Действительно, иногда полезно пользоваться алгебраической разницей для получения приближенных результатов. Ошибка будет незначительной в тех случаях, когда инфляция и доходность не слишком сильно отличаются.

Тем не менее, когда рассматриваются доходности за несколько периодов или когда разница между номинальной доходностью и инфляцией значительна, величина ошибки возрастает.

пример вычисления геометрической разницы в EXCEL

Файл: real_yield.xlsx

Размер: 9189 байт

Понравилась статья?

Самое интересное и важное в нашей рассылке

Анонсы свежих статей Информация о вебинарах Советы экспертов

Анализ инвестиционных проектов в условиях инфляции

Инфляция приводит не только к переоценке финансовых результатов осуществления проекта, но и к изменению самого плана реализации проекта: планируемых величин запасов и задолженностей, необходимых заемных средств и даже объема производства и продаж. В инвестиционном анализе влияние инфляции может быть учтено корректировкой на индекс инфляции или будущих поступлений, или коэффициента дисконтирования.

К числу важнейших экономических категорий относятся «инфляция» и «дефляция». Инфляцияопределяется как процесс, характеризующийся повышением общего уровня цен в экономике или, что практически эквивалентно, снижением покупательной способности денег. Понятием, обратным инфляции, является дефляция, т.е. процесс падения цен.

Инфляция может проявляться, во-первых, в переполнении сферы обращения бумажными деньгами вследствие их чрезмерного выпуска; во-вторых, в сокращении товарной массы в обращении при неизменном количестве выпущенных денег.

Основные причины инфляционных процессов — нарушение пропорциональности в сфере производства и обращения, ошибки в политике ценообразования, нерациональная система распределения национального дохода и др. Во время инфляции цены на потребительские товары растут быстрее, чем увеличиваются номинальная заработная плата и доходы членов общества.

Основополагающим сущностным признаком инфляции является рост цен в среднем: не увеличение цены какого-то отдельного товара или даже группы товаров, а увеличение усредненной цены всей номенклатуры товаров, выбранных в качестве базы сравнения. Для характеристики инфляции в качестве базовой группы объектов, изменение цен которых отслеживается, выбран конечный продукт, т.е. потребительские товары.

В относительно стабильной экономике одновременно со снижением цен на одни виды товаров цены на другие могут увеличиваться. Рост цен на какой-то отдельный товар или группу товаров — не обязательно проявление инфляции. Итак, об инфляции можно говорить лишь тогда, когда происходит устойчивое и массовое повышение цен на товары.

Контроль за изменением цен на отдельные виды товаров, а также на потребительские товары в целом осуществляется с помощью индексов цен. Индекс — относительный показатель, характеризующий его изменение. Индексы измеряются либо в долях единицы, либо в процентах. Существуют два основных вида индекса цен:индивидуальный ( i) и общий, или агрегатный ( Ip).

Индивидуальный индекс цен дает оценку (ретроспективную или прогнозную) изменения цены на отдельный вид товара, продукции, услуги. Он рассчитывается по формуле

где p1 — фактическая цена в отчетном периоде (либо прогнозируемая цена); p0 — фактическая цена в базисном периоде (либо цена отчетного периода, с которой будет сравниваться прогнозная цена).

Агрегатный индекс цен позволяет выполнить аналогичные расчеты по группе однородных товаров, продукции, услуг. Используется представление индекса цен через товарооборот:

В числителе формулы — фактический товарооборот отчетного периода в ценах отчетного периода, в знаменателе — условный товарооборот отчетного периода, но в ценах базисного периода. Разность между числителем и знаменателем показывает влияние изменения цен. Положительная разность как раз и характеризует влияние инфляции.

В инвестиционном анализе влияние инфляции может быть учтено корректировкой на индекс инфляции или будущих поступлений, или коэффициента дисконтирования.

Первая корректировка является наиболее справедливой, но и более трудоемкой. Суть ее заключается в использовании индекса инфляции применительно к денежным потокам инвестиционного проекта. Корректировке подвергаются объем выручки и переменные расходы. При этом корректировка может осуществляться с использованием различных индексов, поскольку индексы цен на продукцию предприятия и потребляемое им сырье могут существенно отличаться от индекса инфляции.

Более простой является методика корректировки коэффициента дисконтирования на индекс инфляции.

Пример 1. Предприниматель готов сделать инвестицию исходя из 10% годовых. Это означает, что 1 тыс. руб. в начале года и1,1 тыс. руб. в конце года имеют для предпринимателя одинаковую ценность. Если допустить, что инфляция составляет 5% в год, то чтобы сохранить покупательную стоимость полученного в конце года денежного поступления 1,1 тыс. руб., необходимо откорректировать эту величину на индекс инфляции:

1,1 * 1,05 = 1,155 тыс. руб.

Таким образом, взаимосвязь между номинальной и реальной дисконтными ставками можно представить в виде следующей модели:

1 + rном = (1 + r) * (1 + i)

где rном — номинальная дисконтная ставка; r — реальная дисконтная ставка; i — индекс инфляции.

Из этой зависимости следует, что

rном = r + i + r * i.

Полученная формула называется формулой Фишера. Из нее следует, что к реальной дисконтной ставке надо прибавить сумму (i + r * i) для того, чтобы компенсировать инфляционные потери. Поскольку значение (r * i) , как правило, очень мало, на практике пользуются упрощенной формулой:

Пример 2. Требуется оценить экономическую целесообразность проекта, если известно, что первоначальные инвестиционные затраты — 1 млн. руб. Денежные доходы в течение трех лет реализации проекта составляют 550 тыс. руб. ежегодно. Цена капитала проекта оценена на уровне 12% (без учета инфляции). Среднегодовой индекс инфляции 18%.

Если оценивать проект без учета инфляции, то

NPV = -1000 + 550 * FM4(12%,3) = -1000 + 550 * 2,402 = 321,1 тыс. руб.

где FM4(12%,3) — дисконтирующий множитель за 3 года при ставке 12%.

Если оценивать проект с учетом инфляции, то

NPV = -1000 + 550 * FM4(30%,3) = -1000 + 550 * 1,816 = -1,2 тыс. руб.

Основное влияние на показатели коммерческой эффективности инвестиционного проекта оказывает:

- неоднородность инфляции (т.е. различная величина ее уровня) по видам продукции и ресурсов;

- превышение уровня инфляции над ростом курса иностранной валюты.

Помимо этого, даже однородная инфляция влияет на показатели инвестиционного проекта за счет:

- изменения влияния запасов и задолженностей (увеличение запасов материалов и кредиторской задолженности становится более выгодным, а запасов готовой продукции и дебиторской задолженности — менее выгодным, чем без инфляции);

- завышения налогов за счет отставания амортизационных отчислений от тех, которые соответствовали бы повышающимся ценам на основные фонды;

- изменения фактических условий предоставления займов и кредитов.

Наличие инфляции влияет на показатели проекта не только в денежном, но и в натуральном выражении. Иными словами, инфляция приводит не только к переоценке финансовых результатов осуществления проекта, но и к изменению самого плана реализации проекта: планируемых величин запасов и задолженностей, необходимых заемных средств и даже объема производства и продаж.

Поэтому переход в расчетах к твердой валюте или вообще к натуральным показателям не отменяет необходимости учета влияния инфляции. Наряду с расчетами в постоянных и/или мировых ценах необходимо производить расчет в прогнозных (в денежных единицах, соответствующих условиям осуществления проекта) ценах с тем, чтобы максимально учесть это влияние.

При уточненной оценке эффективности инвестиционного проекта необходимо учитывать динамику:

- уровня роста или падения отношения курсов внутренней и иностранной валют;

- общего уровня цен (общая инфляция);

- цен на производимую продукцию на внутреннем и внешнем рынках;

- цен на используемые ресурсы и комплектующие (по группам, характеризующимся примерно одинаковой скоростью изменения цен);

- прямых издержек (по видам);

- уровня заработной платы — по видам работников (инфляция на заработную плату);

- общих и административных издержек (инфляция на общие и административные издержки);

- стоимости элементов основных фондов (земли, зданий и сооружений, оборудования);

- затрат на организацию сбыта (в частности, на рекламу, транспорт и др.);

- банковского процента.

При практическом расчете, возможно, будут известны не все перечисленные виды инфляции (тем более их прогноз). В этом случае рекомендуется пользоваться наиболее дробными данными из доступных.

При наличии информации о ценовой политике государства (на период осуществления проекта) расчеты эффективности могут быть выполнены в прогнозных ценах, с использованием дифференцированных по группам ресурсов (продукции) индексов изменения цен.

Для того чтобы правильно оценивать результаты проекта, а также обеспечить сравнимость показателей проектов в различных условиях, необходимо максимально учесть влияние инфляции на расчетные значения результатов и затрат. Для этого следует учитывать денежные потоки в прогнозных (текущих) ценах, а при вычислении показателей экономической эффективности проекта (NPV, IRR и др.) переходить к расчетным ценам, т.е. ценам, очищенным от общей инфляции.

Как считают инфляцию

И почему всегда кажется, что статистики не правы

Но верится с трудом: например, бензин за год подорожал почти на 10%. Мы разобрались, как рассчитывают инфляцию, что влияет на рост цен и можно ли верить Росстату.

Что такое инфляция

Когда денег у населения и на счетах компаний больше, чем товаров на прилавках и складах, начинает расти спрос и продавцы повышают цены. В результате деньги обесцениваются: на ту же сумму спустя некоторое время можно купить меньше товаров. Общий прирост цен — это и есть инфляция. В России этот показатель считает Росстат. На языке статистиков его называют индексом потребительских цен.

Фактически сейчас в стране существует два вида денег: наличные — купюры и монеты; а также безнал, который находится на счетах государства и банков. Все денежное обращение в России контролирует Центральный банк. Если там считают, что стране нужно больше денег, то Центробанк заказывает на Гознаке больше наличных и параллельно с этим снижает ключевую ставку — процент, под который государство кредитует коммерческие банки.

Бывает такое, что цены не растут, а падают. Этот процесс называется дефляцией. Но ничего хорошего в дефляции нет: производить товары становится невыгодно и экономика замедляется. Самый известный кризис, происходивший на фоне дефляции, — Великая депрессия в Америке тридцатых годов. Идеальная ситуация для экономического роста в стране — небольшая инфляция 1—2%.

Как Росстат считает инфляцию

Для расчета инфляции статистики используют потребительскую корзину. В ее состав входит около семисот товаров и услуг: от хлеба, круп и овощей до бытовой техники и автомобилей. Ежемесячно статистики во всех регионах страны отслеживают цены на эти товары и услуги в магазинах, на рынках и напрямую у производителей, а потом выводят среднее значение по стране.

Методология расчета инфляции РосстатаDOCX, 307 КБ

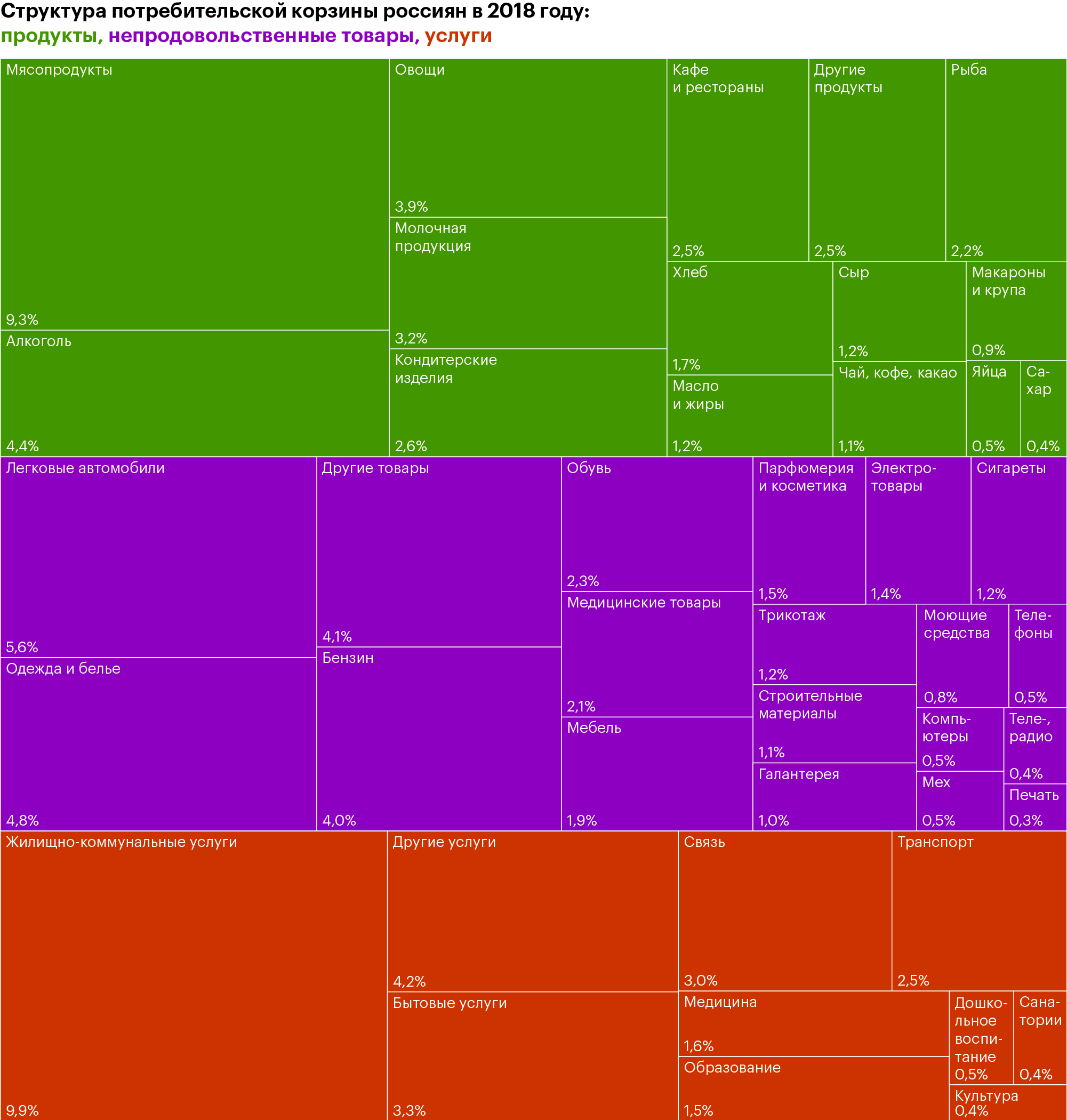

Состав потребительской корзины статистики меняют ежегодно, изучая реальные расходы российских семей. В 2018 году 37,5% расходов россиян приходилось на продукты питания, 35,2% — на непродовольственные товары, 27,3% — на услуги. Внутри этих трех категорий распределяются траты на отдельные товары.

Список товаров для расчета инфляции, приказ РосстатаPDF, 738 КБ

Например, по данным статистиков, 9,3% расходов приходится на мясо, 9,9% — на коммунальные услуги, 1,5% — на образование. В состав корзины включены и крупные покупки: путешествия, стройматериалы, компьютеры.

Пересматривают состав корзины и ее структуру еще и потому, что на прилавках появляются новые товары, а на какие-то вещи россияне начинают тратить больше. Например, в 2006 году бензин занимал 2% в составе потребительской корзины, а в 2018 уже 4%. А цены на смартфоны 12 лет назад не учитывались вообще.

Кроме этой большой потребительской корзины Росстат отдельно считает изменение базового индекса потребительских цен. Это набор из 83 товаров, цены на которые меньше всего зависят от внезапных изменений экономической ситуации или сезона: например, мясные продукты, хлебобулочные изделия, коммунальные услуги, проезд в общественном транспорте. Изменение стоимости такой базовой потребительской корзины статистики используют при расчете еженедельной инфляции.

Есть и третья потребительская корзина — с минимальным набором товаров, в которую входят 33 продукта питания. Изменение цен на минимальный набор используют при расчете прожиточного минимума.

Что влияет на инфляцию

На рост цен влияет целый комплекс факторов, в том числе ситуация на мировых рынках и внутренняя политика государства. Вот некоторые из причин инфляции.

Погода — в плохой год аграрии соберут маленький урожай, и, как следствие, стоимость продуктов вырастет.

Большие военные расходы — все деньги уходят военным заводам, а предприятия, которые выпускают гражданскую продукцию, вынуждены снижать объемы.

Развитие инфраструктуры — между двумя регионами построили дорогу, усилилась конкуренция, а предприниматели, подстраиваясь под новые условия, снижают цены.

Колебания курсов валют — из-за этого растут цены у производителей, закупающих сырье и оборудование за рубежом. Сырье дорожает — растут себестоимость и конечная цена товара.

Тарифы — в цене большинства товаров заложены расходы на транспортировку по железной дороге, платежи за тепло и электроэнергию. И железнодорожники, и энергетики обычно монополии. Как только они повышают тарифы, это сразу же сказывается на ценах на почти все товары.

Экономические прогнозы — в Центробанке даже используют специальный термин «инфляционные ожидания». И эти ожидания могут ускорять или замедлять инфляцию.

Например, если какой-то эксперт заявит на главном канале страны, что возможен резкий рост цен, то зрители побегут в магазины скупать товары впрок. На фоне ажиотажного спроса вырастут цены. Если производители будут ждать высокой инфляции, то они начнут заранее поднимать стоимость своих товаров. В итоге само ожидание роста цен станет причиной этого роста.

Государство регулирует инфляцию, ограничивая количество денег в экономике. Этим занимается Центробанк. Его главный инструмент — ключевая ставка. Если Центробанк снижает ключевую ставку, банки могут выдавать кредиты людям и предпринимателям под низкий процент, ведь им самим деньги обходятся дешево. Параллельно с этим ставки по вкладам падают — привлекать депозиты у граждан становится невыгодно, ведь проще занять у государства.

В итоге количество денег в экономике растет: все берут дешевые кредиты, активно тратят накопления, так как класть их на депозиты нет смысла. Спрос растет, а вслед за ним и цены. Инфляция повышается.

Чтобы снизить инфляцию, Центробанк, наоборот, повышает ключевую ставку. Тогда банки занимают не у государства, а у населения, повышая ставки по вкладам. Люди перестают тратить и начинают копить. Проценты по кредитам растут. Денег в экономике становится меньше, инфляция снижается.

Почему кажется, что Росстат не прав

Среднестатистический потребитель, портрет которого рисует Росстат, собирая продуктовую корзину, — абстрактный персонаж. У каждой российской семьи своя уникальная корзина, которая не совпадает со статистической. Например, бедные люди большую часть доходов тратят на еду, в то время как продукты питания занимают всего 37,5% от официальной корзины.

Кроме того, показатель инфляции отличается в разных регионах. Например, в ноябре 2018 года в Брянской области цены, по данным Росстата, выросли на 0,9%, а в Ямало-Ненецком округе, наоборот, снизились на 0,2%. В целом же по стране стоимость продуктовой корзины увеличилась на 0,5%. Но не считать общероссийскую инфляцию нельзя: государству важно понимать, что происходит с экономикой в целом и получается ли регулировать цены в стране.

Опросы ВЦИОМа показывают, что последние 14 лет больше половины россиян считают, что в стране очень высокая инфляция. Например, в марте 2018 года, по данным Центробанка, большинство населения считало, что инфляция в России составляет 9,2%. По официальной информации, этот показатель составлял 2,35%. В Центробанке считают, что так происходит из-за того, что мы просто привыкли жить в стране с высокой инфляцией.

Кто еще считает инфляцию в России

Кроме Росстата изменение цен в отечественных магазинах считают еще несколько организаций.

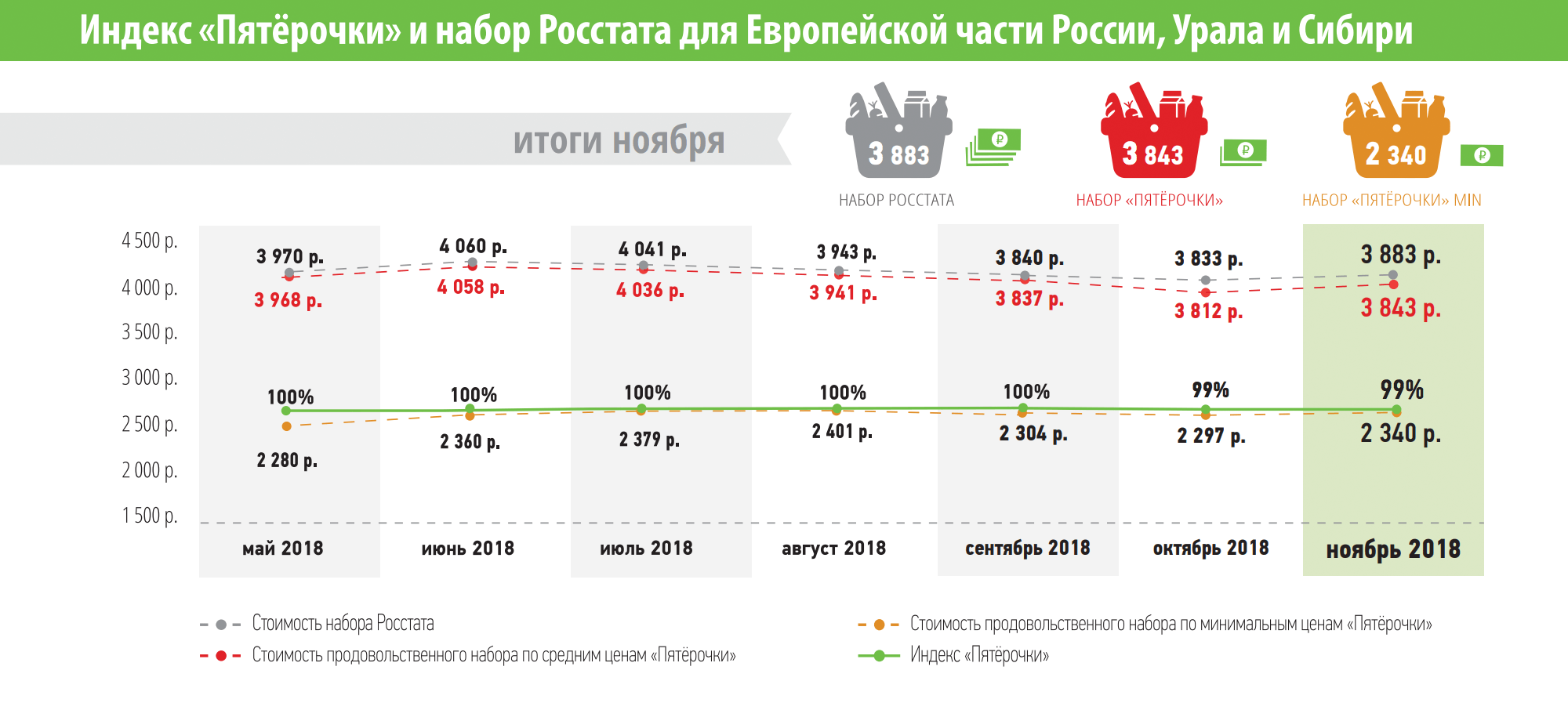

X5 Retail Group совместно с Росстатом рассчитывает индекс «Пятерочки», основываясь на ценах на продукты в своей торговой сети. Компания отслеживает цены только на 33 товара, входящих в минимальный набор Росстата. Индекс «Пятерочки» практически совпадает с официальной инфляцией.

Исследовательский холдинг «Ромир» ежемесячно публикует индекс-дефлятор . Социологи опрашивают около 40 тысяч человек в 220 городах России. В потребительскую корзину «Ромира» входит 156 товаров, а также услуги ЖКХ .

Индекс-дефлятор «Ромир» показывает, как ежемесячно меняются расходы среднестатистической российской семьи на потребительскую корзину

Чаще всего данные «Ромира» и Росстата расходятся: например, в сентябре 2018 месячная инфляция по Росстату составила 0,16%, а «Ромир» зафиксировал дефляцию в 0,33%.

Ученые Массачусетского технологического института и Гарвардского университета в 2008 году запустили проект «Миллиард цен». Исследователи ежедневно собирают цены на товары в интернет-магазинах 70 стран, в том числе и в России, чтобы отслеживать инфляцию.

До 2016 года индекс инфляции «Миллиарда цен» публиковался в открытом доступе и совпадал с данными Росстата. Сейчас авторы проекта предоставляют информацию только за деньги.

Верить ли официальным данным

В 2017 году Центр макроэкономических исследований Сбербанка выпустил доклад, посвященный методам, которые использует Росстат для расчета инфляции. Авторы признали, что в целом статистики придерживаются международных стандартов, но есть и недостатки.

Например, Росстат не учитывает цены в сельской местности, рынок аренды жилья и не принимает во внимание скидки. Если бы статистики использовали данные, которые продавцы передают в налоговую при помощи кассовой техники, мониторинг цен был бы точнее. Но почти все альтернативные расчеты инфляции в России не сильно отличаются от официальных данных, поэтому в принципе данные Росстата отражают действительность.

Источник