- Вечный портфель Тинькофф: состав, доходность и минусы TRUR

- Оглавление обзора

- Общая информация о TRUR

- Состав рублевого вечного портфеля от Тинькофф

- Доходность TRUR

- Сравнение с другими ETF смешанных активов

- Плюсы и минусы рублевого вечного портфеля Тинькова

- Главное

- Доходность инвестиционного портфеля тинькофф

- Прозрачное управление

- Установить приложение

- 8 800 555-86-79

Вечный портфель Тинькофф: состав, доходность и минусы TRUR

«Тинькофф – Стратегия вечного портфеля в рублях» — биржевой паевой инвестиционный фонд, в состав которого в равных долях должны входить акции, облигации, золото и денежные инструменты. Это один из самых популярных в России ETF, предлагающий простой способ распределения активов по классам. Но вместе с тем он имеет ряд существенных нюансов, о которых должен знать потенциальный инвестор.

Оглавление обзора

- Общая информация

- Состав

- Доходность

- Сравнение с конкурентами: ETF смешанных активов на Мосбирже

- Плюсы и минусы

- Главное

Общая информация о TRUR

- Управляющая компания: ООО «Тинькофф Капитал»

- Валюта фонда: рубль

- Формирование: декабрь 2019 года

- Краткое наименование: TRUR ETF

- Тикер: TRUR

- ISIN: RU000A1011U5

Инфраструктурные расходы — не более 0,99% от СЧА, из них

- Вознаграждение УК: 0,9%

- Вознаграждение депозитарию и др.: 0,05%

- Прочие расходы: 0,04%

Состав рублевого вечного портфеля от Тинькофф

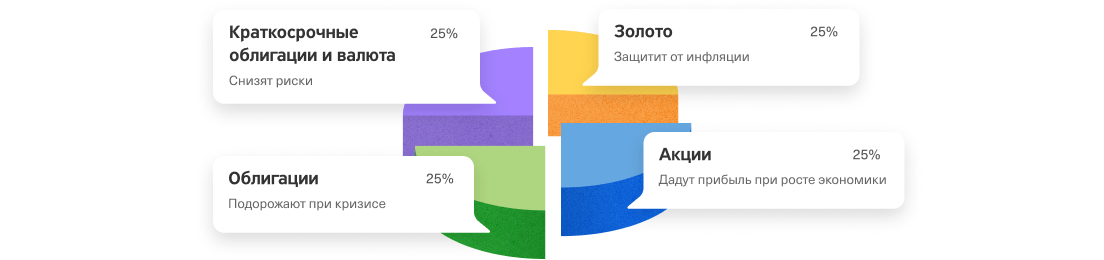

Инвестиционной стратегией TRUR ETF является следование концепции Permanent Portfolio, разработанной в 1981 году американским консультантом Гарри Брауном. Он предложил делить капитал в равных долях между четырьмя классами активов: акции, облигации, золото и инструменты денежного рынка.

Все фондовые активы имеют долгосрочную тенденцию к росту, а в краткосрочной перспективе чаще всего движутся в противоположных направлениях. Акции показывают наилучшую динамику роста. Облигации дают прогнозируемую доходность. Золото — это защитный актив в периоды волатильности. «Наличные» во времена падений рынков дадут возможность докупать просевшие классы, сохраняя заданные пропорции.

В теории при любой ситуации на рынках минимум один класс активов растет. При этом с заданной периодичностью необходимо проводить ребалансировку для возвращения доли упавших или выросших классов к изначальной доле в 25%. Обычно ребалансировки принято проводить раз в год.

Рассматриваемый нами фонд ориентируется на российские, рублевые активы. Согласно инвестиционной декларации TRUR следует за индексом Tinkoff All-Weather Index (RUB), рассчитываемым Московской биржей. Код — AWTRUR.

Это специальный заказной индекс. Методику его расчета можно посмотреть тут.

Тинькофф публикует состав портфеля на своем сайте. Вот данные на ноябрь 2020 года.

| Название | Класс актива | Доля |

| ОФЗ 26205 | Краткосрочная облигация | 23,62% |

| iShares Gold Trust | Золото | 23,22% |

| Сбербанк России | Акция | 4,66% |

| Газпром | Акция | 3,77% |

| Денежные средства | Валюта | 3,76% |

| ЛУКОЙЛ | Акция | 3,50% |

| ОФЗ 26228 | Долгосрочная облигация | 2,79% |

| Yandex | Акция | 2,67% |

| ОФЗ 26232 | Долгосрочная облигация | 2,51% |

| Норильский никель | Акция | 2,29% |

| ОФЗ 26207 | Долгосрочная облигация | 2,21% |

| ОФЗ 26226 | Долгосрочная облигация | 2,19% |

| ОФЗ 26221 | Долгосрочная облигация | 2,18% |

| ОФЗ 26225 | Долгосрочная облигация | 2,17% |

| ОФЗ 26212 | Долгосрочная облигация | 2,16% |

| ОФЗ 26219 | Долгосрочная облигация | 2,15% |

| ОФЗ 26224 | Долгосрочная облигация | 2,11% |

| ОФЗ 26230 | Долгосрочная облигация | 1,90% |

| НОВАТЭК | Акция | 1,67% |

| ОФЗ 26218 | Долгосрочная облигация | 1,65% |

| Роснефть | Акция | 1,09% |

| Полюс Золото | Акция | 0,96% |

| Polymetal | Акция | 0,77% |

| Татнефть | Акция | 0,77% |

| Магнит | Акция | 0,75% |

| Сургутнефтегаз | Акция | 0,70% |

| ГДР X5 RetailGroup | Акция | 0,69% |

| МТС | Акция | 0,64% |

| АЛРОСА | Акция | 0,45% |

Информация с tinkoff.ru

Всего в портфеле 29 бумаг: 15 российских голубых фишек, 11 долгосрочных облигаций федерального займа, одна краткосрочная гособлигация, паи ETF на золото и денежные средства.

Распределение по классам активов на момент написания обзора выглядит так:

| Акции | 25,38% |

| Облигации | 24,02% |

| Золото | 23,22% |

| Деньги | 27,38% |

Расчеты ETFBaza.ru

За инструменты денежного рынка приняты не только непосредственно валюта, но и краткосрочная ОФЗ 26205, имеющая наибольшую долю. Срок ее погашения 14 апреля 2021. Цена, соответственно, немногим больше номинала, а доходность близка к банковскому депозиту.

Пропорции активов немного не соответствуют модельными. Такое расхождение считается допустимым, хотя ежегодная ребалансирвка была совсем недавно. В соответствии с методикой расчета УК проводит ее по итогам третьего четверга октября каждого года или по достижении одним из классов активов доли в 35% или 15%.

Как видим, по крайней мере один актив не рублевый. Это зарубежный ETF на золото. iShares Gold Trust — один из крупнейших мировых фондов, обеспеченных реальными золотыми слитками. Но вы должны понимать, что у самого фонда Тинькова физического золота нет, его доля является «бумажной». За нее российский фонд платит комиссию зарубежной управляющей компании в размере 0,25% от активов в год.

СЧА «Тинькофф – Стратегия вечного портфеля в рублях» сейчас порядка 4 миллиардов рублей. Дивиденды управляющая компания реинвестирует в соответствии с инвестстратегией.

Доходность TRUR

Вечный портфель Гарри Брауна считается классикой распределения активов (asset allocation), снижающего общий риск при сохранении приемлемой доходности. Тысяча долларов, инвестированная в январе 1978 года в соответствии с этой стратегией, к ноябрю 2020 года стала бы 31 тысячей 700 долларами. Общий рост за этот период превысила 3000%. Среднегодовой долларовый заработок составил порядка 8,41%.

За 40 лет лишь 6 лет завершились снижением общей стоимости портфеля. Самая большая наблюдалась в далеком 1980-м году — минус 5,34%. Остальные колебались в районе 0,5–3%. Например, в кризисном 2008 году, когда акции падали на 35%, вечный портфель показал пусть и символический, но рост на 0,87%.

Однако к рассматриваемому нами российскому TRUR американские показатели имеют скорее теоретическое отношение. Фонду Тинькова еще нет и года, историческую его доходность оценивать трудно.

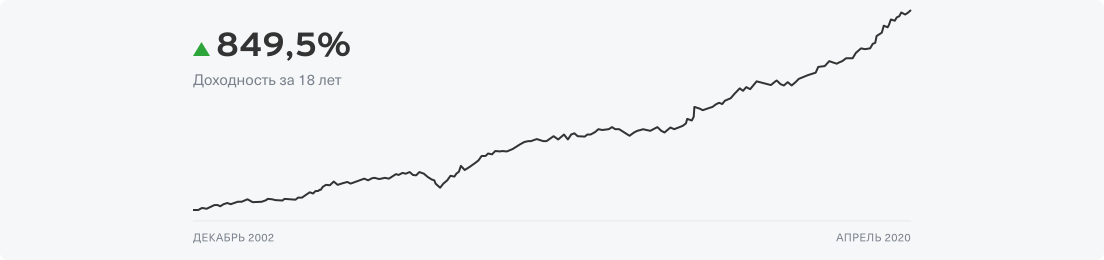

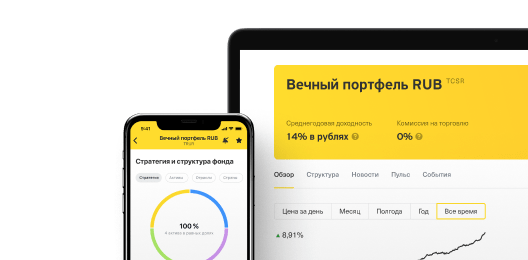

Хотя на сайте Тинькофф есть график исторической динамики Tinkoff All Weather Index RUB (AWTRUR) с 2003 года. Как отмечает сам банк, среднегодовая доходность в рублях составила 14%, индекс рос без резких колебаний.

Имейте в виду, что нынешние процентные ставки в экономике гораздо ниже чем были последние 15 лет.

Двузначная прибыль для облигаций и инструментов денежного рынка при текущей ситуации невозможна.

С момента начала торгов в декабре 2019 года на Мосбирже цена одного пая БПИФ «Тинькофф – Стратегия вечного портфеля в рублях» выросла с 5,03 рубля до 5,828 рубля на 13 ноября 2020 года. Рост составил около 16%. Максимальная на данный момент цена была достигнута в августе — 5,856 руб.

Но рост не был ровным. На коротких дистанциях вечная стратегия не защищена от сильных просадок. В марте, когда обвалились цены на акции и облигации, TRUR стоил заметно меньше — 4,78 руб.

Маркет-мейкером БПИФ выступает инвестиционная компания «АТОН». Она обязана следить за тем, чтобы на бирже расчетная и фактическая цены пая не расходились более чем на 5%. Но только 394 минуты в течение торгового дня (6,5 часа) или же до исполнения сделок на 50 миллионов рублей.

Эти цифры выглядят недостаточными. Например, в не самый активный по данному инструменту день 13 ноября объем сделок по нему на MOEX составил около 204 миллионов.

Расчетную цену одного пая БПИФ «Тинькофф – Стратегия вечного портфеля в рублях» всегда можно узнать на сайте Московской биржи по ссылке.

Сравнение с другими ETF смешанных активов

По итогам октября 2020 года TRUR занял четвертое место по популярности у частных инвесторов на MOEX. Его доля в так называемом «Народном портфеле» (состоит из топ-10 биржевых фондов) составила 11,3%.

До этого топа далеко трем другим фондам, заявляющим свой целью инвестиции по вечной или всесезонной стратегии. Помимо TRUR это еще два тиньковских фонда (долларовый TUSD и евровый TEUR) и один БПИФ от УК «Открытие» (OPNW).

| Фонд | Комиссия | СЧА (млн руб.) |

| TRUR | 0,99% | 3883 |

| TUSD | 0,99% | 2616 |

| TEUR | 0,99% | 1225 |

| OPNW | 3,45% | 42 |

От рассматриваемого нами фонда конкуренты отличаются регионом инвестирования. TUSD вкладывает в американские казначейские облигации, акции и облигации крупнейших компаний США, ETF на широкий рынок и золото (всего 28 бумаг). В TEUR входят облигации европейских государств и компаний, ETF на акции европейских компаний и золото и довольно заметная доля денежных средств (всего 21 актив).

Комиссии фондов Тинькоффа одинаковы — 0,99%. Раньше эти БПИФы отпугивали довольно высокими расходами. В частности, предполагалась комиссия за успех в размере 10% от прироста стоимости пая за квартал. Но в мае 2020 года она была отменена и расходы инвестора на владение TRUR стали не сильно больше средних для российского рынка.

Индекс для OPNW рассчитывает не Московская, а Санкт-Петербургская биржа. Его код — SPBOAW. Портфель состоит пяти американских ETF: на акции голубых фишек рынка США, на развивающиеся рынки, на американскую недвижимость, на корпоративные облигации компаний США и на золото. Комиссия выделяется даже на российском рынке. 3,45% это реально очень много. К тому же к расходам инвестора стоит добавить и комиссии зарубежных фондов, из которых состоит БПИФ «Открытия».

Тиньковские фонды были запущены все вместе в декабре 2019 года. «Открытие» сформировало свой в конце сентября 2020-го. Сравнивать их по прибыльности пока не имеет смысла.

Рублевый вечный портфель российский инвестор может составить на Мосбирже самостоятельно. Например, приобретая отдельные акции и ОФЗ самостоятельно (и больше никогда не тратясь на комиссии за управление), а в золото инвестируя через БПИФ или ETF.

В активах «Тинькофф – Стратегия вечного портфеля в рублях» 29 позиций, управление ими при ежегодной ребалансировке — не самая трудная задача. Ее можно упростить с помощью других фондов. Например, SBGB на гособлигациии и SBMX на индекс Мосбиржи.

Этот вариант доведет время управления до минимума. Но за него придется заплатить комиссию управляющей компании.

Фондов на золото на Мосбирже также достаточно. Можно изучить финэксовский FXGD, VTBG от ВТБ и тиньковский TGLD. Их комиссии заметно ниже, чем у вечного TRUR.

Плюсы и минусы рублевого вечного портфеля Тинькова

К положительным чертам рассматриваемого фонда отнесем следующие:

- Хорошая сбалансированность по классам активов. На длинных временных периодах риск получить просадки с такой стратегией низкий.

- Историческая доходность вполне приемлемая.

- Фактически уникальное предложение на рынке. Для тех, кто хочет вкладывать в Россию и не имеет времени и желания на самостоятельное управление портфелем это единственный вариант среди БПИФ и ETF.

- Низкий порог входа.

- Клиенты Тинькоффа не платят брокерскую комиссию за куплю-продажу TRUR.

Недостатками и спорными моментами фонда назовем такие:

- В классе акций диверсификация не очень глубокая.

- Конкретно этот фонд ориентирован исключительно на российские активы (за исключением золота). С точки зрения asset allocation такие вложения не самый хороший вариант.

- Формирование индекса Tinkoff All Weather Index RUB не самое прозрачное. По фонд можно считать активно управляемым, а не индексным. И здесь стоит учитывать риски ошибок менеджеров фонда.

- Стратегия не подходит для краткосрочных вложений. Распределение активов кардинально снижает волатильность только со временем.

- Не самая маленькая комиссия за управление.

Главное

«Вечный» БПИФ от Тинькофф представляет собой готовый рублевый портфель с проверенной эффективностью. Он в равных долях составлен из акций, облигаций, золота и наличных. Доходность не будет запредельной, но риск потерять все вложения существенно ниже, чем при инвестициях в отдельные классы или бумаги. Подходит для долгосрочных пассивных инвесторов, готовых доверить УК ребалансировку и мириться с потерей прибыли из-за комиссии.

На TRUR стоит обратить внимание новичкам. Опытные инвесторы скорее предпочтут самостоятельный и главное более индивидуальный подбор активов.

Источник

Доходность инвестиционного портфеля тинькофф

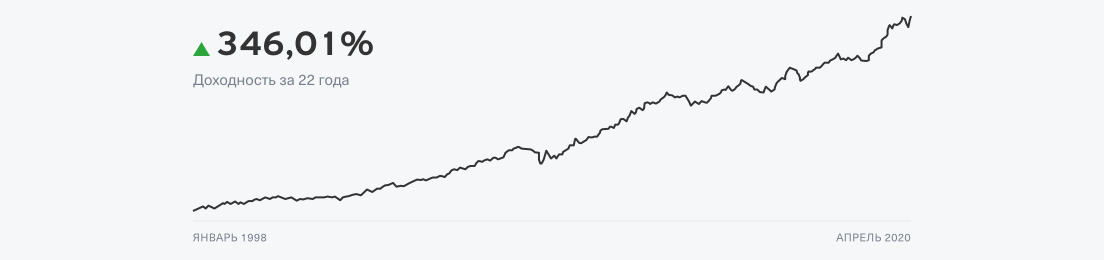

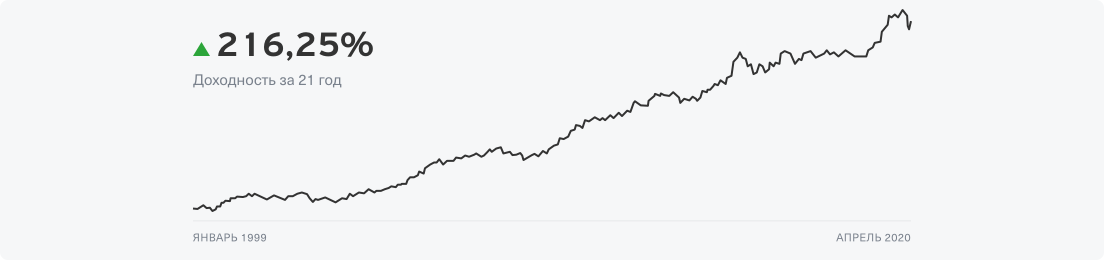

Индексы, за которыми следуют фонды, растут без резких падений с 1998 года

Стабильный портфель даже при резких изменениях цен на бирже

Брокерское и депозитарное обслуживание – бесплатно

Удобный способ инвестировать

Фонды Тинькофф следуют за индексами Tinkoff All-Weather. Индекс запустили Тинькофф и Московская биржа. По истории его значений можно оценивать доходность и стабильность работы стратегии

Стратегия для любой ситуации в экономике

Инвестиции делятся на равные доли: золото, акции, облигации и деньги. Такая стратегия позволяет получать потенциальную прибыль при любых условиях: во время роста, стагнации или спада экономики

Прозрачное управление

Следите за работой фондов на сайте или в мобильном приложении Тинькофф Инвестиций. Мы публикуем новости, отчеты и статистику. Показываем состав и сообщаем о ребалансировке портфелей

Установить приложение

Биржевые фонды в разной валюте

Вечный портфель RUB

Инвестиции в российскую экономику

Вечный портфель USD

Инвестиции в экономику США

Вечный портфель EUR

Инвестиции в экономику еврозоны

Для инвестиций нужен счет

Это займет несколько минут. Понадобится только паспорт

Если уже есть дебетовая карта Тинькофф, подписать документы можно онлайн

Если биржа закрыта на ночь или выходной, откроем счет на следующий торговый день

8 800 555-86-79

Для звонков по России

ООО «Тинькофф Капитал», лицензия Банка России № 21-000-1-01027 от 03.09.2019 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами. Получить подробную информацию об ООО «Тинькофф Капитал, о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами и иными документами, а также получить сведения о местах приема заявок на приобретение и погашение инвестиционных паев, Вы можете по тел.: +7 499 704-06-13, по адресу: 125212, г. Москва, Головинское шоссе, д. 5, корп. 1, этаж 19, пом. 19018, в сети «Интернет» на сайте https://www.tinkoffcapital.ru и в «Приложении к Вестнику ФСФР». Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, ни государство, ни ООО «Тинькофф Капитал» не гарантируют доходность инвестиций в паевые инвестиционные фонды. Правила доверительного управления №3898, зарегистрированы Банком России 07.11.2019. БПИФ РФИ «Тинькофф — Стратегия вечного портфеля в евро». Правила доверительного управления №3899, зарегистрированы Банком России 07.11.2019. БПИФ РФИ «Тинькофф — Стратегия вечного портфеля в рублях». Правила доверительного управления №3900, зарегистрированы Банком России 07.11.2019. БПИФ РФИ «Тинькофф Золото». Правила доверительного управления №4098, зарегистрированы Банком России 13.07.2020. БПИФ РФИ «Тинькофф Насдак Технологии». Правила доверительного управления №4099, зарегистрированы Банком России 13.07.2020. БПИФ РФИ «Тинькофф Индекс МосБиржи». Правила доверительного управления №4100, зарегистрированы Банком России 13.07.2020. БПИФ РФИ «Тинькофф Индекс первичных публичных размещений». Правила доверительного управления № 4214, зарегистрированы Банком России 23.11.2020. БПИФ РФИ «Тинькофф Насдак Биотехнологии». Правила доверительного управления № 4215, зарегистрированы Банком России 23.11.2020. БПИФ РФИ «Тинькофф Эс энд Пи 500». Правила доверительного управления № 4216, зарегистрированы Банком России 23.11.2020. БПИФ РФИ «Тинькофф Индекс СПАК». Правила доверительного управления №4350, зарегистрированы Банком России 01.04.2021.

Информация о паевых инвестиционных фондах носит исключительно информативный характер, не является индивидуальной инвестиционной рекомендацией, гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем.

Источник