Структура инвестиционного портфеля по итогам 2020 года

Цели инвестиционных операций

ООО «СК «Ренессанс Жизнь» управляет страховыми средствами своих клиентов, руководствуясь двумя принципами – сохранности и доходности. Исходя из этих принципов, компания выстраивает сбалансированную инвестиционную стратегию. Значительную часть в структуре активов составляют инструменты с фиксированной доходностью. Приоритетом являются качественные активы. Следование жестким критериям отбора направлений размещения средств и нацеленность на эффективное использование существующих инвестиционных возможностей позволяют компании стабильно приумножать средства своих клиентов.

Ключевая задача страховой компании – своевременно и в полном объеме выполнять обязательства перед клиентами. Чтобы эффективно ее решать, компания уделяет особое внимание следующим направлениям работы:

- разработка стратегии инвестирования средств – инвестиционный портфель распределяется по отдельным классам активов (акции, облигации, депозиты), предъявляются требования к качеству и приемлемому для компании соотношению риска и доходности;

- инвестиционная деятельность направлена на обеспечение способности страховой компании отвечать по своим обязательствам перед клиентами при любых условиях;

- компания инвестирует средства, соответствующие страховым обязательствам перед клиентами, а также собственные средства;

- необходимым условием осуществления инвестиционных вложений является безоговорочное соблюдение законодательства Российской Федерации в части страховой и инвестиционной деятельности. Высокий уровень надежности компании подтвержден рейтинговым агентством «Эксперт РА» ruA+ «Умеренно высокий уровень кредитоспособности/финансовой надежности/финансовой устойчивости».

Таким образом, ООО «СК «Ренессанс Жизнь» является консервативным инвестором, ориентированным, прежде всего, на надежность вложений. Все решения принимаются коллегиально посредством ежемесячного или внеочередного собрания инвестиционного комитета на основе детального анализа любых видов инвестиций.

Объекты инвестирования

Выбор объектов инвестирования осуществляется в соответствии с требованиями действующего законодательства. Регулирование этой сферы очень жесткое – использование каких-либо других инструментов, не предусмотренных законом, невозможно.

Страховая компания вправе осуществлять инвестиции следующих типов:

- размещать средства на депозитных счетах;

- приобретать акции и облигации российских эмитентов;

- передавать активы в доверительное управление.

Итоги инвестирования за 12 месяцев 2020 года

В настоящее время инвестиционная политика ООО «СК «Ренессанс Жизнь», как и прежде, базируется на максимизации доходности при соблюдении условий максимальной надежности и ликвидности активов.

Данный подход по принятию инвестиционных решений позволяет страховой компании получать стабильный доход от размещения средств страховых резервов и собственных средств, хотя российский финансовый рынок в последние несколько лет достаточно нестабилен, особенно на фоне разразившейся в 2020 году пандемии COVID-19, затронувшей практически все сферы.

Доля депозитов и облигаций в инвестиционных портфелях страховой компании (50-80%) позволила получить стабильный гарантированный доход как на страховые резервы, так и на собственные средства.

Депозиты

Часть средств страховой компании размещены в банковских депозитах в крупнейших банках в Российской Федерации, их надежность не вызывает сомнений.

Все банки имеют высокие кредитные рейтинги от ведущих российских рейтинговых агентств.

Депозиты открыты как на долгосрочный, так и среднесрочный период. Эта мера позволяет снизить риски резкого изменения процентных ставок и использовать денежные средства максимально эффективно.

В настоящее время депозиты размещены в российских рублях, однако заключенные с банками соглашения позволяют оперативно разместить средства и в иностранной валюте. В случае необходимости эта мера позволит снизить риски колебаний курса рубля по отношению к доллару США или евро.

Банки партнеры: Банк ВТБ (ПАО), АО «Райффайзенбанк», Банк ГПБ (АО), ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» и др.

Акции

Доля средств, размещенных в активах, стоимость которых существенно зависит от рыночной ситуации и может заметно колебаться, не превышает 20 % от общего объема средств. Данные активы состоят из ценных бумаг эмитентов, потенциал роста которых достаточно высок как в среднесрочной, так и в долгосрочной перспективе, а платежеспособность эмитентов может быть поддержана государством.

В настоящее время данные активы приобретены со среднесрочным и долгосрочным горизонтом инвестирования, и краткосрочные колебания их рыночной стоимости несущественно влияют на ожидаемую доходность портфеля в будущем.

Акции в портфеле: ПАО «ГМК «Норильский Никель», ПАО «ЛУКОЙЛ», ПАО «МТС», ПАО «ГАЗПРОМ» и др.

Облигации

Портфель облигаций ООО «СК «Ренессанс Жизнь» состоит из эмитентов, имеющих как наивысший кредитный рейтинг рейтинговых агентств (Эксперт РА, АКРА), так и входящих в котировальный список высшего уровня Московской биржи (компании-эмитенты с высокой капитализацией, ликвидностью и надежностью). В облигационном портфеле компании присутствуют как корпоративные, так и государственные облигации.

Облигации в портфеле: ВЭБ.РФ, ОАО «РЖД», Банк ВТБ (ПАО), ПАО «Уралкалий» и др.

Управляющие компании и брокеры

ООО «СК «Ренессанс Жизнь» сотрудничает только с надежными управляющими компаниями и брокерами, имеющими значительный опыт работы на финансовых рынках и высокий кредитный рейтинг.

Источник

Инвестиционный портфель страховой организации: сущность, структура, динамика

Основным исходным условием осуществления инвестиций страховщиком является формирование инвестиционных ресурсов[3], направляемых на создание инвестиционного портфеля страховой организации. Формируя такой портфель, страховая компания должна ориентироваться на принятую инвестиционную политику и обязательно соблюдать принципы инвестиционной деятельности[4].

Под инвестиционным портфелем страховой компаниипонимается целенаправленно сформированная совокупность инвестиционных инструментов, предназначенная для осуществления инвестиционной деятельности в соответствии с разработанной инвестиционной стратегией и с учетом целей, стоящих перед каждой страховой компанией.

Формирование портфеля происходит в определенном порядке. Изначально образуются инвестиционные ресурсов, которые затем распределяются. Далее в результате распределения ресурсов определяются долгосрочные и краткосрочные инвестиционные инструменты, в итоге на основе которых формируется портфель вложений страховой организации.

Поскольку основными целями страховой организации при осуществлении инвестиций является сохранение страховых резервов, а также стремление увеличить собственный капитал, инвестиционный портфель страховой компании включает следующие блоки активов:

Ø активы, связанные с выполнением обязательств перед страхователями, и отвечающих по стоимости размеру последних (активы, покрывающие страховые резервы);

Ø активы, свободные от страховых обязательств (активы, покрывающие собственные средства страховщика (далее – ССС)).

Указанное разделение обусловлено необходимостью государственного регулирования группы активов, необходимых для покрытия страховых обязательств страховщика.

Так как страховые резервы[5] формируются за счет страховых премий в целях выполнения обязательств по страховым выплатам, можно считать, что активы, покрывающие их, напрямую связаны с выполнением страховых операций, и инвестиции, осуществляемые путем размещения таких активов можно назвать определенными.

Собственный капитал страховой компании непосредственно не связан страховыми обязательствами, поэтому страховая организация может полностью самостоятельно распоряжаться этим инвестиционным источником и выбирать объекты инвестирования. Эти инвестиции можно назвать сводными инвестициями.

Важно отметить тот факт, что многие исследователи в блок активов, связанных с выполнением обязательств перед страхователями, помимо страховых резервов предлагают включать активы, не связанные со страховыми резервами, но обеспечивающие платежеспособность страховой организации, в связи с чем часть активов страховщика, свободных от страховых обязательств, относится к группе средств, подлежащих государственному регулированию. Размер страховых резервов определяется расчетно на основе страхового портфеля, а для определения части ССС, связанной с выполнением страховых обязательств, используются значения нормативной маржи платежеспособности[6] и минимального размера уставного капитала.

Размещение активов, отвечающих страховым обязательствам, регулируется государством достаточно жестко, а размещение активов, не связанных со страховыми обязательствами, практически остается за страховой компанией. Так, раньше размещение активов, покрывающих страховые резервы, регулируется порядком, установленным приказом Минфина РФ от 08.08.2005 N 100н «Об утверждении Правил размещения страховщиками средств страховых резервов» (распространяющимися на деятельность всех страховых организаций, за исключением страховых медицинских организаций в части операций по обязательному медицинскому страхованию), а размещение активов, покрывающих ССС, регулируется Приказом Минфина РФ от 16.12.2005 N 149н «Об утверждении требований, предъявляемых к составу и структуре активов, принимаемых для покрытия собственных средств страховщика».

2 июля 2012 года Минфин РФ утвердил два приказа: приказ N 100н «Об утверждении Порядка размещения страховщиками средств страховых резервов» (далее – Порядок) и приказ N 101н «Об утверждении Требований, предъявляемых к составу и структуре активов, принимаемых для покрытия собственных средств страховщика» (далее – Требования), отменяющие действия выше озвученных документов.

Новое:

Вступление в силу нового приказа N 100н влечет за собой прекращение действия приказа Минфина РФ от 08.08.2005 N 100н «Об утверждении Правил размещения страховщиками средств страховых резервов». В соответствии с новым Порядком устанавливаются более подробные требования к некоторым активам, принимаемым для обеспечения страховых резервов, в том числе к ценным бумагам (показателям их надежности), жилищным сертификатам (их эмитентами должны быть юридические лица, которые имеют права заказчика на строительство жилья), недвижимому имуществу (его стоимость по балансу не должна превышать рыночную стоимость) и к простым векселям банков.

Кроме того, изменяются структурные соотношения видов данной группы активов, в частности увеличивается разрешенная доля акций и облигаций, объектов недвижимости, суммарной стоимости активов, принимаемых для покрытия собственных средств, не относящихся к находящимся на территории РФ. Максимальная доля государственных ценных бумаг субъектов РФ и муниципальных ценных бумаг дифференцируется в зависимости от вида страхования, для которого предназначены страховые резервы (страхование жизни и иные виды страхования).

При вступлении в силу приказа N 101н, отменяющего действие приказа Минфина России от 16.12.2005 N 149н «Об утверждении требований, предъявляемых к составу и структуре активов, принимаемых для покрытия собственных средств страховщика», устанавливается ряд изменений. Так, перечень видов активов, не принимаемых для покрытия собственных средств страховщика, дополняется переводными векселями и займами, выданными физическим лицам, а в перечень принимаемых активов включается дебиторская задолженность по причитающемуся к получению доходу по акциям.

В соответствии с приказом N 101н устанавливаются более подробные требования к активам, принимаемым для покрытия собственных средств страховщика, в том числе к ценным бумагам, инвестиционным паям паевых инвестиционных фондов, простым векселям юридических лиц, недвижимому имуществу и к некоторым видам дебиторской задолженности. Также изменяются структурные соотношения таких активов, в частности, увеличивается разрешенная доля акций и облигаций, объектов недвижимости, суммарной стоимости активов, принимаемых для покрытия собственных средств, не относящихся к находящимся на территории РФ, и снижается доля банковских вкладов (депозитов).

В соответствии с указанными Порядком и Требованиями:

ü страховщик обязан выбирать активы для размещения средств страховых резервов и части собственных средств, отвечающей платежеспособности, только из соответствующих разрешенных списков активов;

ü выбранные активы должны отвечать определенным установленным требованиям, соблюдение которых отвечает выполнению основных принципов инвестиционной деятельности;

ü страховщик должен соблюдать требования, предъявляемые к структуре выбранных активов, что будет означать соблюдение принципа диверсификации.

Исходя из Правил все активы, разрешенные для покрытия страховых резервов,можно разделить на три группы: активы, определяемые страховыми операциями, денежные средства, инвестиционные активы, приносящие инвестиционный доход (при формировании инвестиционного портфеля из всех видов активов, разрешенных для покрытия страховых резервов, именно им должно отдаваться предпочтение).

Заметим, что в покрытие страховых резервов не принимаются ценные бумаги, эмитентами которых являются страховщики, вклады и доли в складочном или уставном капитале страховщиков, а также активы, приобретенные страховщиком за счет средств, полученных по договорам займа и кредитным договорам.

Отметим также, что Правила размещения резервов как и Требования, предъявляемые к составу и структуре активов, принимаемых для покрытия ССС, устанавливают структурные соотношения активов и резервов.

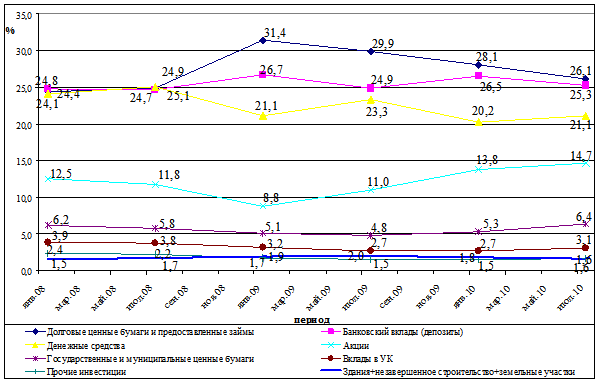

На основе аналитических данных за 2009 – 1 полугодие 2010 гг., опубликованных на сайте ФССН, а также исследований Рейтингового агентства «Эксперт РА», был проведен небольшой анализ структуры активов, принятых в покрытие страховых резервов и собственных средств страховщика.

Суммарная величина активов страховых компаний в 2009 году составила 873,8 млрд. руб., из них в покрытие страховых резервов принято 437,3 млрд. руб. (50%), в покрытие собственных средств в пределах маржи – 89,4 млрд. руб. (10%), сверх данного норматива – 153,6 млрд. руб. (18%). Таким образом, инвестиционный потенциал можно определить в размере 680,3 млрд. руб. (437,3 млрд. руб. + 89,4 млрд. руб. + 153,6 млрд. руб.).

По состоянию на 1 полугодие 2010 г. страховщики обладали активами на сумму 959,5 млрд. руб. В покрытие страховых резервов уже было принято 487,6 (51%), в покрытие собственных средств в пределах маржи – 97,5 млрд. руб. (10%), а сверх маржи – 152,6 млрд. руб.(16%), средства, не принятые в покрытие страховых резервов и собственных средств страховщиков, – 221,8 млрд. руб. (23%). Таким образом, в 1 полугодии 2010 г. инвестиционный потенциал возрос и достиг 737,7 млрд. руб..

Значительный вклад в данный рост внес рост активов, принятых в покрытие страховых резервов, в структуре которых произошли значительные изменения.

Наиболее существенные изменения были связаны с векселями. Так, сумма страховых резервов, размещенных в векселя банков, оставаясь сравнительно стабильной на протяжении 2008 – 2009 гг., на конец 1 полугодия 2010 г. уменьшилась на 24%. Это свидетельствует о массовом отказе средних и мелких страховщиков от вложений средств страховых резервов в векселя банков в связи с повышенным риском этих инструментов. Так, если на конец 1 полугодия 2009 г. в данный вид активов размещали резервы 272 страховщика, то на 30.06.2010 – только 156. Многие крупные страховщики также сократили долю вложений в векселя банков.

В то же время страховщики стали проявлять повышенный интерес к вложениям в облигации, акции, недвижимость, а также незначительно увеличили долю перестраховщиков в страховых резервах.

Так, вложения в облигации на конец 1 полугодия 2010 г. выросли на 15 млрд. руб., при том, что в 2009 г. наблюдалось снижение объема инвестиций в данные ценные бумаги. В большей степени данный рост обеспечили вложениями в облигации юридических лиц (кроме федеральных, региональных и муниципальных облигаций).

В целом можно сделать вывод, что большая часть страховщиков размещает свои средства в банковские депозиты, долговые ценные бумаги, кроме федеральных, региональных и муниципальных облигаций, также имеют значительную долю перестраховщиков в страховых резервах и дебиторской задолженности. Кроме того, все больше интересы страховщиков возрастают по отношению к недвижимости и акциям.

К сожалению, некоторые виды активов по – прежнему недостаточно распространены на российском страховом рынке. Среди них паи ПИФов (4,9 млрд. руб. или 0,1% в 1 полугодии 2010 г.), сертификаты долевого участия в ОФБУ (0,3 млрд. руб. или 0,1% в 1 полугодии 2010 г.), депо премий по рискам, принятым в перестрахование (0,3 млрд. руб. или 0,1% в 1 полугодии 2010 г.) и ряд других.

Структура активов, принятых в покрытие ССС, представлена преимущественно денежными средствами (на 1 полугодие 2010г. – 18,6%), акциями (16,4%), депозитами (14,4%) и векселями организаций.

Исследуя динамику изменений структуры активов, в которые размещались собственные средства страховщиков, можно выделить следующие наиболее заметные тенденции: резкий рост вложений в акции, рост доли депозитов и облигаций юридических лиц при снижении вложений в денежные средства, активы, необходимые для финансово – хозяйственной деятельности, а также в предоставленные займы.

Исследовав активы, покрывающие страховые резервы и собственные средства, и оценив инвестиционный потенциал страховых компаний за 2009 – 1 полугодие 2010гг., мы также изучили структуру инвестиций страховщиков не только за этот же период, но и за 2008 г.

Анализ показал, что в период острой фазы кризиса (второе полугодие 2008 года) в структуре инвестиций страховых организаций происходили следующие изменения (рис.1):

1) снижение доли акций (с 11,8% на 01.07.2008 г. до 8,8% на 01.01.2009 г.), а также денежных средств на 4п.п. с 25,1% на 01.07.2008 г. до 21,1% на 01.01.2009 г.;

2) рост доли долговых ценных бумаг и предоставленных займов на 6,5 п.п. с 24,9% (на 01.07.2008 г.) до 31,4% (на 01.01.2009 г.));

3) доля вложений в банковский сектор практически не изменилась (по данным Банка России, произошел небольшой рост данного вида вложений с 63,5% на 01.07.2008 г. на 0,8 п.п. до 64,3% на 01.01.2009 г.).

В период с 1 января 2009 г. по 1 полугодие 2010 г. (период стабилизации) ситуация изменилась.

В 2009 г. страховщики наращивали инвестиции в банковский сектор, снижая вложения в фондовый рынок. В 2010 г. они снизили долю вложений в банковский сектор, нарастив инвестиции в фондовый рынок (рис. 1).

Так, в период с 1 января 2009 г. по 1 июля 2010 г. возросла доля акций в инвестициях страховщиков с 8,8% до 14,7%, снизилась доля долговых ценных бумаг и предоставленных займов на 5,3%% с 31,4% на 01.01.2009 г. до 26,1% на 01.07.2010 г.; произошло снижение доли вложений в банковский сектор (по данным Банка России, 64,3% на 01.01.2009 г. до 60,0% на 01.07.2010 г.).

Эта тенденция соответствует мировому тренду: в погоне за доходностью крупнейшие западные страховые и перестраховочные компании также постепенно увеличивают свои лимиты вложений в акции.

Рис. 1. Динамика структуры инвестиций страховщиков за 2008 – 1 полугодие 2010 гг.

Таким образом, из анализа видно, что на 1 июля 2010 г. наиболее популярными типами вложений были:

1) долговые ценные бумаги и предоставленные займы (156,8 млрд. руб., или 26,1% от совокупных инвестиций);

2) банковские вклады (депозиты) (152,2 млрд. руб., или 25,3% от совокупных инвестиций);

3) денежные средства (126,5 млрд. руб., или 21,1% от совокупных инвестиций);

4) акции (88,1 млрд. руб., или 14,7% от совокупных инвестиций);

5) государственные и муниципальные ценные бумаги (38,7 млрд. руб., или 6,4% от совокупных инвестиций).

Таким образом, образование и инвестирование страховых резервов и ССС было и остается важным инструментом финансового менеджмента, позволяющего регулировать финансовый результат и обеспечивать инвестиционный доход страховщика. Сохранение и приумножение страховых резервов необходимы для стабильной работы всего страхового рынка, особенно в кризисные периоды.

Источник