- Как считать доходность

- Основы

- Доходность с изъятиями и довнесениями

- Взвешенная по времени доходность

- Характерная доходность

- Номинальная и реальная доходность

- Реальные активы

- Манипуляции доходностью

- Доходность

- Доходность — это количественная характеристика, выражающая эффективность вложений.

- Доходность: негосударственные пенсионные фонды (НПФ), акции, облигации, показатели, рейтинги и ставки

- Содержание

- Доходность — это, определение

- Смотреть что такое «Доходность» в других словарях:

Как считать доходность

Считаем доходность финансовых инструментов и других вложений правильно

Основы

Доходность вложения за некоторый период — это отношение дохода ( I ) от вложения к его размеру ( C ) r = I / C .

По-другому её можно выразить как отношение прироста капитала к его размеру на начало периода r = C 0 C 1 − C 0 .

Отсюда получаем, что размер капитала на начало следующего периода будет равен C 1 = ( 1 + r ) C 0 = R C 0 , а на начало следующего C 2 = R C 1 = R 2 C 0 , и так далее C n = R n C 0 . Но только при условии, что доходность R не зависит от размера капитала (для реальных активов это не всегда так, о чём см. далее). Таким образом, «сложный процент» оказывается заключён уже в самом определении доходности.

То есть, если мы считаем доходность на разовое вложение C 0 , которое через n периодов (обычно в качестве периода берут год) даст капитал в размере C n , это будет R = n C n / C 0

= ( C 0 C n ) n 1 , или в процентах годовых r = n C n / C 0

− 1 , где n — количество лет (возможно, дробное).

Разумеется, из итогового капитала нужно вычитать все расходы, понесённые в связи с инвестицией.

Доходность с изъятиями и довнесениями

В предыдущем разделе мы посчитали доходность на разовое вложение. А что делать, если размер инвестированного капитала изменяется?

Так как доходность актива мы считаем постоянной, можно просто представить итоговый капитал в момент времени t как сумму независимых вложений D i , сделанных в моменты времени t i . Тогда каждое вложение будет приносить свою доходность t − t i периодов. А изъятие капитала мы просто представляем вложением со знаком минус. C t = R t − t 1 D 1 + R t − t 2 D 2 + …

Итоговый капитал тоже можно представить как изъятие в размере остатка, который ни секунды не приносил доходности: R t − t 1 D 1 + R t − t 2 D 2 + … + R 0 ( − C t ) = 0

Получили уравнение с одним неизвестным — R . Решив его, мы и получим искомую доходность. К сожалению, из-за множества слагаемых в высоких (и часто дробных) степенях, какой-либо формулы для его решения не существует.

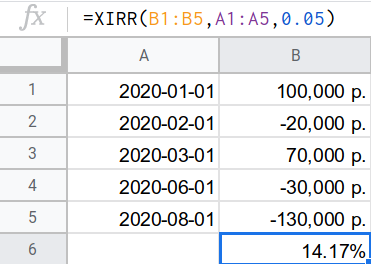

Поэтому его нужно решать численно (или подбором). Функция для решения такого рода уравнений обычно называется XIRR (в русском варианте экселя и родственников — ЧИСТВНДОХ — чистая внутренняя доходность) и принимает на вход даты, размеры вложений (включая изъятие остатка на последнюю дату), и начальное приближение доходности (численный метод не всегда может получить решение, если оно будет далеко от истинного значения, или просто «неудобным»; иногда нужно попробовать разные значения, чтобы получить результат). Выглядит это примерно так:

Как довложения при этом нужно учитывать только расходы, связанные с активом, которые вы несёте из своего кармана. А как изъятия, соответственно, только те суммы, которые вы получаете от него в свой карман.

То есть, если вы как вложения и изъятия учитываете только суммы перевода на брокерский счёт и обратно, то никакие движения денег внутри него учитывать уже не нужно. Если вы получаете дивиденды и купоны на отдельный счёт и используете их — надо учесть как изъятие. А если вам, например, пришлось доплатить налогов с другого счёта — не забудьте оформить их довложением, потому что это расход, связанный с инвестицией, хотя на него и не было ничего куплено.

Аналогично, если вы рассчитываете доходность сдаваемой в аренду квартиры. Все ваши налоги и прочие связанные с ней расходы надо считать как довложения в актив. А из конечной суммы изъятия не забывать вычесть налоги к уплате (или, более корректно, оформить их последним довложением с правильной датой после изъятия продажной стоимости).

Помимо этого, я бы оценивал примерную стоимость и считал за довложения в том числе и трудозатраты на управление активом.

Есть и приближённые способы вычисления доходности актива при наличии изъятий и довложений (например, по средневзвешенному задействованному капиталу), но, в эпоху электронных таблиц и библиотек финансовой математики, они более трудоёмкие, чем точный расчёт по XIRR, поэтому я не стану их описывать.

Взвешенная по времени доходность

Часто вам может быть интересно сравнить результаты своего портфеля с фондовым индексом, или каким-либо другим бенчмарком. Однако на ранних стадиях формирования портфеля, когда суммы довложений и изъятий составляют значительную его часть, время совершения операций может существенно влиять на результаты. Поэтому результат расчёта из предыдущего раздела, «взвешивающий» доходность по размеру задействованного капитала (поэтому называемый MWR, money-weighted return), для сравнения портфеля с индексом непригоден. Нужно сперва полученную доходность очистить от эффекта выбора времени операций (если, конечно, маркет-тайминг не является основой вашей стратегии). Полученная таким образом доходность называется взвешенной по времени (TWR, time-weighted return).

Чтобы её вычислить нужно разбить весь период инвестирования на отрезки, в которые внешних движений не происходило, перемножить доходности на каждом из отрезков, и возвести в степень, обратную продолжительности периода инвестирования (чтобы привести, например, к среднегодовой).

R = ( C 0 C 1 × C 1 ′ C 2 × C 2 ′ C 3 × ⋯ × C n − 1 ′ C n ) t 1 , здесь C n ′ — это капитал на конец n -го отрезка после учёта довложения/изъятия. Но не забывайте уменьшать C n на размер понесённых расходов, если они ещё не отражены в этом значении.

Характерная доходность

Все предыдущие методы для расчёта доходности учитывают только величины капитала на начало и конец периода инвестирования. Если у нас достаточно волатильный инструмент/портфель, то рассчитанная доходность может очень сильно зависеть не только от удачи в выборе моментов довложений/изъятий (которую устраняет расчёт доходности, взвешенной по времени), но и от выбора начальной и конечной точки. Чтобы устранить и этот шум, нужно рассчитывать доходность характерную.

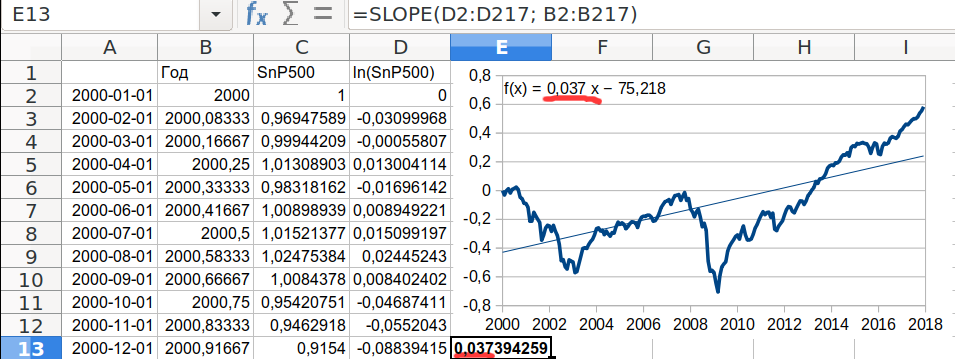

Характерная доходность — это скорость роста капитала, очищенная от волатильности, медианная доходность по всем возможным интервалам внутри рассматриваемого периода. Чтобы её определить нам надо построить линию тренда на графике роста логарифма размера капитала (потому что нам важен относительный рост, а абсолютный).

Это можно сделать в электронной таблице (функция «вставить линию тренда» и показать формулу зависимости на графике есть практически везде), или выполнить приближение соответствующей линейной модели другим удобным вам способом (в том же экселе нужный результат даст функция SLOPE/НАКЛОН). Работая в экселе не забывайте, что по оси x графика должен быть отложен именно год числом, а не дата. Иначе вы получите не годовую доходность, а дневную (хотя пересчитать её в годовую тривиально).

В примере ниже показано, что характерная реальная доходность индекса SnP500 с 2000 по 2018 составила 3,7%г.

Номинальная и реальная доходность

Используя в расчётах те суммы довложений/изъятий, которые вы фактически сделали и те размеры капитала, которые фактически зафиксировали, вы будете получать номинальные доходности. Однако, в ситуациях с высокой/неравномерной инфляцией (США сюда тоже относятся) эти доходности совершенно неинформативны.

Чтобы получить реальную доходность, необходимо все суммы, участвующие в расчётах, скорректировать на инфляцию, разделив на значение соответствующего индекса на дату вложения/изъятия/фиксации. Дата начала и направление отсчёта индекса и его величина значения при этом не имеют.

В качестве индекса традиционно используется индекс потребительских цен, но можно использовать и другие: однодневных межбанковских кредитов, доходности гособлигаций, дефлятор ВВП, цен производителей и т.д. в зависимости от целей расчёта доходности. Т.е. реальная доходность не однозначна и требует указания на индекс, с помощью которого она рассчитывалась. По умолчанию предполагается, что использован индекс потребительских цен страны происхождения инструмента, что не всегда удобно (например, хотя характерная реальная доходность индекса SnP500 по ИПЦ США в предыдущем примере была 3,7%г, по ИПЦ РФ она будет отрицательной, примерно −1%г).

Реальные активы

У реальных активов, в отличие от идеальных, доходность зависит от объёма вложенного капитала, причём иногда довольно сложным образом. Рассмотрим основные составляющие этой зависимости.

- Нижний барьер капитализации. «Довложение» суммы меньшей этого барьера не приведёт к росту дохода (т.е. доходность на вложенный капитал упадёт). Барьер возникает из-за того, что существует неделимая единица актива, и суммы меньшие стоимости этой единицы будут простаивать.

- Верхний барьер капитализации. Рост задействованного капитала сверх барьера не ведёт к росту дохода, доходность на капитал падает. Эффект связан с тем, что любая доходность, в конечно итоге, происходит от создания и продажи экономических благ. Если ресурсы/мощности/рынок сбыта задействованы полностью, то вливание нового капитала роста дохода уже не принесёт.

- Убывающая отдача. Возникает с приближением к верхнему барьеру капитализации (или какому-то из промежуточных): получение каждой следующей единицы дохода начинает стоить всё бо́льших вложений. Также может быть следствием конкуренции множества агентов за фиксированный доход, который распределяется пропорционально вложенным средствам. Так работают финансовые рынки: размер прибыли которую могут распределить компании, и размер процентов, которые они готовы заплатить по долгам, на коротких горизонтах фиксированы, поэтому при резком росте вложенного в них капитала, доходность каждой последующей единицы падает.

- Экономия на масштабе. В основном характерна для производственных активов, где велика доля фиксированных издержек, и при росте выпуска каждая последующая единица несёт себе меньшую их долю т.е. обходится дешевле. Однако может возникать и как следствие преодоления нижнего барьера капитализации: если стоимость единицы актива, скажем, 200Кр, то каждые последующие 200Кр капитала приводят к тому, что сокращается время простоя полученного дохода до следующей покупки актива, а, следовательно, растёт эффективная доходность.

Манипуляции доходностью

В интернете находится огромное количество способов извлечения огромной доходности из достаточно простой инвестиционной деятельности. Я здесь имею в виду не мошенников, которые предлагают отдать им деньги в обмен на обещания этой высокой доходности, а именно самостоятельную работу. Как правило, практически все они показывают привлекательные цифры за счёт ошибок в расчёте доходности (и игнорирования операционных рисков, но это тема для другой статьи).

- В расходы на инвестицию учитываются только стоимость самого объекта инвестирования, но не сопутствующие затраты, которые могут быть сопоставимы или даже больше. Особенно любят забывать стоимость проведения сделок, текущие платежи (например, коммунальные) и налоги. Никто в принципе не учитывает стоимость трудозатрат.

- Игнорируются барьеры капитализации и убывающая отдача. Вы можете, условно, сдавать гараж стоимостью 200Кр за 2Кр/мес, имея по итогам года после всех расходов 20Кр или 10%, но пока вы 10 лет копите на следующий, эти деньги должны где-то лежать под меньшую доходность. А после десятого гаража вы уже хотите нанять управляющего, только никто не соглашается работать за 16Кр/мес, которые этот десяток гаражей приносит.

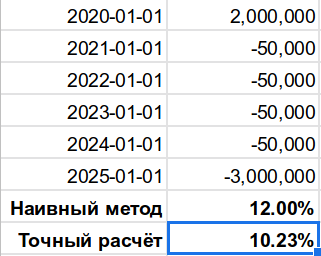

- Используется «наивный» расчёт [суммарный доход]/[суммарный расход]/[количество лет], без учёта сложных процентов и временно́й стоимости денег. Как показано на рисунке ниже, даже для небольшого промежутка времени разница такого метода с точным может быть достаточно велика, чтобы склонить к ошибочному решению.

Не ведитесь на манипуляции, считайте доходность правильно.

Здесь я выкладываю лишь собственные размышления/исследования/расчёты, иногда собственное же изложение чужих мнений или результатов исследований. Размещённая информация может содержать ошибки, быть неактуальной на момент прочтения, допускать множество интерпретаций и проч. Я не занимаюсь образовательной деятельностью и не даю инвестиционных рекомендаций ни на этом сайте, ни в частном порядке.

Может быть, вам показалось, но способов получить гарантированную доходность за счёт каких бы то ни было финансовых инструментов, портфелей или торговых стратегий НЕ СУЩЕСТВУЕТ. Хуже того, способов гарантированно сохранить свой капитал тоже НЕ СУЩЕСТВУЕТ.

Материалы сайта могут быть использованы на условиях лицензии CC BY-NC-SA.

© Андрей Болкисев, 2021.

Источник

Доходность

Доходность — это количественная характеристика, выражающая эффективность вложений.

Доходность: негосударственные пенсионные фонды (НПФ), акции, облигации, показатели, рейтинги и ставки

Содержание

Содержание

2. Виды доходности

— Доходность к погашению

— Текущая доходность процентной облигации

— Годовая процентная доходность

— Внутренняя норма доходности

3. Доходность и риски

Доходность — это, определение

Доходность — это количественный показатель, выражающий эффективность вложенных в операцию средств (инвестиций). Является характеристикой, определяющей интерес инвестора к конкретному проекту. Выражается в процентах за определенный временной период, например % в год, в отличие от профита или дохода, которые определяются количеством денежных единиц (рубль, доллар и т.д.).

Доходность — это процентная ставка дохода, выплачиваемого по акциям в форме дивидендов, или эффективная ставка процента, выплачиваемого по облигациям или векселям.

Доходность — это один из главных показателей инвестиций, по которому можно оценивать выгодность инвестиций, их целесообразность и сравнивать их между собой по этому показателю.

Доходность — это эквивалентная купону реальная стоимость процента, при расчете которой за основу берутся 365 дней в году.

Доходность — это прибыльность, измеряемая отношением годовой профита к издержкам.

Доходность — это способность бизнеса или ценной бумаги приносить прибыль.

Доходность — это отношение годового дохода по ценной бумаге к ее рыночной цене; норма профита, получаемой владельцем ценной бумаги.

Доходность основных финансовых инструментов

Эффективное управление капиталом предполагает способность менеджера не только рассчитывать фактические показатели по уже совершенным операциям, но и (прежде всего) прогнозировать результаты будущих, планируемых финансовых операций. Ориентиром для такого прогнозирования являются будущие финансовые потоки, возникновение которых ожидается от того либо иного способа инвестирования или привлечения капитала. Основными финансовыми инструментами осуществления капиталовложений или получения нового капитала являются ценные бумаги, прежде всего акции и облигации. Умение правильно определять ожидаемую доходность этих инструментов является необходимым условием выработки и обоснования эффективных управленческих решений.

Облигации являются более «предсказуемым» инструментом, так как в большинстве случаев по ним выплачивается фиксированный доход. Это облегчает планирование будущих финансовых потоков и расчет ожидаемой доходности облигаций. В самом общем случае владение облигацией может принести два вида дохода – текущий в виде ежегодных купонных выплат и капитализированный, возникающий в результате превышения выкупной стоимости над ценой приобретения инструмента. Облигации, приносящие оба этих дохода называются купонными. По ним могут быть рассчитаны несколько показателей доходности. Одним из них является купонная доходность (ставка), определяемая отношением величины годового купона к номинальной (нарицательной) стоимости облигации:

Например, по облигации номиналом 5 тыс. рублей предполагается ежегодно выплачивать купонный доход в сумме 1 тыс. рублей. В этом случае купонная ставка составит 20% годовых (1 / 5). Данный показатель очень далек от реальной доходности владения облигацией, так как во-первых, он учитывает только один вид дохода (купонные выплаты), а во-вторых, в знаменателе формулы показываются не фактические начальные инвестиции (цена покупки), а номинал облигации, то есть сумма долга, подлежащая возврату. Купонная ставка объявляется в момент денежной эмиссии облигаций и служит для определения абсолютной суммы купонных выплат в рублях. Например, в объявлении о размещении кредита сообщается, что по облигации номиналом 10 тыс. рублей установлена купонная ставка 18%. Это означает, что ежегодно владельцу одной облигации будет выплачиваться купонный доход в сумме 1,8 тыс. рублей (10 * 0,18).

Более приближенным к реальности является показатель текущей доходности, определяемый как отношение годовой купонной выплаты к цене покупки облигации:

Например, если тысячерублевая облигация с ежегодным купоном 20% была приобретена за 925 рублей, то ее текущая годовая доходность составит 21,62% (200 / 925). Отличие от купонной ставки заключается в более точном учете первоначальных инвестиций. Однако текущей доходности присущ другой недостаток предыдущего показателя – она не отражает капитализированной доходности. Поэтому она также не может использоваться для сравнения эффективности различных инвестиций.

Строго говоря, оба рассмотренных выше показателя обладают еще одним недостатком – они не учитывают влияния на доходность количества купонных выплат в течение года. Как правило, эти выплаты производятся 2 раза в год. Держатель облигации получает возможность дополнительного вложения суммы купона за первое полугодие. Поэтому выплата по 500 рублей за каждые 6 месяцев выгоднее ему, чем разовая выплата 1000 рублей в конце года. Казалось бы, данное отличие легко учесть, введя в расчеты параметр m – число начислений процентов в году. На практике этого не делается – в числителях формул расчета текущей и купонной доходности отражается общая сумма купонных выплат за год. С одной стороны это позволяет избежать путаницы, а с другой – введение только одного дополнительного параметра не решает всей проблемы. На самом деле неоднократное в течение года перечисление дохода порождает качественно новую задачу: вместо единичной выплаты возникает финансовый поток. Поэтому использовать для него формулы начисления процентов на разовые платежи в принципе неверно. Чрезмерное усложнение математического аппарата в данном случае также неоправданно, принимая во внимание приблизительный характер самих показателей.

Наиболее совершенным показателем, в значительной мере свободным от трех названных выше недостатков, является средняя доходность за весь ожидаемый период владения облигацией. Для ее расчета используется качественно иной подход: вычисляется значение доходности к погашению (YTM) по методике, рассмотренной в предыдущем параграфе. Потенциальному инвестору в дополнение к уже известным данным (купон, номинал, цена покупки облигации) необходимо определиться со сроком, в течение которого он намерен владеть инструментом. Если этот период совпадает со сроком самой облигации, то он может рассчитывать на получение в конце срока суммы, равной номиналу. Иначе он должен спрогнозировать цену по которой облигация может быть продана в конце срока владения. В любом случае, проблема определения ожидаемой средней доходности облигации сведется для него к вычислению внутренней нормы доходности порождаемого ею финансвого потока. Доход от прироста инвестиций будет отнесен к самой последней выплате в конце срока, то есть полученная величина будет отражать доходность к погашению.

Например, купонная трехлетняя облигация номиналом 3 тыс. рублей продается по курсу 92,5. Один раз в год по ней предусмотрена выплата купона в размере 750 рублей. Для того, чтобы определить YTM этого инструмента, инвестор должен сначала определить цену его покупки, перемножив курс на номинал: 3000 * 0,925 = 2775 рублей. Тогда поток платежей по облигации может быть представлен следующим числовым рядом: -2775, 750, 750, 3750. В соответствии с формулой (5.2.2) доходность к погашению представляет собой решение относительно YTM следующего уравнения:

С помощью функции ВНДОХ на персональном компьютере можно вычислить YTM составляет 29,08% В то же время купонная ставка составит лишь 25%, а текущая доходность облигации 27,03%

Предположим, инвестор не собирается держать облигацию в течение всего срока ее «жизни». В конце второго года он планирует продать ее за 2990 рублей. В этом случае финансовый поток примет следующий вид: -2775, 750, 3740, а исходное уравнение для расчета YTM запишется в форме:

Внутренняя норма доходности этого потока (а следовательно – и YTM облигации) составит в этом случае 30,39%.

Аналогичная ситуация может возникнуть при наличии у эмитента права на досрочный выкуп (отзыв, call) облигации по фиксированной цене. В этом случае рассчитывается показатель доходности на момент отзыва (yield to call, YTC). Методика его расчета проиллюстрирована в предыдущем примере: вместо номинала облигации используется ее отзывная цена, а общий срок «жизни» инструмента заменяется числом лет, оставшихся до даты возможного выкупа. По такому же принципу рассчитывается ожидаемая полная доходность конвертируемых облигаций, которые через определенный период времени могут быть обменены (конвертированы) на обыкновенные акции предприятия-эмитента. Вместо отзывной цены в уравнении используется конверсионная стоимость облигации (PC), равная произведению ожидаемой рыночной цены обыкновенной акции на коэффициент конверсии (kC). Значение коэффициента конверсии устанавливается эмитентом при размещении ссуды. Спрогнозировать будущую рыночную цену обыкновенной акции, на которую может быть обменена облигация, должен сам инвестор.

В отличие от показателей купонной и текущей доходности, YTM реагирует на изменение числа купонных выплат в течение года. В случае, если это число превышает единицу, необходимо скорректировать ожидаемый финансовый поток. Например, вместо одноразовой выплаты 750 рублей в год, эмитент решил выплачивать по 375 рублей каждое полугодие. В этом случае финансовый поток будет иметь следующую структуру: -2775, 375, 375, 375, 375, 375, 3375. Соответственно, изменится уравнение для расчета YTM:

Доходность к погашению в этом случае составит 30,99%.

Доходность и доход

Доход инвестора определяется в абсолютных величинах – рублях. Это то количество денег, на которое увеличилась стоимостная оценка портфеля инвестора. Доходность – это величина относительная, выражается в процентах и позволяет сравнивать портфели различной величины. Доходность показывает на сколько процентов вырос капитал за определенный промежуток времени. Обычно используется доходность за год. К примеру, 38% годовая доходность для инвестированной суммы в 1 миллион рублей означает доход в 380 000 рублей по итогам года.

Доходность зависит от меры риска. Чем выше доходность ценной бумаги, тем выше мера риска.

Доходность в общем виде вычисляется отношением дохода, полученного инвестором за время владения ценной бумагой к издержкам на её приобретение. Доходность обычно определяется в процентах.

Виды доходности

Доходность к погашению (для облигаций)

Текущая доходность (для акций и облигаций)

Дивидендная доходность (для акций)

Годовая процентная доходность

Доходность к погашению

Доходность к погашению (англ. Yield to maturity; общепринятое сокращение — YTM) — это ставка внутренней доходности финансвого потока по облигации при намерении покупателя удерживать эту облигацию до погашения. Расчет данного показателя позволяет инвестору рассчитать справедливую стоимость облигации. Расчет YTM аналогичен расчету IRR (ставки внутренней доходности).

Если текущая доходность меньше, чем YTM, тогда облигация должна продаваться с скидкой

Если текущая доходность равна YTM, то облигация должна продаваться по номиналу

Если текущая доходность больше, чем YTM, тогда облигация продаётся с премией (цена облигации > 100%)

Текущая доходность процентной облигации

Текущая доходность процентной облигации — это сумма купонных платежей за год, делённая на текущую рыночную стоимость облигации. В прошлом показатель текущей доходности использовался вместо доходности к погашению.

Current yield = C / P0.

Текущая доходность представляет собой упрощенный показатель, позволяющий производить сравнение нескольких облигаций.

Она не отражает общую доходность облигации в течение всего ее срока. В расчет не принимаются:

Риск дополнительного инвестирования (неопределенность ставки, по которой будущие финансовые потоки облигации могут быть реинвестированы) или

факт того, что облигация погашается по номиналу, а это является значительной частью дохода по облигации.

Соотношение с другими видами доходности

Облигация с премией (цена выше номинала): Ставка по купону >= Текущей доходности >= Доходности к погашению

Облигация по номиналу: Ставка по купону = Текущей доходности = Доходности к погашению

Облигация с скидкой: Ставка по купону =

Энциклопедия инвестора . 2013 .

Смотреть что такое «Доходность» в других словарях:

ДОХОДНОСТЬ — ДОХОДНОСТЬ, доходности, мн. нет, жен. (книжн.). отвлеч. сущ. к доходный. Доходность предприятия. || Количество полученных от чего нибудь доходов. Доходность дома зависит от его благоустройства. Толковый словарь Ушакова. Д.Н. Ушаков. 1935 1940 … Толковый словарь Ушакова

Доходность — Доходность, эквивалентная купону реальная стоимость процента, при расчете которой за основу берутся 365 дней в году. По английски: Coupon equivalent yield Синонимы: эквивалентная купону См. также: Доходность облигаций Финансовый словарь Финам … Финансовый словарь

доходность — доход, рентабельность, прибыльность, выгодность; высокооплачиваемость, кассовость, высокодоходность, тяга. Ant. расход, нерентабельность, убыточность Словарь русских синонимов. доходность прибыльность, выгодность, рентабельность / спектакля,… … Словарь синонимов

доходность — Способность приносить доходы. Применительно к инвестиционному проекту Д. представляет собой сумму годовых процентов, которую, как ожидается, принесет конкретная инвестиция. [ОАО РАО «ЕЭС России» СТО 17330282.27.010.001 2008] доходность… … Справочник технического переводчика

Доходность — способность, возможность приносить доходы. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

доходность — ДОХОДНЫЙ, ая, ое; ден, дна. Толковый словарь Ожегова. С.И. Ожегов, Н.Ю. Шведова. 1949 1992 … Толковый словарь Ожегова

Доходность — (yield) способность приносить доходы. Исчисляется за определенный период или как среднегодовой показатель в процентах, в отличие от дохода, который измеряется в рублях, долларах и т.п. Таким образом, оценка инвестиции будет нуждаться в выборе… … Экономико-математический словарь

Доходность — В этой статье не хватает ссылок на источники информации. Информация должна быть проверяема, иначе она может быть поставлена под сомнение и удалена. Вы можете … Википедия

Доходность — YIELD Доход по ценным бумагам в денежном выражении, который рассчитывается как отношение процентной прибыли к текущей рыночной цене. Например, облигация номинальной стоимостью в Ј100 и 5 процентной ставкой принесет годовой доход в Ј5. Однако,… … Словарь-справочник по экономике

доходность — • высокая доходность … Словарь русской идиоматики

Источник