- Виды и расчет доходности по государственным облигациям

- Понятие государственных облигаций

- Предназначение

- Преимущества

- Виды облигаций

- Муниципальные

- Корпоративные

- Еврооблигации

- Другие разновидности

- Как облигации приносят доход

- Рост котировок

- Купон

- Возврат номинала

- Какие доходности бывают

- Купонная

- Текущая

- Простая

- Эффективная

- Процент по государственным облигациям — это доход или расход

- Формулы для расчета и примеры вычислений

- Отрицательные стороны гособлигаций

- Доходность ценных бумаг. Основные методы оценки и прогнозирования

- Какие бумаги потенциально самые прибыльные

- Формулы расчёта доходности ценных бумаг

- Ожидаемая доходность ценных бумаг

- Оценка доходности на основе математического ожидания

- Оценка доходности на основе исторических данных

Виды и расчет доходности по государственным облигациям

Покупка ценных бумаг — надежный способ получения стабильной прибыли, характеризующийся минимальным уровнем риска. Выпуск таких активов и сделки с ними осуществляются на общих условиях. Нужно понимать, что процент по государственным облигациям — это доход или расход. Этот спорный момент вызывает у населения недоверие к такой форме вклада денежных средств.

Понятие государственных облигаций

Так называется разновидность долговых бумаг, выпускаемых государством, Центробанком или иным правительственным органом. Они помогают привлечь свободные средства населения и компаний. Держатель облигации получает выплаты в виде:

- купонной прибыли;

- номинальной стоимости.

Дивиденды выдаются в имущественном эквиваленте или в денежном. Деньги используют для удовлетворения социальных нужд, пополнения бюджета, устранения задолженностей и кассовых разрывов.

Государство, продавая облигации, занимает деньги у физических и юридических лиц. Порядок использования средств зависит от назначения ценной бумаги. Торговля ими идет на российском и зарубежном фондовом рынке. Бумаги бывают долларовыми или рублевыми. Выпуском первых занимаются не только государственные структуры, но и некоторые коммерческие компании.

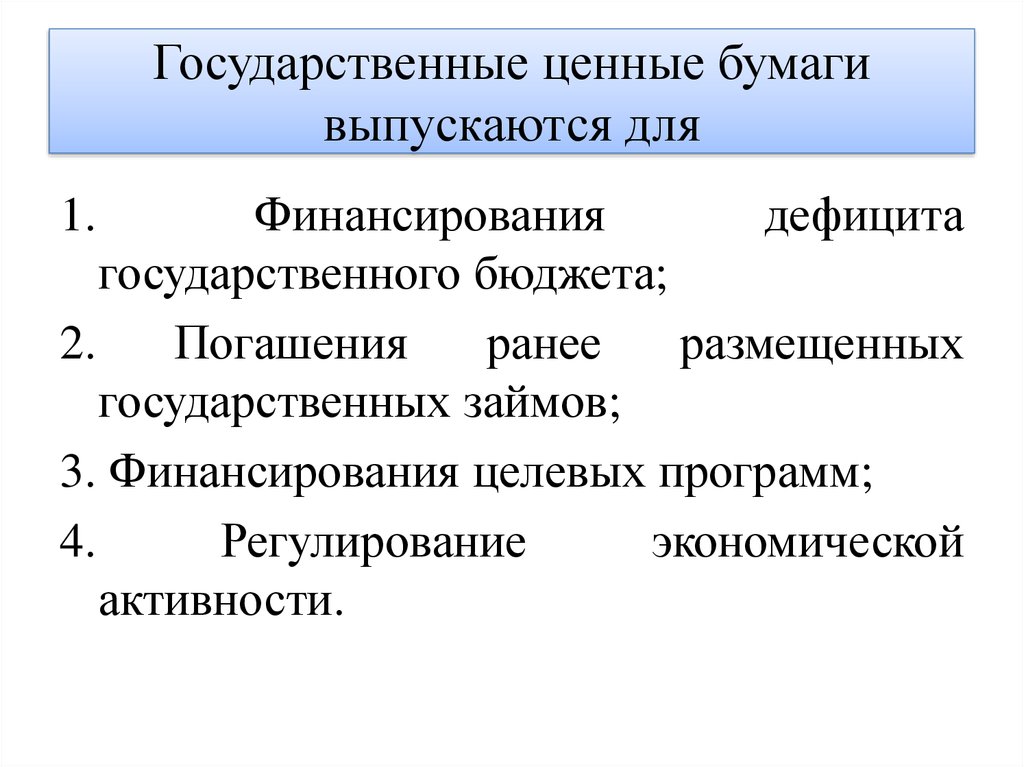

Предназначение

Облигации становятся хорошей заменой банковских вкладов. Гарантом возврата средств считается государство. Целями выпуска и продажи ценных бумаг становятся:

- регулирование объема присутствующей в обращении денежной массы;

- удержание индекса инфляции в пределах допустимых значений;

- регулирование курса валют;

- исполнение долговых обязательств;

- решение социально-экономических проблем;

- формирование вектора доходности бондов.

Преимущества

К положительным качествам рассматриваемого финансового инструмента относятся:

- Низкий уровень риска, умеренная или высокая надежность. Это связано с тем, что для покрытия расходов используются бюджетные средства. Речь идет о России, однако имеются страны с более низким кредитным рейтингом. В этом случае инвестиционные риски сильно увеличиваются.

- Льготное налогообложение. Это делает вложение денег в государственные бумаги более выгодным. Отсутствие налоговых платежей компенсирует невысокую доходность.

Виды облигаций

Существует несколько типов бумаг, отличающихся условиями приобретения и получения дохода.

Так называются долговые бумаги, выпускаемые Министерством финансов. Купонная прибыль зависит от процентной ставки Центрального банка. Этот параметр у облигаций всегда выше, чем у банковских вкладов. ОФЗ входят в категорию самых надежных финансовых инструментов. Средняя доходность таких активов составляет 7% годовых.

Муниципальные

Это региональные долговые бумаги. Прибыльность выше, чем у предыдущего типа. Она составляет около 8% в год. Уровень надежности оценивается как высокий. При возникновении проблем с региональным бюджетом долг погашает государство.

Корпоративные

Выпускаются средними и крупными компаниями для привлечения денег частных инвесторов. Диапазон показателей доходности достаточно широк. Ставки составляют от 4 до 12% годовых. При выборе облигаций учитывают надежность и риски эмитента.

Еврооблигации

Номинальная стоимость таких бумаг выражается в зарубежной валюте. Купонная прибыль составляет 4-6% годовых (в долларах), 3% (в евро). Эти параметры в 3 раза превышают процентные ставки по валютным банковским вкладам.

Другие разновидности

К менее распространенным типам бумаг относятся:

- Бескупонная краткосрочная облигация (ГКО). Характеризуется минимальным периодом действия. Относится к категории дисконтных, продается по цене меньше номинала.

- Облигация сберегательного займа (ОГСЗ). Это долговая бумага среднего срока действия. Выпускается на предъявителя. Номинальная стоимость 1 единицы составляет 500 руб. Пробрести актив могут российские или зарубежные граждане и компании.

- Сберегательная облигация — финансовый инструмент целевого размещения. Приобрести ГСО могут страховые компании, негосударственные пенсионные и внебюджетные фонды, крупные корпорации.

- Облигация нерыночного займа. Именные ценные бумаги на вторичном рынке отсутствуют. Их могут приобретать компании, зарегистрированные на территории России или за ее пределами.

- Долговая бумага, обеспеченная золотом. Выпускается в форме сертификата. Проценты держателю не выплачиваются. После завершения срока действия инвестор получает золотой слиток. 1 сертификат равен 1 кг драгоценного металла.

- Облигация валютного займа. Процентная бумага выпускается на предъявителя. Номинальная стоимость составляет 1000 долларов. Такой финансовый инструмент нетипичен для российского фондового рынка, поскольку выпускается в иностранной валюте.

- Облигация внешнего займа. Продается и покупается на зарубежных фондовых рынках. Стартовая цена — 1000 долларов за единицу.

Как облигации приносят доход

Существует несколько способов получения прибыли от ценных бумаг: увеличение номинальной стоимости, купон, возврат инвестиций.

Рост котировок

Каждая бумага имеет номинальную стоимость. Чаще всего этот показатель составляет 1000 руб. Эту сумму государство возвращает инвестору после завершения срока действия ОФЗ. Однако на фондовом рынке такие круглые цифры отсутствуют.

Рыночная стоимость активов постоянно меняется, хоть и не столь выражено, как цена акций. В периоды увеличения параметра облигацию можно выгодно продать, не дожидаясь периода погашения.

Купон

Это основной способ получения прибыли. Держателю бумаги выплачивают небольшую часть номинала за то, что он дает деньги в долг. Размер дивидендов чаще всего не меняется в течение всего срока действия. Однако встречаются активы с плавающей купонной доходностью. Об изменении размера выплат инвестор узнает перед началом следующего расчетного периода. Проценты начисляются каждый день, однако выплачиваются раз в 3, 6 или 12 месяцев. При продаже облигации купон не теряется. При покупке бумаги процент прибавляется к рыночной цене.

Возврат номинала

Владелец облигации получает вложенные средства в день погашения. Такой способ выгоден для вкладчика, купившего бумагу по цене ниже номинала. В остальных случаях возврат стоимости помогает сохранить капитал.

Какие доходности бывают

Рассчитывать все параметры вкладчику не нужно. Достаточно знать, где найти интересующую информацию.

Купонная

Показатель отражает, какая часть номинала выплачивается в виде дивидендов. Вычислить купонную доходность по общей формуле невозможно. Не всегда облигации продаются по номинальной стоимости. Знать купонную прибыльность нужно при:

- покупке долговой бумаги;

- выходе облигации на рынок;

- необходимости владения до даты погашения;

- расчете точных и сложных параметров.

Найти информацию можно на интернет-странице Мосбиржи. Для начала ищут облигацию по названию, переходят во вкладку с параметрами. Сведения о доходности находятся под графиком.

Текущая

Параметр считается более точным, по сравнению с предыдущим. При его расчете учитывают фактическую стоимость и купонную ставку. Допускается, что цена облигации будет сохраняться неизменной в течение всего срока действия. Текущую доходность нужно знать при покупке краткосрочных активов или продаже до даты погашения.

Простая

Знать простую прибыльность нужно при длительном хранении актива, регулярном выводе и расходовании начисляемых процентов.

При расчете показателя учитывают текущую купонную доходность, стоимость бумаги, предполагаемую цену погашения.

Эффективная

Это самый точный показатель доходности. При расчете учитывается полная прибыль с учетом реинвестирования процентов. Такой доход получает вкладчик, оставляющий все купонные выплаты на счете, докупающий новые облигации. Эффективную прибыльность нужно знать инвестору, хранящему бумаги в течение длительного периода. Рассчитать параметр можно на сайте Мосбиржи. Для этого выполняют следующие действия:

- Вписывают название облигации в строку поиска. Запускают подсчет доходности к погашению.

- В подсвеченную зеленым цветом строку вводят рыночную цену бумаги. При покупке по номинальной цене оставляют значение 100%.

- Просматривают результаты расчетов.

Процент по государственным облигациям — это доход или расход

Все выплаты по ценным бумагам можно считать прибылью. Покупая у государства, инвестор дает в долг. Это и отпугивает потенциальных вкладчиков, знакомых с нестабильностью экономической обстановки. Невыплаты по ОФЗ случаются крайне редко. Все государства, включая российское, старается избегать дефолтов.

Формулы для расчета и примеры вычислений

Текущую доходность рассчитывают так: ТД = (Н * Кд)/Ц, где:

- Н — номинальная цена;

- Кд — купонная доходность, выражаемая в процентах годовых;

- Ц — рыночная стоимость актива.

При уменьшении последней показатель эффективности облигации повышается. В качестве примера можно взять бумагу стоимостью 950 руб. с купонным доходом 7,5%. Фактическая прибыльность составляет ТД = (1000 * 7,5)/950 = 7,89 %. Для расчета доходности к погашению используют формулу: ДП = (Н — Ц + НКД)/ЦП * (365/Дн) * 100 %, где:

- Н — номинальная цена;

- Ц — закупочная стоимость актива;

- НКД — накопленный купонный доход;

- Дн — срок погашения.

Для расчета эффективной доходности используют формулу: ЭДП=((Н-ЦП)/Л+НКД)/((Н+ЦП)/2*100%), где:

- Н — номинал, чаще всего равный 1000 руб.;

- ЦП — закупочная стоимость;

- НКД — накопленный доход;

- Л — число лет до погашения ОФЗ.

Отрицательные стороны гособлигаций

Единственным недостатком считается невысокая доходность. Она совпадает со ставками по банковским вкладам или незначительно превышает их. Облигации считаются более удобным, чем депозиты, финансовым инструментом. Их показатель прибыли, в отличие от вкладов, мало зависит от срока. Небольшая номинальная стоимость делает бумаги доступными для начинающего инвестора.

Источник

Доходность ценных бумаг. Основные методы оценки и прогнозирования

Ни для кого не секрет, что основной целью инвестиций в ценные бумаги является получение максимально возможной прибыли при сохранении приемлемого уровня риска. В этой статье я расскажу вам о том, какие виды ценных бумаг обладают потенциально большим потенциалом доходности. Вы узнаете о том из чего складывается их доходность и каким образом она вычисляется. Наконец, мы с вами подробно поговорим о том, как можно провести предварительную оценку и рассчитать ожидаемую доходность ценных бумаг ещё на этапе их выбора.

Какие бумаги потенциально самые прибыльные

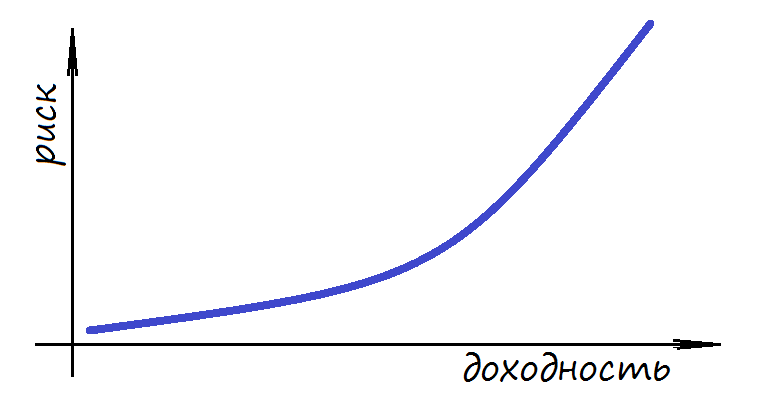

Ответ на этот вопрос довольно прост: самый большой потенциал в плане прибыли имеют ценные бумаги с таким же большим уровнем риска. Чем выше риск, который готов взять на себя инвестор, тем выше тот доход, который он может в итоге получить. Ключевое слово в данном случае – «может», поскольку с увеличением степени риска вероятность получения дохода постепенно тает.

Соотношение риска и доходности

То есть, другими словами, увеличивая степень риска инвестор одновременно и повышает свою потенциальную доходность, и снижает вероятность её получения. Поэтому в инвестициях так важно найти ту самую золотую середину, тот уровень риска при котором можно рассчитывать на относительно высокую прибыль с достаточно большой вероятностью её получения.

Минимальным риском, но и наименьшей степенью доходности отличаются такие бумаги, как государственные облигации. Обычно процент по ним сопоставим с доходностью банковских депозитов и едва превышает текущий уровень инфляции. Инвестирование в бумаги данного типа целесообразно в тех случаях, когда основной целью является не приумножение, а сохранение своих денежных средств.

На ступеньку выше стоят корпоративные облигации крупнейших компаний. Они также обладают достаточной степенью надёжности, но позволяют получить чуть большую прибыль (в отличие от бумаг выпущенных государством). Ещё выше по доходности – акции тех же самых компаний, но и риск по ним тоже чуть выше. Облигация по природе своей — долговая ценная бумага, то есть она подразумевает возврат долга и процентов по нему в любом случае. А вот акция — бумага долевая. Она даёт своему владельцу долю в бизнесе компании её выпустившей, но вместе с этим он принимает на себя и определённые риски (в частности, убытки в результате возможного снижения курса акций).

Ещё более рисковыми, но и потенциально более доходными являются акции и облигации выпущенные не столь известными и не столь крупными компаниями. При этом, чем менее известна компания, тем большую прибыль она вынуждена обещать по своим облигациям (иначе никто не захочет их покупать) и тем сильнее могут в итоге «выстрелить» её акции. Ведь согласитесь, что у автосервиса за углом вашего дома, потенциал к возможному росту куда выше чем, например, у Газпрома или Сбербанка. Автосервис может увеличиться в тысячи раз развивая свой бизнес в сеть по всему городу, по всей стране или, в конце концов, даже по всему миру (вовсе не обязательно что он это сделает, но, тем не менее, теоретическая возможность этого ведь существует). А вот Газпром это уже и так достаточно крупная организация и вряд ли он сможет увеличить свою рыночную капитализацию даже в 5-10 раз.

Есть ещё такие бумаги как фьючерсные и опционные контракты. Торговля ими осуществляется с использованием кредитного плеча (левериджа) и, соответственно, размер потенциальной прибыли в данном случае гораздо выше, он прямо пропорционален размеру предоставляемого плеча. Аналогичным образом растёт и риск.

Предположим, что вы решили приобрести фьючерс на акции IBM. Спецификация данного фьючерсного контракта подразумевает его торговлю с размером левериджа 1 к 10. То есть, при цене одной акции в 135 долларов, обладая суммой в 1350$, вы можете приобрести не десять, а сто таких акций. Хотя если говорить точнее, в данном случае вы приобретёте не сами акции IBM, а фьючерсный контракт на их покупку. Но сути дела это сильно не меняет, ведь по истечении срока данного контракта вы сможете получить прибыль равнозначную той, которая была бы у вас при продаже этих самых акций. Правда при этом и возможный убыток будет равен тому, который вам принесло бы обладание 100 акциями IBM в случае снижения их курсовой стоимости.

Формулы расчёта доходности ценных бумаг

Вообще, доходность по ценным бумагам может складываться из следующих величин:

- Спекулятивный доход получаемый в результате реализации курсовой разницы при покупке и продаже ценных бумаг;

- Доход получаемый в виде дивидендов по акциям или в виде процентов по облигациям (купонный доход).

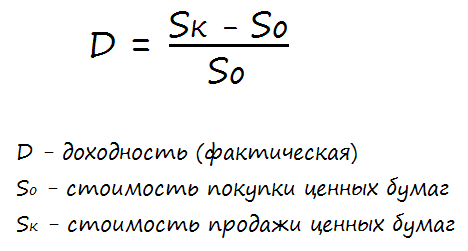

Кроме этого можно говорить о фактической и ожидаемой доходности инвестиций. Фактическая доходность отражает ту величину прибыли, которая была получена, что называется, постфактум. А ожидаемая — показывает ту её величину, которую можно будет получить в будущем.

Про ожидаемую доходность мы поговорим в следующем разделе, а сейчас давайте рассмотрим как рассчитывается фактическая доходность инвестиций в ценные бумаги.

Если речь идёт о чисто спекулятивной доходности (от разницы курсовой стоимости), то её легко можно рассчитать по формуле:

В том случае, если помимо курсовой разницы были получены ещё проценты или дивиденды, доход рассчитывается по формуле:

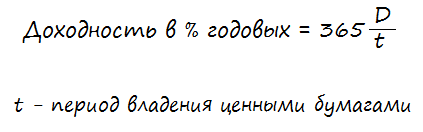

Обычно доходность рассчитывается в процентах годовых. Для того чтобы привести рассчитанные по вышеприведённым формулам результаты к годовой доходности, следует воспользоваться этой зависимостью:

Ожидаемая доходность ценных бумаг

Грамотное инвестирование в ценные бумаги, предполагает вероятностную оценку рисков и возможностей, выбор допускаемого значения риска и сопоставимого с ним потенциального уровня доходности**. Об инвестиционных рисках и о способах их минимизации мы говорили с вами здесь. А сейчас я расскажу вам о том, как оценить потенциальную доходность ценных бумаг.

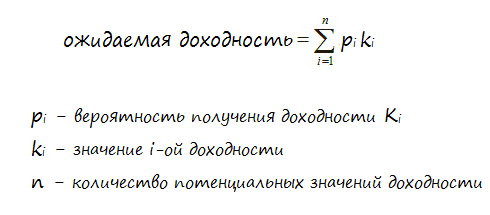

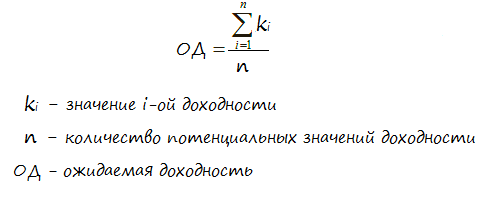

Оценить ожидаемую доходность (ОД) можно двумя различными методами. Первый метод основан на вероятностях (математическом ожидании), а второй — на исторических данных. Давайте начнём с вероятностного метода оценки.

** Как мы уже говорили с вами выше, риск и доходность ценных бумаг находятся в прямо пропорциональной зависимости друг от друга. Чем выше риск, тем выше потенциальный уровень доходности и наоборот. Такое положение вещей обусловлено тем, что рынок сам устанавливает данное соотношение, ведь никто не хочет покупать высокорисковые бумаги с небольшим уровнем доходности.

Оценка доходности на основе математического ожидания

В данном случае учитываются все возможные варианты размера предполагаемой доходности вкупе с их вероятностью. Причём наибольший вес придаётся тем значениям, вероятность получения которых выше.

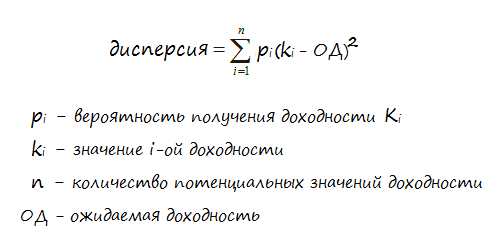

Расчёт производится по формуле:

Для наглядности вычислений, давайте приведём простой пример. Допустим перед инвестором встал выбор из двух бумаг со следующим распределением вероятностей прибылей по ним:

- Бумага А предположительно принесёт доходность в 10% с вероятностью в 50%, доходность в 7% с вероятностью в 30% или доходность в 4% с вероятностью в 20%;

- Бумага Б. Вероятность доходности в 12% составляет 30%, вероятность доходности в 8% составляет 35% и вероятность доходности в 5% составляет 35%.

Сначала рассчитываем ожидаемую доходность для бумаги А:

ОД = (0,1*0,5) + (0,07*0,3) + (0,04*0,2) = 0,079 = 7,9%

А теперь рассчитаем ожидаемую доходность для бумаги Б:

ОД = (0,12*0,3) + (0,08*0,35) + (0,05*0,35) = 0,081 = 8,1%

Очевидно, что фактическое значение доходности, скорее всего, будет несколько отличаться от рассчитанного по вышеприведённой формуле. Оценить разброс значений фактических, относительно значений расчётных, можно рассчитав величину дисперсии.

Дисперсия рассчитывается по формуле:

Для нашего примера получим дисперсию для бумаги А:

0,5(0,1 — 0,079) 2 + 0,3(0,07 — 0,079) 2 + 0,2(0,04 — 0,079) 2 = 0,000549

И дисперсию для бумаги Б:

0,3(0,12 — 0,081) 2 + 0,35(0,08 — 0,081) 2 + 0,35(0,05 — 0,081) 2 = 0,000793

Дисперсия показывает тот уровень риска, который повлечёт за собой инвестирование в бумагу для которой была рассчитана ожидаемая доходность на основе вероятностей (математического ожидания). Чем больше дисперсия, тем больше возможное отклонение фактического значения ОД от расчётного.

В нашем примере дисперсия для бумаги Б несколько выше аналогичного показателя для бумаги А. Однако, разница между ними совсем незначительная (не на порядок), поэтому можно считать, что риски рассматриваемых бумаг примерно равны. Следовательно, при прочих равных, инвестирование в бумагу Б является предпочтительным.

Оценка доходности на основе исторических данных

Как вы понимаете, не всегда есть возможность объективно оценить вероятности получения того или иного размера прибыли. Поэтому, на практике часто используют второй метод оценки ОД. Для второго способа расчёта ОД предполагается наличие данных по доходности за несколько равных временных периодов (например, за несколько лет).

Расчёт производится по следующей формуле:

Для примера, давайте опять сравним акции двух компаний А и Б. Для простоты примера возьмём статистику годовой доходности за три последних года. Пускай акции компании А приносили доход в размере:

- Первый год — 10%;

- Второй год — 8%;

- Трети год — 15%.

А акции компании Б:

- Первый год — 5%;

- Второй год — 15%;

- Третий год — 10%.

Подставляя эти значения в формулу получим, для акций компании А:

Для акций компании Б:

Как видите, согласно расчёту, акции компании Б оказываются чуть более выгодными. Однако следует иметь ввиду, что значения доходности в прошлом, не гарантируют её в будущем. Так, в данном примере, на третий год произошло некоторое снижение прибыли. Это может быть вызвано как временными, но преодолимыми трудностями (вызванными, например, изменением конъюнктуры на рынках сбыта), так и свидетельствовать о более серьёзных проблемах компании (наличие которых, скорее всего, повлечёт за собой дальнейшее снижение прибыльности её бумаг).

Источник