Фонд FinEx на индекс акций крупнейших американских IT-компаний (FXIT ETF)

Фонд компании FinEx (ФинЭкс) — USA Information Technology UCITS ETF (USD) — биржевой фонд, инвестирующий в акции высокотехнологичных компаний, входящих в состав индекса Solactive US Large & Mid Cap Technology Index NTR. Это один из первых и самый популярный у частных инвесторов на Московской бирже фонд с СЧА на данный момент около 10,7 млрд рублей.

Оглавление

- Общая информация

- Состав

- Доходность и сравнение с бенчмарком

- Сравнение с конкурентами, плюсы и минусы

- Главное

Общая информация о FXIT

- Управляющая компания: ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP), Ирландия

- Валюта фонда: RUB или $

- Формирование: октябрь 2013 года

- Краткое наименование: FXIT ETF

- Тикер: FXIT

- ISIN: IE00BD3QJ757

Инфраструктурные расходы (в случае ETF принято оперировать определением “коэффициент общих затрат”, от английского Total Expense Ratio, TER) — не более 0,9% в год.

Эта комиссия ежедневно равномерно удерживаются из активов фонда. То есть каждые сутки стоимость чистых активов фонда (СЧА) уменьшается на 1/365 * 0,9%.

Состав фонда

ETF FXIT осуществляет прямые долларовые инвестиции в акции американского IT-сектора, отслеживая индекс Solactive US Large & Mid Cap Technology Index NTR. Дивиденды реинвестируются.

Solactive — немецкий поставщик финансовых индексов. В список акций, входящих в US Large & Mid Cap Technology, опубликованный на официальном сайте в настоящий момент включены 90 бумаг. С долями каждой бумаги сложнее. На момент написания обзора сумма чисел в столбце INDEX SHARES меньше 100%.

На сайте самого ФинЭкса информация о составе активов фонда представлена в виде PDF-файла. На момент написания обзора там также указаны 90 акций.

Среди бумаг, в которые инвестирует индекс есть Apple, Microsoft, Alphabet, Facebook, Intel, Visa, Cisco Systems, Mastercard, Nvidia, Oracle, Adobe, PayPal и другие. В целом портфель выглядит довольно диверсифицированным, но стоит отметить его сильную зависимость от эмитентов с наибольшей капитализацией. Первые две позиции (Apple и Microsoft) имеют доли 19,708% и 15,454% соответственно. То есть более 35%. Первая десятка бумаг — это уже порядка 64% портфеля. Первая двадцатка — около 80%.

Так выглядит ТОП-10 акций с наибольшей долей:

Доходность FXIT и отклонение от индекса

Покупку FXIT на Московской бирже можно назвать удобным, простым и дешевым способом диверсифицированного вложения в американский хай-тек. Но только в хай-тек. Не забываем, что фонд вкладывает в акции компаний только одного сектора.

Самостоятельная покупка подобного или близкого по составу портфеля будет стоить до миллиона рублей. Цена одной акции FXIT на начало октября 2020 года — около 9 тыс. рублей.

Комиссия фонда в целом стандартная для российского рынка. Она в разы меньше чем при покупке ПИФов, но также в разы больше комиссий принятых для обращающихся за рубежом подобных ETF.

FXIT ETF на Московской бирже торгуется как за рубли, так и за доллары. Активы фонда — долларовые, поэтому доходность рублевой покупки будет зависеть от изменения курса. При падении рубля фонд покажет дополнительную прибыль, а при росте — убыток.

С момента запуска в 2013 году до августа 2019 года фонд следовал за другим индексом — MSCI USA Information Technology. В целом этот индекс идентичен индексу от Solactive, однако сравнивать отклонение от бенчмарка с момента создания FXIT все-таки не корректно.

По данным самого ФинЭкса, ошибка слежения фонда составляет 0,47% годовых. Рублевая доходность фонда с момента запуска составила 840,97%, долларовая — 285,38%. Однако еще раз напомним важнейшее правило инвестиций в фондовый рынок: “Доходность в прошлом не гарантирует доходности в будущем”.

С момента смены бенчмарка (условно — первый рабочий день сентября 2019 года) FXIT показал рублевую доходность примерно 76%, долларовую — 49,61%. Solactive US Large & Mid Cap Technology Index NTR за это же время вырос на 50,28%.

То есть чуть более чем за год фонд отстал от своего бенчмарка на 0,67%.

Сравнение с конкурентами, плюсы и минусы покупки FXIT

По итогам сентября 2020 года FXIT ETF являлся самым популярным биржевым фондом в портфелях частных инвесторов на Московской бирже. С долей в 23% он заметно опережал идущий на втором месте инвестирующий в золото FXGD (его доля — 15%).

Очевидным плюсом инвестиций в IT-сектор можно считать историческую и текущую доходность. На протяжении многих лет хай-тек растет быстрее рынка в целом. Однако есть и риски. И это не только возможное резкое снижение стоимости акций. Базовый актив FXIT это около 90 компаний и только одного сектора. Такое распределение активов в портфеле само по себе нельзя считать диверсифицированным.

На Московской бирже в настоящий момент торгуются еще четыре фонда, ориентированные на акции сектора хай-тек:

- AKNX (Технологии 100) УК “Альфа-Капитал” инвестирует в зарубежный ETF Invesco QQQ Trust, отслеживающий индекс NASDAQ-100;

- MTEK (Фридом – Лидеры технологий) УК «Восток-Запад» включает акции десяти глобальных компаний технологического сектора;

- SCIP (Система Капитал – Информатика+) УК Система Капитал инвестирует в зарубежный ETF iShares Expanded Tech-Software Sector, отслеживающий индекс крупнейших компаний сектора из США и Канады;

- TECH (Тинькофф NASDAQ-100 Technology sector Index) УК Тинькофф Капитал инвестирует в Топ–40 компаний отрасли.

У фондов от Альфы, “Восток-Запад” и “Системы Капитал” стоит отметить большие, чем у FXIT фактические расходы: 1,2%, 2,5% и 1,51% соответственно. При этом первый и последний из них не инвестируют в активы напрямую, а покупают зарубежный ETF на IT-сектор. Фонд от Фридома включает только 10 бумаг, допущенных к торгам на Санкт-Петербургской бирже.

БПИФ Тинькоффа TECH можно считать самым близким конкурентом для FXIT.

У него ниже комиссия, всего — 0,79%. Он не использует “промежуточных” ETF. При этом фонд Тинькоффа наполняется принципиально по-другому.

Он отслеживает индекс NASDAQ-100 Technology Sector. В индекс почти равновесно (целевой показатель — 2,5%) входят 40 бумаг технологических компаний из более широкого индекса NASDAQ-100. Напомним, у фонда ФинЭкса в наполнении почти в два раза больше акций (около 90), но крупнейшие компании занимают существенную долю.

В качестве альтернативы для вложения в американские акции можно рассматривать индекс S&P 500, состоящий из акций примерно 500 крупнейших компаний США (или близкие к нему индексы). В этом индексе уже есть все IT-гиганты, а их доли выглядят более сбалансированными. В списке торгуемых на MOEX биржевых фонов есть несколько таких.

Важнейшая особенность: FXIT — это иностранный фонд, допущенный к торгам на Московской бирже. Фонд зарегистрирован в Ирландии. Провайдер отмечает, что ETF формально находится под контролем регуляторов сразу трех стран: Ирландии, Великобритании и России. Однако не стоит забывать, что основная инфраструктура фонда остается под зарубежной юрисдикцией. Практическая возможность обращения за правовой защитой в Европе для частного инвестора из России не очевидна.

При этом FXIT можно назвать классическим западным ETF. Принято считать, что в сравнении с выпускаемыми по российскому законодательству БПИФами у ETF на правовом уровне лучше администрирование, гарантии следования индексу, механизмы контроля и раскрытия информации.

Ирландская “прописка” фонда дает FinEx налоговые преимущества в отношении дивидендных доходов. Withholding Tax (налог на дивиденды) в отношении выплат от американских компаний составляет 15% против 30% для российских юридических лиц. Это повышает доходность FXIT от реинвестирования.

Хранением активов FXIT (купленных управляющей компанией акций) занимается администратор или кастодиан. У ФинЭкса сейчас это ирландская дочерняя структура Bank of New York Mellon, к ноябрю 2020 года ее сменит Citigroup. Номинальным держателем акций FinEx ETF для российских инвесторов является небанковская кредитная организация «Национальный расчетный депозитарий» (НКО АО НРД) – центральный депозитарий Российской Федерации. Он входит в группу Московской Биржи.

Главное

FXIT ETF — простой инструмент, с помощью которого можно вкладывать в рынок акций крупнейших компаний сектора информационных технологий США с небольшим размером портфеля. Не стоит забывать, что инвестиции в акции сопряжены с риском. При вложении в данный ETF будьте готовы к волатильности. FXIT логичнее использовать для долгосрочных инвестиций.

Вкладываясь только в FXIT, помните, что достаточной диверсификации он не дает. Фонд должен быть скорее дополнением к более широкому распределению активов.

Источник

Оценка эффективности вложений в ETF (FXIT и FXDE)

Пока весь мир спекулирует нефтью, мы с вами поговорим про ИНВЕСТИЦИИ.

Сегодня рассмотрим и проанализируем ETF от фирмы FinEx, базовым активом которых являются активы наиболее развитых экономик мира: США и Европы (в частности, Германии):

- FINEX USA IT UCITS ETF (FXIT) – IT–сектор США

- FINEX GERMANY UCITS ETF (FXDE) – Германия

В соответствии с теорией индексного инвестирования, вложения в эти бумаги должны принести неплохую доходность на длительном отрезке времени при приемлемых невысоких рисках. Посмотрим, наксколько данное утверждение соответствует действительности. Да, история обращения этих фондов на Московской бирже сравнительно небольшая — насчитывает чуть больше 6 лет. Тем не менее для многих это достаточно большой срок.

Период анализа: январь 2015 года — апрель 2020 года.

Для всех расчетов использовались цены закрытия.

1) FINEX USA IT UCITS ETF

FXIT — биржевой инвестиционный фонд отслеживающий динамику индекса Solactive US Large & Mid Cap Technology Index NTR (крупнейшие американские компании в сфере информационных технологий). Данные акции торгуются в рублях, однако базовый индекс и управляющая компания (FinEx) держат средства инвесторов в долларах США. Фонд включает в себя, ценные бумаги 91 компании.

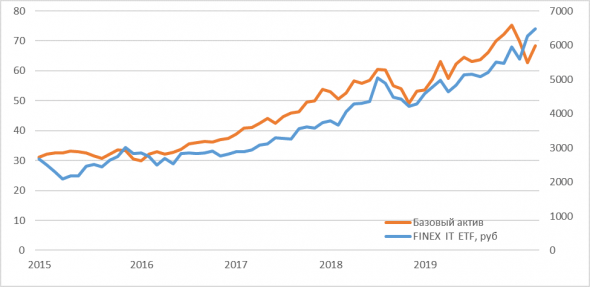

Рисунок 1 – Корреляция между индексом и FINEX USA IT UCITS ETF

Из рисунка 1 видно, что ETF более волатилен, чем индекс. Большую часть времени ETF обгоняет индекс. Визуально наблюдается корреляция между акциями ETF и базовыми активами.

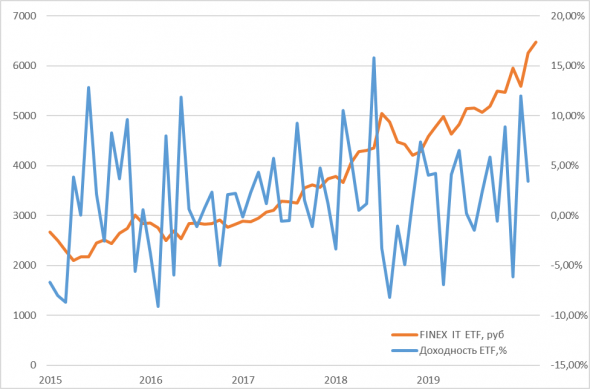

Рисунок 2 — Стоимость и доходность FINEX USA IT UCITS ETF

Из рисунка 2 видно, что существует тренд на увеличение стоимости данного ETF, а доходность большую часть времени, также была положительной. Максимальная просадка за месяц была около 10% процентов, а самая большая доходность за месяц была более 15%

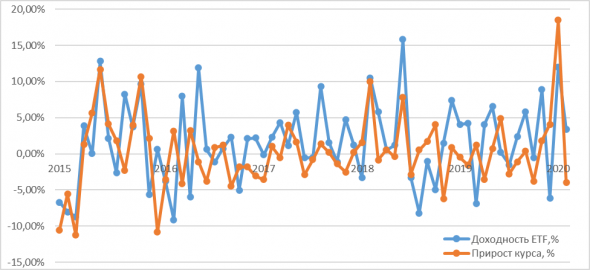

Рисунок 3 — Сопоставление доходности ETF и динамики курса USD/RUB

Рисунок 3 показывает наличие тесной связи между динамикой курса доллара к рублю и доходности по FINEX USA IT UCITS ETF (FXIT). Конечно есть не соответствие между пиками курсовой динамики и ETF, но нужно не забывать, что акции ETF это прежде всего движения базового актива, а не валюты, хотя последняя тоже оказывает влияние, но оно может нивелироваться из-за сильного движения индекса.

В целом, FINEX USA IT UCITS ETF (FXIT) показал хорошую доходность в течение исследуемого периода: 142,33% — с конца января 2015 года. Это соответствует 27,26% среднегодового дохода.

2) FINEX GERMANY UCITS ETF

FXDE — ETF на акции Германии, отслеживающий индекс Germany Large & Mid Cap Index NTR, охватывающий 85% фондового рынка Германии. Фонд содержит в себе 64 ценные бумаги.

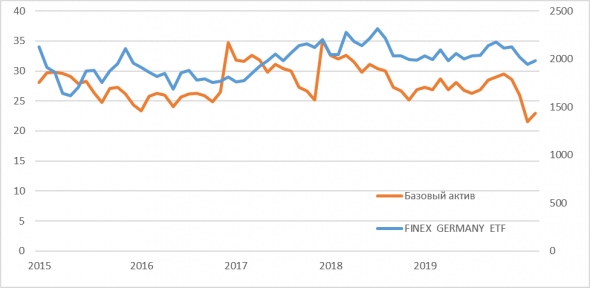

Рисунок 4 — Корреляция между индексом и FINEX GERMANY UCITS ETF

Из рисунка 4 видно, что ETF и индекс торгуются в боковике, ярко выраженного тренда не было за весь рассматриваемый период. Существует тесная корреляция с базовым активом.

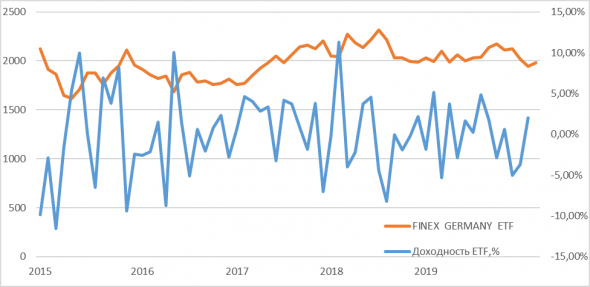

Рисунок 5 — Стоимость и доходность FINEX GERMANY UCITS ETF

Для данного ETF заметен тренд на стабилизацию его стоимости в течение 2016 — 2017 года, на уровне 1750-2000 рублей за пай. С 2018 по 2020 года уровень варьировался в пределах 2000 – 2300. При этом, доходность по данному активу была подвержена сильной волатильности. Максимальная просадка и пик в течении месяца одинаковы, около 12%.

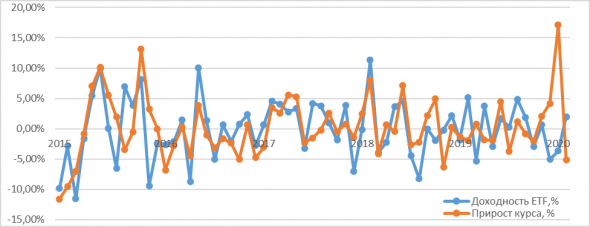

Рисунок 6 — Сопоставление доходности ETF и динамики курса EUR/RUB

Рисунок 6 показывает наличие тесной связи между доходностью по ETF и динамикой курса евро к рублю. Расхождения связаны с сильной волатильностью базового индекса в течение исследуемого периода.

В целом, FINEX GERMANY UCITS ETF (FXDE) показал отрицательную доходность в течение исследуемого периода: -6,66%. Это соответствует -1,28% среднегодового дохода. Данный ETF обеспечил одну из наименьшей доходности из всей линейки FinEX, что связано с давлением на германский фондовый рынок со стороны следующих факторов: наплыв мигрантов, медленный выход ЕС из рецессии, высокая безработица и победа Трампа на выборах в США.

Сравнение ETFс альтернативными вариантами инвестиций

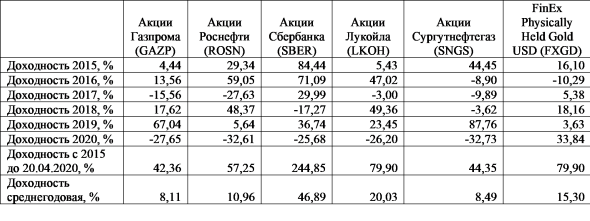

В таблице 1 показаны общие итоги по доходности ETF.

Таблица 1 — Сводные результаты FXIT и FXDE.

Инвестиции в такие инструменты, как ETF, следует рассматривать в контексте не краткосрочных вложений, а долгосрочных инвестиций. Бенчмарком фонды ETF в основном являются рыночные индексы, следовательно, покупка их паев априори сбалансированы в соотношении риск/доходность.

Разумеется, всегда можно найти отдельные инструменты, показывающие долгосрочный рост. Однако, нужно понимать, что найти такой актив, который обеспечит приемлемую доходность при приемлемом риске в долгосрочной перспективе, для неквалифицированного инвестора достаточно сложно.

В качестве потенциальных альтернатив для вложения денег рассматриваются «голубые фишки»: Газпром, Сбербанк, Лукойл, Сургутнефтегаз, Роснефть. Также в качестве возможной альтернативной инвестиции рассмотрено вложение в золото, как традиционную стратегию долгосрочного сохранения средств.

Таблица 2 — Доходность альтернативных вариантов инвестиций за тот же период

Из таблицы 1 и 2 видно, что акция является более доходным инструментом, чем ETF. Однако акция, как финансовый актив, имеет более высокие риски. При этом существует проблема выбора акции, которая сможет обогнать индекс в долгосрочной перспективе. За рассмотренный период из основных голубых фишек только Сбербанк смог обыграть FINEX USA IT UCITS ETF и показать высокий уровень доходности.

Перспективы вложения в ETF, как инвестиционной стратегии

Таким образом, вкладывая средства в ETF, фактически, делается ставка не на успех конкретной компании, а на общий рост экономики страны, на фондовый рынок, в которой вложился ETF фонд.

Мы считаем, что ETF являются хорошим защитным активом, поскольку:

- ETF хеджирует валютный риск;

- ETF хеджирует страновой риск;

- ETF обладает относительно низкой волатильностью.

Акции ETF направлены прежде всего на пассивное инвестирование. Как правило в долгосрочной перспективе, почти все индексы имеют положительную тенденцию. Так же в большинстве ETF все купоны и дивиденды, полученные по имеющимся у фонда бумагам, реинвестируются (по аналогии с капитализацией процента по банковскому вкладу).

ETF — хорошее дополнение к инвестиционному портфелю. Особенно к портфелю долгосрочному, пенсионному.

Ниже представлен технический срез котировок рассмотренных ETF и наши ожидания по их дальнейшему движению.

Рисунок7 — динамика FINEX USA IT UCITS ETF

Рисунок8 – динамика FINEX GERMANY UCITS ETF

Источник