Доходность финансовой операции

Доходность и риск финансовой операции

Краткое содержание раздела:

Доходность финансовой операции. Доходность за несколько периодов. Синергетический эффект.

Риск финансовой операции. Количественная оценка риска финансовой операции. Коррелированность финансовых операций. Другие меры риска. Стоимость под риском (Value at risk, VaR). Виды финансовых рисков. Методы уменьшения риска финансовых операций (диверсификация, хеджирование, опционы, страхование).

Финансовые операции в условиях неопределенности. Матрицы последствий и рисков. Принятие решений в условиях полной неопределенности. Пpaвила Вальда, Сэвиджа, Гурвица. Принятие решений в условиях частичной неопределенности. Правило максимизации среднего ожидаемого дохода. Правило минимизации сpeднeгo oжидaeмoгo pиcка. Оптимальная (по Парето) финансовая операция. Правило Лапласа равновозможности.

Доходность финансовой операции

Финансовой называется любая операция, начальное

Доходы от финансово-кредитных операций и различных коммерческих сделок имеют различную форму: проценты от выдачи ссуд, комиссионные, дисконт при учете векселей, доходы от облигаций и других ценных бумаг и т.д. Само понятие «доход» определяется конкретным содержанием операции. При чем, в одной операции часто предусматривается два, а то и три источника дохода (например, проценты и комиссионные). Поэтому возникает проблема измерения доходности операции с учетом всех источников поступлений.

Обобщенная характеристика доходности должна быть сопоставимой и применима к любым видам операций и ценных бумаг. Обычно степень финансовой эффективности (доходности) этих операций измеряется в виде годовой ставки процентов. Искомые показатели получают исходя из общего принципа – все вложения и доходы с учетом конкретного их вида условно приравниваются эквивалентной (равнодоходной) ссудной операции.

Решение проблемы измерения и сравнения степени доходности финансово-кредитных операций заключается в разработке методик расчета условной годовой ставки для каждого вида операций с учетом особенностей соответствующих контрактов и условий их выполнения.

Расчетная процентная ставка, о которой идет речь, получила различные названия. В простых депозитных и ссудных операциях она называется эффективной, в расчетах по оценке облигаций ее часто называют полной доходностью, или доходностью на момент погашения. В анализе производственных инвестиций для аналогичного по содержанию показателя применяется термин внутренняя норма доходности или внутренняя норма процента.

Доходность сделки за период. Пусть в некоторый начальный момент времени

I=

в противном случае, т.е. при

Более точное выражение имеет вид:

Доказательство приведенной формулы можно найти в учебном пособии П.Н. Брусов и др. «Финансовая математика», с. 105, п. 3.1.1.

Синергетический эффект. Синерги?я (греч. συνεργ?α — сотрудничество, содействие, помощь, соучастие, сообщничество) — суммирующий эффект взаимодействия двух или более факторов, характеризующийся тем, что их действие существенно превосходит эффект каждого отдельного компонента в виде их простой суммы, эмерджентность.

Например: прибыль после слияния двух компаний может превосходить сумму прибылей этих компаний до объединения.

Синергетический эффект – возрастание эффективности деятельности в результате интеграции, слияния отдельных частей в единую систему за счет т. н. системного эффекта (эмерджентности).

В бизнесе это совместное действие для достижения общей цели, основанное на принципе, что целое представляет нечто большее, чем сумма его частей. Так, например, доходы от совместного использования ресурсов превышают сумму доходов от использования тех же ресурсов по отдельности. Синергетический эффект в деятельности компании может возникнуть в результате интеграции, слияния отдельных частей в единую систему. Синергетический эффект еще называют эффектом 2+2=5.

Финансовая синергия – это экономия за счет изменения источников финансирования, стоимости финансирования и прочих выгод.

Финансовая синергия дает компании следующие выгоды:

1. При объединении двух денежных потоков уменьшается их волатильность, снижаются риски, укрепляется платежеспособность и сокращается необходимость в заемных средствах.

2. Более низкий риск способствует снижению процентной ставки при заимствовании.

Полученный синергетический эффект способствует процветанию компании и помогает ей создавать ценности большие, чем ценности конкурентов.

Синергетический эффект в случае оценки доходности за несколько периодов приводит к тому, что доходность за несколько последовательных периодов времени оказывается больше простой суммы доходностей.

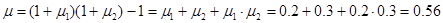

Пример. Пусть доходности за два последовательных периода времени

т.е. 56%. Таким образом, отличие от суммы доходностей составляет

Источник

Доходность финансовой операции доходность за несколько периодов

Для сравнения доходности финансовых операций с различными сроками используют показатели, учитывающие временной период, в течение которого получен доход. Одним из показателей является эквивалентное значение простой годовой процентной ставки. При этом считается, что если в результате инвестирования некоторой суммы получен доход, то такой же доход можно получить в результате размещения той же суммы по соответствующей эквивалентной простой годовой процентной ставке. [c.19]

Чем объяснить, что доходность финансовой операции часто определяется в расчете на год [c.21]

Каким обрядом можно сравнить доходности финансовых операций с различными сроками [c.21]

Вексель на сумму 50 тыс. руб., выданный 1 июня и сроком погашения 1 сентября того же года, был учтен в банке 2 августа по учетной ставке 32% годовых. На номинальную стоимость векселя предусматривалось начисление простых процентов по процентной ставке 30% годовых. Определите в виде простой годовой процентной ставки доходность этой финансовой операции для предъявителя векселя и для банка, если и при учете, и при наращении берутся в расчет точные проценты с точным числом дней и год невисокосный. Зависит ли величина доходности от суммы, написанной на векселе Зависит ли величина доходности финансовой операции для банка от процентной ставки, по которой начисляются простые проценты [c.63]

Так как доходность финансовой операции равна 9,2%, то лучше поместить немецкие марки на валютный депозит, который обеспечивает доходность в 1 2,77%. [c.97]

Такой же вывод можно сделать, определяя доходность финансовой операции «конвертация — наращение — конвертация» в виде годовой простой процентной ставки по формуле (23) [c.98]

Таким образом, удержание комиссионных увеличивает доходность финансовой операции для кредитора (банка). [c.166]

Можно ли сказать, что любая ставка характеризует доходность финансовой операции [c.218]

Теперь доходность финансовой операции в виде эффективной процентной ставки находим по формуле (64) [c.242]

С использованием формулы Фишера определите реальную доходность финансовой операции, если ставка процента по депозитным вкладам на 12 месяцев составляет 15%, а годовая ставка инфляции — 10%. [c.228]

Определите номинальную процентную ставку, если реальная доходность финансовых операций составляет 26%, а ожидаемая ставка инфляции — 12% [c.229]

Операция наращения призвана ответить на вопрос какую сумму F удастся получить через k базисных периодов при инвестировании суммы Р под процентную ставку г операция дисконтирования отвечает на вопрос чему эквивалентна сумма F, ожидаемая к получению через k базисных периодов, если приемлемая доходность финансовой операции равна г. Ответы на поставленные вопросы находятся с помощью следующих формул [c.139]

Эти показатели необходимы для оценки реальной доходности финансовых операций или для сравнения различных процентных ставок, что в конечном итоге позволяет вычислить доходность и аргументировать выбор варианта для инвестирования капитала. [c.110]

Расчет показателей доходности финансовых операций. [c.70]

Наращение по простой ставке процентов. Номинальные ставки доходности финансовых операций [c.107]

Основу любого инвестиционного решения составляют прогноз доходности финансовых операций и оценка его точности. Принято выделять два подхода технический анализ и фундаментальный анализ. В рамках технического анализа все рекомендации даются только на основе данных об истории торгов (ценах и объемах сделок). В рамках фундаментального анализа используются в основном сведения о финансовом состоянии эмитента в момент принятия решения и в прошлом. В настоящее время развивается комплексный системный подход, где используются как истории торгов, так и данные о состоянии эмитента. В условиях современной России особо важную роль играет инсайдерская информация, т.е. получаемая непосредственно из фирмы-эмитента, а также информация о поведении крупных агентов-инвесторов, прежде всего нерезидентов, способных своими действиями существенно повлиять на поведение цен. [c.177]

Эффективную ставку сложных процентов полезно знать, чтобы оценить реальную доходность финансовой операции, или сравнить процентные ставки в случае, когда используются различные интервалы начисления. Очевидно, что значение эффективной процентной ставки больше значения номинальной, а совпадают они при т = 1. [c.105]

Используя полученные формулы, можно находить процентную ставку, компенсирующую потери от инфляции, когда заданы процентная ставка, обеспечивающая желаемую доходность финансовой операции, и уровень инфляции в течение рассматриваемого периода. Эти формулы можно преобразовать и получить зависимость / от /а или любую другую. Например, из формулы (6.6) можно получить формулу, позволяющую определить реальную доходность финансовой операции, когда задан уровень инфляции и простая ставка процентов, учитывающая инфляцию [c.113]

Определить реальную доходность финансовой операции, если при уровне инфляции 0,9% в месяц выдается кредит на два года по номинальной ставке сложных процентов 15% годовых. Проценты начисляются ежеквартально. [c.115]

Какая зависимость существует между риском и доходностью финансовых операций [c.249]

Методический инструментарий формирования необходимого уровня доходности финансовых операций с учетом фактора инфляции, с одной стороны, призван обеспечить расчет суммы и уровня инфляционной премии», а с другой — расчет общего уровня номинального дохода, обеспечивающего возмещение инфляционных потерь и получение необходимого уровня реальной прибыли. [c.80]

При определении необходимого уровня доходности финансовых операций с учетом фактора инфляции используется следующая формула [c.81]

Финансовый риск оказывает серьезное влияние на многие аспекты хозяйственной деятельности предприятия, однако наиболее значимое его влияние проявляется в двух направлениях 1) уровень риска оказывает определяющее воздействие на формирование уровня доходности финансовых операций предприятия — эти два показателя находятся в тесной взаимосвязи и представляют собой единую систему доходность — риск» 2) финансовый риск является основной формой генерирования прямой угрозы банкротства предприятия, так как финансовые потери, связанные с этим риском, являются наиболее ощутимыми. [c.82]

Концепция учета фактора риска состоит в объективной оценке его уровня с целью обеспечения формирования необходимого уровня доходности финансовых операций и разработки системы мероприятий, минимизирующих его негативные финансовые последствия для хозяйственной деятельности предприятия. [c.82]

II. Методический инструментарий формирования необходимого уровня доходности финансовых операций с учетом фактора риска позволяет обеспечить четкую количественную пропорциональность этих двух показателей в процессе управления финансовой деятельностью предприятия. [c.90]

Сопоставимость уровня принимаемых рисков с уровнем доходности финансовых операций [c.441]

Сопоставимость уровня принимаемых рисков с уровнем доходности финансовых операций. Этот принцип является основополагающим в теории риск-менеджмента. Он заключается в том, что предприятие должно принимать в процессе осуществления финансовой деятельности только те виды финансовых рисков, уровень которых не превышает соответствующего уровня доходности по шкале доходность—риск». Любой вид риска, по которому уровень риска выше уровня ожидаемой доходности (с включенной в нее премией за риск) должен быть предприятием отвергнут (или соответственно должны быть пересмотрены размеры премии заданный риск). [c.442]

В результате коммерческие банки получали хорошие прибыли на денежном и валютном рынках. Спекуляция на валюте стала самой доходной финансовой операцией. Неустойчивость финансового сектора России в 1993 г. наглядно иллюстрирует рис. 3. [c.342]

При написании данного пособия использовались оригинальные, по мнению автора, задачи, всгречающиеся в отечественной и зарубежной литературе. Многие примеры и задачи составлены самим автором пособия. Безусловно, некоторые примеры и задачи носят иллюстративный характер, в частности это относится к ситуациям, связанным с налогообложением. Это достаточно сложная и обширная тема, изучению которой должна быть посвящена отдельная работа. В данном пособии при приведении соответствующих примеров и задач ставилась лишь цель показать влияние взимания налогов на доходность финансовых операций и методы возможной оценки этого влияния. [c.7]

I аккч образом, общий доход банка составит 1,09Р 0,975/ — 0/. 15/ Теперь, используя формулу (25), можно определить доходность финансовой операции для банка в виде годовой процентной ставки [c.30]

Очевидно, что для эквивалентных ставок выполняется неравенство d

Источник