- Excel для финансиста

- Поиск на сайте

- Расчёт эффективной доходности облигации к погашению

- Excel для финансиста

- Поиск на сайте

- Расчет простой доходности облигации к погашению

- Пример функции ДОХОД для анализа доходности инвестиций в Excel

- Как работает функция ДОХОД в Excel?

- Примеры использования функции ДОХОД для анализа облигаций

- Расчет доходности облигаций. Делюсь таблицей EXCEL

Excel для финансиста

Поиск на сайте

Расчёт эффективной доходности облигации к погашению

Эффективная доходность облигации отличается от простой тем, что в расчёт доходности включен доход от возможного реинвестирования купонного дохода в эту же ценную бумагу. Естественно, эффективная доходность больше простой.

Расчёт эффективной доходности существенно сложнее расчёта простой доходности. В Excel есть два инструмента, немного отличающиеся результативностью.

Самый простой инструмент — функция ДОХОД, у неё 7 аргументов:

- дата покупки облигации;

- дата погашения;

- процентная ставка купонных выплат в %;

- текущая цена покупки («грязная» цена), приведённая к 100% от номинала (если облигация сейчас стоит 1078 руб. с учётом НКД, делим на 10, чтобы получилось 107,8);

- цена погашения (обычно равна номиналу, если нет амортизации или оферты с особыми условиями);

- базис — способ вычисления дня. В формуле использован фактический базис (один день равен календарному), подробнее о вариантах базиса смотрите в справке Excel.

Скачайте файл с примером: doh_obl_eff. В ячейке С24 рассчитана доходность облигации ОФЗ-26218-ПД при покупке на дату 25.05.2018. Формула имеет вид: «=ДОХОД(СЕГОДНЯ();C6;C9;C15/10;100;2;1)»:

(Исходные данные для расчёта можно взять на специализированных сайтах типа rusbonds.ru, cbonds.info, bonds.finam.ru и многих других).

Как видим, эффективная доходность выше простой, как и ожидалось.

Рассмотрим теперь более универсальный метод расчёта. Ограничение функции ДОХОД в том, что она работает для случаев периодических выплат купонов (2,4,6 в год), причём по фиксированной ставке, и не может быть прямо использована в случаях частичной амортизации облигации. В более сложных случаях лучше использовать функцию ЧИСТВНДОХ, которая рассчитывает эффективную доходность на основе финансовых потоков.

В файле примера справа создана таблица финансовых потоков. Первая строчка в ней — операция покупки облигации по «грязной» цене, сумма обязательно должна быть отрицательным значением. Далее перечислены операции по выплате купонов, данные также скопированы с сайта rusbonds, за исключением уже выплаченных купонов. Если по облигации предусмотрена амортизация (частичное погашение номинала), то эти операции также нужно будет отразить в таблице. Самая последняя операция — погашение облигации. Ещё ниже рассчитана прибыль как сумма всех финансовых потоков (платежей и поступлений).

В ячейке G37 рассчитана эффективная доходность облигации к погашению с помощью функции ЧИСТВНДОХ. Как видим, формула имеет очень простой вид: «=ЧИСТВНДОХ(G4:G34;F4:F34;8%)» В ней три аргумента: диапазон дат операций, суммы операций и третий необязательный аргумент — ориентировочное значение ответа, для облегчения работы алгоритма Excel.

Скачать пример расчёта эффективной доходности облигации ОФЗ: doh_obl_eff

Отметим, что для малого горизонта инвестирования (до 3 лет) рассчитывать эффективную доходность облигации — не очень информативное занятие, так как реинвестировать купонный доход в эту же ценную бумагу вряд ли получится. Зачастую нагляднее рассчитывать простую эффективность облигации. Пример расчёта простой эффективность облигации ОФЗ в Excel был рассмотрен нами ранее. Смотрите статью: Расчет простой доходности облигации к погашению

Источник

Excel для финансиста

Поиск на сайте

Расчет простой доходности облигации к погашению

Простая доходность облигации — это доходность, рассчитанная в %годовых и зависящая от суммы купонного дохода по облигации и разницы в стоимости самой облигации в моменты покупки и продажи. От эффективной доходности отличается тем, что в расчёт не принимается возможность реинвестирования полученного купонного дохода в данную облигацию.

Считаю, что простую доходность облигации уместно использовать, если выбранный срок инвестирования в облигацию невысок (например, до 2 лет) и сумма инвестирования невелика. В таком случае полученного купонного дохода просто не хватит для реинвестирования, и эффективную доходность считать нет смысла.

В данном примере разберём расчёт простой доходности облигации к погашению на примере одной из популярных государственных облигаций (ОФЗ) ОФЗ-26218-ПД. Расчёт других облигаций (муниципальных и корпоративных) ничем принципиально не отличается от расчёта доходности ОФЗ.

Пример представлен для случая покупки ОФЗ через брокерскую контору, принцип расчёта доходности так называемых «народных ОФЗ«, приобретаемых через банки, немного другой (есть дополнительные комиссии и условия досрочного возврата) и будет рассмотрен отдельно.

Для расчёта необходимо знать следующие данные:

- номинал облигации (с учётом прошедшей амортизации),

- дату погашения облигации (в этом простом примере не будем рассматривать доходность к оферте),

- ставка купонов (в % годовых),

- сколько купонов в год выплачивается (при равномерной выплате),

- дату последнего выплаченного купона,

- текущая рыночная цена (в % от номинала).

Всю эту информацию можно найти на специализированных сайтах типа rusbonds.ru, cbonds.info, bonds.finam.ru и многих других.

Итак, расчёт простой доходности облигации к погашению ОФЗ-26218-ПД. Это облигация подходит для простого расчёта, так как есть постоянная доходность (размер купона не меняется) и нет амортизации (то есть номинал неизменен). Для случаев амортизируемых облигаций и переменных купонов лучше использовать другие способы, которые рассмотрим отдельно.

В первых строках размещена общая информация об облигации. В ячейке С7 рассчитывается срок до погашения простой формулой «=C6-СЕГОДНЯ()«.

Обратите внимание, что пример сохранён 25.05.2017, в другой день все расчёты будут иными.

В строке 11 рассчитывается число купонов для погашения формулой «=ОКРУГЛВНИЗ(C7/365;0)*C10+1«: вычисляем количество полных лет до погашения, умножаем на количество купонов в год и добавляем 1 (так как последний купон выплачивается в момент погашения).

В строке 13 рассчитывается накопленный купонный доход (НКД) формулой «=(СЕГОДНЯ()-C12)/365*C9*C5«: он зависит от текущей даты, даты последней выплаты купона, купонной доходности и номинала.

С помощью рассчитанного НКД и цены, по которой облигация торгуется на рынке («чистой цены»), рассчитывается так называемая «грязная цена» — стоимость, которую необходимо заплатить за покупку облигации (без учёта брокерских комиссий). Это сумма инвестиций.

В строках 17-20 рассчитывается доход от инвестирования в облигацию ОФЗ, равный доходу от погашения облигации плюс купонный доход за всё время инвестирования.

В строке 22 рассчитана прибыль, равная разности дохода и сумме инвестиций. В строке 23 — она же в процентном виде. Видим, что за время инвестирования сумма инвестиций более чем удвоилась, но срок очень долгий (14 лет) и простая доходность к погашению составила всего лишь 7,35%.

Эту таблицу можно использовать для расчёта простой доходности к погашению любых облигаций, которые имеют фиксированный купон и не предусматривают амортизацию номинала. Для более сложных случаев стоит составить таблицу платежей и поступлений (финансовых потоков) и использовать функцию Excel ЧИСТВНДОХ, как это сделано в следующем примере расчёта эффективной доходности облигации ОФЗ, смотрите соответствующую статью Расчёт эффективной доходности облигации к погашению.

Скачать пример расчёта простой доходности облигации ОФЗ к погашению : doh_obl_prost

Источник

Пример функции ДОХОД для анализа доходности инвестиций в Excel

Финансовые показатели облигаций могут быстро рассчитываться в Excel. Для этого используется функция ДОХОД. С ее помощью вычисляется доходность ценных бумаг, по которым периодически выплачиваются проценты (дивиденды).

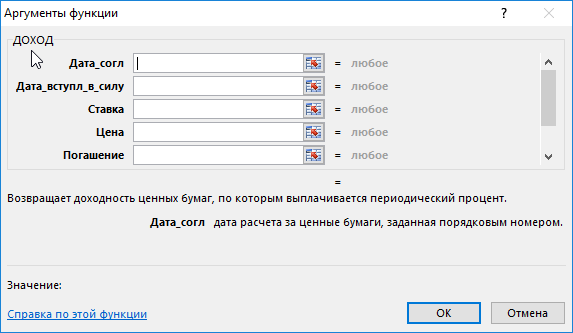

Как работает функция ДОХОД в Excel?

Облигации – это финансовый инструмент. Предприятие, выпустившее облигации, выступает в роли заемщика. Нуждаясь в привлечении средств, оно выпускает и выбрасывает на рынок такие ценные бумаги. Покупатель облигаций, фактически, является заимодавцем. Ставка купона – это процент, который получает покупатель облигации за то, что предоставил свои средства в пользование.

Как рассчитать доходность облигаций в Excel? Для решения данной задачи используется функция ДОХОД. Как и любая другая функция, ее синтаксис состоит из имени и аргументов. В строке формул сначала ставится знак равенства, после прописывается имя функции, а затем заполняем ее аргументы входящими значениями всех необходимых показателей.

Всего аргументов у сложной функции 7. Из них 6 обязательных для заполнения:

- Дата_согл. Расчетный день, когда облигация продана. Дата, когда долговые обязательства переданы покупателю. Не стоит путать ее с датой выпуска облигации.

- Дата_вступл_в_силу. День, когда заем возвращается покупателю. Это срок погашения облигации, когда истекает срок ее действия.

- Ставка. Годовая ставка процентов по облигации. Процент, который получает покупатель ценных бумаг.

- Цена. Показатель определяет цену облигации на 100 рублей номинала.

- Погашение. Стоимость, по которой выкупаются ценные бумаги.

- Частота. Число выплат по облигации в год. Может быть равна 1, 2 или 4.

- Базис. Этот аргумент не является обязательным. Поэтому он заключается в квадратные скобки. Он определяет способ вычисления дней.

Существует 5 видов базиса:

- — 0 – Американский 30/360;

- — 1 – факт/факт;

- — 2 – факт/360;

- — 3 – факт/365;

- — 4 – Европейский 30/360.

Аргументы всегда берутся в круглые скобки. Все они перечисляются по порядку. Между ними ставится знак «;».

Синтаксис функции прописывается следующим образом:

=ДОХОД(дата_согл; дата_вступл_в_силу; ставка; цена; погашение; частота; [базис])

Обязательно учитывать то, что все даты в Excel записываются в виде последовательных чисел. Недопустимо использование текстового формата. За 1 принято 1 января 1900 года. Все последующие даты просто прибавляют число прошедших дней. Поэтому все значения рассчитываются с помощью функции «ДАТА».

Результатом применения функции является определение прибыльности облигаций. Программа может выдать не результат, а знак ошибки #ЧИСЛО! Это происходит в нескольких случаях:

- введены даты без использования функции «ДАТА»;

- значение ставки меньше нуля;

- указана цена меньше или равная нулю;

- погашение указано меньше или равно нулю;

- базис меньше нуля или больше четырех.

Примеры использования функции ДОХОД для анализа облигаций

Для вычисления доходности ценных бумаг нужно ввести в первый столбик таблицы все аргументы функции.

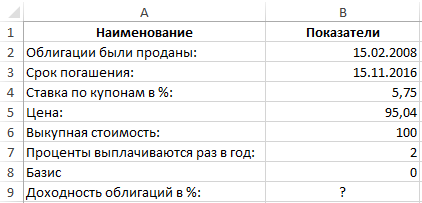

Пример 1. Необходимо вычислить доходность облигаций при следующих условиях:

- Облигации были проданы 15 февраля 2008 года.

- Срок погашения – 15 ноября 2016.

- Ставка по купонам определена 5,75%.

- Цена составляет 95.04 номиналов.

- Выкупная стоимость — 100 номиналов.

- Проценты выплачиваются раз в полгода.

- Значение базиса – 0 (30/360).

Последовательно вводите все значения заполняя таблицу с данными:

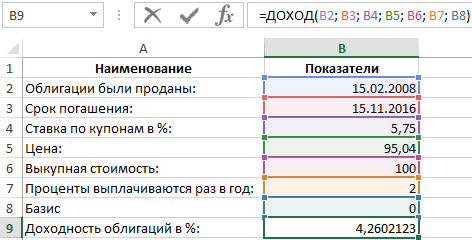

В ячейку B9 вводите данные для аргументов функции ДОХОД. Формула будет выглядеть так:

Доходность облигаций составляет 4,26%.

Можно вводить формулу с клавиатуры или указывать соответствующие ячейки мышью. При этом прописать имя функции нужно вручную. Затем откройте скобку и последовательно через «пробел» укажите все ячейки, которые должны быть учтены.

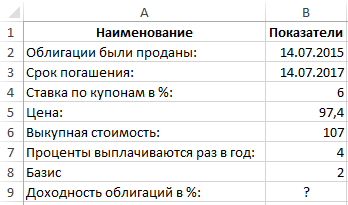

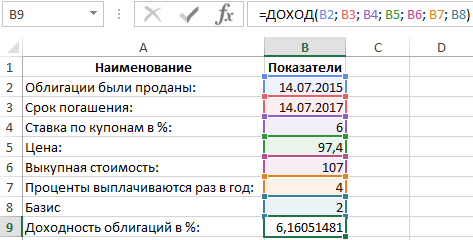

Пример 2. Предприятие продало облигации 14 июля 2015. Установлен небольшой срок их погашения 14 июля 2017. Предлагается ставка 6%. Цена бумаг 97,4 номинальных значений. Стоимость для выкупа – 107 номиналов. Выплата процентов проводится 4 раза в год. Базис 2 – (48/360).

Для вычисления прибыльности облигации введите данные в таблицу по принципу, который стал понятен из примера 1:

В итоговой ячейке B9 приписываем функцию:

Это обозначает, что расчет доходности к погашению облигаций составляет (6,16% х 2года)=12,32%.

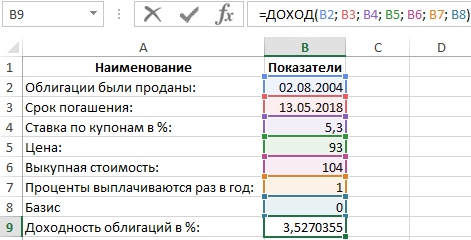

Пример 3. Ценные бумаги проданы 2 августа 2004. Погашение произошло 13 мая 2018. Купонная ставка по ним – 5,3%. Цена бумаг – 93 номинала. Стоимость для выкупа – 104 номинала. Проценты начисляются раз в год. Базис – 0 (30/360).

По аналогии составляем таблицу, используя функцию =ДОХОД():

Прибыльность акций оценена в 3,52%.

С помощью программы Excel удалось всего за несколько минут установить, что самыми прибыльными инвестициями являются облигации из второго примера.

Источник

Расчет доходности облигаций. Делюсь таблицей EXCEL

Каждый будний день я рассказываю о расчете доходности облигаций к погашению. Все статьи содержат скриншоты таблиц с собранной мной информацией. Сегодня я решил поделиться ей со всеми желающими. С помощью моего EXCEL-я можно облегчить свой труд по вычислению доходности бондов.

Пример таблицы представлен на скриншоте. Под ним прикреплена кнопка для оплаты. Детям на конфеты 200 рублей и Вам не дорого. После оплаты Вы получите ссылку для скачивания файла. Эту идею мне подсказали мои друзья. На моей электронной почте каждый день кто-то просит прислать этот файл. Я решил автоматизировать процесс и брать за это символическую плату.

Оплата проводится с помощью сервиса Яндекс.Деньги. Вы можете самостоятельно выбрать удобный способ оплаты (Карта или Я.Деньги). Считайте это Вашей первой удачной инвестицией в знания. Если что-то не получится Вы всегда сможете мне позвонить в Вибер. Номер внутри.

Несколько слов о методике работы созданного мной файла. К заполнению обязательны все ячейки залитые серым цветом. Рассмотрим их более подробно.

Эмитент — Произвольное название организации выпустившей облигацию.

Название бумаги — Произвольное название как в программе QUIK или в инвестиционном приложении от Вашего брокера.

ISIN — Номер ценной бумаги. Его можно найти в программе QUIK или в инвестиционном приложении от Вашего брокера. Он необходим для удобства дальнейшего поиска, так как названия бумаг в разных программах могут отличаться.

Муниципальная или ОФЗ (Да), корпоративная (Нет) — необходимо ответить на этот вопрос Да или Нет для расчета налоговой базы. Муниципальные облигации и ОФЗ не облагаются НДФЛ, а корпоративные попадают под начисление налога.

Номинал — Обязательное указывать для расчета доходности к погашению. Эту информацию можно найти в торговых системах или в программах, которые выдал брокер.

Дней до погашения — необходимо заполнить данное поле для расчета процентов.

Год выпуска — поле используется для определения налоговой базы. Корпоративные облигации выпущенные с 2017 по 2020 год не облагаются налогом.

Лучшая цена в стакане в % — укажите лучшую цену продажи в стакане по выбранному инструменту. Информацию можно посмотреть в программе QUIK или в инвестиционном приложении от вашего брокера.

НКД — Накопленный купонный доход. Он ежедневно меняется, поэтому перед началом расчетов заново уточняйте его размер.

Сумма всех купонов с учётом текущего — Необходимо самостоятельно сложить размер всех оставшихся купонов до погашения данной облигации.

Период купона, дней — Укажите периодичность выплаты купона. Например, 30, 91, 180 или 365 дней. Эта информация также доступна в торговых системах или программах выданные вашим брокером.

Ставка купона, % — Эта информация необходима для определения налога на купонный доход 13% или 35%. Зная её значение мы можем более точно посчитать доходность всего инструмента.

Ключевая ставка ЦБ РФ, % — она меняется в среднем один раз в месяц и публикуется на сайте Центрального Банка РФ. Информация необходима для оценки соблюдения правила КС+5%.

После заполнения всех ячеек можно увидеть результат вычислений. Он будет выражен в годовом проценте в строке «ПЛАНОВАЯ ДОХОДНОСТЬ К ПОГАШЕНИЮ». Обращаю Ваше внимание, если Вами будет получен отрицательный результат воздержитесь от покупки такой облигации.

Для ответа на Ваши вопросы по работе с моим калькулятором почитайте предыдущие темы в этом блоге. При возникновении технических трудностей, пожалуйста, сразу напишите мне на электронную почту investorp@bk.ru или в VIBER указанные внутри файла. Я с удовольствием отвечу на Ваши вопросы. Мы можем вместе посчитать несколько интересных вариантов бумаг.

Как самостоятельно посчитать доходность облигаций с помощью калькулятора я рассказал здесь >>>

Методика ручного подсчета простой доходности облигации к погашению представлена на скриншоте. Подписывайтесь на мой блог, в будни я рассматриваю и рассчитываю доходность интересных ценных бумаг. Научится этому сначала тяжело, а потом Вам все будут завидовать.

Источник