- Что такое коэффициент альфа в инвестициях и как его считать

- Как появился коэффициент альфа

- Формула расчета альфы

- Где можно посмотреть коэффициент альфа?

- Как понимать альфу

- Коэффициенты альфа и бета: что они показывают?

- Коэффициенты альфа и бета

- Что такое коэффициент бета?

- Интерпретация коэффициента бета

- Что такое смарт-бета?

- Коэффициент альфа

- Где можно найти коэффициенты альфа и бета?

- Выводы

Что такое коэффициент альфа в инвестициях и как его считать

Инвестпривет, друзья! При оценке работы управляющего (частного или представителя фонда) обычно используют коэффициент альфа. Он показывает, насколько результаты управляющего зависят от качества проведенной им работы, а не от рыночных колебаний. Если вы решите передать средства в доверительное управление, поинтересуйтесь у фонда или частного управляющего, какова его альфа. При высокой альфе инвестировать имеет смысл, а при низкой или отрицательной – лучше вложитесь в индекс.

Как появился коэффициент альфа

Коэффициент альфа был разработан Майклом Дженсеном в 1968 году. Экономист задался вопросом: можно ли на основе исторической доходности управляющих фондов выявить, насколько эффективна их работа и способны ли они систематически выигрывать у рынка.

Простой подход предполагал взятие дохода, полученного фондом, и сравнение его с бенчмарком – например, индексом S&P 500. Но такой доход не учитывает меру риска, ведь чем выше доходность портфеля – тем выше потенциальные риски (это показал Уильям Шарп в работе «Модель оценки основного капитала», где вывел коэффициент бета).

Кроме того, такой подход не учитывал возможность улучшения результата в ходе последовательных «правильных» действий, обусловленных опытом и интуицией управляющего, а также наличия инсайдерской информации.

Для того, чтобы вывести свою формулу, Дженсен провел титанический труд: он обобщил информацию о доходности 115 взаимных фондов и сравнил их с доходностью индекса S&P 500 за тот же год. Всего он обследовал десять годовых временных периодов – с 1955 по 1964 год.

Результаты исследования он представил в таблице, где на вертикальной оси указано количество фондов, на горизонтальной – эффективная альфа.

Как видно, большинство управляющих проиграли рынку – их альфа отрицательна. Средний показатель альфы оказался –0,011 (или –1,1%). Это значит, что управляющие в среднем оказываются хуже рынка на 1,1% (или 110 пунктов индекса).

Кстати, если убрать комиссии, то средняя альфа подрастает до 0,004, т.е. 0,4%. Но у взаимных фондов (и российских ПИФов) высокие комиссии, которые напрочь устраняют весь эффект выигрышных стратегий управляющих.

То есть, с одной стороны, исследование Дженсена показало, что большинство управляющих показывают результаты хуже рынка. Но, с другой стороны, в некоторый момент времени некоторые управляющие могут опережать рынок.

Правда, выборка на большем периоде времени и на большие числе фондов показала, что 5-6 фондов регулярно оказывались в числе лидеров случайно, а средняя альфа абсолютно всех управляющих отрицательна. Из этого можно сделать вывод, что никакой, даже самый мастеровитый управляющий, на долгосрочной дистанции не может обыграть индекс.

Обратите внимание: именно на долгосрочной, т.е. несколько десятилетий подряд. А на протяжении двух-трех лет результаты могут быть очень даже хорошими.

Нужно учитывать, что коэффициент альфа рассчитывается только для фондового рынка, т.е. для портфелей, состоящих, главным образом, из акций, облигаций и ETF.

На срочном рынке или на рынке форекс альфу в силу логики расчета применять нельзя. Поэтому не стоит пытаться вычислить альфу трейдера, который торгует фьючерсами или на валютных парах, хотя некоторые сервисы позволяют рассчитать этот коэффициент для отдельного управляющего. Но результат будет далек от реальности, так как включит в себя огромное количество случайных переменных.

Формула расчета альфы

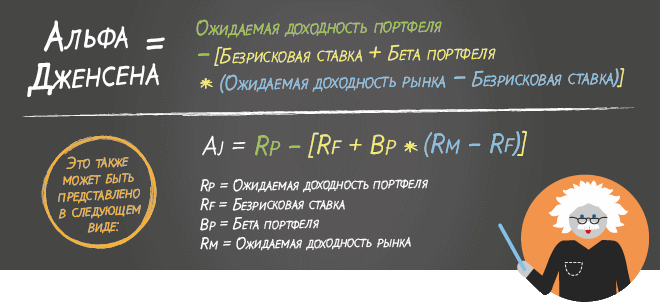

Для расчета альфы применяют несколько формул, которые все по сути являются расширением простой формулы, выведенной Дженсеном. Приведу формулу, которая создана последователями Дженсена. Она достаточно подробна (в отличие от простой) и в то же время не уводит совсем в дебри. Вот так она выглядит:

a = Rp – (Rf + B * (Rm – Rf))

- а – это альфа;

- Rp – средняя доходность портфеля за временной промежуток;

- Rf – средняя доходность управляющего (или фонда) без учета риска / безрисковая ставка (если определяете альфу актива по отношению к бенчмарку);

- В – бета;

- Rm – средняя доходность бенчмарка (например, для американского рынка – S&P 500, для российского – IMOEX).

По самой формуле подсчитать альфу несложно. Сложнее найти и обобщить все исходные данные. Но, к счастью, этого и не требуется. Можно найти множество сервисов, которые подсчитали альфу и бету уже за вас.

Кстати, вот еще более простая формула, выведенная Дженсеном. Возможно, глядя на нее, будет проще понять сущность коэффициента альфа:

По сути, это формула, где средняя доходность управляющего выведена за скобки. По ей рассчитать альфу проще, если у вас на руках имеются готовые данные: доходность портфеля, доходность бенчмарка и коэффициент бета.

Где можно посмотреть коэффициент альфа?

Хорошая новость: самим альфу считать не обязательно (надо только понимать логику расчета коэффициента). Где можно посмотреть готовые результаты?

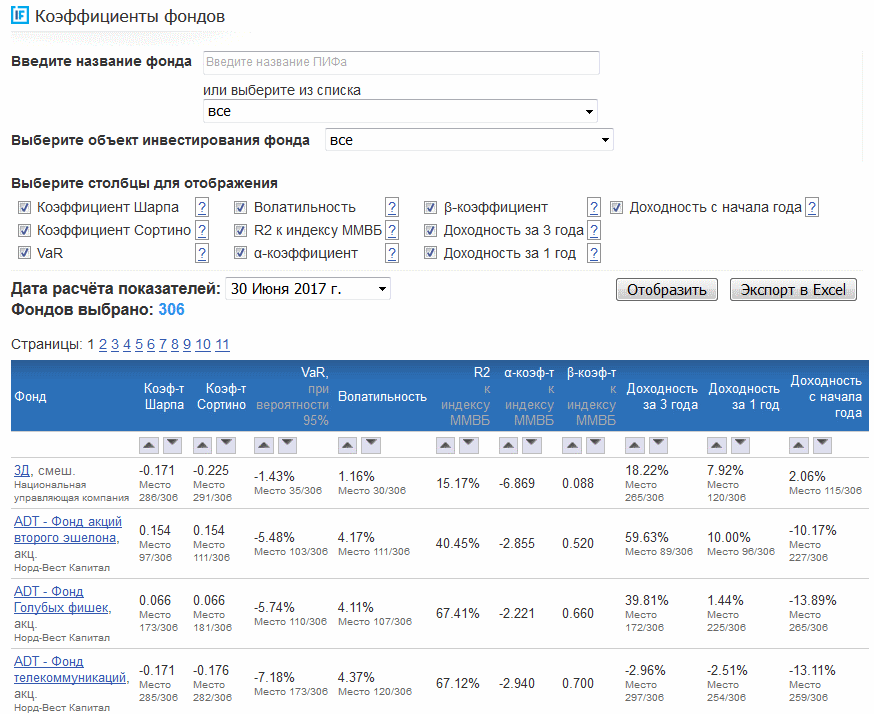

Для анализа российских ПИФов и БПИФов отлично подойдет сервис https://investfunds.ru/funds/. Нужно кликнуть на вкладку «Коэффициенты» и отсортировать фонды по нужному значению:

Для ETF альфу считать смысла нет – она будет близкой к нулю. В случае с ETF имеет смысл анализировать бету и коэффициент Шарпа, а также точность отслеживания индекса и уровень риска. Но если сильно хочется – можно взять бету и через нее вычислить бету. Доходность бенчмарков найти несложно на профильных ресурсах типа ru.tradingview.com.

Как понимать альфу

Думаю, что вам уже понятен смысл и сущность альфы, но на всякий случай конкретизирую и обобщу данные.

Если альфа управляющего равна 0, то она повторяет индекс. Если альфа положительная – то она обыгрывает индекс, если отрицательная – то проигрывает. Чем выше разрыв в абсолютном значении, тем более выигрышная (или проигрышная) стратегия управляющего в сравнении с бенчмарком.

У российских ПИФов альфа, как правило, отрицательная и в среднем составляет –0,05. Такая низкая альфа обусловлена, в числе прочего, огромными комиссиями на управление. У БПИФов альфа примерно на таком же уровне – опять-таки, из-за комиссионных расходов.

Например, на момент написания статьи самая высокая альфа была у фонда Промсвязь – Перспективные вложения: 2,125. Самая низкая у Тринфико Капиталист –7,468 и Сбербанк Долларовые облигации –7,397.

Российские ETF характеризуются сравнительно небольшой отрицательной альфой, доходящей до –0,005. Такое значение обусловлено комиссиями и ошибкой слежения (чем больше ошибка – тем ниже альфа).

У зарубежных ETF альфа в основном тоже отрицательная, но совсем небольшая – буквально –0,0005 и даже еще меньше. Это происходит за счет комиссии. Словом, чем ниже комиссия и выше точность отслеживания индекса, тем ближе альфа фонда будет к 0, т.е. будет абсолютно точно следовать за индексом.

Но как же положительная альфа? Ее разве не бывает? Конечно бывает. Регулярно положительную альфу показывают хеджевые и взаимные фонды, а также российские ПИФы. Но я говорю именно о долгосрочной динамики – в разрезе 10-20 лет и больше.

Конечно, фонд в течение 2-3 и даже 5 лет может показывать положительную альфу. И я бы даже сказал: плох тот фонд, который хотя бы один год не показывал плюсовую альфу. Но на долгосрочной дистанции альфа всё равно будет отрицательной.

Из этого два вывода.

Первый: когда вам предлагают вложиться в фонд или передать деньги в доверительное управление, спросите: «А какая у вас альфа?» и поинтересуйтесь, за какой период взяты данные. Если альфа отрицательная, вам выгоднее просто вложиться в ETF.

Второй: если фонд долгое время опережает рынок (т.е. показывает положительную альфу), не факт, что дальше всё будет идти также хорошо. Велика вероятность просадки. К сожалению, наоборот это не работает. Если за 5-6 лет фонд так и не смог показать положительную альфу, значит, что-то не так с его стратегией, и чудес от этого управляющего ждать не стоит.

Важно понимать, что показатель альфа не дает точного ответа: управляющий – это действительно мастер или ему просто везет? Более того, стабильная альфа показывает лишь то, что фонду в прошлом удалось опережать индекс. Будет ли такое опережение в будущем – неизвестно. Конечно, шансов на обыгрывание рынка у такого фонда больше, чем у фонда со стабильной отрицательной альфой, но стопроцентных гарантий нет и быть не может.

Итак, теперь вы знаете, что такое альфа, как она считается и для чего применяется. Используйте эти знания, если решите инвестировать в фонды или передавать средства в доверительное управление – вы можете математически измерить результативность работы управляющего. Удачи, и да пребудут с вами деньги!

Источник

Коэффициенты альфа и бета: что они показывают?

Коэффициенты альфа и бета

Сделать заключение о рисках и доходности инвестиционного фонда или частной торговой стратегии можно при помощи специальных коэффициентов. Фактически появление коэффициентов альфа и бета было одной из первых попыток систематизировать торговые результаты различных компаний.

Авторство оценивающего доходность параметра альфа принадлежит Майклу Дженсену, а датируется изобретение коэффициента 1968 годом. Дженсен задавался целью установить, могут ли управляющие инвестиционных фондов систематически выигрывать у рынка ценных бумаг за счет личного профессионализма с его составляющими – качественной системой управления, навыками и интуицией. Но для того, чтобы понять суть коэффициента альфа, сначала немного поговорим о сопутствующем ему коэффициенте бета.

Вообще торговлю можно оценивать разными коэффициентами — например, sharpe ratio, о котором я писал здесь . Но в отличие от него, альфа и бета не используется на валютном рынке, оценивая эффективность управления ценными бумагами. Иначе говоря, этими коэффициентами как правило оценивается управление паевых и взаимных фондов.

Что такое коэффициент бета?

Коэффициент бета это показатель степени риска актива (акции, пая фонда либо инвестиционного портфеля) по отношению к рынку. Он указывает на соотношение повышения / падения его цены относительно совокупности ценных бумаг. Его появление было с восторгом встречено на Wall Street и в среде институциональных инвесторов, так как давало некую опору в мире неопределенности.

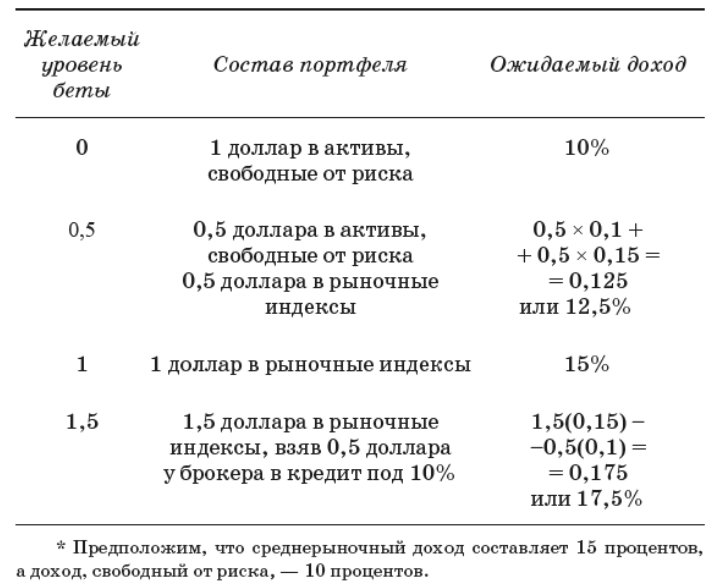

Что такое коэффициент бета для целого рынка? Фактически это усредненная совокупность доходности всех основных акций, принятая за единицу. Т.е. если за определенный промежуток времени рынок выдал, допустим, 15% годовых, то это наш эталон сравнения с бета = 1

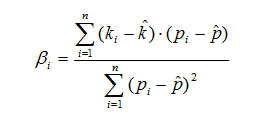

За другой промежуток времени значение будет своим, поэтому важно сравнивать фонд с рынком в одно и то же время. Формула для расчета коэффициента бета отдельной акции или же пая управляющей компании по сравнению с рынком:

- ki – доходность акции/УК в i-ом периоде (обычно месяц);

— ожидаемая (средняя) доходность акции/УК за весь период (обычно три года);

- pi – доходность рынка в i-ом периоде;

— ожидаемая (средняя) доходность рынка;

- n – количество наблюдений (обычно 35).

Коэффициенты бета компаний рассчитывают многие аналитические агентства – Barra, Bloomberg, Merrill Lynch, Value Line и др. Если Bloomberg оценивает показатель на основании 2-летнего периода наблюдения, то Barra и Value Line применяют ежемесячные данные доходности бумаг фондов и рынка за истекшие 5 лет. Ссылка на самостоятельный расчет беты приводилась у меня в этой статье.

Интерпретация коэффициента бета

Формула допускает как положительный, так и отрицательный результат коэффициента.

Если β > 0, то это значит, что рынок и сравниваемый с ним актив меняются в одном направлении. Это нормальная ситуация. Если же бета отрицательна, то значит при падении рынка нужно ожидать роста актива и наоборот

При этом само значение бета характеризует «чувствительность» актива к рынку. Чем больше число, тем чувствительнее реакция актива на рыночное поведение. Например, результаты расчета какого-то управляемого фонда дали нам β = 1.7. Это значит, что при росте рынка на 10% можно ожидать роста пая фонда на 10% × 1.7 = 17%. Аналогично, падение на 10% предполагает 17% убытка.

Одинаковый рост будет при бета = 1, тогда как при β = 0.5 рост рынка в 10% вызовет рост пая лишь на 5%. Падение доходности приводит к снижению риска, так что фонды с 0

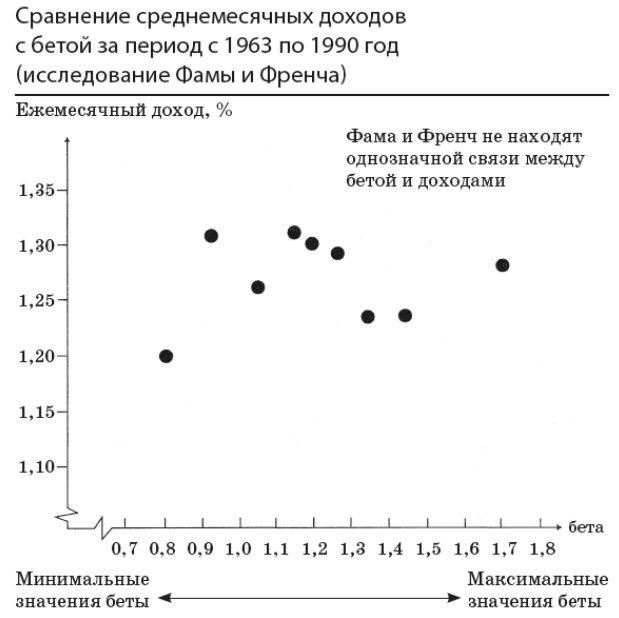

Однако не стоит думать, что высокая бета и связанный с ней высокий риск неизменно ведет к увеличению прибыли. Исследование Фамы и Френча в 1992 году с анализом месячной доходности акций за длительный период времени не выявило связи между коэффициентом бета и доходом:

Таким образом, 1990-е годы сменились упадком интереса к коэффициенту, вплоть до статей, где говорилось про его полную бесполезность. Тем не менее коэффициент бета прижился и в терминологии аналитиков, и как удобный способ оценивать меру риска. А в 21 веке у параметра нашлось новое обозначение – в виде так называемой «умной» или смарт-беты.

Что такое смарт-бета?

Пассивное инвестирование изначально построено на индексных фондах, взвешенных по капитализации. Это значит, что чем большую капитализацию имеет компания, тем больший вес в индексе она занимает. Рыночную капитализацию компании довольно легко подсчитать, зная количество акций компаний и их рыночную цену: перемножение даст искомый результат.

Понятно, что такой индекс сдвинут в сторону надежности – крупные компании имеют меньший потенциал для роста, хотя проявляют большую устойчивость во время кризиса. Поэтому идея смарт-беты состоит в том, чтобы сформировать индексы по другим параметрам – например, формируя фонды высоких дивидендов или низкой волатильности.

Фонды последнего типа сконцентрированы на устойчивых отраслях — коммунальные услуги, телекоммуникации и потребительских товары. Считается, что они более устойчивы к кризису, чем другие. Примеры конкретных фондов: PowerShares S&P 500 Low Volatility Portfolio (SPLV), Vanguard Dividend Appreciation ETF (VIG) и т.д.

Как известно, на рыночную цену актива влияют два фактора — работа бизнеса и спекулятивный интерес. Более высокая доходность некоторых фондов на смарт-бета вызвана скорее интересом инвесторов к этому сектору, чем действительно каким-либо фундаментальным преимуществом. Но на практике отличить одно от другого очень непросто. Поэтому на практике смарт-бета может в том числе предлагать очень рискованные и затратные для инвестора варианты.

Итого, фонды смарт-бета могут быть вариантами для инвестиций — но стоит понимать, что они не дают лучшее соотношение надежности и риска по сравнению с классическими индексными фондами. К тому же фонды смарт-бета часто берут повышенную комиссию, что на дистанции отражается на доходах инвесторов, плюс на них могут возникать рыночные пузыри. В первую очередь умным должен быть инвестор, а не коэффициент.

Коэффициент альфа

Разобравшись с бета, можно поговорить о коэффициенте альфа. Если бета, как мы видели выше, является мерой риска, то альфа показывает «искусство управления» активами, т.е. умение купить и продать нужные ценные бумаги в нужное время. Споры сторонников активного и пассивного инвестирования идут постоянно, однако серьезных доказательств того, что искусство управляющего позволяет ему обыгрывать рынок постоянно, нет. Формула для расчета коэффициента альфа привязана к рассмотренной выше бета:

Безрисковая ставка в России (на графике ниже обозначена R0) обычно принимается равной либо доходности облигаций федерального займа, либо депозиту в Сбербанке. Rp это средняя доходность нашего управляемого фонда (часто за 3 года).

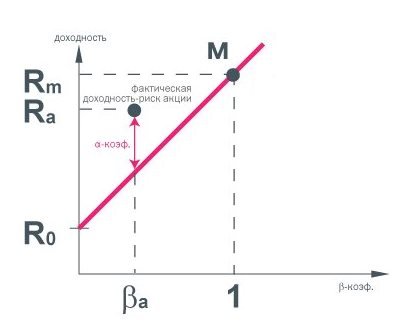

В индексных фондах (где управления как такового нет, только ребалансировка) альфа обычно близка к нулю, но может быть отрицательной из-за повышенных комиссий компании. Положительная альфа говорит о том, что компании удалось обыграть доходность рынка — но не обязательную абсолютную, а экстраполированную относительно прямой:

Поясним картинку. Если доходность Rа лежит на красной прямой, то альфа равна нулю. Если выше — альфа положительна, ниже — отрицательна. На картинке показана компания с расчетным коэффициентом βa и положительной альфой, обыгравшей рынок — но как видим, абсолютная доходность рынка при этом выше (Rm > Ra).

Близко к невозможной выглядит ситуация, когда Ra оказывается больше Rm при β заметно меньшей, чем 1. Это значит, что фонду удалось обыграть рынок по абсолютной величине, сохранив риски на заметно более низком уровне, чем у последнего. Подобные доходности свойственны финансовым пирамидам и нужно быть осторожным.

Где можно найти коэффициенты альфа и бета?

В России сотни управляемых паевых фондов, в мире десятки тысяч взаимных фондов. Понятно, что самому заниматься расчетами их коэффициентов, мягко говоря, накладно. Но благо есть полезные ресурсы со значениями коэффициентов — для российского рынка их можно найти по ссылке: https://investfunds.ru/funds/ , где можно указать альфа и бета в пользовательской настройке:

На данный момент на первой странице всего 2 из 30 фондов имеют положительную альфу меньше единицы. Зато отрицательные альфы достигают заметных величин. Максимальное значение альфа на момент статьи 1.78, причем показатель больше 1 только у восьми из 306 компаний. Максимальная бета составляет 1.19, расчет обоих коэффициентов ведется за три года.

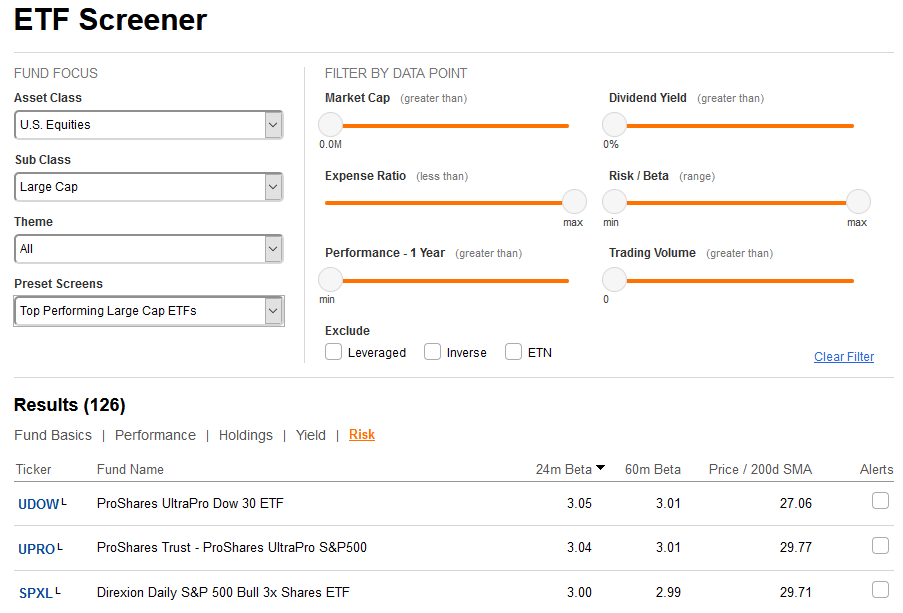

А вот ресурс, где можно увидеть коэффициенты бета для биржевых фондов: https://seekingalpha.com/etfs-and-funds/etf-screener . Поскольку большинство ETF пассивно отслеживают рыночные индексы, то альфа во многих случаях будет близка к единице. А вот бета может быть 2 или 3, если речь идет о фондах с плечом. Данные по бета приводятся за два года и пять лет.

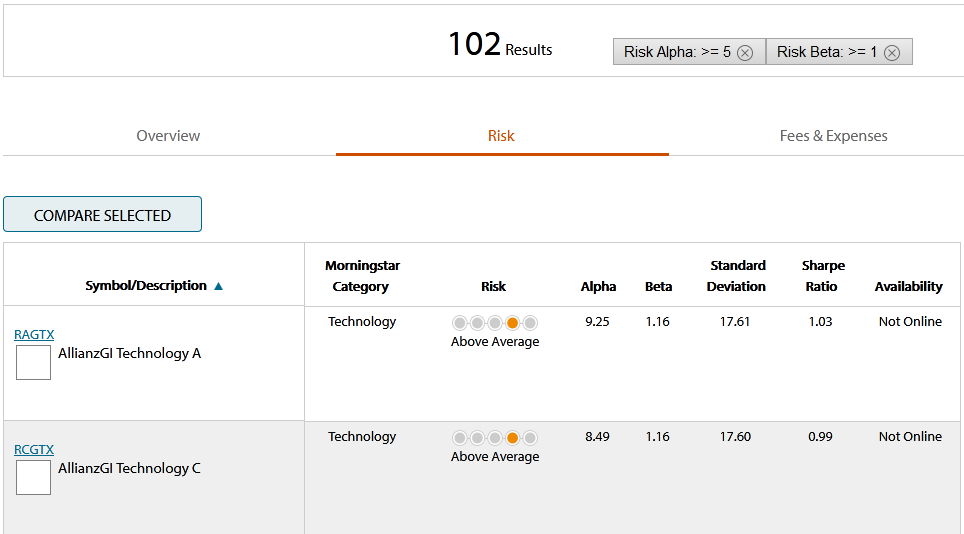

Данные по обоим коэффициентам есть, например, в расширенном скринере (Advanced Screener) взаимных фондов на сайте https://mutualfunds.wellsfargo.com/mutual-fund-center/ . Здесь уже заметно больше вариантов активного управления, поэтому можно ожидать как обгон рынка, так и отставание от него. Указанные значения рассчитаны за 5 лет, но в свойствах фонда можно увидеть еще несколько, от года от 20 лет:

Наконец, в фильтре акций по ссылке https://ru.investing.com/stock-screener/ можно найти коэффициенты бета для отдельных акций стран мира:

Выводы

Любые коэффициенты построены на исторических данных и не предсказывают будущего. Умная бета вызывает вопросы. На базе положительной альфы можно говорить лишь о том, что компания хорошо управлялась ранее и не более того.

Довольно большие сроки расчета коэффициентов приводят к тому, что хорошие показатели медленно падают, а плохие медленно растут — происходит эффект запаздывания (хотя опять-таки нельзя предсказать, как долго он будет длиться). К тому же отдельные управляющие всегда могут оставить компанию — возникает человеческий фактор.

Источник

— ожидаемая (средняя) доходность акции/УК за весь период (обычно три года);

— ожидаемая (средняя) доходность акции/УК за весь период (обычно три года); — ожидаемая (средняя) доходность рынка;

— ожидаемая (средняя) доходность рынка;