ОБОСНОВАНИЕ ЭФФЕКТИВНОСТИ ИННОВАЦИОННОГО ПРОЕКТА, РАСЧЕТ ЕГО ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ

Основными методами оценки экономической эффективности являются:

– метод чистого дисконтированного дохода (ЧДД);

– метод срока окупаемости;

– метод индекса доходности и рентабельности проекта;

– метод внутренней нормы доходности;

– расчет точки безубыточности проекта.

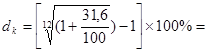

Раздел начинается с обоснования величины дисконта. Основная формула для расчета дисконта (d):

a – принимаемая цена капитала (очищенная от инфляции) или доходность альтернативных проектов вложения финансовых средств;

b – уровень премии за риск для проектов данного типа (в соответствии с классификацией инновации);

c – уровень инфляции.

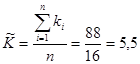

Премия за риск рассчитывается исходя из среднего класса инновации (), определяемого на основе морфологической таблицы (таблица 8):

ki – класс сложности инновации по i‑му классификационному признаку (i‑й строке таблицы 8);

n – количество классификационных признаков.

Премия за риск устанавливается исходя из соотношения среднего класса инновации и средней премии за риск, устанавливаемой для инновации данного класса:

Соотношение среднего класса инновации и средней премии за риск,

устанавливаемой для инновации данного класса (табл. 9).

Таблица 9 — Соотношение среднего класса инновации и средней премии за риск,

устанавливаемой для инновации

| Средний класс инновации | ||||||||

| Премия за риск, % | 0.0 | 0.5 | 1.0 | 2.0 | 5.0 | 10.0 | 20.0 | 50.0 |

Средний класс инновации по расчетам составил 5,5

6, тогда премия за риск должна составить 10.0%.

Показатели цены капитала и инфляции включаются в курсовой проект на основании официальной статистики.

Цена капитала составляет 13,8% [3]. Показатель инфляции составляет по прогнозу на 2010 г. – 7,8 % [10].

Ставка дисконтирования составит:

d = a + b + c = 13,8+7,8+10,0 = 31,6%.

Так как периоды дисконтирования составляют менее года, ставку дисконта следует перевести в соответствующие единицы: из процентов годовых в проценты в месяц (квартал, полугодие).

dk – пересчитанный дисконт; d – исходный дисконт, % годовых; k – количество периодов пересчета в году (k = 12 для периода, равного 1 месяцу, k = 4 для периода, равного 1 кварталу, k = 2 для периода, равного 1 полугодию).

В качестве основных исходных данных для последующих расчетов служат расчеты денежного потока[1] (ДПi), представляющего собой разность чистых доходов и затрат на реализацию проекта:

Di – чистый доход i‑го периода; Ki – единовременные затраты i‑го периода; Pi – выручка от реализации i‑го периода; Si – текущие затраты i‑го периода.

ДПi = Di – Ki = Pi – Si – Ki = 1109634,1-101803,97 = 1007830,13 руб. = 1007,83 тыс. руб.

Ежемесячный чистый доход составит: 83,98 тыс. руб.

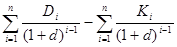

Чистый дисконтированный доход[2] рассчитывается как разность накопленного дисконтированного чистого дохода от реализации проекта и накопленных дисконтированных единовременных затрат на внедрение инновации:

ЧДД =

Di – чистые доходы i‑го периода; Ki – единовременные затраты i‑го периода; n – количество периодов реализации проекта; d – дисконт.

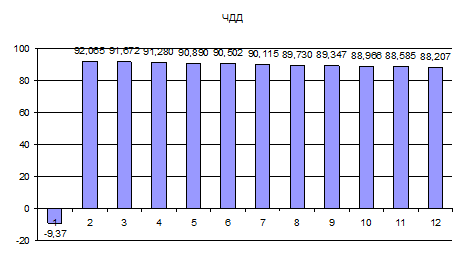

Расчет чистого дисконтированного проекта представлен в табл. 10.

Таблица 10- Расчет чистого дисконтированного проекта

| Мес | ||||||||||||

| D | 92,46 | 92,46 | 92,46 | 92,46 | 92,46 | 92,46 | 92,46 | 92,46 | 92,46 | 92,46 | 92,46 | 92,46 |

| Ki | 101,83 | |||||||||||

| D-K | -9,37 | 92,46 | 92,46 | 92,46 | 92,46 | 92,46 | 92,46 | 92,46 | 92,46 | 92,46 | 92,46 | 92,46 |

| d | 0,004 | 0,004 | 0,004 | 0,004 | 0,004 | 0,004 | 0,004 | 0,004 | 0,004 | 0,004 | 0,004 | 0,004 |

| 1+d | 1,004 | 1,004 | 1,004 | 1,004 | 1,004 | 1,004 | 1,004 | 1,004 | 1,004 | 1,004 | 1,004 | 1,004 |

| (1+d)i-1 | 1,000 | 1,004 | 1,009 | 1,013 | 1,017 | 1,022 | 1,026 | 1,030 | 1,035 | 1,039 | 1,044 | 1,048 |

| ЧДД | -9,37 | 92,065 | 91,672 | 91,280 | 90,890 | 90,502 | 90,115 | 89,730 | 89,347 | 88,966 | 88,585 | 88,207 |

ЧДД = 981,99 тыс. руб. Критерием экономической эффективности инновационного проекта является положительное значение ЧДД. Проект является экономически эффективным.

Столбиковая диаграмма денежного потока проекта (Cash Flow) представлена на рис. 5.

Рисунок 5 — Столбиковая диаграмма денежного потока проекта (Cash Flow), тыс. руб.

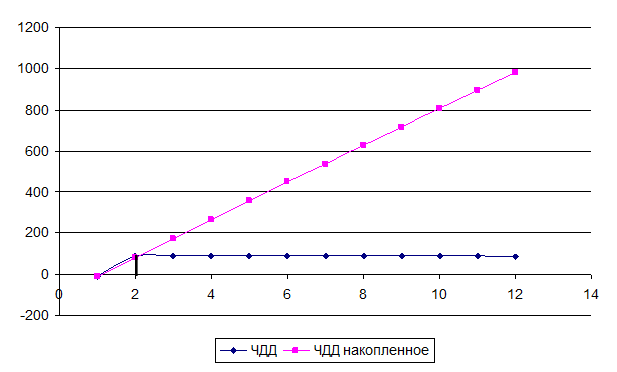

Совмещенный график динамики чистого дисконтированного дохода (по годам и накопленным итогом) с указанием срока окупаемости проекта представлен на рис. 6.

Рисунок 6 — Совмещенный график динамики чистого дисконтированного дохода (по годам и накопленным итогом) с указанием срока окупаемости проекта

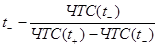

Срок окупаемости[3] проекта представляет собой расчетную дату, начиная с которой накопленный чистый дисконтированный доход, т.е. чистая текущая стоимость (ЧТС) принимает устойчивое положительное значение. Математически срок окупаемости находится при решении экспоненциального уравнения расчета ЧДД с неизвестным периодом реализации (X), при этом значение ЧДД принимается равным 0 (дисконтированный доход равен (покрыл) дисконтированные затраты):

Однако на практике применяют метод приблизительной оценки срока окупаемости (Ток):

Ток =

t— – последний период реализации проекта, при котором разность накопленного дисконтированного дохода и дисконтированных затрат принимает отрицательное значение;

ЧТС(t—) – последняя отрицательная разность накопленного дисконтированного дохода и дисконтированных затрат;

ЧТС(t+) – первая положительная разность накопленного дисконтированного дохода и дисконтированных затрат.

Срок окупаемости проекта равен:

2 – (9,37/(92,06-9,37)) = 1,88 месяца

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

Источник

ОБОСНОВАНИЕ ЭФФЕКТИВНОСТИ ИННОВАЦИОННОГО ПРОЕКТА, РАСЧЕТ ЕГО ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ

Эффективность инновационного проекта должна оцениваться с различных точек зрения (исходя из особенностей инновации): техническая, технологическая, экологическая, социальная, организационная эффективность. Однако для любого инновационного проекта необходимо рассчитать его экономическую эффективность.

В соответствии с Методическими рекомендациями по оценке эффективности инвестиционных проектов и их отбору для финансирования (1-я редакция – утверждены Госкомпромом РФ, Госстроем РФ, Минфином РФ и Минэкономики РФ, № 7‑12/47 от 31 марта 1994 года; 2-я редакция – утверждены Госстроем РФ, Минфином РФ и Минэкономики РФ, № ВК-477 от 21 июня 1999 года), основными методами оценки экономической эффективности являются:

– метод чистого дисконтированного дохода (ЧДД);

– метод срока окупаемости (СО);

– метод индекса доходности и рентабельности проекта (ИД и СРинв);

– метод внутренней нормы доходности (ВНД);

– расчет точки безубыточности проекта (ТБ).

Раздел начинается с обоснования величины дисконта. Основная формула для расчета дисконта (d):

d = a + b + c

a – принимаемая цена капитала (очищенная от инфляции) или доходность альтернативных проектов вложения финансовых средств;

b – уровень премии за риск для проектов данного типа (в соответствии с классификацией инновации);

c – уровень инфляции.

Премия за риск рассчитывается исходя из среднего класса инновации (

ki – класс сложности инновации по i‑му классификационному признаку (i‑й строке таблицы Приложения 2);

n – количество классификационных признаков.

Премия за риск устанавливается исходя из соотношения среднего класса инновации и средней премии за риск, устанавливаемой для инновации данного класса:

Соотношение среднего класса инновации и средней премии за риск,

устанавливаемой для инновации данного класса

| Средний класс инновации | ||||||||

| Премия за риск, % | 0.0 | 0.5 | 1.0 | 2.0 | 5.0 | 10.0 | 20.0 | 50.0 |

Например, средний класс инновации по расчетам составил 2.78»3, тогда премия за риск должна составить 1.0%.

Показатели цены капитала и инфляции включаются в курсовой проект на основании официальной статистики со ссылкой на источник информации, приводимый в списке используемой литературы.

Если периоды дисконтирования составляют менее года, ставку дисконта следует перевести в соответствующие единицы: из процентов годовых в проценты в месяц (квартал, полугодие).

dk – пересчитанный дисконт;

d – исходный дисконт, % годовых;

k – количество периодов пересчета в году (k = 12 для периода, равного 1 месяцу, k = 4 для периода, равного 1 кварталу, k = 2 для периода, равного 1 полугодию).

В качестве основных исходных данных для последующих расчетов служат расчеты денежного потока[1] (ДПi), представляющего собой разность чистых доходов и затрат на реализацию проекта:

ЧДi – чистый доход i‑го периода;

Ki – единовременные затраты i‑го периода;

Pi – выручка от реализации i‑го периода;

Si – текущие затраты i‑го периода.

Чистый дисконтированный доход[2] рассчитывается как разность накопленного дисконтированного дохода от реализации проекта и дисконтированных единовременных затрат на внедрение инновации:

ЧДД =

Di – доходы i‑го периода;

Ki – затраты i‑го периода;

n – количество периодов реализации проекта;

d – дисконт.

Критерием экономической эффективности инновационного проекта является положительное значение ЧДД.

Срок окупаемости[3] проекта представляет собой расчетную дату, начиная с которой чистый дисконтированный доход принимает устойчивое положительное значение. Математически срок окупаемости находится при решении экспоненциального уравнения расчета ЧДД с неизвестным периодом реализации (X), при этом значение ЧДД принимается равным 0 (дисконтированный доход равен (покрыл) дисконтированные затраты):

ЧДД =

Однако на практике применяют метод приблизительной оценки срока окупаемости (Ток):

Ток =

| t— | – | последний период реализации проекта, при котором разность накопленного дисконтированного дохода и дисконтированных затрат принимает отрицательное значение; |

| ЧДД(t—) | – | последняя отрицательная разность накопленного дисконтированного дохода и дисконтированных затрат; |

| ЧДД(t+) | – | первая положительная разность накопленного дисконтированного дохода и дисконтированных затрат. |

| NB! |

Критерием экономической эффективности инновационного проекта является значение срока окупаемости, не превышающее срок реализации проекта.

Индекс доходности[4] – это отношение суммарного дисконтированного дохода к суммарным дисконтированным затратам.

ИД =

Критерием экономической эффективности инновационного проекта является индекс доходности, превышающий 1.

Рентабельность проекта[5] (среднегодовая рентабельность инвестиций) является разновидностью индекса доходности, соотнесенного со сроком реализации проекта. Этот показатель показывает, какой доход приносит каждый вложенный в проект рубль инвестиций, его удобно использовать при сравнении альтернатив инвестиций.

Критерием экономической эффективности инновационного проекта является положительная рентабельность проекта.

Внутренняя норма доходности[6] – это такое значение дисконта, при котором ЧДД принимает значение, равное 0.

Математически внутренняя норма доходности находится при решении логарифмического уравнения расчета ЧДД с неизвестным дисконтом (X), при этом значение ЧДД принимается равным 0:

ЧДД =

Однако на практике применяют метод приблизительной оценки внутренней нормы доходности (ВНД). Для этого проводится ряд вычислений ЧДД с постепенным увеличением дисконта по тех пор, пока ЧДД не станет отрицательным. И затем рассчитывается приближенное значение ВНД по формуле:

ВНД =

| d+ | – | максимальное значение дисконта (из ряда проведенных расчетов), при котором ЧДД принимал положительное значение; |

| d— | – | минимальное значение дисконта(из ряда проведенных расчетов), при котором ЧДД принимал отрицательное значение; |

| ЧДД(d—), ЧДД(d+) | – | соответственно, значения ЧДД при дисконтах, равных d— и d+. |

| NB! |

Критерием экономической эффективности инновационного проекта является значение внутренней нормы доходности, превышающее значение дисконта, принятого при обосновании эффективности проекта.

Определение точки безубыточности служит для подтверждения правильности расчетного объема реализации. Точка безубыточности (Тб) рассчитывается из соотношения равенства издержек и выручки от реализации новой продукции, услуг и др.

Тб

C – условно-постоянные расходы на годовой выпуск[7] новой продукции;

p – цена единицы новой продукции;

P – выручка от реализации новой продукции в расчете на годовой выпуск;

v – переменные затраты на производство новой продукции;

V – переменные затраты на годовой выпуск новой продукции;

M – годовая прибыль от реализации новой продукции;

N – годовой выпуск новой продукции в натуральном выражении.

Если расчеты произведены верно, должны выдерживаться следующие соотношения при заданных дисконте (d) и сроке реализации (Tp):

а) если ЧДД>0, то Ток 1, ВНД>d;

б) если ЧДД Тр, ИД

Источник