- Какова доходность 10-летних ОФЗ

- Что такое 10-летние ОФЗ

- Виды облигаций

- Примеры 10-летних ОФЗ

- От чего зависит доходность ОФЗ 10 лет

- Доходность 10-летних ОФЗ за последние 15 лет

- Выгодно ли вкладываться в ОФЗ на 10 лет

- Можно ли погасить 10-летние ОФЗ досрочно

- Как увеличить доходность на 13% за счет налогового вычета

- Доходность 10-летних трежерис через год упадет до минус 0,50% — Guggenheim

- Действия ФРС

- Почему мы следим за доходностями Treasuries?

- Быстрые ответы

- Немного теории

- Почему это важно для акций?

- Чем выше доходность облигаций, тем ниже стоимость акций

- Всегда ли сохраняется такое равновесие?

- Почему акции и золото быстро росли в 2020?

- На что делать ставку в текущих реалиях?

Какова доходность 10-летних ОФЗ

Сегодня (декабрь 2019 года) доходность 10-летних ОФЗ начала снижаться из-за уменьшения ставки ЦБ. Она составляет порядка 6-7% годовых. Это все равно очень приличный процент – в банках их нужно еще поискать. Но основной риск заключается в непредсказуемости ситуации: как просядет номинал облигации за те же 10 лет – неизвестно. Поэтому давайте попробуем ответить на неоднозначный вопрос – а стоит ли покупать 10-летние облигации?

Что такое 10-летние ОФЗ

ОФЗ (облигации федерального займа) представляют собой ценные бумаги, в которые можно вложить деньги для накопления купонного дохода 6-7% годовых и более. Эта сумма выплачивается каждые 6 месяцев, что выгоднее по сравнению с банковским депозитом.

В зависимости от срока погашения все облигации делятся на 3 группы:

- Краткосрочные (до 3-5 лет).

- Среднесрочные (5-10 лет).

- Долгосрочные (от 10 лет).

Виды облигаций

На 10 лет могут быть размещены любые ОФЗ:

- С постоянным доходом (ОФЗ-ПД): их купон известен заранее, причем он не меняется: например, только 6,5% годовых.

- С фиксированным доходом (ОФЗ-ФД): купон мы тоже знаем заранее, но он не постоянный и может меняться.

- С переменным купоном (ОФЗ-ПК) – он неизвестен заранее, поскольку меняется в зависимости от индикатора RUONIA, который, в свою очередь, зависит от ставки рефинансирования ЦБ.

- С индексируемым номиналом (ОФЗ-ИН) – номинал этой облигации постоянно увеличивается в соответствии с темпом инфляции.

- С амортизируемым номиналом (ОФЗ-АД) – погашение номинала производится не одной суммой в конце срока, а частями.

Примеры 10-летних ОФЗ

Получается, что 10-летние ОФЗ – это облигации, которые размещены на 10 лет. Приведу реальный пример. Недавно Минфин разместил ОФЗ-52002-ИН. Это облигации, номинал которых регулярно индексируется в соответствии с текущей инфляцией. Плюс ко всему вы получаете фиксированный доход 2,5% годовых – т.е. государство компенсирует просадку из-за инфляции и еще предоставляет купонный доход.

В качестве срока погашения указана дата 02.02.2028 г. В этот день вы продадите свои облигации, а Минфин выкупит их у вас по номиналу. И в этот же день вы получите последнюю выплату по купону. Поскольку они осуществляются каждые полгода, то всего таких выплат будет 19. А последняя, двадцатая – это как раз погашение облигации и начисление последнего купона. Предсказать доходность конкретной этой ОФЗ довольно трудно, поскольку инфляция зависит от ставки ЦБ, темпов развития экономики и многих других показателей. Но если предположить, что инфляция в среднем составляет 4%, то купонный доход в данном случае равен 4 + 2,5 = 6,5% годовых.

А вот вам еще один пример, где доходность уже точно известна: ОФЗ-26224-ПД. Это облигации с постоянным доходом 6,90% годовых, которые будут погашены 23.05.2029 г. Если вы вложите в них, допустим 100 тыс., за все это время сможете заработать 69 тыс. Причем доход не облагается налогом – на ваш счет поступит вся сумма.

От чего зависит доходность ОФЗ 10 лет

Доходность 10-летних ОФЗ зависит от тех же самых факторов, что и доходность облигаций вообще:

- Ставка рефинансирования ЦБ РФ – чем она больше, тем выше купонный доход по ОФЗ. Эта связь прямая, и наблюдается она практически всегда. За последний год ставка последовательно снижалась – с 7,25% до 6,25%. Поэтому и купон тоже пошел вниз.

- Срок размещения: 10-летние облигации обычно приносят больший доход по сравнению, например, с 3-5-летними. Но и риски в данном случае тоже возрастают. Через 10 лет Минфин погасит ваши ценные бумаги по номиналу. Но представьте себе, как он просядет за это время из-за инфляции. Угрозы действительно есть. Поэтому начинающим инвесторам предлагаю рассмотреть краткосрочные активы.

- Налоговый вычет позволяет увеличить доходность 10-летних ОФЗ сразу на 13%. Для этого есть несколько условий – более подробно опишу их ниже.

- Вид облигации – те самые ОФЗ-ПД, ИН и другие.

Например, ценная бумага с постоянным доходом хороша тем, что вы заранее знаете о том, какой купон будет начислен. Консервативные инвесторы любят определенность, поэтому данная ОФЗ наиболее популярна на рынке. А с другой стороны, бумага с индексируемым номиналом позволяет подстраховаться на случай инфляции. И это особенно важно, когда мы говорим о слишком значительном промежутке времени – 10 лет, даже 5 лет, тем более – 15.

Доходность 10-летних ОФЗ за последние 15 лет

Перед принятием решения о покупке крайне важно просмотреть официальные данные за последние несколько лет. Для этого используйте проверенные источники. Например, доходность ОФЗ 3 года (5 лет или больше – по вашему выбору) можно посмотреть на руинвестинг.

На этом сайте нам доступен график изменения купонного дохода 10-летних ОФЗ за последние 15 лет. Проанализировав его, мы увидим 3 больших пика:

- 12,8% годовых в марте 2003 г., когда начался рост мировых цен на нефть. Объяснение простое: и тогда, рубль был и остается привязанным к нефти.

- 12,8% годовых в марте 2009 г., когда разразился мировой кризис, Центральный банк значительно увеличил ставку рефинансирования.

- 13,6% годовых в феврале 2015 г., когда после серьезной девальвации валюты ЦБ опять пришлось увеличивать ставку.

Таким образом, связь изменения ставки и доходности ОФЗ очевидна. Она прослеживается и сегодня. В наши дни наблюдается устойчивый нисходящий тренд. Последний пик доходности 8,8% годовых наблюдался еще в сентябре 2018 г.

С тех пор 10-летние облигации сильно потеряли в цене – на 25.12.2019 г. их доходность составляет 6,33%. И это минимальное значение за последние 12 лет: последнее падение наблюдалось в декабре 2007 г. (6,25%), но затем довольно быстро начался уверенный рост.

В 1998 г. доходность ГКО ОФЗ составляла 130-140% годовых. Но в августе того же года государство объявило дефолт, из-за чего возникли проблемы с погашением облигация, что привело к девальвации рубля более, чем в 3 раза. С тех пор государство ни разу не повторяло подобных ошибок, поэтому сегодняшние облигации справедливо считаются наиболее надежным способом сбережений.

Выгодно ли вкладываться в ОФЗ на 10 лет

Вопрос неоднозначный, потому что многое зависит от конкретного вида облигации. Я уже называл наш главный риск: никто не знает, как просядет номинал за столь долгий срок.

Поэтому рекомендую приобретать только облигации с индексируемым номиналом. Тогда вы точно сможете сберечь свои деньги и даже получить доход 2,5%, «очищенный» от инфляции. На более коротких дистанциях (3 года) предпочтительно выбирать ОФЗ-ПД, которые дают возможность зарабатывать 6-7% годовых.

ОФЗ можно погасить досрочно, выждав удобный момент и продав их по более высокой цене. В этом случае все ранее выплаченные купоны сохраняются. Но с возникшей прибыли будет удержано 13% НДФЛ. Избежать этого можно, применив налоговый вычет по типу Б.

Можно ли погасить 10-летние ОФЗ досрочно

Если вы все-таки решили вложиться в облигации на целых 10 лет, вас наверняка интересует вопрос: а можно ли вообще погасить ОФЗ досрочно. Да, в большинстве случаев это возможно, причем:

- вы не получите очередную выплату по купону;

- сохраните все ранее полученные выплаты.

Понятно, что новый купон вы не дождетесь, но при этом и старые никто отнимать не будет. А выгодно ли продавать облигации? Ответ на этот вопрос зависит от текущей рыночной ситуации. Если облигации, которые вы купили по 1000 рублей, за 2 года увеличились в цене до 1100 рублей, их рост составляет 10%, т.е. 5% годовых.

Это очень хороший показатель: не забудьте прибавить к нему 6% купонного дохода – и тогда получите 11% годовых. Правда, такого счастья еще нужно дождаться. Более того – есть риск, что рыночная цена снова просядет (особенно на фоне очередного понижения ставки ЦБ).

Как увеличить доходность на 13% за счет налогового вычета

Еще один способ увеличить доходность (на этот раз гарантированный) – получить налоговый вычет 13% от внесенной суммы. Условия его предоставления такие:

- Покупать облигации только через индивидуальный инвестиционный счет (ИИС).

- В год можно получать максимум 52000 руб. (13% от 400 тыс.).

- Необходимо получать доход, облагаемый НДФЛ, поскольку вычет предоставляется за счет возврата этого налога.

- Счет нужно продержать минимум 3 года.

Таким образом, ОФЗ на 10 лет – это довольно рискованное вложение. Я рекомендую обратить внимание только на ОФЗ ПК. В остальных случаях ситуация выглядит практически непредсказуемой.

Источник

Доходность 10-летних трежерис через год упадет до минус 0,50% — Guggenheim

Деньги, которые люди получат от государства в рамках программ помощи в связи с пандемией, в конечном итоге придут на рынок облигаций

Доходность 10-летних гособлигаций США. Источник: Bloomberg

Скотт Майнерд, управляющий партнер и главный инвестиционный директор Guggenheim, не разделяет последний консенсус рынка казначейских облигаций о том, что усилия по стимулированию восстановления экономики США означают неизбежный рост доходности. Он заявил, что доходность пятилетних казначейских облигаций может упасть до рекордно низкого уровня в 0,10%, и предположил, что 10-летний бенчмарк может упасть ниже нуля, поскольку деньги из государственных стимулирующих программ придут на рынок трежерис и других долговых инструментов. Согласно модели эталонной доходности, в январе 2022 года она упадет до минус 0,50%.

«Инвесторы уже решили для себя наперед, что долгосрочные ставки будут постоянно повышаться», — написал в заметке вторник. «История говорит нам об обратном».

Оптимистичные взгляды ветеран инвестиций на рынке облигации обнародовал после того, как на прошлой недели случилась хаотичная распродажа трежерис (Treasuries), где доходность пятилетних облигаций выросла до 0,86%. Трейдеры начали готовиться к повышению ставок Федеральной резервной системы к 2023 году, значительно опережая прогнозы центрального банка, согласно которому они останутся без изменений до конца того же года.

Аргумент Майнерда состоит в том, что самые безопасные и наиболее ликвидные активы будут продолжать получать деньги из системы, наводненной чрезвычайными покупками Федеральной резервной системы и государственной помощью. В то время как трейдеры облигациями продают казначейские облигации в надежде на рефляционный рост, он напомнил, что доходность продолжала снижаться в начале 1980-х, несмотря на выраженную в то время обеспокоенность инфляцией.

«Без сомнения, цены вырастут с постпандемических минимумов, но, учитывая избыточные мощности в большей части экономики и высокий уровень безработицы, любое повышение уровня инфляции, вероятно, будет временным», — сказал он.

Инвестиционный директор Guggenheim отнюдь не единственный бык на рынке трежерис. Некоторые трейдеры покупают бонды на распродаже, считая, что ожидания повышения процентных ставок стали слишком чрезмерными. Другие крупные инвесторы просто остаются в своих прежних лонгах. В частности, пенсионные фонды с активами на 2 триллиона долларов остались равнодушными к последним движениям.

Действия ФРС

Майнерд ожидает, что ФРС будет сдерживать любое резкое повышение реальной доходности, которое может сорвать восстановление экономики.

«В перспективе, покупки активов продолжатся до следующего года, а краткосрочные ставки останутся привязанными к нулю как минимум до 2024 года», — написал Майнерд в качестве аргумента и сил, сдерживающих доходность краткосрочных облигаций.

Он видит, что давление распространяется по всей кривой, делая текущую 10-летнюю доходность около 1,40% неустойчивой. Управляющая ФРС Лэйла Брейнард заявила во вторник, что темп распродажи облигаций приковали ее внимание, что может служить основанием для отсрочки любого сокращения покупок активов центральным банком.

«Поскольку деньги продолжают поступать в частный сектор, мы продолжаем ждать рост цен на акции и облигации», — написал Майнерд. «Со временем, по мере распределения стимулирующих выплат и налоговых возмещений и увеличения количества денег, которые, похоже, будут задействованы, инвесторы будут продлевать сроки погашения своих портфелей облигаций».

Эмили Барретт в Мельбурне, Bloomberg

Источник

Почему мы следим за доходностями Treasuries?

Последнюю неделю во всех инвестиционных каналах обсуждают рост инфляции и доходности 10-летних облигаций США, а аналитики на этом фоне пророчат обвал рынков. Но всё ли так прямолинейно работает на рынке?

Быстрые ответы

Если коротко, то в финансовой теории 10-летние облигации США являются безрисковым активом и базой для исчисления требуемой доходности других активов, в том числе и акций. Акции – более рискованный актив, чем облигации, поэтому, если доходность облигаций растёт, то должна вырасти и требуемая доходность для акций. «Доходность» для акций определяется показателем E/P, так как E – обозначает прибыль за прошлые 12 месяцев, то меняться может только P – стоимость акции. Рост требуемой доходности E/P эквивалентен снижению показателя P/E – то есть переоценки акций вниз.

Вывод 1. С ростом доходности 10-летних облигаций рынок акций падает.

При этом доходность облигаций растёт, потому что растёт инфляция. Облигации с низким купоном невыгодно держать при росте инфляции, так как инвестор на них ничего не зарабатывает. Из-за этого начинается распродажа длинных облигаций, что приводит к снижению их цены и росту эффективной ставки процента.

Но почему с ростом инфляции не растёт золото? Инфляция сама по себе не является индикатором обесценения денег – важно смотреть на реальные ставки дохода. Реальная ставка дохода = доходность 10-летних облигаций минус инфляция. Золото растёт, когда реальная доходность падает – это объясняет резкий скачек цены золота в 2020 году. Сейчас же обратная картина – доходности облигаций растут быстрее инфляции, спред сокращается, и реальная доходность растёт – поэтому золото и акции золотодобытчиков корректируются.

Вывод 2. С ростом реальной доходности золото и акции золотодобытчиков корректируются.

И так, получается, что облигации падают в цене, рынок акций сокращается и падает золото. Тогда на чем можно заработать?

Для этого давайте немного окунемся в экономическую теорию и посмотрим, как она состыкуется с практикой, и на чем можно заработать при текущем тренде.

Немного теории

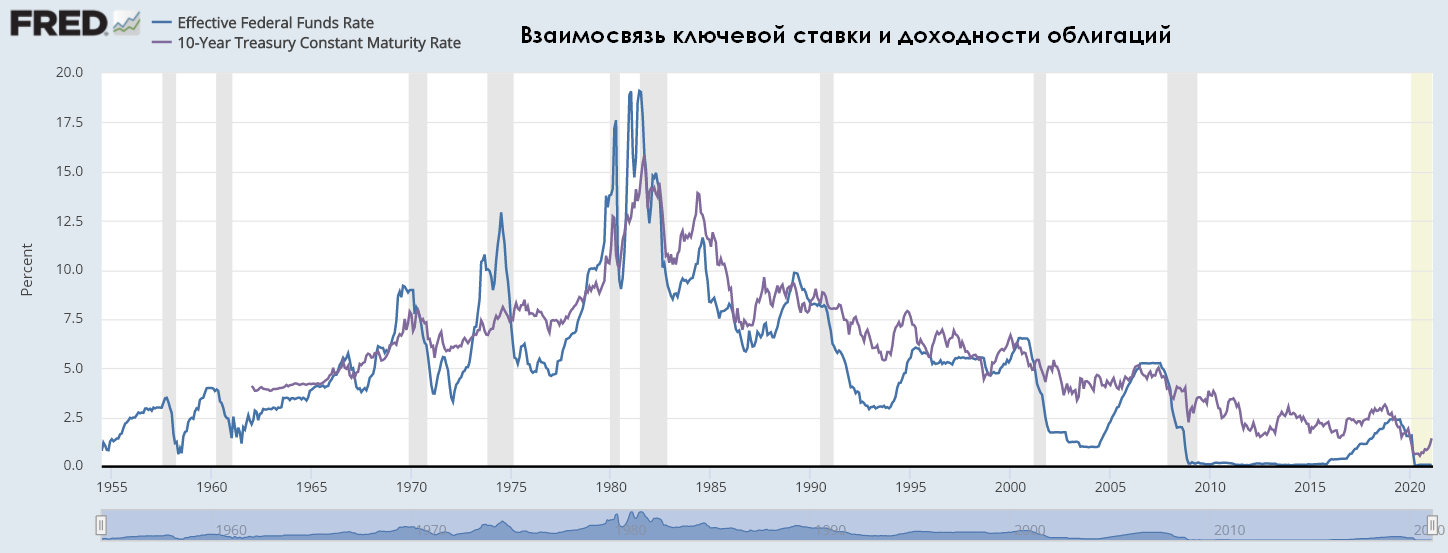

Начнем с ключевой ставки (для РФ) или Federal Funds Rate (для США). Ключевая ставка – процентная ставка, по которой финансовые учреждения ссужают без обеспечения свои резервные остатки другим финансовым учреждениям. Резервные остатки — это суммы, хранящиеся в ФРС (для США) и ЦБ (для РФ) для поддержания резервных требований депозитных учреждений. И в США, и в РФ, Центральный банк проверяет банки на выполнение нормативов, поэтому банки с недостатком средств на счетах берут в займы у других банков с избыточной ликвидностью. Такие сделки считаются безрисковыми, поэтому ключевая ставка определяет минимально возможную доходность инвестиций. Ключевая ставка – важный индикативный показатели, который определяет динамику другого «безрискового» актива – 10-летних облигаций США:

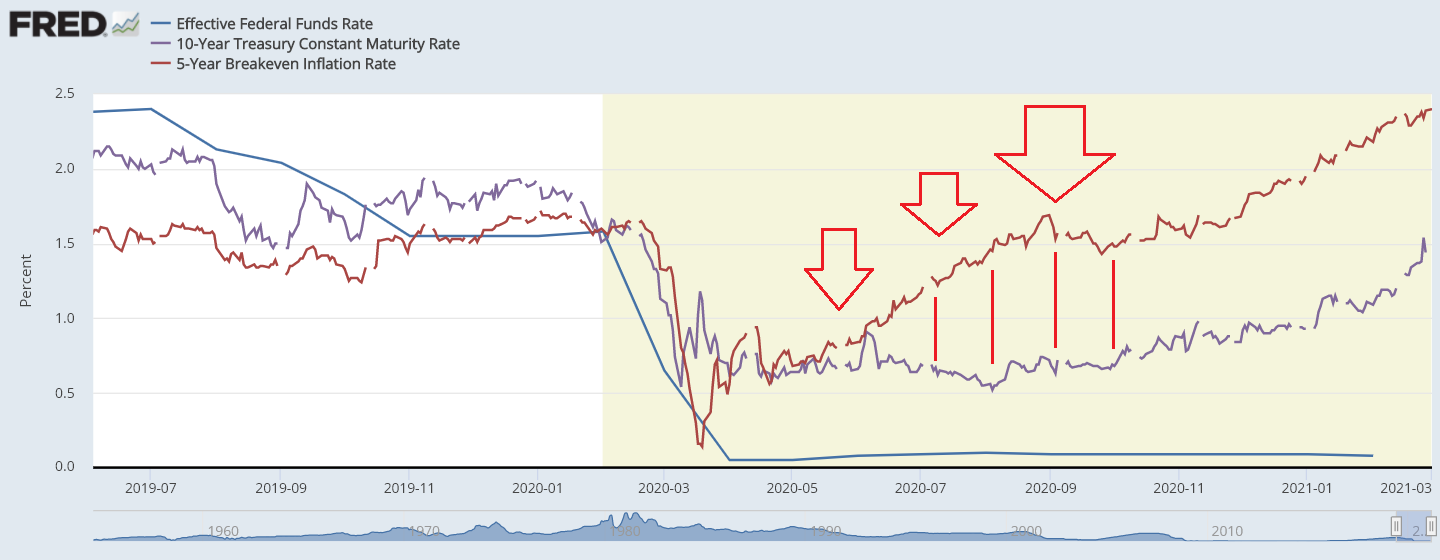

График 1. Взаимосвязь ключевой ставки и доходности 10-летних облигаций США

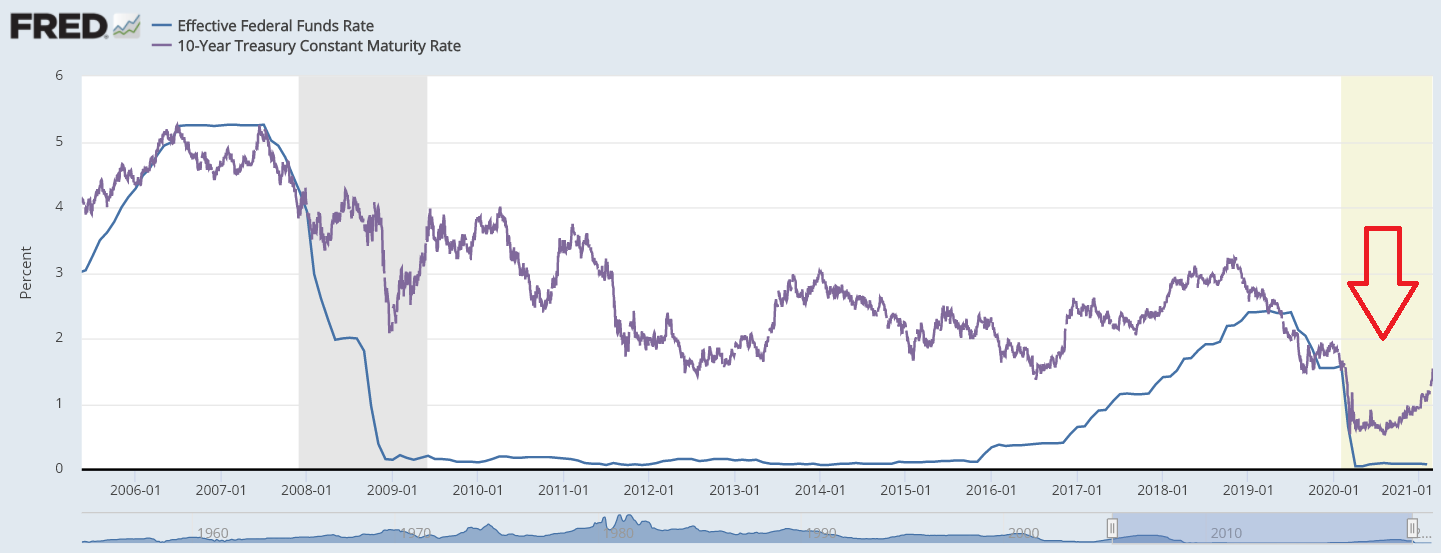

Несмотря на то, что долгосрочно ключевая ставка определяет движение доходности 10-летних облигаций, локально можно увидеть расхождения. Давайте увеличим рисунок:

График 2. Краткосрочные расхождения ключевой ставки и доходности облигаций США

Видно, что существует расходящиеся динамика на некоторых периодах. Всё потому, что ключевая ставка – нединамический показатель, она меняется только в определённые моменты и остаётся постоянной какой-то промежуток времени. А на доходность 10-летних облигаций влияет реальная стоимость денег.

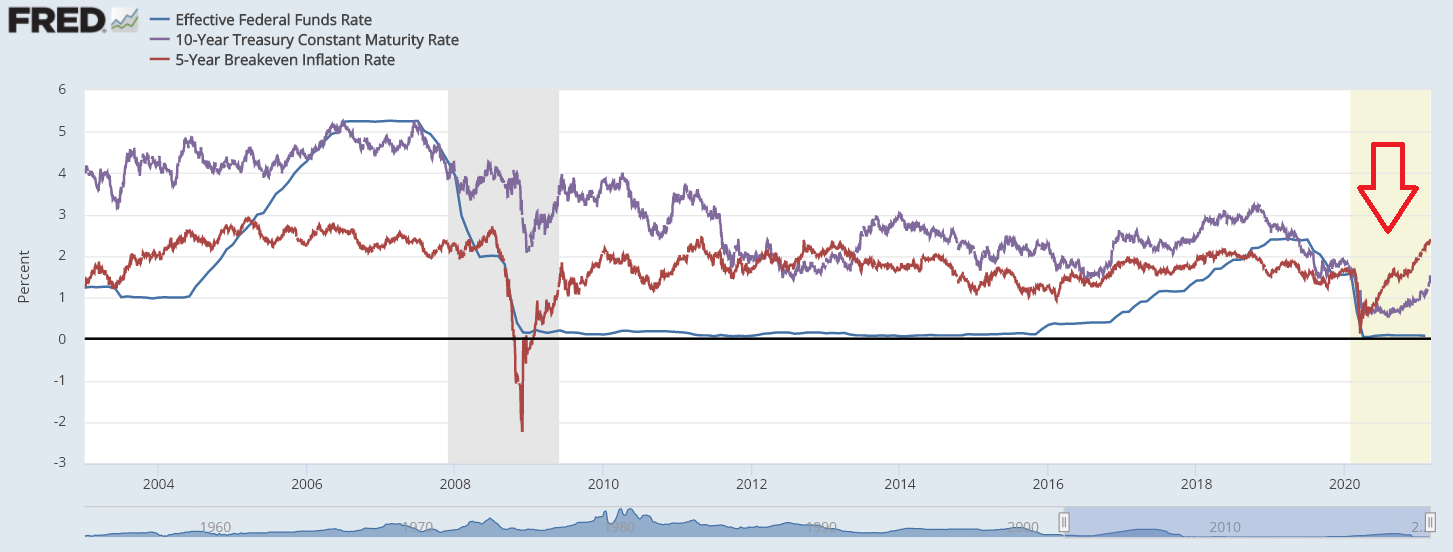

Реальная стоимость денег – это номинальная доходность на рынке минус инфляция, поэтому с ростом инфляции начинают распродавать длинные 10-летние облигации, отчего их доходность увеличивается:

График 3. Взаимосвязь инфляции и доходности облигаций США

Почему облигации распродают при росте инфляции? Потому что реальная стоимость денег уменьшается. Предположим, вы купили 10-летние облигации с эффективной доходностью 1.35% при ожидаемой инфляции 1.2%. Тогда вы зарабатывайте в реальном выражении 1.35%-1.2% = 0.15% в год. Но если ожидаемая инфляция выросла, скажем, до 1.5%, то тогда ваши инвестиции обесцениваются на 1.35%-1.5% = 0.15% в год.

Почему это важно для акций?

С одной стороны, в финансовой теории 10-летние облигации США считаются безрисковым активом и их доходность «ближе» всего к динамике двух фундаментальных макроэкономических показателей — ключевой ставки и инфляции.

С другой стороны, доходность актива зависит от его уровня риска. То есть, чем рискованнее ваше вложение, тем большую доходность вы будете от него требовать.

Наименее рискованной сделкой является овернайт между банками, доходность по которому равна ключевой ставке. Но этот инструмент недоступен обычному инвестору, поэтому для него «безрисковым» считается актив на один шаг «дальше» от банковского овернайта – 10-летние облигации США.

Из этих постулатов появляется определение доходности любого актива, в том числе акций:

Доходность актива = доходность 10-летних облигаций + премия за риск

Чем выше доходность облигаций, тем ниже стоимость акций

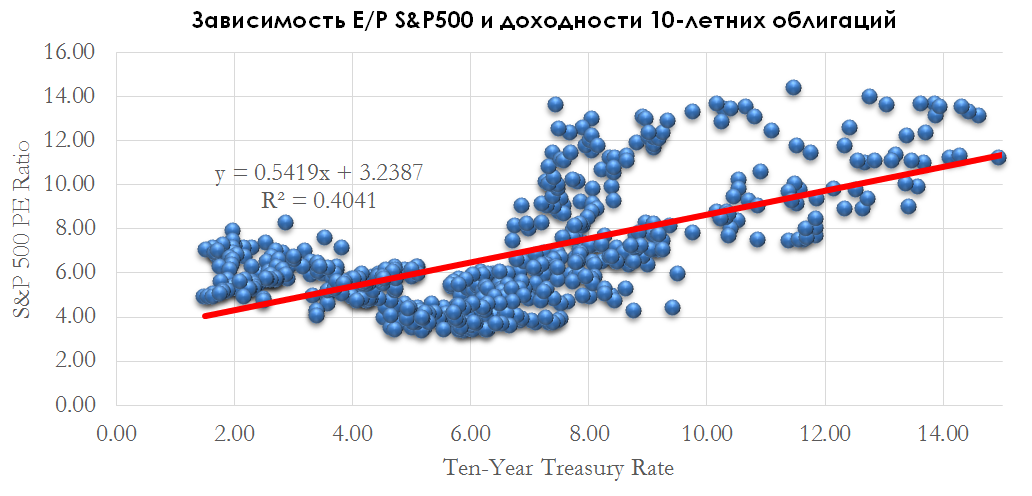

Всем известен коэффициент Price-to-Earnings или P/E. Если этот коэффициент перевернуть, то мы получим E/P или кривую доходности акций. Согласно теории, приведенной выше, чем выше доходность по облигациям, тем выше требуемая доходность для акций.

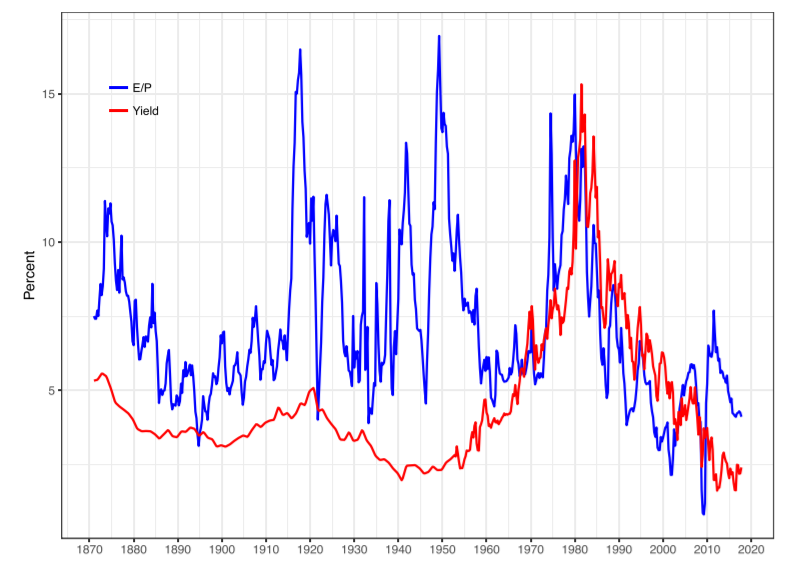

Если построить зависимость между доходностью облигаций и E/P индекса S&P 500, то мы обнаружим прямую зависимость:

График 4. Зависимость E/P S&P 500 и доходности 10-летних облигаций

Зависимость не 100%, однако на симуляции видно, что прогнозные значения «ходят» вместе с реальными:

График 5. Симуляция значений E/P S&500

Окей, но что такая динамика значит для рынка акций? Она показывает, что, в среднем, при росте доходности облигаций – растёт требуемая доходность для акций, что переоценивает коэффициент P/E вниз. Так как E означает чистую прибыль за прошлые 12 месяцев – то есть неизменяемый показатель – это значит, что снижается показатель P, или цена акции.

Также верна и обратная зависимость, то есть при снижении доходности облигаций – снижается требуемая доходность для акций, что переоценивает коэффициент P/E вверх -> то есть цены на акции растут.

Всегда ли сохраняется такое равновесие?

Если посмотреть на динамику кривой доходности акций и облигаций не с 1970, а с 1870 года, то мы обнаружим динамическое расхождение показателей:

График 6. Динамическое расхождение кривых доходностей акций и облигаций с 1870 года

Источник: V. Zakamulin, J.A. Hunnes Stock earnings and bond yields in the US 1871–2017: The story of a changing relationship. The Quarterly Review of Economics and Finance 79 (2021) 182–197

Всё потому, что на равновесное соотношение E/P и доходности облигаций влияет не только ключевая ставка и инфляция, но и ставка налога на прибыль, дивиденды и реинвестирование капитала, а эти показатели меняются во времени, хотя достаточно стабильны долгий промежуток времени:

График 7. Динамическое изменение равновесия кривых доходностей акций и облигаций

Источник: V. Zakamulin, J.A. Hunnes Stock earnings and bond yields in the US 1871–2017: The story of a changing relationship. The Quarterly Review of Economics and Finance 79 (2021) 182–197

Поэтому можно сказать, что в целом равновесие меняется, но по данным с 1970 года оно является устойчивым.

Почему акции и золото быстро росли в 2020?

Как мы уже выяснили существует несколько важных макроэкономических показателей: ключевая ставка и инфляция. От них зависит доходность 10-летних облигаций США, которая является базой расчёта справедливой доходности для других активов, в том числе и акций.

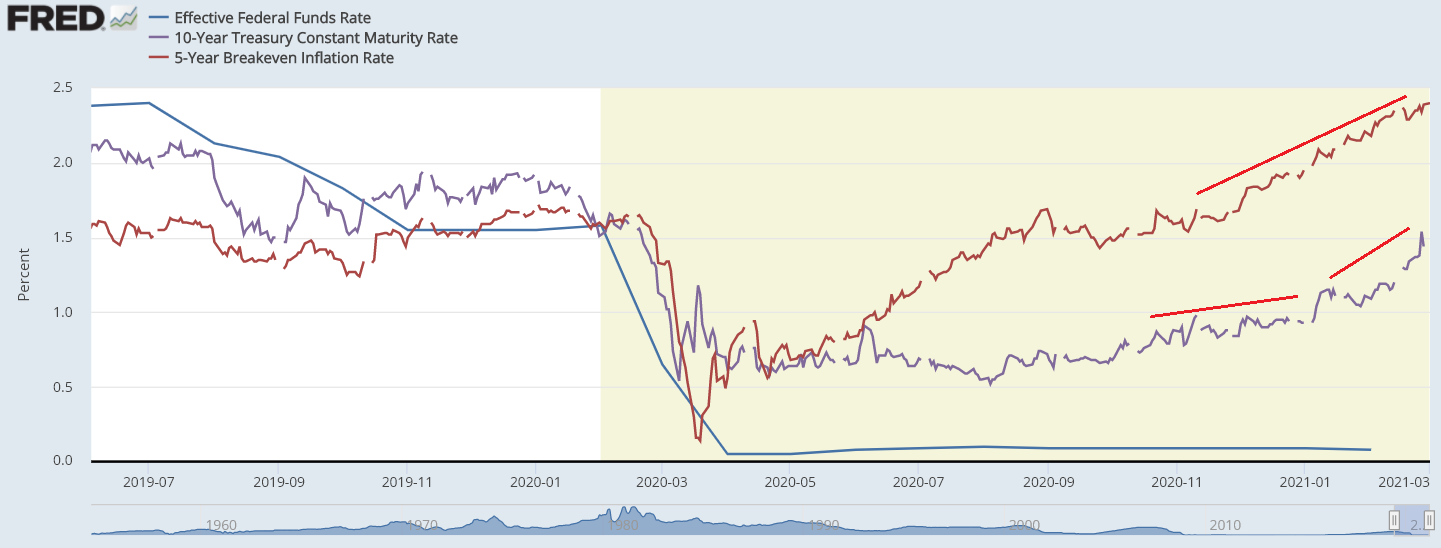

Давайте еще раз взглянем на график:

График 8. Взаимосвязь ключевой ставки, доходности облигаций и инфляции в 2020 году

В 2020 году ключевая ставка в США резко снизилась, что привело к снижению доходности 10-летних облигаций. При этом в 3 и 4 кварталах доходность облигаций не реагировала на рост инфляции, что сдерживало требуемую доходность акций на низком уровне и переоценивало справедливый мультипликатор P/E вверх.

Также многие спрашивают, почему золото росло в 2020, а сейчас расти перестало, когда наблюдается рост инфляции и обесценивание денег.

Если еще раз посмотреть на рисунок, то можно заметить, что реальная доходность инвестиций снижалась:

График 9. Взаимосвязь доходности облигаций и инфляции в 2020 году

Золото растёт именно при снижение реальной доходности, то есть при росте спреда между 10-летними доходностями облигаций и инфляцией, именно поэтому золото хорошо себя чувствует при рецессиях.

Сейчас же мы наблюдаем одновременно и рост доходностей облигаций, и рост инфляции. При этом доходность начала расти быстрее инфляции, что вызывает сужение спреда и росту реальной доходности, поэтому золото падает:

График 10. Рост доходности облигации и инфляции

На что делать ставку в текущих реалиях?

Доходность 10-летних облигаций – один из главных фундаментальных показателей на рынке. С ростом доходности облигаций растёт и требуемая доходность акций, что снижает мультипликатор P/E и рынок акций падает. В первую очередь это касается акций с высокими мультипликаторами – обычно это убыточные акции роста с большими перспективами, поэтому инвесторы оценивают их по результатам на 5-10 лет вперед. Тут работает правильно, чем выше мультипликатор – тем больнее падать. Поэтому недавно мы увидели снижение таких компаний, как Tesla и Square на 10-15%.

От разницы между доходностью облигаций и инфляцией играет золото. Чем выше реальная доходность, тем ниже золото, так как золото – защитный актив, который растёт при обесценивании денег. Сейчас реальная доходность растёт, поэтому золото в текущих реалиях – слабый актив, пока тренд не сломается.

При этом с ростом инфляции выигрывают два сектор – промышленные ресурсы (commodities) и товары первой необходимости. Как правило, в этих сферах высокая конкуренция и рост общего рынка ограничен. При этом спрос на товары этих отраслей остаётся стабильным, а рост инфляции приводит к органичному росту цен, поэтому такие компании растут по финансовым показателям.

Мы считаем, что в текущих реалиях худшие ставки – это дорогие технологические компании (Tesla, Square и подобные) и золото, в том числе золотодобывающие компании. А лучшие ставки – commodities (индустриальные металлы, сельхоз культуры) и consumer staples (продуктовый и непродуктовый ритейл, табак, алкоголь, товары личной гигиены).

Источник