- Нужно ли платить налоги на доход от инвестиций: подробный обзор

- Нужно ли платить налог на доходы от инвестиций

- Изменения в налоговом законодательстве

- На депозиты

- От инвестиций в золото

- Доходы от недвижимости

- От сделок на фондовом рынке

- С дивидендов

- На облигации

- От валютных операций

- От ПИФ

- От сделок по криптовалютам

- Налоги на доход от инвестиций: самый полный обзор + примеры расчетов

- Инвестиции и их виды

- Ставка налога на инвестиции

- НДФЛ на доходы от банковских вкладов

- Налогообложение прибыли от инвестиций в золото

- Налоги на доходы от недвижимости

- Налоги фондового рынка

- Налоги на доход от продажи акций

- Налоги с дивидендов

- Как уменьшить сумму налога на дивиденды иностранных компаний

- Как платить налоги на облигации

- Какие облигации освобождены от налога

- Пример расчета налога на купон

- Расчет налога по еврооблигациям, пример

- Налоги на доход от валютообменных операций

- Налог с ПИФов

- Как не платить налоги по биржевым сделкам

- Налогообложение криптовалют

- Налоги на доходы от прочих высокорискованных операций

- Заключение

Нужно ли платить налоги на доход от инвестиций: подробный обзор

Всем привет, уважаемые читатели блога AFlife.ru! Налогообложение в России – это темный и ветвистый лес. В нем легко запутаться и заблудиться, особенно тем, кто не сильно разбирается в тонкостях начисления и уплаты налогов. Любой начинающий инвестор при проведении предварительных расчетов интересуется, какие налоги на инвестиции ему нужно будет заплатить и нужно ли их платить вообще?

Нужно ли платить налог на доходы от инвестиций

Вопреки наивным надеждам всех тех, кто хотел получать деньги и не выделять из них никакой части государству, налоги платить все-таки нужно. Но не всегда. Разберемся подробнее, в каких случаях необходимо будет выделить долю дохода в бюджет. Каким образом это нужно сделать? И когда можно спокойно вздохнуть и махнуть рукой на налоговые хлопоты?

Для начала следует понимать одно. В большинстве случаев основная задача любой инвестиционной деятельности – это получение дохода. Не важно, какой инструмент использовался для достижения этой цели – облигации, депозиты или акции. В российской системе налогообложения для всех частников действует налог на доходы с физических лиц (иными словами – НДФЛ). Его ставка составляет 13% для граждан РФ и 30% для нерезидентов. В отдельных случаях размер НДФЛ достигает 35%, но и эти ситуации мы также подробно разберем.

Услышав эту благую весть, некоторые начинающие инвесторы уже собираются подсчитывать убытки от своей еще не начатой деятельности и судорожно искать пути отступления. На самом деле, все не так страшно. Налог взимается только с доходов, при этом в расчет налоговой базы не входит сама сумма инвестиций. Другими словами, если было вложено 5 млн. руб и получено доходов на сумму 350 тыс. руб, то налог исчисляется только с суммы полученного дохода, в данном случае, налоговая база составляет 350 тыс. руб.

Дополнительно для каждого инвестора существуют налоговые льготы и вычеты. Они меняются в зависимости от способа вложения средств. На сегодня существуют несколько основных вариантов инвестирования денег:

- открытие депозитного счета в банке;

- вложение средств в коммерческую и некоммерческую недвижимость;

- проведение операций с ценными бумагами на фондовом рынке (акции, облигации и т.д.);

- инвестиции в золото;

- проведение валютных операций;

- вложение средств в криптовалюту.

Любой из озвученных способов инвестирования денег имеет свои особенности, преимущества и недостатки. Поэтому каждый из них необходимо рассматривать отдельно с учетом тонкостей налогообложения в конкретном случае.

Изменения в налоговом законодательстве

Как происходит расчет и уплата налога физическими лицами? Это тоже немаловажный вопрос, который интересует многих инвесторов, особенно если они являются частными лицами и работают самостоятельно.

По действующему налоговому законодательству любое физическое лицо, получившее доход, должно задекларировать его и сдать декларацию в свое региональное отделение ИФНС. После проверки содержимого документа и суммы исчисленного налога заявитель обязан уплатить его в течение определенного периода.

Для инвесторов алгоритм действий абсолютно тот же, но есть несколько поправок, которые вступили в силу с 2020 года:

- Если инвестор-физическое лицо в 2020 году будет продавать или обменивать ценные бумаги с контрагентом-юридическим лицом, то необходимость декларировать доход для него отпадает. Дело в том, что в соответствии с поправками, если частник получил доход от организации, то последнее признается налоговым агентом в отношении первого. Другими словами, если вы продали бумаги какой-либо компании, то именно она должна сдать декларацию, исчислить и удержать доход. И в случае необходимости выдать справку формы 2-НДФЛ. Эти изменения не распространяются на отношения между двумя физ. лицами. В этом случае каждый должен также декларировать свой доход. Но сотрудничать с компаниями сейчас стало значительно проще.

- Брокер теперь обязан заплатить налог за инвестора, если не удержал его (по договоренности или ошибочно). Дело в том, что брокерская компания является налоговым агентом для инвестора. Поэтому на нее ложилась обязанность по исчислению, удержанию и уплате налога. При этом в ситуациях, когда налог был неправильно удержан или не удержан вообще, брокер не имел права оплачивать его из собственных средств. Он должен был просто сообщить об этом в свое подразделение ИФНС. Теперь же в случае неправильного исчисления и уплаты налога брокер обязан будет выплатить его из своих средств. Эта мера призвана повысить ответственность брокерских организаций. Правда, выявить имеющиеся ошибки в расчетах ИФНС сможет только при проведении проверки. Несмотря на это не стоит уповать на старый русский «авось» с надеждой, что пронесет, и аудита не будет. Налоговая славится своей предусмотрительностью и внезапностью.

- С апреля 2020 года иностранные граждане будут ставиться на учет в ИФНС в том числе и на основании отчетности брокеров. Если раньше они должны были самостоятельно вставать на учет или на основании данных, полученных из других госструктур, то теперь полномочия налоговой расширены. Они могут ставить на учет на основании полученных отчетов. В годовой отчетности указывается сумма дохода и НДФЛ, а также информация об инвесторе. Руководствуясь этими данными, ИФНС отправляет письмо брокеру или банку, которые должны перенаправить его непосредственно иностранному контрагенту.

- Изменилась форма сдачи отчетности брокерами. Теперь они сдают в ИФНС справки 2-НДФЛ по каждому инвестору. Также изменился крайний срок сдачи отчетности, и вместо 1 апреля теперь отчитаться нужно до 1 марта. Благодаря этому инвестор уже в начале марта сможет получить справку о доходах и будет уверен, что именно эти цифры переданы в ИФНС.

Теперь рассмотрим налогообложение по каждому способу инвестирования.

На депозиты

Возможно, для кого-то это прозвучит грустно, но с дохода, полученного с депозита, точно также необходимо платить подоходный налог. Правда, в этом деле есть одна маленькая, но очень важная тонкость: платить налог придется только с дохода, полученного со вклада размером более 1 млн.руб. То есть если сумма на депозитном счете не превышает 1 млн.руб. и составляет, к примеру, 800 тыс.руб., налог с полученных процентов платить не придется.

Надо отметит, что эта мера начнет действовать только в 2021 году и сейчас можно пока не переживать.

Есть еще одна деталь, которую не стоит забывать. Если ставка по вкладу превышает ключевую ставку ЦБ РФ на пять и более пунктов, то налоговая ставка будет уже 35%. Учитывая размер ключевой ставки (6,25-6,5%), можно смело предположить что депозиты с такой доходностью в нашей стране не встречаются. Поэтому платить налог именно по такой ставке придется только очень редкому «счастливцу».

Аналогичная ситуация и по валютным вкладам. На радость всем инвесторам, на курсовую разницу налог начисляться не будет, независимо от ее влияния на сумму. Доходность депозита рассчитывается ежедневно, позволяя минимизировать погрешность скачка курса валют. Ставка 35% действует на те депозиты, где действующая ставка превышает ключевую на 9 пунктов. Учитывая размер ставок по депозитам в валюте, НДФЛ 35% можно считать чем-то на грани фантастики.

От инвестиций в золото

Металлический вклад – один из самых стабильных и востребованных, особенно в периоды экономической нестабильности. Цены на золото также падают и растут, но если открывать его в перспективе на несколько лет, то можно не сомневаться, что сумма дохода будет приятно радовать глаз.

НДФЛ с дохода по золоту исчисляется по ставке 13%. Чтобы избежать погрешностей при расчете, необходимо сохранять все чеки при покупке и реализации своих металлических вкладов. Есть еще приятный момент – если инвестор владел своим металлическим вкладом более 3 лет, он получает льготу по уплате НДФЛ.

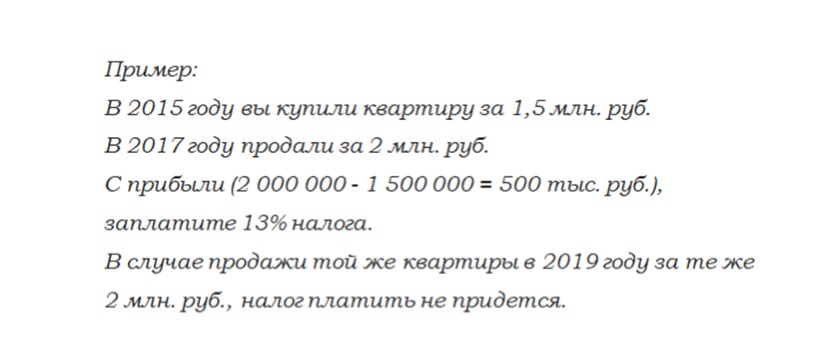

Доходы от недвижимости

Доходы, полученные от операций с недвижимостью, также облагаются налогом по ставке 13%. Но здесь есть несколько особенностей, которые важно учитывать:

- При продаже не облагается налогом недвижимое имущество, которое было во владении более 3 лет (если куплено до 01.01.2016 г.) или 5 лет (если было приобретено после 01.01.2016 г.).

- При реализации жилой недвижимости действует имущественный вычет 1 млн. руб., при продаже прочей недвижимости (например, гараж или коммерческое помещение) сумма вычета составляет 250 тыс.руб. Важно помнить, указанные суммы – максимальный размер вычета по всем объектам недвижимости.

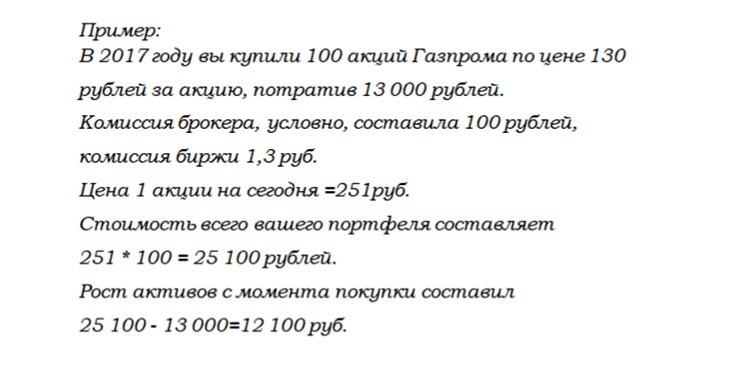

От сделок на фондовом рынке

Все сделки на фондовом рынке также подлежат налогообложению. Если говорить об операциях с акциями, то в этом случае налоговая ставка составляет 13%. Налог рассчитывается только после реализации акций. А налоговой базой является не вся стоимость проданных ценных бумаг, а только разница между суммой реализацией и всеми расходами. К расходам относятся как затраты на покупку акций, так и на различные комиссии брокерам, оплату за хранение и т.д.

Декларируются доходы способом, описанным выше. То есть при сотрудничестве с юридическими лицами декларацию сдавать не надо, а при работе с физическими лицами – ответственность за сдачу отчетности ложится на инвестора.

С дивидендов

Дивиденды являются одним из видов дохода инвестора. Для резидентов налоговая ставка составляет 13%, для нерезидентов – 15%.

Акционерам отечественных компаний не требуется декларировать доходы и уплачивать налог, поскольку эту функцию выполняет эмитент, и инвестору приходит сумма уже за вычетом налога. Акционерам иностранных компаний нужно самостоятельно сдавать отчет по форме 3-НДФЛ и уплачивать налог.

На облигации

Расчет налога при проведении операций с облигациями еще интереснее. Для каждой ситуации предусмотрена своя система. Причем для первых двух случаев владение облигациями сроком более 3 лет освобождает инвесторов от налогообложения.

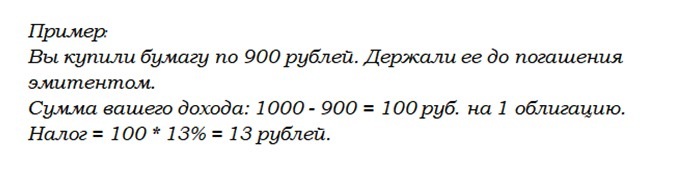

- Если облигации были приобретены по стоимости ниже номинальной и держались на руках до момента погашения, то налоговой базой будет являться сумма разницы между ценой покупки и суммой погашения по номиналу.

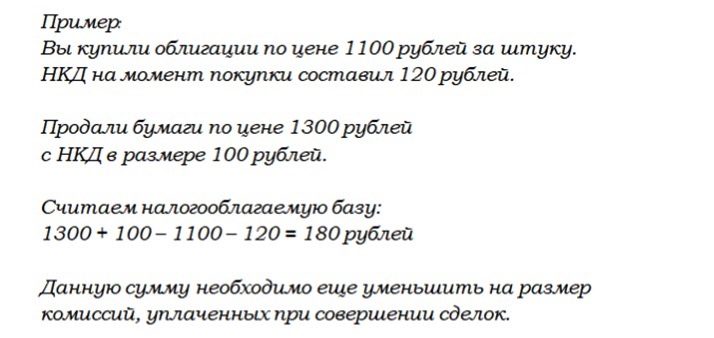

- Если облигации приобретались по цене ниже номинальной и были реализованы до момента погашения, то налоговой базой будет разница между ценами покупки и продажи с учетом накопленного купонного дохода.

- Если был получен купонный доход по облигации, то именно от его суммы и будет рассчитываться налог. Стоит учитывать, что удерживается он еще до выплаты средств по купону.

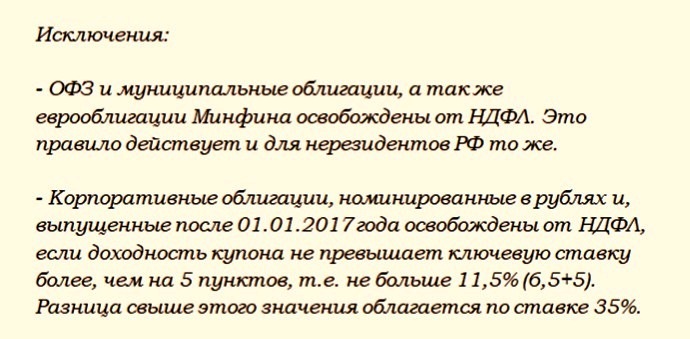

Существуют облигации, которые полностью освобождаются от налогов. К ним относятся: ОФЗ и корпоративные облигации (если ставка по ним не превышает ключевую по ЦБ РФ + 5 пунктов). Справедливости ради стоит отметить, что и доходность перечисленных ценных бумаг не очень высока.

От валютных операций

Операции с валютой относятся к одному из подвидов имущественных операций. Поэтому на них распространяется вычет по доходам, а при владении валютой более 3 лет налогом она не облагается.

Важно знать, что по валютным операциям налоговым агентом является сам инвестор, поэтому декларировать доходы ему необходимо самостоятельно. Несмотря на возможный штраф и даже уголовную ответственность (при получении дохода свыше 600 тыс.руб.), многие инвесторы продолжают игнорировать необходимость сдачи отчетности, за что чаще всего несут ответственность.

От ПИФ

Работа с паевым имущественным фондом относится к имущественным операциям. Соответственно, на них распространяется та же налоговая ставка (13%) и те же льготы (не нужно платить налог по истечению 3 лет). Налоговой базой является доход, полученный с ПИФ, при этом стоимость самих ценных бумаг не облагается подоходным налогом.

От сделок по криптовалютам

И наконец, одно из наиболее актуальных и спорных направлений инвестирования – криптовалюта. Одни считают этот инструмент раздутым и недолговечным, другие видят в нем валюту будущего. Как бы то ни было, если валюта приносит доход, значит в теории необходимо заплатить с него налоги.

Но вопреки логике практика показывает невозможность регулирования рынка криптовалюты. Связано это в первую очередь с тем, что главное достоинство валюты – анонимность, а все операции совершаются через обезличенный цифровой счет. На сегодняшний день нет возможности сопоставить данные кошельки с конкретным физическим лицом. Поэтому пока доход с криптовалюты не является налогооблагаемым.

Инвестирование – это всегда риск, но далеко не всегда он оправдан. Если проект приносит хорошую прибыль, то учитывая лояльность налогообложения в России, можно заплатить налоги и спать спокойно. Тем более, что для налогоплательщиков предусмотрено множество льгот, вычетов и различных способов экономии. Одним из таких является ИИС (индивидуальный инвестиционный счет), которые позволяет легко и быстро получить вычет. Открыть его можно во многих банках, в том числе в Тинькофф, Сбербанке, ВТБ и т.д.

Если вам понравилась наша статья, то делитесь ею в социальных сетях и обязательно подписывайтесь на обновления блога, чтобы не пропустить много чего интересного!

Источник

Налоги на доход от инвестиций: самый полный обзор + примеры расчетов

Здравствуйте, уважаемые читатели. Вас приветствует интернет-журнал о финансах Finova.ru. Сегодня поговорим о налогах с инвестиций. Как известно, цель любых инвестиций – получение дохода. А любой доход в нашей стране (и не только в нашей) облагается налогом на прибыль. В этой статье мы расскажем, какие налоги, как и когда необходимо платить при инвестиционной деятельности.

Инвестиции и их виды

Для начала, давайте разберемся, что такое инвестиции.

Инвестиции – это вложение денег с целью получения прибыли.

Вложить капитал можно в:

- банк на депозитный счет

- золото

- недвижимость

- инструменты фондового рынка — акции, облигации, ПИФы, валютные операции и т.п.

- криптовалюту

- высоко рискованные проекты – краудфандинг, стартапы, форекс и прочие вложения в сомнительные проекты.

Таким образом, способов получить прибыль на сегодняшний день достаточно много. Прибыль – это ваш доход. И как любой доход он облагается НДФЛ.

Ставка налога на инвестиции

Основная ставка налога — 13 % (для нерезидентов РФ – 30%), но есть некоторые нюансы.

НДФЛ на доходы от банковских вкладов

Большинство даже не подозревает, но в НК РФ прописаны налоги на доходы от размещения денег на депозитах банка. Ставка НДФЛ при этом составляет 35%, но платить придется только в случае, если банковская ставка по вашему вкладу превышает ключевую ставку ЦБ РФ на 5 пунктов.

С 28.10.2019 года последняя была установлена в размере 6,5%. Таким образом, налоги следует платить на вклады со ставками выше 11,5% (6,5+5). Уже давно ни в одном банке нельзя получить такой процент на депозит, поэтому и налог уплачивать не придется.

По валютным вкладам ситуация аналогичная. Налог платится, если ставка будет превышать ключевую на 9%. Реальные ставки по валютным депозитам в банках очень близки к нулю, поэтому никаких налогов платить не нужно.

Налогообложение прибыли от инвестиций в золото

Золото всегда было и остается защитным активов во времена кризиса. Как только в экономике появляется неопределенность, цена на золото неизбежно растет. Форм инвестиций в этот металл много – ОМС (обезличенные металлические счета), приобретение золота в слитках, монет, покупка акций золотодобывающих компаний на бирже и т.д.

Доходы от инвестиций в «солнечный» металл облагаются НДФЛ в размере 13%. Однако, если держать золото у себя более 3 лет, можно получить освобождение от уплаты. Для подтверждения факта долгосрочного владения не забудьте сохранить все договора на покупку и чеки.

При получении прибыли от операций с инвестиционными монетами налог придется платить только в случае, если ваш доход превысил 250 тыс. рублей (что должно быть подтверждено чеками) и так же действует трехлетняя льгота. Данная сумма является имущественным вычетом и включает доход от всех операций с имуществом – ценными бумагами, валютой, ПИФами и т.д. (исключение, дома и квартиры).

Налоги на доходы от недвижимости

Большая тема со множеством нюансов и «подводных камней». Основной момент следующий: если имущество принадлежало вам более трех лет (в случае покупки до 01.01.2016г.) или пяти лет (для купленных после 01.01.2016г.), то вы освобождаетесь от уплаты налога.

Кстати, не забудьте получить налоговый вычет. Прочитать о нем можно здесь.

Налоги фондового рынка

Акции. Прибыль держателей данного вида активов облагается 13-процентным налогом.

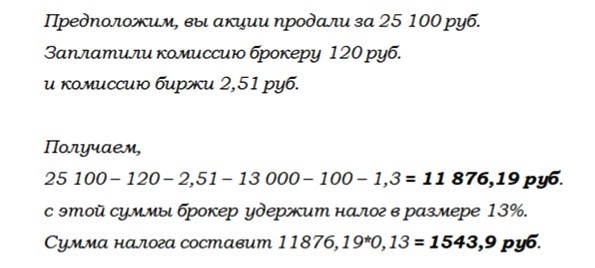

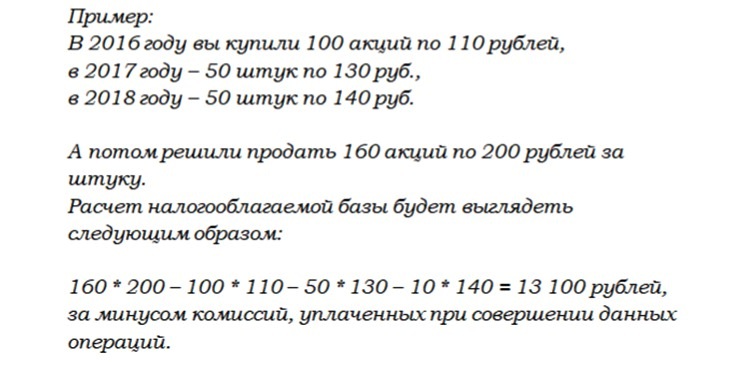

Налоги на доход от продажи акций

Купили дешевле, продали дороже, получили прибыль, с нее надо заплатить налог. Ключевой момент здесь именно факт продажи.

Данная сумма НЕ ЯВЛЯЕТСЯ ВАШИМ ДОХОДОМ, пока вы эти акции не продали.

То есть, для расчета налогооблагаемой базы данную сумму, полученную от реализации, необходимо уменьшить на размер расходов на покупку, хранение и продажу активов. Это могут быть комиссии брокера, оплата за депозитарий, биржевые сборы, услуги оператора и прочие.

Давайте рассмотрим ситуацию, когда вы покупали акции не один раз, а несколько, в течение некоторого периода. А потом решили продать. В данном случае действует учет по методу FIFO (First In, First Out), то есть, что первым купили, то первым и продаете.

Кстати, акции вам ведь могут и подарить. Тогда, если даритель не является прямым родственником, придется заплатить 13% налога. А вот если получить бумаги в наследство, то обязанность уплаты налога не возникает.

Налоги с дивидендов

Дивиденды тоже являются доходом акционера. К ним так же применяется ставка налога 13%, для нерезидентов РФ – 15%.

По дивидендам отечественных компаний — налог будет удержан еще до поступления данных средств на ваш счет, так что платить самостоятельно ничего не нужно.

Исключение составляют дивиденды, приходящие в долларах, например от компании Полиметалл. По таким выплатам налоги придется платить исключительно самостоятельно, подавая декларацию 3-НДФЛ.

Кстати, по некоторым компаниям налог и вовсе не удерживается, например АФК Система. Дело в том, что ее доход складывается из дивидендов, выплаченных дочерними компаниями, и налог на прибыль по ним уже удержан. Во избежание двойного налогообложения дивиденды Системы от налога освобождены.

Как уменьшить сумму налога на дивиденды иностранных компаний

Дивиденды акций иностранных компаний облагаются в соответствии с налоговым законодательством той страны, в которой они выпущены. По акциям американских компаний ставка составляет 30%. Для того, чтобы снизить уровень налога необходимо подписать форму W-8BEN – она действует 3 года. Сделать это можно на сайте вашего брокера.

После подписания дивиденды от иностранных компаний будут облагаться по ставке 10%, а у вас возникает обязанность доплатить 3% в ФНС самостоятельно. Для этого необходимо подать декларацию 3-НДФЛ до 30 апреля года, следующего за отчетным.

Как платить налоги на облигации

1.Покупка бумаг по цене, ниже номинала с целью держать до погашения. Напомним, что первоначальная стоимость большинства облигаций 1 000 рублей.

2. Покупка бумаг по цене, ниже номинальной и продажа до погашения. В данной ситуации ваш доход будет составлять разницу цен. Не стоит забывать и про накопленный купонный доход (НКД).

Владение облигациями больше 3-х лет, освобождает вас от уплаты НДФЛ по этим двум пунктам.

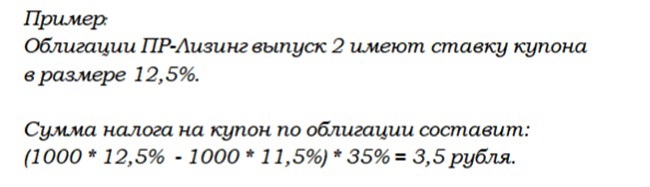

3.Получение купонного дохода. Он рассчитывается в процентах от номинальной стоимости облигации. Налог — 13%, удерживается еще до поступления суммы купона на ваш счет, поэтому платить самостоятельно ничего не нужно.

Какие облигации освобождены от налога

Пример расчета налога на купон

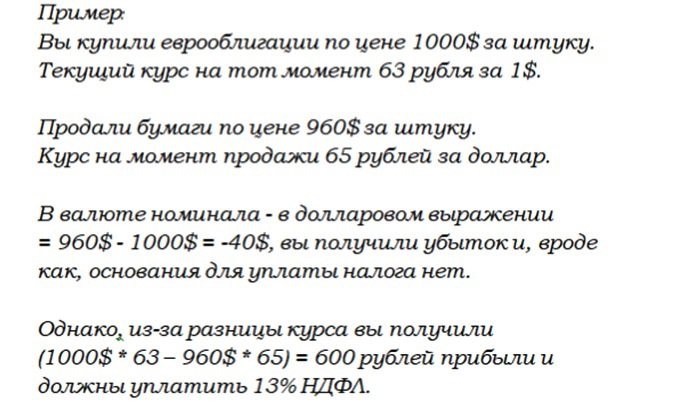

Расчет налога по еврооблигациям, пример

Отдельно выделяется налогообложение еврооблигаций, которые номинированы в иностранной валюте. При расчете дохода по ним учитывается курс валюты на соответствующую дату.

Налоги на доход от валютообменных операций

Сделки с валютой на бирже относятся к имущественным и доход облагается налогом по стандартной ставке. Здесь так же есть возможность использовать льготу при владении валютными активами более трех лет и снизить базу налогообложения на сумму расходов, понесенных при покупке и реализации (имея документальное подтверждение). При этом брокер не признается налоговым агентом по данным операциям, а значит, платить налог придется инвестору самостоятельно.

Скажем откровенно, мало кто из инвесторов подает налоговую декларацию, чтобы заплатить НДФЛ со сделок с валютой, и пока суммы доходов не велики, налоговой то же «не интересно» заниматься такими случаями. Однако, в случае вскрытия факта неуплаты, придется раскошелиться на штраф, пенни и всю сумму налога. А если сумма недоплаты превысит 600 тыс. руб., то возможна уголовная ответственность.

Налог с ПИФов

Паи фондов относят, как и все ценные бумаги, к имуществу. Прибыль инвестора от их реализации облагается налогом по стандартной ставке, а так же действует трехлетняя льгота (для долей, купленных после 01.01.2014 года). Обязанность удержания налога ложится на управляющую компанию.

Как не платить налоги по биржевым сделкам

Существует несколько способов снизить или вообще избежать уплаты НДФЛ по биржевым сделкам:

1. Покупка акций высокотехнологичного сектора. На сайте Московской биржи опубликован « Перечень ценных бумаг, относящихся к инновационному сектору», доход от реализации которых не облагается НДФЛ, если вы купили их не ранее 01.01.2015 г. и владели ими больше года.

2. Фиксация убытков позволяет снизить налогооблагаемую базу, так как налог платится с «финансового результата».

Кроме того, сумму убытка можно переносить на следующий налоговый период (до 10 лет). Декларацию 3-НДФЛ для этого придется подавать самостоятельно, и запросить у брокера документальное подтверждение убытков (справку).

3. Оформить ИИС типа Б, который позволит не платить НДФЛ (исключение, дивиденды). Кстати, удержание налога по ИИС, независимо от выбранного типа, производится в момент закрытия счета. Пока ИИС не закрыт, НДФЛ на доходы от реализации активов списываться не будет.

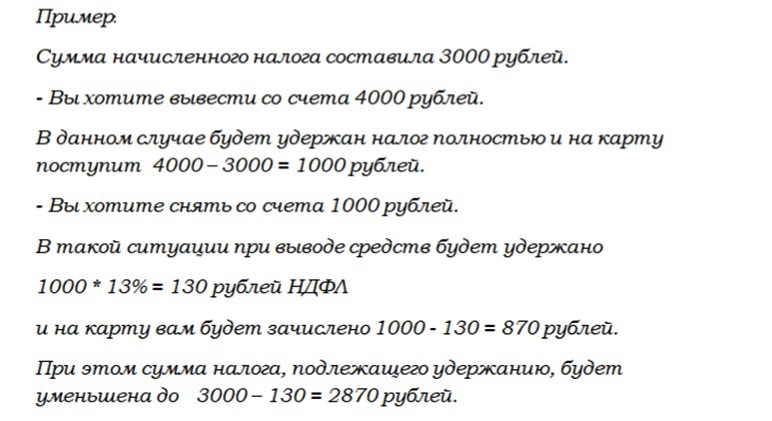

По всем биржевым сделкам брокер, исполняя обязанности налогового агента, сам рассчитает и снимет необходимую сумму. Главное, чтобы на вашем счете было достаточно средств.

Удерживаться налог будет в течение года в момент вывода вами денег со счета (исключение, ИИС). При чем, если сумма вывода превышает причитающийся налог, то весь платеж будет удержан сразу. А если средств выводите меньше, чем начислено к уплате, то спишется 13% от выводимых средств. Остальное в следующий раз.

Если к концу года налог списан не полностью, тогда 31 декабря будет произведен перерасчет налоговой базы (с учетом уплаченных сумм). И в начале года произойдет списание денег автоматически.

Если на счете будет находиться недостаточно средств придется платить налог самостоятельно, подавая 3-НДФЛ.

Налогообложение криптовалют

На сегодняшний день в данной сфере не создана база законодательного регулирования, нет никаких механизмов учета и взимания налогов в данной сфере. Да и вообще не понятно, можно ли будет этот учет когда-либо реализовать, т.к. основное достоинство криптовалют – это анонимность кошелька. Для ФНС это будет являться непреодолимым препятствием при получении данных о доходе – нет возможностей сопоставить конкретного человека с его цифровым счетом.

Налоги на доходы от прочих высокорискованных операций

- Стартапы — инвестиции в них часто держатся на «честном слове» или договорах, которые почти никогда нигде не фиксируются, а скорее нужны на случай проблем Подобного рода деятельность, как правило, не имеет четкого документального оформления и отчетности. Поэтому заплатить налог, а уж тем более выявить факт неуплаты налога службой ФНС практически невозможно.

- Торговля на Форекс, осуществляемая через российского брокера, облагается 13% налогом, который взимается непосредственно самим брокером. В ситуации, когда торговля ведется через зарубежные компании, обязанность уплаты налогов ложится на трейдера, однако доказать факт получения прибыли для нашей ФНС не представляется возможным, по крайней мере на сегодняшний день. А если еще и счет у вас открыт в зарубежном банке, то никакую подтверждающую информацию вы предоставить не сможете. Судя по отзывам пользователей, попытка задекларировать такой доход приводит в недоумение сотрудников налоговой инспекции, у которых нет четкой инструкции, как данный доход поверить (ведь можно указать любые цифры). В общем, вопросов больше, чем ответов.

- Краудфандинг – так же не имеет налогового регулирования. В комментариях по данной теме Минфин ссылается на общие статьи из налогового кодекса, однако никакого механизма расчета и удержания налога на доходы от краудфандинговых проектов по сей день нет.

Заключение

Хорошо, когда инвестиции приносят прибыль, независимо от того, что частью ее надо «делиться» с государством. Гораздо хуже, если ваши вложения принесут вам убытки. Помните, что инвестиции – это не только дополнительный доход, но и всегда риск. Чем выше риск, тем выше доходность, тем больше уплаченных налогов. Вот такая незатейливая закономерность.

Источник