Уровень доходности предприятия: оценка и методы увеличения

Доходность предприятия — показатель, напрямую влияющий на прибыль, т. е. конечный результат деятельности любого предприятия. Увеличение доходности предприятия — одна из основных целей руководства любого предприятия. Способов увеличения доходности много, каждое предприятие выбирает наиболее пригодное для конкретного предприятия. Рассмотрим основные методы увеличения доходности и посмотрим, какое влияние они оказывают на конечный результат финансово-хозяйственной деятельности.

Для того чтобы предприятие было доходным и занимало устойчивую позицию на рынке, необходимо:

- производить продукцию, которая пользуется спросом. Можно производить много продукции, но если на нее не будет спроса, то смысла в таком производстве нет никакого;

- реализовывать продукцию по той цене, которая соответствует среднерыночной и по которой потенциальные потребители готовы приобретать данную продукцию. Чтобы установить такую цену, специалисты предприятия должны изучить рынок сбыта, потенциальных потребителей, их потребности и платежные способности, конкурентоспособность предприятия и цены конкурентов на однотипную продукцию;

- производить продукцию в том количестве, которого требует рынок, чтобы товар не залеживался на складе, особенно если у него ограничен срок годности;

- производить продукцию при рациональном расчете издержек производства. Когда издержки производства превышают выручку от реализации продукции, производство считается нерентабельным и убыточным, оно не приносит прибыли. Это может привести к банкротству.

Оцениваем уровень доходности

Оценка доходности предполагает анализ абсолютных и относительных показателей, характеризующих ее уровень.

Абсолютным показателем является прибыль. За счет нее предприятие может увеличить фонд оплаты труда, расширять и наращивать обороты производства, финансировать другие направления деятельности и проч. В общем виде прибыль представляет собой разницу между стоимостью реализации продукции и ее себестоимостью (суммой всех издержек, затраченных на изготовление этой продукции).

Размер прибыли можно узнать из данных бухгалтерской отчетности, а именно из отчета о финансовых результатах (форма № 2).

Рассмотрим фрагмент из бухгалтерской отчетности за 2016 г. ООО «Альфа», занимающегося производством стульев (табл. 1).

Таблица 1 Отчет о финансовых результатах за 2016 г.

Показатель

Значение

Объем продаж, шт. (ед.)

Издержки (себестоимость продаж), руб.

Валовая прибыль (убыток), руб.

Прибыль (убыток) от реализации, руб.

Прочие расходы, руб.

Прибыль (убыток) до налогообложения, руб.

Текущий налог на прибыль (20 %), руб.

Чистая прибыль (убыток), руб.

Итак, выручка ООО «Альфа» за 2016 г. от реализации 4640 стульев по цене 24 000 руб./ед. — 111 360 тыс. руб. Затраты на производство и реализацию составили 89 494 тыс. руб.

Вычитаем из выручки полную себестоимость и получаем прибыль от реализации — 21 866 тыс. руб. Чистая прибыль (за вычетом налогов и прочих расходов, основной показатель эффективного функционирования предприятия) равна 17 493 тыс. руб.

При анализе абсолютных показателей чистая прибыль — не единственное, на что стоит обратить внимание. Не менее важно отношение выручки от реализации к себестоимости продукции.

Если значения уровня себестоимости продукции и выручки от ее реализации приблизительно равны, предприятие получит немного прибыли, поэтому надо стремиться к получению большей выручки при меньших затратах. Таким образом, можем сделать вывод, что предприятие можно считать доходным, если его выручки от реализации продукции достаточно для покрытия всех расходов на производство и реализацию продукции и для образования разницы, т. е. прибыли.

После абсолютных показателей доходности анализируем показатели относительные — рентабельности, т. е. показатели экономической эффективности деятельности предприятия.

Рентабельность реализации продукции (ROM, Returnon Margin) — отношение прибыли (убытка) от реализации к себестоимости.

В нашем случае ROM = 21 866 258,36 / 89 493 741,64 x 100 % = 24,43 %.

Важно!

Чем выше показатель рентабельности реализации продукции, тем более эффективны производство и реализация продукции, а значит, выше конкурентоспособность предприятия. Чтобы повысить этот показатель, необходимо снижать себестоимость производства и реализации продукции, наращивать объемы продаж.

Рентабельность продаж (ROS, Margin on sales) — отношение прибыли (убытка) от реализации к выручке.

В рассматриваемом примере ROS = 21 866 258,36 / 111 360 000,00 x 100 % = 20 %.

Как видим, значения показателей прибыльности и конкурентоспособности анализируемого предприятия достаточно велики (предельно минимальный размер рентабельности — 5 %).

Далее рассмотрим структуру себестоимости продукции.

В состав себестоимости входят все затраты, которые понесло предприятие для производства данной продукции и ее реализации. Их группируют в две крупные категории: условно-постоянные и условно-переменные.

Первые (табл. 2) не зависят или слабо зависят от объема производства (например, амортизационные отчисления, арендная плата за помещения, заработная плата персонала не связанного с производством продукции, приобретение канцелярии, информационные и консультационные расходы, расходы на телефонию, интернет и проч.), вторые (табл. 3) напрямую зависят от объема, т. е. либо увеличиваются с ростом объема производства, либо уменьшаются с его снижением (например, затраты на сырье и материалы, оплата труда основных производственных рабочих и др.).

Таблица 2 Условно-постоянные расходы за 2016 г.

Показатель

Значение, руб.

Расходы на телефонию и интернет

Расходы на оплату труда

Итого

16 850 180,04

Размер условно-постоянных расходов за 2016 г. — 16 850 180,04 руб. Вне зависимости от изменений объема производства он будет оставаться на таком же уровне.

Таблица 3 Условно-переменные расходы

Показатель

Расход на ед., руб.

Итого

Объем реализации, шт. (ед.)

Материальные расходы, руб.

Расходы по оплате труда основных производственных рабочих, руб.

Итого

15 655,94

72 643 561,60

С учетом норм расходования материалов и затрат на оплату труда основных производственных рабочих на один стул рассчитан размер условно-переменных расходов на весь объем производства (4640 ед.) — 72 643 561,60 руб.

Сумма условно-постоянных (16 850 180,04 руб.) и условно-переменных расходов (72 643 561,60 руб.) дает стоимостную оценку полной себестоимости (89 493 741,64 руб.; см. также табл. 1).

Рассчитаем допустимый объем производства, при котором предприятие перестанет быть прибыльным, но не станет убыточным — точку безубыточности.

Безубыточный объем продаж составляет 2019 стульев. При таком количестве предприятие не получит ни прибыли, ни убытка, и только начиная с 2020 ед. предприятие начнет получать прибыль. В данном случае сумма условно-постоянных (16 850 180 руб.) и условно-переменных расходов (15 655,94 x 2019 = 31 609 342 руб.) приблизительно равна размеру выручки от реализации (2019 x 24 000 = 48 456 000 руб.), именно при таком раскладе не будет ни прибыли, ни убытка.

Разница между планируемым объемом продаж и безубыточным называется порогом прочности. В нашем примере это 2621 ед. Необходимо следить за этим показателем и не допускать его приближения к нулевому значению.

В этой точке мы покрываем все расходы — как условно-постоянные, так и условно-переменные, и каждая следующая проданная единица продукции будет приносить приблизительно 8344 руб. прибыли (24 000,00 – 15 655,94).

Для большей наглядности составим график безубыточности на основании исходных данных (табл. 4).

В данном графике по вертикали располагаются значения затрат (суммарных, переменных) и выручки, а по горизонтали — значения объема продаж. Из графика видно, что при значении 2019 ед. пересекаются линии выручки и суммарных затрат, что говорит о том, что в этой точке их значения равны.

При всех значениях объема продаж ниже 2019 ед. линия затрат превышает линию выручки, следовательно, предприятие убыточно; при значениях свыше 2019 ед. линия выручки превышает линию затрат — предприятие приносит прибыль.

Методы увеличения уровня доходности

Основные факторы, на которые предприятие может повлиять, — это увеличение объема продаж, увеличение стоимости продажи единицы товара и снижение себестоимости.

Вариант 1

Увеличим объем продаж с 4640 ед. в год до 5000 стульев при условии востребованности такого количества на рынке сбыта и сохранения нынешней численности сотрудников без расширения производства.

Выручка = 5000 x 24 000 = 120 000 000 руб.

Условно-постоянные расходы = 16 850 180,04 руб.

Условно-переменные расходы = 5 000,00 x 15 655,94 = 78 279 700 руб.

Прибыль от реализации = 120 000 000 – 16 850 180,04 – 78 279 700 = 24 870 119,96 руб.

Вывод

Увеличив объем реализации на 360 стульев и сохранив стоимость продажи за единицу, мы получили дополнительную прибыль в размере 3 003 861,60 руб.

Вариант 2

Увеличим стоимость за единицу продукции до 25 000 руб. При прочих равных условиях ситуация будет аналогичной предыдущей. Выручка увеличится и составит 116 000 000 руб. (25 000,00 x 4640) при сохранении на прежнем уровне условно постоянных и условно переменных затрат.

Вывод

В этом случае прибыль составит 26 506 258,36 руб. (116 000 000 – 89 493 741,64), что превышает значение прибыли при стоимости единицы в 24 000 руб. на 4 640 000 руб.

Как в случае с увеличением объема продаж, так и в случае с ростом цены необходимо учитывать нюансы. Нет гарантий, что, например, предприятие сможет реализовать увеличенный объем производства — вполне возможно, что рынок не нуждается в таком количестве. И тогда предприятие, которое уже затратило средства на производство большего количества продукции, которое к тому же не смогло продать, вынуждено будет нести затраты на организацию/аренду большего по площади склада готовой продукции. А в случае, если продукция скоропортящаяся, предприятие еще и убытки понесет с таким ростом производства. Чтобы не возникало таких ситуаций, нужно тщательно анализировать рынок и потенциальных покупателей.

Что касается роста цены на единицу продукции: когда при прочих равных свойствах товара (качество, оформление и т. д.) растет его стоимость, покупатели могут отказаться от приобретения товара. Усугубиться такая ситуация может еще и сравнением с ценами конкурентов.

Мы выяснили, что на доходность любого предприятия влияет изменение остатков нереализованной продукции, как в случае с увеличением объема производства при неизменном объеме реализации. Остатки (360 ед., которые не будут реализованы) — это неполное поступление выручки, следовательно, непоступлению прибыли при уже затраченных средствах на производство этих 360 стульев.

Для увеличения уровня доходности и рентабельности предприятию необходимо сокращать остатки нереализованной продукции.

И наконец, переходим к самому распространенному способу увеличения доходности — сокращение издержек производства. Чтобы снизить себестоимость продукции, на предприятиях часто разрабатываются методики и программы для реализации определенных мер. Но сначала необходимо изучить структуру себестоимости постатейно и определить удельный вес каждой статьи (табл. 5).

Таблица 5 Состав и структура себестоимости

Источник

Рейтинговая оценка финансового состояния предприятия

Ниже предлагается методика комплексной сравнительной рейтинговой оценки финансового состояния и деловой активности предприятия, основанная на теории и методике финансового анализа предприятия в условиях рыночных отношений.

Комплексная сравнительная рейтинговая оценка финансового состояния предприятия включает следующие этапы:

- сбор и аналитическую обработку исходной информации за оцениваемый период времени;

- обоснование системы показателей, используемых для рейтинговой оценки финансового состояния предприятия и их классификацию;

- расчет итогового показателя рейтинговой оценки;

- классификацию (ранжирование) предприятий по рейтингу.

Итоговая рейтинговая оценка учитывает все важнейшие параметры финансовой и операционной деятельности компании, т.е. хозяйственной деятельности в целом.

При ее построении используются данные о производственном потенциале предприятия, рентабельности его продукции, эффективности использования финансовых ресурсов, состоянии и размещении средств, их источниках и другие показатели. Точная и объективная оценка финансового состояния не может базироваться на произвольном наборе показателей. Поэтому выбор и обоснование исходных показателей деятельности должны осуществляться согласно положениям теории финансов предприятия, исходить из целей оценки, потребностей субъектов управления в аналитической оценке. Ниже в таблице приведен примерный набор исходных показателей для общей сравнительной оценки.

Система исходных показателей для рейтинговой оценки по данным публичной отчетности

| 1 группа | 2 группа | 3 группа | 4 группа |

|---|---|---|---|

| Показатели оценки прибыльности хозяйственной деятельности | Показатели оценки эффективности управления | Показатели оценки деловой активности | Показатели оценки ликвидности и рыночной устойчивости |

| Рентабельность активов (валовая прибыль к активам) | Чистая рентабельность | Отдача всех активов (отношение выручки к активам) | Коэффициент текущей ликвидности |

| Чистая рентабельность активов | Рентабельность продаж | Фондоотдача | Коэффициент абсолютной ликвидности |

| Рентабельность собственного капитала | Общая рентабельность | Оборачиваемость оборотных активов | Индекс постоянного актива (основные средства и прочие внеоборотные активы к собственным средствам) |

| Рентабельность производственных фондов | Валовая рентабельность | Оборачиваемость запасов | Коэффициент автономии |

| Оборачиваемость дебиторской задолженности | Обеспеченность запасов (оборотных активов) собственными оборотными средствами | ||

| Оборачиваемость банковских активов | |||

| Отдача собственного капитала |

Предлагаемая система показателей базируется на данных публичной отчетности предприятий. Исходные показатели для рейтинговой оценки объединены в четыре группы.

В первую группу включены наиболее обобщенные и важные показатели оценки прибыльности (рентабельности) хозяйственной деятельности предприятия. В общем случае показатели рентабельности представляют собой отношение прибыли к стоимости тех или иных средств (имущества) предприятия, участвующих в получении прибыли. Поэтому здесь полагается, что наиболее важными для сравнительной оценки выступают показатели рентабельности, исчисленные по отношению чистой прибыли к стоимости всего имущества или к величине собственных средств предприятия.

Во вторую группу включены показатели оценки эффективности управления предприятием. Рассматриваются наиболее общие четыре показателя. Эффективность управления определяется отношением прибыли ко всему обороту предприятия – выручке. При этом используются показатели: прибыль от всей реализации, прибыль от реализации продукции, чистая прибыль, валовая (балансовая) прибыль.

В третью группу включены показатели оценки деловой активности предприятия. Отдача всех активов (всего капитала) предприятия определяется отношением выручки от реализации продукции к валюте баланса. Отдача основных фондов (фондоотдача) исчисляется отношением выручки от реализации продукции к стоимости основных средств и нематериальных активов.

Оборачиваемость оборотных активов (количество оборотов) рассчитывается отношением выручки от реализации продукции к стоимости оборотных средств. Оборачиваемость запасов определяется отношением выручки от реализации продукции к стоимости запасов. Оборачиваемость дебиторской задолженности исчисляется отношением выручки от реализации продукции к общей сумме дебиторской (краткосрочной и долгосрочной) задолженности.

Оборачиваемость банковских активов определяется отношением выручки от реализации продукции к сумме наличности, невостребованной выплаты за проданные товары, авансов, выданных поставщикам и подрядчикам, полученных чеков, ценных бумаг, неучтенных срочных займов и других краткосрочных финансовых вложений.

Отдача собственного капитала рассчитывается как отношение выручки от реализации продукции к величине источников собственных средств.

В четвертую группу включены показатели оценки ликвидности и рыночной устойчивости предприятия. Текущий коэффициент ликвидности (покрытия) определяется отношением суммы оборотных активов к сумме срочных обязательств. Критический коэффициент ликвидности исчисляется отношением суммы денежных средств и дебиторской задолженности к сумме срочных обязательств.

Индекс постоянного актива определяется отношением стоимости основных средств и прочих внеоборотных активов к источникам.

Обеспеченность запасов и затрат собственными оборотными средствами исчисляется отношением суммы собственных оборотных средств к стоимости запасов. При характеристике рыночной устойчивости акционерных компаний целесообразно использовать такие относительные показатели, как чистая прибыль на одну акцию, дивиденды на одну акцию, дивиденды на одну акцию по отношению к рыночному курсу акций и др.

Такова система исходных показателей для комплексной оценки финансового состояния. Необходимо отметить одно важное обстоятельство. Среди исходных показателей оценки имеются итоговые показатели, характеризующие объем продукции, прибыль за отчетный период. Вместе с тем показатели баланса имеют одномоментный характер, т. е. исчислены на начало и конец отчетного периода. Поскольку все исходные показатели, включенные в таблицу, являются относительными, возникает необходимость методологического обоснования порядка их расчета.

Не имеет смысла осуществлять расчет этих показателей на начало периода, поскольку данные о прибыли и объеме продаж имеются только за текущий отчетный период. В связи с этим показатели рассчитываются либо на конец периода, либо к усредненным значениям статей баланса (сумма данных на начало и конец периода, деленная на два).

В основе расчета итогового показателя рейтинговой оценки лежит сравнение предприятий по каждому показателю финансового состояния с условным эталонным предприятием, имеющим наилучшие результаты по всем сравниваемым показателям. Таким образом, за основу для получения рейтинговой оценки финансового состояния предприятия принимаются не субъективные предположения экспертов, а сложившиеся в реальной рыночной конкуренции наиболее высокие результаты из всей совокупности сравниваемых объектов. Эталоном сравнения как бы служит самый удачливый конкурент, у которого все показатели наилучшие.

Такой подход соответствует практике рыночной конкуренции, где каждый самостоятельный товаропроизводитель стремится к тому, чтобы по всем показателям деятельности выглядеть лучше своего конкурента.

Если субъектов рыночных отношений интересуют только вполне определенные объекты хозяйственной деятельности (например, потенциального инвестора могут интересовать показатели работы только сахарных заводов или кондитерских фабрик, либо стекольных заводов и т. д.), то эталонное предприятие формируется из совокупности однотипных объектов.

Однако в большинстве случаев эталонное предприятие может формироваться из показателей работы объектов, принадлежащих различным отраслям деятельности. Это не составляет препятствия к применению метода оценки, поскольку финансовые показатели сопоставимы и для разнородных объектов хозяйствования.

В общем виде алгоритм сравнительной рейтинговой оценки финансового состояния предприятия может быть представлен в виде последовательности следующих действий.

1. Исходные данные представляются в виде матрицы (aij), т.е. таблицы, где по строкам записаны номера показателей (i = 1, 2, 3 … n), а по столбцам – номера предприятий (j = 1, 2, 3 … m).

2. По каждому показателю находится максимальное значение и заносится в столбец условного эталонного предприятия (m + 1).

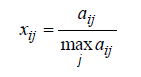

3. Исходные показатели матрицы стандартизируются в отношении соответствующего показателя эталонного предприятия по формуле:

где xij — стандартизированные показатели финансового состояния i-го предприятия.

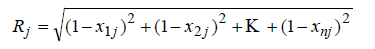

4. Для каждого анализируемого предприятия значение его рейтинговой оценки определяется по формуле:

где Rj — рейтинговая оценка для j-го предприятия; x1j, x2j, …, xnj — стандартизированные показатели j-го анализируемого предприятия.

5. Предприятия ранжируются в порядке убывания рейтинговой оценки.

Наивысший рейтинг имеет предприятие с минимальным значением сравнительной оценки, полученной по формуле расчета рейтинговой оценки Rj. Для применения данного алгоритма на практике никаких ограничений на количество сравниваемых показателей и предприятий не накладывается.

Изложенный алгоритм получения рейтинговой оценки финансового состояния предприятия может использоваться для сравнения предприятий на дату составления баланса (по данным на конец периода) или в динамике.

В первом случае исходные показатели, рассчитываются по данным баланса и финансовой отчетности на конец периода. Соответственно, и рейтинг предприятия определяется на конец года.

Во втором случае исходные показатели рассчитываются как темповые коэффициенты роста: данные на конец периода делятся на значение соответствующего показателя на начало периода либо среднее значение показателя отчетного периода делится на среднее значение соответствующего показателя предыдущего периода (или другой базы сравнения). Таким образом, получаем не только оценку текущего финансового состояния предприятия на определенную дату, но и оценку его усилий и возможностей по изменению этого состояния в динамике, на перспективу. Такая оценка служит надежным измерителем роста конкурентоспособности предприятия в данной отрасли деятельности. Она также определяет более эффективный уровень использования производственных и финансовых ресурсов.

Предлагаемая методика рейтинговой оценки финансового состояния и деловой активности предприятия обладает следующими достоинствами:

- данная методика базируется на комплексном, многомерном подходе к оценке такого сложного явления, как финансовое состояние предприятия;

- рейтинговая оценка финансового состояния предприятия осуществляется на основе данных публичной отчетности предприятия. Для ее получения используются важнейшие показатели финансового состояния, применяемые на практике в рыночной экономике;

- рейтинговая оценка является сравнительной. Она учитывает реальные достижения всех конкурентов;

- для получения рейтинговой оценки используется гибкий вычислительный алгоритм, реализующий возможности математической модели сравнительной комплексной оценки производственно-хозяйственной деятельности предприятия, прошедшей широкую апробацию на практике.

Источник