Доходность и риски портфеля ценных бумаг у инвестора-новичка: разбор на реальном примере

Привет! В одном из постов в декабре я проанализировал доход от торговли ценными бумагами, полученный моими знакомыми инвесторами-новичками. Этот пост многим понравился и вызвал живую дискуссию в комментах, а я пообещал продолжить эту тему. Пожалуй, пора это сделать. 🧐

После первой, так сказать, фазы аналитики мой приятель Антон (как раз его портфель я разбирал в декабрьском посте) поблагодарил меня за расстановку активов по полочкам: теперь он понимает, что лучше не тратить силы на трейдинг, а собрать долгосрочный портфель и потихоньку его пополнять пару раз в месяц. Что он, собственно, и сделал, выбрав свой горизонт инвестирования. Но теперь Антон поделился новыми переживаниями.

Он не уверен, что собрал портфель правильно, не понимает, какую доходность стоит ожидать от портфеля, и сколько денег он может потерять на неожиданной просадке, если вдруг что. 🙀 Я решил попробовать помочь ему разобраться, на какую же доходность ему стоит рассчитывать, и какой процент от вложенных средств он рискует потерять.

Анализ, о котором пойдёт речь ниже, я проводил ещё в начале декабря, а в своём телеграм-канале публиковал свои рассуждения в реальном времени. Поэтому курсы валют, бумаг и индексов на сегодня несколько отличаются от того, что было месяц назад. Ну всё, поехали 🚀

У Антона в портфеле на момент данного разбора было активов на

143тр. Он сказал, что хочет 10% портфеля отвести на спекулятивную часть, чтобы всё-таки иногда играться в трейдинг, а остальные 90% портфеля — на долгосрочную часть. Поэтому дальше я буду рассматривать только долгосрочную часть его портфеля как один долгосрочный портфель, а про спекулятивную часть — забываю, пусть делает с ней что хочет. 🤷♂

Он указал мне, из каких активов состоит его долгосрочный портфель. Оказалось, это 13 активов на сумму

129тр. В первую очередь, я захотел посмотреть, насколько его портфель диверсифицирован. Как мы помним, диверсифицировать портфель нужно стараться по валютам, странам, видам активов, отраслям и отдельным активам. То есть не должно быть такой части портфеля, которая выделяется своим размером на фоне остальных в разы.

С помощью всё тех же гугл-таблиц я построил нужные мне распределения:

🏭 Это позволило мне сразу увидеть, что распределение по отдельным активам и по отраслям у Антона достаточно равномерное. Тут следует оговориться, что, конечно, в портфеле представлены далеко не все возможные отрасли. Но те, которые представлены, распределены более-менее поровну, а это уже неплохая диверсификация.

💵 Распределение по валютам активов довольно близко к равномерному между рублём и долларом — это хорошо. Хотя, в идеале стоило бы добавить сюда ещё и евро.

🇺🇸 Распределение по странам явно перекошено в сторону США. Стоит задуматься о перераспределении части своих инвестиций в европейские и китайские активы.

💹 По видам активов портфель наполовину состоит из акций, плюс к этому ещё на 15% из ETF на акции. Итого, 65% в акциях. Плохо это или хорошо — зависит от горизонта инвестирования и того, какие конкретно акции находятся в портфеле. Антон обозначил свой горизонт инвестирования — 5 лет. Это достаточно долгий срок для того, чтобы успеть восстановить возможные крупные локальные просадки акций. Но лично я бы всё-таки снизил суммарную долю акций и ETF на акции с 65% до 50%.

Возможно, кому-то покажется, что точно такие же диаграммки можно легко увидеть в приложении брокера, но на деле это совсем не так. По крайней мере, в Тинькофф-инвестициях, которым пользуемся я и Антон, диаграммы «портфельной аналитики», на мой скромный взгляд, почти никакой полезной информации не несут. 🤬 В следующем посте, пожалуй обосную своё мнение поподробнее, а пока продолжим наш разбор.

Кстати, поделитесь пожалуйста в комментах, как обстоят дела с анализом диверсификации в других брокерах (не Тинькофф).

Дальше мне (как и нашему владельцу портфеля) интересно, насколько доходным может быть его портфель на сроке в 5 лет, и насколько сильно он может просесть в случае чего.

Для этого я скачал исторические данные по всем активам портфеля и построил график его стоимости в рублях за последние 5 лет. Это было непросто, но опустим рассказ о моих мучениях с таблицами 😅

❓Понятно, что информация о том, как портфель вёл себя в прошлом, не даёт гарантий того, что в будущем он будет вести себя точно также. Однако, она даёт чёткое понимание наиболее вероятных границ поведения портфеля. Например, если мы знаем, что портфель уже несколько раз просаживался на 20% в прошлые кризисы, но потом восстанавливался и рос дальше, то, скорее всего, он так же поведёт себя и в случае следующего кризиса.

❗Важно понимать, что это относится только к достаточно диверсифицированному портфелю. Отдельно взятый актив может резко упасть или вырасти на любую величину, несмотря ни на какие прошлые данные.

Итак, по графику видно, что:

✅ Если бы 5 лет назад Антон вложил в данный портфель 89тр, то сегодня у него как раз получилась бы его текущая стоимость — 129тр.

✅ Таким образом, доходность за предыдущие 5 лет составила 44,3%

✅ Максимальная просадка на данном периоде получилась -14,4%. То есть при любой дате покупки портфеля и любой дате продажи за данный период потери не могли составить более 14,4%.

Кстати, любопытно, что максимальная просадка случилась не в марте 2020 года (хотя и она чётко видна на графике), а в 2016-17 годах.

Среднегодовая доходность портфеля получилась 7,61%. Обратите внимание, что среднегодовая доходность — это не просто суммарная доходность, делённая на 5 лет, т.к. её необходимо считать с учётом «сложных процентов». ☝ Не буду углубляться сейчас в теорию, если кому-то интересно отдельно почитать про сложные проценты — напишите об этом в комментариях.

Что ж, теперь давайте сравним наш портфель с двумя другими альтернативными портфелями: S&P500 в рублях (т.е. если бы вместо портфеля Антона мы на все деньги вложились в ETF на S&P500), а также доллары в рублях (т.е. если бы мы купили на все деньги доллары и хранили их, а доходность считали бы в рублях).

Для этого посмотрим на следующий график и табличку:

Видно, что портфель Антона кратно менее доходный, чем S&P 500 в рублях: 44,3% за 5 лет против 104,5%. Но зато он и менее волатильный: во время колебаний S&P 500 портфель Антона тоже колебался, но с гораздо меньшим размахом. Это происходит как раз потому, что S&P 500 состоит только из акций США, а портфель Антона более-менее диверсифицирован по видам активов и странам. За счёт этого, когда S&P 500 терпит жёсткую просадку, портфель Антона теряет в цене гораздо меньше. На примере максимальной просадки за период: у S&P 500 она была -21,1%, а у портфеля Антона, как я показал выше, -14,4%.

Заметьте, что разница в доходности у них в 2 раза, а разница в просадке — только в 1,5 раза ☝Это говорит о том, что вообще-то можно было бы собрать ещё более стабильный портфель, чем у Антона, при той же доходности.

✅ Таким образом, доходность портфеля Антона в рублях хуже, чем S&P 500 в рублях, но и риски потерь при этом значительно меньше.

✅ Если Антон ожидает доходность, как у S&P 500, то ему придётся принять на себя соответствующие риски.

В то же время, заметно, что доходность портфеля Антона кратно выше доходности в рублях от простой покупки и хранения наличных долларов: 44,3% за 5 лет против 17,4%. Но обратите внимание: волатильность портфеля тоже ниже волатильности доллара! Доллар по отношению к рублю колеблется гораздо сильнее, чем колеблется стоимость портфеля в рублях. Максимальная просадка доллара за период была -32,6%, что в 2 раза хуже, чем у портфеля. Это очень наглядная демонстрация того, что портфель уже неплохо диверсифицирован, и когда валюта скачет, портфель остаётся стабильным👍

✅ Таким образом, доходность портфеля Антона в рублях лучше, чем доходность от простой покупки и хранения наличных долларов.

✅ Плюс риски потерь у портфеля ниже, чем у доллара, что также говорит в пользу портфеля.

Отдельно скажу ещё про нижнюю строчку таблицы. С помощью параметра Value at risk, о котором я писал в посте в телеграм-канале, я прикинул, с какой вероятностью в течение ближайшего года может случиться просадка на 20+% для портфеля, доллара и S&P 500. Здесь я тоже не буду углубляться в теорию расчёта, а лишь приведу результаты. Если кому-то интересно разобраться в математике расчёта этого параметра, напишите в комментариях — я пришлю вам ссылку для самостоятельного изучения 🤓

Так вот, для портфеля Антона вероятность потери более 20% стоимости в рублях в течение года составляет 9%. Для S&P 500 она равна 23%, для доллара — 12%. Таким образом, если Антону вдруг резко понадобится обналичить свои деньги в течение года, то риск потерять больше 20% от вложенных средств для его портфеля значительно ниже, чем для S&P 500 или доллара. То есть с точки зрения риска будущих потерь портфель Антона лучше, чем S&P 500 и доллар.👍

Но тут стоит оговориться, что по поводу риска и уровня боли от потерь денег каждый должен устанавливать свои границы сам. Так, для Антона 9-процентный риск потерять 20% от своего портфеля кажется приемлемым, а 23-процентный риск — уже боязно. А кого-то такой риск может и не смущать 🤷♂

Общий вывод по портфелю Антона такой:

✅ Он точно лучше хранения денег в долларах под матрасом.

✅ Он менее доходный, чем S&P 500, но более стабильный, менее рискованный.

✅ Вместе с тем, как мне кажется, у портфеля есть потенциал для ещё большей стабильности при той же доходности — если его немного доработать. Думаю, для этого стоит попробовать его получше диверсифицировать по странам и валютам.

Разбор получился длинным, но мне хотелось максимально понятно объяснить свой подход к анализу. Самые главные результаты я в итоге собрал в один более короткий и ёмкий дашборд. Думаю, в следующем посте как раз покажу его вам для сравнения с той «аналитикой», которую предлагает приложение брокера. А пока, прошу вас поделиться мнением о проделанной работе 🙏

Источник

Инвестиционный портфель. Доходность и риск инвестиционного портфеля.

Понятие инвестиционного портфеля.

Инвестиционный портфель представляет собой целенаправленно сформированную в соответствии с определённой инвестиционной политикой и выбранной управленческой стратегией совокупность вложений в различные инвестиционные объекты.

Процесс формирования эффективного портфеля инвестиций, отвечающего возложенным на него ожиданиям, состоит из шести основных этапов.

- Первый этап, заключается в формулировании чётких инвестиционных целей, относительно совокупной ожидаемой и желаемой доходности инвестиционных вложений, максимально допустимого и предпочтительного уровня инвестиционного риска, а также требуемой ликвидности инвестиционных объектов. Альтернативность рассмотренных целей обуславливает выбор приоритетных или сбалансированных показателей служащих критерием при выборе инвестиционных инструментов.

- Второй этап направлен на формирование инвестиционной политики фиксирующей предпочтения относительно типов ценных бумаг, из которых предполагается формирование портфеля, секторов к которым должны относить приобретаемые бумаги, учёт действующих законодательных ограничений и прочих факторов.

- Третий этап заключается в выборе активной или пассивной модели управления инвестиционным портфелем исходя из наиболее приоритетных целей.

- Четвёртый этап подразумевает основывающийся на фундаментальном, техническом и портфельном анализе, подбор ценных бумаг, отвечающих определённым в процессе первого этапа критериям.

- Пятый этап предусматривает деятельность по управлению уже сформированным инвестиционным портфелем, направленную на сохранение первоначальных вложений и обеспечение общей целевой направленности портфеля.

- Шестой этап ориентирован на оценку эффективности управления портфелем инвестиций одним из наиболее объективных методов.

Доходность инвестиционного портфеля.

Главными параметрами при формировании и управлении инвестиционным портфелем, являются его ожидаемая доходность и риск. В связи с отсутствием возможности точного определения бедующей динамики вышеуказанных параметров, данные величины оцениваются, в первую очередь, на основе статистической информации за предыдущие периоды времени.

Ожидаемая доходность портфеля рассчитывается на основе ожидаемой доходности содержащихся в нём активов двумя способами.

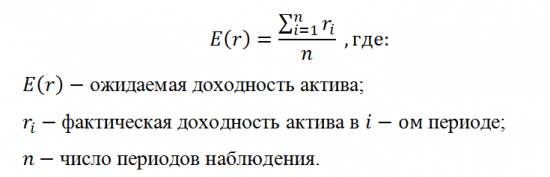

Первый состоит в том, чтобы на основе прошлых статистических данных доходности актива рассчитать её среднеарифметическое значение по следующей формуле:

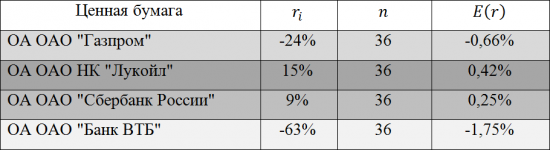

В качестве примера использования данного способа, осуществим расчёт ожидаемой доходности для 4 ценных бумаг входящих в состав «голубых фишек» российского фондового рынка, на основании их ежемесячных доходностей за последние три года.

Из полученных значений следует, что наиболее привлекательной ценной бумагой являются обыкновенные акции ОАО НК «Лукойл», с ожидаемой доходностью в расчёте на месяц в 0,42%.

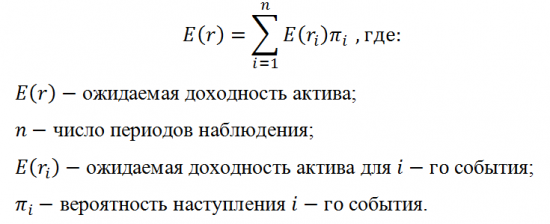

Второй заключается в учёте возможного будущего вероятностного распределения доходности актива. Ожидаемая доходность актива определяется как среднеарифметическая взвешенная, где весами являются вероятности каждого события, которые в сумме должны составлять 100% и рассчитывается по следующей формуле:

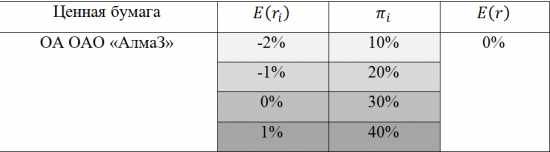

В качестве примера использования данного способа, осуществим расчёт ожидаемой доходности несуществующей ценной бумаги.

Из полученного значения следует, сто ожидаемая доходность ОА ОАО «АлмаЗ», равна 0%.

Ожидаемая доходность инвестиционного портфеля при невозможности заимствования средств или осуществления коротких продаж.

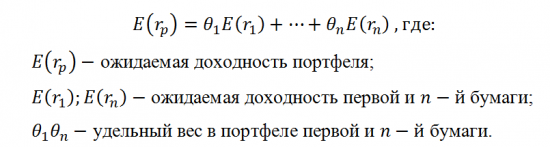

Формируемый инвестиционный портфель состоит из нескольких ценных бумаг, каждая из которых обладает своей ожидаемой доходностью, среднеарифметическая ожидаемая доходность которых, является ожидаемой доходностью инвестиционного портфеля и рассчитывается по следующей формуле:

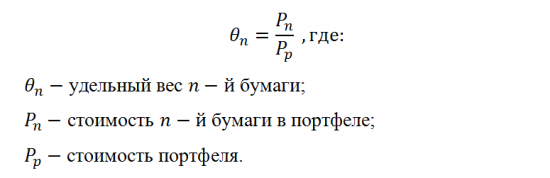

Удельный вес n-ой бумаги в портфеле рассчитывается, как отношение её стоимости к стоимости всего портфеля по следующей формуле:

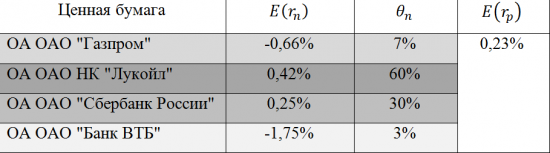

В качестве примера использования данного способа, осуществим расчёт ожидаемой доходности инвестиционного портфеля состоящего из 4 ценных бумаг входящих в состав «голубых фишек» российского фондового рынка, на основании их ежемесячных доходностей за последние три года.

Из полученного в ходе расчётов значения следует, что ожидаемая доходность состоящего из вышеуказанных 4 ценных бумаг инвестиционного портфеля, равна 0,23%.

Ожидаемая доходность инвестиционного портфеля при возможности заимствования средств.

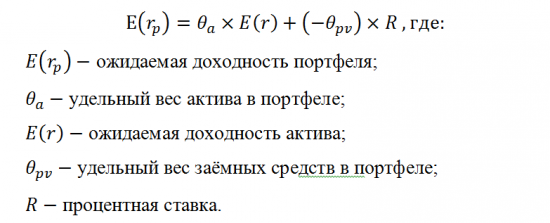

Формирование инвестиционного портфеля может осуществляться не только на собственные средства, но и на заёмные, в результате чего, возникает эффект финансового рычага и увеличивается ожидаемая доходность портфеля. В этом случае, денежные средства занимаются под более низкую процентную ставку и размещаются в потенциально более доходный актив, образуя портфель, состоящий фактически из двух активов, приобретаемой ценной бумаги и заимствованных средств. Ожидаемая доходность портфеля рассчитывается по следующей формуле:

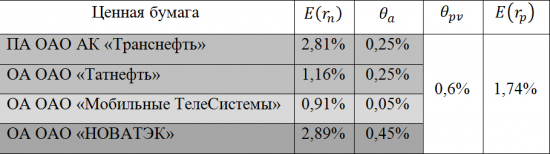

В качестве примера использования данного способа, осуществим расчёт ожидаемой доходности инвестиционного портфеля состоящего из 4 ценных бумаг входящих в состав «голубых фишек» российского фондового рынка, на основании их ежемесячных доходностей за последние три года. В качестве заёмных средств будем использовать краткосрочный кредит (сроком на 1 месяц) с простой процентной ставкой заимствований, равной 12 процентам годовым.

Из полученных в ходе расчётов значений следует, что ожидаемая доходность инвестиционного портфеля составила 1,74 процента. За счёт привлечения заёмных финансовых ресурсов, доходность портфеля была увеличена на 0,8 процента, что говорит об эффективности использования заёмных средств, в формировании инвестиционного портфеля.

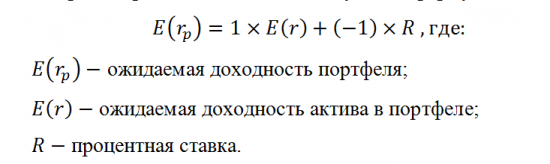

Ожидаемая доходность инвестиционного портфеля при использовании только заёмных средств.

Формирование инвестиционного портфеля может осуществляться исключительно за счёт заёмных средств, что имеет только теоретическое значение, поскольку получение кредита связано с определённым обеспечением полученных средств. Поэтому ожидаемый результат необходимо оценивать относительно тех средств, которые в этом случае блокируются.

Ожидаемая доходность портфеля с использованием только заёмных средств рассчитывается по следующей формуле:

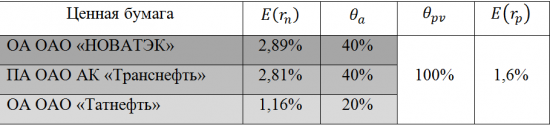

В качестве примера использования данного способа, осуществим расчёт ожидаемой доходности инвестиционного портфеля состоящего из 3 ценных бумаг входящих в состав «голубых фишек» российского фондового рынка. Расчёт будет вестись на основании их ежемесячных доходностей за последние три года, а доля заёмных средств в инвестиционном портфеле, будет составлять 100 процентов.

Из полученных в ходе расчётов значений следует, что путём выбора инвестиционных объектов с наибольшими ожидаемыми доходностями возможно формирование инвестиционного портфеля за счёт только заёмных средств, а также рассчитывать на получение дохода от подобной операции. Так, ожидаемая доходность используемого в данном примере инвестиционного портфеля, составила 1,6 процента.

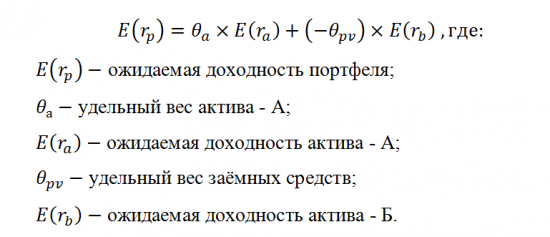

Ожидаемая доходность инвестиционного портфеля при возможности коротких продаж.

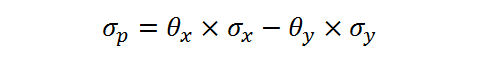

Формирование инвестиционного портфеля может осуществляться с использованием короткой продажи занятого у брокера актива без процентов и резервирования средств, по обеспечение другими активами, находящимися в инвестиционном портфеле. Ожидаемая доходность портфеля в данном случае, будет рассчитываться по следующей формуле:

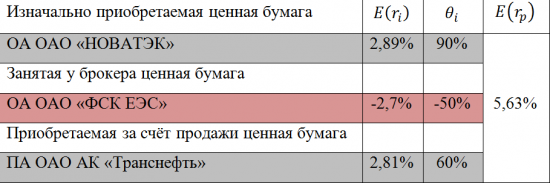

В качестве примера использования данного способа, осуществим расчёт ожидаемой доходности инвестиционного портфеля состоящего из 4 ценных бумаг входящих в состав «голубых фишек» российского фондового рынка. Расчёт будет вестись на основании их ежемесячных доходностей за последние три года, а доля занятых у брокера ценных бумаг будет равна 30% стоимости портфеля. Также, в данном примере, брокер не взимает процентов за предоставленные ценные бумаги и не резервирует часть средств, в качестве их обеспечения.

Из полученных в ходе расчёта значений следует, что использование занятых у брокера и предназначенных для продажи ценных бумаг, позволило увеличить ожидаемую доходность инвестиционного портфеля до 5,63 процентов. На практике, допускается продажа заёмных ценных бумаг в том случае, если их ожидаемая доходность не превышает доходности приобретаемых ценных бумаг. В противном случае, велик риск получения убытков от данной операции.

Риск инвестиционного портфеля

Основополагающими мерами риска финансового актива являются такие показатели как стандартное отклонение (волатильность) и дисперсия его доходности, которые говорят о степени возможного разброса фактической доходности вокруг его средней доходности. Данные показатели можно определить на основе прошлых статистических данных доходности актива.

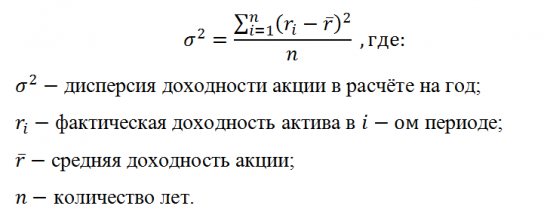

Дисперсия является показателем рассеяния фактических значений доходности акции вокруг её средней доходности и рассчитывается по следующей формуле:

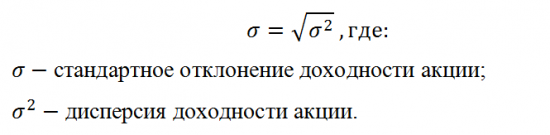

Однако, размерность дисперсии представляет собой квадрат доходности ценной бумаги. Если в формуле учитывается доходность в процентах, а размерность дисперсии, это процент в квадрате, поэтому показателем такой размерности не всегда удобно пользоваться. Поэтому из дисперсии извлекают корень и получают стандартное отклонение последующей формуле:

В отличие от ожидаемой доходности инвестиционного портфеля его риск не является средневзвешенной величиной стандартных отклонений доходностей содержащихся в нем ценных бумаг. Данное несоответствие связанно с различной реакцией ценных бумаг на изменение рыночной конъюктуры, в результате чего, стандартные отклонения доходности различных ценных бумаг в ряде случаев будут погашать друг друга, что приведёт к снижению риска инвестиционного портфеля. В связи с этим, при подборе ценных бумаг в портфель инвестиций принято определять степень их взаимосвязи на основании значений ковариации и коэффициента корреляции.

Ковариация показывает зависимость между двумя ценными бумагами и может быть:

- положительной — характеризующейся однонаправленным изменением доходностей ценных бумаг;

- отрицательной — говорящей о противоположном изменении доходностей ценных бумаг;

- нулевой — отражающей отсутствие зависимости между ценными бумагами.

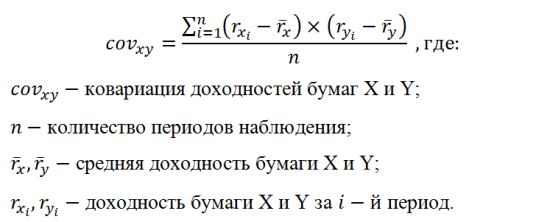

Расчёт ковариации осуществляется по следующе формуле:

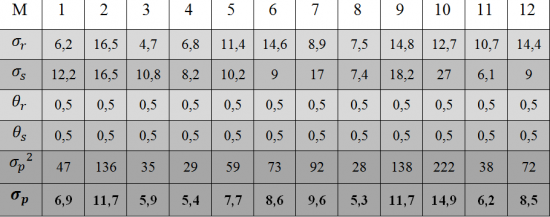

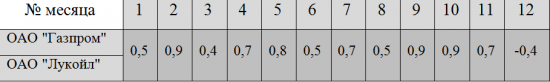

В качестве примера определения ковариации между ценными бумагами осуществим расчёт помесячной ковариации между 2 ценными бумагами российского фондового рынка. Расчёт проводится на их доходности за последние 8 лет, т.е. с 2006 года. Полный список возможных значений ковариации для ключевых ценных бумаг РФР.

Из полученных значений можно сделать следующие выводы: во всех рассматриваемых временных окнах наблюдается положительная ковариация, свидетельствующая об однонаправленном движении рассматриваемых ценных бумаг.

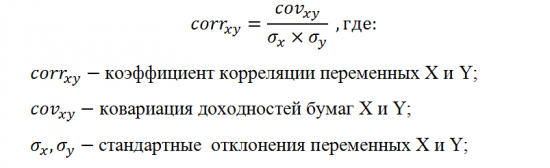

Коэффициент корреляции отражает степень зависимости двух ценных бумаг. В отличие от ковариации, данный показатель не зависит от единиц измерения доходностей ценных бумаг и не характеризует рассеяние доходностей вокруг средних значений. В результате чего ковариация не позволяет получить наглядное отражение степени взаимосвязи между инструментами.

Данный коэффициент имеет значения в диапазоне от -1 до +1 и рассчитывается по следующей формуле:

В качестве примера, осуществим расчёт данного коэффициента на аналогичных условиях с теми, что использовались при определении ковариации.

Из полученных в ходе расчёта значений следует, что в 91% случаев корреляция является положительной, следовательно, динамика доходностей ценных бумаг является зависимой. В случае снижения котировок одной ценной бумаги, вторая будет следовать за ней.

После определения взаимосвязи меду ценными бумагами путём расчёта ковариации и коэффициента корреляции можно приступить к подбору инвестиционных объектов и определению совокупного риска портфеля, рассчитываемого несколькими способами, ключевые из которых будут далее рассмотрены.

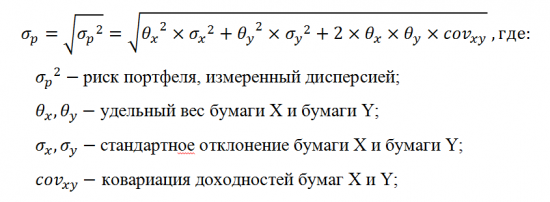

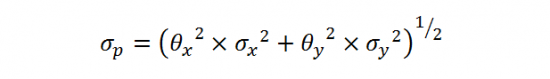

Риск портфеля состоящего из двух активов определяется на основании их ковариации, удельных весов и стандартных отклонений по следующей формуле:

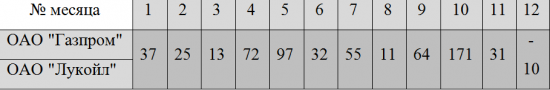

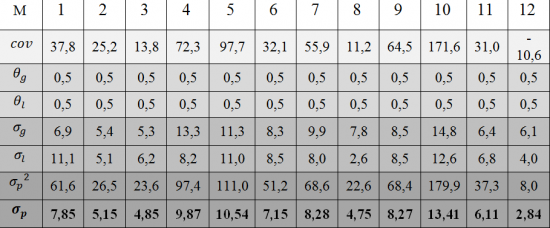

В качестве примера определения риска инвестиционного портфеля состоящего из 2 ценных бумаг, осуществим расчёт риска портфеля состоящего из ОА ОАО «Газпром» и ОА ОАО «Лукойл». Расчёт ожидаемого риска будет проводиться на их ежемесячных доходностях за последние восемь лет.

Из полученных значений можно сделать следующие выводы. Первый, наименьший риск инвестиционного портфеля показывают декабрьские вложения (порядка 3 процентов), майские наибольший (10,5 процентов). Второй, наибольшее влияние на риск портфеля оказывает волатильность содержащихся в нём инструментов.

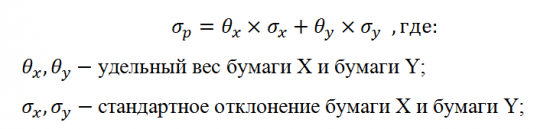

Другой способ расчёта риска портфеля из двух ценных бумаг, применяется в том случае, если корреляция их доходностей равна или близка к значению +1. Таким образом, риск инвестиционного портфеля представляет собой средневзвешенный риск входящих в него ценных бумаг и рассчитывается по следующей формуле:

В качестве примера использования данного способа, осуществим расчёт ожидаемого риска на основании доходностей обыкновенных акций ОАО «Банк ВТБ» и ОАО «Сбербанк России», являющихся представителями одного сектора с наибольшей корреляцией доходностей (0,835).

Из полученных значений следует, что в данном случае диверсификация портфеля не привела к сокращению совокупного риска инвестиционного портфеля, а только усреднила его. Следственно, при изменении рыночной конъюктуры доходности ценных бумаг будут изменяться в прямой зависимости в одном и том же направлении.

Третий способ расчёта риска портфеля из двух ценных бумаг применяется в том случае, если значение корреляции их доходностей равно -1 или незначительно больше.

В данном случае, формула расчёта риска портфеля из двух активов с корреляцией + 1 трансформируется в формулу разницы и выглядит следующим образом:

На практике, к тому же на российском фондовом рынке найти инструменты с близкой к -1 отрицательной корреляцией тяжело, а в составе «голубых фишек» таких инструментов вовсе нет, чего нельзя сказать про валютный рынок. Примером подобной отрицательной корреляции может служить валюта США и Японии. За десятилетний период, корреляция между этими валютами составила -0,85.

Объединив в определённой пропорции данные валюты в инвестиционном портфеле, можно добиться безрисковых вложений, также не приносящих инвестиционного дохода и направленных на сохранение капитала и его защиту от валютных рисков.

Наиболее эффективным способом формирования хорошо диверсифицированного инвестиционного портфеля, является распределение капитала между ценными бумагами, значение корреляции между которыми наиболее близко к нейтральному значению.

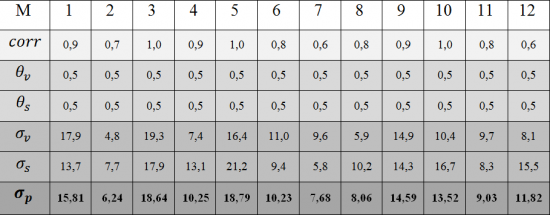

Риск портфеля из двух активов с отсутствием корреляции между ними, определяется по следующей формуле:

В качестве примера использования данного метода, осуществим расчёт риска инвестиционного портфеля, состоящего из 2 ценных бумаг с наиболее близким к 0 значением корреляции их доходностей. Наиболее подходящими для поставленной задачи, являются обыкновенные акции ОАО «Ростелеком» и ОАО «Северсталь». Совокупная корреляция между их ежемесячными доходностями за последние восемь лет, равна 0,15.

Из полученных в ходе расчётов значений, можно сделать следующий вывод, риск сформированного нами инвестиционного портфеля находится в диапазоне от 5,3% до 14,9%, в зависимости от месяца его ориентировочного формирования. Однако сказать, как на практике поведёт себя одна бумага, по отношению к другой не представляется возможным.

Риск инвестиционного портфеля из нескольких ценных бумаг.

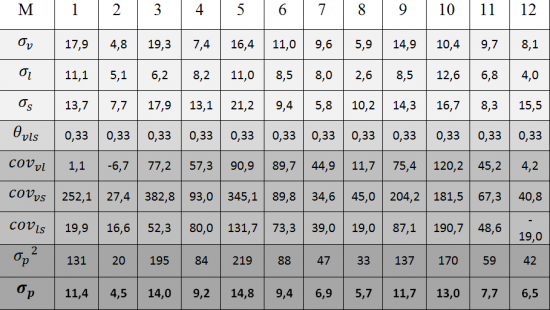

В заключение отражения способов определения риска портфеля, осуществим расчёт риска для инвестиционного портфеля из нескольких ценных бумаг. Осуществлять оценку данного показателя будем на основе ежемесячных доходностей ценных бумаг трёх крупнейших эмитентов. А именно, обыкновенных акций ОАО «Банк ВТБ», ОАО НК «Лукойл» и ОАО «Сбербанк России».

Следует заметить, что приведённые способы оценки таких основополагающих характеристик любого инвестиционного портфеля, как его риск и ожидаемая доходность, являются основополагающими, а не общепринятыми и наиболее эффективными. Как правило, в любой крупной компании, осуществляющей инвестиционную деятельность на рынке ценных бумаг, для оценки этих неотъемлемых качеств портфеля используются собственные методики, характеризующиеся наибольшей точностью оценки.

———База для осуществления расчётов в следующем посте (не вместилась)———

Опираясь на полученные в ходе расчётов значения данных показателей, перед управляющим стоит задача подбора инвестиционных объектов с целью формирования эффективного и целесообразного портфеля. Главной ориентацией которого, является наибольшая ожидаемая доходность при наименьшем или допустимом уровне риска.

Исходя из преследуемых управляющим целей и его отношения к риску, принято классифицировать инвестиционные портфели следующим образом:

- Агрессивные портфели, нацелены на получение наибольшего инвестиционного дохода от операций с ценными бумагами, характеризующимися высоким уровнем ожидаемого риска. В качестве примера можно привести ОПИФ «Газпромбанк – Акции».

- Умеренные портфели, характеризуются среднерыночными значениями ожидаемого риска и ожидаемой доходности. В качестве примера можно привести ОПИФ «Газпромбанк – Сбалансированный».

- Консервативные портфели, отличаются высоким уровнем надёжности инвестиционных вложений. В качестве примера можно привести ОПИФ «Газпромбанк – Казначейский».

Управление инвестиционным портфелем.

Управление инвестиционным портфелем представляет собой совокупность методов и технологических возможностей, применяемых к различным ценным бумагам, и направленных на сохранение первоначальных стоимости инвестиционных вложений, достижение максимального уровня дохода при наименьшем уровне риска и обеспечение общей инвестиционной направленности портфеля.

Управление портфелем инвестиций может быть представлено в качестве активной или пассивной моделей, применяемых исходя из определённой инвестиционной направленности портфеля.

Активная модель управления инвестиционным портфелем предполагает постоянную систематическую работу инвестиционных менеджеров, направленную на повышение эффективности инвестиционной деятельности, путём подбора ценных бумаг с наибольшими ожидаемыми доходностями при допустимом уровне риска. Точное выявление и своевременная покупка недооценённых рынком ценных бумаг, позволяют получить гораздо более высокие результаты, по сравнению с пассивной моделью.

Пассивная модель управления инвестиционным портфелем заключается в формировании хорошо диверсифицированного рыночного портфеля, с заранее фиксированным уровнем риска, рассчитанным на длительный период времени. Данная модель управления является наиболее привлекательной на развитых фондовых рынках с относительно стабильной конъюнктурой в условиях умеренного экономического роста.

Наиболее распространёнными стратегиями управления портфелем ценных бумаг пассивной модели являются:

1) Стратегия копирования индекса – заключается в формировании портфеля, состав, структура и характеристики которого максимально схожи с составом, структурой и характеристиками выбранного фондового индекса. Основной задачей данной стратегии является минимизация стандартного отклонения разности между доходностями сформированного портфеля и копируемого индекса.

Использование стратегии копирования фондового индекса сопряжённо с высокими транзакционными издержками, возникающими в процессе формирования портфеля и связанными с приобретением большого количества содержащихся в выбранном индексе ценных бумаг. Управляющие, с целью минимизации вышеуказанных издержек прибегают к частичному копированию индекса, путём вложений в ценные бумаги, динамика которых наиболее схожа с динамикой фондового индекса.

2) Стратегия скольжения по кривой доходности – представляет собой краткосрочные вложения в долгосрочные долговые ценные бумаги (облигации), характеризующиеся наибольшей годовой доходностью по сравнению с их краткосрочными аналогами. Данная стратегия применяется управляющими с ограниченными инвестиционными горизонтами, предполагающими сохранение восходящей формы кривой доходности в будущем.

3)Стратегия иммунизации инвестиционного портфеля – заключается в выборе долговых ценных бумаг (облигаций) с таким инвестиционным горизонтом, в течение которого на финансовом рынке прогнозируется стабильная процентная ставка, не приводящая к изменению стоимости подобранных ценных бумаг. Так же, в процессе управления сформированным портфелем происходит реинвестирование купонных доходов, позволяющее застраховать портфель от изменения стоимости содержащихся в нём облигаций, вызванного незначительным изменением процентной ставки.

Традиционные механические схемы управления портфелем ценных бумаг имеют следующие основные разновидности:

1) Схема дополнительной фиксированной суммы – характеризуется фиксированной суммой вложений в ценные бумаги через фиксированные временные интервалы. Цикличность колебаний курсов ценных бумаг позволяет получать прибыль за счёт прироста их курсовой стоимости. Реализуется путём приобретения наибольшего количества ценных бумаг при значительном понижении их котировок, и наименьшего количества при повышении соответственно.

Данная схема управления является крайне пассивной и наиболее рискованной в периоды экономической нестабильности, подразумевая усреднение позиций в ценных бумагах с отрицательной доходностью, что приводит к потере значительной стоимости портфеля при наступлении экономического кризиса.

2) Схема фиксированной спекулятивной суммы – подразумевает разделение портфеля ценных бумаг на консервативную и спекулятивную части. Величина спекулятивной части формируется из высокорискованных ценных бумаг и поддерживается на изначально установленном уровне.

3) Схема фиксированной пропорции – так же, как и схема фиксированной спекулятивной суммы подразумевает разделение портфеля на две части, первая из которых должна находиться в заданной пропорции по отношению ко второй.

4) Схема плавающих пропорций – заключается в формировании портфеля ценных бумаг с рядом установленных взаимосвязанных соотношений между спекулятивной и консервативной частью.

Материал из главы моей дипломной работы, пользуйтесь на здоровье.

Продолжение следует, удачной торговли!

Источник