ТГК-1: дивидендный аристократ на нашей бирже!

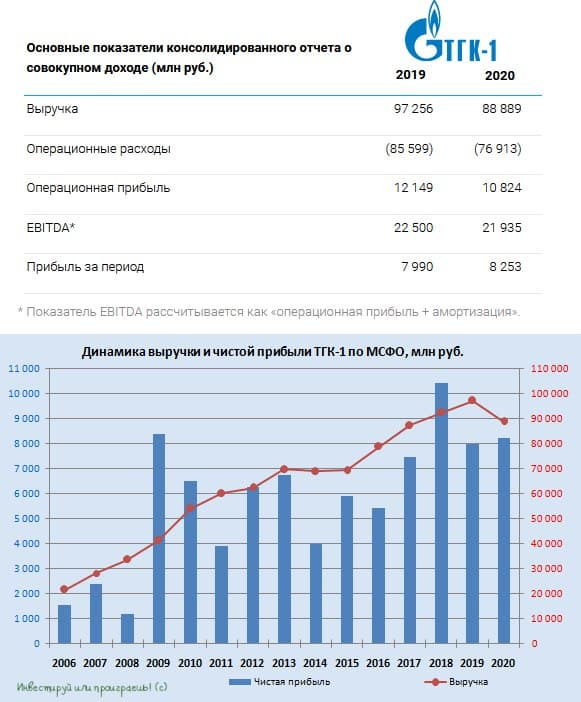

🧮 ТГК-1 вслед за ОГК-2 и Мосэнерго отчиталась по МСФО за 2020 год:

📉 Выручка компании по итогам 12 месяцев ожидаемо снизилась на 9% до 89 млрд рублей, на фоне сокращения выработки (-1,3% г/г), падения цен на электроэнергию из-за тёплой погоды в начале 2020 года, а также последствий, вызванных пандемией COVID-19, поспособствовавших введению ряда ограничительных мер в работе отечественных предприятий и организаций.

В таких условиях всё, что оставалось компании – это попытаться максимально оптимизировать свою операционную деятельность, сократив в первую очередь затраты на топливо и покупную электроэнергию/мощность — на 12,5% и 20,4% соответственно. Но даже это не главное – куда важнее резкое сокращение списаний справедливой стоимости основных средств с 400 млн руб. до нуля, а также четырёхкратное уменьшение убытков от обесценения нефинансовых активов – с 5,2 до 1,3 млрд руб. Как результат – падение операционных расходов больше чем на 10% до 76,9 млрд рублей, что, впрочем, не уберегло в итоге операционную прибыль ТГК-1 от 10%-го снижения, на фоне таких существенных потерь в выручке.

📃 Но и здесь на помощь пришли бумажные статьи отчётности: чистые финансовые расходы сократились втрое до 0,6 млрд рублей, что позволило ТГК-1 по итогам 2020 года заработать сопоставимую с 2019 годом прибыль до налогообложения в размере 10,2 млрд рублей, а после налогообложения и вовсе продемонстрировать рост чистой прибыли на 3,3% до 8,3 млрд. В то же время, скорректированная чистая прибыль, очищенная от разовых факторов, закономерно упала на 17%, так же как и показатель EBITDA, не досчитавшийся 2,5% с результатом в 22,5 млрд рублей.

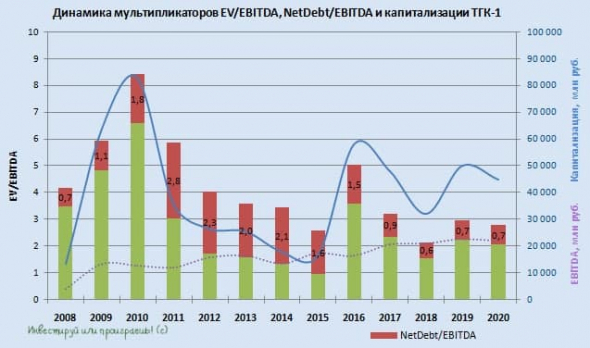

💼 Долговая нагрузка компании за минувший год совершенно не изменилась, оставшись на том же уровне 0,7х:

👉 Резюмируя представленные результаты ТГК-1 по МСФО, могу только порадоваться за акционеров компании, которые должны быть удовлетворены весьма неплохим цифрам в отчётности, на фоне слабой рыночной конъюнктуры, что теперь сулит обнадёживающие дивидендные перспективы (об этом поговорим чуть ниже). Однако при всём при этом нужно чётко понимать, что во многом эти уверенные финансовые показатели обязаны разовым статьям, а значит всегда надо быть готовым как к приятным сюрпризам, так и не очень (как это было в 2019 году).

Плюс ко всему, повышенные платежи в рамках программы ДПМ в 2021 году завершатся ещё для трёх энергоблоков компании – одного на Южной ТЭЦ (450 МВт) и двух на Первомайской ТЭЦ (по 180 МВт каждый), что может оказать дополнительное давление на фин.показатели ТГК-1 по итогам текущего года.

Но в целом такой стабильности можно только позавидовать, причём белой завистью. К бизнесу компании уж точно никаких вопросов нет. Другое дело — текущая рыночная оценка.

💰 Как бы не было сложно ТГК-1, на фоне всех коронавирусных проблем и завершения программы ДПМ, компания продолжает оставаться одним из немногих дивидендных аристократов на нашем фондовом рынке, демонстрируя исключительно рост выплат своим акционерам уже на протяжении более десяти лет!

📈 И финансовые результаты 2020 года красноречиво намекают на сохранение этой приятной тенденции. Из расчёта 50% от ЧП по МСФО, за минувший год компания может порадовать своих акционеров выплатой дивидендов в размере 0,107 коп. на акцию, что по текущим котировкам сулит ДД=9,25% и может стать рекордной доходностью в новейшей истории компании!

👉 Акционером ТГК-1 я, как вы помните, с весны прошлого года уже не являюсь (и пока не планирую), но за действующих владельцев этих бумаг я искренне рад!

Источник

ТГК-1 акции

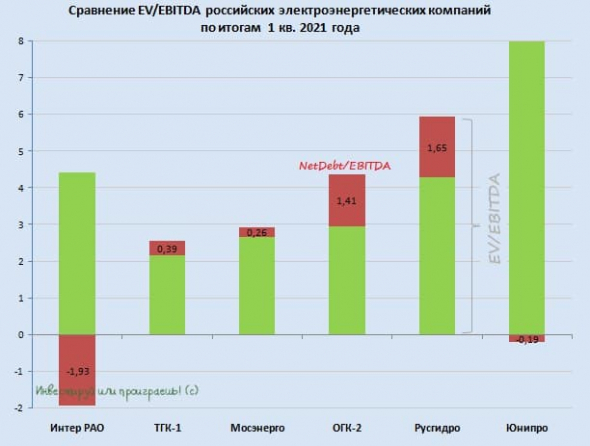

📊 А не пора ли нам заглянуть в сектор российской электрогенерации и обновить нашу сравнительную картинку с мультипликаторами, по итогам финансовых результатов за 1 кв. 2021 года? Я думаю, что самое время!

Постараюсь на сей раз оказаться весьма лаконичным и сэкономить ваше время на чтение, бегло пробежавшись по основным моментам и оставив ссылки на соответствующие посты по этой тематике, чтобы в случае необходимости вы просто вернулись бы и освежили в памяти материал.

Сразу отмечу, что Энел Россия я из нашего сравнительного обзора пока убрал, т.к. компания сейчас проходит активную фазу своего «озеленения», финансовые результаты по большому счёту на этой сравнительной диаграмме непоказательны, да и обиделся я на эту компанию после того, как они кинули нас с дивидендами за 2020 год.

1️. На первом месте по мультипликатору EV/EBITDA на сей раз (впервые на моей памяти) оказалась

Авто-репост. Читать в блоге >>>

💰 Дивидендный фон вокруг трёх публичных дочек ГЭХа (Мосэнерго, ОГК-2 и ТГК-1) на протяжении последних месяцев был весьма интригующим. С одной стороны, мы имеем обновлённую дивидендную политику холдинга, согласно которой на выплаты направляется не менее 50% от ЧП по МСФО. С другой – от главы ГЭХа Дениса Фёдорова неоднократно звучали разного рода намёки, что «по некоторым компаниям, возможно, дивиденды окажутся больше расчётных», а в некоторых прогнозах «дивиденды отдельных компаний и вовсе могут достичь 75% от чистой прибыли».

📈 Сначала появились дивидендные рекомендации по акциям ТГК-1, которые чётко соответствовали норме выплат в 50% от ЧП по МСФО – 0,00107 руб. на акцию (ДД=8,6%), затем стал известен размер дивидендов по бумагам ОГК-2 – также строго в соответствии с див.политикой и 0,06 руб. на акцию (ДД=7,3%). И в этот момент я начал подозревать, что по логике приятный сюрприз следовало ожидать от Мосэнерго, иначе зачем тогда Денис Фёдоров постоянно намекал на это?

Авто-репост. Читать в блоге >>>

Дивиденды ТГК-1 дают доходность около 8,4% — Промсвязьбанк

СД ТГК-1 рекомендовал акционерам утвердить дивиденды за 2020г на уровне 0,00107 рубля за акцию

Совет директоров ТГК-1 рекомендовал акционерам утвердить размер дивидендов за 2020 год на уровне 0,001070552 рубля на одну обыкновенную акцию, сообщает компания. По итогам 2020 года дивиденды увеличатся на 3,3%.

Мы позитивно оцениваем данную новость. Предлагаемые дивиденды дают доходность около 8,4% — это один из лучших результатов в секторе. Последний день торгов с дивидендами — 1 июля. Рекомендуем «держать» акции ТГК-1.

Авто-репост. Читать в блоге >>>

Дивиденды ТГК-1 составят ₽0,001 на акцию

2. Рекомендовать Общему собранию акционеров Общества принять решение о выплате дивидендов по обыкновенным акциям Общества по результатам 2020 года в размере 0,001070552 рубля на одну обыкновенную акцию Общества в денежной форме в сроки, установленные действующим законодательством Российской Федерации.

3. Рекомендовать Общему собранию акционеров Общества определить дату составления списка лиц, имеющих право на получение дивидендов по обыкновенным акциям Общества по результатам 2020 года — 05 июля 2021 года (на конец операционного дня).

ГОСА — 18 июня 2021 года

закр реестра ГОСА — 24 мая 2021 года

Авто-репост. Читать в блоге >>>

Среди компаний ГЭХ наиболее привлекательно выглядят акции ТГК-1 и ОГК-2 — Промсвязьбанк

Компании ГЭХ представили финансовые отчеты по итогам 1 квартала 2021 года по МСФО, которые в целом оказались на уровне ожиданий рынка. Компании продемонстрировали рост выручки на фоне улучшения конъюнктуры на рынке электроэнергии, при этом сильный рост EBITDA наблюдался у Мосэнерго, в то время как ОГК-2 продемонстрировала падение этого показателя.

Выручка Мосэнерго за отчетный период составила 68,3 млрд руб. (+35,1% г/г), EBITDA – 17,6 млрд руб. (+36,0% г/г), чистая прибыль – 9,4 млрд руб. (+65,7% г/г).

Выручка ТГК-1 за отчетный период составила 32,5 млрд руб. (+17,2% г/г), EBITDA — 8,3 млрд руб. (+3,5% г/г), чистая прибыль – 4,4 млрд руб. (+0,5% г/г).

Выручка ОГК-2 за отчетный период составила 36,9 млрд руб. (+7,3% г/г), EBITDA – 13,0 млрд руб. (-7,0% г/г), чистая прибыль – 7,1 млрд руб. (-10,0% г/г).

Увеличение выручки компаний ГЭХ обусловлено сильной конъюнктурой на рынке электроэнергии, где наблюдался рост потребления и цен на фоне восстановления деловой активности в экономике, а также холодной погоды в начале 2021 года. Рост выработки электроэнергии наблюдался у Мосэнерго (+11,8% г/г) и ТГК-1 (+11,0%), в то время как у ОГК-2 по этому показателю наблюдалось снижение (-7,7% г/г).

При этом Мосэнерго и ТГК-1 продемонстрировали положительную динамику EBITDA вслед за ростом выручки. В ОГК-2 наблюдалось снижение EBITDA вследствие значительного опережения динамики операционных расходов, в том числе на топливо, электроэнергию и мощность, над выручкой. Рентабельность по EBITDA увеличилась у Мосэнерго на 0,2 п.п. – до 25,8%, однако снизилась у ТГК-1 на 3,4 п.п. – до 25,6% и ОГК-2 на 5,4 п.п. – до 35,3%.

Чистая прибыль Мосэнерго и ТГК-1 увеличилась, в ОГК-2 снизилась вслед за EBITDA. Среди компаний Мосэнерго выделяется значительным приростом чистой прибыли на 65,7% на фоне контроля издержек, что привело к повышению эффективности бизнеса.

Капитальные затраты выросли у всех компаний: Мосэнерго (+135,2%), ТГК-1 (+43,3%), ОГК-2 (+152,7%). При этом свободный денежный поток вырос только у ОГК-2 (+55,7%).

Представленные финансовые результаты ГЭХ в целом ожидаемы и обусловлены улучшением конъюнктуры на рынке электроэнергии. Ожидаем, что на дивиденды за 2020 год будет направлено 50% от чистой прибыли по МСФО, что обеспечивает привлекательную доходность для акций ТГК-1 и ОГК-2 на уровне 8,5% и 7,3% соответственно, в то время как для Мосэнерго доходность складывается на уровне 4,5%.

В 2021 году мы ждем улучшения показателей за счет продолжения восстановления рынка электроэнергии. Среди компаний ГЭХ, на наш взгляд, наиболее привлекательно выглядят акции ТГК-1 и ОГК-2 по которым ожидается наиболее высокая дивидендная доходность, а рост финансовых показателей будет умеренным.

Авто-репост. Читать в блоге >>>

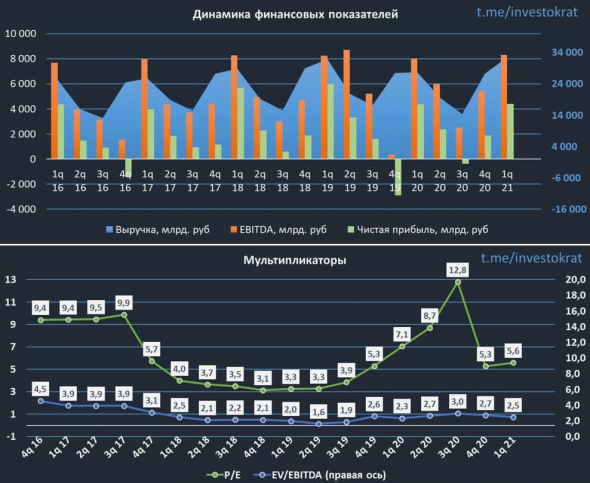

Вышел отчет компании по итогам 1 кв. 2021 г.

Выручка выросла на 17,2% г/г до 32,5 млрд. руб.

EBITDA выросла на 3,5% г/г до 8,3 млрд. руб.

Чистая прибыль выросла на 0,5% г/г до 4,4 млрд. руб.

Выручка выросла, благодаря более высокому спросу на э/э в Северо-Западном регионе и росту экспорта.

Рыночная конъюнктура была достаточно хорошей в 1 квартале:

Цена на э/э выросла на 24,1% г/г.

Цена на мощность выросла на 16,8% для старых блоков и на 3,8% для новых блоков (введенных по программе ДПМ).

Переменные затраты выросли на 28,4% г/г до 18,9 млрд. руб. Это и стало основной причиной того, что EBITDA и чистая прибыль показали более слабую динамику, по сравнению с выручкой. Рост переменных расходов был связан с ростом цены на топливо (+28,1% г/г) и расходами на покупную э/э (+49,5% г/г).

Чистый долг снизился почти в 2 раза до 8,7 млрд. руб.

EV/EBITDA = 2,5 (средняя за 5 лет — 2,8)

Авто-репост. Читать в блоге >>>

ТГК-1 остается привлекательной в качестве дивидендной идеи — Промсвязьбанк

ТГК-1 в 1 квартале увеличила чистую прибыль по МСФО на 0,5%

ТГК-1 в 1 квартале 2021 года увеличило чистую прибыль по МСФО на 0,5% по сравнению с показателем первого квартала 2020 года — до 4,396 млрд рублей, говорится в отчете компании. Выручка возросла на 17,2% — до 32,503 млрд рублей. Показатель EBITDA увеличился на 3,5% и составил 8,308 млрд рублей. Операционная прибыль увеличилась на 0,7% — до 5,429 млрд рублей.

Оцениваем результаты нейтрально. Рост выручки компании был нивелирован ростом операционных расходов, в частности, на топливо, что привело к умеренному увеличению прибыли. Компания остается привлекательной в качестве дивидендной идеи. Ожидаемая дивидендная доходность складывается на уровне 8,7% (дивиденд за 2020 г.). Рекомендуем «покупать» акции ТГК-1.

Авто-репост. Читать в блоге >>>

Чистая прибыль ТГК-1 по МСФО за 1 квартал 2021 г. составила 4,396 млрд.р, увеличившись на 0,5% по сравнению с 4,374 млрд.р. в предыдущем году.

Выручка увеличилась на 17,2% до 32,503 млрд.р. против 27,722 млрд.р. годом ранее. Выручка постоянно растет, причиной является высокий спрос на электроэнергию и рост экспортной составляющей.

Операционные расходы группы увеличились на 21,7%, составив 26 млрд 815 млн рублей. Менеджмент проявил смекалку и оптимизировал операционную деятельность, сократив затраты на топливо на 12,5% и покупную электроэнергию на 20,4%. Также компания сократила списания справедливой стоимости основных средств до нуля и на 75% уменьшила убытки от обесценения нефинансовых активов.

Сопоставимая операционная прибыль увеличилась незначительно и составила 5 млрд 429 млн рублей.

EBITDA увеличился на 3,5 % до 8 млрд 308 млн рублей. EBITDA ежегодно растет.

Рентабельность по EBITDA составляет 24,68%.

Чистая прибыль за период составила 4 млрд 396 млн рублей, увеличившись на 0,5%.

Наблюдаем значительное снижение долга до 8,7 млрд.руб.

Обязательства составляют менее 1/3 активов.

Платежеспособность на хорошем уровне 0,74х

Ожидаемая див. доходность 8,6%.

Негативным моментом будет окончание сроков договоров ДПМ начиная с этого года, что снизит маржинальность бизнеса после 2023 года.

По мультипликаторам компания оценена достаточно дешево: P/E = 5,6; P/S = 0,5; EV/EBITDA = 2,5. Недооцененность по некоторым мультипликаторам отражает низкую рентабельность компании.

Но какой бы дешевой она не казалась по мультипликаторам, все же большой простор для манипуляций и малая ликвидность делают акции ТГК-1, как представителя «третьего эшелона», очень рискованным активом.

ТГК-1 опубликовал финансовый отчет по МСФО за 1 квартал 2021 года

Чистая прибыль выросла на 0,5% по сравнению с аналогичным периодом прошлого года и составила 4,396 миллиарда рублей.

EBITDA 8,3 млрд.руб. +3,5%

Выручка за отчетный период увеличилась на 17,2% и составила 32,503 миллиарда рублей. Увеличение выручки стало следствием следующих факторов:

1.Повышенного спроса на электроэнергию и теплоэнергию, из-за более холодной и затяжной зимы в регионах присутствия компании. Как следствие имел место рост выработки электроэнергии (+11,0% г/г) и отпуск теплоэнергии (+21,3% г/г)

2. Наращивание экспортных поставок электроэнергии, в связи с благоприятной рыночной конъюнктурой на скандинавском рынке Nord Pool.

3. Увеличением индекса цен РСВ

В этом году установленная мощность, которую реализует ТГК-1 по ставкам ДПМ, должна резко сократиться почти вдвое, до десятилетних минимумов. И дальнейший рост индекса цен на РСВ уже не сможет нивелировать недополучение этих платежей.

Выручка за 1кв2021 года выросла до 32.5 млрд (+17% к 27.7 млрд за 1кв2020) на фоне роста производства электроэнергии (+11%) и теплоэнергии (+21%)

Операционные расходы выросли до 26.8 млрд (+22% к 22 млрд). Чистая прибыль осталась на уровне 4.3 млрд руб или 0,0011 коп на акцию

Долг снизился до 9.7 млрд руб (17.2 млрд на начало года)

EBITDA 8.3 млрд руб (8 млрд в 1кв2020)

Операционный денежный поток 6.4 млрд, капзатраты 6.3 млрд, чистое погашение выданных займов 7.8 млрд, погашение долга 8.5 млрд

В результате денежные средства остались на уровне около 1 млрд руб

Результаты неплохие, но уже начиная со 2кв2021 начинается существенное снижение ДПМ платежей (в частности, по Южной ТЭЦ ПГУ-450)

Возможно, 1кв2021 на ближайшие годы станет рекордным. Впрочем, с учетом 2 млрд субсидии 2кв2021 тоже может стать весьма удачным.

ТГК-1 отчиталась по МСФО за 1 квартал 2021.

Что хорошего:

+ Выручка выросла на 5,2 млрд руб и стала 32,5 млрд руб

+ рост не только из-за холодной погоды, но и из-за роста от экспортных поставок электроэнергии на скандинавском рынке Nord Pool и увеличения индекса цен РСВ.

+ накопленная прибыль (+резервы) стала еще больше, на 4,3 млрд руб, 71,07 млрд руб.

Что плохого

— Прибыль за период не выросла хорошо, всего 0,02 млрд руб и стала 4,396 млрд руб.

— И операционная прибыль не выросла получается.

— Операционные расходы очень увеличились, на 21,7%, а выручка то меньше, на 17,2 %.

По отчету выходит котировки держат только хорошие дивиденды (я насчитала примерно 0,00104 руб), но ГЭП их будет гораздо больше! Кто держит акции давно, тех отчет может немного успокоить. Все-таки после отчетной даты пришли государственные субсидии 2,1 млрд руб и Fortum может что будет делать со своей долей.

А тех кто начал присматриваться к покупке акций, отчет пожалуй может разочаровать.

Сегодня вышли финансовые результаты ТГК-1 за 1 квартал 2021 года по МСФО.

По сравнению с 1 кварталом 2020 года:

1. Выручка выросла на 17%.

2. EBITDA выросла на 3.5%.

3. Операционные расходы выросли на 0.8%.

4. Чистая прибыль выросла на 0.5%.

Совсем скромный рост финансовых результатов показала ТГК-1. Только выручка выросла относительно сильно, аж на 17%, остальные

показатели остались примерно на тех же уровнях. Учитываю низкую ликвидность акций компании, а также наличие в секторе электрогенерации

таких компаний как Русгидро и ИнтерРАО, вряд ли я в ближайшее время буду покупать акции ТГК-1.

Операционные расходы Группы ТГК-1 увеличились на 21,7%, составив 26 млрд 815 млн рублей, в основном из-за роста расходов на топливо на фоне увеличения объемов производства, а также на покупную электроэнергию и мощность.

Сопоставимая операционная прибыль Группы увеличилась незначительно и составила 5 млрд 429 млн рублей, показатель EBITDA увеличился на 3,5 % до 8 млрд 308 млн рублей. Прибыль за период составила 4 млрд 396 млн рублей, увеличившись на 0,5%.

Авто-репост. Читать в блоге >>>

сегодня ожидаем: фин рез МСФО 1 кв 2021

Первый квартал был удачным для ТГК-1 — Финам

Квартальный отчет по прибыли по МСФО ТГК-1 может, по нашим прогнозам, раскрыть улучшение динамики прибыли в сравнении с прошлым годом на фоне высокой динамики производственных показателей, роста цен на электроэнергию на РСВ, восстановления экспортного направления. Операционный отчет за 1-й квартал показал повышение выработки электроэнергии на 11% г/г и рост отпуска тепловой энергии на 21% г/г на фоне увеличения потребления, в том числе за счет более холодной зимы. Эти факторы должны компенсировать сокращение выручки от реализации мощности после окончания сроков ДПМ по нескольким объектам (в 2011 году по этой программе ТГК-1 ввела в эксплуатацию генерирующие объекты с совокупной установленной мощностью 665 МВт).

В фокусе инвесторов также находится решение компании по дивидендам за прошлый год. Наш прогноз 0,00107 руб. подразумевает доходность около 9%, одну из лучших в отрасли, но мы обращаем внимание, что высокая доходность ассоциируется с ожиданиями ухудшения по прибыли в этом году из-за окончания ДПМ по ряду объектов, и есть риск незакрытия дивидендного гэпа.

Наша текущая рекомендация по акциям ТГК-1 – «Держать» с целевой ценой 0,012 руб., и мы считаем, что акции TGKA вполне адекватно оценены. На текущий момент мы не видим предпосылок для существенной переоценки капитализации в большую сторону. Акции эмитента, скорее являются, дивидендным вариантом.

Малых Наталия

ГК «Финам»

Авто-репост. Читать в блоге >>>

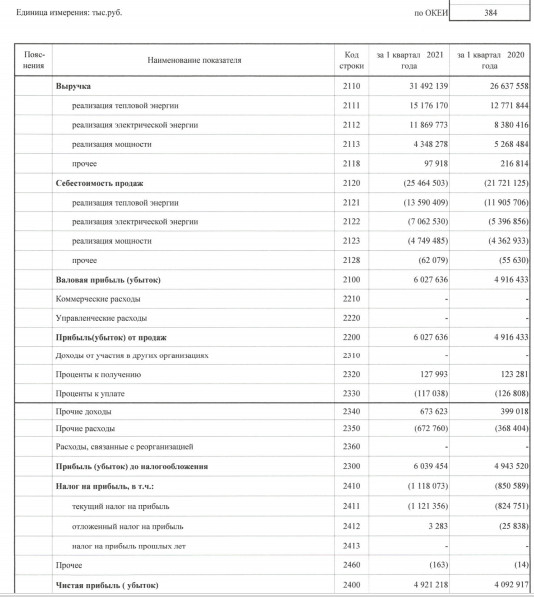

Сегодня вышли финансовые результаты ТГК-1 за 1 квартал 2021 года по РСБУ.

По сравнению с 1 кварталом 2020 года:

1. Выручка выросла на 18.2%.

2. Себестоимость продаж выросла на 17.2%.

3. Валовая прибыль выросла на 25.6%.

4. EBITDA выросла на 16.9%.

5. Чистая прибыль выросла на 20.3%.

Отличный отчет вышел у ТГК-1 за 1 квартал! Компания связывает рост финансовых показателей с увеличением спроса на электро и теплоэнергию,

вследствие более низкой температуры в 1 квартале 2021, и ростом выручки от экспортных поставок электроэнергии, в связи с благоприятной

рыночной конъюнктурой на скандинавском рынке Nord Pool. Отчет хороший, так что неудивительно, что акции компании растут, несмотря на

общее падение рынка.

4. Порядок расчета размера дивидендов

4.1. Расчет размера дивидендов производится в следующей последовательности.

4.1.1. Часть чистой прибыли направляется на формирование резервного фонда в соответствии с Уставом Общества. Распределение чистой прибыли на формирование резервного фонда прекращается по достижении им размера, установленного Уставом Общества.

4.1.2. Часть чистой прибыли в размере, рекомендованном решением Совета директоров, направляется на выплату дивидендов.

4.1.3. Часть чистой прибыли, сохранившаяся после отчислений, предусмотренных подпунктами4.1.1 — 4.1.2, остается в распоряжении Общества.

4.2. Размер чистой прибыли, из которой рассчитывается размер дивидендов в соответствии с подпунктом 4.1, может корректироваться (уменьшаться) на величину дооценки финансовых вложений и аналогичных по экономической сути фактов хозяйственной деятельности Общества. Часть прибыли, на которую произведена такая корректировка, предлагается оставить в распоряжении Общества. При выбытии переоцененных активов, снижении их стоимости, а также при иных аналогичных по экономической сути фактах хозяйственной деятельности средства, соответствующие части прибыли, оставшейся в распоряжении Общества, могут учитываться при расчете размера дивидендов в порядке, предусмотренном подпунктом 4.1.

Авто-репост. Читать в блоге >>>

Выручка за отчетный период составила 31,492 миллиарда рублей, увеличившись на 18,2%.

отчет

Источник