Про дивиденды: лучшие истории на российском рынке

Российский рынок акций остается одним из наиболее привлекательных по показателю дивидендной доходности. Средняя дивидендная доходность российских эмитентов, согласно Bloomberg, составила 6,9% по итогам 2018 г. (8% по нашей оценке). По итогам 2019 г., согласно нашей консервативной оценке, она ожидается на уровне 8%. Более оптимистичный сценарий предполагает 9-10% среднюю доходность по итогам 2019 г. Это значительно выше средней 3%-ной доходности по развивающимся рынкам и 2,4% — по развитым, включая 1,8% в США и 3,6% в Европе. Также это выше доходности, которую сейчас в среднем предлагают ОФЗ на уровне 6%.

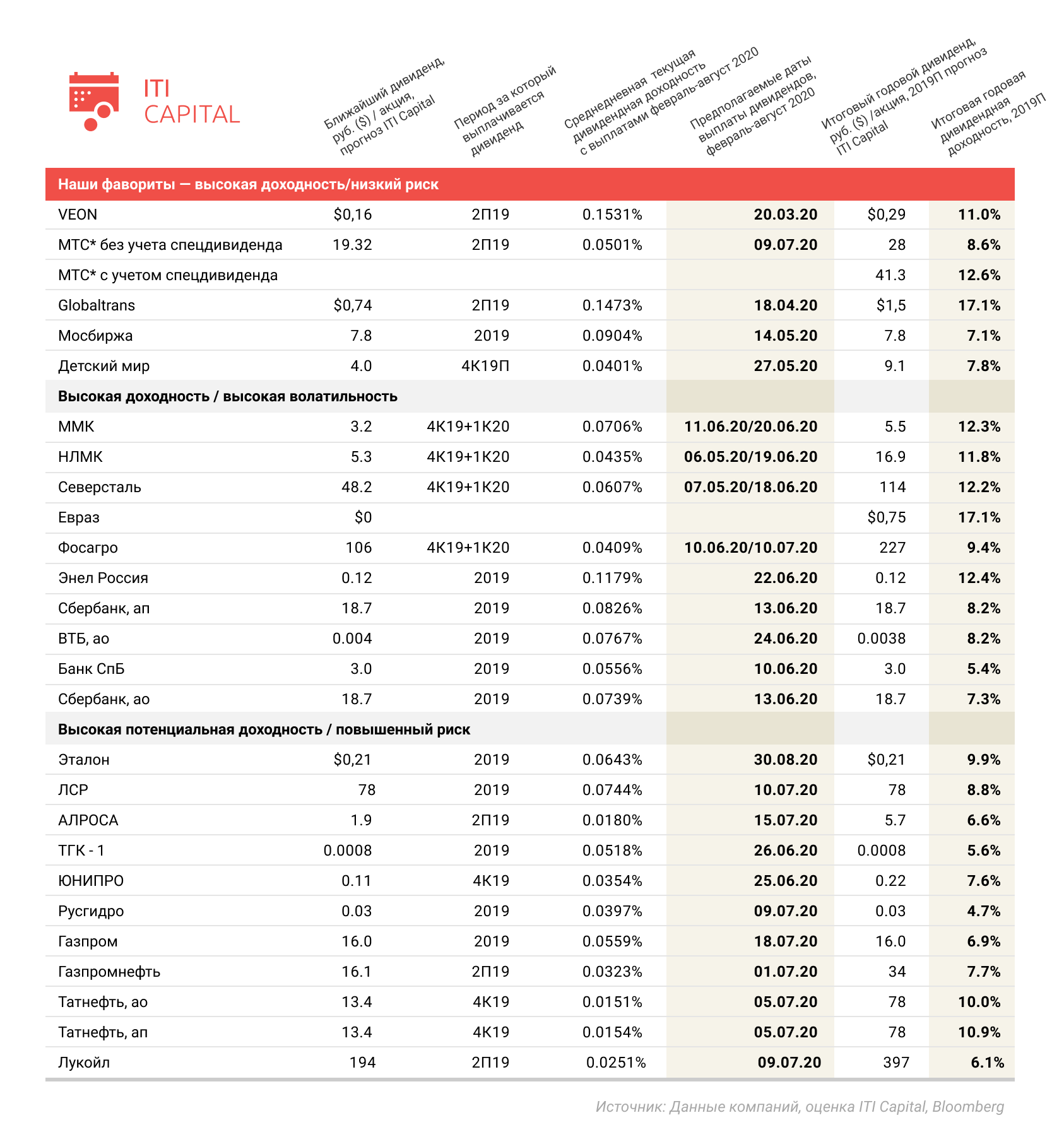

Мы изучили около тридцати российских эмитентов, выбрав среди них наиболее высокодоходных и разделив их на три группы: (1) компании с низким риском, (2) компании с высоким риском, связанным с волатильностью финансовых показателей на фоне глобальных факторов и (3) компании с высоким риском, связанным не только с глобальными факторами, но и с внутрикорпоративными решениями.

Нашими фаворитами по дивидендным выплатам являются акции телекоммуникационных операторов Veon и МТС — компаний наиболее устойчивых к волатильности глобальных рынков, а также акции Мосбиржи, Globaltrans и Детского мира. Помимо привлекательных фундаментальных факторов в данных компаниях отметим, что акционеры двух последних заинтересованы в получении высоких дивидендов.

Среди компаний второй группы мы выделяем банки и металлургические компании. В эту группу мы также добавили производителя удобрений Фосагро. На акции данных компаний более значительно влияет динамика мировых рынков, чем на акции компаний первой группы, что во многом нивелирует плюсы высокой дивидендной доходности (с выплатами четыре раза в год в случае металлургических производителей и Фосагро).

Среди акций компаний третьей группы наиболее яркие — Эталон и ЛСР — компании, готовые платить высокие дивиденды, но проигрывающие как операторы рынка недвижимости в условиях глобальной неопределенности. Кроме того, ряд компаний этой группы может позитивно удивить против нашего консервативного прогноза — это, прежде всего, Лукойл, Алроса и Евраз.

Отдельно мы хотели бы отметить тех эмитентов, кто может принять новую дивидендную политику в перспективе 2К20, что может положительно сказаться на стоимости их акций: Новатэк, Россети, ПИК, Энел, ТГК-1 и другие дочки Газпромэнергохолдинг.

Важно, что в нашем анализе мы также использовали показатель среднедневной дивидендной доходности, который учитывает конкретные даты выплаты дивидендов (четвертая колонка в таблице ниже). Очевидно, что по данному показателю при прочих равных выделяются в лучшую сторону те эмитенты, у которых даты выплат ближе (как Veon или Globaltrans), что добавляет привлекательности их дивидендным историям.

Все больше российских эмитентов увеличивают размер дивидендов, пересматривая дивидендную политику в сторону повышения выплат. Этому способствует как заинтересованность мажоритарных акционеров в получении финансовых ресурсов, которые можно направить на другие проекты (госкомпании; дочки АФК Система — МТС, Эталон, Детский мир; Globaltrans), так и желание повысить привлекательность акций, как в случае с Фосагро или компаниями металлургического сектора. Только в 2019 г. дивидендную политику пересмотрели около 10 компаний, включая Лукойл, Газпром, Алроса, Veon, НЛМК, Фосагро, ММК и Русгидро.

Мы проанализировали около тридцати российских компаний, выбрав среди них те, которые:

- Пересмотрели дивидендную политику в сторону повышения в течение последнего года

- Выплачивали исторически высокие дивиденды с годовой доходностью выше 7%

- Выплачивают промежуточные дивиденды, особенно те, у которых выплаты приходятся на первые восемь месяцев календарного года (то есть с ближайшим горизонтом их получения), т.к. это значительно повышает взвешенную годовую дивидендную доходность

В своем анализе мы были консервативны, выбирая базовый или пессимистичный сценарий в случае прогноза ожидаемой прибыли или денежного потока за 2П19 и 1К20 для расчета базы для дивидендов по каждой из компаний.

Для базы расчетов дивидендной доходности по вышеуказанным компаниям мы взяли суммарный дивиденд, выплачиваемый ими за февраль-август 2020 г. Мы пересчитали дивидендный доход компаний на среднедневной показатель, с учетом предполагаемых дат отсечек по каждому дивиденду. Таким образом мы получили текущую среднедневную дивидендную доходность.

Мы также рассчитали итоговую дивидендную доходность по тем же компаниям через отношение годового дивиденда к текущей цене акций. В данный список вошли 11 компаний с двузначным показателем дивидендной доходности (14 — с показателем выше 8%). Многие из компаний данного списка совпали с лидерами при вышеуказанном подходе.

Из отобранных эмитентов мы сформировали три группы. Первая: те компании, которые не только выплачивают высокие дивиденды, но и нравятся нам фундаментально, имея при этом ограниченную зависимость от глобальных факторов (как Veon или МТС); это также лидеры секторов с устойчивой моделью развития (как Globaltrans и Детский мир) и высокими дивидендами. Вторая: компании с высокими дивидендными выплатами, в том числе промежуточными, но более зависимые от глобальных факторов, таких как цены на ресурсы (как компании металлургического сектора). Третья: прочие компании с потенциально высокой дивидендной доходностью, но зависящие не только от глобальных факторов, но и от решений менеджмента по вопросу выплаты дивидендов. Отдельно в нашем обзоре мы отметили те компании, которые могут потенциально удивить дивидендными выплатами в случае принятия подобных решений в ближайшие месяцы, а также те, которые могут пересмотреть свою дивидендную политику в сторону повышения в ближайшем будущем.

Мы также хотели бы обратить внимание, что нашими фаворитами являются компании первой группы (высокая доходность и низкий риск). Прежде всего, это телекоммуникационные операторы Veon и МТС с 11% и 8,6% прогнозной итоговой годовой доходностью за 2019 год. Их фундаментальная история привлекательна и стабильна, а финансовые показатели не так подвержены волатильности на фоне быстроизменяющихся глобальных факторов, как показатели компаний ресурсных секторов или потребительских товаров. Также мы включили в данную группу акции Globaltrans, Мосбиржи и Детского мира с 17,1%, 7,1% и 7,8% годовой доходностью, соответственно. Globaltrans – это динамично развивающийся оператор грузоперевозок, один из лидеров своего сегмента, имеющий запас прочности к негативным внешним факторам и одну из самых высоких дивидендных доходностей среди российских эмитентов. Мосбиржа – это возможность прямого участия в росте и развитии российского рынка акций. Акции Детского мира мы добавили в данную корзину, т.к. нам нравится фундаментальная история компании, хорошо позиционированной в своем сегменте и активно вовлеченной в рост рынка онлайн-продаж в России.

Компании второй группы выплачивают высокие дивиденды, но сильно зависимы от внешних факторов. В случае негативного глобального фона акционеры данных компаний могут потерять больше от снижения цен на акции, чем выиграть от высоких дивидендов. Это прежде всего акции металлургических компаний (ММК, НЛМК, Северсталь, Евраз). Металлургические компании, наиболее прогрессивные среди российских эмитентов в отношении дивидендной политики, стремятся выплатить акционерам 100% свободного денежного потока в виде дивидендов, при этом выплачивают их ежеквартально. Показатели годовой дивидендной доходности металлургических компаний составляют около 12% (один из самых высоких показателей среди российских эмитентов). Мы предположили нулевой остаточный дивиденд по акциям Евраза по итогам 2019 г. в силу неопределенности его дивидендной политики, однако отмечаем его итоговую годовую дивидендную доходность на уровне 17%. К этой же группе мы отнесли Фосагро (около 9% годовая доходность), одного из лидеров российского рынка удобрений, по всем вышеупомянутым параметрам близкого к компаниям металлургического сектора. Сюда также входят акции банков (Сбербанк, ВТБ, Банк Санкт-Петербург) с 7-8% годовой дивидендной доходностью. Наконец, мы также отнесли к данной группе акции Энел России (12%).

Третья группа включает в себя эмитентов с высокой потенциальной дивидендной доходностью, но с повышенными рисками, как специфических для компаний, так и глобальных, но в большем размере, чем у компаний предыдущей группы. Это такие дивидендные истории как Эталон и ЛСР в силу рисков сектора недвижимости в целом, или акции Алросы и энергетических компаний, а также акции Газпрома. Итоговая годовая доходность акций Эталона должна составить 10%, соответственно, исходя из его нового подхода к выплате дивидендов: выплата не менее 12 руб. в виде дивидендов на акцию в год, что вполне ожидаемо с учетом высокой заинтересованности в финансовых ресурсах его основного акционера – АФК Система. Финансовые показатели Эталона, однако, сильно зависимы от глобальных и внутренних факторов, а сама компания все еще находится не в лучшей форме после консолидации Лидер-Инвеста. Менеджмент ЛСР также заявлял о минимальном уровне выплат в качестве дивидендов на акцию – 78 руб., что транслируется в 9% доходность. Важно, что большинство компаний этой группы может удивить размером выплат дивидендов относительно нашего довольно консервативного прогноза их доходов в 4К19 — это Алроса, ТГК-1, Лукойл, Газпром и Газпромнефть.

Целый ряд российских эмитентов планирует пересмотреть дивидендную политику в ближайшее время. Это Энел Россия (в рамках обновления стратегии в начале 2020 г.), Новатэк (в 2К20 – увеличение доли прибыли на дивиденды), Россети (начиная с 2020 г. могут повысить планку по выплате до 75% чистой прибыли по РСБУ). ПИК (может перейти на расчет дивидендов от прибыли и EBITDA), Норникель (рассматривает возможность привязки дивидендов к свободному денежному потоку в конце 2022 г.), ТГК-1 и другие дочки Газпромэнергохолдинга (планируют перейти на дивиденды в 35% прибыли по МСФО).

Мы также хотели бы отметить акции АФК Система и привилегированные акции Мечел. Согласно дивидендной политике, АФК Система должна выплачивать минимум 1,19 руб./акция в виде годового дивиденда, однако в последнее время компания пренебрегала данным обещанием в силу ограниченности финансовых ресурсов, необходимых на развитие ее других проектов и на снижение долговой нагрузки. В нашем базовом сценарии дивиденды на уровне 2018 г. (0,11 руб./акция) означают всего лишь 0,6% текущую дивидендную доходность по акциям АФК Система. Таким образом возвращение к дивидендной политике (предполагающей выплату минимум 1,19 руб./акция) транслируется в потенциальную 6,6% доходность. Компания обещала вернуться к обсуждению данного вопроса во 2К20, однако мы склонны быть консервативны в подобных ожиданиях в силу ограниченности финансовых ресурсов группы. Выплаты по привилегированным акциям Мечела всецело зависят от финансовых результатов компании за 4К19. Наши расчеты прибыли Мечела за весь 2019 г. на уровне 9М19 транслируются в потенциальную 17% дивидендную доходность по итогам 2019 г., что может оказаться слишком оптимистичным сценарием.

Источник

15 российских акций с высокими будущими дивидендами

Мы представляем дивидендный портфель, который включает в себя 15 российских акций с высокими будущими дивидендами. Текущая средневзвешенная дивидендная доходность портфеля составляет 8.1%. Покупка дивидендных акций – одна из лучших долгосрочных инвестиционных стратегий. Средняя рублевая доходность компаний, которые входят в наш портфель, за последние десять лет составила 14.9% в год.

Ожидаемая дивидендная доходность портфеля составляет 8.1%, а его кумулятивная доходность может превысить 30% за три года. Портфель отличается хорошей диверсификацией и близок по структуре к индексам МосБиржи. Мы определили долю компаний в нашем портфеле таким образом, чтобы вес каждого сектора был приблизительно равен весу секторов в индексе. Это позволит эффективно сравнивать доходность нашего портфеля против индекса. Размер дивиденда определяется как дивиденд, который будет выплачен в следующие 12 месяцев, начиная с 1 июня 2021.

Покупка дивидендных акций – одна из лучших долгосрочных инвестиционных стратегий. Она позволяет инвестору получать дивиденды, реинвестировать их и иметь доход от прироста стоимости акций. Кроме того, дивидендные акции, как правило, менее волатильны, чем быстрорастущие имена, которые дивиденды не платят. Выплаты высоких дивидендов характерны для акций стоимости (value stocks), которые, как мы ожидаем, могут в ближайшие годы обогнать акции роста. Это может способствовать опережающей динамике нашего дивидендного портфеля.

Дивидендный портфель российских акций

Источник: оценки АТОНа

*Оценка размера дивидендов, которые будут выплачены в следующие 12 месяцев, начиная с 1 июня 2021 г. **указаны простая средняя дивидендная доходность и средневзвешенная дивидендная доходность

В России идет дивидендный сезон… Сейчас российские компании выплачивают единовременные годовые дивиденды за 2020, либо промежуточные дивиденды за 1К/2К21. Годовые дивиденды уже выплатили Сбербанк, Московская биржа, Globaltrans, Северсталь, Норникель. Но большинство дивидендных выплат придется на июнь-июль. Мы ждем больших дивидендов от МТС, АЛРОСА, ФСК, Транснефти. Эти имена принесут своим акционерам в среднем 7-10%. Неплохие дивиденды за 2020 заплатит Газпром – 12.55 рублей на акцию, что подразумевает доходность почти 5%. Самый большой дивиденд этим летом будет выплачен на привилегированные акции Сургутнефтегаза – 6.7 рубля на акцию, что предлагает более 14% доходности. Но столь высокое значение связано с переоценкой «денежной подушки» компании с учетом девальвации курса рубля. При более стабильном курсе, ожидаемом в 2021П, дивидендная доходность будет значительно меньше и в итоге может оказаться ниже средних значений у других нефтегазовых компаний в России в будущем. Поэтому мы не включаем эту компанию в наш дивидендный портфель.

…но дивидендный гэп будет закрыт быстро. Важно помнить, что прошлый год был сложным для мировой и российской экономики из-за пандемии COVID-19. Доходы многих компаний сократились, и выплачиваемые дивиденды по итогам 2020 меньше предыдущих лет. Но сейчас мы находимся в середине 2021, и пока он складывается очень удачно для российских компаний. Экономика восстанавливается, цены на сырьевые товары на десятилетних максимумах. Как результат, прибыли и денежные потоки российских компаний существенно превысят уровни прошлого года и для многих компаний станут рекордными. Поэтому и дивиденды по итогам 2021 будут существенно выше, чем за 2020. Если средняя дивидендная доходность российских компаний за 2020 составила около 6-7%, то по итогам 2021 она может превысить 10%. Ожидания роста дивидендов будут способствовать поддержке российского рынка акций и быстрому закрытию дивидендных гэпов.

Подход к оценке дивидендов. Ниже мы составили таблицу дивидендов, которые будут выплачены в следующие три года. Так как периоды и частота выплат у всех компаний разные, мы определили размер и период дивидендов (столбец DPS 20/21), которые будут выплачены в следующие 12 месяцев, начиная с 1 июня 2021. В этот период попадают компании, которые будут выплачивать дивиденды за 2020 (например, Газпром) или которые платят промежуточные дивиденды (например, металлургические компании).

При этом, Сбербанк или Московская биржа уже выплатили дивиденды за 2020, и поэтому в данном столбце уже указывается размер дивиденда, который они заплатят по итогам 2021. Также мы указали размер дивидендов, которые мы ожидаем на горизонте 12- 24 месяца (DPS 21/22) и 24-36 месяцев (DPS 22/23). Наш расчет кумулятивных дивидендов за три года не учитывает фактор их реинвестирования.

Наши прогнозы дивидендов строятся на консервативных допущениях. Для оценки дивидендов мы используем как собственные финансовые модели, так и консенсус-прогнозы Bloomberg. При этом долгосрочный прогноз дивидендов у сырьевых компаний особенно затруднителен в связи с высокой волатильностью цен на сырье. В настоящий момент цены на многие сырьевые товары (сталь, никель, медь и проч.) находятся на десятилетних максимумах, вследствие чего дивиденды могут в ближайшие время значительно вырасти и превысить наши прогнозы. Однако мы исходим из предположения, что цены на сырье могут снизиться в 2П21/1П22 г, что нормализует дивиденды до уровней, соответствующих представленным нами оценкам.

Топ-30 компаний по размеру дивидендной доходности в следующие 12 месяцев

Топ-30 компаний по размеру кумулятивной дивидендной доходности за три года*, %

Источник: оценки АТОНа *Дивиденды, которые будут выплачены в следующие 36 месяцев, начиная с 1 июня 2021

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник