- Доходность акций: расчет и формулы

- Дивидендная доходность акций

- Рыночная (текущая) доходность акций

- Полная доходность акций

- Доходность акций в процентах годовых

- Как посчитать доходность акции: виды доходности и их расчет

- Для чего нужно знать доходность?

- Примеры расчета доходности

- Дивидендная

- Текущая (рыночная)

- Полная

- Годовая

- Конечная

- Как рассчитать дивидендную доходность акций?

- Что такое дивиденды?

- Как рассчитать дивидендную доходность?

- Как происходит расчёт дивидендов?

- Когда появляются дивиденды?

- Что такое дивидендная доходность?

- Пример расчета дивидендной доходности

- Еще один пример

- Как рассчитать итоговый результат по инвестициям?

- Заключение

Доходность акций: расчет и формулы

Автор: Алексей Мартынов · Опубликовано 20.10.2014 · Обновлено 28.08.2015

Инвестор может получить доход с акций двумя способами: за счет роста курсовой стоимости акций и за счет дивидендов.

Основным доходом инвестора по акциям является рост курсовой стоимости акций. Если дела у компании идут хорошо, ее выручка и прибыль растет, компания развивается, выплачивает дивиденды, которые тоже растут, это положительно отражается на цене акций, и она растет. Инвестор, видя такое положение вещей и оценив перспективы, покупает акции компании. Если дела компании продолжают идти так же хорошо, цена акций вырастает, тогда инвестор может продать акции по цене дороже и получить прибыль.

Второй источник дохода — дивиденды — это часть прибыли, которая компания выплачивает акционерам. Дивиденды могут выплачиваться раз в год, раз в полугодие или квартал. Размер дивидендов рекомендуется советом директоров и утверждается на общем собрании акционеров. Читайте, как получить дивиденды по акциям.

Доходность акций складывается из роста курсовой стоимости акций и дивидендов. Доходность акций показывает какой доход в процентом или номинальном выражении принесли акции. Доходность в общем смысле рассчитывается как сумма прибыли, деленная на сумму вложенных средств. Так как по акциям можно получить не только прибыль, но и убыток, то доходность может быть отрицательной. Рассмотрим как определить доходность акций.

Дивидендная доходность акций

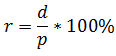

Дивидендная доходность акций характеризуется отношением размера дивиденда к цене акции. Дивидендная доходность рассчитывается по формуле:

p — рыночная цена акции

Например, дивиденды по акциям Газпрома за 2013 год были равны 7,2 рубля. Цена акции 130 рублей.

Дивидендная доходность равна 7,2/130*100%=5,53%

Рыночная (текущая) доходность акций

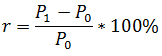

Рыночная доходность акций, то есть за счет роста курсовой стоимости, рассчитывается по формуле:

P0 — цена покупки акции

Текущая доходность акций рассчитывается также и показывает доходность, которую получит инвестор, если продаст акцию по текущей рыночной цене.

Если цена покупки акций Газпрома 120 рублей, а цена продажи 135 рублей, то доходность равна (135-120)/120*100%=12,5%.

Полная доходность акций

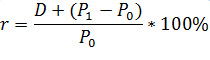

Полная доходность складывается из дивидендов и роста курсовой стоимости

Доходность акций в процентах годовых

Владеть акцией можно как меньше, так и больше года. Поэтому, чтобы сравнить доходность акций с доходностью другого инструмента, например, депозита, ее нужно привести к равнозначному значению — доходности в процентах годовых. Для этого доходность умножается на коэффициент k=365/количество дней владения акцией. Если акцией владели 250 дней, доходность в процентах годовых рассчитывается так:

(7,2 + (135-120))/120 * 365/250 * 100% = 27,01%

Источник

Как посчитать доходность акции: виды доходности и их расчет

Доходность акций — показатель прибыли от ценных бумаг в процентном либо номинальном выражении. Складывается из дивидендов и повышения курсовой стоимости. В общем смысле представляет собой суммированную прибыль, поделенную на сумму вложений. Учитывая, что ценные бумаги способны приносить не только прибыль, но и убыток, то доходность бывает положительной и отрицательной. Как и зачем считают доходность — читайте в статье.

Для чего нужно знать доходность?

У каждой компании собственная дивидендная политика. Одни активно дважды в год выплачивают дивиденды, другие направляют прибыль на развитие бизнеса. Существует и обратный выкуп (buyback) — операция, при которой количество акций в свободном обращении уменьшается для роста прибыли по каждой ценной бумаге. Акционерам такое решение совета директоров на руку: если речь о выплате дивидендов, они облагаются налогом. Если растут котировки, то в долгосрочной перспективе держатели акций освобождены от налогов до продажи активов. Владея акциями более 3 лет, можно продать их без обязательства платить НДФЛ.

Начальная стадия инвестирования — выбор эмитента. Акции бывают:

- Дивидендные. Подходят инвесторам, планирующим получать пассивный доход. Чаще приобретаются активы телекомов, сырьевых компаний, коммунальных служб.

- Акции роста. Активы принадлежат компаниям, активно расширяющим бизнес и наращивающим прибыль. Дивидендов почти или совсем нет. Чаще всего такую стратегию выбирают фирмы из IT-сектора. Инвестировать сюда лучше надолго (от 1 года).

Сравнивать доходность следует грамотно. Если проводить сравнение по суммам дивидендов за 1 акцию, результат будет некорректным.

Расчеты доходности помогут выбрать ценные бумаги, определить справедливую стоимость. Для прогнозирования эффективности инвестиций нужно учитывать дополнительно стоимость фактической продажи актива.

Размер дивидендов зависит от кредитных ограничений. Некоторые кредиторы запрещают компании повышать их уровень и даже выплачивать дивиденды. Благоприятным фактором для владельцев американских акций становится требование налоговиков о запрете накопления чрезмерной прибыли. Если налоговая служба определит доход компании как избыточную прибыль, она будет облагаться налогом по завышенной ставке 39,6 %. Поэтому в США компании предпочитают регулярно выплачивать дивиденды.

Примеры расчета доходности

Дивидендная доходность иностранных активов ниже по сравнению с российскими. Для Америки 3–5 % считается высоким уровнем. Низкие показатели связаны с низкой ставкой Федерального резерва, но в качестве компенсации риски снижены до умеренных. Высокодоходные активы США традиционно считают высокорисковыми.

Основываясь на годовых выплатах за последний отчетный период, можно спрогнозировать будущие дивиденды. Но оценка будет неточной. Эксперты дают дивидендным инвесторам рекомендации:

- Не полагаться на постоянный высокий размер дивидендов.

- Не полагаться только на дивидендную доходность в процессе выбора активов.

- Изучать коэффициенты дивидендных выплат.

Владелец акций получает прибыль двумя способами: за счет дивидендов и роста котировок ценных бумаг. Второй способ — основной. Если компания достигает успеха, она развивается и регулярно выплачивает дивиденды, ее активы растут в цене. На этапе подъема можно получить хорошую прибыль с продажи.

Дивидендная доходность представляет собой часть прибыли, которой компания делится с акционерами. Дивиденды выплачиваются раз в квартал, полугодие или год. Сумма обсуждается на собрании акционеров.

Дивидендная

Рассчитывается, как отношение размера дивидендов к стоимости 1 акции. Формула выглядит следующим образом: r = d / p * 100, где буквой d обозначается сумма дивидендов, а буквой p актуальная цена акции.

Пример: совет директоров установил по итогам года дивиденд в 10 рублей. Стоимость акции на Московской бирже 150 рублей. Округленная сумма дивидендной доходности 6,67 %.

Дивиденды выплачиваются раз в год, в квартал или полгода, иногда раз в месяц. Если дивиденды выплачиваются раз в полгода, то и доходность будет полугодовой. Чтобы посчитать доходность за год, нужно суммировать все выплаты за 12 месяцев и разделить на стоимость акции на день последних выплат.

Текущая (рыночная)

Рассчитывается по формуле r = (P2 – P1) / P1 * 100, где вместо P1 подставляется цена покупки актива, а вместо Р2 — цена продажи. Результат показывает, какой доход получит инвестор при продаже ценных бумаг по текущей стоимости.

Пример: если купить бумаги по 150 рублей, а по мере роста котировок продать по 190 рублей за штуку, текущая доходность получится 26,67 %.

Облегчить расчеты поможет Excel. Столбец А содержит название предприятия. Столбец В — даты. С1 для указания покупной цены акций. D1 — продажная цена. Ячейке Е1 задается процентный формат, после чего вводится формула (D1 — C1) / C1 * 100%.

Полная

Представляет сумму двух величин — дивидендов за год и роста курсовой цены. Формула выглядит так: (D + (Р2 – Р1)) / Р1 * 100%. Символы те же, что при расчете рыночной доходности, а буква D обозначает размер дивиденда.

Справка: иногда за год акции компании падают в цене, и даже наличие дивидендов не спасает от отрицательной доходности. В качестве примера — акции «Магнита». В начале 2019 г. цена акций была 4155 руб. за единицу, в конце — 3702 руб. Дивиденд составлял 313,97 руб., а дивидендная доходность 8,18 %. Полная доходность по формуле равна – 3,34 %. Если бы инвестор приобрел в начале года акции магнита, после продажи в конце года вышел бы на убыток в 3,34 %.

Годовая

Служит для оценки привлекательности ценных бумаг, поскольку часто котировки и финансовые результаты недостаточно точно отражают реальную ситуацию. Владелец актива может держать его меньше и больше года. Для сравнения доходности акций и депозитов необходимо равнозначное значение. Им становится доходность в годовых процентах. Для вычисления доходность умножают на коэффициент k = 365 / число дней реального обладания акциями.

Конечная

Совокупность перечисленных выше факторов влияет на прибыльность финансового инструмента. Конечная доходность рассчитывается по формуле: dk = ((Ps — Pp)/ n + D)/Pp × 100 %, где D — среднее арифметическое дивидендов, выплаченных за год, n — количество лет обладания активом, Ps — стоимость продажи ценных бумаг, Pp — цена покупки акций.

Задача для примера: некто купил акцию за 100 руб. с коэффициентом 1,7. За первый год дивиденды составили 15 руб. Текущая доходность за второй год — 20 %. На третий год дивиденды достигли 45 %. Прибыль равномерно выплачивалась по кварталам. На третий год инвестор продал актив за 90 дней до выплаты дивидендов. Индекс соотношения цены продажи к цене покупки 1,25. Задание — рассчитать конечную доходность по акции.

Сначала рассчитывается стоимость покупки и продажи:

Рр = 100 руб. × 1,7 = 170 руб.

Ps = 170 руб. × 1,25 = 212,5 руб.

Далее определяется текущая доходность:

Дивиденды в первый год 15 руб., текущая доходность во второй – 20 %. Получается 170 руб. × 0,2 = 34 руб.

Учитывая ставку 45 % в течение третьего года, получение дивидендов только за 3 квартала, получается доходность за третий год равна 100 руб. × 0,45 × 0,75 = 37,5 руб.

Расчет среднегодового дивиденда: (15 + 34 + 37,5) : 2,75 = 31,45 руб.

Помимо дивидендов, акционер получил прибыль от разницы между стоимостью покупки и продажи ценной бумаги: 212,5 — 170 = 42,5 руб.

Если подставить все величины в формулу, получится конечная доходность:

(31,45 + 42,5 / 2,75) / 170 × 100 % = 26,79 %.

Получается, что на каждый рубль, который инвестор вложил в покупку акции, среднегодовой доход составил около 27 коп. без учета налогов.

На доходность акций влияют разные факторы, многие из которых не поддаются прогнозу:

- Финансовые показатели эмитента. Будущую прибыль предсказать сложно из-за невозможности предвидеть внешние факторы.

- Кредитный рейтинг компании. Чем выше позиция в рейтинге, тем дешевле кредиты и легче развитие.

- Инвестиции от зарубежных фондов. Иностранным инвесторам интересны акции, вошедшие в индекс MICES Russia 20.

- Увеличение веса в индексе Московской бирже, что ведет к докупке актива индексными фондами (ETF, ПИФы и пр.).

- Рост ВВП РФ.

- Ключевая ставка ЦБ России. Когда она снижается, акции растут.

- Уровень инфляции.

- Корпоративное управление.

- Налогообложение.

- Санкции.

- Стабильность рубля и пр.

Перечисленные в статье базовые формулы помогут самостоятельно посчитать доходность акций. Крупные компании на своих сайтах предлагают отчеты в открытом доступе. Используя эти цифры и размер дивидендов, можно быстро определить стоимость бумаг. Полагаться лишь на котировки биржи мало, следует прогнозировать риски на базе точных цифр.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Как рассчитать дивидендную доходность акций?

Цель многих инвесторов, которые работают с акциями — получить прибыль. У человека, купившего акцию или пакет акций есть два способа это сделать:

- Продать актив, когда он вырастет в цене.

- Получать выплаты дивидендов по акции.

Если с первым пунктом все очень просто — купили дешевле, продали дороже и получили прибыль, то со вторым пунктом разберёмся немного подробнее.

Что такое дивиденды?

Следует отметить, что выплата дивидендов не является обязательством компании, это прежде всего её право. Условно говоря, если компания не захочет выплачивать дивиденды акционерам, то никто её не заставит. В этом случае (при условии чистой прибыли) средства могут пойти на развитие и модернизацию.

Каждому акционеру положены дивидендные выплаты, а их размер зависит от компании, акции которой он приобрёл. По факту, это пассивный доход инвестора от приобретённых ценных бумаг. Каждая компания в зависимости от полученной прибыли выплачивает свой размер дивидендов, который может меняться от выплаты к выплате как в сторону увеличения, так и в сторону уменьшения.

Дивидендная доходность отражает доход инвестора от купленных им ценных бумаг компании за период владения ими. Как правило, более экономически целесообразно покупать акции нескольких компаний (портфель акций) для того, чтобы диверсифицировать риски, связанные с рыночной обстановкой.

Не всегда выбранная инвестором компания может получить прибыль по результатам своей деятельности за отчётный период. В случае если компания не получила прибыль за отчётный период, дивиденды могут не выплачиваться.

Как рассчитать дивидендную доходность?

Дивидендная доходность выражается в процентах от стоимости акции и полученных дивидендов по ней за определённый период времени.

Если сравнивать обычные акции и привилегированные, то между ними есть некоторые отличия по расчёту и выплате дивидендов. Привилегированные акции подразумевают, что их владелец получает фиксированный размер дивидендов за отчётный период. Для привилегированных акций, как правило, устанавливается фиксированный размер выплат за период.

При этом выплаты производятся первоначально владельцам привилегированных акций, а после остальным акционерам, в этом заключаются плюс, но есть в этом и небольшой минус – владелец привилегированной акции не имеет право голоса при принятии каких-либо решений в компании. В этом случае право выбора категории акций остаётся за инвестором.

При покупке и владении обычными акциями инвестор имеет право голоса, которое напрямую зависит от количества акций во владении инвестором: чем больше акций «на руках» у инвестора, тем более весомым будет его голос на собрании. Владелец обычных акций получает долю от прибыли компании в виде нефиксированной ставки.

👉 Более подробную информацию о том, какие акции выбрать для инвестиций новичкам читайте в посте ниже.

Как происходит расчёт дивидендов?

Суммы и условия выплат дивидендов устанавливает компания исходя из своей дивидендной политики и прописывает это в финансовых документах, к которыми можно ознакомиться на сайтах компаний. Размер выплаты, как правило, не привязывается к какой-то конкретной величине: компания может выплатить дивиденды своим инвесторам из чистой прибыли, а может применить для расчёта свободный денежный поток.

Когда появляются дивиденды?

Если после публикации квартального отчёта компания фиксирует прибыль, то назвачается совет директоров, на котором решается, как будут рассчитаны дивиденды (это решение также базируется на дивидендной политике компании).

Далее сформированное предложение выносится на собрание акционеров, где общим решением принимается итоговый размер дивидендов. При этом размеры могут корректироваться исходя из сложившейся ситуации на рынке, в стране или учитывая форс-мажорные обстоятельства.

Что такое дивидендная доходность?

Дивидендная доходность отражает количество прибыли, которую получит инвестор относительно своих вложенных средств. При этом она также показывает общее положение дел в компании и её инвестиционную привлекательность. Чем выше доходность, тем привлекательнее компания. Далее в доходную компанию будут приходить новые инвестиции, что позволит ей развиваться большими темпами, и, соответственно, оставаться привлекательной.

Доходность рассчитывается по формуле:

Дивидендная доходность =(Годовой дивиденд на акцию/Цена акции) × 100

Обычно, размер годового дивиденда берётся из предыдущего года, но если расчётный период – квартал, то размер квартальной выплаты просто умножают на 4. Учитывая, что цена на акцию постоянно меняется исходя из рыночной ситуации, то в некоторых случаях расчёт цены акции берётся усреднённый. Таким образом, можно получить среднее значение по доходности.

Пример расчета дивидендной доходности

Возьмём образную компанию и круглые цифры для упрощения расчётов. Компания «ООО» выпустила в обращение 1000 акций, стоимость которых в итоге была 20 долларов за каждую. Дивиденды, выплаченные за предыдущий период, составляли 5 долларов на одну акцию. Подставив значения в формулу, получаем, что дивидендная доходность составляет 25% годовых.

Еще один пример

Компания «ССС» выпустила 1000 акций, стоимостью 100 долларов за каждую. Дивиденды для примера оставим на том же уровне — 5 долларов на акцию. Рассчитав по формуле, получаем дивидендную доходность, равную 5%.

Как мы видим, сумма выплат у этих компаний (на одну акцию) одинаковая, но в процентном выражении существенно отличается. В этом случае вероятнее всего инвесторы выберут компанию, у которой дивидендная доходность выше. И посчитав, сколько можно купить акций на определённую сумму, можно спрогнозировать итоговый результат по инвестициям.

Как рассчитать итоговый результат по инвестициям?

Давайте разберём простой пример. У условного инвестора в наличии есть 1000 долларов. Он решил инвестировать их в компании «ООО» и «ССС», которые мы разобрали выше. Получаем следующие цифры:

- Первый вариант: на 1000 долларов можно купить 50 акций компании «ООО» (с учётом их цены по 20 долларов за штуку). При этом дивидендная доходность составляет 25% годовых, что в денежном эквиваленте равно 250 долларов.

- Второй вариант: на 1000 долларов можно купить 10 акций компании «ССС» (с учётом их цены по 100 долларов за штуку). При этом дивидендная доходность составляет 5% годовых. В денежном выражении инвестор получит по 5 долларов за акцию, то есть 50 долларов прибыли.

Как мы видим, в первом случае компания более привлекательна в инвестиционном плане, и инвестор получит больше прибыли на каждый вложенный доллар. Но следует учитывать и другие факторы при выборе акций.

В этих расчётах необходимо учитывать тот факт, что мы берём показатели за прошлый период, а это не гарантирует, что в будущем мы получим такую же или ещё большую прибыль. На этом примере мы посчитали условную доходность по условной компании. В реальности цифры намного меньше и в среднем колеблются в районе 5-7%.

Заключение

Для инвестирования с расчётом на получение дивидендной доходности необходимо изучить рынок, выявить для себя наиболее перспективные сектора деятельности компаний и перспективы их развития. Если в прошлом периоде был рост в одном секторе, то в текущем в плюсе может оказаться совершенно другой.

Также помните, что не всегда низкая стоимость акции может давать низкую дивидендную доходность. К примеру, при стоимости акции в 20 долларов могут выплатить 5-7 долларов дивидендов. В другом случае, если стоимость акции очень высокая, то в процентном выражении доходность может быть непривлекательной, но в денежном выражении она будет очень приличной.

В любом случае, последнее слово в выборе компаний для инвестирования остаётся за инвестором.

Источник