- Новости рынков | Дивидендная доходность акций Московской биржи за 2020 год может составить 5,7% — Финам

- ДТС №2: Как заработать на дивидендах МосБиржи 13.05.2020

- ДТС №2: Как заработать на дивидендах МосБиржи 13.05.2020

- Дивдоходность за 2020 год: акции индекса Мосбиржи

- Дивиденды Московская биржа

- ОАО Московская Биржа

- Комментарий:

- 15 российских акций с высокими будущими дивидендами

Новости рынков | Дивидендная доходность акций Московской биржи за 2020 год может составить 5,7% — Финам

«МосБиржа» представила финансовый отчет по МСФО за 2020 г. Чистая прибыль выросла на 24,6% до 25,2 млрд руб. и оказалась несколько выше консенсус-прогноза на уровне 24,9 млрд руб. Операционный доход повысился на 12,4% до 48,6 млрд руб.

Улучшение показателей было обусловлено существенным ростом комиссионного дохода, который подскочил на 30,9% до рекордных 34,3 млрд руб. за счет роста объема комиссий на всех рынках. В частности, комиссионные доходы на рынке акций взлетели на 86,7% до 4,2 млрд руб., на рынке облигаций – на 15,3% до 2,9 млрд руб. Доход на валютном рынке составил 4,3 млрд руб. (+20,5%), на денежном рынке – 8,6 млрд руб. (+23,4%), на срочном рынке – 3,94 млрд руб. (+38%). В то же время, чистый процентный доход снизился на 15,3% до 14,2 млрд руб., что было обусловлено общим снижением процентных ставок в стране.

Операционные расходы увеличились на 8,5% до 16,75 млрд руб., в рамках прогноза менеджмента. Скорректированный показатель EBITDA вырос на 13,1% до 35,2 млрд руб., и рентабельность по EBITDA улучшилась на 0,4 п. п. до 72,4%.

«МосБиржа» также сообщила, что в 2020 году брокерские счета открыли почти 5 млн новых частных инвесторов, в результате их общее количество на конец года составило 8,8 млн. Более того, по итогам февраля число физлиц, имеющих брокерские счета, достигло 10,3 млн.

По итогам 2020 года МосБиржа может выплатить дивиденд из расчета 9,45 руб. на акцию, что на 19% больше, чем по итогам предыдущего года, заявило руководство компании. Таким образом, на дивидендные выплаты может быть направлено 21,5 млрд руб., или 85% чистой прибыли прошлого года. В результате дивидендная доходность акций МосБиржи может составить 5,7%.

Представленную отчетность МосБиржи мы оцениваем как достаточно сильную. Благодаря существенному увеличению числа инвесторов и высокой активности на рынке первичных размещений облигаций компания продемонстрировала существенное увеличение комиссионных доходов, причем двузначный рост наблюдался по всем основным направлениям деятельности. А опубликованные ранее хорошие операционные результаты за январь и февраль позволяют рассчитывать, что высокие темпы роста финпоказателей сохранились и в I квартале текущего года. Нам также нравится приверженность руководства компании высоким дивидендным выплатам.

Источник

ДТС №2: Как заработать на дивидендах МосБиржи 13.05.2020

ДТС №2: Как заработать на дивидендах МосБиржи 13.05.2020

Введение

13.05.2020 последний день с дивидендами торгуются акции МосБиржи (MOEX). Уже в четверг 14.05.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

В данной статье я хочу поделиться с вами тем, как я собираюсь заработать на дивидендах в акциях МосБиржи по системе ДТС №2.

Описание ДТС №2

Ниже приведено подробное описание ДТС №2:

- Покупаем акцию в последний день, когда она торгуется с дивидендами, за несколько минут до закрытия торгов.

- Устанавливаем стоп-лосс на уровне: цена закрытия — размер дивидендов * 0.87 – 1%.

- Тэйк-профит устанавливаем на уровне: цена закрытия — размер дивидендов * 0.87 +1%.

- Если на следующий день акция не была продана по стоп-лоссу или тэйк-профиту, то продаем ее в самом конце торгового дня.

Комментарии к описанию ДТС №2:

- Основная идея этой торговой системы заключается в том, что во время дивидендного гэпа бумага падает меньше, чем размер дивидендов * 0.87 (вычитаем 13% НДФЛ). Как правило, на следующий день есть возможность заработать до 1% с учетом полученных позже дивидендов.

- Покупка осуществляется в самом конце торгового дня. При тестировании я считаю цену покупки равной цене закрытия. В реальной торговле, покупая в конце дня за несколько минут до закрытия, вы когда-то купите чуть лучше, а когда-то чуть хуже цены закрытия.

- 1% при расчете стоп-заявок берется относительно цены закрытия в последний день, когда акция торгуется с дивидендами.

- Продажа осуществляется в самом конце торгового дня (если не сработали стоп-заявки). При тестировании я считаю цену продажи равной цене закрытия. В реальной торговле, продавая в конце дня за несколько минут до закрытия, вы когда-то продадите чуть лучше, а когда-то чуть хуже цены закрытия.

Подробное описание алгоритма ДТС №2 для МосБиржи

Цена закрытия T-3: 128,3 рубля

Размер дивидендов: 7,93 рубля

Среднедневная волатильность: 4,28 рубля

Цена безубыток: цена закрытия T-2 – 6,9 рубля

Итак, вот что я буду делать, чтобы попытаться заработать на акциях МосБиржи по системе ДТС №2.

- 13 мая, я куплю акции МосБиржи за 1-2 минуты до закрытия торгов.

- Сразу после закрытия торгов я установлю стоп-лосс на уровне: цена безубыток – 1,26 рубля.

- Сразу после закрытия торгов я установлю тэйк-профит на уровне: цена безубыток + 1,26 рубля.

- Если 14 мая мои акции МосБиржи не будут проданы по стоп-заявкам, то я продам их за 1-2 минуты до закрытия торгов.

Заключение

В отличие от ДТС №1 и №3, ДТС №2 срабатывает всегда. К тому же эта система показывает большую результативность, чем остальные две системы вместе взятые.

В этом году система ДТС №2 демонстрирует просто потрясающую результативность! Уже отработали по тэйк-профиту 4 из 5 дивидендных отсечек! Прибыль принесли покупки Магнита, МТС, ФСК ЕЭС и Новатэка. И только в одном случае (НЛМК) продажа прошла по цене безубытка.

Источник

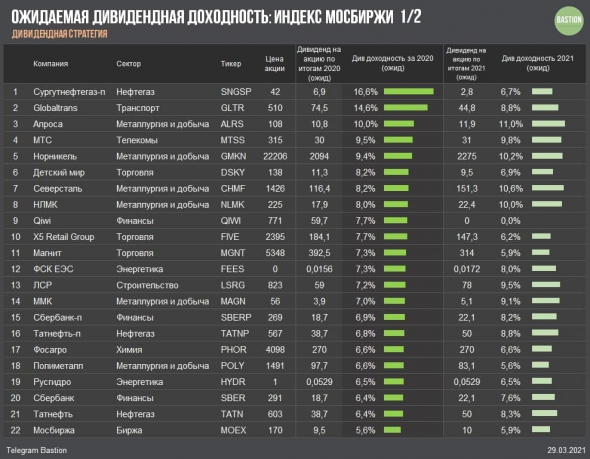

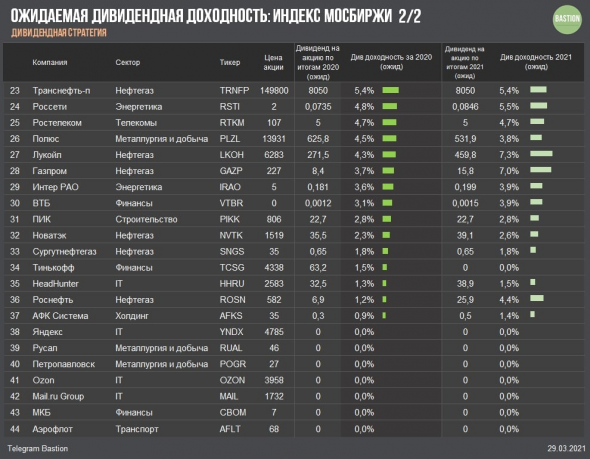

Дивдоходность за 2020 год: акции индекса Мосбиржи

Сортировка по доходности ожидаемых дивидендов, относящихся к финансовому периоду 2020 года и ожидания по дивидендам за 2021 год.

Кто входит в ТОП-3?

Сургутнефтегаз-префы

Сургутнефтегаз платит дивиденды по привилегированным акциям в размере 10% чистой прибыли по РСБУ, разделенной на число акций, которые составляют 25% уставного капитала. Фактически выплаты по префам это около 7% от прибыли по РСБУ.

По итогам 2020 года ждем чистую прибыль по РСБУ около ₽750 млрд, что обеспечит инвесторам дивиденды по префам на уровне ₽6,9 на акцию. Текущая доходность составляет 16,6%.

Значительную часть прибыли составляет переоценка валютных депозитов. Без снижения курса рубля прибыль компании падает, что ведет к сокращению дивидендов. По итогам 2021 года ждем сокращения прибыли до ₽300 млрд, что приведет к дивидендам на уровне ₽2,76 на акцию, текущая дивидендная доходность 6,7%.

Globaltrans

Globaltrans занимается железнодорожными перевозками металла (41% выручки в 2019 году), нефти (32%), и угля (14%). Входит в топ-3 крупнейших ж/д операторов РФ с долей рынка в 7,8%.

В 2020 году показатели компании упали из-за увеличения профицита вагонов в жд сети и падения ставок перевозок. Падение доходов привело к снижению уровня дивидендов на 20% с ₽93,1 до ₽74,55 на акцию. В 2021 году ждем продолжения снижения выплат акционерам до ₽44,8 на акцию. Тем не менее, даже в таком сценарии, дивдоходность к текущей цене остается высокой — на уровне 8,8%.

Алроса

Компания столкнулась с обвалом продаж алмазов во время пандемии, однако выход экономики из кризиса подарил Алросе рост цен и восстановление спроса на продукцию. В эпоху, когда акции слишком дорогие, а денег из-за мирового печатного станка становится все больше, бриллианты становятся интересным хеджем для инвесторов.

По итогам 2020 года рекомендаций пока нет.Если компания выплатит 100% от свободного денежного потока, то дивиденд составит ₽10,8 на акцию. Текущая доходность составляет 10%.

Источник

Дивиденды Московская биржа

ОАО Московская Биржа

| 6.13% | 88.57% | 0.64 |

| текущая доходность | доля от прибыли | индекс DSI |

Совокупные дивиденды в следующие 12m: 10.79 руб. (прогноз)

Средний темп роста дивидендов 3y: n/a

Ближайшие дивиденды: 10.79 руб. ( 6.13% ) 15.05.2022 (прогноз)

Совокупные выплаты по годам

| Год | Дивиденд (руб.) | Изм. к пред. году |

|---|---|---|

| след 12m. (прогноз) | 10.79 | +36.09% |

| 2020 | 7.93 | +2.99% |

| 2019 | 7.7 | +40.77% |

| 2018 | 5.47 | -46.21% |

| 2017 | 10.17 | +43.04% |

| 2016 | 7.11 | +83.72% |

| 2015 | 3.87 | +62.61% |

| 2014 | 2.38 | +95.08% |

| 2013 | 1.22 | n/a |

| Дата объявления дивиденда | Дата закрытия реестра | Год для учета дивиденда | Дивиденд |

|---|---|---|---|

| n/a | 15.05.2022 (прогноз) | n/a | 10.79 |

| 26.03.2021 | 14.05.2021 | 2021 | 9.45 |

| 06.03.2020 | 15.05.2020 | 2020 | 7.93 |

| 25.03.2019 | 14.05.2019 | 2019 | 7.7 |

| 02.03.2018 | 15.05.2018 | 2018 | 5.47 |

| 09.08.2017 | 29.09.2017 | 2017 | 2.49 |

| 02.03.2017 | 16.05.2017 | 2017 | 7.68 |

| 07.03.2016 | 16.05.2016 | 2016 | 7.11 |

| 06.03.2015 | 12.05.2015 | 2015 | 3.87 |

| 23.04.2014 | 11.07.2014 | 2014 | 2.38 |

| 14.05.2013 | 20.05.2013 | 2013 | 1.22 |

Прогноз прибыли в след. 12m: 27737.13 млн. руб.

Количество акций в обращении: 2276.4 млн. шт.

Стабильность выплат: 1

Стабильность роста: 0.29

Комментарий:

Дивидендная политика Московской биржи (МосБиржи) (октябрь 2019): Целевой уровень доли прибыли, направляемой на выплату дивидендов, определяется как величина свободного денежного потока на собственный капитал. Минимальное значение уровня доли прибыли, направляемой на выплату дивидендов, составляет 60% от чистой прибыли по МСФО.

Информация, представленная на данной странице (далее также — Информация), подготовлена специалистами компании ООО «УК «ДОХОДЪ» (далее также – Компания), является интеллектуальной собственностью Компании и предназначена для использования на территории России в соответствии с российским законодательством. При подготовке этой Информации были использованы материалы из источников, которые, по мнению специалистов Компании, заслуживают доверия. При этом такая Информация предназначена исключительно для информационных целей, не содержит рекомендаций и, там, где это применимо, является выражением частного мнения специалистов Компании. Невзирая на осмотрительность, с которой специалисты Компании отнеслись к сбору и составлению Информации, Компания не дает никаких гарантий в отношении ее достоверности и полноты.

Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля.

Никто ни при каких обстоятельствах не должен рассматривать Информацию, содержащуюся на этой странице в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия, как со стороны Компании, так и со стороны ее специалистов. Ни Компания, ни их агенты, ни аффилированные лица не несут никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой Информации.

Информация, содержащаяся на этой странице, действительна на момент ее публикации. При этом Компания вправе в любой момент внести в нее любые изменения. Распространение, копирование, изменение, а также иное использование Информации или какой-либо ее части без письменного согласия Компаний не допускается. Компания, ее агенты, сотрудники и аффилированные лица могут в некоторых случаях участвовать в операциях с ценными бумагами, упомянутыми в Информации, или вступать в отношения с эмитентами этих ценных бумаг. При формировании расчетных показателей используются последние доступные на дату публикации данных официальные цены закрытия соответствующих ценных бумаг, предоставляемые Московской Биржей.

Результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ценные бумаги. Компания предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.

Источник

15 российских акций с высокими будущими дивидендами

Мы представляем дивидендный портфель, который включает в себя 15 российских акций с высокими будущими дивидендами. Текущая средневзвешенная дивидендная доходность портфеля составляет 8.1%. Покупка дивидендных акций – одна из лучших долгосрочных инвестиционных стратегий. Средняя рублевая доходность компаний, которые входят в наш портфель, за последние десять лет составила 14.9% в год.

Ожидаемая дивидендная доходность портфеля составляет 8.1%, а его кумулятивная доходность может превысить 30% за три года. Портфель отличается хорошей диверсификацией и близок по структуре к индексам МосБиржи. Мы определили долю компаний в нашем портфеле таким образом, чтобы вес каждого сектора был приблизительно равен весу секторов в индексе. Это позволит эффективно сравнивать доходность нашего портфеля против индекса. Размер дивиденда определяется как дивиденд, который будет выплачен в следующие 12 месяцев, начиная с 1 июня 2021.

Покупка дивидендных акций – одна из лучших долгосрочных инвестиционных стратегий. Она позволяет инвестору получать дивиденды, реинвестировать их и иметь доход от прироста стоимости акций. Кроме того, дивидендные акции, как правило, менее волатильны, чем быстрорастущие имена, которые дивиденды не платят. Выплаты высоких дивидендов характерны для акций стоимости (value stocks), которые, как мы ожидаем, могут в ближайшие годы обогнать акции роста. Это может способствовать опережающей динамике нашего дивидендного портфеля.

Дивидендный портфель российских акций

Источник: оценки АТОНа

*Оценка размера дивидендов, которые будут выплачены в следующие 12 месяцев, начиная с 1 июня 2021 г. **указаны простая средняя дивидендная доходность и средневзвешенная дивидендная доходность

В России идет дивидендный сезон… Сейчас российские компании выплачивают единовременные годовые дивиденды за 2020, либо промежуточные дивиденды за 1К/2К21. Годовые дивиденды уже выплатили Сбербанк, Московская биржа, Globaltrans, Северсталь, Норникель. Но большинство дивидендных выплат придется на июнь-июль. Мы ждем больших дивидендов от МТС, АЛРОСА, ФСК, Транснефти. Эти имена принесут своим акционерам в среднем 7-10%. Неплохие дивиденды за 2020 заплатит Газпром – 12.55 рублей на акцию, что подразумевает доходность почти 5%. Самый большой дивиденд этим летом будет выплачен на привилегированные акции Сургутнефтегаза – 6.7 рубля на акцию, что предлагает более 14% доходности. Но столь высокое значение связано с переоценкой «денежной подушки» компании с учетом девальвации курса рубля. При более стабильном курсе, ожидаемом в 2021П, дивидендная доходность будет значительно меньше и в итоге может оказаться ниже средних значений у других нефтегазовых компаний в России в будущем. Поэтому мы не включаем эту компанию в наш дивидендный портфель.

…но дивидендный гэп будет закрыт быстро. Важно помнить, что прошлый год был сложным для мировой и российской экономики из-за пандемии COVID-19. Доходы многих компаний сократились, и выплачиваемые дивиденды по итогам 2020 меньше предыдущих лет. Но сейчас мы находимся в середине 2021, и пока он складывается очень удачно для российских компаний. Экономика восстанавливается, цены на сырьевые товары на десятилетних максимумах. Как результат, прибыли и денежные потоки российских компаний существенно превысят уровни прошлого года и для многих компаний станут рекордными. Поэтому и дивиденды по итогам 2021 будут существенно выше, чем за 2020. Если средняя дивидендная доходность российских компаний за 2020 составила около 6-7%, то по итогам 2021 она может превысить 10%. Ожидания роста дивидендов будут способствовать поддержке российского рынка акций и быстрому закрытию дивидендных гэпов.

Подход к оценке дивидендов. Ниже мы составили таблицу дивидендов, которые будут выплачены в следующие три года. Так как периоды и частота выплат у всех компаний разные, мы определили размер и период дивидендов (столбец DPS 20/21), которые будут выплачены в следующие 12 месяцев, начиная с 1 июня 2021. В этот период попадают компании, которые будут выплачивать дивиденды за 2020 (например, Газпром) или которые платят промежуточные дивиденды (например, металлургические компании).

При этом, Сбербанк или Московская биржа уже выплатили дивиденды за 2020, и поэтому в данном столбце уже указывается размер дивиденда, который они заплатят по итогам 2021. Также мы указали размер дивидендов, которые мы ожидаем на горизонте 12- 24 месяца (DPS 21/22) и 24-36 месяцев (DPS 22/23). Наш расчет кумулятивных дивидендов за три года не учитывает фактор их реинвестирования.

Наши прогнозы дивидендов строятся на консервативных допущениях. Для оценки дивидендов мы используем как собственные финансовые модели, так и консенсус-прогнозы Bloomberg. При этом долгосрочный прогноз дивидендов у сырьевых компаний особенно затруднителен в связи с высокой волатильностью цен на сырье. В настоящий момент цены на многие сырьевые товары (сталь, никель, медь и проч.) находятся на десятилетних максимумах, вследствие чего дивиденды могут в ближайшие время значительно вырасти и превысить наши прогнозы. Однако мы исходим из предположения, что цены на сырье могут снизиться в 2П21/1П22 г, что нормализует дивиденды до уровней, соответствующих представленным нами оценкам.

Топ-30 компаний по размеру дивидендной доходности в следующие 12 месяцев

Топ-30 компаний по размеру кумулятивной дивидендной доходности за три года*, %

Источник: оценки АТОНа *Дивиденды, которые будут выплачены в следующие 36 месяцев, начиная с 1 июня 2021

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник