- Рассчитываем дисконтированный срок окупаемости

- Дисконтированный срок окупаемости инвестиций: что это?

- Как рассчитать дисконтированный срок окупаемости инвестиционных вложений?

- Сравним дисконтированный и обычный срок окупаемости

- Преимущества и недостатки дисконтированного срока окупаемости инвестпроекта

- Пример расчетов

- Дисконтированный период окупаемости проекта: практические примеры

- Заключение: научился ли читатель рассчитывать дисконтированный срок окупаемости?

- Что такое дисконтированный срок окупаемости?

- Простой и дисконтированный период окупаемости

- Примеры расчетов показателя с разной динамикой потоков

Рассчитываем дисконтированный срок окупаемости

Дисконтированный срок окупаемости ‒ наиболее важный показатель при принятии решения об участии в проекте в качестве инвестора. Он описывает временной промежуток, необходимый производству для покрытия всех понесенных расходов полученным доходом и возврата инвесторам вложенных капиталов в полной мере.

Чем рассчитанный результат меньше, тем большие перспективы ждут инвесторов. Разновидностью параметра является дисконтированный период возврата вложений, о способе нахождения которого и поговорим далее.

Дисконтированный срок окупаемости инвестиций: что это?

Полное покрытие стартовых финансовых влияний полученными доходами не происходит мгновенно. На это требуется некоторый срок, что и называют дисконтированным сроком окупаемости. Расчет показателя выполняется так же, как и в случае простого срока, но с использованием коэффициента инвестиций ‒ дисконта.

Чтобы полученный результат был максимально приближен к актуальным значениям, при сравнении важно использовать значение прибыли после отчисления налогов и других издержек.

Дисконт позволяет скорректировать стоимость вложенного в проект капитала, учитывая различные факторы, влияющие на денежные потоки, например инфляцию. Его используют для учета динамической природы финансов, а также их способности к изменению стоимости под воздействием внешних факторов.

При сравнении с иными способами дисконт имеет большую точность. Благодаря такой характеристике растет эффективность процесса минимизации и учета финансовых рисков.

Как рассчитать дисконтированный срок окупаемости инвестиционных вложений?

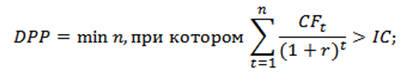

Найти период возврата инвестиций с использованием в расчетах дисконта поможет следующая формула:

DPP – дисконтированный период возврата;

CF – денежный поток, образуемый инвестициями в периоде t;

r – ставка дисконтирования;

n – срок реализации инвестиционного проекта

Из формулы понятно: определить показатель можно, зная ставку дисконта и объем вложений.

Благодаря наличию 2-х переменных значений ДСО легко спрогнозировать даже неопытному вкладчику. Поэтому многие специалисты, и я в том числе, считают показатель неотъемлемой частью анализа рисков при оценке привлекательности инвестиционных проектов для инвесторов наравне с анализом ликвидности и платежеспособности.

Анатолий Скрипкин, финансовый аналитик

Полученное при подсчетах значение должно превысить или сравняться с величиной исходных вложений инвесторов. Соблюдение правильности расчетов позволяет получить максимально адекватное реальное значение. Инвестор поймет, какое время потребуется на то, чтобы проект окупился.

Добавим! Полученное значение не будет окончательным и на 100% верным. Особенность расчетов по данной формуле заключается в применении коэффициента r. Он нужен для пересчета стоимости вложений и доведения ее до актуального значения. Наиболее простой пример нормы дисконта ‒ усредненный показатель инфляции в регионах.

Сравним дисконтированный и обычный срок окупаемости

Срок отдачи вложений в традиционном понимании считают одним из самых простых параметров, отображающих временной промежуток, через который чистый доход покроет объем вложенного капитала без внимания к изменениям экономических тенденций и прочих условий на рынке.

При его расчетах нет необходимости использовать дополнительные коэффициенты, и данный факт одновременно является и недостатком, и достоинством метода.

То есть, традиционный срок возврата может без меры занижаться из-за узкого спектра рассмотрения инвестиционного проекта при его определении. Никакие факторы, влияющие на производство, в учет не берутся, что в ряде случаев может спровоцировать полную неадекватность сделанных прогнозов существующим реалиям. Прогнозы будут носить идеализированный характер и не совпадут с реалиями.

Дисконтированный период окупаемости предоставляет более адекватное представление о времени возврата инвестиций, так как формула содержит показатель дисконта, корректирующего и приводящего стоимость капитала к актуальному значению. Иными словами, за несколько лет реализации проекта, вложенные деньги могут утратить часть стоимости, к примеру, из-за роста инфляции.

Дополнительный показатель позволит учесть данную особенность, внеся актуальные корректировки в проведенные инвестором расчеты.

Интересный факт! Оба показателя используются в равном соотношении, но по-разному: ДСО применяем для проектов с приличным периодом возврата, а традиционный аналог подойдет для кратковременных вложений. В коротком промежутке погрешность вычислений не имеет значительного влияния на результаты, поэтому четко ответить, какой параметр лучше, крайне сложно.

Преимущества и недостатки дисконтированного срока окупаемости инвестпроекта

Для стран с нестабильной экономикой и сложной политической ситуацией применение показателя весьма актуально, так как он позволяет минимизировать финансовые риски.

К тому же, дисконт, при определении временного периода, за который инвестиции вернутся к вкладчику, характеризуется рядом положительных характеристик:

- точность полученных результатов, если сравнить с традиционным способом определения периода возврата;

- возможность осуществить корректировку для повышения актуальности полученного результата.

Но некоторые специалисты подчеркивают, что дисконт, все же, характеризуется довольно грубыми результатами оценки привлекательности инвестиционного проекта. Определенная по данному методу вероятность рисков неточна, поэтому нельзя быть до конца уверенным в сделанных прогнозах.

Экономика большинства стран слишком непредсказуема и переменчива. Чтобы минимизировать неточность, в процессе планирования нужно уделить особое внимание спросу на благо, произведенного на вложения.

Приведем несколько конкретных примеров:

- когда темпы потребления продуктов нефтеперерабатывающей отрасли превышают скорость их производства, в среднесрочной и долгосрочной перспективе вложенный капитал от новых месторождений окупится с лихвой;

- в сфере IT-технологий конкуренция чрезмерно высока, что на фоне постоянно растущего уровня программного обеспечения требует от финансовых вливаний значительно более быстрой окупаемости.

Опишем еще несколько недостатков, характерных применению дисконтированного срока возврата:

- не учитывается объем инвестиций и сфера их применения, что крайне важно при определении эффективности работы предприятия;

- не предоставляется возможность выявления размера финансовых потоков за точкой возврата вклада, поскольку указанная выше формула актуальна лишь на временном промежутке от вливания денег инвестора до получения дохода, большего, чем первоначальный вклад.

Пример расчетов

Пример расчета указан в таблице:

| Показатель | Значение |

| Объем инвестиций, тыс. руб. | 100 |

| Предполагаемый доход, тыс. | — |

| В 1 год | 27,4 |

| Во 2 год | 35,6 |

| В 3 год | 38,6 |

| В 4 год | 35,9 |

| Коэффициент дисконтирования, % | 8 |

Пересчитаем ежегодные доходы компании, в которую были вложены средства инвесторов, с учетом коэффициента дисконтирования, используя указанную выше формулу на практике:

| Период, год | Дисконтированный период окупаемости проекта, тыс. руб. |

| 1-й | 27,4/(1+0,08)=25,370 |

| 2-й | 35,6/(1+0,08)=32,963 |

| 3-й | 38,1/(1+0,08)=35,278 |

| 4-й | 35,9/(1+0,08)=33,241 |

Путем суммирования полученных значений можно определить количество лет, спустя которые вложенный капитал вернется инвестору в полном объеме. Это произойдет, когда совокупность денежных потоков покроет начальные инвестиции. В результате подсчетов делаем вывод, что случится данное событие ранее, чем через 4 года.

Дополнительно определим остаток денег от 4-го года при условии, что денежные средства приходили равными частями весь период существования проекта:

Дисконтированный период окупаемости проекта: практические примеры

Практика показывает, что движение денег имеет неравномерный характер. А на ранних этапах функционирования инвестиционного проекта, 6-12 месяцев, можно заметить некоторый отток капиталов, что вполне нормально.

Не менее важно выявить рациональность при планировании объемов доходов, учитывая нестабильность экономики и все последствия, сопровождающие ее. В противном случае проведенные расчеты потенциального инвестора будут иметь весьма отдаленный от реальности характер, что станет причиной полного экономического краха проекта и потери осуществленных вложений.

Заключение: научился ли читатель рассчитывать дисконтированный срок окупаемости?

Дисконтированный срок окупаемости любого инвестиционного проекта допускает некоторую неточность полученных результатов, поэтому его стоит использовать дополнительно при оценке эффективности производства наряду с иными методами нахождения периода отдачи вложенных средств.

Чем больше методик применяется в процессе планирования, тем более целостную картину экономического состояния компании можно получить. Комплексный подход позволит минимизировать риски и определить период возврата всего объема вложенных инвестиций с максимальной точностью.

Источник

Что такое дисконтированный срок окупаемости?

Инвестируя средства в производство или сферу услуг, предприниматель хочет знать, когда его деньги вернутся к нему и станут приносить дополнительный доход. Для того чтобы получить такую информацию производится расчет периода окупаемости проекта. Однако, учитывая динамику стоимости денег во времени, все показатели следует приводить к текущей стоимости. Соответственно, более точную оценку дает дисконтированный срок окупаемости.

Простой и дисконтированный период окупаемости

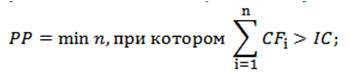

Срок окупаемости инвестиций выражается такой формулой:

- IC – вложения на начальной фазе инвестиционного проекта;

- CFi – поток денег в период времени i, состоящий из чистой прибыли и начисленной амортизации.

Например, инвестор вложил одним платежом в пятилетний проект 4000 тысяч рублей. Доход он получает ежегодно по 1200 тысяч рублей с учетом амортизации. Исходя из приведенных выше условий, можно рассчитать, когда окупится вложение.

Объем дохода за первые три года 3600 (1200 + 1200 + 1200) не покрывает начального вложения, однако сумма за четыре года (4800 тысяч рублей) превышает инвестицию, значит, инициатива окупится меньше, чем за 4 года. Можно более точно рассчитать эту величину, если допустить, что в течение года приток денег происходит равномерно:

Остаток = (1 – (4800 – 4000 / 1200) = 0,33, то есть 4 месяца.

Следовательно, срок окупаемости инвестиций в нашем случае составит 3 года и 4 месяца. Казалось бы, все просто и очень наглядно. Однако не следует забывать, что наше начинание рассчитано на пятилетний срок внедрения, а в условиях снижения покупательной способности денег, такой срок приведет к серьезной погрешности. Кроме того, в простом способе не учтены потоки денежных средств, которые генерируются после наступления периода окупаемости.

Чтобы получить более точный прогноз, используют дисконтированный срок окупаемости (Discounted Payback Period, DPP). Этот критерий можно рассматривать как временной отрезок, в течение которого инвестор получит такой же доход, приведенный к текущему периоду, как и в случае вложения финансового капитала в альтернативный актив.

Показатель можно вычислить, используя такую формулу:

- DPP – период окупаемости дисконтированный;

- CF – поток денег, который генерируется вложением;

- IC – затраты на начальном этапе;

- n – длительность реализации инициативы (в годах);

- r – барьерная ставка (ставка дисконтирования).

Из формулы можно увидеть, что дисконтированный срок окупаемости рассчитывается путем умножения ожидаемых денежных потоков на понижающий коэффициент, который зависит от установленной нормы дисконта. Дисконтируемый показатель окупаемости всегда оказывается выше, чем полученный простым методом.

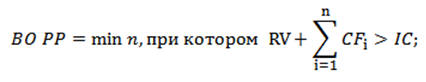

Нередко возникают ситуации, когда после окончания инвестиционного проекта остается значительное количество активов (автотранспорта, сооружений, зданий, оборудования, материалов), которые можно реализовать по остаточной стоимости, увеличивая входящий поток денег. В таких случаях используют расчет периода возврата денег с учетом ликвидационной стоимости (Bail-Out Payback Period, BOPP). Его формула такова:

где RV – стоимость ликвидационная активов проекта.

При этом способе расчета к входящим потокам от основной деятельности приплюсовывается стоимость активов ликвидационная, рассчитанная на конец жизненного цикла инициативы. Чаще всего такие проекты имеют меньший период окупаемости, чем стандартные.

В нестабильных экономиках с быстро меняющимися условиями ставка дисконтирования может меняться в процессе цикла жизни начинания. Причиной этого чаще всего служит высокий уровень инфляции, а также изменение стоимости ресурсов, которые можно привлечь.

DPP позволяет учесть динамику стоимости денег, а также использовать для разных периодов разные нормы дисконта. В то же время, он имеет свои недостатки. К ним можно отнести невозможность учета потоков средств после достижения точки безубыточности, а также некорректные результаты при расчетах потоков с различными знаками (отрицательных и положительных).

Определение показателя DPP при оценке инвестиционного предложения позволяет снизить риски потерь инвестированных денег и в общем оценить ликвидность инициативы. Вместе с тем, по одному этому критерию делать далеко идущие выводы не следует, лучше всего оценить предложенный проект по ряду показателей и сделать вывод по всему комплексу полученных данных.

Примеры расчетов показателя с разной динамикой потоков

Рассмотрим пример расчета показателя DPP для описанного нами случая. Чтобы применить формулу к нашему примеру, то следует сначала установить ставку дисконтирования. Возьмем ее как средний показатель величины процентов по долгосрочным депозитам – 9%.

Теперь нам необходимо рассчитать денежные потоки по годам, учитывая норму дисконта:

PV1 = 1200 / (1 + 0,09) = 1100,9;

PV2 = 1200 / (1 + 0,09)2 = 1010,1

PV3 = 1200 / (1 + 0,09)3 = 926,6

PV4 = 1200 / (1 + 0,09)4 = 844,5

PV5 = 1200 / (1 + 0,09)5 = 780,2

Теперь вычислим, когда наступит момент окупаемости. Учитывая, что сумма поступлений за первые 2 (2111 тыс. рублей), 3 (3037,6 тыс. рублей) и 4 года реализации инициативы (3882,1 тыс. рублей) меньше стартовой инвестиции, а сумма за 5 лет (4662,3 тыс. рублей) – больше нее, то срок окупаемости находится в пределах между четырьмя и пятью годами. Найдем остаток:

Остаток = (1 — (4662,3 — 4000) / 780,2) = 0,15 года (2 месяца).

На срок окупаемости вложения в инвестиционный проект могут влиять различные показатели. В частности, он зависит от величины притока средств по периодам. Попробуем решить две задачи, немного модифицировав наш пример. Жизненный цикл проекта (5 лет) и начальная инвестиция (4000 тысяч рублей), барьерная ставка (9%) и номинальный объем дохода (6000 тысяч рублей) остаются неизменными, но притоки по годам имеют разный вид.

Итак, в варианте А поступления начинаются с малых величин и нарастают с каждым годом, а в варианте Б сначала поступают крупные суммы, уменьшающиеся к концу реализации начинания.

Вариант А:

1 год – 800 тыс. руб.;

2 год – 1000 тыс. руб.;

3 год – 1200 тыс. руб.;

4 год – 1300 тыс.руб.;

5 год – 1700 тыс. руб.

Дисконтируем поступления по годам варианта А:

PV1 = 800 / (1 + 0,09) = 733,9;

PV2 = 1000 / (1 + 0,09)2 = 841,7;

PV3 = 1200 / (1 + 0,09)3 = 926,6;

PV4 = 1300 / (1 + 0,09)4 = 921,3;

PV5 = 1700 / (1 + 0,09)5 = 1105,3.

Сложив прибыль, мы видим такую картину. Доходы за 2 года (1575,6 тыс. руб.), 3 года (2502,2 тыс. руб.) и 4 года (3423,5 тыс. руб.) не обеспечивают возврата вложений, а сумма поступлений за 5 лет (4528,8 тыс. руб.) – обеспечивает. Значит, срок окупаемости больше 4 лет. Ищем остаток:

Остаток = (1 — (4528,8 — 4000) / 1105,3) = 0,52 года (округленно 7 месяцев).

Дисконтированный период окупаемости в варианте А составляет 4 года и 7 месяцев. Это на 5 месяцев дольше, чем в примере с равномерными поступлениями.

Вариант Б:

1 год – 1700 тыс. руб.;

2 год – 1300 тыс.руб.;

3 год – 1200 тыс. руб.;

4 год – 1000 тыс. руб.;

5 год – 800 тыс. руб.

Проведем расчет притоков по годам с учетом нормы дисконта:

PV1 = 1700 / (1 + 0,09) = 1559,6;

PV2 = 1300 / (1 + 0,09)2 = 1094,3;

PV3 = 1200 / (1 + 0,09)3 = 926,6;

PV4 = 1000 / (1 + 0,09)4 = 708,7;

PV5 = 800 / (1 + 0,09)5 = 520,2

Находим необходимое значение показателя. Суммарный доход за 2 года (2653,9 тыс. руб.) и за 3 года (3850,5 тыс. руб.) меньше начальной инвестиции, но уже по итогу 4 лет работы (4289,2 тыс. руб.) она полностью возвращается. Вычислим точный показатель:

Остаток = (1 — (4289,2 — 4000) / 708,7) = 0,59 года (округленно 8 месяцев).

В варианте Б срок окупаемости дисконтированный составляет 3 года и 8 месяцев, что гораздо привлекательнее для инвестора, чем равномерное получение дохода или его увеличение к концу проекта. Таким образом, можно сделать вывод, что возврат крупных сумм в начале внедрения инвестиционного проекта делает его гораздо более перспективным с финансовой точки зрения.

Чтобы не ошибиться в расчетах показателей экономической эффективности проекта, целесообразно пользоваться для этих целей специализированными компьютерными программами. В частности, DPP чаще всего рассчитывают в программе MS Excel.

Источник